Tamaño y Cuota del Mercado de Transitarios

Análisis del Mercado de Transitarios por Mordor Intelligence

El mercado de transitarios está valorado en USD 572,25 mil millones en 2025 y se prevé que alcance USD 740,85 mil millones en 2030, expandiéndose con una TCAC del 5,3%. La trayectoria ascendente continúa a pesar de las tensiones geopolíticas y los repetidos choques en la cadena de suministro porque las plataformas digitales, las redes multimodales resilientes y los flujos sostenidos de comercio electrónico mantienen intactos los volúmenes. La mayor demanda de envíos transfronterizos del tamaño de paquetes, la inversión constante en capacidad con temperatura controlada y un cambio estructural hacia la deslocalización cercana elevan los volúmenes en todas las principales rutas comerciales. Los efectos de segundo orden incluyen una adopción tecnológica más rápida, nuevos niveles de servicio premium construidos en torno a la visibilidad en tiempo real y una inclinación observada hacia la consolidación mientras los transitarios se esfuerzan por obtener ventajas de escala. La actividad de fusiones y adquisiciones, encabezada por la adquisición de DB Schenker por USD 15,9 mil millones por parte de DSV en 2025, ilustra cómo la escala y la densidad de datos ahora sustentan el posicionamiento competitivo en el mercado de transitarios.

Principales Conclusiones del Informe

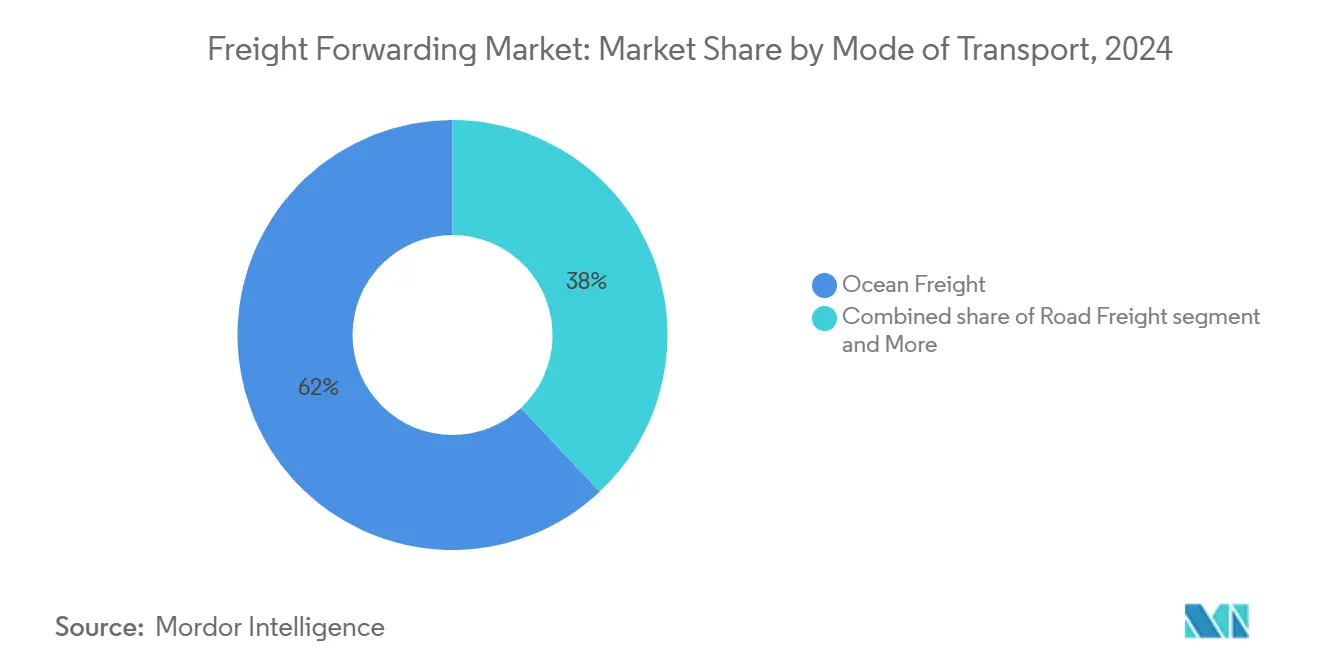

- Por modo de transporte, la carga marítima retuvo el 62% de la cuota de mercado de Transitarios en 2024. El mercado de Transitarios para el transporte multimodal e intermodal registra la TCAC más rápida del 6,4% entre 2025-2030.

- Por tamaño de empresa, las grandes empresas dominaron el 70% del tamaño del mercado de Transitarios en 2024. Se proyecta que el mercado de Transitarios para el segmento PYME crezca a una TCAC del 6,6% entre 2025-2030.

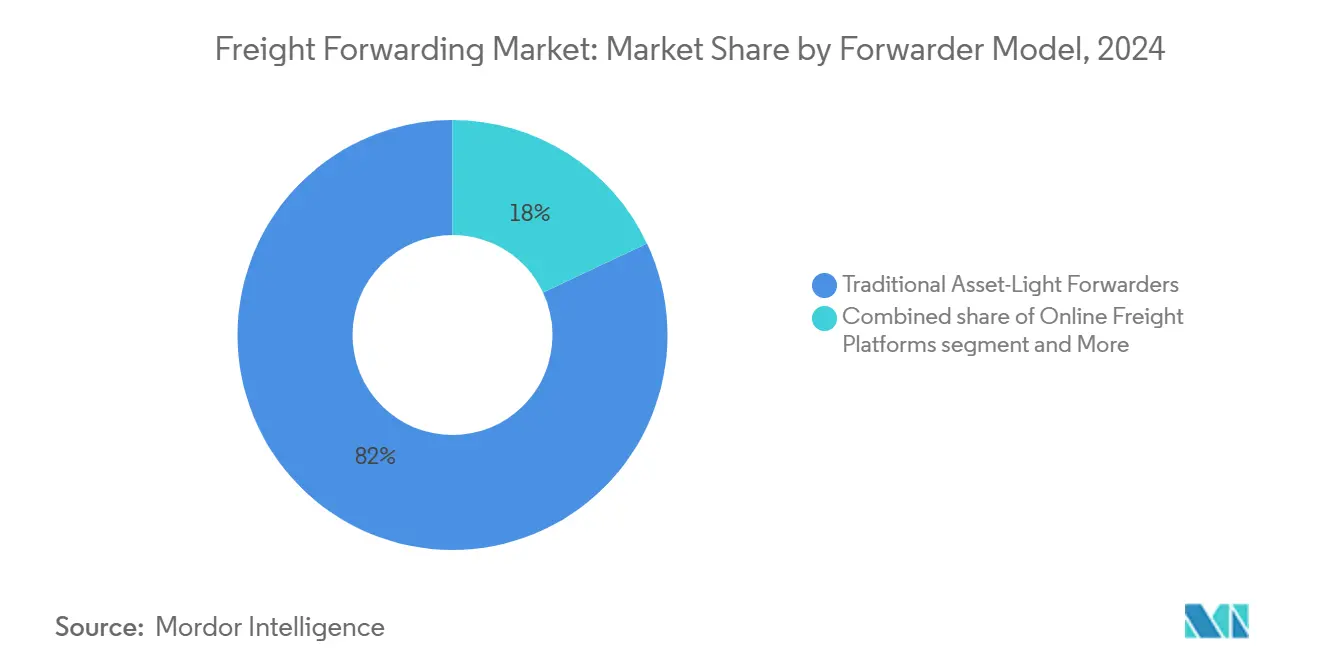

- Por modelo de transitario, los actores tradicionales sin activos mantuvieron el 82% de la cuota de mercado de transitarios en 2024. Se prevé que el mercado de Transitarios para plataformas digitales nativas aumente a una TCAC del 18,0% entre 2025-2030.

- Por industria usuario final, el comercio minorista y el comercio electrónico lideraron con una cuota de ingresos del 29% en 2024. El tamaño del mercado de Transitarios para el sector salud y farmacéutico se está expandiendo a una TCAC del 8,5% entre 2025-2030.

Tendencias e Información del Mercado Global de Transitarios

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en la TCAC Previsión | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de volúmenes de paquetes de comercio electrónico transfronterizo | +1,8 | Asia-Pacífico ➔ América del Norte | Mediano plazo (2-4 años) |

| Cambios manufactureros liderados por deslocalización cercana | +0,9 | Frontera EE.UU.-México | Mediano plazo (2-4 años) |

| Proliferación de marcas directas al consumidor | +0,7 | América del Norte y Europa | Corto plazo (≤2 años) |

| Expansión de capacidad frigorífica para farmacéutica | +1,2 | Europa, América del Norte, mercados emergentes | Mediano plazo (2-4 años) |

| Servicios de comestibles bajo demanda y kits de comida | +0,6 | América del Norte, Europa, Asia-Pacífico urbano | Corto plazo (≤2 años) |

| Expectativa del consumidor por visibilidad en tiempo real | +1,1 | Mercados desarrollados mundialmente | Corto plazo (≤2 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Volúmenes de Paquetes de Comercio Electrónico Transfronterizo

El gasto en línea récord en Asia continúa impulsando los flujos de paquetes pequeños hacia los consumidores norteamericanos. Los transitarios están reutilizando las instalaciones existentes en centros de clasificación de paquetes, integrando el despacho previo de aduanas y añadiendo calculadoras predictivas de impuestos arancelarios para eliminar la fricción en las compras. La velocidad del servicio más que el simple costo ahora determina las decisiones de enrutamiento, alentando a los transportistas a expandir las navegaciones semanales en las rutas express transpacíficas. Las características de valor agregado, como la visibilidad isotópica a nivel de paquete y las devoluciones de marca, ayudan a los operadores establecidos a defender su cuota contra los integradores de paquetes puros[1]DHL eCommerce Solutions, "E-tailer's Almanac 2025," dhl.com.

Cambios Manufactureros Liderados por Deslocalización Cercana

La manufactura de proximidad en México, Polonia y Turquía atrae volúmenes de carga desde corredores oceánicos de larga distancia hacia corredores multimodales más cortos. La demanda de carga completa por carretera transfronteriza en la ruta EE.UU.-México creció a dobles dígitos en 2024, estimulando inversiones en software de despacho fronterizo simplificado y puertos terrestres afianzados. Los transitarios con profundidad en corretaje aduanero monetizan regímenes arancelarios complejos, mientras que las soluciones ferroviarias-camioneras integradas reducen el tiempo puerta a puerta en un 35% comparado con las alternativas oceánicas.

Proliferación de Marcas Directas al Consumidor

Miles de etiquetas de moda, belleza y electrónicos solo en línea ahora eluden a los mayoristas, inyectando alta frecuencia de pedidos y pesos promedio bajos de envío en el mercado de transitarios. Estos flujos D2C requieren clasificación consolidada de exportación, documentación comercial automatizada y canales flexibles de devoluciones. Los transitarios responden con API plug-and-play que sincronizan inventario, estimación de aranceles y notificaciones al cliente final, minimizando así el abandono del carrito para los comerciantes[2]A.P. Moller-Maersk, "Nearshoring US-Mexico: Rail-Truck Solutions Cut Door-to-Door Transit by 35 Percent," maersk.com.

Expansión de Capacidad Frigorífica para Farmacéutica

Los transportistas oceánicos desplegaron 13% más refrigeradores en 2024 y construyeron terminales frigoríficas especializadas en Amberes, Shanghái y Savannah. La capacidad adicional permite a los fabricantes de vacunas cambiar del aire al mar, recortando las huellas de carbono y el gasto de carga hasta en un 50% mientras preservan el cumplimiento de las BPD. Los transitarios certifican procesos de BPD, integran registro continuo de temperatura y entrenan al personal en manejo especializado, capturando rendimientos premium que superan los márgenes de carga general[3]DHL Global Forwarding, "GDP-Certified Pharma Logistics: End-to-End Cold-Chain Services," dhl.com.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en la TCAC Previsión | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Congestión portuaria y desequilibrios de contenedores | -1,2 | Centros de Asia-Pacífico | Mediano plazo (2-4 años) |

| Escasez global de conductores | -0,8 | América del Norte y Europa | Largo plazo (≥ 5 años) |

| Ciclos acelerados de devolución de moda | -0,3 | América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Congestión Portuaria y Desequilibrios de Contenedores

Las colas extendidas en los muelles, la escasez de equipos y los horarios de navegación impredecibles inflan la variabilidad del tránsito. El tiempo promedio de permanencia en los principales puertos asiáticos se duplicó con creces versus 2023, y el reposicionamiento de equipos ahora añade un buffer de 18 días en varias rutas principales. Los transitarios reservan espacios de contenedores con semanas de anticipación, negocian ventanas de entrada prioritarias y fletan alimentadores suplementarios para evitar los centros congestionados. Las tarifas al contado en las rutas Asia-Europa se dispararon un 255% a principios de 2025, obligando a los cargadores a reequilibrar el abastecimiento o absorber los aumentos de costos.

Escasez Global de Conductores

América del Norte tiene una escasez de más de 100.000 conductores de camión, y las flotas europeas reportan vacantes que superan los 425.000 asientos. Las fuerzas de trabajo que envejecen, las regulaciones de seguridad estrictas y las canalizaciones de capacitación insuficientes intensifican la escasez. Las tarifas de carga por carretera suben a porcentajes de dobles dígitos, impulsando cambios modales al ferrocarril intermodal donde es viable. Los transitarios invierten en programas de bienestar del conductor, esquemas de aprendizaje y pruebas de automatización para asegurar capacidad.

Análisis de Segmentos

Por Modo de Transporte: La Integración Multimodal Remodela las Estrategias Logísticas

La carga marítima retuvo una cuota del mercado de transitarios del 62% en 2024 porque ofrece el menor costo por TEU para mercancías de alto volumen que se mueven a través de océanos. El segmento se beneficia de despliegues de megabuques, terminales automatizadas y redes expandidas de línea principal-alimentador que mantienen bajos los costos de espacios. A pesar de su escala, los servicios oceánicos enfrentan puntos de estrangulamiento, motivando a los cargadores a añadir tramos ferroviarios o aéreos cuando falla la integridad del cronograma. Las soluciones multimodales por lo tanto registran una TCAC del 6,4%, mientras los transitarios agrupan océano, ferrocarril y carretera para reducir los tiempos de entrega en dos a cuatro días en las rutas Asia-Europa. Los volúmenes ferroviarios en el corredor euroasiático subieron 10,7% en 2024 y continúan diversificando el riesgo de enrutamiento. El transporte aéreo todavía domina las entregas críticas en tiempo de farmacéutica, electrónicos y moda, con capacidad recuperándose mientras se reconstruyen las redes de bodega. El transporte por carretera asegura la distribución regional y el cumplimiento de última milla pero permanece sensible a los costos porque los recargos de combustible y la escasez de conductores inflan las tarifas de transporte de línea. Los transitarios que orquestan el enrutamiento agnóstico al modo disfrutan de mayor participación en la cartera y un bloqueo más profundo del cliente en cada región del mercado de transitarios.

Se prevé que el tamaño del mercado de transitarios para servicios multimodales se expanda a una TCAC del 6,4% para 2030. Las plataformas integradas de torre de control, motores de cotización unificados y chárteres de tren bloque mejoran la agilidad operacional y la retención de márgenes. Los especialistas puros en océano o aire ahora se asocian con operadores ferroviarios intermodales para evitar que los clientes cambien de proveedores. La tecnología que digitaliza las entregas aduaneras, asigna automáticamente equipos de contenedores y libera notificaciones de llegada en un solo panel de control desempeña un papel central. Los líderes del mercado reportan que los contratos multimodales de extremo a extremo elevan la retención de clientes en un 22%, destacando la adherencia de un paquete de servicios orquestado en el mercado de transitarios.

Nota: Las cuotas de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Tamaño de Empresa: Las PYME Adoptan Soluciones Digitales para Alcance Global

Las grandes empresas capturaron el 70% del tamaño del mercado de transitarios en 2024, aprovechando volúmenes de licitación anuales superiores a 50.000 TEU para asegurar contratos oceánicos y aéreos vinculados a índices. Sus departamentos de compras demandan KPI globales unificados y contabilidad de carbono, impulsando a los transitarios a construir capas analíticas sobre datos operacionales. Los exportadores más pequeños históricamente carecían de poder de negociación, pero los mercados digitales ahora agregan la demanda de PYME y la subastan a transportistas en compras al contado diarias, reduciendo los gastos de carga en un 12%. Esta dinámica impulsa la porción PYME del mercado de transitarios a una TCAC del 6,6%. Las plataformas de carga ofrecen cotizaciones instantáneas, alertas de hitos y módulos integrados de financiamiento comercial que se alinean con los ciclos de flujo de efectivo de las PYME.

La participación de las PYME también agudiza las necesidades de cumplimiento porque los cargadores novatos pueden declarar mal la carga, invitando multas. Los asistentes de documentación digital marcan mercancías restringidas y precompletar formularios estándar, reduciendo las retenciones aduaneras en un 19%. Los transitarios diversifican los ingresos agrupando seguros, presentación de reembolso de aranceles y facturación electrónica en niveles de suscripción. Los clientes industriales grandes todavía dominan la carga de proyectos pesados y el trabajo de reubicación de plantas, pero el impulso de crecimiento incremental radica en las PYME que envían reposición de comercio electrónico y productos terminados de nicho. El mercado de transitarios por lo tanto exhibirá una cartera de clientes progresivamente equilibrada mientras la demanda de exportadores con recursos limitados se acelere.

Por Modelo de Transitario: Las Plataformas Digitales Alteran el Paradigma Tradicional

Los transitarios tradicionales mantuvieron el 82% de cuota del mercado de transitarios en 2024, controlando contratos de transportistas a largo plazo, licencias de corretaje aduanero interno y redes de sucursales extensas. Sin embargo, sus flujos de trabajo de documentos manuales, módulos TMS heredados y motores de tarifas compartimentados impiden la elasticidad del servicio en tiempo real. Los entrantes digitales nativos emplean arquitectura nativa en la nube, optimización de rutas impulsada por IA y calculadoras transparentes de costos desembarcados, habilitando ciclos de cotización a reserva medidos en segundos. Estas capacidades sustentan una TCAC del 18,0% hasta 2030 para plataformas de carga en línea.

Los operadores establecidos responden comprando startups SaaS, desplegando aplicaciones de código bajo para automatizar tareas internas y lanzando portales de clientes. Los algoritmos de planificación de rutas ahora mezclan datos de costo, confiabilidad del tránsito y emisiones para optimizar decisiones de reserva a nivel de envío. Las pruebas piloto de blockchain reducen el robo de carga en un 38% a través de registros inmutables de cadena de custodia. Las posiciones fuertes de efectivo permiten a los grandes jugadores sin activos integrar rápidamente las pilas tecnológicas adquiridas, pero los independientes más pequeños arriesgan marginación a menos que entren en alianzas cooperativas. La industria de transitarios, por lo tanto, se bifurca en líderes tecnológicos escalados y especialistas de nicho que monetizan el conocimiento vertical profundo.

Nota: Las cuotas de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Industria Usuario Final: El Segmento de Salud Se Acelera En Medio de la Innovación en Cadena de Frío

El comercio minorista y el comercio electrónico retuvieron el 29% de los ingresos del mercado de transitarios en 2024. Los comerciantes omnicanal persiguen ciclos cortos de reposición y diversificación de múltiples orígenes para reducir la exposición geopolítica, manteniendo alta la velocidad de pedidos. Los volúmenes de logística inversa se hinchan mientras las tasas de devolución de moda suben, inflando los costos laborales del almacén pero generando ingresos adicionales de manejo para los transitarios. Salud y farmacéuticos registran una TCAC del 8,5% hasta 2030, cementando la logística de cadena de frío como un carril premium en cada región del mercado de transitarios. Los fabricantes de medicamentos envían biológicos, terapias celulares e inyectables sensibles a la temperatura que no pueden tolerar desviación, mandatando instalaciones certificadas por BPD y cadenas validadas de registradores de datos.

Los flujos industriales y manufactureros permanecen críticos porque las cadenas de suministro complejas todavía abarcan docenas de proveedores de subtierras que deben coordinar entregas justo a tiempo. Las partes automotrices incluyen cada vez más paquetes de baterías de alto valor que activan protocolos de materiales peligrosos y empaque especializado. Los alimentos y bebidas dependen de huellas compartidas de almacenamiento en frío y documentación sanitaria regulada. Cada vertical compele a los transitarios a construir micro-especialismos, ya sea en cumplimiento, control de temperatura u orquestación de devoluciones.

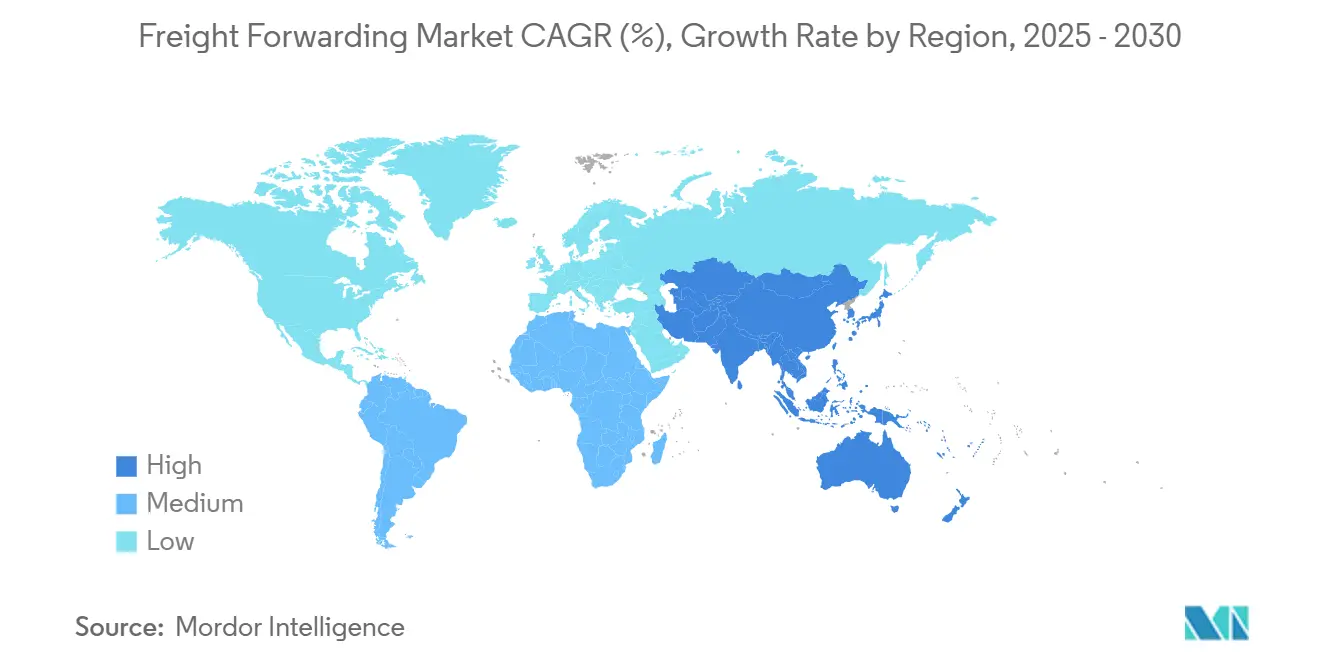

Análisis Geográfico

Asia-Pacífico lideró el mercado de transitarios con una cuota de ingresos del 36% en 2024 mientras se expandía a una TCAC del 7,8% hasta 2030. La diversificación manufacturera hacia Vietnam, Indonesia e India dispara los volúmenes regionales mientras las marcas cubren el riesgo de abastecimiento. Los principales puertos en Shanghái, Shenzhen y Singapur invierten fuertemente en grúas automatizadas y tecnología de puerta inteligente que acorta los tiempos de cambio de camiones, sin embargo las utilizaciones de muelles aún se mantienen cerca de máximos récord. DP World espera que los puertos de Asia-Pacífico colectivamente manejen 200.000 TEU anualmente para 2027, afirmando el papel de anclaje de la región en las cadenas de suministro globales.

América del Norte ocupa el segundo lugar en el mercado de transitarios, reforzado por la fuerte demanda de consumidores de Estados Unidos y la deslocalización cercana en curso que impulsa el tráfico transfronterizo EE.UU.-México en un 10% en 2024. Las inversiones ferroviarias en corredores de doble pila a través de Texas y Arizona aceleran el cambio modal desde camión de larga distancia hacia intermodal, aliviando los cuellos de botella de capacidad de conductores. Las puertas de enlace canadienses en Vancouver y Prince Rupert expanden la capacidad de montaje ferroviario para redirigir la carga asiática lejos de las terminales congestionadas de la Costa Oeste de EE.UU.

La red de Europa enfrenta desafíos compuestos por la escasez de conductores, mandatos estrictos de emisiones y regulaciones fronterizas fragmentadas. Sin embargo, la demanda sostenida de servicios de valor agregado, especialmente en farmacéutica y maquinaria de alta tecnología, preserva los ingresos. Los centros líderes en Róterdam, Hamburgo y Amberes digitalizan las aduanas y despliegan soluciones de energía costera para cumplir con los objetivos Fit-for-55. Más allá del núcleo tricontinental, Sudamérica crece rápidamente respaldado por el Corredor oceánico Capricornio BI, que promete reducir los costos de tránsito intra-Mercosur hasta en un 40% una vez completado en 2027. Oriente Medio expande Jebel Ali y el Puerto Rey Abdullah para posicionarse como un nodo de puente entre el comercio Este-Oeste, mientras que los corredores africanos se benefician de renovaciones ferroviarias financiadas por China que desbloquean flujos de mercancías terrestres.

Panorama Competitivo

La consolidación remodela el mercado de transitarios mientras las economías de escala se inclinan decisivamente hacia los mega-transitarios. La fusión DSV-DB Schenker de 2025 creó el jugador más grande del mundo, elevando instantáneamente una cuota significativa de ingresos brutos globales y desencadenando contramovimientos competitivos. Los transportistas que venden brazos logísticos para enfocarse en el transporte central aceleran aún más la concentración, evidente en las líneas oceánicas que desinvierten subsidiarias de transitarios a inversionistas de capital privado que buscan consolidaciones de plataformas. Aun así, los especialistas de nicho prosperan al duplicar el cumplimiento en ciencias de la vida, ingeniería de carga de proyectos o integración de comercio electrónico transfronterizo.

La tecnología permanece como el campo de batalla decisivo. Los desafiantes nativos digitales como Flexport publican tarifas todo incluido, hitos verificados por foto y tableros de carbono que resuenan con los cargadores impulsados por datos. Los operadores establecidos responden a través de incubadoras internas, empresas conjuntas con proveedores de nube y adquisiciones selectivas de complementos. La IA generativa resume regulaciones aduaneras, propone múltiples escenarios de enrutamiento y produce tarjetas de tarifas de autoservicio que reducen el esfuerzo manual de cotización en un 70%. Las aplicaciones de código bajo empoderan al personal a nivel de sucursal para automatizar plantillas de documentos, mientras las puertas de enlace API integran feeds de inventario directamente en los sistemas ERP. Como resultado, el mercado total direccionable para servicios de transitarios digitales crece más rápido que los ingresos principales del mercado de transitarios.

La sostenibilidad ahora moldea los criterios de adjudicación de licitaciones. Los cargadores europeos cada vez más destinan al menos el 20% de las asignaciones oceánicas para transportistas que ofrecen buques de combustible alternativo. Los transitarios invierten en calculadoras de carbono a nivel de ruta, agregan certificados de biocombustible y se unen a corredores verdes que garantizan menores emisiones por contenedor. La ventaja competitiva por lo tanto casa escala, tecnología y progreso demostrable de descarbonización. Los jugadores de nivel medio que no pueden financiar tanto la transformación digital como las iniciativas verdes arriesgan relegación a roles de subcontratistas de nicho dentro de ecosistemas de plataformas más amplios.

Líderes de la Industria de Transitarios

-

Kuehne + Nagel International AG

-

DHL Global Forwarding

-

DSV A/S (DSV Panorama)

-

C.H. Robinson Worldwide Inc.

-

Expeditors International of Washington Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Leschaco mejoró la carga ferroviaria euroasiática con trenes bloque diarios y nuevos servicios LCL, expandiendo la conectividad a Asia Central mientras asegura el cumplimiento aduanero de la UE.

- Abril 2025: FedEx amplió las soluciones de transitarios enfocadas en PYME a través de Asia, simplificando la documentación aduanera y ofreciendo cotizaciones inclusivas de aranceles.

- Abril 2025: DSV completó la adquisición de USD 15,9 mil millones de DB Schenker, integrando redes aéreas, marítimas y por carretera bajo una torre de control.

- Febrero 2025: Maersk y Hapag-Lloyd lanzaron la Cooperación Gemini, apuntando a la confiabilidad del cronograma y optimización de la red a través de 290 servicios oceánicos semanales.

Alcance del Informe del Mercado Global de Transitarios

Los transitarios se refieren a la coordinación y transporte de mercancías de un lugar a otro utilizando uno o más transportistas por aire, mar, ferrocarril o carretera. Los principios de los transitarios se enfocan en la transferencia rentable y eficiente de mercancías que siempre se mantienen en condiciones razonables durante el transporte.

Un análisis completo de la industria de transitarios, que comprende la evaluación de la economía y contribución de sectores en la economía, visión general de la industria de transitarios, estimación del tamaño del mercado para segmentos clave, y tendencias emergentes en los segmentos del mercado, dinámicas del mercado, cuota de mercado de transitarios, tendencias geográficas, y el impacto del COVID-19 se incluye en el informe.

El mercado de transitarios está segmentado por modo de transporte (transitarios de carga aérea, transitarios de carga marítima, transitarios de carga por carretera, transitarios de carga ferroviaria), tipo de cliente (B2C y B2B), aplicación (industrial y manufacturero, minorista, salud, petróleo y gas, alimentos y bebidas, y otras aplicaciones), y geografía (América del Norte, Europa, Asia-Pacífico, y LAMEA). El informe ofrece tamaño del mercado de transitarios, pronósticos y cuota de mercado de transitarios para todos los segmentos mencionados anteriormente en valor (USD).

| Transitarios de Carga Marítima | Carga Completa de Contenedor (FCL) |

| Carga Menor que Contenedor (LCL) | |

| Transitarios de Carga por Carretera | Carga Completa de Camión (FTL) |

| Carga Menor que Camión (LTL) | |

| Transitarios de Carga Aérea | |

| Transitarios de Carga Ferroviaria | |

| Transitarios Multimodales e Intermodales |

| Pequeñas y Medianas Empresas |

| Grandes Empresas |

| Transitarios Tradicionales Sin Activos |

| Plataformas de Carga Digitales Nativas / En Línea |

| Otros |

| Industrial y Manufacturero |

| Comercio Minorista y Electrónico |

| Salud y Farmacéuticos |

| Petróleo, Gas y Energía |

| Alimentos y Bebidas |

| Automotriz |

| Químicos |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Sudamérica | Brasil |

| Argentina | |

| Chile | |

| Resto de Sudamérica | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Italia | |

| Países Bajos | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Singapur | |

| Vietnam | |

| Indonesia | |

| Australia | |

| Resto de Asia-Pacífico | |

| Oriente Medio | Emiratos Árabes Unidos |

| Arabia Saudí | |

| Turquía | |

| Israel | |

| Resto de Oriente Medio | |

| África | Sudáfrica |

| Egipto | |

| Nigeria | |

| Kenia | |

| Resto de África |

| Por Modo de Transporte | Transitarios de Carga Marítima | Carga Completa de Contenedor (FCL) |

| Carga Menor que Contenedor (LCL) | ||

| Transitarios de Carga por Carretera | Carga Completa de Camión (FTL) | |

| Carga Menor que Camión (LTL) | ||

| Transitarios de Carga Aérea | ||

| Transitarios de Carga Ferroviaria | ||

| Transitarios Multimodales e Intermodales | ||

| Por Tamaño de Empresa | Pequeñas y Medianas Empresas | |

| Grandes Empresas | ||

| Por Modelo de Transitario | Transitarios Tradicionales Sin Activos | |

| Plataformas de Carga Digitales Nativas / En Línea | ||

| Otros | ||

| Por Industria Usuario Final | Industrial y Manufacturero | |

| Comercio Minorista y Electrónico | ||

| Salud y Farmacéuticos | ||

| Petróleo, Gas y Energía | ||

| Alimentos y Bebidas | ||

| Automotriz | ||

| Químicos | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Chile | ||

| Resto de Sudamérica | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Singapur | ||

| Vietnam | ||

| Indonesia | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio | Emiratos Árabes Unidos | |

| Arabia Saudí | ||

| Turquía | ||

| Israel | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Kenia | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de transitarios?

El mercado de transitarios está valorado en USD 572,25 mil millones en 2025 y se proyecta que crezca a USD 740,85 mil millones para 2030.

¿Qué región lidera el mercado de transitarios?

Asia-Pacífico mantiene el 36% de los ingresos globales y también es la región de crecimiento más rápido con una TCAC del 7,8% hasta 2030.

¿Qué tan rápido se están expandiendo las plataformas de carga digital?

Los transitarios digitales nativos se están expandiendo a una TCAC del 18,0%, superando significativamente el mercado general mientras los cargadores demandan transparencia y velocidad.

¿Qué sector usuario final tiene el crecimiento más rápido?

Salud y farmacéuticos lidera el crecimiento con una TCAC del 8,5% debido al aumento de volúmenes de biológicos y requisitos más estrictos de control de temperatura.

¿Cuál es el principal desafío en el transporte de carga por carretera?

Una escasez crítica de conductores en América del Norte y Europa está elevando las tarifas de carga por carretera e impulsando cambios hacia soluciones intermodales.

¿Cómo están abordando la sostenibilidad los transitarios?

Despliegan calculadoras de carbono, se asocian en corredores de combustible alternativo e integran datos de emisiones en decisiones de enrutamiento para cumplir objetivos de descarbonización de cargadores.

Última actualización de la página el: