Tamaño del mercado europeo de satélites pequeños

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 3.99 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 6.42 Mil millones de dólares | |

| Mayor participación por clase de órbita | LEÓN | |

| CAGR (2024 - 2029) | 10.87 % | |

| Mayor participación por país | Reino Unido | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de satélites pequeños

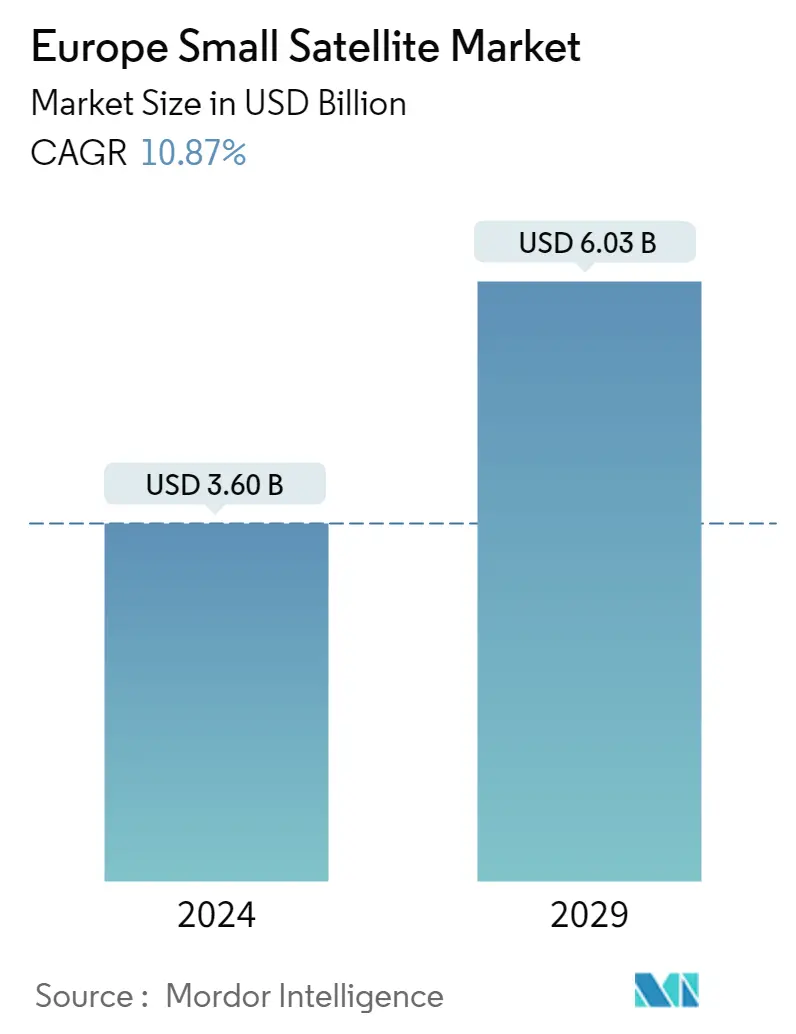

El tamaño del mercado europeo de satélites pequeños se estima en 3,60 mil millones de dólares en 2024, y se espera que alcance los 6,03 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,87% durante el período previsto (2024-2029).

Los satélites LEO ocuparán una importante cuota de mercado del 98,8% en 2029

- Los pequeños satélites han revolucionado la industria espacial en los últimos años, ya que han permitido el acceso de bajo costo al espacio para una amplia gama de aplicaciones, desde la investigación científica hasta aplicaciones comerciales y militares. Para aprovechar plenamente el potencial de los satélites pequeños, es esencial comprender los diferentes tipos de órbitas a las que pueden lanzarse.

- Por ejemplo, LEO es la órbita más común para los satélites pequeños, ya que ofrece una serie de ventajas, como proporcionar un enlace de comunicación de baja latencia con la Tierra y hacerla ideal para aplicaciones que requieren transmisiones de datos en tiempo real, incluidas las telecomunicaciones. teledetección u observación de la Tierra. En la región, durante 2017-2022, se lanzaron un total de 504 satélites a LEO. De estos 531 satélites, casi 443 se lanzaron con fines de comunicación.

- Por otro lado, GEO se utiliza principalmente para aplicaciones de comunicación y radiodifusión, ya que los satélites en órbita GEO parecen estacionarios desde la Tierra. Esto permite una cobertura continua de un área específica, como un continente o una región oceánica. En Europa, empresas como Intelsat han lanzado una constelación de pequeños satélites para prestar servicios de telecomunicaciones a sus clientes.

- MEO es una órbita utilizada con menos frecuencia para satélites pequeños. Ofrece algunas ventajas únicas, ya que la mayor altitud de MEO facilita un área de cobertura más grande en comparación con LEO, lo cual es importante para aplicaciones como demostración de tecnología y navegación/GPS que requieren cobertura global. Se proyecta que estos avances darán como resultado una tasa de crecimiento del 88% para este segmento para 2029, superando las cifras de 2023.

Tendencias del mercado europeo de satélites pequeños

- Se espera que la tendencia hacia una mejor eficiencia operativa y de combustible sea el principal impulsor.

Descripción general de la industria europea de pequeños satélites

El mercado europeo de pequeños satélites está bastante consolidado, con las cinco principales empresas ocupando el 99,59%. Los principales actores de este mercado son Airbus SE, GomSpaceApS, OHB SE, SatRev y Thales (ordenados alfabéticamente).

Líderes del mercado europeo de satélites pequeños

Airbus SE

GomSpaceApS

OHB SE

SatRev

Thales

Other important companies include Alba Orbital, Astrocast, FOSSA Systems, Information Satellite Systems Reshetnev.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de satélites pequeños

- Junio de 2022 Falcon 9 lanzó Globalstar FM15 a la órbita terrestre baja desde el Complejo de Lanzamiento Espacial 40 (SLC-40) en la Estación de la Fuerza Espacial de Cabo Cañaveral en Florida.

- Enero de 2022 SatRevolution lanzó dos satélites STORK 3 y SteamSat 2. STORK 3 es un nanosatélite de imágenes de la Tierra.

- Noviembre de 2021 FOSSA Systems se asocia con ienai SPACE para el uso de propulsores eléctricos en picosatélites.

Informe sobre el mercado europeo de satélites pequeños índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Masa del satélite

- 4.2 Gasto en programas espaciales

- 4.3 Marco normativo

- 4.3.1 Francia

- 4.3.2 Alemania

- 4.3.3 Rusia

- 4.3.4 Reino Unido

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Solicitud

- 5.1.1 Comunicación

- 5.1.2 Observación de la Tierra

- 5.1.3 Navegación

- 5.1.4 Observación espacial

- 5.1.5 Otros

- 5.2 Clase de órbita

- 5.2.1 GEO

- 5.2.2 LEÓN

- 5.2.3 MÍO

- 5.3 Usuario final

- 5.3.1 Comercial

- 5.3.2 Militar y gobierno

- 5.3.3 Otro

- 5.4 Tecnología de propulsión

- 5.4.1 Eléctrico

- 5.4.2 a base de gas

- 5.4.3 Combustible líquido

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 Alba Orbital

- 6.4.3 Astrocast

- 6.4.4 FOSSA Systems

- 6.4.5 GomSpaceApS

- 6.4.6 Information Satellite Systems Reshetnev

- 6.4.7 OHB SE

- 6.4.8 SatRev

- 6.4.9 Thales

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de satélites pequeños en Europa

Comunicación, Observación de la Tierra, Navegación, Observación espacial y Otros están cubiertos como segmentos por Aplicación. GEO, LEO, MEO están cubiertos como segmentos por clase de órbita. Comercial, Militar y Gubernamental están cubiertos como segmentos por Usuario Final. Propulsion Tech cubre los segmentos eléctrico, a base de gas y de combustible líquido.

- Los pequeños satélites han revolucionado la industria espacial en los últimos años, ya que han permitido el acceso de bajo costo al espacio para una amplia gama de aplicaciones, desde la investigación científica hasta aplicaciones comerciales y militares. Para aprovechar plenamente el potencial de los satélites pequeños, es esencial comprender los diferentes tipos de órbitas a las que pueden lanzarse.

- Por ejemplo, LEO es la órbita más común para los satélites pequeños, ya que ofrece una serie de ventajas, como proporcionar un enlace de comunicación de baja latencia con la Tierra y hacerla ideal para aplicaciones que requieren transmisiones de datos en tiempo real, incluidas las telecomunicaciones. teledetección u observación de la Tierra. En la región, durante 2017-2022, se lanzaron un total de 504 satélites a LEO. De estos 531 satélites, casi 443 se lanzaron con fines de comunicación.

- Por otro lado, GEO se utiliza principalmente para aplicaciones de comunicación y radiodifusión, ya que los satélites en órbita GEO parecen estacionarios desde la Tierra. Esto permite una cobertura continua de un área específica, como un continente o una región oceánica. En Europa, empresas como Intelsat han lanzado una constelación de pequeños satélites para prestar servicios de telecomunicaciones a sus clientes.

- MEO es una órbita utilizada con menos frecuencia para satélites pequeños. Ofrece algunas ventajas únicas, ya que la mayor altitud de MEO facilita un área de cobertura más grande en comparación con LEO, lo cual es importante para aplicaciones como demostración de tecnología y navegación/GPS que requieren cobertura global. Se proyecta que estos avances darán como resultado una tasa de crecimiento del 88% para este segmento para 2029, superando las cifras de 2023.

| Comunicación |

| Observación de la Tierra |

| Navegación |

| Observación espacial |

| Otros |

| GEO |

| LEÓN |

| MÍO |

| Comercial |

| Militar y gobierno |

| Otro |

| Eléctrico |

| a base de gas |

| Combustible líquido |

| Solicitud | Comunicación |

| Observación de la Tierra | |

| Navegación | |

| Observación espacial | |

| Otros | |

| Clase de órbita | GEO |

| LEÓN | |

| MÍO | |

| Usuario final | Comercial |

| Militar y gobierno | |

| Otro | |

| Tecnología de propulsión | Eléctrico |

| a base de gas | |

| Combustible líquido |

Definición de mercado

- Solicitud - Diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la tierra, observación espacial, navegación y otras. Los propósitos enumerados son aquellos informados por el operador del satélite.

- Usuario final - Los usuarios principales o usuarios finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.), militares. Los satélites pueden tener múltiples usos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - Por MTOW (peso máximo de despegue) del vehículo de lanzamiento se entiende el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con una excentricidad de 0,14 o más como elípticas.

- tecnología de propulsión - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Masa del satélite - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Subsistema de satélite - Todos los componentes y subsistemas que incluyen propulsores, autobuses, paneles solares y otro hardware de satélites se incluyen en este segmento.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.