Análisis del mercado europeo de piensos para aves de corral

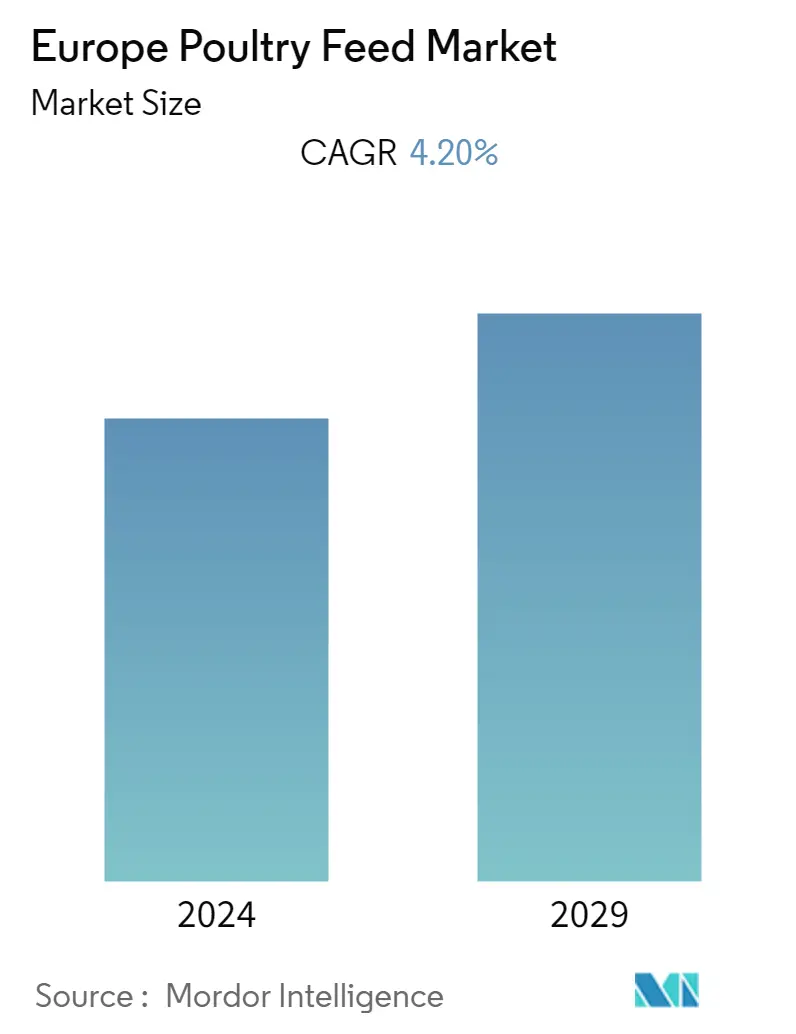

Se prevé que el mercado europeo de piensos para aves de corral registre una tasa compuesta anual del 4,2% durante el período previsto.

- Los ingredientes de los piensos para las dietas de las aves de corral se seleccionan por los nutrientes que pueden proporcionar, la ausencia de factores antinutricionales o tóxicos, su palatabilidad o efecto sobre la ingesta voluntaria de alimento y su costo. Actualmente, la demanda de piensos ricos en proteínas es alta en la UE, lo que impulsará el mercado.

- La UE ha levantado su prohibición sobre el uso de subproductos animales para la alimentación animal, lo que permite que la proteína animal procesada de los cerdos se utilice en la alimentación de las aves y fomenta el uso de subproductos procedentes de la industria alimentaria, y también promueve el uso de Ingredientes sostenibles y locales. Las normas deben permitir el uso de tipos adicionales de proteína animal procesada en la alimentación de aves y cerdos cuando se haya demostrado que son seguros. Sigue en vigor la prohibición del uso de proteínas animales procesadas en los piensos para vacas, ovejas y otros rumiantes, así como del reciclaje entre especies.

- Según la Federación Europea de Fabricantes de Piensos (FEFAC), en 2021, aunque hubo gripe aviar grave en varias partes de Europa, la producción de piensos para aves aumentó ligeramente, un 0,8%, debido a la reapertura de la cadena HORECA (Hotel/Restaurante/Catering) tras el aumento de sus aislamiento.

- Los principales factores que impulsan el mercado son el precio relativamente bajo y competitivo de la carne de ave en comparación con otras carnes, la ausencia de obstáculos culturales o religiosos y las cualidades dietéticas y nutricionales (proteínas) son los principales factores de atracción que impulsan el crecimiento del mercado. Con la creciente crisis sanitaria, la atención de los consumidores se ha centrado principalmente en los métodos de producción y la fiabilidad de la información. La creciente producción avícola condujo a un aumento de la producción de piensos en la región.

Tendencias del mercado europeo de piensos para aves de corral

La creciente producción de carne impulsa el mercado

Debido al creciente consumo de carne, los productores también están cambiando las tendencias de producción para satisfacer la demanda de los consumidores. La Unión Europea es uno de los mayores productores de carne de ave del mundo y un exportador neto de productos avícolas con una producción anual de alrededor de 13,4 millones de toneladas e importa productos avícolas de alto valor, incluida carne de pechuga y preparados de aves, principalmente de Brasil, Tailandia y Ucrania.

A medida que se reanuda el consumo en hoteles, restaurantes y establecimientos institucionales (HRI), está aumentando la demanda de carne de pollo barata, especialmente de Brasil y Tailandia. Las importaciones de carne de pollo de la UE ahora también se benefician de la decisión de la UE de suspender temporalmente las cuotas de importación y los aranceles sobre los productos ucranianos. Dentro de la UE, la creciente inflación de los alimentos y los mayores costos de la energía seguirán favoreciendo el consumo de carne de pollo, ya que otras proteínas animales siguen siendo relativamente más caras.

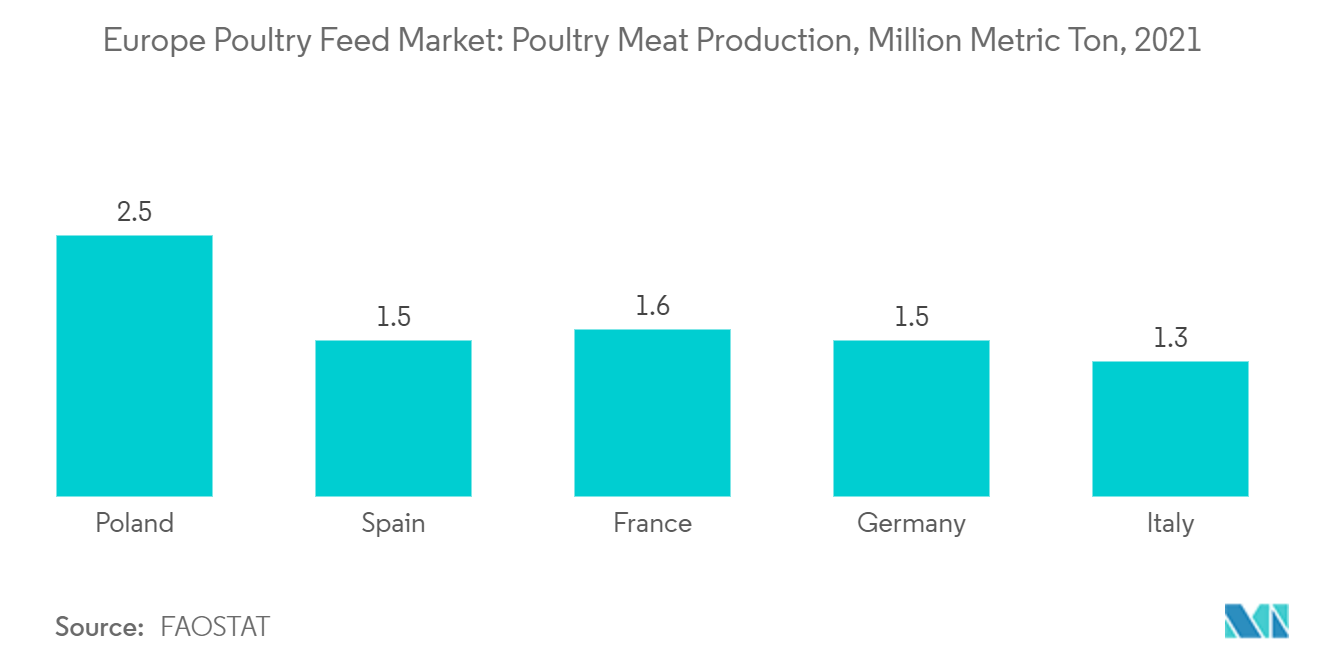

Según la FAO, la producción de carne de ave aumentó el año pasado en Polonia con 2,5 millones de toneladas, seguida de Francia y Alemania. Se prevé que la producción de carne en la región seguirá creciendo durante el período previsto, lo que impulsará la producción de piensos para aves.

El segmento de cereales domina el mercado

Los cereales en grano se utilizan principalmente para satisfacer las necesidades energéticas de las aves de corral. El cereal forrajero predominante es el maíz, aunque en distintos países y regiones del mundo se utilizan diferentes cereales. Por ejemplo, en Estados Unidos, Brasil y la mayoría de los países asiáticos, el maíz es, con mucho, la fuente de energía más importante para todos los piensos para aves, mientras que el trigo es el proveedor predominante de energía dietética para las dietas de aves de corral en Europa, Canadá, Australia, Nueva Zelanda y el resto del mundo. Federación Rusa. Además de los propios cereales, sus subproductos, como el salvado de trigo, el salvado de arroz y los DDGS, se utilizan ampliamente en la alimentación de las aves.

Ucrania produce una media de 26 millones de toneladas de trigo al año, la mayor parte del cual se exporta. La FAO estima que, debido a la guerra, la producción de cereales en Ucrania probablemente se reducirá entre un 20% y un 30%. Se espera que un escenario más extremo de una reducción del 50% en la producción de trigo de Ucrania, de la que dependen un déficit de 13 millones de toneladas de trigo y muchos países de bajos ingresos fuera de la UE, se vea severamente reducido debido a la guerra. Los principales impactos de la guerra sobre los agricultores de la UE son una reducción limitada de las importaciones de alimentos para animales y una interrupción en las cadenas de suministro de fertilizantes sintéticos, la mayoría de los cuales se utilizan para cultivar alimentos para animales para la producción industrial de carne.

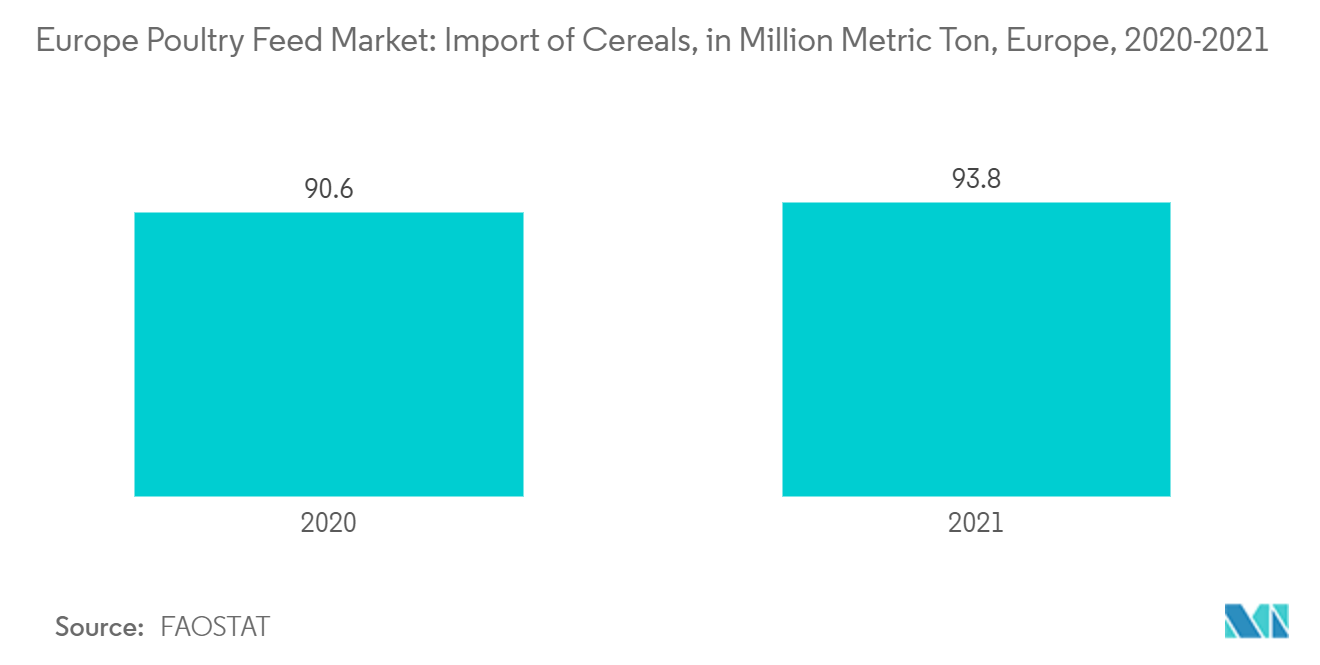

Según FAOSTAT, Europa también importó cereales por un valor de 90,6 millones de toneladas métricas en 2021, frente a 93,8 millones de toneladas métricas en 2020, cifra ligeramente inferior debido al impacto de la pandemia en la región. Por lo tanto, la creciente población avícola, junto con las tendencias de producción intensiva, impulsarán aún más el crecimiento del segmento durante el período previsto.

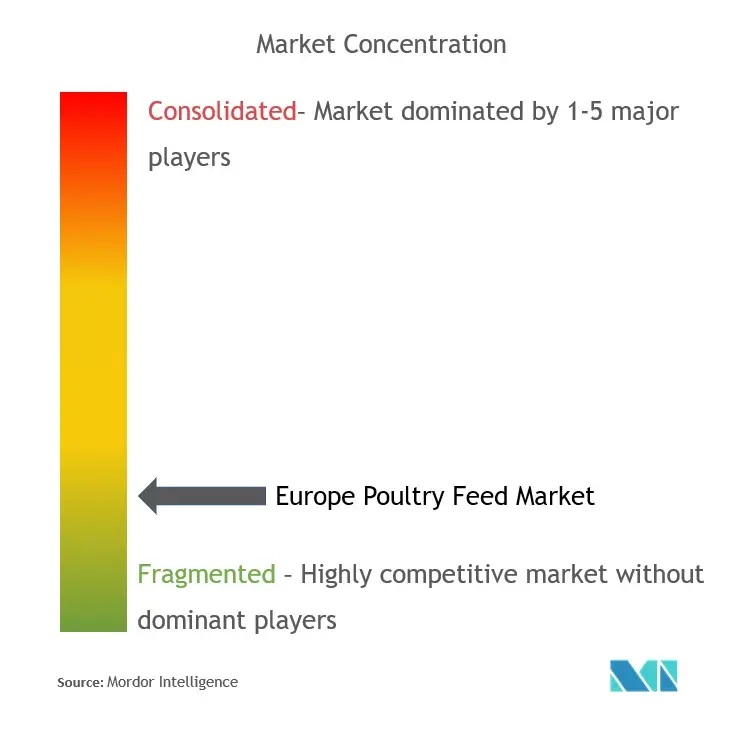

Descripción general de la industria europea de piensos para aves de corral

El mercado europeo de piensos para aves está fragmentado y cuenta con la presencia de diversos participantes en varias regiones. El mercado estudiado muestra características únicas, como muy pocas empresas manufactureras grandes y un mercado muy desorganizado con varios actores regionales con pequeñas cuotas de mercado. Las empresas líderes se centran en adquirir fábricas de piensos y pequeñas instalaciones de fabricación para expandir sus negocios en los mercados nacional e internacional. Terrena, Royal Agrifirm Group, Cargill Incorporated, De Hues y Danish Agro se encuentran entre los principales actores del mercado.

Líderes del mercado europeo de piensos para aves de corral

Terrena

Royal Agrifirm Group

Cargill, Incorporated.

De Hues

Danish Agro

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de piensos para aves de corral

- Septiembre de 2022 Cargill presentó un nuevo alimento para pollitos en mini pellets para promover el inicio de los pollitos en las primeras 120 horas de vida del ave, que incluye cantidades precisas de proteínas, almidón, grasas y aditivos en ingredientes altamente digeribles para promover la máxima digestibilidad de los nutrientes.

- Enero de 2022 la UE prohibió el uso rutinario de antibióticos en animales de granja, ya que la mayoría de estos animales sufren en granjas industriales donde se les administran antibióticos en el alimento o en el agua para evitar que sucumban a enfermedades debido a un trato cruel. El uso excesivo de antibióticos está provocando una crisis de salud pública mundial, con hasta 3.500 muertes humanas en todo el mundo por infecciones resistentes a los antimicrobianos. Ahora es ilegal utilizar antibióticos para compensar prácticas de bajo bienestar.

- Marzo de 2021 De Heus adquirió la empresa polaca de piensos compuestos Golpasz, un fabricante líder de piensos para pollos de engorde en Polonia. Esta adquisición fortalecerá a De Heus para ocupar una posición de liderazgo en Polonia.

Segmentación de la industria europea de piensos para aves de corral

El alimento para aves de corral es alimento para aves de granja, incluidos pollos, patos, gansos y otras aves domésticas. Contiene todos los nutrientes para el mejor crecimiento de la parvada o producción de huevos.

El mercado europeo de piensos para aves de corral está segmentado por tipo de animal (ponedoras, pollos de engorde, pavos y otros tipos de animales), ingredientes (cereales, harina de semillas oleaginosas, melaza, aceite de pescado y harina de pescado, suplementos y otros ingredientes), suplementos (vitaminas, aminoácidos). Ácidos, Antibióticos, Enzimas, Antioxidantes, Acidificantes, Probióticos y Prebióticos, y Otros Suplementos) y Geografía (Reino Unido, Alemania, Italia, Francia, España, Rusia y Resto de Europa). El informe ofrece dimensionamiento del mercado y previsiones en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Capa |

| Parrilla |

| Pavo |

| Otros tipos de animales |

| Cereales |

| Harinas de semillas oleaginosas |

| Melaza |

| Aceites y harinas de pescado |

| Suplementos |

| Otros ingredientes |

| Reino Unido |

| España |

| Italia |

| Alemania |

| Francia |

| Rusia |

| El resto de Europa |

| Tipo de animal | Capa |

| Parrilla | |

| Pavo | |

| Otros tipos de animales | |

| Ingrediente | Cereales |

| Harinas de semillas oleaginosas | |

| Melaza | |

| Aceites y harinas de pescado | |

| Suplementos | |

| Otros ingredientes | |

| Geografía | Reino Unido |

| España | |

| Italia | |

| Alemania | |

| Francia | |

| Rusia | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de piensos para aves en Europa

¿Cuál es el tamaño actual del mercado europeo de piensos para aves de corral?

Se proyecta que el mercado europeo de piensos para aves de corral registrará una tasa compuesta anual del 4,20% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de piensos para aves de corral?

Terrena, Royal Agrifirm Group, Cargill, Incorporated., De Hues, Danish Agro son las principales empresas que operan en el mercado europeo de piensos para aves de corral.

¿Qué años cubre este mercado europeo de piensos para aves de corral?

El informe cubre el tamaño histórico del mercado de Alimentos para aves de corral de Europa durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Alimentos para aves de corral de Europa para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de piensos para aves de corral

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de piensos para aves de corral en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de piensos para aves de corral en Europa incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.