Tamaño del mercado europeo de aviación general

| Período de Estudio | 2016 - 2029 | |

| Tamaño del Mercado (2024) | 7.24 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 9.64 Mil millones de dólares | |

| Mayor participación por subtipo de aeronave | Aviones de negocios | |

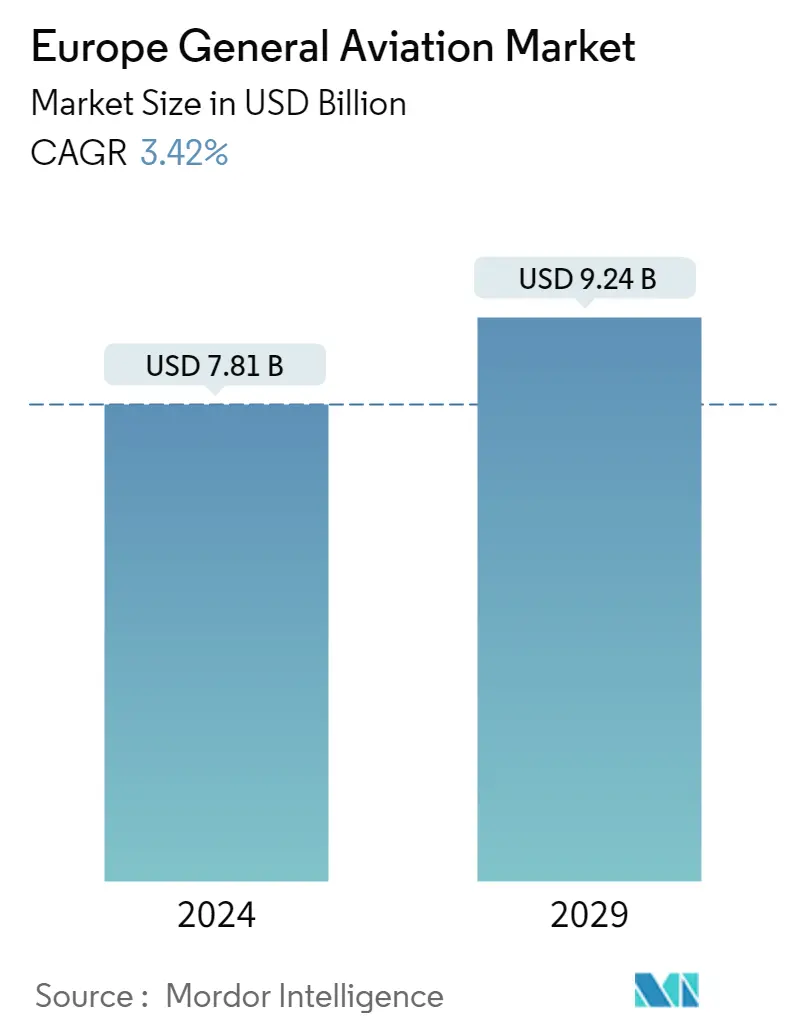

| CAGR (2024 - 2029) | 3.42 % | |

| Mayor participación por país | Alemania | |

| Concentración del Mercado | Alto | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de aviación general

El tamaño del mercado europeo de aviación general se estima en 7,81 mil millones de dólares en 2024, y se espera que alcance los 9,24 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,42% durante el período previsto (2024-2029).

- Mercado más grande por tipo de submarino aviones comerciales un número cada vez mayor de HNWI y UHNWI en la región están impulsando principalmente el crecimiento del mercado.

- Mercado de más rápido crecimiento por tipo de submarino aviones comerciales la adopción de grandes aviones en la región por parte de varios países y empresas de diferentes sectores está impulsando un crecimiento más rápido del mercado.

- Mercado más grande por tipo de carrocería Jet grande La preferencia de los consumidores por los jets grandes en toda la región está impulsando la demanda. Por ello, los fabricantes ofrecen una amplia gama de productos a los consumidores según su conveniencia.

- Mercado más grande por país Alemania la adquisición de grandes aviones por parte de varias empresas o individuos de diferentes sectores está impulsando el crecimiento del mercado en el país.

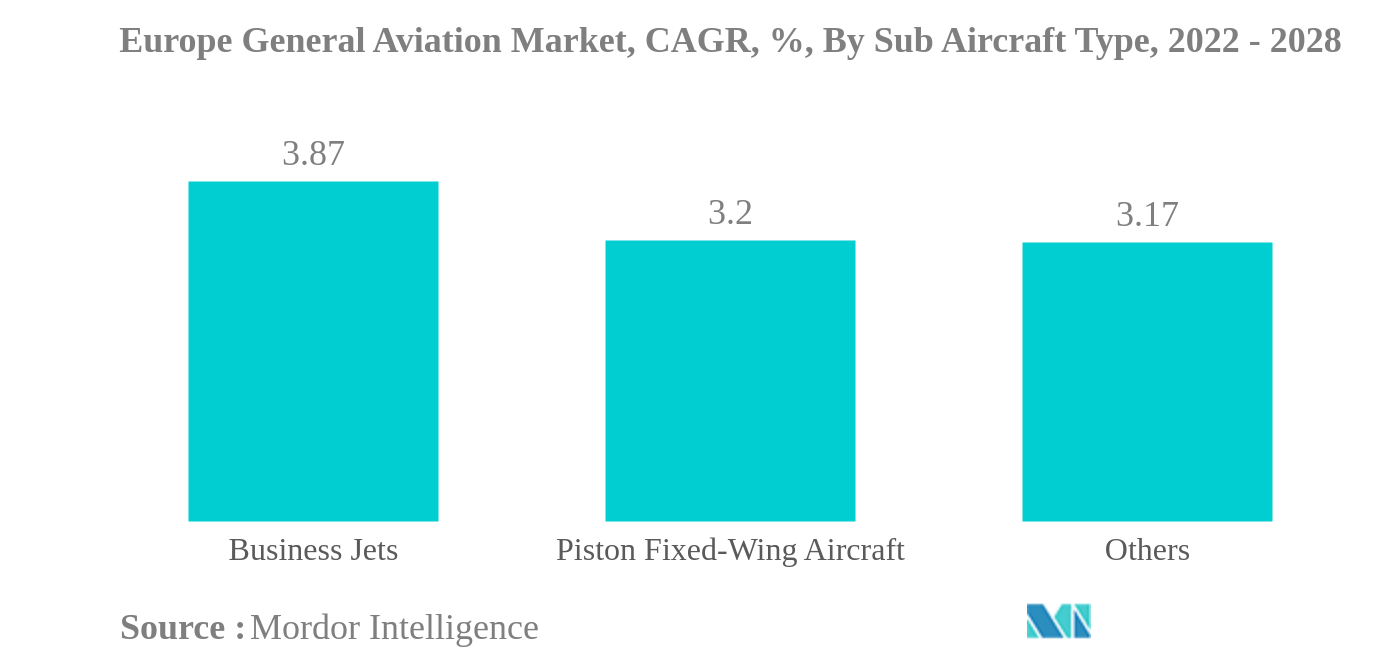

Business Jets es el tipo de submarino más grande

- La recuperación de la aviación de negocios en 2021 fue más sostenida en comparación con 2020. Los principales destinos de ocio registraron un crecimiento significativo en la actividad aérea y el tráfico de pasajeros, lo que indica la contribución sustancial del ocio a la aviación de negocios. Sin embargo, el crecimiento no ha sido constante a lo largo del año, ya que varios meses de 2021 vieron una caída en la demanda en comparación con los niveles de 2019. Se espera que este crecimiento mejore en 2022 con la apertura de más rutas.undefined

- La demanda de aviones de negocios en Europa aumentó un 53% en comparación con enero de 2021 y un 16% en comparación con 2020. En 2020, la recuperación del sector de la aviación de negocios en Europa fue mejor que la del sector de la aviación comercial, que registró una caída de alrededor del 74%. con un 12% en aviación de negocios.undefined

- Las entregas de aviones de negocios en Europa se vieron afectadas durante la pandemia de COVID-19, con una caída del 17,5%. Las restricciones de viaje a nivel mundial y el impacto significativo del COVID-19 en Europa afectaron al mercado europeo de aviones de negocios. En 2021, Bombardier se convirtió en el principal fabricante de equipos originales en términos de entregas de aviones de negocios, ya que entregó alrededor de 36 aviones, seguido de Embraer, Pilatus, Cessna, Gulfstream y CIRRUS, con 21, 17, 15 y 10 entregas, respectivamente. Se espera que la recuperación del sector de la aviación ejecutiva ayude al segmento general de aviones comerciales durante el período previsto.undefined

- Cessna es el fabricante de equipos originales líder, con el 30% del tamaño de la flota operativa actual, seguido de Bombardier y Dassault, con el 23% y el 14%, en la flota europea de aviones de negocios en julio de 2022. Se espera un aumento de individuos de alto patrimonio en la región. para ayudar al segmento de aviones de negocios en la región, y se espera que se entreguen alrededor de 200 aviones durante 2022-2028.undefined

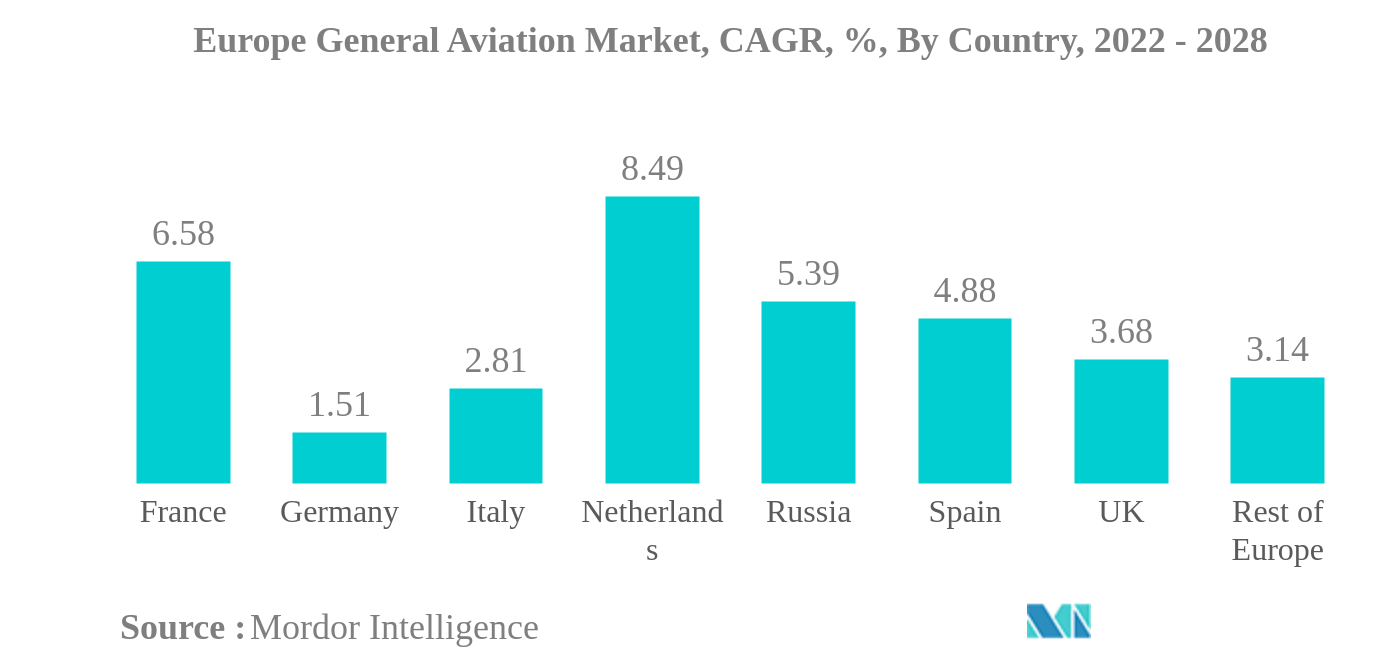

Alemania es el país más grande.

- El aumento de los HNWI y UHNWI, que prefieren aviones privados y helicópteros para viajes personales o de negocios en Europa, contribuyó a la adquisición de aeronaves en el sector de la aviación general. De 2016 a 2021, la población de HNWI en la región aumentó un 60%.

- En 2021, los proveedores de servicios chárter aéreos presenciaron una gran demanda en toda Europa con el aumento de nuevas membresías para la aviación de negocios. Por ejemplo, en 2021, VistaJet, un importante proveedor de servicios chárter aéreos con sede en Europa, registró un crecimiento de alrededor del 53 % en nuevas membresías durante el primer semestre de 2021 en comparación con el primer semestre de 2020. De las nuevas membresías, más del 50 % pertenecen a la región europea..

- Según los principales proveedores de servicios chárter de Europa, la demanda aumentó significativamente a finales de 2021 y logró superar los niveles de tráfico de 2019. El tráfico de la aviación comercial ha sido aproximadamente entre un 20 y un 30 % más que en 2019 desde agosto de 2021. Debido a una demanda tan fuerte, las empresas de servicios de aviones chárter están ampliando sus flotas para satisfacer la creciente demanda.

- En términos de flota operativa actual, Alemania es el país líder con alrededor del 18% de la flota total de aviones de negocios europea, seguida por el Reino Unido, Francia y Rusia, con alrededor del 11%, 10% y 8% de la flota activa. flota, respectivamente, a julio de 2022. En la categoría de helicópteros, el Reino Unido es el país líder con alrededor del 13% de la flota total de helicópteros, seguido de Francia, Alemania e Italia, con alrededor del 12%, 11% y 11 % de la flota activa, respectivamente, a julio de 2022.

- Del total de entregas de nuevos aviones de aviación general (~6.000 unidades) entre 2022 y 2028, el resto de la región europea puede representar el 32% de estas entregas.

Descripción general de la industria de la aviación general en Europa

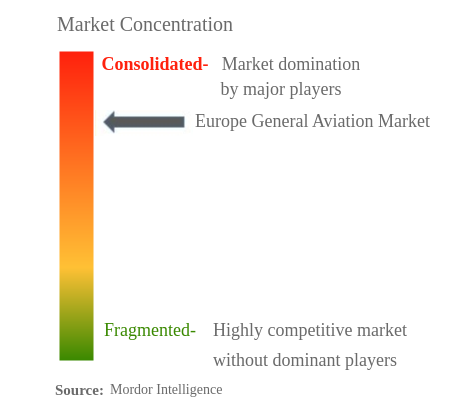

El Mercado Europeo de Aviación General está bastante consolidado, ocupando las cinco primeras compañías el 75,52%. Los principales actores de este mercado son Airbus SE, Bombardier Inc., General Dynamics Corporation, Leonardo SpA y Textron Inc. (ordenados alfabéticamente).

Líderes del mercado europeo de aviación general

Airbus SE

Bombardier Inc.

General Dynamics Corporation

Leonardo S.p.A

Textron Inc.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la aviación general en Europa

- Agosto de 2022 Bombardier ha encargado en firme el primer Challenger 3500 Business Jet con base en Europa para su uso en operaciones chárter con Air Corporate SRL.

- Julio de 2022 Daher lanza el Kodiak 900.

- Julio de 2022 Oyonnair, operador francés, encarga un nuevo Avanti Evo a Piaggio Aerospace.

Informe del mercado europeo de la aviación general índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Individuo de alto patrimonio neto (HNWI)

- 4.2 Marco normativo

- 4.3 Análisis de la cadena de valor

5. SEGMENTACIÓN DE MERCADO

- 5.1 Tipo de submarino

- 5.1.1 Aviones de negocios

- 5.1.1.1 Jet grande

- 5.1.1.2 Chorro ligero

- 5.1.1.3 Jet de tamaño mediano

- 5.1.2 Aviones de ala fija de pistón

- 5.1.3 Otros

- 5.2 País

- 5.2.1 Francia

- 5.2.2 Alemania

- 5.2.3 Italia

- 5.2.4 Países Bajos

- 5.2.5 Rusia

- 5.2.6 España

- 5.2.7 Reino Unido

- 5.2.8 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de empresa

- 6.4.1 Airbus SE

- 6.4.2 Bombardier Inc.

- 6.4.3 Cirrus Design Corporation

- 6.4.4 Daher

- 6.4.5 Dassault Aviation

- 6.4.6 Diamond Aircraft

- 6.4.7 Embraer

- 6.4.8 General Dynamics Corporation

- 6.4.9 Leonardo S.p.A

- 6.4.10 PIAGGIO AERO INDUSTRIES S.p.A

- 6.4.11 Pilatus Aircraft Ltd

- 6.4.12 Robinson Helicopter Company Inc.

- 6.4.13 Tecnam Aircraft

- 6.4.14 Textron Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEOS DE AVIACIÓN

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de la aviación general en Europa

Los aviones ejecutivos, los aviones de ala fija de pistón y otros están cubiertos como segmentos por tipo de avión secundario. Francia, Alemania, Italia, Países Bajos, Rusia, España y Reino Unido están cubiertos como segmentos por país.| Aviones de negocios | Jet grande |

| Chorro ligero | |

| Jet de tamaño mediano | |

| Aviones de ala fija de pistón | |

| Otros |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Reino Unido |

| El resto de Europa |

| Tipo de submarino | Aviones de negocios | Jet grande |

| Chorro ligero | ||

| Jet de tamaño mediano | ||

| Aviones de ala fija de pistón | ||

| Otros | ||

| País | Francia | |

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Rusia | ||

| España | ||

| Reino Unido | ||

| El resto de Europa |

Definición de mercado

- Tipo de aeronave - La Aviación General incluye aeronaves utilizadas para aviación corporativa, aviación de negocios y otros trabajos aéreos.

- Tipo de cuerpo - En este estudio se han incluido aviones ligeros, aviones medianos y aviones grandes según su capacidad para transportar pasajeros y rangos de distancia de vuelo.

- Tipo de submarino - Se tienen en cuenta los aviones ejecutivos, los aviones de ala fija de pistón y los helicópteros y aviones turbohélice.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción