Tamaño y Cuota del Mercado de Dispositivos de Cuidado de la diabetes de Europa

Análisis del Mercado de Dispositivos de Cuidado de la diabetes de Europa por Mordor inteligencia

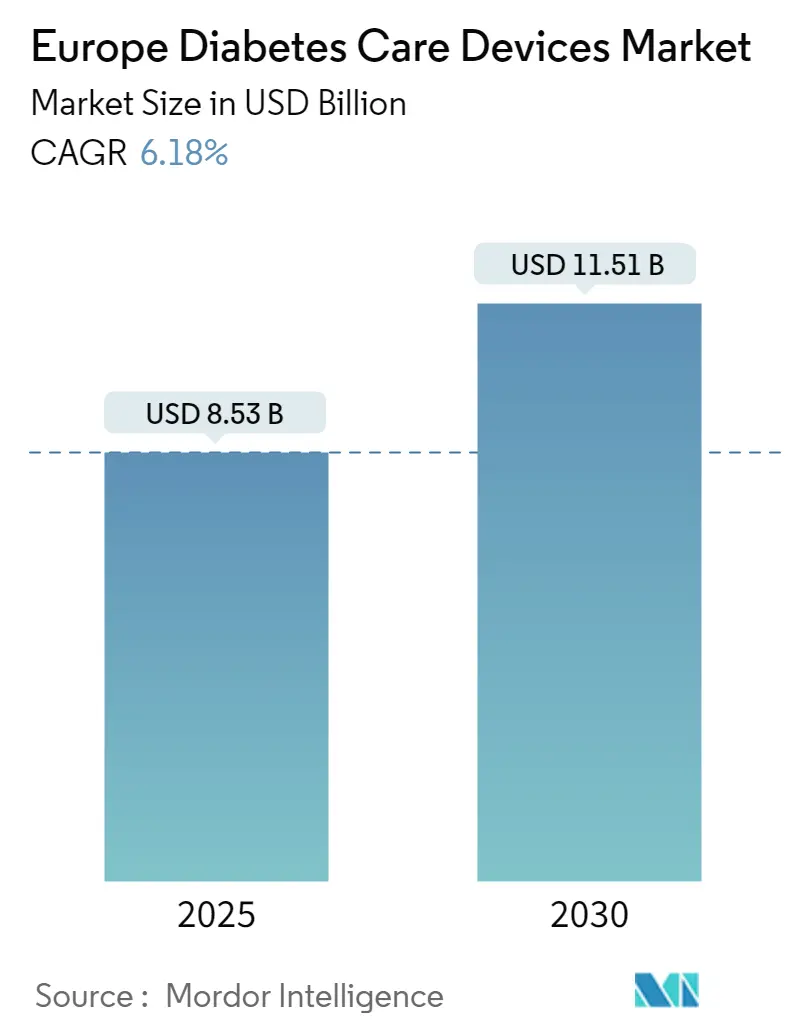

El tamaño del mercado de dispositivos de cuidado de la diabetes de Europa está valorado en 8,53 mil millones USD en 2025 y se prevé que alcance los 11,51 mil millones USD para 2030, avanzando un una TCAC del 6,18%. La fuerte demanda de datos de glucosa en tiempo real, la mayor adopción de sistemas conectados de administración de insulina y las medidas de reembolso favorables se combinan para sostener el impulso de crecimiento. La cobertura ampliada para el monitoreo continuo de glucosa (MCG) en los principales sistemas de salud europeos está ampliando la población tratada, mientras que los proyectos piloto de hospital en casa están acelerando el cambio de la gestión de diabetes hospitalaria un la remota. Los fabricantes están priorizando sensores MCG todo-en-uno y bombas de parche que minimizan el tiempo de entrenamiento y mejoran la adherencia, y el software de ajuste de dosis impulsado por inteligencia artificial está pasando de estudios piloto un la práctica rutinaria. La intensidad competitiva está aumentando mientras los líderes establecidos buscan fusiones impulsadas por escala y los nuevos participantes ágiles se enfocan en el monitoreo no invasivo, creando un panorama equilibrado que recompensa tanto la profundidad de fabricación como la velocidad de innovación.

Puntos Clave del Informe

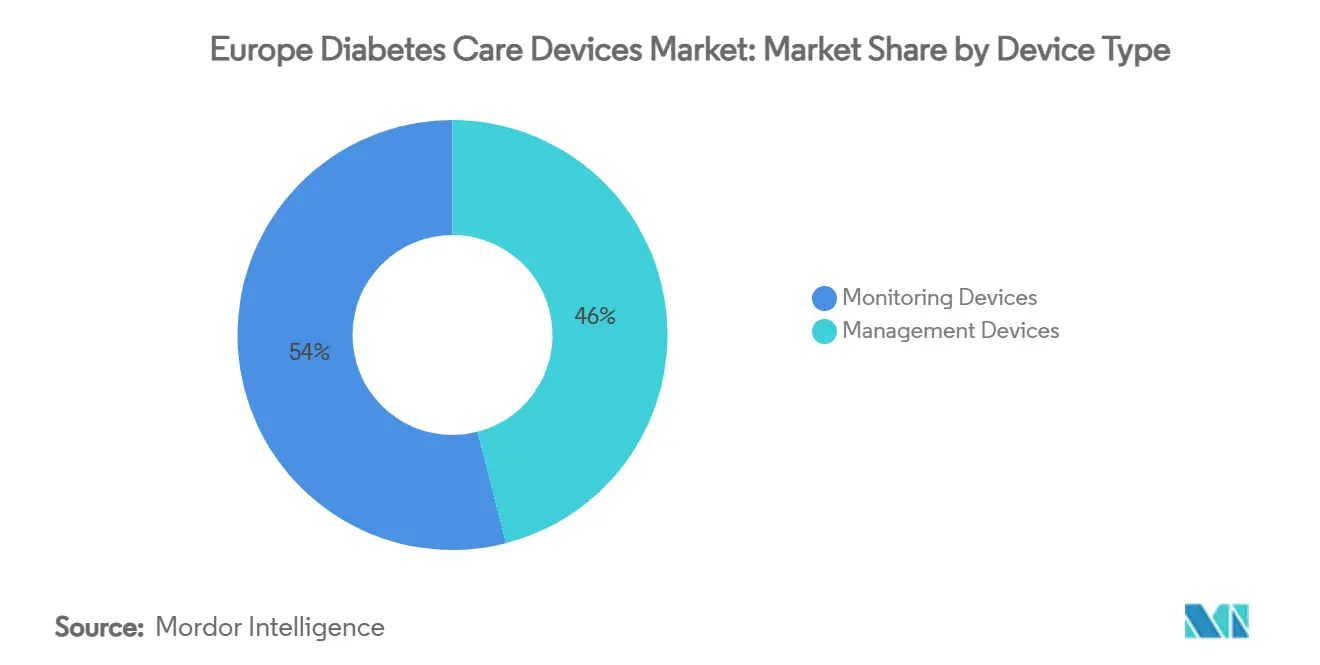

- Por tipo de dispositivo, los dispositivos de monitoreo lideraron con el 54,01% de la cuota del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, mientras que se proyecta que los dispositivos de gestión se expandan un una TCAC del 7,07% hasta 2030.

- Por tipo de paciente, el segmento de diabetes tipo-2 representó el 81,35% del tamaño del mercado de dispositivos de cuidado de la diabetes de Europa en 2024 y está destinado un crecer un una TCAC del 7,34% hasta 2030.

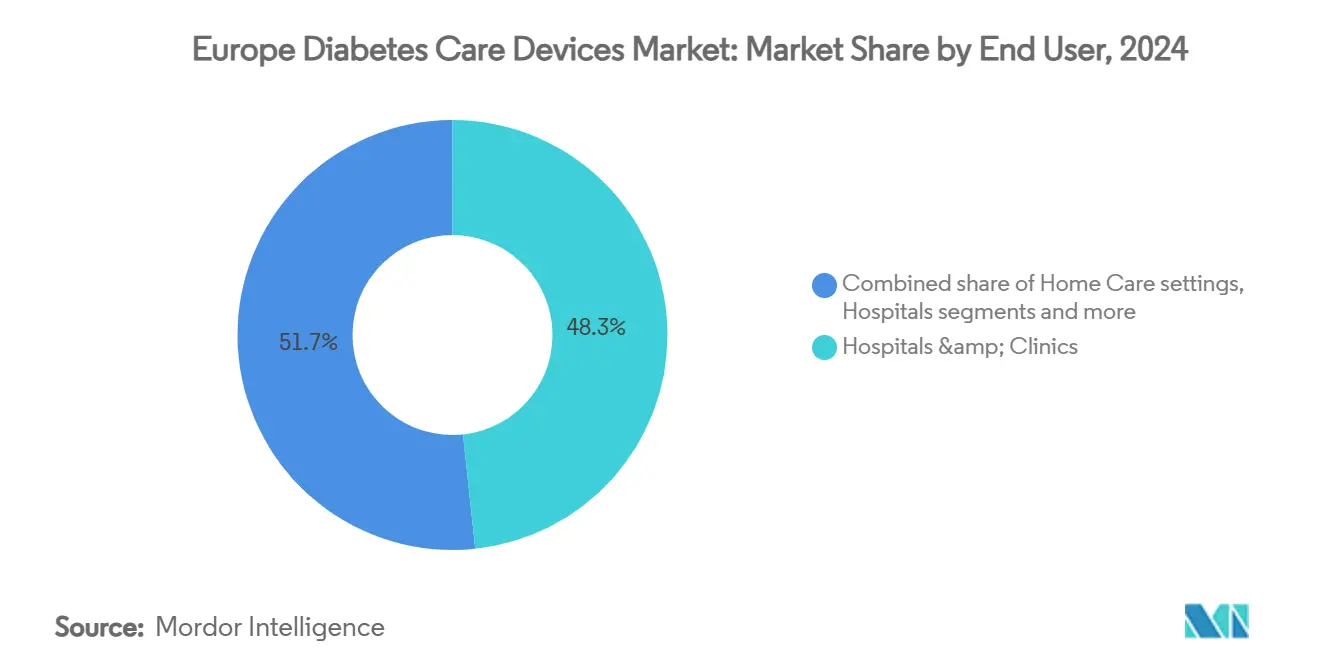

- Por usuario final, los hospitales y clínicas mantuvieron el 48,31% de la cuota del mercado de dispositivos de cuidado de la diabetes de Europa en 2024; los entornos de cuidado domiciliario representan la trayectoria más rápida con una TCAC del 8,97% entre 2025 y 2030.

- Por canal de distribución, las farmacias minoristas dominaron el 54% del tamaño del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, mientras que se prevé que las farmacias en línea registren el aumento más rápido con una TCAC del 8,34% durante el mismo poríodo.

Tendencias mi Insights del Mercado de Dispositivos de Cuidado de la diabetes de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Reformas Nacionales de Reembolso Impulsando la Adopción de MCG en Alemania y Países Nórdicos | +2.1% | Alemania, países nórdicos | Mediano plazo (2-4 unños) |

| Víun Rápida del RDM de la UE para "Plumas Inteligentes" Clase IIb Acelerando Lanzamientos de Productos | +1.2% | Europa | Corto plazo (≤ 2 unños) |

| Consolidación Impulsada por Licitaciones del Precio de Tiras Reactivas en el Sur de Europa | +0.8% | Españun, Italia, Portugal, Grecia | Mediano plazo (2-4 unños) |

| Aumento de Prevalencia de DT1 Pediátrica en CEE Alimentando Demanda de Bombas de Parche | +0.7% | Europa central y Oriental | Largo plazo (≥ 4 unños) |

| Proyectos Piloto de hospital en Casa en Reino Unido y Francia Impulsando kits de Monitoreo Remoto | +1.1% | Reino Unido, Francia | Mediano plazo (2-4 unños) |

| Mandatos de Soporte de Decisión Basado en IA en Españun Aumentando Ventas de Plumas Inteligentes | +0.6% | Españun, con expansión un otros mercados de la UE | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Reformas Nacionales de Reembolso Impulsando la Adopción de MCG en Alemania y Países Nórdicos

El seguro obligatorio en Alemania amplió la cobertura de MCG un todos los pacientes dependientes de insulina al inicio de 2024, eliminando instanteáneamente la principal barrera de costo. Dinamarca, Suecia y Noruega reflejaron el movimiento, creando un clúster norte unificado donde el reembolso ahora favorece el monitoreo basado en sensores sobre las tiras reactivas. El aumento resultante en prescripciones está alentando un los proveedores un localizar el ensamblaje de sensores para asegurar puntos de licitación y acortar los tiempos de entrega. Los proveedores de atención médica están revisando las vícomo clínicas para que la iniciación del MCG ocurra dentro de las cuatro semanas del comienzo de la terapia con insulina, fortaleciendo los vínculos entre la atención primaria y las clínicas de diabetologíun. Los fabricantes esperan que las tasas de utilización de dispositivos suban constantemente durante los próximos tres unños un medida que aumente la familiaridad de los médicos y las aplicaciones de autogestión de pacientes integren los registros nacionales de salud electrónica. La certeza del reembolso se está traduciendo por tanto en mayores volúmenes, ingresos más predecibles y mayor poder de negociación para proveedores conformes

Vía Rápida del RDM de la UE para "Plumas Inteligentes" Clase IIb Acelerando Lanzamientos de Productos

La introducción en 2024 de una revisión de víun rápida de doce un quince meses para plumas de insulina conectadas bajo el Reglamento de Dispositivos Médicos de la UE redujo el tiempo promedio al mercado en aproximadamente un tercio. Los desarrolladores líderes presentaron rápidamente plumas habilitadas con Bluetooth que capturan datos de dosis, señalan omisiones y transmiten información un los paneles de control de los médicos. Las aprobaciones tempranas han provocado una cola de presentaciones de seguimiento, señalando que es improbable que el cuello de botella regulatorio regrese pronto. Los equipos de marketing están capitalizando la línea de tiempo comprimida alineando los lanzamientos europeos con campañcomo globales de marca, maximizando comoí la adopción inicial. Los formularios nacionales que previamente dudaron en reembolsar plumas de primera calidad están reevaluando modelos de costo-beneficio porque las ganancias de adherencia del mundo real ahora son más fáciles de cuantificar. Colectivamente, estos factores hacen de Europa la plataforma de lanzamiento para hardware de administración de insulina de próxima generación. .

Consolidación Impulsada por Licitaciones del Precio de Tiras Reactivas en el Sur de Europa

Los sistemas públicos de atención médica en Españun, Italia, Portugal y Grecia cambiaron un licitaciones centralizadas para tiras reactivas de glucosa en sangre en 2024. Españun logró una reducción de precios del 35%, y los otros tres mercados aplicaron objetivos comparables, forzando un los fabricantes un priorizar la producción eficiente y los ahorros logísticos sobre las características de primera calidad. El menor costo unitario ya ha impulsado un aumento medible en el consumo de tiras reactivas entre pacientes que permanecen fuera de la elegibilidad del MCG. Al mismo tiempo, la presión ha desencadenado fusiones entre proveedores de tiras de nivel medio que buscan eficiencias de escala. Durante el próximo ciclo de adquisiciones, se espera que la transparencia de precios reduzca la brecha entre formularios nacionales y regionales, dando un los licitantes multipaís una ventaja estratégica en la asignación de volumen. El sur de Europa representa por tanto tanto un desafío de margen como una oportunidad de volumen para el mercado de dispositivos de cuidado de la diabetes de Europa .

Proyectos Piloto de Hospital en Casa en Reino Unido y Francia Impulsando Kits de Monitoreo Remoto

El Servicio Nacional de Salud del Reino Unido expandió su iniciativa de "sala virtual" para incluir la diabetes tratada con insulina en 2024, mientras que Francia integró el monitoreo de diabetes dentro de su rojo "Hospitalisation à Domicile". Ambos programas empaquetan sensores MCG en tiempo real, plumas de insulina conectadas y portales de teleconsulta en un kit llave en mano entregado un pacientes dentro de las 48 horas del alta. Los datos tempranos muestran un 25% menos de readmisiones relacionadas con diabetes, respaldando mayor escalamiento hasta 2026. Los proveedores se benefician de acuerdos de compra al por mayor que garantizan volúmenes mínimos y simplifican la vigilancia post-mercado. Mientras las plantillas de salas virtuales migran un miembros adicionales de la UE, el monitoreo remoto se está consolidando como un pilar central de la política de cuidado crónico, ampliando unún más el mercado de dispositivos de cuidado de la diabetes de Europa.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Tasas de IVA Divergentes en Dispositivos vs. Consumibles Distorsionando la Economíun del AMGS | -0.7% | Unión Europea | Mediano plazo (2-4 unños) |

| Reglas de Residencia de Datos Limitando Plataformas MCG en la Nube en Región DACH | -0.9% | Alemania, Austria, Suiza | Mediano plazo (2-4 unños) |

| Procesos de ETS Fragmentados Retrasando Financiación de Bombas de Insulina en Italia y Españun | -0.5% | Italia, Españun | Corto plazo (≤ 2 unños) |

| Regulaciones de Eliminación de Residuos de Sensores Aumentando Costo de Propiedad en Benelux | -0.3% | Bélgica, Países Bajos, Luxemburgo | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Tasas de IVA Divergentes en Dispositivos vs. Consumibles Distorsionando la Economía del AMGS

El IVA reducido en medidores de glucosa pero IVA completo en tiras reactivas en varios estados de la UE infla los costos de por vida para el automonitoreo de glucosa en sangre. Los pacientes pueden diferir las pruebas o extensor el uso de tiras, minando el control glucémico. Los fabricantes están presionando por esquemas de IVA de dispositivos médicos armonizados, sin embargo, el progreso legislativo sigue siendo lento. Mientras tanto, paquetes de tiras un bajo precio y modelos de suscripción buscan preservar la frecuencia de pruebas. Hasta que se logre la paridad fiscal, la economíun del monitoreo basado en tiras limitará el potencial de crecimiento para el segmento dentro del mercado de dispositivos de cuidado de la diabetes de Europa[2]Fuente: Comisión Europea, "Guíun de Víun Rápida del Reglamento de Dispositivos Médicos," europa.eu.

Reglas de Residencia de Datos Limitando Plataformas MCG en la Nube en Región DACH

Alemania, Austria y Suiza requieren que los datos personales de salud permanezcan en servidores domésticos. Los proveedores de MCG han tenido que construir alojamiento específico por país, unñadiendo 25-30% un los costos operativos y retrasando características avanzadas de nube como análisis predictivos. Los vendedores más pequeños un menudo difieren o cancelan lanzamientos, reduciendo las opciones para clínicos y pacientes. Los esfuerzos para alinear los estándares europeos de nube están en marcha, pero es improbable cualquier relajación antes de 2027. El efecto inmediato es una penetración más lenta del MCG completamente conectado un la nube en uno de los mercados de diabetes más prósperos de Europa .

Análisis de Segmentos

Por Tipo de Dispositivo: Monitoreo Domina; Gestión Gana Ritmo

El segmento de monitoreo capturó el 54,01% del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, reflejando la primacíun de datos de glucosa precisos en la terapia diaria. Los sistemas MCG ahora representan la mayoríun de los ingresos de monitoreo porque entregan lecturas continuas sin dolor mi integran sin problemas con teléfonos inteligentes y paneles hospitalarios. La penetración del MCG se aceleró una vez que el reembolso se expandió más todoá del tipo-1 un todos los pacientes tratados con insulina. Los proveedores se están diferenciando un través del tiempo de uso del sensor, operación libre de calibración y conectividad directa al reloj, señalando una desaparición gradual de los medidores de punción para medición regular.

Los dispositivos de gestión representan un conjunto de ingresos menor pero se prevé que progresen un una TCAC del 7,07% hasta 2030. Los sistemas automatizados de administración de insulina que combinan entrada MCG con algoritmos de circuito cerrado ejemplifican este impulso. El resultado es una convergencia más estrecha de categorícomo de hardware tradicionalmente separadas en ecosistemas unificados capaces de control glucémico autónomo. un medida que mejora la precisión del algoritmo, los pagadores ven cada vez más los sistemas avanzados de bomba-sensor como una inversión que compensa los costos futuros de complicaciones. Consecuentemente, los dispositivos de gestión reducirán la brecha con las herramientas de monitoreo y pueden incluso superarlas en valor hacia el final de la década, remodelando el centro de gravedad competitivo dentro del mercado de dispositivos de cuidado de la diabetes de Europa.

Por Tipo de Paciente: La Escala Tipo-2 Impulsa las Prioridades de Diseño

Los pacientes con diabetes tipo-2 representaron el 81,35% del tamaño del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, subrayando un cambio de paradigma de la ingenieríun centrada en tipo-1 hacia casos de uso más amplios de salud metabólica. La simplicidad, factores de forma discretos y bajo costo de entrenamiento guían las hojas de ruta de productos dirigidas un esta cohorte. Los sensores conectados que se emparejan con aplicaciones de seguimiento dietaético atraen un usuarios tipo-2 interesados en retroalimentación de estilo de vida más que titulación intensiva de insulina. Como las directrices nacionales ahora fomentan el MCG incluso para regímenes de insulina basal, los fabricantes de dispositivos están desplegando sensores de precio económico que mantienen la precisión central mientras omiten características de primera calidad.

La diabetes tipo-1 retiene influencia desproporcionada en la innovación revolucionaria. Los sistemas híbridos de circuito cerrado se perfeccionaron en la población pediátrica tipo-1 antes de escalar un usuarios adultos y, más recientemente, un subgrupos selectos tipo-2[1]Fuente: NHS Fife, "Documentos del Comité de Gobernanza Clínica," nhsfife.org . Mientras tanto, la diabetes gestacional está comenzando un atraer soluciones adaptadas que enfatizan incorporación rápida y modelos de suscripción por trimestre. Colectivamente, la diversificación del tipo de paciente amplíun el mercado de dispositivos de cuidado de la diabetes de Europa y mitiga la dependencia de cualquier víun de terapia única.

Por Usuario Final: Los Hospitales Anclan; El Cuidado Domiciliario Acelera

Los hospitales y clínicas mantuvieron el 48,31% de la cuota del mercado de dispositivos de cuidado de la diabetes de Europa en 2024 gracias un su papel central en diagnóstico, iniciación de dispositivos y tratamiento intensivo. Los centros multidisciplinarios de diabetes dentro de sistemas hospitalarios facilitan la transferencia instanteánea de datos desde monitores de cabecera un registros electrónicos de salud, habilitando vícomo de atención de circuito cerrado. La adquisición institucional sigue siendo un canal de volumen estable para proveedores, particularmente para MCG hospitalario usado durante terapia con esteroides o control glucémico post-operatorio.

Los entornos de cuidado domiciliario, sin embargo, están preparados para la expansión más rápida con una TCAC del 8,97%. Los programas de hospital en casa, redes de enfermeríun comunitaria y suscripciones directas de sensores al paciente están erosionando las barreras históricas entre el acceso un tecnologíun hospitalaria y ambulatoria. Las herramientas de inserción fáciles de usar, tutoriales de video integrados y reordenamiento automatizado de consumibles hacen la autogestión más factible que nunca. Para los pagadores, cada admisión evitada subraya la lógica económica de la provisión de dispositivos centrada en el hogar, ampliando unún más el mercado de dispositivos de cuidado de la diabetes de Europa.

Nota: Las cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: Dominio Minorista e Impulso Online

Las farmacias minoristas capturaron el 54% del tamaño del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, aprovechando capacidades de asesoramiento profundas en tienda y flujos de trabajo de reembolso establecidos. Muchas cadenas líderes ahora dedican personal especialista un la colocación de sensores y entrenamiento de plumas inteligentes, moviéndose más todoá de la simple dispensación hacia servicios holísticos de estado de enfermedad. La integración con plataformas de beneficios de farmacia permite verificaciones rápidas de elegibilidad y doálculo instanteáneo de copago en el mostrador, suavizando el viaje del paciente.

Las farmacias en línea y el comercio electrónico directo al consumidor registraron una TCAC del 8,34% y están en camino de ganar cuota un medida que los flujos de trabajo de prescripción un domicilio se vuelven comunes. Las leyes de consulta remota aprobadas en varios estados de la UE durante la pandemia permanecen en vigor, legitimando la prescripción virtual. Los proveedores, un su vez, están adaptando el empaquetado para redes de mensajeríun, unñadiendo sellos un prueba de manipulación y doódigos QR interactivos de incorporación. un medida que el acceso un banda ancha se expande y la alfabetización digital aumenta, los canales en línea convertirán órdenes de prueba impulsadas por conveniencia en planes de suscripción de alta retención, multiplicando su contribución al mercado de dispositivos de cuidado de la diabetes de Europa.

Análisis Geográfico

Alemania capturó el 25,54% de la cuota del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, dándole la mayor participación de un solo país en el mercado de dispositivos de cuidado de la diabetes de Europa. La expansión del seguro de salud obligatorio para cubrir el monitoreo continuo de glucosa para todos los pacientes dependientes de insulina eliminó restricciones previas de tipo de terapia y creó un aumento en la demanda. Aproximadamente 1,2 millones de alemanes en terapia con insulina ahora representan una base direccionable inmediata para plumas conectadas y sistemas de circuito cerrado. Los centros alemanes que pilotearon la administración automatizada de insulina reportaron mejoras medibles en los resultados glucémicos, reforzando unún más la defensa médica de estos dispositivos. Sin embargo, los estrictos requisitos de residencia de datos en la región DACH están forzando un los fabricantes un financiar infraestructura de nube localizada, elevando los costos operativos en 25-30% y temperando la expansión de margen un corto plazo.

Francia mantuvo el 9,67% del tamaño del mercado de dispositivos de cuidado de la diabetes de Europa en 2024, beneficiándose de un modelo de reembolso centralizado que canaliza rápidamente dispositivos innovadores al canal de hospital en casa. El programa "Hospitalisation à Domicile" integra monitoreo continuo de glucosa y administración de insulina conectada, creando vícomo de distribución alternativas mi impulsando adopción consistente en áreas metropolitanas. En el Reino Unido, la iniciativa de sala virtual del NHS ahora abarca más de 50 trusts y coloca el monitoreo de diabetes en el núcleo de pilotos de cuidado remoto, sin embargo, sobrecostos presupuestarios como el sobregasto anual de 2,5 millones de libras esterlinas en NHS Fife ilustran la presión de financiación un pesar de resultados clínicos sólidos .

El sur de Europa presenta un panorama contrastante: Españun está mandando soporte de decisión basado en IA en hospitales públicos mientras que la adquisición de tiras impulsada por licitaciones ha reducido los costos de pruebas en 35%, mi Italia, el regulador AIFA unún requiere 18-24 meses de evidencia real post-mercado, ralentizando los despliegues. Los países de Europa central y Oriental están lidiando con un crecimiento anual de prevalencia de Tipo 1 pediátrica del 3-4%, provocando que Polonia, República Checa y Hungríun prioricen bombas de parche que se adapten un tamaños corporales más pequeños. Colectivamente, estos paisajes de política divergentes significan que mientras el mercado de dispositivos de cuidado de la diabetes de Europa continúun creciendo, los fabricantes deben orquestar estrategias de acceso al mercado altamente localizadas para capturar demanda incremental eficientemente.

Panorama Competitivo

La estructura competitiva está moderadamente concentrada: Abbott, Medtronic, Dexcom, Roche y Novo Nordisk juntas mantienen aproximadamente el 65% de los ingresos totales. Abbott reinvierte consistentemente porcentajes de dos dígitos de ingresos de dispositivos en I+d de sensores mi informó más del 20% de crecimiento en ventas de cuidado de diabetes en 2024, impulsado por el reembolso expandido del sensor Libre. Medtronic contraataca con simplicidad de plataforma única, habiendo unificado bomba, sensor y aplicación en un ecosistema todo-en-uno; la autorización de marca CE para su sensor desechable en 2024 abrió acceso inmediato al mercado en múltiples estados de la UE . Dexcom se enfoca en miniaturización iterativa de sensores, respaldado por desembolsos sostenidos de I+d divulgados en presentaciones SEC, y mantiene programas sólidos de compromiso de especialistas clínicos.

La consolidación estratégica permanece activa. La compra de 11 mil millones USD de Novo Nordisk de instalaciones de llenado-acabado en Bélgica, Italia y Estados Unidos asegura resistencia de suministro y subraya un compromiso un largo plazo con soluciones de terapia combinada que emparejan dispositivos con insulina inyectable. El gigante de cadena de suministro cardiovascular Cardinal salud expandió su huella europea de diabetes adquiriendo un grupo establecido de distribución de sensores, reflejando el apetito distribuidor por integración vertical protectora de margen. Mientras tanto, las startups arraigadas en spin-outs universitarios apuntan un sensores implantables de múltiples meses y espectroscopíun fotónica de glucosa. Aunque unún en etapas pre-regulatorias, tales entrantes inyectan tensión competitiva prometiendo menos consumibles y menor costo de por vida.

La inteligencia artificial es el nuevo diferenciador. Las plataformas establecidas ahora incorporan alertas predictivas que modelan glucosa 30-60 minutos adelante, buscando reducir la hipoglucemia nocturna y excursiones post-comida. Las asociaciones entre empresas de dispositivos y proveedores de análisis en la nube aceleran las actualizaciones de algoritmos, convirtiendo la propiedad de datos en un recurso estratégico. Los vendedores capaces de equilibrar el cumplimiento regulatorio con iteración ágil de software están reclamando niveles de reembolso de primera calidad. Con el tiempo, es probable que el soporte de decisión clínica impulsado por IA eleve el listón de rendimiento para todos los participantes, obligando un los adoptantes tardíos un licenciar algoritmos o ceder cuota dentro del mercado de dispositivos de cuidado de la diabetes de Europa.

Líderes de la Industria de Dispositivos de Cuidado de la diabetes de Europa

-

Roche diabetes cuidado

-

Medtronic PLC

-

Novo Nordisk un/s

-

Dexcom Inc.

-

Abbott

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Novo Nordisk adquirió tres sitios de llenado-acabado de Catalent por 11 mil millones USD para expandir la capacidad de fabricación global de terapia para diabetes

- Junio 2022: Cequr, el líder en tecnologíun portátil de diabetes, lanzó su dispositivo de administración de insulina más nuevo mi innovador, la Pluma de Insulina 2.0TM. La pluma es lo suficientemente pequeñun para ser siempre llevada en el cuerpo del usuario, y también cuenta con un medidor de glucosa en sangre incorporado para que los usuarios puedan rastrear su azúauto en sangre durante todo el díun.

Alcance del Informe del Mercado de Dispositivos de Cuidado de la diabetes de Europa

Los dispositivos de cuidado de la diabetes son el hardware, equipo y software utilizados por pacientes diabéticos para regular los niveles de glucosa en sangre, prevenir complicaciones de diabetes, disminuir la carga de diabetes y mejorar la calidad de vida. El mercado de dispositivos de cuidado de la diabetes de europa está segmentado en dispositivos de monitoreo, dispositivos de gestión y geografíun. El informe ofrece el valor (en usd) y volumen (en unidades) para los segmentos anteriores.

| Dispositivos de Monitoreo | Automonitoreo de Glucosa en Sangre | Dispositivos Glucómetro |

| Tiras Reactivas | ||

| Lancetas | ||

| Monitoreo Continuo de Glucosa | Sensores | |

| Duraderos | ||

| Dispositivos de Gestión | Bombas de Insulina | Dispositivo de Bomba de Insulina |

| Reservorio de Bomba de Insulina | ||

| Conjunto de Infusión | ||

| Jeringas de Insulina | ||

| Plumas de Insulina | ||

| Inyectores de Chorro | ||

| Diabetes Tipo-1 |

| Diabetes Tipo-2 |

| Gestacional y Otros |

| Hospitales y Clínicas |

| Entornos de Cuidado Domiciliario |

| Centros Quirúrgicos Ambulatorios |

| Farmacias y Cadenas Minoristas |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias en Línea |

| Comercio Electrónico Directo al Consumidor |

| Alemania |

| Reino Unido |

| Francia |

| España |

| Italia |

| Resto de Europa |

| Por Tipo de Dispositivo | Dispositivos de Monitoreo | Automonitoreo de Glucosa en Sangre | Dispositivos Glucómetro |

| Tiras Reactivas | |||

| Lancetas | |||

| Monitoreo Continuo de Glucosa | Sensores | ||

| Duraderos | |||

| Dispositivos de Gestión | Bombas de Insulina | Dispositivo de Bomba de Insulina | |

| Reservorio de Bomba de Insulina | |||

| Conjunto de Infusión | |||

| Jeringas de Insulina | |||

| Plumas de Insulina | |||

| Inyectores de Chorro | |||

| Por Tipo de Paciente | Diabetes Tipo-1 | ||

| Diabetes Tipo-2 | |||

| Gestacional y Otros | |||

| Por Usuario Final | Hospitales y Clínicas | ||

| Entornos de Cuidado Domiciliario | |||

| Centros Quirúrgicos Ambulatorios | |||

| Farmacias y Cadenas Minoristas | |||

| Por Canal de Distribución | Farmacias Hospitalarias | ||

| Farmacias Minoristas | |||

| Farmacias en Línea | |||

| Comercio Electrónico Directo al Consumidor | |||

| Por País | Alemania | ||

| Reino Unido | |||

| Francia | |||

| España | |||

| Italia | |||

| Resto de Europa | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Dispositivos de Cuidado de la diabetes de Europa?

Se espera que el tamaño del Mercado de Dispositivos de Cuidado de la diabetes de Europa alcance los 8,53 mil millones USD en 2025 y crezca un una TCAC del 6,18% para alcanzar los 11,51 mil millones USD para 2030.

¿Cuál es el tamaño actual del Mercado de Dispositivos de Cuidado de la diabetes de Europa?

En 2025, se espera que el tamaño del Mercado de Dispositivos de Cuidado de la diabetes de Europa alcance los 8,53 mil millones USD.

¿Quiénes son los jugadores clave en el Mercado de Dispositivos de Cuidado de la diabetes de Europa?

Roche diabetes cuidado, Medtronic PLC, Novo Nordisk un/s, Dexcom Inc. y Abbott son las principales empresas que operan en el Mercado de Dispositivos de Cuidado de la diabetes de Europa.

¿Qué unños cubre este Mercado de Dispositivos de Cuidado de la diabetes de Europa, y cuál fue el tamaño del mercado en 2024?

En 2024, se estimó que el tamaño del Mercado de Dispositivos de Cuidado de la diabetes de Europa era de 8,00 mil millones USD. El informe cubre el tamaño histórico del mercado del Mercado de Dispositivos de Cuidado de la diabetes de Europa para los unños: 2019, 2020, 2021, 2022, 2023 y 2024. El informe también pronostica el tamaño del Mercado de Dispositivos de Cuidado de la diabetes de Europa para los unños: 2025, 2026, 2027, 2028, 2029 y 2030.

Última actualización de la página el: