Tamaño y Participación del Mercado de Barras Energéticas

Análisis del Mercado de Barras Energéticas por Mordor Intelligence

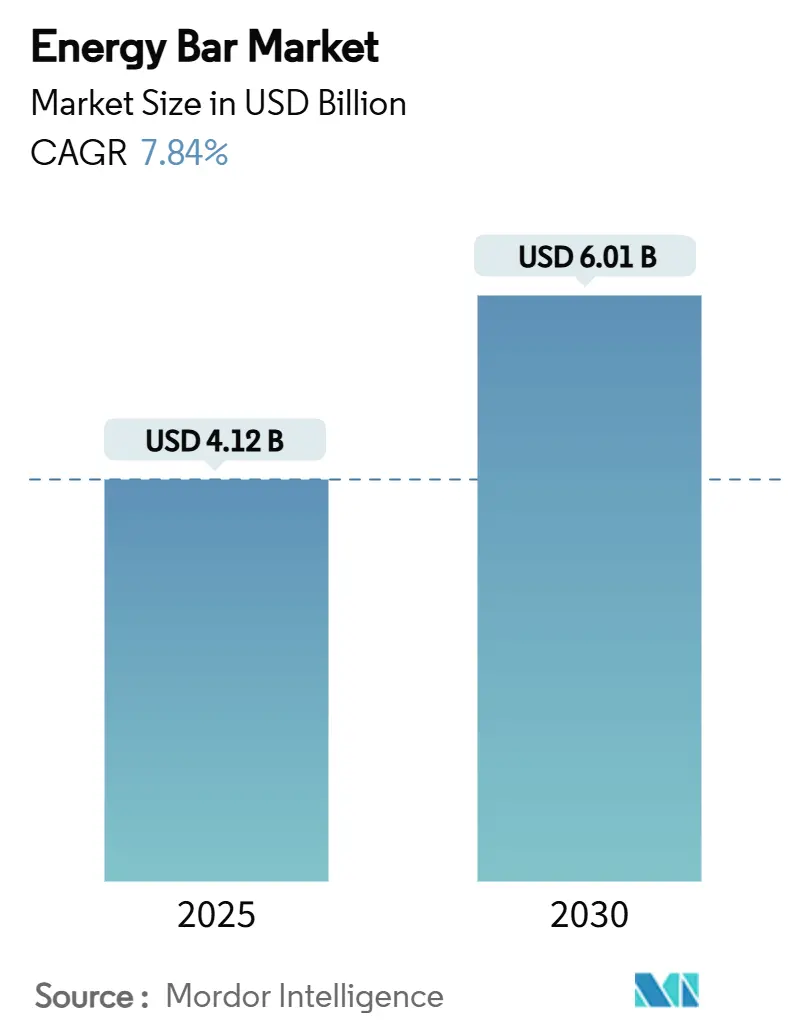

El mercado de barras energéticas alcanzó USD 4.12 mil millones en 2025 y se prevé que avance a USD 6.01 mil millones para 2030, reflejando una TCAC de 7.84% durante el período. La innovación de productos está siendo influenciada cada vez más por la creciente demanda de los consumidores por nutrición conveniente, listas de ingredientes transparentes y alternativas de proteína basada en plantas. Los desarrollos regulatorios, como la definición revisada de saludable

por parte de la Administración de Alimentos y Medicamentos de EE.UU., que impone límites más estrictos en azúcares añadidos y sodio, están obligando a los fabricantes a priorizar formulaciones de productos densos en nutrientes. El panorama competitivo está experimentando una transformación significativa debido a las actividades de consolidación entre las principales empresas multinacionales de snacks. Al mismo tiempo, las fluctuaciones inducidas por aranceles en el costo de la proteína de guisante y otras materias primas críticas están ejerciendo presión descendente sobre los márgenes de beneficio. La adopción acelerada de plataformas de comercio electrónico está permitiendo a las empresas expandir eficazmente sus canales directos al consumidor. Además, la creciente población de clase media en la región de Asia-Pacífico está impulsando un crecimiento sustancial en la demanda regional, presentando oportunidades lucrativas para los participantes del mercado.

Principales Conclusiones del Informe

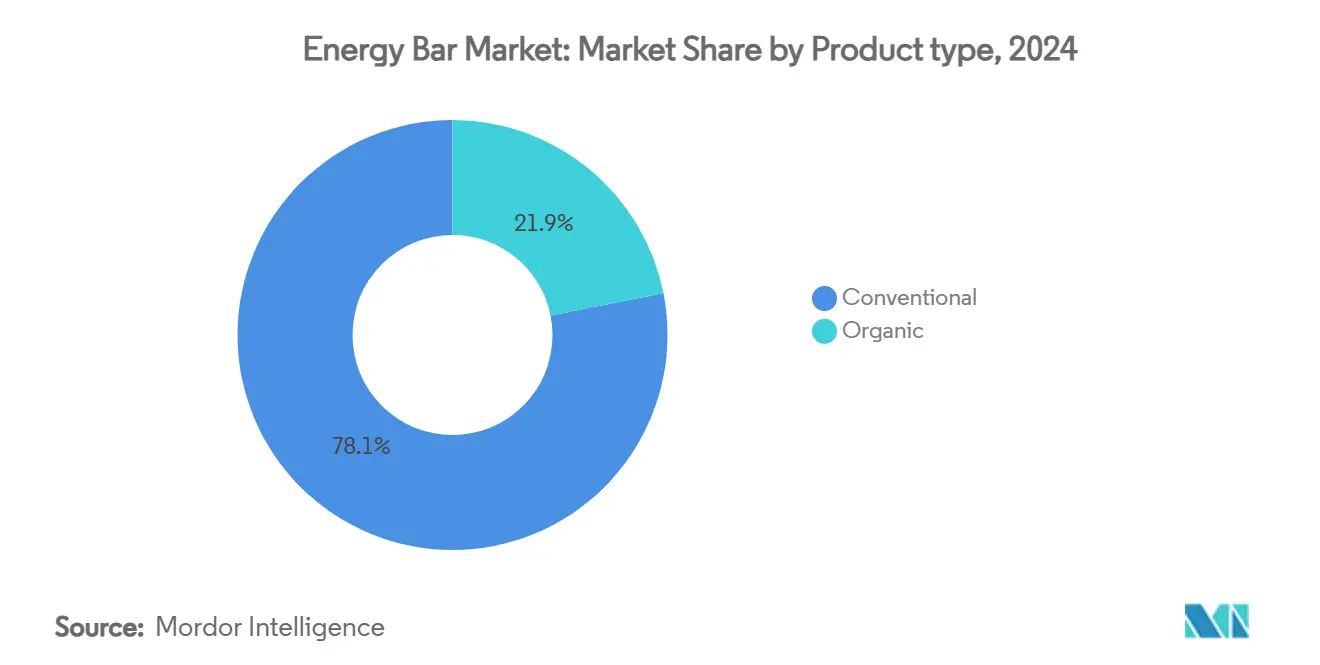

- Por tipo de producto, las barras convencionales representaron el 78.11% de la participación del mercado de barras energéticas en 2024, mientras que las barras orgánicas están en camino de una TCAC del 8.50% hasta 2030.

- Por fuente de proteína, las barras basadas en plantas mantuvieron el 54.36% de la participación del mercado de barras energéticas en 2024, mientras que las barras basadas en animales están preparadas para expandirse a una TCAC del 7.92% hasta 2030.

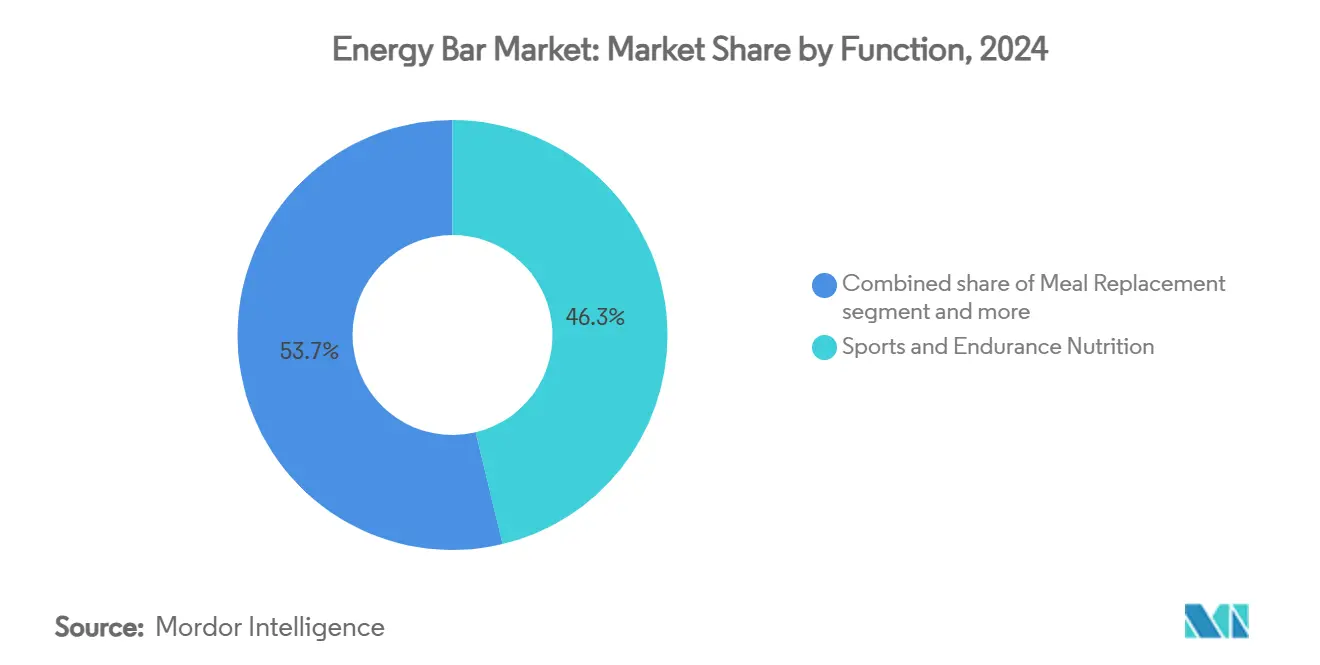

- Por aplicación, la nutrición deportiva y de resistencia lideró con el 46.27% de ingresos en 2024; las barras de control de peso están preparadas para una TCAC del 9.21% hasta 2030.

- Por canal, los supermercados e hipermercados retuvieron el 42.32% de ingresos en 2024; los minoristas en línea crecerán más rápido a una TCAC del 9.66% durante el horizonte de pronóstico.

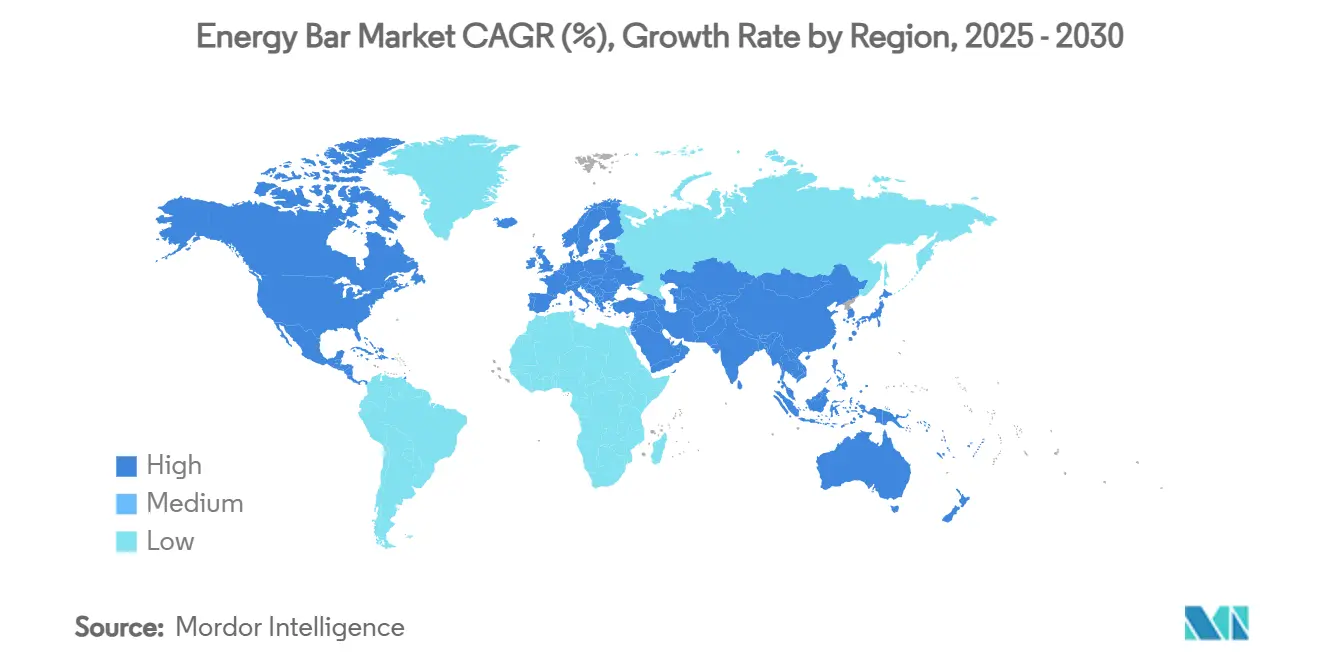

- Por geografía, América del Norte comandó el 41.12% de ingresos en 2024; Asia-Pacífico está preparada para la TCAC regional más alta del 9.85% hasta 2030.

Tendencias e Insights del Mercado Global de Barras Energéticas

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Las formulaciones innovadoras e ingredientes de etiqueta limpia atraen a consumidores conscientes de la salud | +1.8% | América del Norte y Europa, aumentando en Asia-Pacífico | Mediano plazo (2-4 años) |

| La creciente demanda de snacks que aumentan la energía rápidamente impulsa el crecimiento del mercado | +1.5% | Global, más fuerte en centros urbanos de Asia-Pacífico | Corto plazo (≤ 2 años) |

| El aumento de actividades deportivas y de fitness impulsa el consumo entre atletas | +1.2% | América del Norte y Europa; creciendo en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Demanda de snacking conveniente y saludable para llevar | +1.4% | Global; más alto en mercados emergentes | Mediano plazo (2-4 años) |

| La creciente conciencia de los beneficios nutricionales impulsa la expansión del mercado. | +1.0% | Liderado por educación en economías en desarrollo | Largo plazo (≥ 4 años) |

| La creciente popularidad de las barras energéticas basadas en plantas y veganas impulsa la demanda. | +0.9% | América del Norte y Europa, adopción gradual en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Las formulaciones innovadoras e ingredientes de etiqueta limpia atraen a consumidores conscientes de la salud

La reformulación de etiqueta limpia se ha convertido en una prioridad estratégica para los fabricantes mientras navegan los cambios regulatorios y la creciente demanda de los consumidores por transparencia en las listas de ingredientes. A partir de febrero de 2025, las pautas actualizadas de la FDA para la declaración de "saludable" requerirán que los productos cumplan con criterios específicos de grupos de alimentos y limiten los azúcares añadidos en línea con la recomendación de la OMS de menos del 10% de la ingesta total de energía. Este cambio regulatorio se alinea con la aprobación de EFSA de ingredientes innovadores, como el jarabe de isomaltulosa, que ofrece a los fabricantes una solución para reducir el impacto glucémico sin comprometer el sabor del producto. Para mejorar la diferenciación en mercados minoristas competitivos, los fabricantes están aprovechando cada vez más ingredientes funcionales como el aceite de chufa tigre, recientemente aprobado por EFSA por su alto contenido de ácido oleico. Además, las marcas están enfatizando ingredientes obtenidos de manera sostenible, incluyendo cacao cultivado responsablemente y aceite de palma de Comercio Justo, para fortalecer sus credenciales de sostenibilidad. Estas iniciativas de etiqueta limpia son críticas para construir confianza del consumidor, particularmente entre los millennials, que frecuentemente usan herramientas digitales para verificar listas de ingredientes en el punto de venta.

La creciente demanda de snacks que aumentan la energía rápidamente impulsa el crecimiento del mercado

Los cambios de estilo de vida post-pandemia han acelerado significativamente la tendencia del consumo para llevar, llevando a una transformación en las ocasiones de snacking y las expectativas de los consumidores para los productos. En 2024, los consumidores estadounidenses reportaron seguir una dieta alta en proteínas del 20%, según el Consejo Internacional de Información Alimentaria[1]Fuente: Consejo Internacional de Información Alimentaria, "Encuesta IFIC de Alimentos y Salud 2024", www.ific.org. Este cambio en las preferencias dietéticas se alinea estratégicamente con el posicionamiento de las barras energéticas como opciones viables de sustituto de comidas, particularmente en mercados urbanos donde los estilos de vida ocupados y las limitaciones de tiempo impulsan la demanda de soluciones alimentarias convenientes. Las perspectivas agrícolas de la Comisión Europea, que se extienden hasta 2035, proyectan un aumento notable en el consumo de proteína vegetal junto con una disminución en el consumo de carne. Este paisaje dietético en evolución crea un ambiente favorable para el desarrollo y adopción de formulaciones de barras energéticas basadas en plantas. Además, los beneficios de energía rápida de las barras de proteína están respaldados por investigación científica del NIH, que demuestra que las barras de proteína proporcionan una liberación de energía más sostenida en comparación con snacks altos en carbohidratos simples. Esto las posiciona como una opción ideal tanto para el rendimiento atlético como para la productividad laboral. Además, las pautas dietéticas nacionales que fomentan el consumo de alimentos convenientes densos en nutrientes refuerzan aún más la tendencia creciente hacia el snacking funcional, presentando oportunidades significativas para el crecimiento del mercado.

El aumento de actividades deportivas y de fitness impulsa el consumo entre atletas

Las barras energéticas han surgido como una solución nutricional preferida para individuos involucrados en actividades deportivas y de fitness, abordando su necesidad de fuentes de energía convenientes y efectivas. En 2024, Japón registró una significativa tasa de participación deportiva del 77.4%, como destacó el Ministerio de Asuntos Internos y Comunicaciones[2]Fuente: Ministerio de Asuntos Internos y Comunicaciones, "Encuesta sobre deportes AF 2024', www.mext.go.jp. Esta creciente participación en actividades deportivas es un factor importante que impulsa la expansión del mercado de barras energéticas. El Consejo Presidencial sobre Deportes, Fitness y Nutrición continúa abogando por estilos de vida activos y atléticos, amplificando aún más la demanda de barras energéticas enfocadas en el rendimiento. Los atletas profesionales están optando cada vez más por barras energéticas que presentan perfiles de aminoácidos meticulosamente equilibrados, a menudo certificados a través de pruebas rigurosas de terceros, para cumplir con sus requisitos específicos de rendimiento. El segmento de nutrición deportiva profesional está progresando progresivamente hacia formulaciones personalizadas, atendiendo las necesidades únicas de atletas individuales. Además, los estándares de adquisición militar ahora priorizan barras energéticas de etiqueta limpia y térmicamente estables para uso operacional, abriendo así nuevas oportunidades de compra institucional. Más allá del ámbito profesional, la creciente adopción de barras energéticas entre atletas recreativos y entusiastas del fitness, particularmente dentro de redes urbanas de clubes de salud, está contribuyendo significativamente al crecimiento constante en los volúmenes de consumo diario.

Demanda de snacking conveniente y saludable para llevar

Los alimentos consumidos fuera del hogar típicamente carecen de la calidad nutricional de las comidas preparadas en casa. Esta brecha crea una oportunidad estratégica para las barras energéticas premium de posicionarse como alternativas más saludables a los alimentos convenientes tradicionales. Las recomendaciones de política fiscal de la OMS, que incluyen subsidiar alimentos nutritivos y gravar opciones menos saludables, podrían fomentar condiciones de mercado favorables para barras energéticas que cumplan con estos estándares nutricionales. El auge del trabajo remoto y los horarios flexibles ha amplificado la demanda de snacking en el lugar de trabajo, convirtiendo las soluciones de nutrición portátil en un impulsor significativo de crecimiento. En 2024, Indonesia implementará etiquetado frontal del paquete para contenido de azúcar, sal y grasa, comenzando con bebidas, reflejando un cambio regulatorio global hacia productos con valor nutricional superior. Además, los fabricantes se están enfocando en innovaciones de empaque, como formatos resellables y diseños de porciones controladas, para mejorar la portabilidad y preservar la frescura.

Análisis de Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Precios volátiles de materias primas interrumpiendo la estructura de costos | -1.5% | Global, regiones dependientes de importaciones más afectadas | Corto plazo (≤ 2 años) |

| Contenido de azúcar y aditivos artificiales generan preocupaciones relacionadas con la salud | -0.8% | Economías desarrolladas con alta alfabetización de etiquetas | Mediano plazo (2-4 años) |

| Competencia de bebidas sustitutos de comidas y barras de snacks alternativas obstaculizando el crecimiento | -0.8% | Global | Corto plazo (≤ 2 años) |

| Regulaciones gubernamentales estrictas impactando la formulación de productos | -0.6% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Precios volátiles de materias primas interrumpiendo la estructura de costos

El mercado de barras energéticas enfrenta interrupciones por los precios fluctuantes de materias primas y estándares regulatorios en evolución. Los fuertes aranceles antidumping del 122.19% del Departamento de Comercio de EE.UU. sobre las importaciones de proteína de guisante china subrayan la volatilidad de los costos de materias primas[3]Fuente: Departamento de Comercio de EE.UU., "Departamento de Comercio Establece Aranceles Antidumping de Proteína de Guisante", www.commerce.gov. Este movimiento ha obligado a los fabricantes no solo a repensar sus cadenas de suministro sino también a lidiar con aumentos abruptos de costos. Mientras tanto, el escrutinio del Parlamento Europeo de las dependencias del sistema alimentario de la UE ha destacado vulnerabilidades, especialmente a la luz de las tensiones geopolíticas. Sus hallazgos abogan por una diversificación más amplia de fuentes de insumos y un impulso en la producción doméstica para reducir la dependencia de las importaciones. En respuesta, los fabricantes se están inclinando hacia la integración vertical y forjando contratos a largo plazo con proveedores. Sin embargo, estas estrategias vienen con fuertes inversiones de capital y podrían restringir la adaptabilidad de formulación.

Contenido de azúcar y aditivos artificiales generan preocupaciones relacionadas con la salud

Las preocupaciones sobre la salud están aumentando sobre el contenido de azúcar y los aditivos artificiales. La próxima prohibición de la FDA del Colorante Rojo No. 3, programada para entrar en vigencia en enero de 2027, destaca el creciente enfoque regulatorio en aditivos artificiales dentro de la industria alimentaria. Se espera que este cambio regulatorio eleve los gastos de reformulación para los fabricantes mientras presenta desafíos significativos en el manejo de la percepción del consumidor y la confianza en la marca. De manera similar, las regulaciones de etiquetado frontal del paquete de Canadá, que se harán cumplir a partir de enero de 2026, exigen la inclusión de símbolos de advertencia en productos que contengan altos niveles de grasas saturadas, azúcares y sodio. Es probable que estos requisitos influyan en las estrategias de posicionamiento de productos y alteren el comportamiento del consumidor en mercados de exportación críticos. Además, la creciente conciencia del consumidor y la defensa de opciones alimentarias más saludables han puesto los perfiles nutricionales de las barras energéticas bajo mayor escrutinio. La investigación indica que aunque las barras energéticas pueden presumir de alto contenido de proteína, esto no necesariamente se traduce en valor nutricional superior, ya que los métodos de procesamiento pueden afectar adversamente la digestibilidad de la proteína y la calidad general.

Análisis de Segmentos

Por Tipo de Producto: El Dominio Convencional Persiste Mientras lo Orgánico Escala Rápidamente

En 2024, las barras energéticas convencionales continúan dominando el mercado, manteniendo una participación significativa del 78.11%. En contraste, las alternativas orgánicas están experimentando un crecimiento notable, con una fuerte TCAC del 8.50% proyectada hasta 2030. Esta tendencia destaca una creciente preferencia del consumidor por productos premium que enfatizan la transparencia en el abastecimiento y la calidad superior. Las barras energéticas convencionales se benefician de eficiencias de fabricación bien establecidas y extensas redes de distribución, que les permiten mantener precios competitivos. Esta estrategia de precios satisface efectivamente las necesidades tanto de consumidores conscientes de los costos como de compradores institucionales a gran escala, asegurando su liderazgo sostenido en el mercado.

Aunque las barras energéticas orgánicas representan una participación menor del mercado por volumen, mantienen puntos de precio más altos debido a la disposición de los consumidores a pagar una prima por productos asociados con beneficios para la salud y sostenibilidad ambiental. Sin embargo, el segmento orgánico enfrenta varios desafíos significativos. Los requisitos estrictos de certificación orgánica y la disponibilidad limitada de ingredientes certificados complican la formulación de productos y elevan los costos de producción, potencialmente ralentizando la adopción más amplia del segmento. Además, el crecimiento de las barras energéticas orgánicas se ve obstaculizado aún más por la prominencia creciente del marketing de agricultura regenerativa. Este enfoque se centra en beneficios de sostenibilidad sin adherirse a los estándares rigurosos de la certificación orgánica, lo que podría llevar a la fragmentación dentro del segmento premium y crear competencia adicional para productos orgánicos.

Por Fuente de Proteína: Liderazgo Basado en Plantas se Encuentra con Crecimiento Acelerado Basado en Animales

En 2024, las fuentes de proteína basadas en plantas mantienen una posición dominante, representando el 54.36% de la participación del mercado. Sin embargo, se espera que las alternativas de proteína basadas en animales crezcan a un ritmo más rápido, con una tasa de crecimiento anual compuesta (TCAC) proyectada del 7.92% hasta 2030. Esta tendencia refleja un cambio notable en las preferencias del consumidor, impulsado por avances en formulaciones de productos y una creciente demanda de una gama más amplia de opciones de proteína. La creciente popularidad del veganismo continúa alimentando el crecimiento del mercado de proteína basada en plantas. Por otro lado, las proteínas basadas en animales, valoradas por sus perfiles superiores de aminoácidos y fuerte aceptación del consumidor, están posicionadas para un crecimiento significativo en los próximos años.

Las formulaciones de proteína basadas en animales se benefician enormemente de la infraestructura bien establecida de la industria láctea, que asegura calidad consistente de proteína y operaciones eficientes de cadena de suministro. Sin embargo, estas formulaciones enfrentan desafíos, incluyendo preocupaciones crecientes sobre sostenibilidad y presiones regulatorias potenciales de grupos de defensa ambiental. El paisaje de mercado en evolución revela un escenario bifurcado: los productos de proteína basada en plantas están ganando tracción entre consumidores ambientalmente conscientes, mientras que las alternativas basadas en animales siguen siendo la opción preferida para aplicaciones que requieren soluciones de proteína de alto rendimiento, como la nutrición deportiva y necesidades dietéticas especializadas.

Por Función/Aplicación: La Nutrición Deportiva Lidera Mientras el Control de Peso Surge

En 2024, las aplicaciones de nutrición deportiva y de resistencia lideraron el mercado con una participación del 46.27%. Mientras que estas aplicaciones han estado tradicionalmente asociadas con mejorar el rendimiento atlético, ahora están experimentando un crecimiento significativo en los segmentos de control de peso y energía de estilo de vida. Se proyecta que estos segmentos crezcan a una robusta TCAC del 9.21% hasta 2030, reflejando un cambio notable de un enfoque puramente atlético a un énfasis más amplio en el bienestar general. La base del mercado se ve reforzada aún más por canales de distribución establecidos, incluyendo minoristas especializados y gimnasios, que continúan desempeñando un papel crítico en impulsar la accesibilidad y el compromiso del consumidor.

Las aplicaciones de control de peso están ganando impulso, impulsadas por iniciativas generalizadas de prevención de obesidad. Estos esfuerzos se alinean estrechamente con los objetivos de Personas Saludables 2030 del CDC, que priorizan reducir el consumo de azúcar añadido y promover hábitos dietéticos más saludables. Mientras tanto, las aplicaciones de sustituto de comidas operan en un ambiente altamente competitivo. Se benefician de la creciente demanda de conveniencia pero enfrentan desafíos de alternativas como opciones de comidas líquidas y servicios de comidas preparadas. A medida que los consumidores se vuelven más selectivos, la segmentación funcional de productos se vuelve cada vez más aparente. La investigación revela que el consumo de barras de proteína no es uniforme; varía significativamente dependiendo de los objetivos específicos del consumidor y características demográficas, destacando la importancia del desarrollo de productos dirigidos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Aceleración en Línea Desafía al Retail Tradicional

En 2024, los supermercados e hipermercados continúan liderando el panorama de distribución, manteniendo una participación significativa del 42.32%. Estos canales aprovechan efectivamente los patrones de compra bien establecidos de los consumidores y capitalizan las oportunidades de compras por impulso, que siguen siendo un impulsor clave de su dominio. Por otro lado, los minoristas en línea están experimentando un crecimiento robusto, con una TCAC proyectada del 9.66% hasta 2030. Este crecimiento está impulsado principalmente por la creciente penetración del comercio electrónico en el sector de retail de alimentos, ya que los consumidores recurren cada vez más a plataformas en línea para conveniencia y variedad. Según la investigación del USDA, el 19.4% de los consumidores estadounidenses participaron en compras de comestibles en línea en 2023, con tasas de adopción particularmente altas entre demografías más jóvenes y educadas[4]Fuente: Departamento de Agricultura de EE.UU., "Participación en Compras de Comestibles en Línea", www.usda.gov. Los canales de retail tradicional mantienen su ventaja competitiva al ofrecer disponibilidad inmediata del producto, lo que permite a los consumidores inspeccionar físicamente el empaque e ingredientes. Esta característica es especialmente importante para compradores conscientes de la salud que priorizan evaluar declaraciones nutricionales antes de hacer una compra.

Las tiendas de conveniencia y minoristas especializados atienden necesidades y preferencias distintas del consumidor. Las tiendas de conveniencia se enfocan en servir a clientes que buscan compras rápidas por impulso y opciones de consumo para llevar. En contraste, las tiendas especializadas se diferencian al ofrecer consejos expertos y una selección cuidadosamente curada de productos premium, apelando a segmentos de mercado de nicho. El canal de retail en línea se beneficia de características como modelos basados en suscripción, opciones de compra a granel y acceso a marcas de nicho que a menudo no están disponibles en tiendas tradicionales. Sin embargo, enfrenta desafíos notables, incluyendo altos costos de envío y preocupaciones del consumidor sobre la frescura y calidad de los productos entregados.

Análisis Geográfico

En 2024, América del Norte mantiene una participación líder del 41.12% del mercado de barras energéticas, impulsada por una cultura de salud y bienestar bien establecida, infraestructura de retail avanzada y marcos regulatorios que fomentan la innovación en alimentos funcionales. Los criterios actualizados de declaración "saludable" de la FDA proporcionan a los fabricantes pautas claras para el posicionamiento de productos, permitiéndoles enfatizar los beneficios nutricionales de manera efectiva. El mercado maduro de la región se define por alta conciencia del consumidor sobre etiquetado nutricional, redes de distribución sólidas y aceptación de precios premium, lo que apoya la innovación. Sin embargo, los fabricantes de marca enfrentan desafíos como la saturación del mercado en demografías centrales y la creciente competencia de productos de marca privada.

Asia-Pacífico es la región de más rápido crecimiento, con una TCAC proyectada del 9.85% hasta 2030. Este crecimiento está alimentado por el aumento de ingresos de clase media, urbanización y mayor conciencia de salud en mercados clave como China, Vietnam y Tailandia. La industria de procesamiento de alimentos en expansión de China y la creciente demanda del consumidor por productos más saludables y premium crean un ambiente favorable para el mercado de barras energéticas. Mientras que las iniciativas gubernamentales promueven la alimentación saludable, las complejidades regulatorias y los estándares variados de seguridad alimentaria entre países plantean desafíos. Por ejemplo, la extensión de India de los requisitos de registro FSSAI para fabricantes de alimentos extranjeros hasta septiembre de 2024 destaca el paisaje regulatorio en evolución.

Europa representa un mercado significativo, caracterizado por preferencias del consumidor por productos orgánicos y de origen sostenible. Sin embargo, las tasas de crecimiento son más moderadas en comparación con regiones emergentes debido a la madurez del mercado. La Visión para la Agricultura y Alimentos de la Comisión Europea, que enfatiza la producción de alimentos sostenible y competitiva, apoya el crecimiento de barras energéticas que cumplen con estándares ambientales y nutricionales. Los procesos estrictos de aprobación de alimentos novedosos de EFSA y las regulaciones de declaraciones de salud crean barreras de entrada pero también ofrecen ventajas competitivas para productos conformes. Mientras tanto, América del Sur, Oriente Medio y África presentan oportunidades emergentes impulsadas por el crecimiento de la población urbana y el aumento de ingresos disponibles. Sin embargo, las limitaciones de infraestructura e incertidumbres regulatorias restringen el potencial de crecimiento a corto plazo en estas regiones.

Panorama Competitivo

El mercado global de barras energéticas es competitivo, con varios jugadores internacionales y regionales. Los principales jugadores en el mercado incluyen Mars Inc., General Mills Inc., Mondelēz International, Inc., Nestle S.A. y Glanbia plc, entre otros. Los principales jugadores en el mercado se han estado enfocando en estrategias como innovación de productos, fusiones, adquisiciones y expansiones geográficas, para establecer una base sólida de consumidores y una posición estimada en el mercado. Entre las estrategias, los jugadores prominentes en el mercado global de barras energéticas prefieren más la innovación de productos, con jugadores clave invirtiendo fuertemente en investigación y desarrollo, incorporando ingredientes orgánicos/veganos para lanzar sabores y empaques innovadores, y posicionándolos como productos de etiqueta limpia.

En 2024, Mars completó una adquisición de USD 35.9 mil millones de Kellanova, expandiendo significativamente su portafolio de snacks con marcas establecidas de barras energéticas como RXBAR y NutriGrain. Esta fusión estratégica refleja la progresión de la industria y subraya la creciente importancia del segmento de snacking saludable. Mars proyecta que esta adquisición podría potencialmente duplicar su crecimiento de snacking durante la próxima década. Las empresas están priorizando estrategias como integración vertical, reformulación de etiqueta limpia e iniciativas digitales-primero. Las inversiones en canales directos al consumidor están ganando tracción, permitiendo a las empresas lograr márgenes más altos y recopilar datos críticos del consumidor. Al mismo tiempo, la oposición exitosa de la FTC a la fusión Kroger-Albertsons destaca el escrutinio regulatorio intensificado sobre la concentración del mercado, particularmente en el sector de retail de comestibles donde las barras energéticas compiten por espacio en estantes.

Las oportunidades están emergiendo en nutrición personalizada, empaque sostenible e integración de ingredientes funcionales. La aprobación de EFSA de ingredientes novedosos, como polvo de grillo doméstico, presenta nuevas vías para la diversificación de proteínas. La adopción de tecnología se centra en optimizar cadenas de suministro, asegurar la trazabilidad de ingredientes y mejorar el compromiso del consumidor. Los jugadores más grandes están aprovechando su escala para impulsar eficiencias en adquisición y fabricación. Mientras tanto, los disruptores emergentes están dirigiéndose a demografías desatendidas desarrollando formulaciones amigables para personas mayores y productos específicos para diabéticos. Las marcas establecidas están defendiendo su participación de mercado a través de un mayor gasto promocional y fortaleciendo asociaciones de retail.

Líderes de la Industria de Barras Energéticas

-

General Mills Inc.

-

Glanbia plc

-

Mars Inc.

-

Nestlé S.A.

-

Mondelez International Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Kind, una marca de snacks propiedad de Mars, ha introducido una nueva línea de barras energéticas en el mercado estadounidense, destacando una innovación 'centrada en frutas' en la categoría de barras energéticas. La línea de productos está formulada usando una combinación de cinco granos: avena, mijo, trigo sarraceno, amaranto y quinoa.

- Abril 2025: Clif Bar ha introducido su "Colección Cafeínada" de barras energéticas al mercado alemán. Cada barra en esta colección contiene 60-70 mg de cafeína orgánica, junto con 10 gramos de proteína basada en plantas y avena laminada orgánica.

- Enero 2025: Fulfil Nutrition, una subsidiaria de Hershey, ha lanzado una nueva línea de productos, incluyendo Bites de Proteína, una Barra de Mantequilla de Maní con Chocolate hecha con Mantequilla de Maní de Reese's, y la Barra Más Grande de tamaño extragrande.

- Agosto 2024: Pakka Limited y Brawny Bear han introducido las primeras barras energéticas de India con empaque flexible compostable. Hechas con dátiles premium y sin azúcares añadidos, estas barras energéticas se alinean con el enfoque estratégico de Brawny Bear en entregar productos nutritivos y naturalmente endulzados.

Alcance del Informe del Mercado Global de Barras Energéticas

Una barra energética es un snack saludable con ingredientes nutricionales que aumentan la energía y resistencia. El mercado de barras energéticas está segmentado por tipo, canal de distribución y geografía. Basado en el tipo, el mercado estudiado está segmentado en orgánico y convencional. El mercado está segmentado por canal de distribución en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas de retail en línea y otros canales de distribución. El informe también analiza el mercado estudiado en regiones emergentes y establecidas, incluyendo América del Norte, Europa, América del Sur, Asia-Pacífico, Oriente Medio y África. Para cada segmento, el dimensionamiento del mercado y los pronósticos se han hecho basados en valor (en millones USD).

| Orgánico |

| Convencional |

| Basada en Plantas |

| Basada en Animales |

| Nutrición Deportiva y de Resistencia |

| Sustituto de Comidas |

| Control de Peso y Energía de Estilo de Vida |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia |

| Tiendas Especializadas |

| Minoristas en Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Oriente Medio y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Orgánico | |

| Convencional | ||

| Por Fuente de Proteína | Basada en Plantas | |

| Basada en Animales | ||

| Por Función/Aplicación | Nutrición Deportiva y de Resistencia | |

| Sustituto de Comidas | ||

| Control de Peso y Energía de Estilo de Vida | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas Especializadas | ||

| Minoristas en Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de barras energéticas?

En 2025 el mercado alcanzó USD 4.12 mil millones y se proyecta que llegue a USD 6.01 mil millones para 2030 a una TCAC de 7.84%

¿Qué región crece más rápido para barras energéticas?

Se espera que Asia-Pacífico registre una TCAC de 9.85% debido al aumento de ingresos de clase media y la expansión de infraestructura de comercio electrónico.

¿Cómo están cambiando las reglas de declaración "saludable" las fórmulas de productos?

Las reglas de la FDA efectivas en febrero de 2025 limitan azúcares añadidos y sodio, empujando a las marcas a incluir nueces, semillas y granos integrales mientras eliminan aditivos artificiales.

¿Qué canal de distribución superará a otros?

Los minoristas en línea se expandirán a una TCAC de 9.66% hasta 2030, beneficiándose de servicios de suscripción y modelos directos al consumidor que amplían la variedad

Última actualización de la página el: