Tamaño y Participación del Mercado de Dispositivos de Fijación Craneomaxilofacial

Análisis del Mercado de Dispositivos de Fijación Craneomaxilofacial por Mordor Intelligence

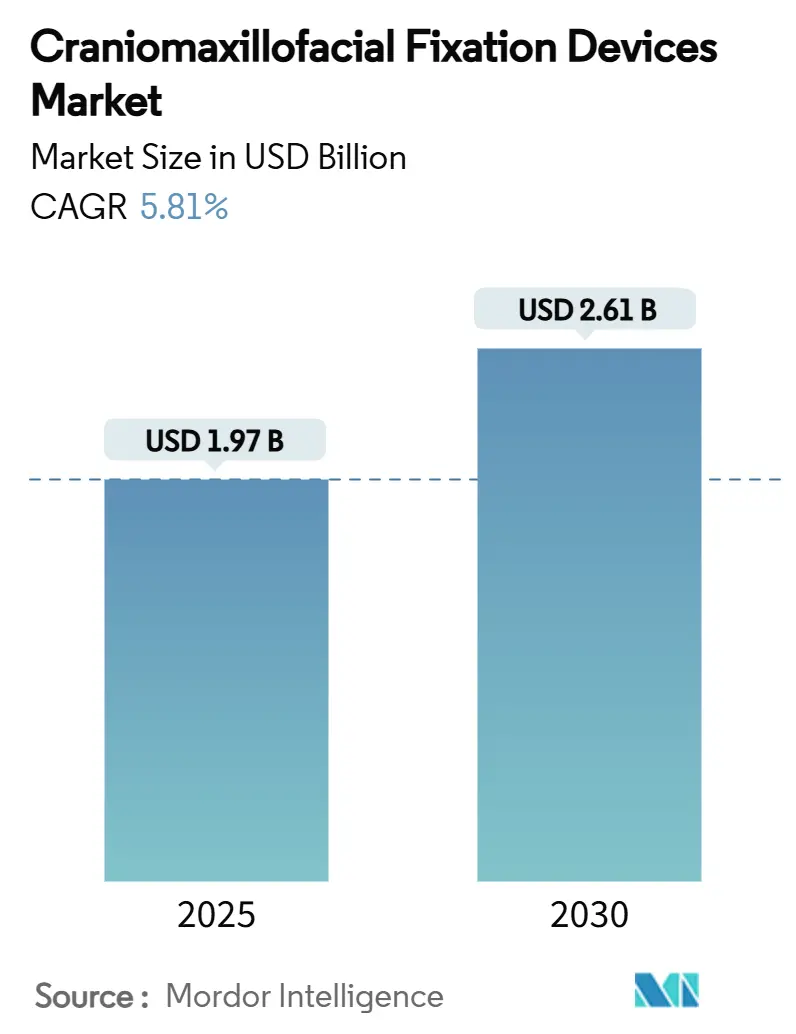

El tamaño del mercado de dispositivos de fijación craneomaxilofacial se sitúa en USD 1.970 millones en 2025 y se proyecta que alcance USD 2.610 millones en 2030, avanzando a una TCAC del 5,81% durante el período de pronóstico. La demanda se mantiene saludable debido al aumento de la incidencia de traumatismos, los volúmenes constantes de cirugía ortognática y los nuevos materiales biorreabsorbibles que amplían la adopción clínica, mientras que las soluciones impresas en 3D específicas para pacientes crean niveles de precios premium que sustentan el crecimiento de ingresos. La integración de la fabricación aditiva con biopolímeros traslada el enfoque competitivo desde conjuntos de titanio commoditizados hacia implantes personalizados que acortan el tiempo de quirófano y reducen los procedimientos secundarios. El endurecimiento regulatorio, notablemente el Reglamento del Sistema de Gestión de Calidad que exige el cumplimiento de ISO 13485:2016 desde febrero de 2026, impulsa a los fabricantes hacia sistemas de calidad globales armonizados y favorece a las empresas con infraestructura de cumplimiento robusta. Al mismo tiempo, los compradores hospitalarios esperan evidencia de ahorros de costos bajo la atención basada en valor, impulsando a los proveedores a vincular la elección de implantes con la reducción del riesgo de reoperación y estancias hospitalarias más cortas.

Conclusiones Clave del Informe

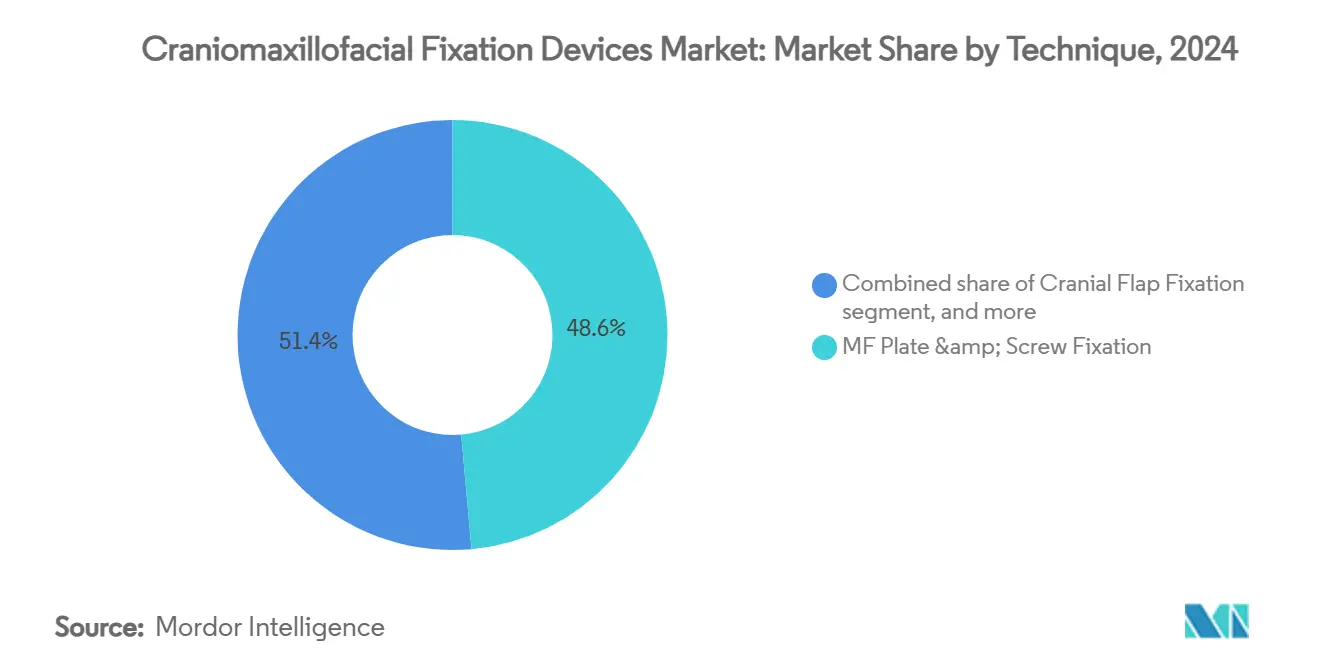

- Por técnica, la fijación con placa y tornillo MF mantuvo el 48,65% de la participación del mercado de dispositivos de fijación craneomaxilofacial en 2024; se predice que la distracción CMF registrará una TCAC del 7,65% hasta 2030.

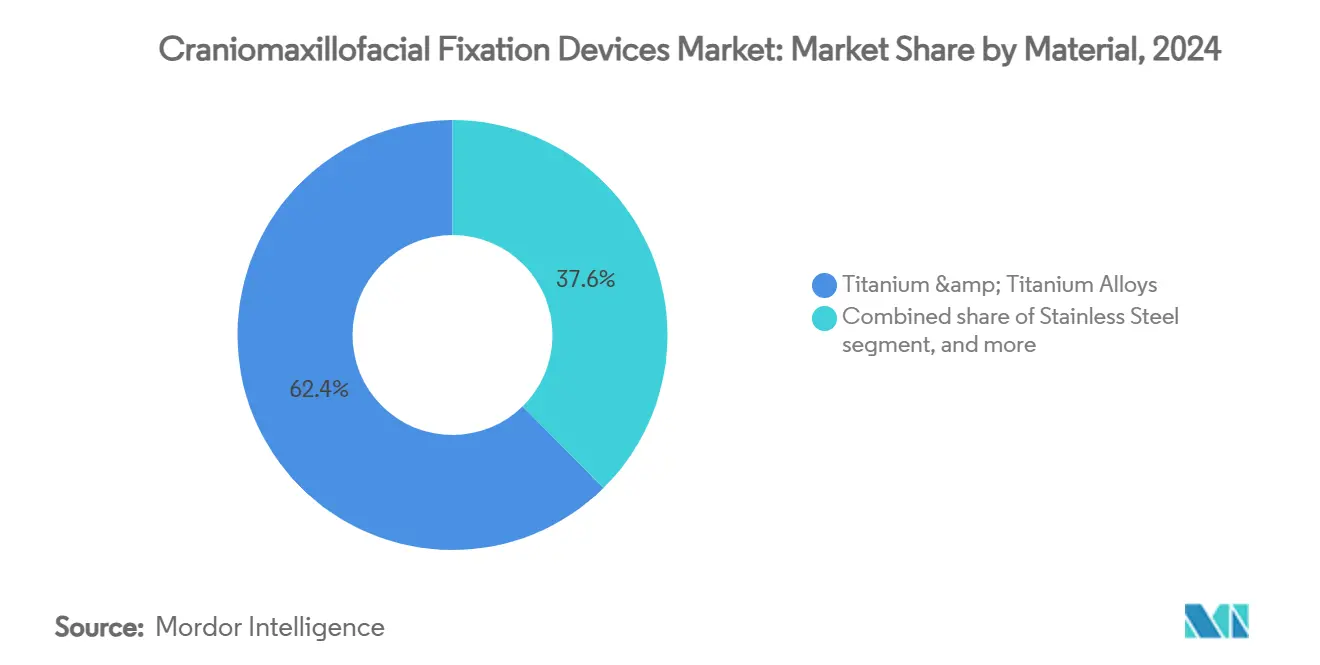

- Por material, el titanio y aleaciones de titanio representaron el 62,43% del tamaño del mercado de dispositivos de fijación craneomaxilofacial en 2024, mientras que los polímeros biorreabsorbibles están destinados a expandirse a una TCAC del 8,54% hasta 2030.

- Por aplicación, la cirugía ortognática y dental capturó el 34,36% de participación del tamaño del mercado de dispositivos de fijación craneomaxilofacial en 2024; la reparación de craneosinostosis pediátrica avanza a una TCAC del 8,32% durante el mismo período.

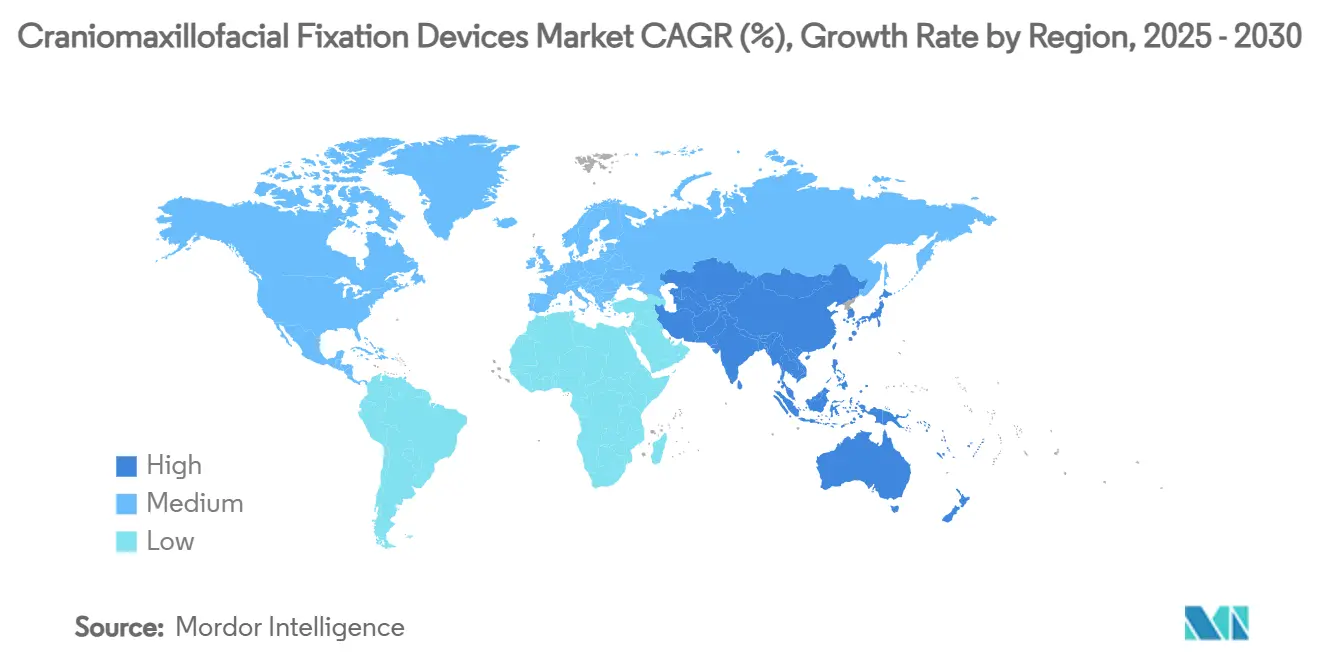

- Por geografía, América del Norte comandó el 40,56% de participación del mercado de dispositivos de fijación craneomaxilofacial; Asia-Pacífico avanza a una TCAC del 6,54% durante el mismo período.

Tendencias e Insights del Mercado Global de Dispositivos de Fijación Craneomaxilofacial

Análisis de Impacto de Impulsores

| Impulsor | % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de la incidencia de traumatismos craneofaciales | +1.8% | Global, concentrado en América del Norte y Europa | Mediano plazo (2-4 años) |

| Adopción creciente de técnicas quirúrgicas mínimamente invasivas | +1.2% | América del Norte y UE, expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Avances tecnológicos continuos en dispositivos de fijación | +1.5% | Global, liderado por América del Norte y Europa | Largo plazo (≥ 4 años) |

| Utilización creciente de implantes específicos para pacientes e impresos en 3D | +1.0% | América del Norte y UE, adopción selectiva en Asia-Pacífico | Mediano plazo (2-4 años) |

| Expansión de infraestructura sanitaria e iniciativas de adquisición en mercados emergentes | +0.8% | Núcleo de Asia-Pacífico, derrame hacia MEA y América del Sur | Largo plazo (≥ 4 años) |

| Integración de sistemas de navegación y realidad aumentada | +0.6% | América del Norte y UE, penetración limitada en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de la Incidencia de Traumatismos Craneofaciales

La urbanización, la mayor densidad del tráfico vehicular y la participación en deportes de contacto continúan elevando las tasas de lesiones faciales, convirtiendo las fracturas mandibulares en la indicación más frecuente para placas de fijación. El envejecimiento en economías desarrolladas agrega lesiones relacionadas con caídas, mientras que los casos de politraumatismo demandan fijación multisitio, requiriendo así amplias carteras de sistemas en lugar de configuraciones únicas. Los cirujanos adoptan cada vez más conjuntos modulares que cubren reparaciones de cara media, mandíbula y craneal en una bandeja estéril, lo que eleva los precios de venta promedio. Los hospitales valoran los kits completos que acortan el tiempo de rotación, reforzando la preferencia del fabricante por jugadores capaces de agrupar tornillos, placas y reabsorbibles bajo garantías de compatibilidad unificadas. La tendencia mantiene un volumen de procedimientos básico constante incluso en regiones maduras, protegiendo al mercado de dispositivos de fijación craneomaxilofacial de las oscilaciones cíclicas de equipos de capital.

Adopción Creciente de Técnicas Quirúrgicas Mínimamente Invasivas

Los dispositivos de distracción intraoral y los distractores maxilares ocultos evitan cicatrices visibles mientras preservan el suministro sanguíneo óseo, mejorando los resultados cosméticos que importan mucho tanto a pacientes pediátricos como adultos. Las placas guía de prototipo rápido generadas a partir de datos de TC permiten osteotomías precisas, reduciendo el tiempo de quirófano y disminuyendo la exposición a radiación de imágenes intraoperatorias. A medida que los cirujanos ganan confianza, los protocolos mínimamente invasivos se convierten en la opción de primera línea en lugar de alternativa, impulsando rediseños hacia perfiles de placa más delgados y tornillos de cabeza baja que se ajustan a través de incisiones más pequeñas. Los fabricantes de dispositivos se diferencian a través de instrumentación ergonómica que permite la colocación sin amplia exposición, y a través de kits codificados por colores que optimizan el flujo de trabajo. Este cambio favorece a los proveedores capaces de alinear la resistencia mecánica con hardware de menor huella.

Avances Tecnológicos Continuos en Dispositivos de Fijación

Las mezclas biorreabsorbibles de PLA y PGA ahora alcanzan resistencias a la tracción suficientes para muchos procedimientos de cara media y craneales pediátricos, eliminando las cirugías de seguimiento para remoción de hardware que agregan costo y riesgo. Las placas de titanio tratadas superficialmente recubiertas con fosfato de calcio aceleran la osteointegración, permitiendo carga temprana y duraciones de entablillado más cortas. Los microsensores integrados que transmiten datos de estabilidad permanecen en uso piloto, pero apuntan hacia el monitoreo postoperatorio sin radiografías repetidas. La fabricación aditiva fusiona estas ganancias materiales con libertad geométrica, permitiendo a los ingenieros engrosar regiones de alto estrés mientras adelgazan otras para reducción de peso. En general, la tecnología eleva las expectativas clínicas para dispositivos que apoyan activamente la curación en lugar de simplemente anclar segmentos óseos.

Utilización Creciente de Implantes Específicos para Pacientes e Impresos en 3D

Los implantes personalizados abordan déficits anatómicos después de resección tumoral o traumatismo complejo de maneras que las placas estándar no pueden, reduciendo el tiempo intraoperatorio de doblado y contorneado. La producción de implantes en laboratorios de 3D basados en hospitales recorta los tiempos de entrega de semanas a días y permite patrones de orificios de placa alineados con planes de osteotomía, mejorando la compra de tornillos. Las impresiones de hidroxiapatita-cerámica porosa fomentan el crecimiento vascular y el reemplazo óseo, convirtiendo los implantes en parte del proceso regenerativo en lugar de soportes inertes. Debido a que las unidades se construyen bajo demanda, los costos de mantenimiento de inventario bajan, empoderando a vendedores más pequeños con software de diseño para competir contra grandes incumbentes basados en catálogos. Los reguladores agilizan las presentaciones emparejadas con pacientes bajo códigos de dispositivos existentes, nivelando aún más las barreras de entrada al mercado.

Análisis de Impacto de Restricciones

| Análisis de Impacto de Restricciones | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Políticas de reembolso y cobertura desfavorables | -1.4% | Global, más severo en América del Norte | Corto plazo (≤ 2 años) |

| Altos costos de procedimientos y presión de precios | -1.1% | Global, con variaciones regionales | Mediano plazo (2-4 años) |

| Requisitos estrictos de cumplimiento regulatorio y certificación | -0.9% | Global, particularmente EE.UU. y UE | Mediano plazo (2-4 años) |

| Acceso limitado a cirujanos CMF especializados en regiones rurales | -0.6% | Mercados emergentes y áreas rurales mundialmente | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Políticas de Reembolso y Cobertura Desfavorables

Los recortes de honorarios de Medicare de hasta 20% en códigos CPT seleccionados erosionan los márgenes hospitalarios, empujando a los departamentos de compras a limitar el gasto en implantes por procedimiento[1]Centers for Medicare & Medicaid Services, "2025 Physician Fee Schedule Final Rule," medicare.gov. Las aseguradoras privadas solicitan preautorización extensa, retrasando cirugías y forzando a los cirujanos a documentar necesidad funcional más allá del beneficio estético. En sistemas de pagador único, los formularios a menudo prefieren placas genéricas sobre innovaciones de marca, limitando la adopción de reabsorbibles premium a pesar de resultados superiores. Los fabricantes responden publicando estudios de costo-utilidad que muestran ahorros al evitar cirugías de remoción, sin embargo los pagadores demandan evidencia longitudinal. A corto plazo, esta restricción modera el crecimiento del mercado de dispositivos de fijación craneomaxilofacial hasta que se acumulen datos basados en valor.

Altos Costos de Procedimientos y Presión de Precios

Los procedimientos de fijación multicomponente involucran implantes, taladros especializados y herramientas de placado que pueden empujar el costo de suministro cerca de USD 9.000 por caso de traumatismo según auditorías de compras. Las organizaciones de compras grupales aprovechan el volumen agregado para exigir descuentos, comprimiendo los márgenes unitarios. La fijación de precios de referencia internacional resalta discrepancias, impulsando a hospitales en América Latina y África a solicitar paridad con cotizaciones de Asia-Pacífico. Los fabricantes de dispositivos agilizan SKUs y convierten conjuntos de instrumentos a diseños modulares que sirven a varias familias de placas, cortando gastos generales de esterilización pero también reduciendo la diferenciación percibida. La erosión persistente de precios obliga a las empresas a enfocar I+D en características que crean valor medible, como tiempo de quirófano reducido o eliminación de cirugía de seguimiento.

Análisis de Segmentos

Por Técnica: La Distracción Lidera la Ola de Innovación

Se prevé que los dispositivos de distracción CMF registren una TCAC del 7,65% hasta 2030, muy por encima de la tasa de crecimiento general del mercado de dispositivos de fijación craneomaxilofacial. El método es ahora estándar para alargamiento mandibular en neonatos con obstrucción de vías respiratorias, logrando 91,3% de éxito en evitar traqueostomía según datos multicéntricos. La fijación con placa y tornillo MF permanece como el caballo de batalla, manteniendo 48,65% de participación de mercado en 2024 ya que los cirujanos confían en su familiaridad y resistencia inmediata a la carga. La selección de técnica gira cada vez más en la edad del paciente y complejidad del defecto en lugar de preferencia del cirujano, con sistemas de distracción biorreabsorbibles ganando favor pediátrico por eliminar la remoción secundaria de hardware. El tamaño del mercado de dispositivos de fijación craneomaxilofacial para sistemas de distracción se proyecta alcanzar USD 647 millones en 2030, implicando una brecha de ingresos en ampliación sobre conjuntos solo de colgajo craneal.

Los cirujanos demandan soluciones híbridas que emparejen distracción con guía de navegación, creando oportunidades para empresas que integran distractores roscados con guías preformadas específicas para pacientes. Los dispositivos externos pierden terreno ante sistemas internos que evitan infecciones del sitio de pin, fomentando aún más la aceptación del procedimiento entre cuidadores. Mientras tanto, el reemplazo de articulación temporomandibular crece constantemente, respaldado por componentes aloplásticos personalizados pero permanece como una participación menor del mercado de dispositivos de fijación craneomaxilofacial. A medida que los pagadores reconocen los beneficios a largo plazo de vías respiratorias y simetría facial, las barreras de adopción disminuyen, reforzando el sobresalimiento del segmento.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Material: Los Biorreabsorbibles Desafían la Dominancia del Titanio

El titanio y aleaciones de titanio retuvieron 62,43% de participación en 2024, reflejando décadas de confianza del cirujano en su resistencia mecánica. Sin embargo, los polímeros biorreabsorbibles, expandiéndose a 8,54% TCAC, van erosionando este liderazgo, particularmente en procedimientos pediátricos de bóveda craneal y cara media donde las placas de crecimiento exigen fijación temporal. Las formulaciones tempranas sufrieron absorción impredecible, pero las mezclas de PLLA-PGA de próxima generación entregan retención de módulo consistente por 20-24 semanas, coincidiendo con ventanas críticas de curación ósea. Como resultado, se estima que el tamaño del mercado de dispositivos de fijación craneomaxilofacial atribuible a biorreabsorbibles se duplique en 2030. El acero inoxidable mantiene participación marginal en regiones sensibles a costos debido a preocupaciones de corrosión, mientras que el PEEK reforzado con fibra de carbono entra en indicaciones selectas de traumatismo donde la radiolucidez ayuda a las imágenes postoperatorias.

Las placas compuestas de tres materiales que combinan esqueletos de titanio con brazos reabsorbibles ilustran el impulso de innovación. Tales diseños dan resistencia inmediata mientras dejan solo titanio de perfil bajo después de la absorción del polímero, minimizando la palpabilidad en regiones de tejido delgado. La fabricación aditiva acelera los ciclos de iteración; los vendedores ahora lanzan composiciones actualizadas dentro de 12 meses versus 36 meses bajo fundición convencional. El panorama de materiales es así dinámico, fomentando competencia no solo en grado de aleación sino en atributos de degradación personalizada y compatibilidad de imágenes.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: El Segmento Pediátrico Impulsa el Crecimiento Premium

La cirugía ortognática y dental representó 34,36% de los ingresos de 2024, reflejando demanda estable para corrección de maloclusión y soporte de implantes dentales a través de poblaciones afluentes. La reparación de craneosinostosis pediátrica, sin embargo, registra la TCAC más rápida de 8,32%, impulsada por craneoplastia asistida por resorte que reduce la pérdida sanguínea operatoria y estancias hospitalarias más cortas. Los kits de dispositivos diseñados para infantes incorporan tornillos de bajo torque y codificación por colores para coincidir con el grosor óseo, permitiendo procedimientos más seguros. Los hospitales pagan voluntariamente una prima porque evitar la remoción de hardware reduce los riesgos de exposición anestésica en niños. Consecuentemente, se pronostica que la participación del mercado de dispositivos de fijación craneomaxilofacial de indicaciones pediátricas exceda 18% en 2030, subiendo desde 13% en 2024.

La neurocirugía y ORL permanecen como contribuyentes estables, confiando en placas de fijación de colgajo craneal que rara vez cambian de diseño, sin embargo el volumen persiste debido a la carga de casos consistente de tumores y traumatismos. La cirugía plástica y estética muestra crecimiento moderado a través de reconstrucciones de piso orbital y cigomático siguiendo lesiones de alta energía. La variación en la mezcla de procedimientos subraya la necesidad del proveedor de catálogos amplios que abarquen desde malla craneal hasta microplacas, una ventaja mantenida por los tres principales vendedores.

Análisis Geográfico

América del Norte generó 40,56% de los ingresos globales de 2024, anclada por atención de traumatismo bien reembolsada y alta conciencia de condiciones craneofaciales pediátricas[2]U.S. Food and Drug Administration, "Medical Device User Fee Amendments," fda.gov. El crecimiento de procedimientos se estanca cerca del crecimiento poblacional, pero los ASP permanecen los más altos mundialmente gracias a la rápida adopción de reabsorbibles e implantes específicos para pacientes. Europa sigue con expansión moderada pero estable; la documentación estricta MDR eleva el costo de entrada al mercado, inclinando el balance competitivo hacia empresas establecidas con expedientes de evidencia clínica maduros. Los hospitales allí solicitan cada vez más declaraciones de impacto ambiental, impulsando pruebas tempranas de bandejas de instrumentos reciclables.

Asia-Pacífico exhibe el mayor impulso a una TCAC del 6,54%, liderado por la rápida construcción de centros de traumatismo nivel III de China y la expansión de cobertura de seguro médico de India[3]World Health Organization, "Road Safety and Trauma Care Report 2024," who.int. Las empresas domésticas ganan participación en placas de traumatismo estándar, sin embargo los biorreabsorbibles importados dominan casos pediátricos premium. Los gobiernos fomentan iniciativas locales de impresión 3D, pero los cirujanos aún confían en software de planificación de EE.UU. o Alemania para reconstrucciones complejas, manteniendo cadenas de suministro transfronterizas. El tamaño del mercado de dispositivos de fijación craneomaxilofacial en Asia-Pacífico podría superar el de Europa en 2028 si las tendencias de volumen actuales se mantienen.

América Latina y Medio Oriente y África crecen desde una base pequeña, impulsados principalmente por cadenas hospitalarias privadas posicionándose como centros de turismo médico. La volatilidad del tipo de cambio, sin embargo, reduce las compras grandes de capital y favorece el almacenamiento en consignación sobre la propiedad directa. Los vendedores deben ofrecer modelos de pago flexibles como pago por uso para implantes específicos de pacientes para penetrar estas regiones. En general, la diversificación geográfica mitiga la exposición a recortes de reembolso en mercados maduros.

Panorama Competitivo

El mercado permanece moderadamente concentrado; Stryker, DePuy Synthes y Zimmer Biomet controlan colectivamente cerca del 55% de los ingresos globales a través de catálogos expansivos y redes de ventas. El lanzamiento del Sistema de Placado Pangea de Stryker en 2024 amplió su oferta de ángulo variable, ganando adopción temprana para casos de traumatismo complejos. DePuy Synthes aprovecha su ecosistema de herramientas eléctricas para vincular hospitales a soluciones integradas, mientras que Zimmer Biomet agrupa software de planificación específico para pacientes con placas craneales, agregando adherencia digital. KLS Martin y Medartis tienen éxito en nichos especializados como microplacas para reparación orbital, confiando en relaciones cirujano-facultad y fabricación personalizada receptiva.

Los disruptores capitalizan en laboratorios de impresión 3D hospitalarios, vendiendo servicios de diseño y polvo de titanio en lugar de placas terminadas. Evitan costos de inventario y reducen tiempos de entrega, apelando a centros académicos. El cambio regulatorio es una espada de doble filo: la alineación ISO 13485:2016 eleva costos de entrada, sin embargo las vías de dispositivos emparejados con pacientes reducen obstáculos de evidencia para implantes únicos. Los incumbentes más grandes usan M&A, evidenciado por Enovis adquiriendo LimaCorporate en enero de 2025 para acceder a líneas craneofaciales europeas y capacidades aditivas. Las recientes reducciones de personal de FDA podrían alargar los tiempos de revisión 510(k), beneficiando inadvertidamente a empresas con equipos dedicados de asuntos regulatorios capaces de navegar consultas complejas.

En general, la competencia gira en ofrecer ecosistemas completos-hardware, software y servicio-en lugar de placas independientes. Las empresas que demuestran minutos reducidos de quirófano o cirugías segundas evitadas ganan margen de precios incluso bajo presión de contención de costos.

Líderes de la Industria de Dispositivos de Fijación Craneomaxilofacial

-

Stryker Corporation

-

Johnson and Johnson

-

Acumed LLC

-

Zimmer Biomet Holdings Inc.

-

Medtronic Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: Enovis Corporation completó la adquisición de LimaCorporate, expandiendo su cartera de cirugía reconstructiva y reforzando la profundidad de manufactura europea.

- Agosto 2024: Stryker lanzó el Sistema de Placado Pangea después del permiso FDA, presentando placado de ángulo variable con 20 placas anatómicas para mejores resultados de traumatismo.

- Agosto 2024: Medtronic registró 5,3% de crecimiento orgánico del segmento Neuroscience, citando nuevas aprobaciones de productos y expansión en regiones emergentes.

- Julio 2024: FDA propuso su primera actualización comprensiva de guía de sistemas maxilofaciales en 18 años, apuntando a modernizar criterios de aprobación.

- Junio 2024: Globus Medical reportó 60,6% de crecimiento de ventas siguiendo su fusión con NuVasive, con lanzamientos craneomaxilofaciales planeados para 2025.

Alcance del Informe Global del Mercado de Dispositivos de Fijación Craneomaxilofacial

Según el alcance del informe, craneomaxilofacial es una rama especial de cirugía ortopédica que se enfoca en todos los aspectos de trastornos del cráneo y facial. La cirugía se realiza usualmente para el tratamiento de lesión severa a los huesos craneales y faciales. El Mercado de Dispositivos de Fijación Craneomaxilofacial está segmentado por Técnicas (Fijación de Colgajo Craneal, Distracción CMF, Reemplazo de Articulación Temporomandibular, Fijación con Placa y Tornillo MF, Otros) Material (Metal, Biomateriales, Cerámica), Aplicación (Neurocirugía y ORL, Cirugía Ortognática y Dental, Cirugía Plástica, Otros) y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Fijación de Colgajo Craneal |

| Distracción CMF |

| Reemplazo de Articulación Temporomandibular (ATM) |

| Fijación con Placa y Tornillo MF |

| Fijación Biorreabsorbible |

| Otros |

| Titanio y Aleaciones de Titanio |

| Acero Inoxidable |

| Polímeros Biorreabsorbibles (PLA, PGA, PDO) |

| Biocerámicas (Hidroxiapatita, Fosfato Tricálcico) |

| Compuestos Impresos en 3D Específicos para Pacientes |

| Neurocirugía y ORL |

| Cirugía Ortognática y Dental |

| Cirugía Plástica y Estética |

| Reparación de Craneosinostosis Pediátrica |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Técnica | Fijación de Colgajo Craneal | |

| Distracción CMF | ||

| Reemplazo de Articulación Temporomandibular (ATM) | ||

| Fijación con Placa y Tornillo MF | ||

| Fijación Biorreabsorbible | ||

| Otros | ||

| Por Material | Titanio y Aleaciones de Titanio | |

| Acero Inoxidable | ||

| Polímeros Biorreabsorbibles (PLA, PGA, PDO) | ||

| Biocerámicas (Hidroxiapatita, Fosfato Tricálcico) | ||

| Compuestos Impresos en 3D Específicos para Pacientes | ||

| Por Aplicación | Neurocirugía y ORL | |

| Cirugía Ortognática y Dental | ||

| Cirugía Plástica y Estética | ||

| Reparación de Craneosinostosis Pediátrica | ||

| Otros | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuáles son los ingresos pronosticados para dispositivos de fijación craneomaxilofacial en 2030?

Se proyecta que el mercado genere USD 2.610 millones en 2030, reflejando una TCAC del 5,81%.

¿Qué segmento de técnica se expande más rápidamente?

Los dispositivos de distracción CMF lideran con una TCAC del 7,65% hasta 2030.

¿Por qué los polímeros biorreabsorbibles ganan popularidad?

Eliminan cirugías de remoción de hardware y muestran crecimiento de TCAC del 8,54%, especialmente en procedimientos pediátricos.

¿Qué región muestra el impulso de crecimiento más fuerte?

Asia-Pacífico avanza a una TCAC del 6,54%, impulsada por expansión de centros de traumatismo y ganancias de cobertura de seguros.

¿Cómo afectará la regulación de calidad FDA 2026 a los proveedores?

Todos los fabricantes deben cumplir ISO 13485:2016, favoreciendo empresas con sistemas de cumplimiento establecidos y potencialmente alargando cronogramas de aprobación.

Última actualización de la página el: