Análisis del mercado inmobiliario comercial de Malasia

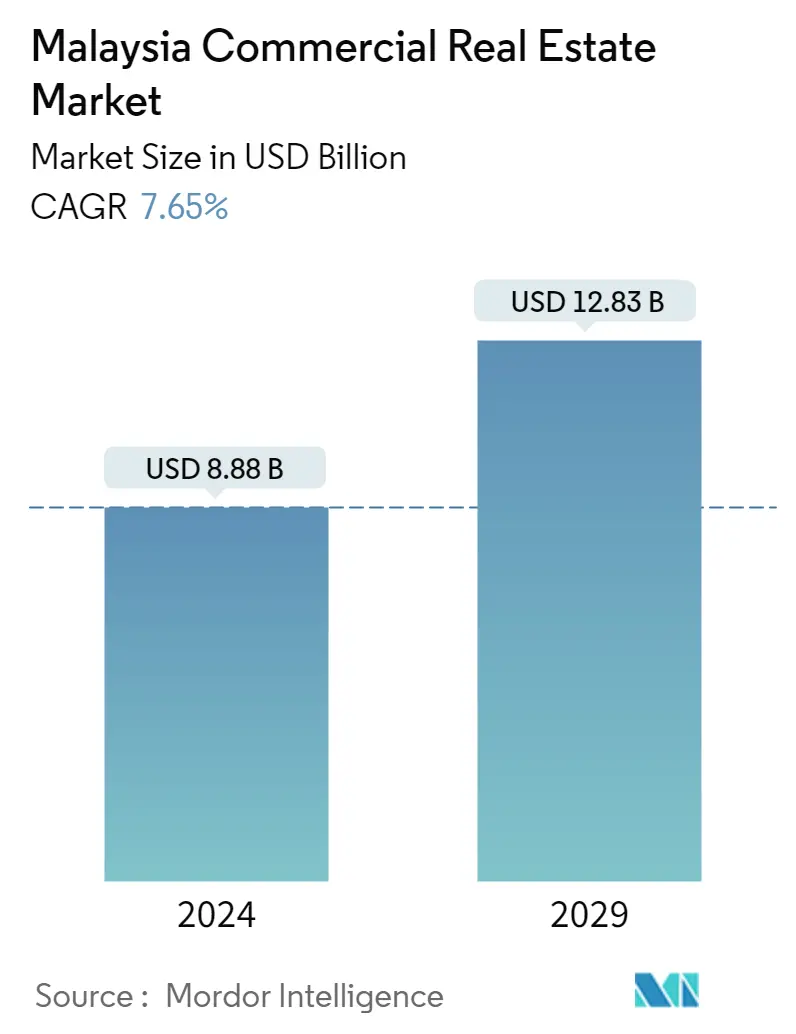

El tamaño del mercado de bienes raíces comerciales de Malasia se estima en 8,88 mil millones de dólares en 2024, y se espera que alcance los 12,83 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,65% durante el período previsto (2024-2029).

- Según los expertos de la industria, en el primer semestre de 2022 (primer semestre 22), en el desempeño del mercado inmobiliario en el valle de Klang, Penang, Johor Baru, Johor y Kota Kinabalu en Sabah, el sector inmobiliario industrial continuó creciendo en comparación con el industria minorista. El sector industrial ha crecido constantemente en los últimos años debido al aumento de las tasas de penetración del comercio electrónico. El aumento del envío a larga distancia aumentó la necesidad de espacio de almacenamiento y un cambio estructural hacia la venta minorista omnicanal. Existe un gran interés en vender o comprar activos comerciales existentes (terrenos o edificios) en Sabah, Johor y el valle de Klang, ya sea aprovechando ofertas de activos de alta calidad o implementando un ejercicio de racionalización de cartera. Los subsectores Logístico e Industrial siguen siendo los nuevos favoritos del sector inmobiliario. A medida que la gente abandona la gestión de la pandemia después de dos años, existe un claro interés en que el subsector de la atención sanitaria se convierta en una inversión alternativa a tener en cuenta.

- Según los expertos de la industria, el mercado inmobiliario en Malasia está mejorando lentamente ya que los compradores aún están lidiando con las repercusiones del COVID-19. Según la investigación más reciente de la compañía sobre el mercado inmobiliario de Malasia, el índice de precios de venta de propiedades inmobiliarias aumentó un 1,1% trimestre tras trimestre y un 3,64% año tras año en el segundo trimestre (segundo trimestre) de 2022. Va acompañado de un 5,21% aumento pero una caída trimestral del 1,96% en el índice de demanda de venta de propiedades inmobiliarias. Aunque los compradores potenciales se sienten desalentados por los desafíos de asequibilidad e inestabilidad financiera, el grupo afirmó que el patrón mostraba que las propiedades inmobiliarias siguen siendo la opción de compra preferida. Condujo a una demanda más lenta de viviendas.

- Año tras año (interanual), el volumen de transacciones inmobiliarias de Malasia registró una caída marginal del 1,78% en los primeros nueve meses de 2021, alcanzando 201.068 transacciones. Sin embargo, el valor de la transacción se recuperó casi un 14% hasta casi 98 mil millones de MYR (22,10 mil millones de USD) o hasta aproximadamente 11,2 mil millones de MYR (2,53 mil millones de USD) en 2020. Inversiones en los subsectores de oficinas, comercio minorista, hotelería/ocio, industrial y logística. -Los sectores aumentarán en 2022-23. Los desarrolladores han aumentado su inversión en todos los ámbitos en todos los subsectores, lo que indica una mayor actividad en 2022-23 con respecto a los dos años anteriores. Los gestores de fondos mutuos y fideicomisos de inversión inmobiliaria han aumentado su exposición a activos industriales y hoteleros, con una distribución aproximadamente equitativa en los demás subsectores. Los prestamistas han reducido su exposición en casi todos los subsectores excepto en el subsector de Oficinas.

Tendencias del mercado inmobiliario comercial de Malasia

Aumento del crecimiento en el sector minorista

Las tendencias estructurales pospandemia en el mercado de bienes raíces comerciales (CRE) del país probablemente exacerbarán los desequilibrios ya existentes. Esto se debe a que las tasas de desocupación y alquiler de espacios de oficinas y comerciales han empeorado desde el brote de la pandemia y pueden tardar más en mejorar debido a los cambios estructurales observados. En el mercado inmobiliario de Malasia, el valor de las transacciones masivas creció un 61% intertrimestral (MYR 1,13 mil millones (USD 250 millones) cuarto trimestre de 2021) a más de MYR 1,82 mil millones (USD 480 millones).

Según Savills, la transacción más importante se produjo en Kuala Lumpur, cuando Hap Seng Consolidated Bhd pagó MYR 868 millones (USD 195,83 millones) para adquirir un terreno comercial desocupado de 15,3 acres en Jalan Duta a TTDI KL Metropolis Sdn Bhd (una empresa de propiedad absoluta). filial de Naza TTDI Sdn Bhd). Se trata de construir un desarrollo de uso mixto con un valor de desarrollo bruto proyectado de MYR 8,7 mil millones (USD 1,96 mil millones).

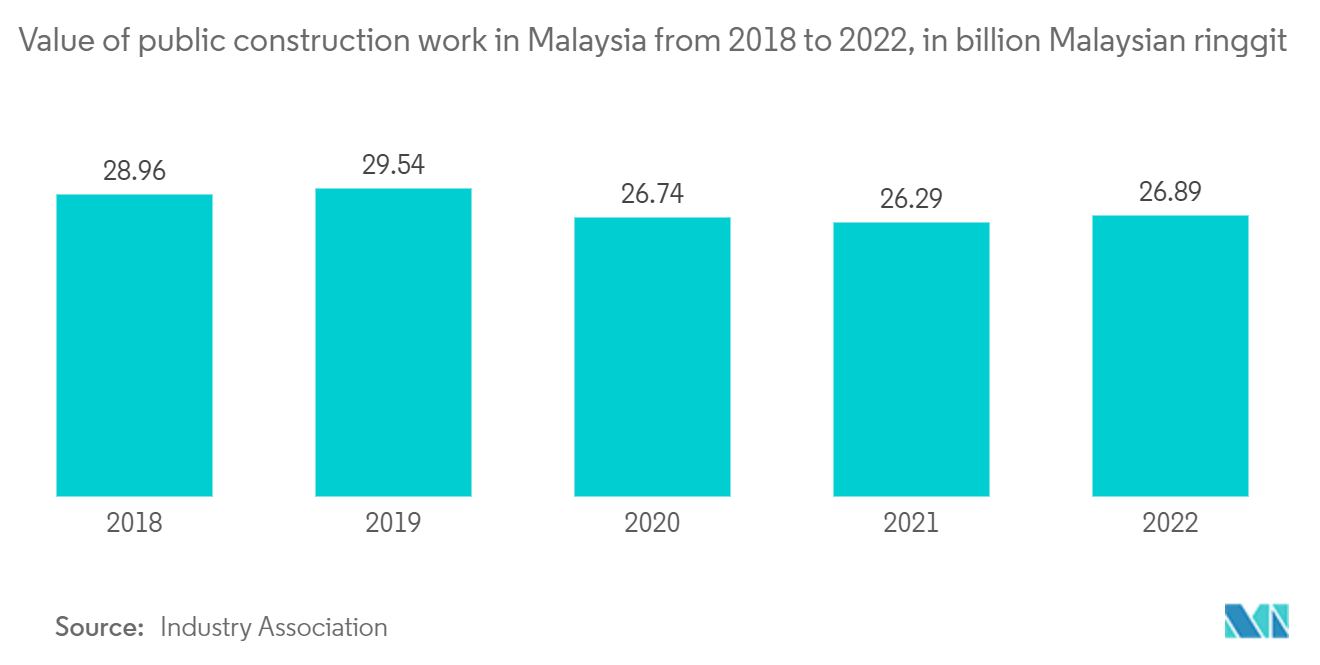

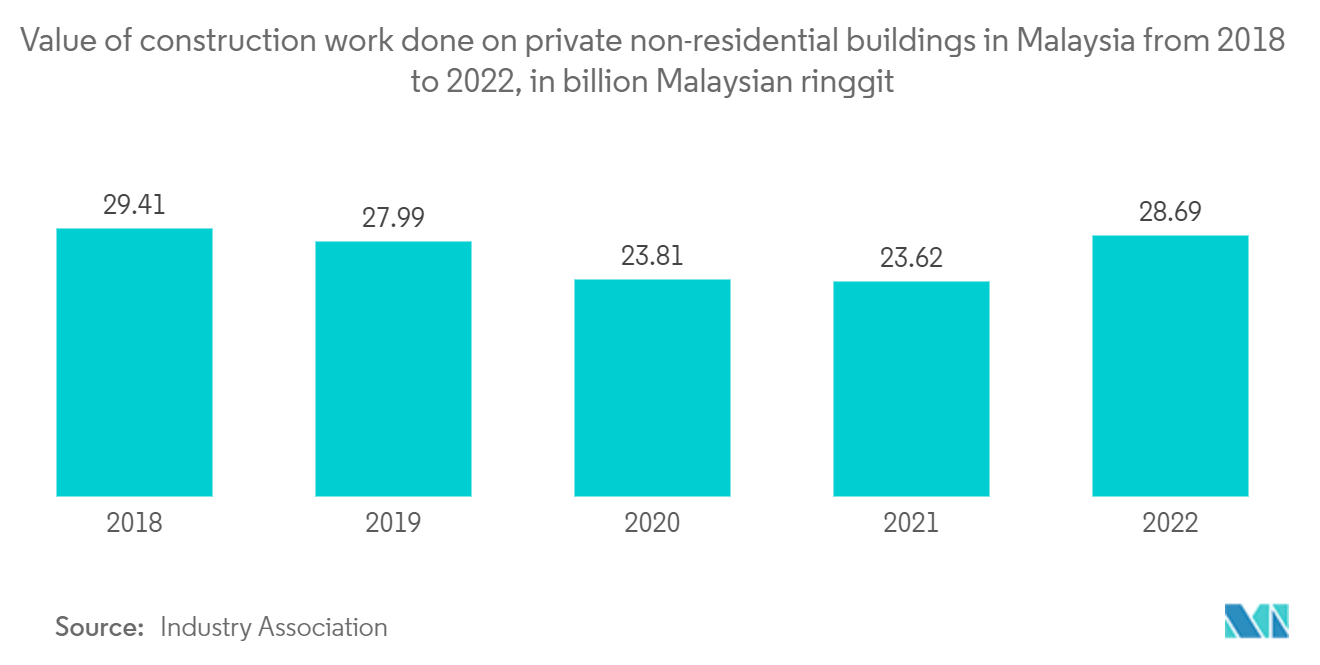

En 2021, el valor de las obras de construcción creció un -5,0 % hasta los 112 000 millones de MYR (25 270 millones de USD) en comparación con los 117 900 millones de MYR (26 600 millones de USD) en 2020. El presupuesto de 2022 anunció que el gobierno invertiría 2000 millones de MYR (450 millones de USD) ) en garantías a los bancos a través del Sistema de Crédito Garantizado para la Vivienda. Su objetivo es ayudar a quienes participan en la economía de los trabajos por encargo, personas con fondos para pagar préstamos pero que no pueden presentar una declaración de ingresos porque no ganan en el sentido tradicional.

Aumento del gasto público en el sector privado

En su presupuesto de 2021, el gobierno de Malasia anunció un paquete de ayuda para la Protección de las Personas y la Recuperación de la Economía (PEMULIH) para apoyar a las empresas de construcción que puedan beneficiar a las empresas privadas. Incluye la provisión de cambios de precios o Variación de Precio (VoP) para proyectos gubernamentales. Esto se debe a un aumento significativo en el costo de los materiales de construcción y la asistencia a los contratistas locales G1-G4 para llevar a cabo proyectos gubernamentales de pequeña escala mediante la realización de procesos de lotería y licitación. También permite el uso de nuevos cronogramas de tarifas de trabajos de ingeniería civil, edificación y electricidad y la concesión de Prórroga de Tiempo (EoT) o extensión de contrato en proyectos gubernamentales para contratos de suministro y servicios afectados por la implementación de la Orden de Control de Movimiento (MCO). sujeto a una cláusula contractual.

El sector privado continuó impulsando la actividad de construcción con una participación del 58,7% del valor de los trabajos de construcción realizados MYR 16,2 mil millones (USD 3,87 mil millones) en comparación con el sector público con una participación del 41,3% del valor de los trabajos de construcción realizados MYR 11,4 mil millones (USD 2.720 millones). El valor de las obras de construcción realizadas en los subsectores de edificación residencial y no residencial siguió siendo significativo en los proyectos de propiedad del sector privado, que contribuyeron con el 37,9% y el 37,1%, respectivamente. Por su parte, el proyecto propiedad del sector público siguió respaldado por el subsector de obra civil con una participación del 69,4%.

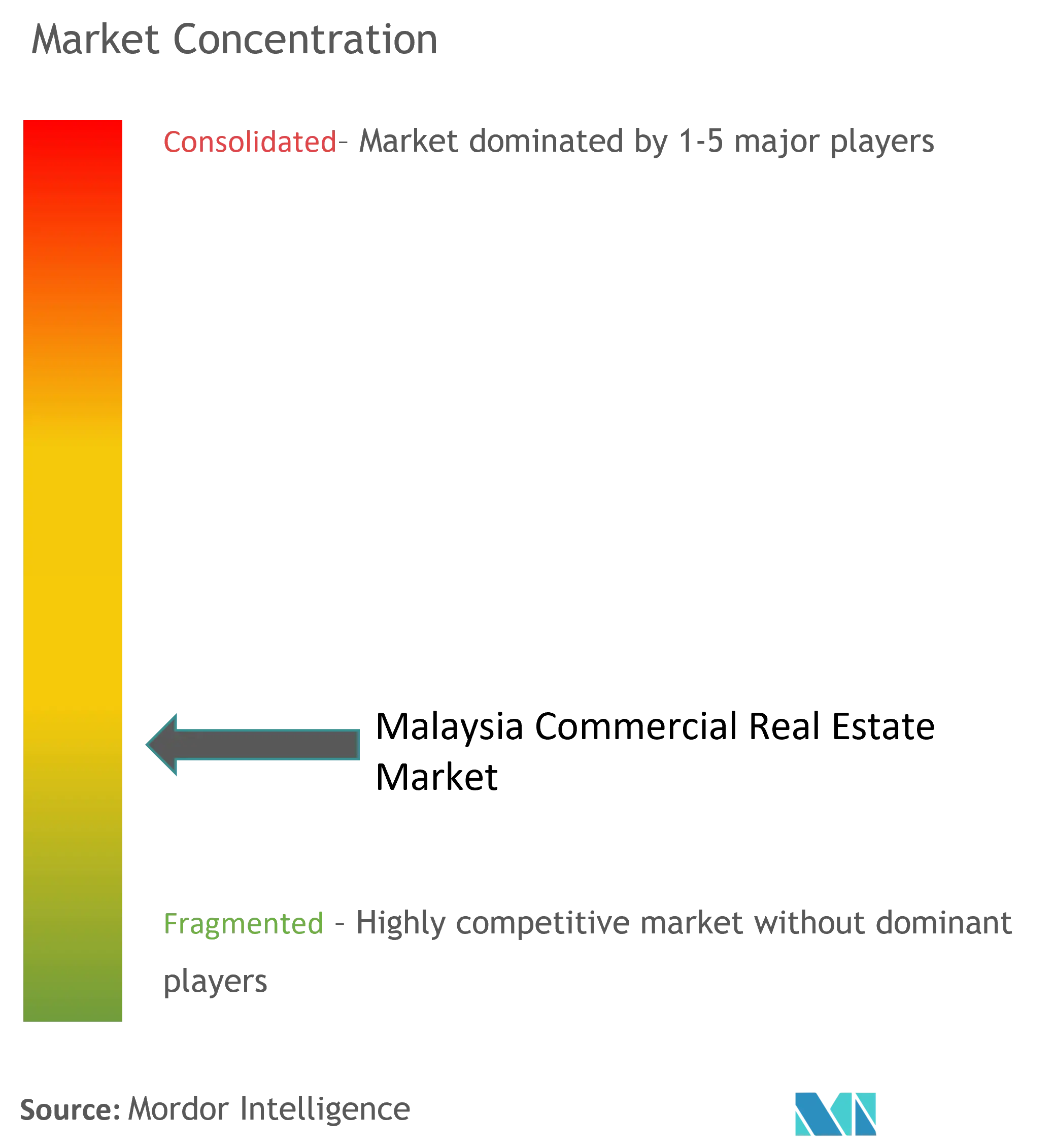

Descripción general de la industria de bienes raíces comerciales de Malasia

El mercado inmobiliario comercial de Malasia está fragmentado y muchos actores tienen margen de crecimiento. Los principales actores del mercado inmobiliario comercial de Malasia incluyen Conlay Construction, YTL Corporation, IJM Corporation, Ho Hup Construction Company y Renzo Builders. Los desarrolladores están tratando de traer productos nuevos y de menor costo para satisfacer la demanda actual. Los avances tecnológicos en evolución, como las nuevas soluciones proptech, impulsan el mercado en términos de aumento de transacciones y mejor gestión de los activos inmobiliarios.

Líderes del mercado inmobiliario comercial de Malasia

Conlay Construction Sdn Bhd

YTL Corporation Berhad

IJM Corporation Berhad

Ho Hup Construction Company Berhad

Renzo Builders (M) Sdn. Bhd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario comercial de Malasia

- Julio de 2023: Skyworld Development Bhd planea lanzar nuevos proyectos comerciales en Kuala Lumpur con valores de desarrollo brutos estimados totales que superan los mil millones de RM en el año financiero actual que finaliza el 31 de marzo de 2024. Skyworld explorará nuevas oportunidades de crecimiento ampliando su presencia desde Kuala Lumpur a el estado de Selangor.

- Enero de 2023: la unidad de Gamuda Bhd adquiere ocho parcelas de tierras de propiedad absoluta en Rawang, que en conjunto abarcan 532 acres por RM360 millones. Gamuda Land (Botanic) Sdn Bhd compró estos terrenos a Kundang Properties Sdn Bhd para un desarrollo mixto con un valor bruto de desarrollo de RM3.3 mil millones en diez años. El grupo dijo que el lanzamiento de estas nuevas tierras está previsto para 2026 y contribuirá a las ganancias del grupo durante los próximos seis años, ya que Gamuda Land continúa centrándose en oportunidades de alto valor tanto en Malasia como en el extranjero, donde ha establecido su presencia, a saber, Vietnam. , Australia, Singapur y el Reino Unido.

Segmentación de la industria de bienes raíces comerciales de Malasia

Los bienes raíces comerciales (CRE) son los terrenos que se utilizan únicamente para actividades comerciales o para ofrecer un espacio de trabajo en lugar de ser utilizados como residencia, lo que entraría en la categoría de bienes raíces residenciales. Con mayor frecuencia, los inquilinos arriendan bienes raíces comerciales para realizar negocios que generen efectivo. El informe también cubre el impacto de COVID-19 en el mercado.

El mercado de bienes raíces comerciales de Malasia está segmentado por tipo (oficinas, comercio minorista, industrial, logística, multifamiliar y hotelería) y ciudades clave (Kuala Lumpur, Seberang Perai, Kajang, Klang y el resto de Malasia). El informe ofrece tamaño de mercado y pronósticos para el mercado de bienes raíces comerciales de Malasia en valor (USD) para todos los segmentos anteriores.

| Oficinas |

| Minorista |

| Industrial |

| Logística |

| Multifamiliar |

| Hospitalidad |

| Kuala Lumpur |

| A través de Perai |

| Kajang |

| Klang |

| Resto de Malasia |

| Por tipo | Oficinas |

| Minorista | |

| Industrial | |

| Logística | |

| Multifamiliar | |

| Hospitalidad | |

| Por ciudades clave | Kuala Lumpur |

| A través de Perai | |

| Kajang | |

| Klang | |

| Resto de Malasia |

Preguntas frecuentes sobre investigación de mercado de bienes raíces comerciales en Malasia

¿Qué tamaño tiene el mercado inmobiliario comercial de Malasia?

Se espera que el tamaño del mercado de bienes raíces comerciales de Malasia alcance los 8,88 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,65% hasta alcanzar los 12,83 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado inmobiliario comercial de Malasia?

En 2024, se espera que el tamaño del mercado inmobiliario comercial de Malasia alcance los 8.880 millones de dólares.

¿Quiénes son los actores clave en el mercado de bienes raíces comerciales de Malasia?

Conlay Construction Sdn Bhd, YTL Corporation Berhad, IJM Corporation Berhad, Ho Hup Construction Company Berhad, Renzo Builders (M) Sdn. Bhd son las principales empresas que operan en el mercado inmobiliario comercial de Malasia.

¿Qué años cubre este mercado de bienes raíces comerciales de Malasia y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado inmobiliario comercial de Malasia se estimó en 8.250 millones de dólares. El informe cubre el tamaño histórico del mercado de Bienes raíces comerciales de Malasia durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de bienes raíces comerciales de Malasia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de bienes raíces comerciales en Malasia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces comerciales de Malasia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces comerciales de Malasia incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.