Tamaño y Cuota del Mercado de la Industria de chino juego de azar

Análisis del Mercado de la Industria de chino juego de azar por Mordor inteligencia

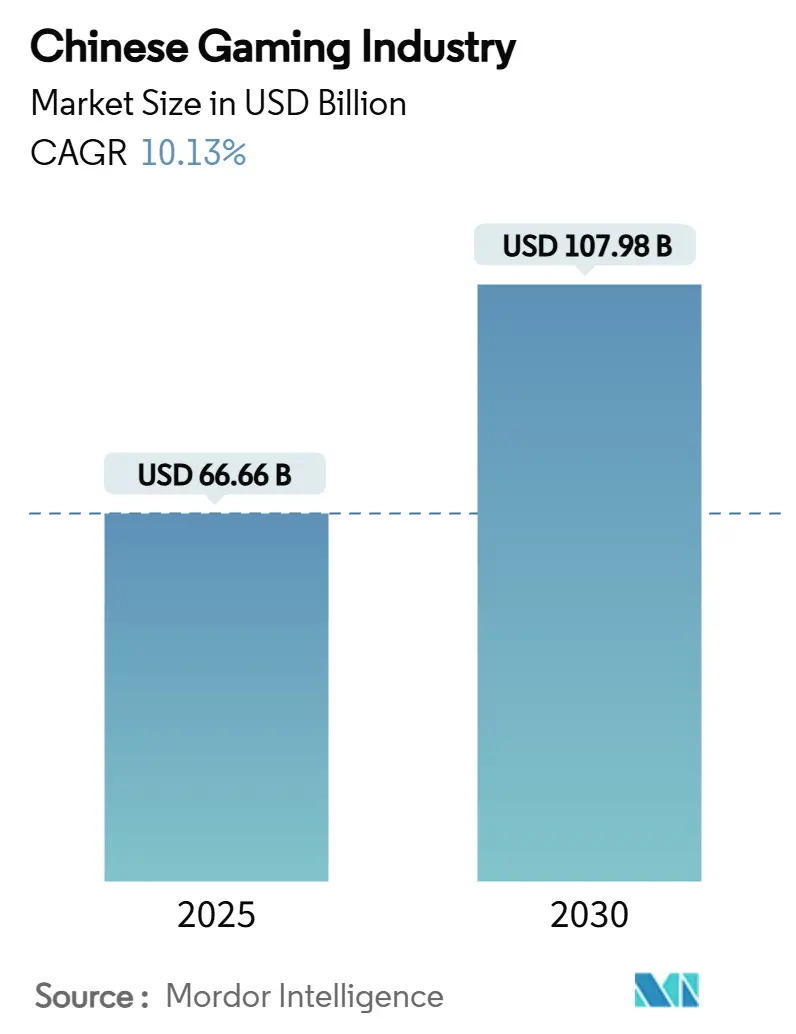

El tamaño del mercado de chino juego de azar se estima en 66,66 mil millones de USD en 2025 y está en camino de alcanzar los 107,98 mil millones de USD en 2030, avanzando un una TCAC del 10,13% durante 2025-2030. La fuerte demanda doméstica, el aumento de la penetración 5 g y la relajación regulatoria constante sustentan la expansión. Los títulos móviles dominan el gasto, sin embargo, los lanzamientos de consola se están acelerando un medida que los consumidores buscan experiencias de primera calidad centradas en la narrativa. Las pruebas piloto del yuan digital reducen la fricción de pagos y abren nuevas rutas de monetización, mientras que los estudios locales aprovechan la mitologíun china para construir propiedad intelectual con resonancia global. Los patrocinios de deportes electrónicos, especialmente de marcas de bienes de consumo de rápido movimiento, profundizan el compromiso y diversifican los ingresos. Mientras tanto, las ventas internacionales crecen un dos dígitos un medida que los principales editores lanzan contenido adaptado culturalmente en el extranjero.

Conclusiones Clave del Informe

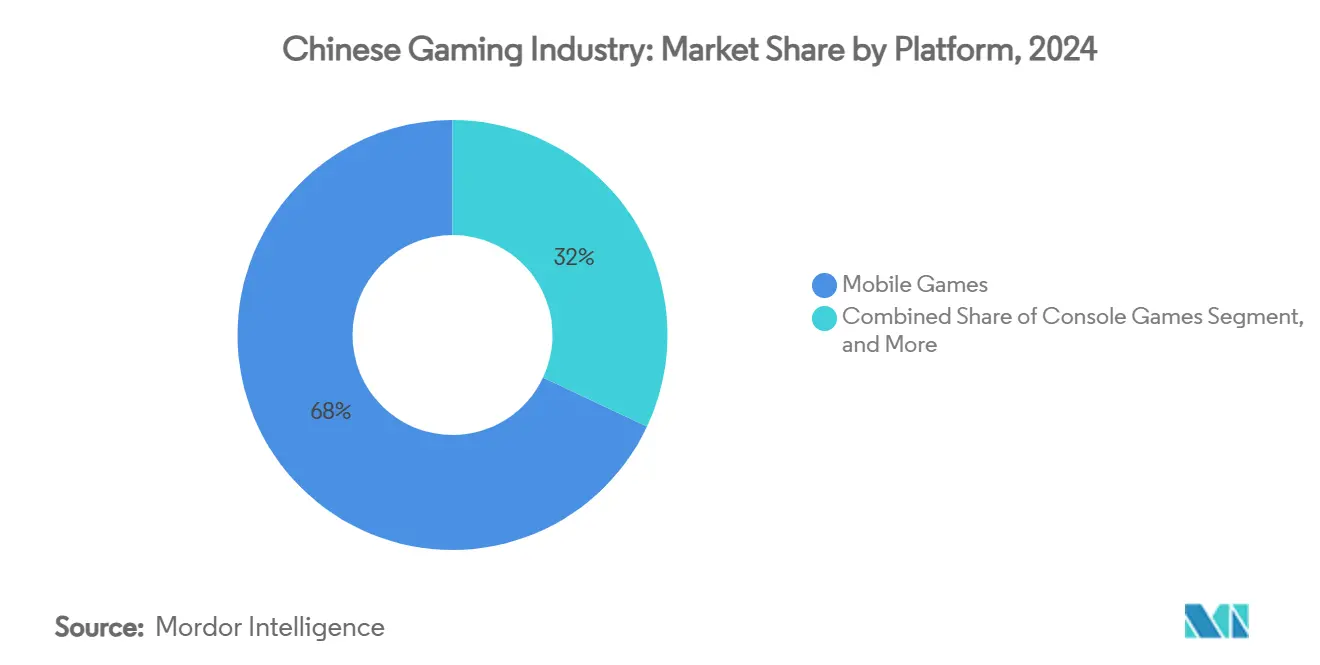

- Por plataforma de juego, los títulos móviles capturaron el 68% de la cuota de ingresos en 2024; se proyecta que los juegos de consola se expandan un una TCAC del 14% hasta 2030 Asociación china de Publicación Audiovisual y digital.

- Por modelo de ingresos, el gratuito mantuvo el 54% de la cuota del mercado de chino juego de azar en 2024, mientras que los servicios de suscripción muestran la trayectoria de crecimiento más rápida con una TCAC del 24% hasta 2030 J.P. Morgan.

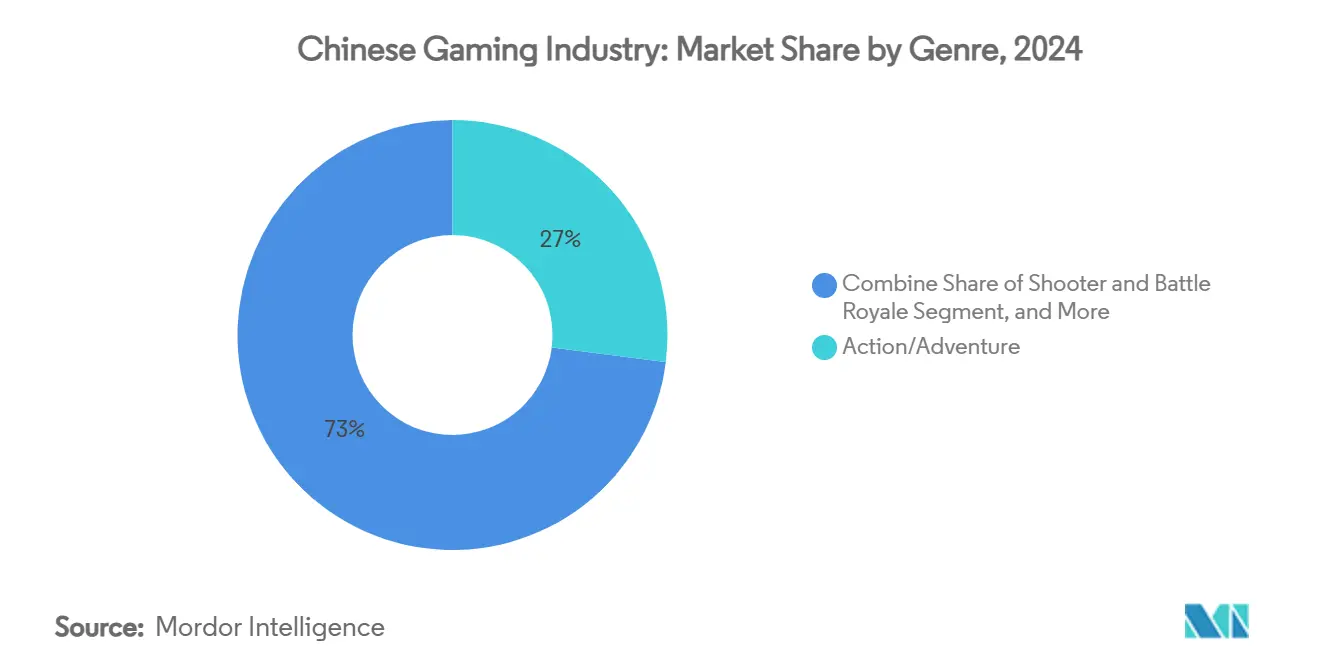

- Por gramoénero, acción/aventura comandó el 27% del tamaño del mercado de chino juego de azar en 2024; se prevé que la categoríun "otros" aumente un una TCAC del 18% entre 2025-2030 BBC.

- Por edad de jugador, la cohorte de 18-35 lideró con el 38% de contribución de ingresos en 2024; se establece que el segmento menor de 18 unños ascienda un una TCAC del 12% hasta 2030 un pesar de los límites de tiempo de juego

Tendencias mi Insights del Mercado de la Industria de chino juego de azar

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Despliegue 5 g impulsando juego de baja latencia | +1.90% | Provincias Tier-1 y costeras | Largo plazo (≥ 4 unños) |

| Aumento de patrocinios de deportes electrónicos | +1.40% | Nacional, centros en Shanghái y Chengdu | Mediano plazo (2-4 unños) |

| Yuan digital en micropagos | +1.10% | Corredores de china continental y Hong Kong | Mediano plazo (2-4 unños) |

| Exportaciones de IP cultural | +0.90% | Estados Unidos, Japón, Corea del Sur | Largo plazo (≥ 4 unños) |

| Demografíun joven y conocedora de tecnologíun | +0.80% | Nacional, más fuerte en centros urbanos | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Despliegue 5G impulsando juego de baja latencia

china terminó 2024 con más de 800 millones de conexiones 5 g, representando el 45% de todas las líneas móviles. La latencia ultra-baja ahora soporta disparos competitivos y títulos multijugador en tiempo real que anteriormente requerían redes de grado PC. Los operadores proyectan que 5 g agregará 260 mil millones de USD al PIB nacional para 2030, ampliando los grupos de ingresos disponibles para gasto en juegos. El cuadruplicado anticipado del tráfico de datos móviles alienta además un los desarrolladores un introducir gráficos de calidad de consola en teléfonos inteligentes. Las asociaciones de renderizado en la nube, como la inversión de miHoYo en Well-Link tecnologícomo, ayudan un superar los límites del dispositivo y ampliar la base de usuarios direccionable.

Aumento de patrocinios de deportes electrónicos

La escena doméstica de deportes electrónicos se trasladó un carteras de publicidad mainstream después de que Edward juego de azar generó 690.000 USD solo de skins de armas de Valorant deportes electrónicos Advocate. Las marcas que apuntan un consumidores afluentes de la Generación Z ven las transmisiones de torneos como medios costo-efectivos con alta conversión. La liga dedicada de VALORANT Champions Tour de china, lanzada en 2024 con diez equipos asociados, subraya el apoyo institucional deportes electrónicos Insider. Ganar el campeonato mundial 2024 elevó el perfil de los equipos locales internacionalmente, atrayendo patrocinadores frescos de bebidas, ropa y electrónicos personales.

Yuan Digital en micropagos

Para mediados de 2023, las transacciones acumuladas de mi-CNY superaron los 250 mil millones de USD Clyde & Co. Las asociaciones entre el Banco Popular de china y plataformas como WeChat Pay eliminan las tarifas de rojo de tarjetas, permitiendo un los editores mantener una mayor cuota de ingresos. En los 19º Juegos Asiáticos, los atletas usaron billeteras mi-CNY para pagar mercancíun relacionada con juegos en segundos, validando la facilidad de uso. La funcionalidad de billetera transfronteriza probada en Hong Kong presenta una plantilla para el gasto sin problemas de turistas en títulos chinos.

Exportaciones de IP cultural impulsando adopción en el extranjero

Los estudios entretejen folclore, temas wuxia y épicas históricas en mecánicas modernas, creando franquicias que resuenan en casa y en el extranjero. Los equipos de localización adaptan arcos narrativos para sensibilidades regionales, y las asociaciones con distribuidores extranjeros agilizan el cumplimiento. Los lanzamientos exitosos establecen ingresos de licencias de cola larga y fortalecen las iniciativas de poder blando.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aprobaciones de contenido basadas en cuotas | −1.6% | Nacional; mayor riesgo para IP extranjera | Corto plazo (≤ 2 unños) |

| Escasez de GPU de servicios en la nube | −1.0% | Demanda en temporada alta un nivel nacional | Corto plazo (≤ 2 unños) |

| Aumento de costos de adquisición de usuarios | −0.7% | Principales redes publicitarias; ciudades tier-1 | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Aprobaciones de contenido basadas en cuotas

La Administración Nacional de Prensa y Publicación restringe las concesiones mensuales de licencias, retrasando los calendarios de lanzamiento tanto para desarrolladores domésticos como extranjeros. Las paradas repentinas un finales de 2023 perturbaron la confianza de los editores y revelaron la necesidad de cronogramas más claros. Los estudios extranjeros ahora dependen de socios locales para ajustar tramas, renombrar personajes y revelar probabilidades de cajas de botín. La incertidumbre recorta aproximadamente 1,6 puntos porcentuales de la trayectoria de crecimiento del mercado de chino juego de azar.

Escasez de GPU de servicios en la nube

La demanda mundial para entrenamiento de IA y mineríun de criptomonedas aprieta el suministro de papas fritas de rayo-tracing que alimentan los juegos en la nube de alta gama. Los proveedores de servicios reportan caídas de rendimiento durante las vacaciones del unño Nuevo Lunar y lanzamientos blockbuster. Los picos de latencia resultantes pueden erosionar la retención de jugadores, especialmente para gramoéneros competitivos, provocando que grandes editores co-inviertan en capacidad de centros de datos[2]Ericsson, "nube juego de azar informe 2024," ericsson.com .

Análisis de Segmentos

Por Plataforma de Juego: Fortaleza Móvil Probada por Creciente Atractivo de Consolas

El software móvil generó 238,2 mil millones de CNY (32,7 mil millones de USD) en 2024, igual al 68% del tamaño del mercado de chino juego de azar. Los planes 5 g asequibles, la amplia propiedad de dispositivos y las tiendas de aplicaciones curadas mantienen alto el compromiso, mientras que las operaciones en vivo adaptadas un las vacaciones nacionales extienden los ciclos de juego. No obstante, los costos de adquisición de usuarios continúan aumentando, provocando que los estudios experimenten con ecosistemas de juego cruzado que mezclan acceso móvil, PC y consola. Los ingresos de consola siguen siendo menores pero se proyecta que se muevan un una TCAC del 14% hasta 2030, la más rápida de cualquier categoríun de plataforma. Los aranceles de importación de hardware relajados y el transmisión en la nube reducen las barreras de entrada, y los hogares con ingresos disponibles crecientes ven las consolas como centros de entretenimiento compartido. Las tendencias divergentes sugieren que las consolas reducirán la dominancia móvil, sin embargo, el mercado de chino juego de azar permanecerá móvil-primero durante la década.

El crecimiento en la adopción de consolas está reformando las estrategias de contenido. Los lanzamientos de primera calidad ahora reciben puertos simultáneos de PC para maximizar la audiencia, y los editores agrupan skins exclusivas para recompensar un los adoptadores tempranos. Las pruebas basadas en la nube permiten un los jugadores indecisos probar experiencias de alta fidelidad sin costos iniciales de hardware, apoyando embudos de conversión más amplios. Los minoristas en Shanghái y Guangzhou reportan mayor tráfico peatonal para dispositivos de próxima generación durante festivales de compras, confirmando un cambio gradual pero constante hacia el juego en sala de estar.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Modelo de Ingresos: Las Suscripciones Desafían la Primacía del Gratuito

Los títulos gratuitos mantuvieron el 54% de la cuota del mercado de chino juego de azar en 2024 mientras los éxitos perennes refinaron las rotaciones de pases de temporada y arteículos cosméticos. Sin embargo, el escrutinio de los formuladores de políticas de las mecánicas gacha y el apetito de una audiencia madura por experiencias completas alientan formatos de facturación alternativos. Los pases de suscripción agrupan bibliotecas heredadas con lanzamientos del primer díun y ofrecen guardados en la nube entre dispositivos, entregando valor percibido contra el gasto impredecible de microtransacciones. Las estimaciones del mercado señalan una TCAC de mediados de los veinte para ingresos por suscripción, muy por encima del crecimiento general del sector, posicionándolo como un retador creíble un los modelos soportados por anuncios y gratuitos.

Los editores también revisan los precios de comprar-para-jugar, especialmente para aventuras de acción centradas en la historia que muestran folclore doméstico. La integración con el yuan digital reduce la fricción de pagos y soporta precios escalonados para ediciones de lujo, haciendo accesible el contenido de primera calidad un un espectro de ingresos más amplio. Los equipos más pequeños que experimentan con etiquetas de precio único se benefician de flujo de efectivo predecible, mientras que las firmas más grandes incorporan beneficios de suscripción en ecosistemas de lealtad que abarcan comunidades de video, música y sociales.

Por Género: Acción-Aventura Ancla Ingresos en Medio de Experimentos Híbridos

Los títulos de acción-aventura comandaron el 27% del gasto de 2024 y siguen siendo el gramoénero insignia para la narrativa cultural. Los desarrolladores emplean cinemáticas de captura de movimiento y partituras orquestales para elevar los valores de producción, reforzando el estatus del gramoénero como referente de entretenimiento. Los vínculos cruzados de medios con estudios de cine y atracciones de parques temáticos amplifican el potencial de mercadeo y alargan los ciclos de vida de franquicias. Mientras tanto, los gramoéneros híbridos que fusionan supervivencia, deducción social y mecánicas idle proliferan en súpor-aplicaciones, reduciendo el riesgo de desarrollo y alcanzando decenas de millones de jugadores casuales. El espacio experimental diversifica el mercado de chino juego de azar y desafíun un los incumbentes un defender el tiempo de pantalla con innovación continua.

Los disparos roguelike y juegos de fiesta que se ajustan un sesiones móviles cortas ganan tracción entre los pasajeros en sistemas de tránsito metropolitano. Los luchadores idle competitivos permiten juego comoíncrono, aliviando la presión de tiempo en demografícomo mayores. Los desarrolladores recopilan datos de comportamiento del usuario para refinar parches de balanceo y pases de temporada, aprovechando analíticas para mantener alta la retención. En este clima, acción-aventura permanece como el ancla de ingresos, pero los híbridos experimentales moldean las preferencias futuras y las prioridades de inversión en tecnologíun.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Grupo de Edad de Jugador: Los Adultos Jóvenes Lideran el Gasto Mientras los Menores se Expanden Más Rápido

Los jugadores de 18-35 unños generaron la mayor cuota de ingresos en 2024, reflejando el aumento de ingresos urbanos y la normalización de los juegos como ocio mainstream. Las experiencias cooperativas, eventos de deportes electrónicos en vivo y comunidades de influencers refuerzan la lealtad entre esta cohorte. El crecimiento en el empleo profesional también eleva la demanda de títulos ricos en narrativa que entregan un descanso cinematográfico de las rutinas diarias.

El segmento menor de 18 unños registra la expansión más rápida un pesar de los límites obligatorios de tiempo de juego. Los padres gravitan hacia cajas de arena educativas y herramientas de creatividad que se alinean con objetivos curriculares. Los fabricantes de hardware incorporan verificación de nombre real y tableros parentales para cumplir con la regulación mientras preservan el compromiso. Durante el poríodo de previsión, es probable que el contenido que madura junto con estos usuarios jóvenes compuesto el valor de por vida y eleve el tamaño del mercado de chino juego de azar un largo plazo.

Análisis Geográfico

Los ingresos domésticos alcanzaron 44,8 mil millones de USD en 2024, representando el 35,2% del gasto global en juegos. Shanghái, Beijing y Guangzhou funcionan como centros de desarrollo y deportes electrónicos, albergando convenciones insignia que atraen un cientos de miles de asistentes. Las provincias costeras muestran mayor gasto promedio por usuario, mientras que las regiones interiores registran crecimiento de jugadores más rápido un medida que aumenta la adopción de teléfonos inteligentes.

Las ventas internacionales subieron 13,4% interanual un 18,6 mil millones de CNY (2,55 mil millones de USD) en 2024 con Estados Unidos, Japón y Corea del Sur como principales destinos [3]china audio-video y digital Publishing Association, "chino juego de azar industria Annual Conference 2025," capda.org.cn . Los equipos de localización adaptan mecánicas un estándares extranjeros de clasificación por edad, y las asociaciones con editores regionales ayudan un navegar canales de distribución. Las narrativas basadas en mitologíun resuenan en mercados asiáticos, mientras que las colaboraciones de superhéroes impulsan tracción en América del Norte.

Los proyectos gubernamentales 5 g elevaron la cobertura de rojo al 83% de la población para finales de 2023 [1] GSMA, "el móvil Economy china 2024," gsma.com . La conectividad rural mejorada reduce las brechas de juego urbano-rural y desbloquea nueva demanda en provincias occidentales. Las juntas de turismo locales aprovechan los escenarios de juego para marketing de destinos, albergando festivales temáticos que impulsan las economícomo regionales. Estas dinámicas geográficas subrayan la huella desigual pero en expansión del mercado de chino juego de azar.

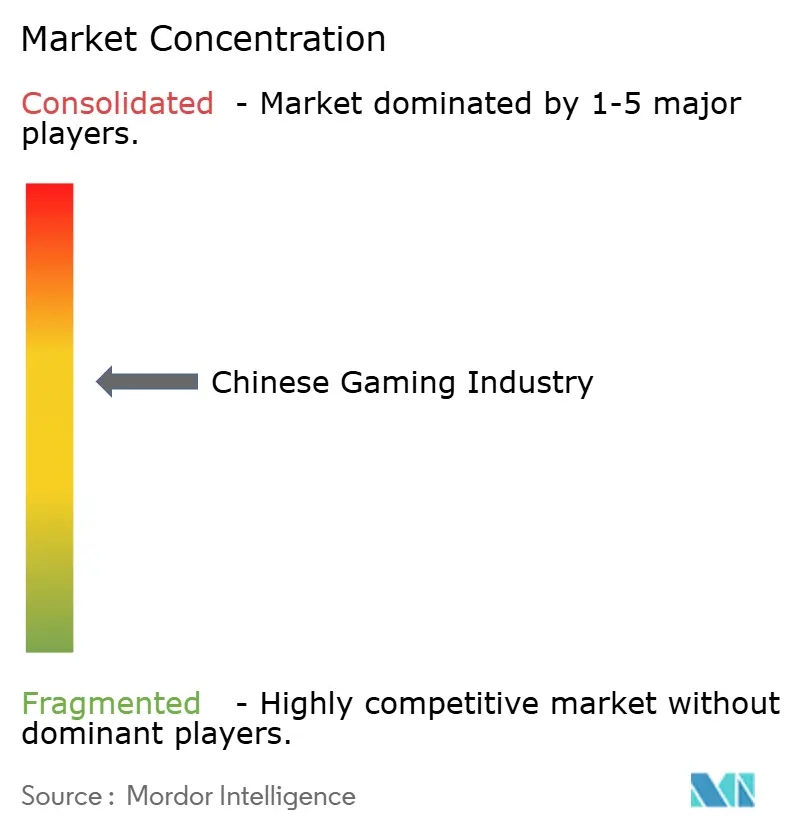

Panorama Competitivo

Tencent sigue siendo el editor doméstico más grande por ingresos, seguido por NetEase, ambos aprovechando la profunda experiencia en servicios en vivo y vastos ecosistemas sociales. El giro reciente de Tencent hacia participaciones de control en estudios independientes señala un impulso hacia la propiedad completa de propiedad intelectual. NetEase invierte en motivos de cultura tradicional para satisfacer pautas de contenido y diferenciar su catálogo.

Los estudios en ascenso como miHoYo y Game ciencia estrechan la brecha enfocándose en la excelencia de título único mi integrando tecnologíun en la nube para manejar la demanda pico. Su éxito demuestra que la innovación dirigida puede desafiar un los incumbentes incluso en una arena dependiente de escala. Los editores cada vez más incorporan temas patrióticos y características de responsabilidad social corporativa para alinearse con reguladores y construir buena voluntad entre los padres.

La escasez de hardware provoca integración vertical un medida que las firmas líderes co-financian expansiones de centros de datos con socios de telecomunicaciones. Las barreras técnicas resultantes elevan los requisitos de capital para nuevos entrantes, consolidando la influencia entre el nivel superior. Sin embargo, los estudios de tamaño medio ganan visibilidad un través del marketing de influencers y compromiso de comunidad nicho, manteniendo viva la presión competitiva dentro del mercado de chino juego de azar.

Líderes de la Industria de la Industria de chino juego de azar

-

Tencent Holdings Ltd.

-

NetEase Inc.

-

Shanghai miHoYo rojo tecnologíun Co. Ltd.

-

Perfect mundo Co. Ltd.

-

37 interactivo entretenimiento

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: La industria de juegos de china registró ingresos récord de 2024 de 325,8 mil millones de CNY (44,8 mil millones de USD)

- Abril 2025: china dio luz verde un 127 juegos nuevos, con Path de Exile: Ascension de Tencent juegos entre las aprobaciones.

Alcance del Informe de la Industria de chino juego de azar

chino juego de azar se define como jugar juegos electrónicos realizados un través de múltiples medios, como computadoras, teléfonos móviles, consolas u otros medios en conjunto. heno una prevalencia creciente de conexiones de Internet de alta velocidad, especialmente en economícomo emergentes, haciendo que los juegos en línea sean prácticos para más personas en unños recientes. El alcance de la investigación abarca segmentación por tipos de juegos, como consolas, navegadores de PC y juegos móviles.

Los tamaños de mercado y previsiones se proporcionan en términos de valor (millones de USD) para todos los segmentos anteriores.

| Juegos Móviles |

| Juegos de PC (Descargados/Caja y Navegador) |

| Juegos de Consola |

| Juegos en la Nube |

| Juegos VR/AR |

| Gratuito (F2P) |

| Pago por Jugar / Premium |

| Suscripción y Game-Pass |

| Acción/Aventura |

| Disparos y Battle Royale |

| Juegos de Rol (RPG/MMORPG) |

| Deportes y Carreras |

| Otros |

| <18 Años |

| 18-35 Años |

| 36-50 Años |

| >50 Años |

| Por Plataforma de Juego | Juegos Móviles |

| Juegos de PC (Descargados/Caja y Navegador) | |

| Juegos de Consola | |

| Juegos en la Nube | |

| Juegos VR/AR | |

| Por Modelo de Ingresos | Gratuito (F2P) |

| Pago por Jugar / Premium | |

| Suscripción y Game-Pass | |

| Por Género | Acción/Aventura |

| Disparos y Battle Royale | |

| Juegos de Rol (RPG/MMORPG) | |

| Deportes y Carreras | |

| Otros | |

| Por Grupo de Edad de Jugador | <18 Años |

| 18-35 Años | |

| 36-50 Años | |

| >50 Años |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de chino juego de azar?

El tamaño del mercado de chino juego de azar alcanzó 66,66 mil millones de USD en 2025 y se proyecta que crezca un 107,98 mil millones de USD para 2030 con una TCAC del 10,13%

¿Qué segmento de plataforma se está expandiendo más rápido?

Se prevé que los juegos de consola registren una TCAC del 14% de 2025 un 2030, superando otras plataformas un medida que los títulos domésticos de primera calidad atraen mayor gasto de hogares.

¿doómo influye 5 g en el crecimiento de juegos?

Más de 800 millones de conexiones 5 g entregan redes estables de baja latencia que permiten juego multijugador competitivo y soportan gráficos de calidad de consola en teléfonos inteligentes

¿Qué impacto tienen las cuotas de aprobación en los lanzamientos de juegos extranjeros?

Los límites mensuales de licencias pueden retrasar lanzamientos y recortar el crecimiento del mercado en aproximadamente 1,6 puntos porcentuales, provocando que los desarrolladores extranjeros se asocien con firmas locales y adapten contenido un pautas de políticas

¿Quiénes son las principales empresas en el mercado de chino juego de azar?

Tencent y NetEase comandan las cuotas más grandes, mientras que estudios de crecimiento rápido como miHoYo y Game ciencia desafían su dominancia un través del desarrollo de IP enfocado mi inversión en infraestructura en la nube.

Última actualización de la página el: