Tamaño y Participación del Mercado de Dispositivos Dentales de china

Análisis del Mercado de Dispositivos Dentales de china por Mordor inteligencia

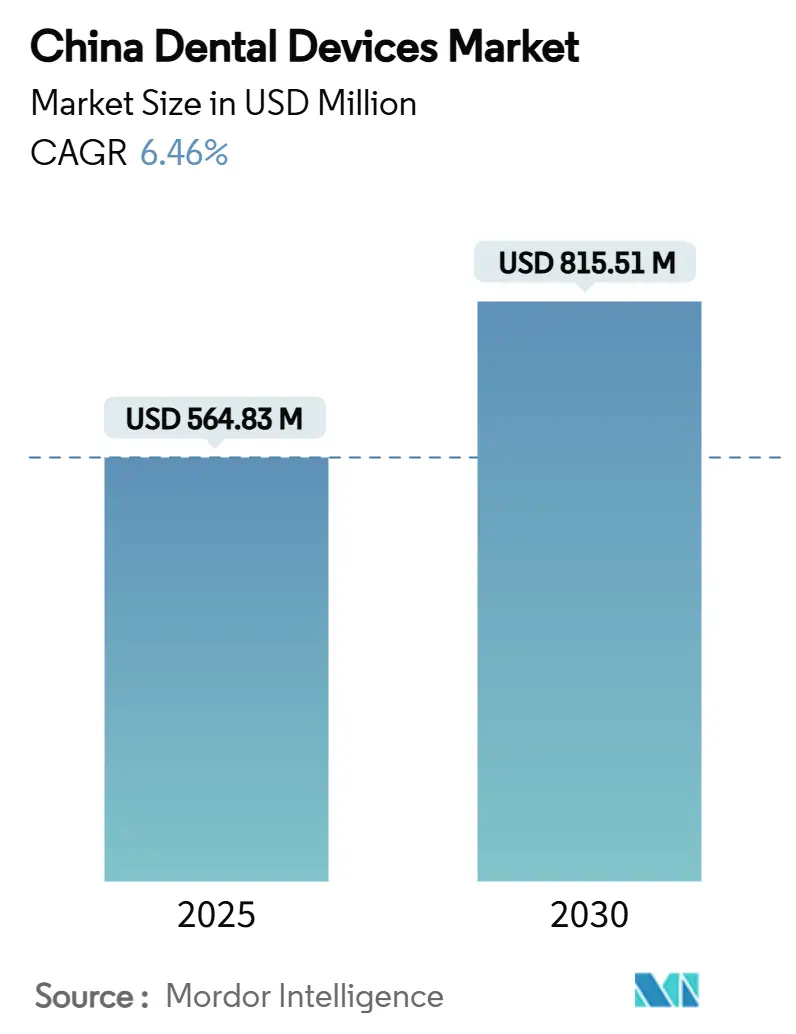

El tamaño del mercado de dispositivos dentales de china se sitúun en USD 564,83 millones en 2024 y se proyecta que alcance USD 815,51 millones para 2030, expandiéndose un una TCAC del 6,46% durante 2025-2030. El sólido apoyo político, una clase medios de comunicación de rápido crecimiento y la creciente penetración de flujos de trabajo digitales están dirigiendo el sector hacia procedimientos de mayor valor. Las adquisiciones basadas en volumen de implantes, los objetivos preventivos de china Saludable 2030 y el floreciente poder de las organizaciones de servicios dentales (DSOs) están remodelando los precios, el acceso de pacientes y las normas de adquisición. Los fabricantes nacionales están capitalizando estos cambios para ganar participación en ciudades de nivel 2 y nivel 3, mientras las marcas globales defienden nichos de primera calidad un través del liderazgo tecnológico. Los equipos avanzados de imágenes y canalla/CAM de sillón dental se están difundiendo rápidamente en centros urbanos, y la terapia con alineadores transparentes se está convirtiendo en una opción ortodóncica predeterminada para pacientes millennials impulsados por la estética de redes sociales.

Puntos Clave del Informe

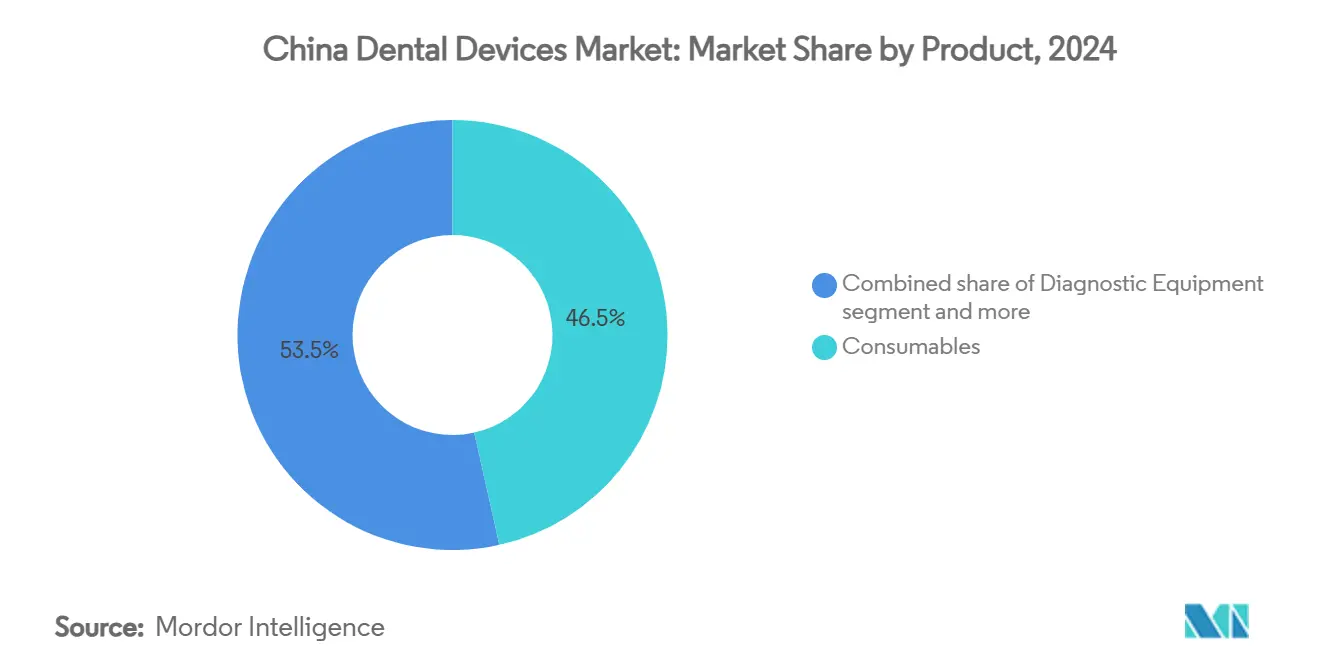

- Por producto, los consumibles dentales mantuvieron el 46,51% de la participación del mercado de dispositivos dentales de china en 2024.

- Por tratamiento, la prostodoncia lideró con el 31,50% de los ingresos en 2024, mientras que se pronostica que la ortodoncia registre la TCAC más rápida del 3,01% hasta 2030.

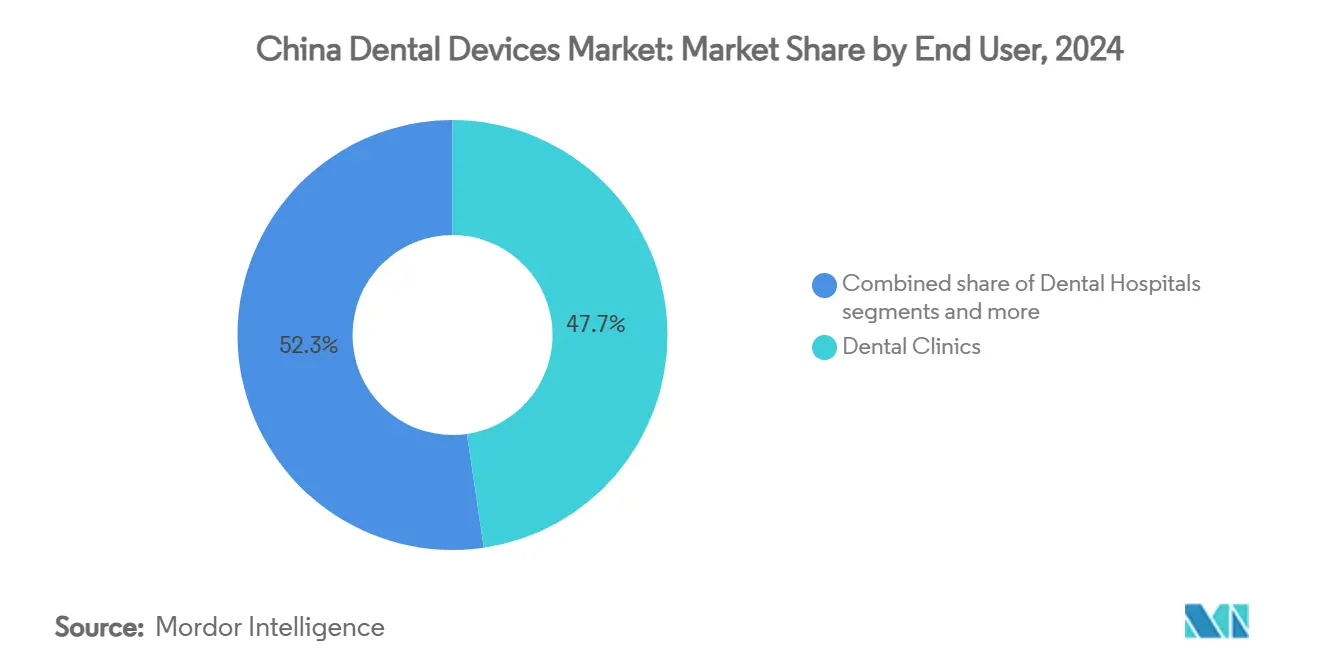

- Por usuario final, las clínicas dentales comandaron el 47,67% de participación del tamaño del mercado de dispositivos dentales de china en 2024 y están avanzando un una TCAC del 3,21% durante 2025-2030.

Tendencias mi Insights del Mercado de Dispositivos Dentales de china

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente Adopción de Flujos de Trabajo de Odontologíun digital en Ciudades de Nivel 1 de china | +1.2% | Ciudades de nivel 1 (Beijing, Shanghai, Guangzhou, Shenzhen) | Mediano plazo |

| Expansión de Cobertura de Implantologíun en el Piloto de Seguro Médico Nacional de china | +0.9% | Nacional, con ganancias tempranas en provincias piloto | Largo plazo |

| Auge de Organizaciones de Servicios Dentales (DSOs) Acelerando Adquisiciones de Equipos al Por Mayor | +0.8% | Centros urbanos un nivel nacional | Mediano plazo |

| Población Envejeciente Impulsando Demanda Prostodóncica y de Implantes en Provincias Costeras | +1.5% | Provincias costeras (Jiangsu, Zhejiang, Fujian, Guangdong) | Largo plazo |

| Conciencia Cosmética Entre Millennials Impulsando Demanda de Alineadores Transparentes | +0.7% | Centros urbanos un nivel nacional | Mediano plazo |

| Objetivos "china Saludable 2030" del Gobierno Apoyando Inversiones en Equipos Preventivos | +1.1% | Nacional, con énfasis en regiones desatendidas | Largo plazo |

| Fuente: Mordor Intelligence | |||

Creciente Adopción de Flujos de Trabajo de Odontología Digital en Ciudades de Nivel 1 de China

Las clínicas en Beijing, Shanghai, Guangzhou y Shenzhen están saltando de impresiones analógicas un escaneo intraoral completamente digital y fabricación canalla/CAM, reduciendo el tiempo de planificación de tratamiento en un 60% y elevando las tasas de aceptación de casos en un 32%[1]Fuente: Instituto de Odontologíun digital, "Destacados IDS 2025 - Los Últimos Lanzamientos en Odontologíun digital," instituteofdigitaldentistry.com . La integración en la nube de dispositivos de sillón permite un los profesionales co-diseñar restauraciones con laboratorios en tiempo real, comprimiendo el tiempo de entrega de dícomo un horas. La intensidad competitiva se está desplazando hacia ecosistemas de software, inclinando la ventaja hacia proveedores capaces de agrupar escáneres, fresadoras y módulos de diseño de IA como una suscripción única. Los primeros adoptantes de tecnologíun en estas ciudades influyen en los patrones de referencia un nivel nacional, acelerando la difusión de herramientas digitales en mercados de nivel 2 y sustentando la demanda un largo plazo en todo el mercado de dispositivos dentales de china.

Expansión de Cobertura de Implantología en el Piloto de Seguro Médico Nacional de China

La primera licitación nacional para implantes dentales redujo los precios hospitalarios promedio en un 55%, dirigiéndose un 2,25 millones de conjuntos y ahorrando un los pacientes un estimado de CNY 4 mil millones anualmente. Los implantes, una vez confinados un élites que pagan por cuenta propia, ahora son asequibles para una cohorte más amplia de ingresos medios, ampliando el grupo direccionable en un 30% hasta 2030. Los hospitales capaces de garantizar volúmenes de licitación se benefician de subsidios centrales, mientras que los fabricantes con capacidad local escalable ganan participación. Mientras los pilotos provinciales convergen en un cronograma permanente de reembolso, el mercado de dispositivos dentales de china experimenta un cambio estructural: los arteículos de valor aumentan bruscamente en volumen unitario, los sistemas de primera calidad defienden el posicionamiento de nicho un través de tecnologícomo de superficie diferenciadas.

Población Envejeciente Impulsando Demanda Prostodóncica y de Implantes en Provincias Costeras

La población de china de 60 unños y más supera los 280 millones, y las provincias costeras como Jiangsu y Guangdong albergan ingresos disponibles más altos y mayor conciencia sobre el cuidado dental [2]Fuente: Frontiers en público salud, "Problemas de Salud oral de la Población Discapacitada: Una Preocupación Creciente en china," frontiersin.org . La morbilidad por pérdida dental estimula la adopción de coronas, puentes y prótesis removibles; las prótesis parciales restauran aproximadamente el 50% de la eficiencia masticatoria natural, proporcionando claros incentivos funcionales. Las disparidades urbano-rurales persisten: el uso urbano de prótesis alcanza el 67,05%, el rural solo el 51,12%, sin embargo, los programas de extensión regional y clínicas móviles están cerrando la brecha. El viento de cola demográfico apoya el crecimiento unitario sostenido en consumibles y equipos prostodóncicos dentro del mercado de dispositivos dentales de china.

Conciencia Cosmética Entre Millennials Impulsando Demanda de Alineadores Transparentes

Los consumidores impulsados por la imagen de 25-40 unños, concentrados en ciudades de nivel 1 y nivel 2, valoran las opciones ortodóncicas discretas. Las aplicaciones de teléfonos inteligentes muestran sonrisas virtuales "después", alimentando referencias de persona un persona. Los proveedores de alineadores transparentes aprovechan las plataformas de comercio social, permitiendo reservas de citas de un clic. Debido un que la terapia de alineadores requiere producción iterativa de bandejas, genera ingresos recurrentes para impresoras 3D y proveedores de láminas termoplásticas, profundizando la adhesión del ecosistema para la industria de dispositivos dentales de china.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presiones de Precios de Organizaciones de Compras Grupales en Equipos de Alta Gama | -0.7% | Nacional, más fuerte en hospitales públicos | Corto plazo |

| Escasez de Radiólogos Orales Capacitados Limitando Adopción de Imágenes en Ciudades de Nivel Inferior | -0.8% | Ciudades de nivel 3 y nivel 4, áreas rurales | Mediano plazo |

| Dependencia Persistente de Importaciones para Materiales canalla/CAM de Alta Precisión | -0.5% | Nacional, afectando particularmente segmentos de primera calidad | Mediano plazo |

| Retrasos Regulatorios en Aprobación NMPA para Implantes Dentales Clase III Novedosos | -0.6% | Nacional | Corto plazo |

| Fuente: Mordor Intelligence | |||

Presiones de Precios de Organizaciones de Compras Grupales en Equipos de Alta Gama

Siguiendo la licitación de implantes, los consorcios hospitalarios están extendiendo las adquisiciones agrupadas un unidades CBCT y fresado de sillón, comprimiendo los precios de venta promedio hasta en un 35%. Los fabricantes responden con carteras escalonadas, eliminando características no esenciales para alcanzar puntos de precio objetivo. La política favorece un los productores nacionales con estructuras de costos más eficientes, erosionando la participación de primera calidad para multinacionales y moderando la expansión general de ingresos dentro del mercado de dispositivos dentales de china.

Escasez de Radiólogos Orales Capacitados Limitando Adopción de Imágenes en Ciudades de Nivel Inferior

La proporción dentista-población de china es de 1:7.768, y los especialistas calificados en radiologíun oral se concentran en megaciudades. Las instalaciones de nivel inferior un menudo subcontratan lecturas CBCT o prescinden completamente de imágenes avanzadas. Los proveedores están integrando módulos de interpretación asistida por IA que señalan anomalícomo, reduciendo los umbrales de habilidad del usuario. Sin embargo, hasta que se cierren las brechas de fuerza laboral, la penetración de imágenes fuera de los núcleos metropolitanos quedará rezagada respecto al mercado más amplio de dispositivos dentales de china.

Análisis de Segmentos

Por Producto: Los Consumibles Mantienen la Mayor Participación pero el Diagnóstico Digital Se Acelera

Los consumibles dentales comandaron el 46,51% de los ingresos en 2024, anclados por implantes de alto volumen, coronas y biomateriales. La licitación nacional de implantes redujo los costos de bolsillo del paciente, ampliando la penetración de coronas retenidas por tornillos en hospitales de condado. Se proyecta que los consumibles se expandan un una TCAC del 3,23%, sosteniendo la mayor porción del tamaño del mercado de dispositivos dentales de china hasta 2030. El equipo de diagnóstico, aunque más pequeño en valor, está preparado para el ascenso proporcional más rápido ya que las herramientas de IA elevan la productividad de sillón y permiten intervenciones preventivas alineadas con los objetivos de china Saludable 2030. El software de detección de caries guiado por IA demostró una precisión del 93,40% en clínicas chinas, ilustrando la preparación para el despliegue un gran escala.

Los escáneres intraorales conectados un la nube acortan los flujos de trabajo de impresión y se acoplan con fresadoras de sillón, fomentando la venta adicional de bloques cerámicos híbridos. El equipo terapéutico, notablemente los sistemas canalla/CAM, encuentra tracción temprana en prácticas de alto tráfico donde la odontologíun del mismo díun aumenta la satisfacción del paciente. 'Otros dispositivos', incluyendo pulidoras de aire y motores quirúrgicos, crecen constantemente un medida que la base instalada de clínicas privadas supera las 120.000 un nivel nacional. La interacción entre estos segmentos fortalece la adhesión del ecosistema, reforzando los flujos de ingresos de múltiples líneas dentro del mercado de dispositivos dentales de china.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tratamiento: La Prostodoncia Domina Mientras Surge la Ortodoncia

Los procedimientos prostodóncicos representaron el 31,50% de las ventas de 2024, reflejando la alta incidencia de edentulismo entre los adultos mayores. El uso urbano de prótesis dentales en ancianos del 67,05% subraya la demanda latente en cohortes rurales, señalando pista para programas de extensión y unidades prostéticas portáazulejos. Simultáneamente, la ortodoncia es el vertical de tratamiento de crecimiento más rápido, registrando una TCAC proyectada del 3,01% mientras las marcas de alineadores transparentes aprovechan el marketing de influencers y portales de tele-consulta. Las terapias endodóncicas y periodóncicas sostienen ganancias de dígitos medios únicos, ayudadas por la aprobación de una membrana de colágeno biorreabsorbible que mejora la curación de defectos periodontales. Juntas, estas modalidades diversifican los flujos de ingresos y profundizan la complejidad de procedimientos dentro del mercado de dispositivos dentales de china.

Por Usuario Final: Las Clínicas Reinan Mientras los Pacientes Abrazan la Odontología Estilo Retail

Las clínicas dentales privadas aseguraron el 47,67% del valor de 2024 y permanecen en una trayectoria de TCAC del 3,21%, impulsadas por la demanda del consumidor de servicio personalizado y precios transparentes. Los operadores de cadena estandarizan la decoración, TI y adquisiciones, refinando la experiencia del paciente y logrando economícomo de escala. Los hospitales, aunque retienen una gran base instalada de equipos, pierden terreno en categorícomo cosméticas y preventivas mientras persisten los retrasos en citas. Los institutos académicos y de investigación, aunque de nicho, moldean la transferencia de tecnologíun; las asociaciones con proveedores de equipos aceleran la validación de herramientas de apoyo un la decisión de IA, sembrando demanda futura. Colectivamente, estos canales crean vícomo de acceso de múltiples niveles que amplían el mercado de dispositivos dentales de china.

Análisis Geográfico

Las ciudades de nivel 1 contribuyen como centros impulsando la adopción temprana de coronas de circonio impresas en 3D y suites de planificación de tratamiento habilitadas por IA. Las provincias costeras: Jiangsu, Zhejiang, Fujian, Guangdong, representan el segundo bloque más grande, respaldado por poblaciones afluentes y envejecientes y sólidos clústeres manufactureros. Aquí, los volúmenes prostodóncicos y de implantes superan los promedios nacionales, y los DSOs siguen solo marginalmente detrás de las métricas de nivel 1 en penetración digital.

Las provincias occidentales y centrales exhiben densidades de equipos más bajas pero mayor necesidad no satisfecha. Una encuesta de 2025 mostró una prevalencia de caries del 89,55% entre niños tibetanos en Gannan, destacando oportunidades para autobuses dentales móviles y sistemas portáazulejos de rayos incógnita. Los gobiernos provinciales asignan fondos de china Saludable 2030 un programas de selladores escolares, activando pedidos de luces de curado condujo de mano y compresores compactos. Las áreas rurales lidian con escasez de fuerza laboral; las proporciones de dentistas están por debajo de los estándares de la OMS, limitando la adopción de imágenes avanzadas, sin embargo, los pilotos de tele-radiologíun prometen ganancias incrementales.

El dividendo de la economíun digital es desigual: las provincias orientales cosechan un rendimiento de telesalud más fuerte, mientras que las regiones centrales y occidentales enfrentan cobertura limitada de banda ancha, amortiguando la adopción de escáneres basados en la nube. Cerrar estas brechas requiere modelos de ventas híbridos: directos en regiones metro, liderados por distribuidores en otros lugares, y subsidios gubernamentales dirigidos. En general, la heterogeneidad geográfica sostiene un camino de expansión en capas para el mercado de dispositivos dentales de china.

Panorama Competitivo

El mercado está fragmentado, con desafiantes nacionales erosionando participación de líderes multinacionales en segmentos sensibles un precios. china dental Valley, albergando 143 empresas de cuidado oral y registrando una producción de CNY 4 mil millones en 2024, actúun como un centro de innovación y abastecimiento, creando externalidades de escala para marcas chinas. Los fabricantes locales agrupan implantes, escáneres digitales y software de gestión de práctica un puntos de precio agresivos, ganando tracción en licitaciones provinciales.

Los incumbentes internacionales defienden enclaves de primera calidad un través de I+d y confianza de marca. Straumann previó la demanda china como una palanca clave de crecimiento para 2025, destacando la resistencia un pesar de los vientos en contra de precios. Dentsply Sirona pivotó hacia actualizaciones nativas de la nube para su plataforma Primescan, adaptando módulos de software un flujos de trabajo chinos. Los movimientos estratégicos incluyen empresas conjuntas con distribuidores locales, localización del ensamblaje de unidades de fresado y entrenamiento de algoritmos de IA en conjuntos de datos chinos.

Los DSOs emergen como hacedores de reyes, negociando acuerdos de suministro nacionales un cambio de visibilidad de partidas y perspectivas de datos. Los proveedores que ofrecen soluciones digitales de extremo un extremo disfrutan de acceso preferencial. Mientras tanto, las start-Unión postal Universal enfocadas en diagnósticos de IA atraen capital de riesgo, anticipando la guíun de dispositivos de IA de NMPA. La intensidad competitiva está destinada un aumentar un medida que las aprobaciones de implantes clase III se simplifiquen y la localización de materiales reduzca las brechas de costos, alimentando un mercado de dispositivos dentales de china vibrante y adaptativo.

Líderes de la Industria de Dispositivos Dentales de china

-

3M

-

Dentsply Sirona

-

Straumann grupo

-

Carestream salud

-

Biolase Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: china dental Valley confirmó 143 empresas residentes generando casi CNY 4 mil millones en producción

- Febrero 2025: Straumann proyectó que la demanda china respaldará su expansión de 2025

Alcance del Informe del Mercado de Dispositivos Dentales de china

Según el alcance del informe, los dispositivos dentales son herramientas utilizadas por profesionales dentales para proporcionar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y extraer dientes y estructuras orales circundantes. Los instrumentos estándar son los instrumentos utilizados para examinar, restaurar y extraer dientes y manipular tejidos. El Mercado de Dispositivos Dentales de china está segmentado por Producto (Equipos Generales y de Diagnóstico (Láseres Dentales (Láseres de Tejido Blando y Láseres de Todo Tejido)), Equipos de Radiologíun, Sillón dental y Equipos, Otros Equipos Generales de Diagnóstico)), Consumibles Dentales (Biomateriales Dentales, Implantes Dentales, Coronas y Puentes, Otros Consumibles Dentales), y Otros Dispositivos Dentales)) y Otros Dispositivos Dentales), Tratamiento (Ortodóncico, Endodóncico, Periodóncico y Prostodóncico), y Usuario Final (Hospitales, Clínicas y Otros Usuarios Finales). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Equipos de Diagnóstico | Láser Dental | Láseres de Tejido Blando |

| Láseres de Tejido Duro | ||

| Equipos de Radiología | Equipos de Radiología Extra Oral | |

| Equipos de Radiología Intra-oral | ||

| Sillón Dental y Equipos | ||

| Equipos Terapéuticos | Piezas de Mano Dentales | |

| Sistemas Electroquirúrgicos | ||

| Sistemas CAD/CAM | ||

| Equipos de Fresado | ||

| Máquina de Fundición | ||

| Otros Equipos Terapéuticos | ||

| Consumibles Dentales | Biomaterial Dental | |

| Implantes Dentales | ||

| Coronas y Puentes | ||

| Otros Consumibles Dentales | ||

| Otros Dispositivos Dentales | ||

| Ortodóncico |

| Endodóncico |

| Periodóncico |

| Prostodóncico |

| Hospitales Dentales |

| Clínicas Dentales |

| Institutos Académicos y de Investigación |

| Por Producto | Equipos de Diagnóstico | Láser Dental | Láseres de Tejido Blando |

| Láseres de Tejido Duro | |||

| Equipos de Radiología | Equipos de Radiología Extra Oral | ||

| Equipos de Radiología Intra-oral | |||

| Sillón Dental y Equipos | |||

| Equipos Terapéuticos | Piezas de Mano Dentales | ||

| Sistemas Electroquirúrgicos | |||

| Sistemas CAD/CAM | |||

| Equipos de Fresado | |||

| Máquina de Fundición | |||

| Otros Equipos Terapéuticos | |||

| Consumibles Dentales | Biomaterial Dental | ||

| Implantes Dentales | |||

| Coronas y Puentes | |||

| Otros Consumibles Dentales | |||

| Otros Dispositivos Dentales | |||

| Por Tratamiento | Ortodóncico | ||

| Endodóncico | |||

| Periodóncico | |||

| Prostodóncico | |||

| Por Usuario Final | Hospitales Dentales | ||

| Clínicas Dentales | |||

| Institutos Académicos y de Investigación | |||

Preguntas Clave Respondidas en el Informe

1. ¿Cuál es el tamaño actual del mercado de dispositivos dentales de china?

El tamaño del mercado de dispositivos dentales de china es de USD 564,83 millones en 2024, con un pronóstico de alcanzar USD 815,51 millones para 2030.

2. ¿Qué segmento de producto lidera el mercado de dispositivos dentales de china?

Los consumibles dentales, incluyendo implantes y coronas, mantienen el 46,51% de los ingresos, convirtiéndolos en la categoríun de producto más grande.

3. ¿Qué tan rápido está creciendo la ortodoncia en china?

El segmento ortodóncico, impulsado por alineadores transparentes, se proyecta que registre una TCAC del 3,01% entre 2025 y 2030.

4. ¿Por qué son importantes los DSOs en el sector dental de china?

Los DSOs consolidan las compras y estandarizan las operaciones, permitiendo descuentos en equipos del 15-25% y acelerando la adopción de flujos de trabajo digitales.

Última actualización de la página el: