Tamaño y Participación del Mercado de Dispositivos Anticonceptivos de Brasil

Análisis del Mercado de Dispositivos Anticonceptivos de Brasil por Mordor Intelligence

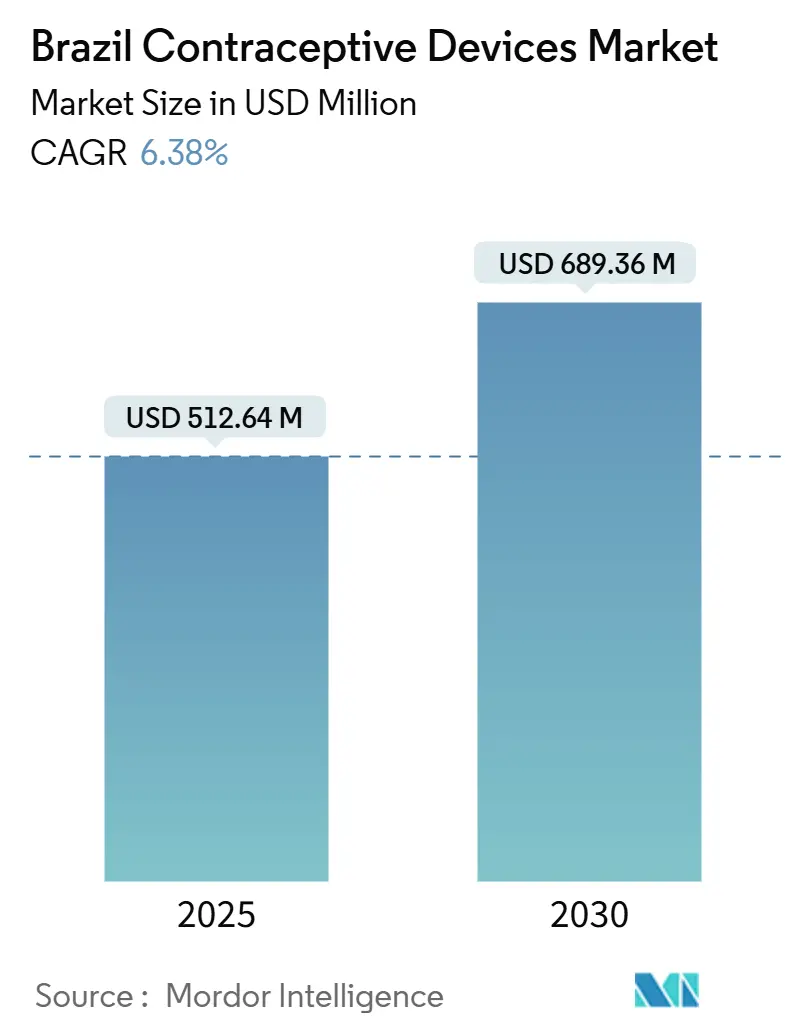

El mercado de dispositivos anticonceptivos de Brasil alcanzó USD 512.64 millones en 2025 y se pronostica que alcance USD 689.36 millones en 2030, avanzando a una TCAC del 6.38%. Esta trayectoria refleja un entorno de políticas que prioriza la fabricación nacional, regulación simplificada y expansión de atención primaria, todo lo cual amplía colectivamente la disponibilidad de métodos e impulsa las actualizaciones tecnológicas. El rápido crecimiento del comercio electrónico y los canales directos al consumidor fortalece la privacidad y transparencia de precios, fomentando la adopción entre usuarios digitalmente activos. La mayor preocupación por las infecciones de transmisión sexual (ITS) mantiene la demanda de métodos de barrera, mientras que la promoción gubernamental de anticonceptivos reversibles de larga duración (LARC) estimula la adopción de implantes y DIU. La innovación en materiales enfocada en opciones hipoalergénicas y biodegradables diferencia las marcas y se alinea con la creciente conciencia ambiental de Brasil. El posicionamiento competitivo depende de la capacidad de producción local, el conocimiento regulatorio y la capacidad de combinar el compromiso digital con la divulgación clínica.

Conclusiones Clave del Informe

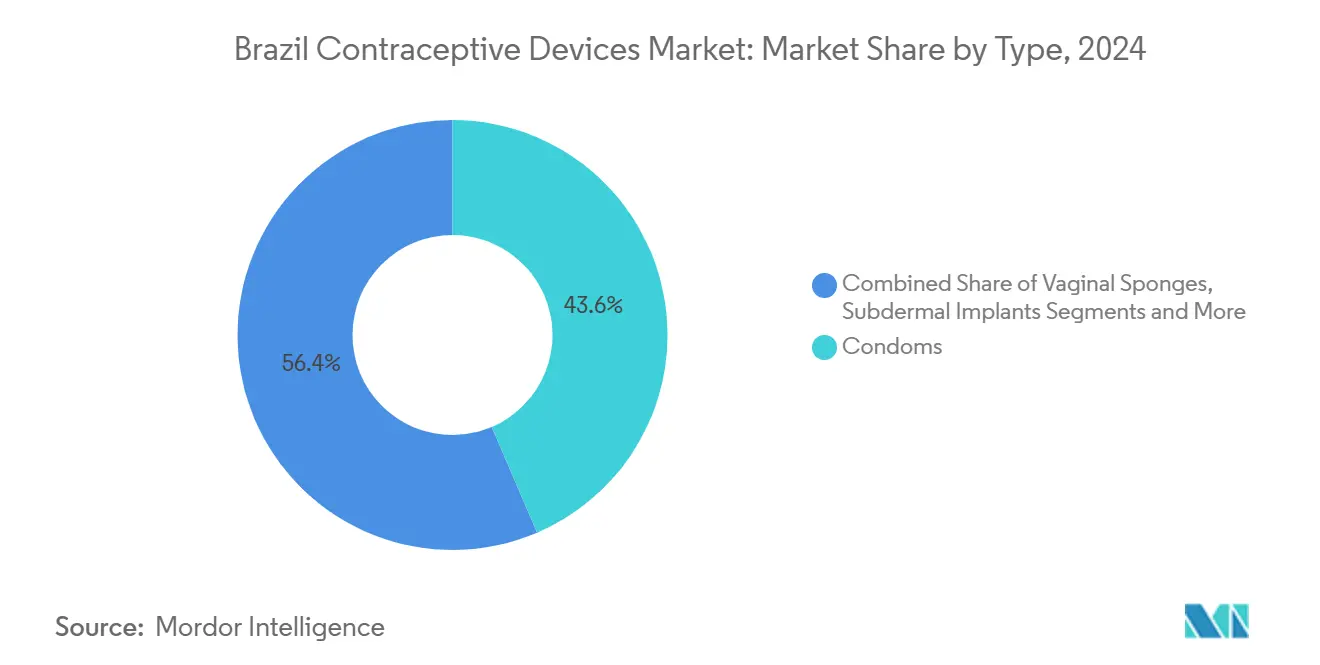

- Por tipo, los preservativos lideraron con el 43.56% de la participación del mercado de dispositivos anticonceptivos de Brasil en 2024, mientras que los implantes subdérmicos están configurados para expandirse a una TCAC del 7.46% hasta 2030.

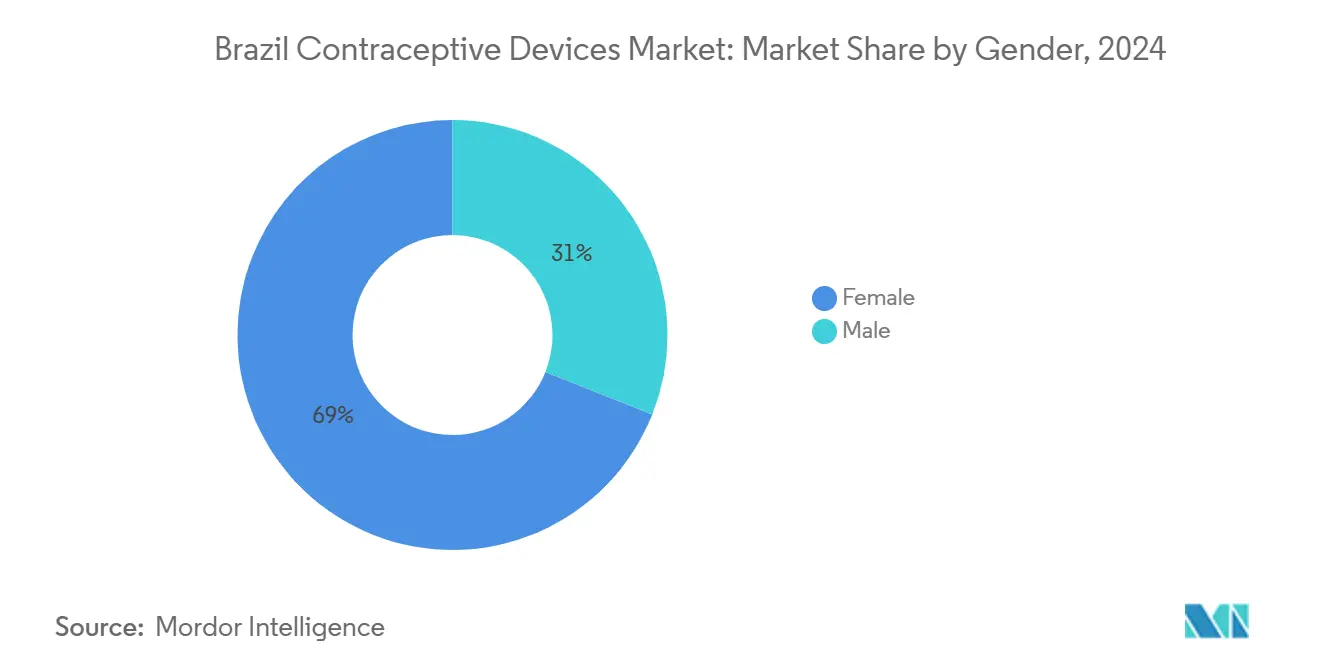

- Por género, los dispositivos orientados a mujeres comandaron el 68.98% de participación del tamaño del mercado de dispositivos anticonceptivos de Brasil en 2024; los dispositivos masculinos exhiben la TCAC proyectada más alta del 8.25% hasta 2030.

- Por material, el látex mantuvo el 79.35% de participación del mercado de dispositivos anticonceptivos de Brasil en 2024, y las alternativas no látex están creciendo a una TCAC del 8.40%.

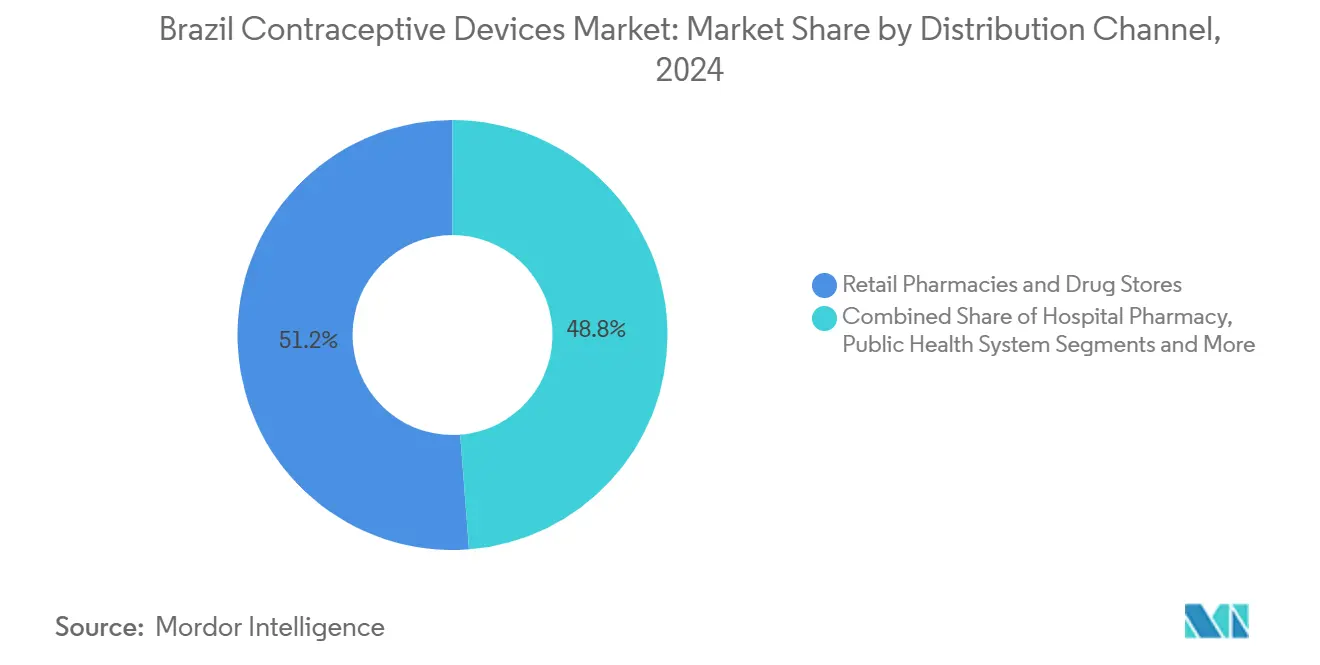

- Por canal de distribución, las farmacias minoristas representaron el 51.23% del tamaño del mercado de dispositivos anticonceptivos de Brasil en 2024, mientras que el comercio electrónico y las ventas directas registran una TCAC del 9.34% hasta 2030.

Tendencias y Perspectivas del Mercado de Dispositivos Anticonceptivos de Brasil

Análisis del Impacto de los Impulsores

| Impulsor | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Iniciativas Gubernamentales y Creciente Conciencia sobre Dispositivos Anticonceptivos | +1.2% | Nacional, con mayor impacto en centros urbanos | Mediano plazo (2-4 años) |

| Carga Creciente de Infecciones de Transmisión Sexual (ITS) | +0.8% | Nacional, concentrada en demografías de alto riesgo | Corto plazo (≤ 2 años) |

| Tasa Creciente de Embarazos Adolescentes No Planificados | +0.9% | Nacional, con énfasis en regiones Nordeste y Norte | Mediano plazo (2-4 años) |

| Reglas de etiquetado electrónico y reprocesamiento ANVISA 2024-25 facilitando la entrada al mercado | +0.7% | Marco regulatorio nacional | Corto plazo (≤ 2 años) |

| Iniciativas Crecientes para Anticonceptivos Reversibles de Larga Duración (LARCs) | +1.1% | Centros urbanos con infraestructura sanitaria avanzada | Largo plazo (≥ 4 años) |

| Avances Tecnológicos y Demanda Emergente de materiales de barrera ecológicos/biodegradables | +0.6% | Urbano, demografías ambientalmente conscientes | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Iniciativas gubernamentales y creciente conciencia sobre dispositivos anticonceptivos

La Estrategia de Salud Familiar de Brasil ahora financia 2,360 nuevos equipos por año, creando puntos de contacto rutinarios donde enfermeras y médicos asesoran a los usuarios sobre una mezcla más amplia de métodos. La política Nova Indústria Brasil canaliza BRL 300 mil millones hacia la producción nacional de dispositivos, reduciendo la dependencia de importaciones y acortando los tiempos de entrega.[1]Gobierno Brasileño, "Brasil Lanza Nueva Política Industrial con Objetivos de Desarrollo y Medidas hasta 2033," gov.br Los trabajadores de salud comunitaria integran mensajes de anticoncepción en las visitas domiciliarias, mejorando la alfabetización sobre métodos en distritos desatendidos. Un modelo de adquisición unificado para unidades de atención primaria fortalece la continuidad del suministro, ayudando a las clínicas a mantener existencias de implantes, DIU y preservativos simultáneamente. A medida que mejora la conciencia, aumenta el cambio de métodos, impulsando la demanda tanto de productos de corta como de larga duración.

Carga creciente de infecciones de transmisión sexual (ITS)

Un estudio multicéntrico reciente registró 24% de prevalencia de ITS entre mujeres embarazadas en hospitales urbanos principales, intensificando las campañas de salud pública que destacan los preservativos para doble protección[2]Angelica Espinosa Miranda et al., "Prevalencia y Comportamientos de Riesgo para Infección por Clamidia en Adolescentes Femeninas en Brasil," journals.lww.com. Las iniciativas orientadas a jóvenes como "Mais Direitos, Menos Zika" de UNFPA refuerzan el uso consistente de barreras, impulsando ciclos constantes de reabastecimiento de preservativos. Los clínicos recomiendan cada vez más estrategias de método dual, combinando dispositivos hormonales con productos de barrera, lo que impulsa las ventas entre categorías. Los pedidos en línea permiten acceso discreto para grupos de alto riesgo, y las farmacias digitales agrupan preservativos con kits de autodiagnóstico de ITS, elevando el valor promedio de transacción. Los fabricantes destacan recubrimientos de lubricante antiviral y opciones no látex más delgadas para diferenciar líneas premium.

Tasa creciente de embarazos adolescentes no planificados

Aunque la tasa de fertilidad adolescente de Brasil continúa cayendo, el embarazo no planificado sigue siendo una preocupación en el Norte y Nordeste. Los datos de puestos de salud muestran que los implantes ganan tracción donde las adolescentes buscan opciones de bajo mantenimiento después de sesiones de asesoramiento.[3]Ana Luiza Vilela Borges et al., "Correlatos Individuales y de Contexto del Uso de Píldora Oral y Preservativo entre Adolescentes Femeninas Brasileñas," scielo.br Las campañas públicas enfatizan los vínculos del logro educativo con la anticoncepción, empujando a los municipios a almacenar LARCs en clínicas vinculadas a escuelas. Las cadenas minoristas adaptan promociones alrededor de las temporadas de graduación, agrupando pruebas de embarazo y anticoncepción de emergencia. Los influencers de redes sociales se asocian con ONGs para normalizar conversaciones sobre elección de método, ayudando a las marcas a involucrar a consumidores nativos digitales. Estos esfuerzos alineados elevan los volúmenes de implantes y anillos hormonales mientras mantienen las ventas de preservativos para doble protección.

Reglas de etiquetado electrónico y importación simplificadas ANVISA 2024-25

ANVISA ahora permite instrucciones electrónicas y ventanas de importación extendidas para dispositivos fabricados hasta cinco años antes del registro, reduciendo drásticamente los retrasos administrativos. Las empresas extranjeras ingresan con productos nicho como diafragmas biodegradables, enriqueciendo la diversidad del surtido. Los jugadores nacionales re-etiquetan SKUs existentes más rápido, dirigiéndose primero al comercio electrónico porque las listas digitales se actualizan instantáneamente. Las pautas de reprocesamiento simplificadas aclaran la esterilización para artículos de un solo uso como capuchones cervicales, fomentando catálogos más amplios. Juntas, estas reformas respaldan el pronóstico de TCAC del 9.34% para canales en línea y directos al consumidor.

Análisis del Impacto de las Restricciones

| Restricción | (~) % de Impacto en el Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preocupaciones por efectos secundarios y molestias con métodos de dispositivo/hormonales | -0.9% | Nacional, particularmente afectando la adopción de LARC | Mediano plazo (2-4 años) |

| Resistencia cultural y desinformación sobre LARCs | -1.1% | Regiones rurales y conservadoras, comunidades religiosas | Largo plazo (≥ 4 años) |

| Volatilidad del precio del cobre interrumpiendo la cadena de suministro de DIU | -0.6% | Cadena de suministro global afectando disponibilidad nacional | Corto plazo (≤ 2 años) |

| Bajos incentivos de reembolso para asesoramiento privado OB-GYN | -0.8% | Sector sanitario privado, clase media urbana | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preocupaciones por efectos secundarios y molestias con métodos de dispositivo/hormonales

Las encuestas en entornos de atención primaria revelan que muchas mujeres se sienten restringidas por la ansiedad sobre efectos secundarios, citando calambres, cambios de sangrado o aumento de peso como principales desalentadores. La inserción de DIU de cobre sigue siendo desigual porque algunas clínicas aún imponen criterios de elegibilidad innecesarios. Las tasas de retiro de dispositivos resaltan las brechas de asesoramiento, donde las expectativas para el ajuste inicial no se abordan. Las empresas farmacéuticas responden con folletos amigables para pacientes y chatbots de 24 horas que aclaran cronogramas típicos de adaptación. Las iniciativas de entrenamiento para enfermeras ahora incorporan protocolos actualizados de manejo del dolor y técnicas de toma de decisiones compartidas para reconstruir la confianza en la seguridad de LARC.

Resistencia cultural y desinformación sobre LARCs

Las creencias religiosas profundamente arraigadas en partes del Nordeste y el interior rural enmarcan la anticoncepción de larga duración como incompatible con las normas familiares. Los líderes comunitarios a veces propagan conceptos erróneos sobre la pérdida de fertilidad o la remoción invasiva. Tales narrativas circulan rápidamente en redes sociales, eclipsando la evidencia clínica. Las ONGs colaboran con grupos locales basados en la fe para crear módulos de educación culturalmente alineados que explican la reversibilidad. Las sesiones de participación de parejas masculinas buscan cambiar la toma de decisiones de unilateral a compartida, reduciendo la discontinuación encubierta. A pesar del progreso gradual, las actitudes arraigadas continúan moderando la adopción, especialmente entre hogares de baja alfabetización

Análisis por Segmentos

Por Tipo: Los Preservativos Mantienen Escala Mientras los Implantes Aceleran

Los preservativos contribuyeron con el 43.56% al mercado de dispositivos anticonceptivos de Brasil en 2024, respaldados por amplia cobertura minorista y mensajería de doble protección. Los implantes subdérmicos, aunque representan una base menor, están en camino a una TCAC del 7.46% hasta 2030 mientras las clínicas públicas escalan programas LARC. El tamaño del mercado de dispositivos anticonceptivos de Brasil para implantes se proyecta crecer constantemente mientras las fábricas nacionales, financiadas bajo Nova Indústria Brasil, aumentan la producción. Los proveedores de preservativos enfatizan SKUs no látex y lubricantes antivirales para comandar colocación premium en estantes, mientras que los productores de implantes invierten en entrenamiento de proveedores para impulsar las competencias de inserción entre equipos de salud familiar.

La volatilidad de la cadena de suministro para el cobre complica la producción de DIU, sin embargo, el ensamblaje localizado mitiga parte de la presión de precios. Los anillos vaginales ganan atractivo nicho entre mujeres urbanas conscientes de la salud que buscan entrega hormonal libre de rutina. Los diafragmas, capuchones cervicales y esponjas siguen siendo nicho porque requieren ajuste o tienen percepciones de menor eficacia. Los "otros dispositivos" emergentes, incluyendo hidrogeles responsivos a estímulos, señalan vías futuras para anticoncepción masculina y femenina reversible, aunque el impacto comercial yace más allá del horizonte de pronóstico actual.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Género: Dominio Femenino Encuentra Creciente Participación Masculina

Los productos enfocados en mujeres mantuvieron el 68.98% de participación en 2024, pero los dispositivos masculinos están posicionados para una TCAC del 8.25% mientras las actitudes sociales evolucionan hacia la responsabilidad compartida. Un impulso hacia el uso de método dual significa que la demanda de preservativos coexiste con la adopción hormonal y LARC, en lugar de reemplazarla. Las campañas promocionales ahora presentan narrativas basadas en parejas, fomentando la toma de decisiones conjunta en visitas clínicas. Los minoristas reportan que los multipacks dimensionados para uso de un mes atraen a compradores masculinos sensibles al presupuesto; mientras tanto, las plataformas de telesalud experimentan con consultas de vasectomía por correo, expandiendo el alcance de la industria de dispositivos anticonceptivos de Brasil.

El crecimiento de dispositivos femeninos proviene de la expansión de programas de implantes y DIU financiados por autoridades estatales y municipales. Los fabricantes incorporan códigos QR en el empaque que vinculan a los usuarios con localizadores de servicios de remoción, reduciendo la ansiedad sobre la reversibilidad. A medida que más hombres participan en conversaciones anticonceptivas, las marcas que ofrecen opciones masculinas discretas, como geles reversibles pronto a lanzar, están posicionadas para diversificar los flujos de ingresos en el mercado de dispositivos anticonceptivos de Brasil.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Material: Látex Domina pero las Opciones No Látex Crecen

El látex aún entrega el 79.35% de las ventas unitarias en 2024 debido al costo favorable y la escala de fabricación. No obstante, las alternativas no látex avanzan a una TCAC del 8.40%, respondiendo a preocupaciones de alergia y escrutinio de impacto ecológico. La participación del mercado de dispositivos anticonceptivos de Brasil para preservativos no látex permanece baja en términos unitarios, sin embargo, la contribución a ingresos aumenta debido a precios premium. Las marcas de poliuretano y poliisopreno destacan la transferencia de calor mejorada y compatibilidad con lubricante a base de aceite, posicionándolas para consumidores que valoran la comodidad y declaraciones ambientales.

Los productores nacionales invierten en envoltorios biodegradables y abastecimiento de caucho de base vegetal para alinearse con objetivos ESG corporativos. La investigación en DIU basados en zinc busca compensar los choques de precios del cobre mientras mantiene la eficacia. Las start-ups exploran diafragmas de fibra natural tratados con recubrimientos antimicrobianos, apuntando a la diferenciación ambiental. A medida que los criterios de adquisición hospitalaria evolucionan para incluir métricas de sostenibilidad, los proveedores que ofrecen credenciales verdes pueden asegurar prioridad en licitaciones públicas, reforzando el cambio dentro de la dinámica del tamaño del mercado de dispositivos anticonceptivos de Brasil.

Por Canal de Distribución: Las Plataformas Digitales Disrumpen Modelos Tradicionales

Las farmacias minoristas mantuvieron el 51.23% de participación en 2024 a través de orientación profesional y presencia generalizada. Sin embargo, el comercio electrónico y las ventas directas se están acelerando a una TCAC del 9.34%, impulsadas por privacidad, comparación de precios y las reformas de etiquetado electrónico de ANVISA. El tamaño del mercado de dispositivos anticonceptivos de Brasil para canales en línea se proyecta subir constantemente mientras los consumidores optan cada vez más por suscripciones de entrega a domicilio sincronizadas con ciclos menstruales o recargas de prescripción. Los paquetes curados por influencers y logística del mismo día mejoran la conveniencia, quitando participación de formatos físicos.

Las instalaciones de salud pública se concentran en implantes y DIU que dependen de inserción clínica, mientras que las cadenas minoristas dominan métodos de acción corta. Las farmacias hospitalarias manejan anillos hormonales de mayor costo y anticoncepción de emergencia. Las ONGs distribuyen preservativos y herramientas de conciencia de fertilidad en comunidades remotas, a menudo usando clínicas móviles. Emergen estrategias cross-canal: las cadenas de farmacia lanzan escaparates en línea e integran prescripciones electrónicas, y las marcas digital-first abren quioscos emergentes durante festivales para impulsar visibilidad y confianza. Esta interacción omnicanal sustenta la diversidad de elección del consumidor dentro del mercado de dispositivos anticonceptivos de Brasil.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

El panorama anticonceptivo de Brasil muestra contrastes regionales marcados. El Sudeste, liderado por São Paulo, se beneficia de infraestructura sanitaria madura, capturando una porción considerable de la demanda de implantes y DIU. Los hospitales públicos allí reportan tasas de desabastecimiento por debajo del 5%, respaldando programas LARC ininterrumpidos. Los ingresos domésticos más altos se traducen en adopción por encima del promedio de preservativos no látex y anillos hormonales, reforzando niveles de mercado premium dentro del mercado de dispositivos anticonceptivos de Brasil.

En el Norte y Nordeste, las unidades de atención primaria registran menor disponibilidad de DIU e indicadores elevados de embarazo adolescente. El Ministerio de Salud canaliza financiamiento de la Estrategia de Salud Familiar hacia estas zonas, priorizando entrenamiento de proveedores y suministro de dispositivos. Las asociaciones con ONGs despliegan unidades de salud móviles que aprovechan pedidos basados en QR para eludir obstáculos logísticos, fomentando aumentos incrementales en el uso de implantes. La adopción de comercio electrónico va rezagada de centros urbanos pero gana tracción vía penetración de smartphones y expansión de pagos sin efectivo.

El Sur registra la cobertura más alta de detección de ITS, propulsando distribución consistente de preservativos. Las autoridades locales integran campañas de conciencia digital durante festivales regionales, emparejando códigos QR con muestras gratuitas de preservativos. El Centro-Oeste combina prosperidad agrícola con densidad clínica irregular, impulsando un modelo híbrido donde plataformas privadas de telemedicina coordinan entrega de prescripción. A través de todas las regiones, las presiones inflacionarias influyen en la elección de marca, con consumidores cambiando entre segmentos premium y de valor dependiendo de la dinámica salarial real. Por lo tanto, la adaptación regional de mezcla de productos, precios y canales promocionales es esencial para capturar el potencial completo del mercado de dispositivos anticonceptivos de Brasil.

Panorama Competitivo

La competencia permanece moderada, con un grupo de multinacionales y empresas nacionales ágiles dando forma al mercado de dispositivos anticonceptivos de Brasil. Bayer lidera la categoría de implantes a través de su franquicia Mirena y aprovecha las mejoras de fabricación en el país para cumplir con los objetivos de localización de Nova Indústria Brasil. Los resultados del Q2 2024 notan ganancias de ingresos de implantes atribuidas a mayores volúmenes unitarios y precios selectivos. Ansell y LifeStyles Healthcare dominan preservativos, empujando variantes no látex delgadas y recubrimientos antivirales que atienden preocupaciones de ITS.

El especialista local Hypera Pharma escala la producción de preservativos de látex e inyectables, beneficiándose de bases de costos denominadas en BRL que protegen la volatilidad monetaria. DKT International colabora con programas de salud comunitaria para expandir el alcance de mercadeo social, ofreciendo precios subsidiados en municipios de bajos ingresos. Las start-ups experimentan con materiales biodegradables y prototipos anticonceptivos masculinos, apostando en las vías simplificadas de ANVISA para acelerar la aprobación. Las barreras de propiedad intelectual permanecen modestas, por lo que la diferenciación depende de la equidad de marca, confianza clínica y fortaleza de distribución omnicanal.

Los movimientos estratégicos en 2024-2025 enfatizan integración vertical y compromiso digital. Las multinacionales forjan acuerdos de suministro con mercados líderes de comercio electrónico para garantizar entrega al día siguiente, mientras que las empresas nacionales pilotean recordatorios de recarga basados en WhatsApp. Varios proveedores invierten en plantas de empaque carbono-neutral, alineándose con criterios de adquisición que ahora pesan métricas ESG. Las empresas conjuntas entre compañías de ciencia de materiales y marcas anticonceptivas exploran fuentes de caucho de base vegetal, señalando palancas competitivas futuras dentro de la industria de dispositivos anticonceptivos de Brasil.

Líderes de la Industria de Dispositivos Anticonceptivos de Brasil

-

Bayer AG

-

Reckitt Benckiser Group plc

-

Ansell Ltd

-

Hypera Pharma S.A.

-

CooperSurgical Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2024: El Ministerio de Salud inicia campaña nacional de Carnaval promoviendo el uso de preservativos bajo el eslogan "Carnaval, respeto y protección #DeberíaTener".

- Febrero 2024: El Ministerio de Salud lanza folleto sobre educación sexual como política de transformación.

Alcance del Informe del Mercado de Dispositivos Anticonceptivos de Brasil

Según el alcance del informe, los dispositivos anticonceptivos son barreras que intentan prevenir el embarazo impidiendo físicamente que los espermatozoides ingresen al útero. La anticoncepción es más comúnmente conocida como control de fertilidad y natalidad, la cual se describe como el método para evitar el embarazo. Existen diferentes tipos de dispositivos anticonceptivos temporales y permanentes, como preservativos y dispositivos intrauterinos, que también ayudan a prevenir enfermedades de transmisión sexual (ETS).

El mercado de dispositivos anticonceptivos de Brasil está segmentado por tipo (preservativos, diafragmas, capuchones cervicales, esponjas, anillos vaginales, dispositivos intrauterinos (DIU) y otros dispositivos) y género (masculino y femenino)

El informe ofrece el valor (en USD) para los segmentos anteriores.

| Preservativos |

| Diafragmas y Capuchones Cervicales |

| Esponjas Vaginales |

| Anillos Vaginales |

| Dispositivos Intrauterinos (DIU) |

| Implantes Subdérmicos |

| Dispositivos Espermicidas |

| Otros Dispositivos |

| Masculino |

| Femenino |

| Látex |

| No látex |

| Sistema de Salud Pública |

| Farmacias Hospitalarias |

| Farmacias Minoristas y Droguerías |

| Comercio Electrónico y Ventas Directas |

| Clínicas de Planificación Familiar y Programas de ONGs |

| Por Tipo | Preservativos |

| Diafragmas y Capuchones Cervicales | |

| Esponjas Vaginales | |

| Anillos Vaginales | |

| Dispositivos Intrauterinos (DIU) | |

| Implantes Subdérmicos | |

| Dispositivos Espermicidas | |

| Otros Dispositivos | |

| Por Género | Masculino |

| Femenino | |

| Por Material | Látex |

| No látex | |

| Por Canal de Distribución | Sistema de Salud Pública |

| Farmacias Hospitalarias | |

| Farmacias Minoristas y Droguerías | |

| Comercio Electrónico y Ventas Directas | |

| Clínicas de Planificación Familiar y Programas de ONGs |

Preguntas Clave Respondidas en el Informe

1. ¿Cuál es el valor actual del mercado de dispositivos anticonceptivos de Brasil?

El mercado se sitúa en USD 512.64 millones en 2025 y se proyecta alcanzar USD 689.36 millones en 2030.

2. ¿Qué tipo tiene la mayor participación del mercado de dispositivos anticonceptivos de Brasil?

Los preservativos lideran con 43.56% de participación en 2024, impulsados por mensajería de doble protección.

3. ¿Qué segmento está creciendo más rápido dentro del mercado?

Los implantes subdérmicos registran la TCAC más alta del 7.46% hasta 2030, reflejando apoyo gubernamental para LARCs.

4. ¿Cómo están influyendo los canales digitales en las ventas?

El comercio electrónico y ventas directas crecen a una TCAC del 9.34%, respaldadas por reglas de etiquetado electrónico de ANVISA que simplifican la dispensación en línea.

5. ¿Qué segmento de material está ganando impulso?

Las opciones no látex registran una TCAC del 8.40% mientras los consumidores buscan alternativas hipoalergénicas y ecológicas.

6. ¿Cuál es el principal desarrollo regulatorio que da forma a la entrada al mercado?

Las reformas 2024-25 de ANVISA permiten etiquetado electrónico y cronogramas de importación extendidos, cortando retrasos de aprobación para nuevos dispositivos.

Última actualización de la página el: