Análisis del mercado del carbón de APAC

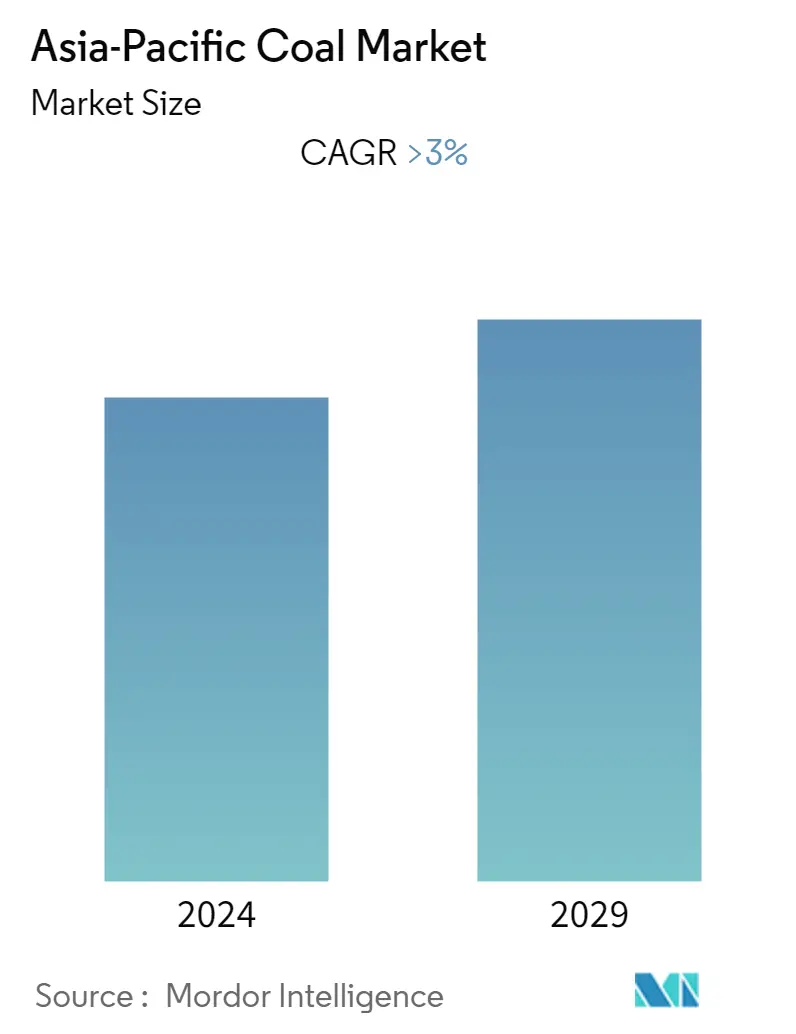

Se espera que el mercado del carbón de Asia y el Pacífico crezca a una tasa compuesta anual de más del 3% durante el período previsto. Se espera que factores como el aumento de los planes de capacidad de generación de energía y el aumento de la demanda de electricidad, particularmente en China e India, debido al rápido aumento de las actividades de desarrollo industrial y de infraestructura, impulsen el mercado durante el período previsto. Sin embargo, los usos del carbón están excluidos de la combinación energética en muchas naciones desarrolladas, debido a la generación de contaminantes atmosféricos debido a la combustión del carbón. Además, la energía procedente del carbón se está mezclando con otras fuentes alternativas, como las renovables y el gas natural, que ayudan a reducir el impacto medioambiental en comparación con el carbón. A su vez, se espera que estos factores limiten el crecimiento del mercado del carbón de Asia y el Pacífico.

- El carbón se utiliza ampliamente en la región para alimentar las centrales térmicas y a su vez satisfacer la demanda de diversos sectores, como la industria, el transporte, el residencial, el comercial y los servicios públicos. Se espera que el segmento de centrales eléctricas domine el mercado respaldado por el amplio plan de China para agregar plantas adicionales alimentadas con carbón durante el período previsto.

- Con la creciente demanda de electricidad, se espera que las centrales eléctricas de carbón en la región de Asia y el Pacífico sean un importante consumidor de carbón. Se espera que la región tenga una demanda de alrededor de 4.400 mega toneladas de carbón equivalente para 2040, y la mayor parte de la demanda provendrá del sector energético. Se espera que esta demanda de carbón cree una oportunidad para los actores del mercado en los próximos años.

- Se espera que China sea el mercado más grande y de más rápido crecimiento, debido a que el país es el líder mundial en términos de número total de centrales eléctricas alimentadas con carbón. Además, China sigue abogando por un objetivo de capacidad en el próximo plan quinquenal que dejaría espacio para hasta 200 nuevas unidades generadoras alimentadas por carbón para 2025.

Tendencias del mercado del carbón de APAC

El segmento de centrales eléctricas dominará el mercado

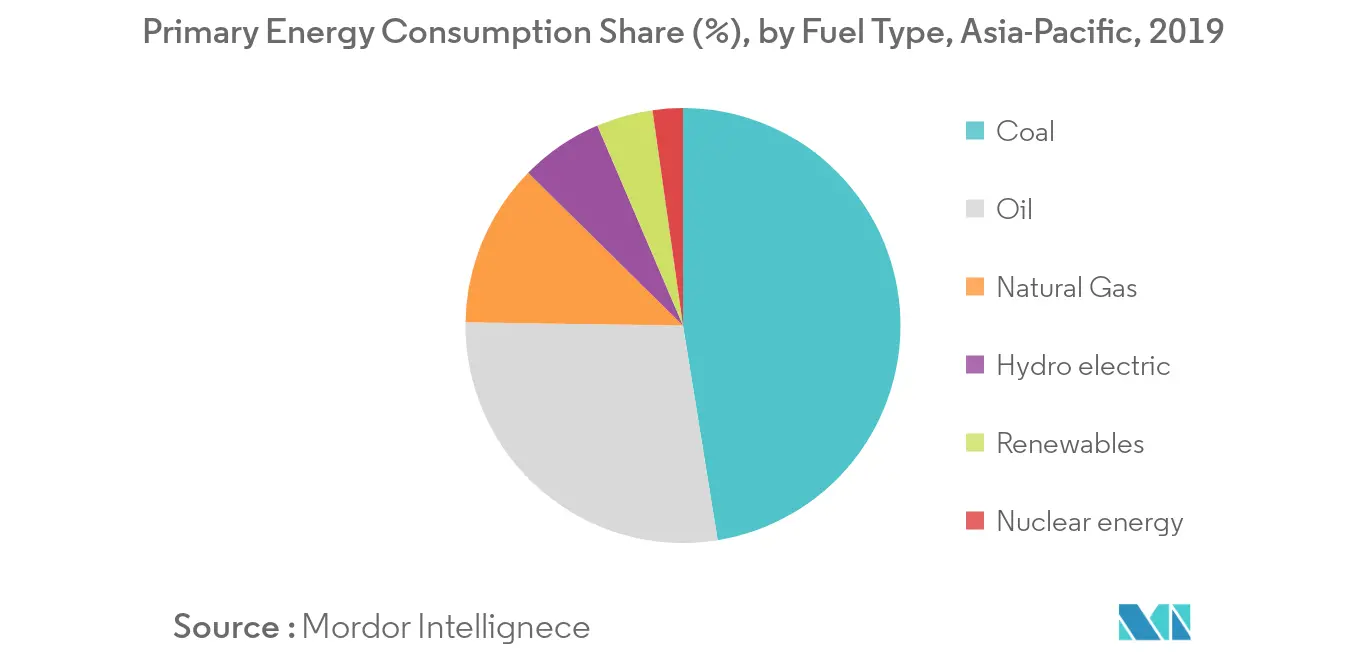

- En 2019, Asia-Pacífico representó más del 77% de la participación mundial en el consumo total de carbón, y alrededor del 47% del consumo de energía primaria en la región se atribuyó al carbón.

- Además, de las nuevas centrales eléctricas de carbón puestas en servicio en 2019, casi dos tercios (64%) de la capacidad recién puesta en servicio se encontraba en China (43,8 GW) y el 12% en India (8,1 GW), y el 24% restante se ubicó en principalmente en Malasia (2,6 GW), Indonesia (2,4 GW) y Pakistán (2 GW).

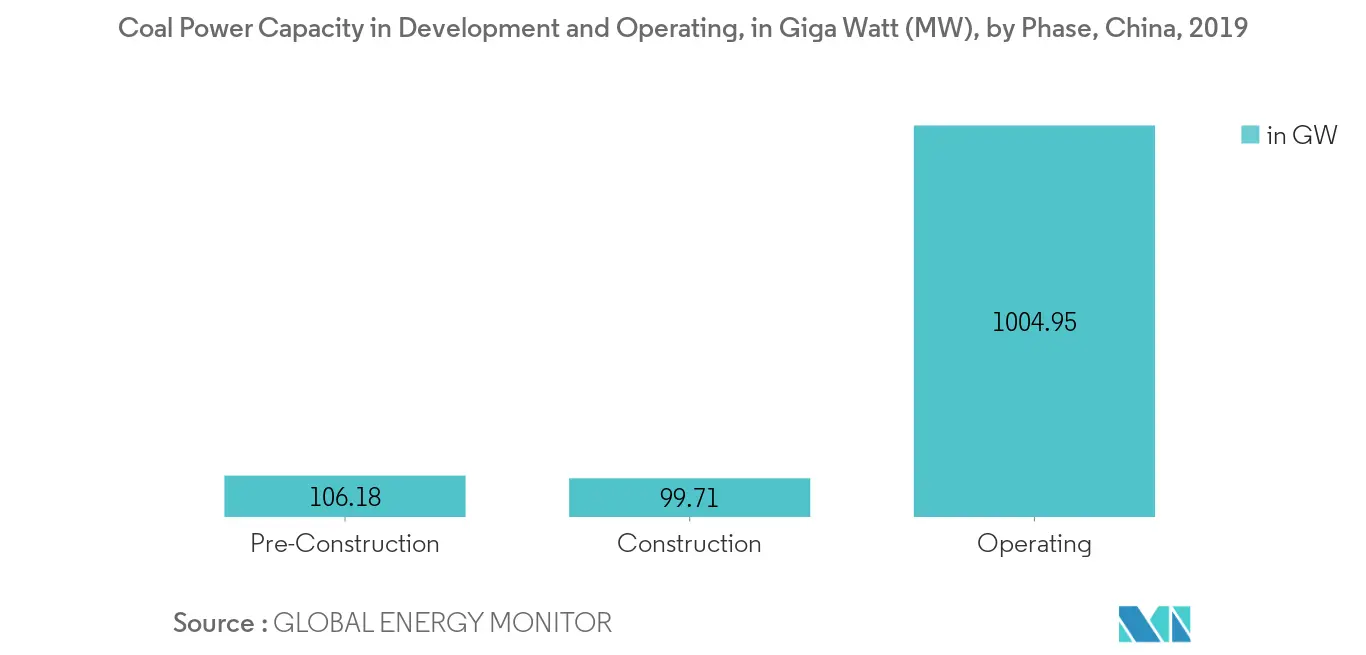

- Actualmente, aproximadamente la mitad de la capacidad en construcción se encuentra en China (99,7 GW), seguida por el 18% en India (37 GW), el 6% en Indonesia (11,8 GW) y el 5% en Japón (9,3 GW). Por lo tanto, dado que los países de Asia y el Pacífico aumentan considerablemente el consumo de carbón a nivel mundial, se espera que el mercado se vea impulsado durante el período previsto.

- Aunque la puesta en servicio aumentó en 2019, la cartera de nuevas puestas en servicio muestra signos de desaceleración. El sudeste asiático, que probablemente será el próximo centro para el desarrollo de plantas de carbón, los inicios de construcción allí han caído más del 85%, de 12,8 GW en 2016 a 1,8 GW en 2019.

- En India, la capacidad en desarrollo previo a la construcción se redujo a la mitad apenas el año pasado de 60,2 GW en 2018 a 29,3 GW en 2019, con solo 2,8 GW propuestos recientemente en 2019, menos que Turquía.

- Además, Japón inició la construcción de 1,8 GW de energía de carbón en 2019 y puso en funcionamiento 1,3 GW de nueva energía de carbón. Japón es el único país del Grupo de los Siete (G7) que aumenta su capacidad doméstica de energía a base de carbón y enfrenta presiones del grupo G7 para reducir su consumo de carbón de acuerdo con el acuerdo de París.

- Aunque existen varias restricciones en Asia y el Pacífico que conducen a un menor uso de carbón, muchos países todavía continúan la construcción de centrales eléctricas de carbón, liderados por China, India e Indonesia, lo que a su vez impulsa el crecimiento del mercado en la región.

China dominará el mercado

- China ha sido testigo de altas tasas de demanda de electricidad, debido al crecimiento sin precedentes de la economía, junto con factores como la rápida industrialización y urbanización de la electricidad. El sólido crecimiento económico en China alcanzó casi el 7% y el consumo bruto de electricidad creció un 6,6%, superando los 6.000 TWh, por primera vez en 2017.

- Las empresas de servicios públicos y los gobiernos de China están desarrollando nuevos proyectos de generación para satisfacer la creciente demanda de electricidad. Con más de 1.000 GW, China constituye aproximadamente la mitad de toda la capacidad mundial de energía a base de carbón y el 41% de la capacidad mundial en construcción y en desarrollo previo a la construcción (205,9 GW).

- En China, la cantidad de capacidad en desarrollo previo a la construcción también ha aumentado cuando el gobierno central comenzó a imponer restricciones a las nuevas propuestas y permisos de plantas de carbón en 2016. El aumento se debe a que la industria energética de China continúa abogando por un objetivo de capacidad en el próximo plan quinquenal que dejaría espacio para hasta 200 nuevas unidades generadoras de carbón para 2025.

- Por lo tanto, se espera que la continua búsqueda de China de nueva energía a base de carbón impulse la expansión en curso de la flota mundial de carbón, lo que a su vez conducirá a un crecimiento exponencial del mercado en la región de Asia y el Pacífico.

Descripción general de la industria del carbón de APAC

El mercado del carbón de Asia y el Pacífico está fragmentado. Algunos de los actores clave son China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd., Huadian Power International Corporation, NTPC Ltd y Jindal Steel Power Ltd.

Líderes del mercado del carbón de APAC

China Coal Energy Group Co., Ltd.

China Shenhua Energy Co. Ltd

Huadian Power International Corporation

NTPC Ltd

Jindal Steel & Power Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria del carbón de APAC

El informe del mercado del carbón de Asia y el Pacífico incluye:.

| Central Eléctrica (Carbón Térmico) |

| Materia prima de coque (carbón coquizable) |

| Otros |

| Porcelana |

| India |

| Indonesia |

| Resto de Asia-Pacífico |

| Usuario final | Central Eléctrica (Carbón Térmico) |

| Materia prima de coque (carbón coquizable) | |

| Otros | |

| Geografía | Porcelana |

| India | |

| Indonesia | |

| Resto de Asia-Pacífico |

Preguntas frecuentes sobre la investigación del mercado del carbón en APAC

¿Cuál es el tamaño actual del mercado del carbón de Asia y el Pacífico?

Se proyecta que el mercado del carbón de Asia y el Pacífico registrará una tasa compuesta anual superior al 3% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado del carbón de Asia y el Pacífico?

China Coal Energy Group Co., Ltd., China Shenhua Energy Co. Ltd, Huadian Power International Corporation, NTPC Ltd, Jindal Steel & Power Ltd son las principales empresas que operan en el mercado del carbón de Asia y el Pacífico.

¿Qué años cubre este mercado del carbón de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado del mercado del carbón de Asia y el Pacífico durante años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado del carbón de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del carbón de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del carbón de Asia y el Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del carbón de Asia y el Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.