Tamaño y Participación del Mercado de Tendones y Ligamentos Artificiales

Análisis del Mercado de Tendones y Ligamentos Artificiales por Mordor Intelligence

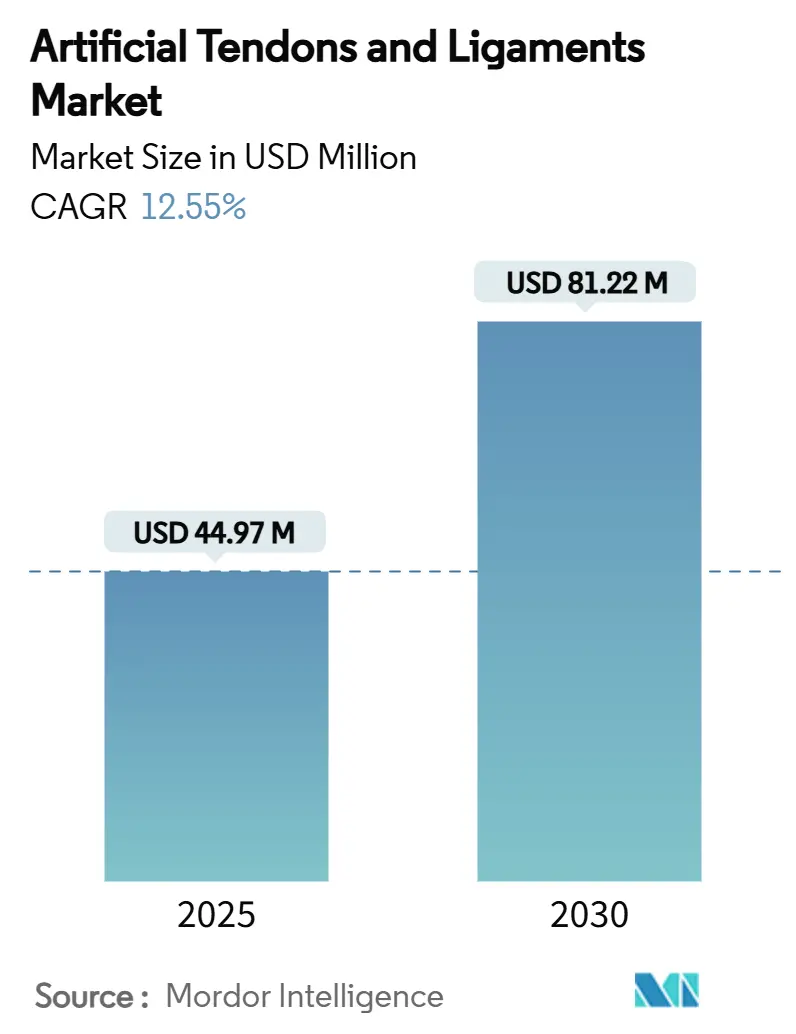

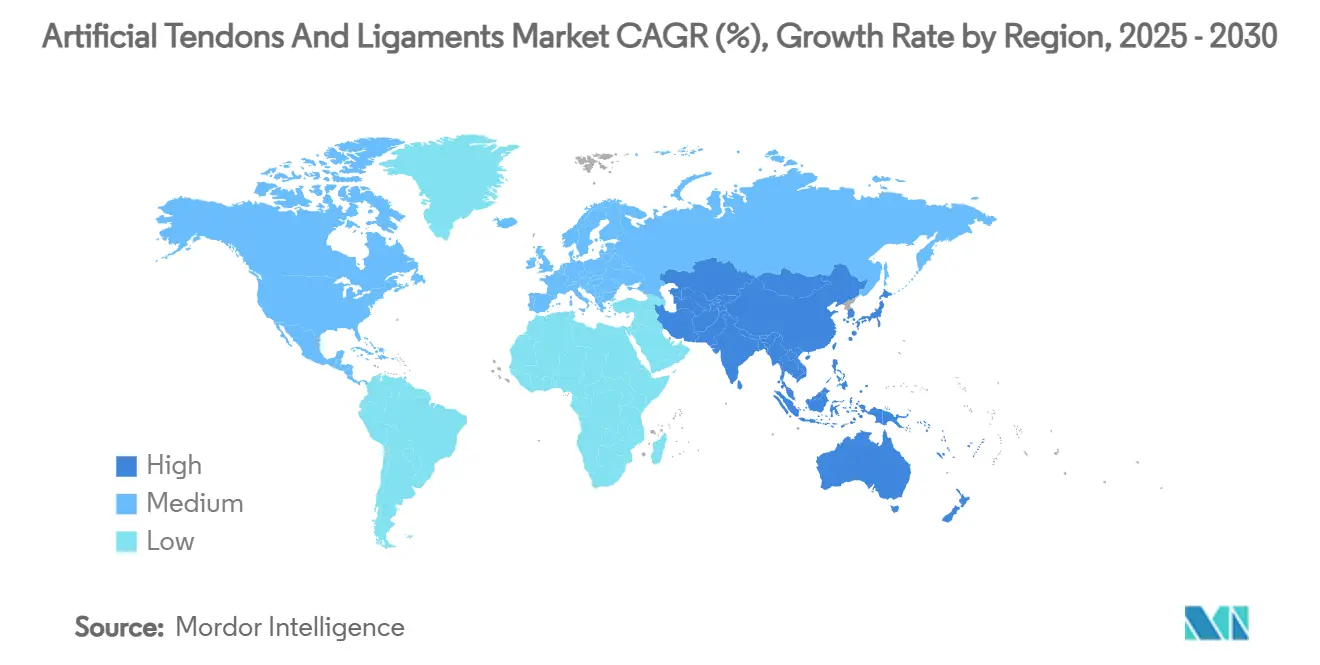

El tamaño del mercado de tendones y ligamentos artificiales es de USD 44,97 millones en 2025 y se pronostica que alcance USD 81,22 millones en 2030, avanzando a una TCAC del 12,55%. El aumento de traumatismos ligamentosos relacionados con el deporte, el cambio hacia técnicas mínimamente invasivas y el rápido crecimiento de la cirugía ambulatoria están reforzando la demanda. Europa mantiene el liderazgo con una participación de ingresos del 38%, mientras que Asia-Pacífico registra la TCAC más rápida del 13,1% conforme aumenta la participación deportiva regional. Las lesiones de rodilla dominan el volumen con una participación del 58%, aunque los procedimientos de pie y tobillo se aceleran al 13,8%. La intensidad competitiva se centra en los sistemas sintéticos PET-LARS, pero los andamios híbridos impresos en 3D -expandiéndose al 17,2%- señalan un giro tecnológico. Los hospitales manejan la mayoría de los casos hoy, aunque los centros quirúrgicos ambulatorios amplían la capacidad ortopédica y representan el crecimiento más rápido de usuarios finales del mercado. Las adquisiciones estratégicas como la compra de Artelon por parte de Stryker subrayan la consolidación de la industria y la búsqueda de biomateriales diferenciados.

Conclusiones Clave del Informe

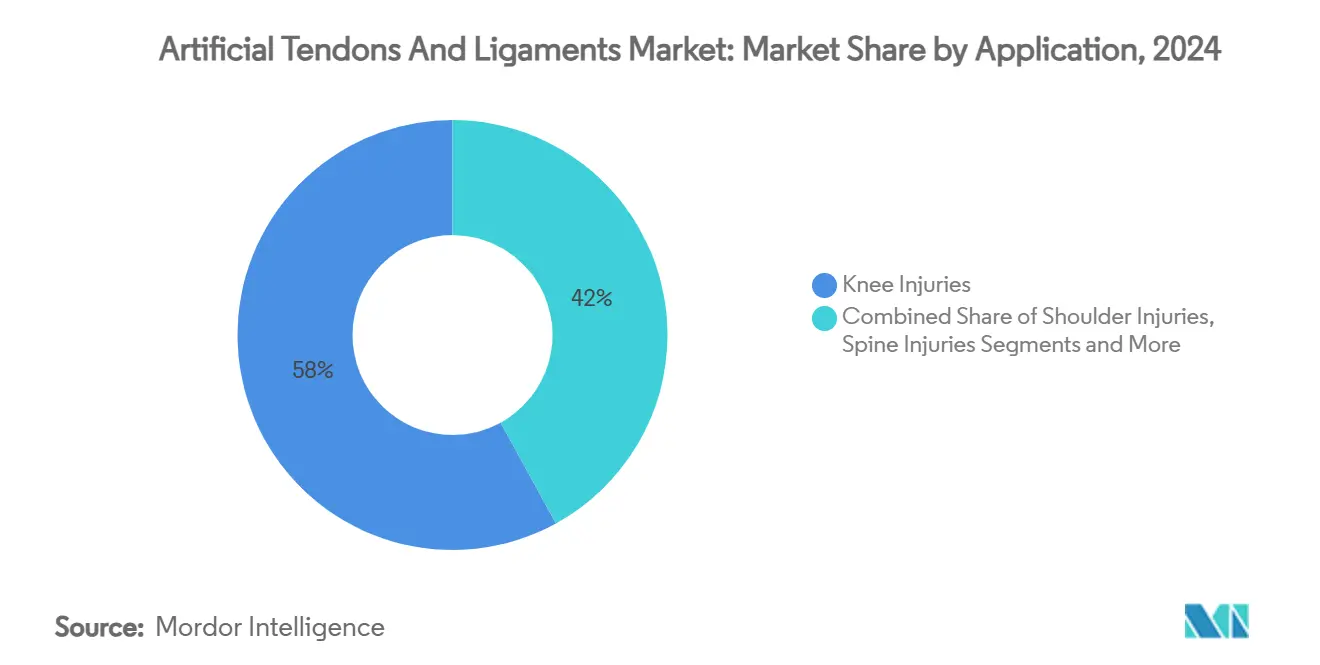

- Por aplicación, las lesiones de rodilla mantuvieron el 58% de la participación del mercado de tendones y ligamentos artificiales en 2024; se pronostica que pie y tobillo se expandirá a una TCAC del 13,8% hasta 2030.

- Por tipo de implante, los PET-LARS sintéticos comandaron el 64% de la participación del tamaño del mercado de tendones y ligamentos artificiales en 2024, mientras que se proyecta que los andamios híbridos impresos en 3D crezcan a una TCAC del 17,2% hasta 2030.

- Por material, el PET mantuvo el 66% de la participación de ingresos en 2024; se establece que la seda registre una TCAC del 15,4% hasta 2030.

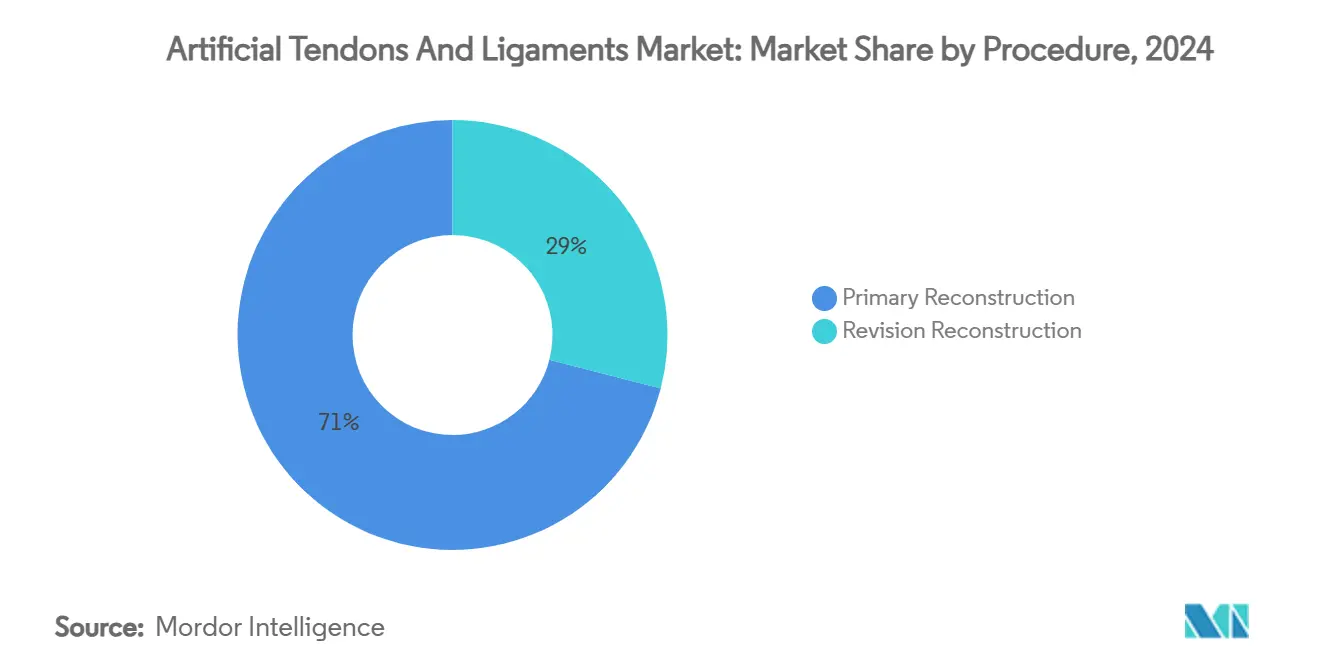

- Por procedimiento, la reconstrucción primaria representó el 71% del tamaño del mercado de tendones y ligamentos artificiales en 2024, mientras que la reconstrucción de revisión avanza a una TCAC del 13,9% hasta 2030.

- Por usuario final, los hospitales y centros ortopédicos especializados lideraron con el 62% de participación en 2024; los centros quirúrgicos ambulatorios registran la TCAC proyectada más alta del 13,8% hasta 2030.

- Por geografía, Europa lideró con el 38% de ingresos en 2024; se proyecta que Asia-Pacífico registre la TCAC más rápida del 13,1% hasta 2030.

Tendencias e Insights del Mercado Global de Tendones y Ligamentos Artificiales

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de traumatismos ligamentosos relacionados con deportes | +3.2% | Global (América del Norte, Europa más alto) | Corto plazo (≤ 2 años) |

| Preferencia por técnicas mínimamente invasivas | +2.8% | Global | Mediano plazo (2-4 años) |

| Expansión de cirugía ortopédica ambulatoria | +1.9% | América del Norte, Europa, APAC desarrollado | Mediano plazo (2-4 años) |

| Acumulación de datos clínicos de nueva generación | +1.7% | Global | Mediano plazo (2-4 años) |

| Inversión OEM en bio-sintéticos híbridos | +2.5% | Global (ganancias tempranas América del Norte, Europa) | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Incidencia Global de Traumatismos Ligamentosos Relacionados con Deportes

Las reconstrucciones de LCA anuales ahora alcanzan 400.000, traduciéndose en 18 lesiones por 100.000 habitantes y mayor incidencia entre atletas. La carga económica se extiende a la rehabilitación y pérdidas de productividad, impulsando la demanda de soluciones que acorten los períodos de recuperación. América del Norte y Europa sienten el mayor impulso debido a la participación en deportes organizados y la cobertura de seguros que reembolsa la reconstrucción de ligamentos. Las ligas deportivas emergentes en Asia-Pacífico agregan nuevos volúmenes de procedimientos y crecimiento de última milla. En consecuencia, los hospitales y ASC invierten en opciones de injerto avanzadas que ofrecen estabilidad mecánica inmediata y cronogramas más rápidos de retorno al juego.

Creciente Preferencia por Técnicas Mínimamente Invasivas

Los métodos artroscópicos ahora constituyen más del 85% de las reconstrucciones de ligamentos[1]Li Ma et al., "Silk Fibroin-Based Scaffolds for Tissue Engineering," Frontiers in Bioengineering and Biotechnology, frontiersin.org. La evidencia clínica de 2024 muestra puntuaciones funcionales más altas en las revisiones de 1 y 3 meses cuando los tendones autólogos se aumentan con dispositivos LARS comparado con técnicas tradicionales. Los cirujanos favorecen enfoques completamente internos que disminuyen la disrupción de tejidos blandos, reducen el uso de narcóticos y permiten el alta el mismo día. Los fabricantes de dispositivos responden con injertos sintéticos más delgados y precargados compatibles con instrumentación de portal único, apoyando las tendencias procedimentales actuales en redes ASC de alto volumen.

Expansión de la Infraestructura de Cirugía Ortopédica Ambulatoria

Los conteos de casos ortopédicos en ASC subieron 84% de 2022 a 2023, y las proyecciones muestran que el 68% de los procedimientos ortopédicos se trasladarán a ASC para mediados de los 2020. El costo de la reconstrucción de ligamentos basada en ASC corre 35-45% más bajo que los precios hospitalarios, atrayendo a pagadores y empleadores autoasegurados. CMS ha ampliado los códigos de cobertura para reparaciones de ligamentos en ASC, acelerando aún más la migración de volumen. Los fabricantes que suministran kits de instrumentación desechables e implantes preesterilizados alineados con los flujos de trabajo de ASC atraen espacios premium en estantes y lealtad del cirujano.

Un metanálisis de 2025 mostró que la aumentación sintética reduce la razón de probabilidades de re-ruptura a 0,17 y eleva la razón de probabilidades de retorno al deporte a 1,58 versus injertos convencionales. El sistema LARS reporta puntuaciones Lysholm en 90,61 y bajas tasas de falla del 3,8% en pacientes de mediana edad. Los implantes BEAR aprobados por la FDA han tratado más de 4.000 pacientes desde 2020 con datos de registro confirmando resultados favorables. Tal evidencia mitiga el escepticismo de décadas y abre vías de pagadores para el reembolso de dispositivos premium.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escepticismo del cirujano por fallas históricas | -1.8% | Global | Mediano plazo (2-4 años) |

| Altos costos de implante y procedimiento | -1.4% | APAC, América Latina, MEA | Corto plazo (≤ 2 años) |

| Endurecimiento de requisitos regulatorios | -1.2% | Europa, América del Norte | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escepticismo Persistente del Cirujano por Fallas Históricas

Los injertos sintéticos tempranos fueron retirados debido a falla mecánica y sinovitis, como se detalla en revisiones de literatura de 2024. Los cirujanos entrenados en ese período permanecen cautelosos y retrasan la adopción hasta que los datos de seguimiento de 10 años estén disponibles. Los simposios educativos y los informes de registro apuntan a cerrar la brecha de confianza, sin embargo, el escepticismo aún ralentiza los ciclos de compra, particularmente en hospitales comunitarios.

Altos Costos de Implantes y Procedimientos en Economías Sensibles a Costos

Los injertos híbridos premium pueden costar 3-5× más que las soluciones de autoinjerto. Los países de ingresos medio-bajos enfrentan razones de pago de bolsillo más altas, reduciendo la adopción del paciente y forzando a los cirujanos a seleccionar opciones económicas. Incluso en entornos desarrollados, los pagadores solicitan expedientes de economía de la salud para justificar el reembolso premium. En consecuencia, la presión de precios puede moderar la adopción fuera de los principales centros urbanos.

Análisis de Segmentos

Por Aplicación: La Rodilla Domina, Pie y Tobillo Se Aceleran

La reconstrucción de rodilla comandó el 58% de la participación del mercado de tendones y ligamentos artificiales en 2024 ya que aproximadamente 400.000 cirugías de LCA ocurrieron mundialmente. Se pronostica que el tamaño del mercado de tendones y ligamentos artificiales para tratamientos de rodilla suba constantemente respaldado por volúmenes de medicina deportiva, creciente actividad de adultos mayores y evidencia que favorece la aumentación PET-LARS en escenarios de revisión.

Las lesiones de pie y tobillo crecen más rápido al 13,8% TCAC, asistidas por nuevos implantes adaptados a complejos ligamentosos laterales. El dispositivo de aumentación ATFL 2025 de Medline demuestra el impulso comercial del sector. Los cirujanos buscan opciones sintéticas que mejoren la estabilidad mecánica donde la cosecha de autoinjerto es limitada. Los hospitales en centros de podiatría de alto volumen ahora agrupan reparaciones de ligamentos de tobillo con protocolos de rehabilitación del mismo día, expandiendo los ingresos por episodio.

Las reparaciones de hombro se benefician de soluciones de aumentación sintética que abordan las tasas de re-desgarro del manguito rotador, mientras que las aplicaciones de columna y cadera permanecen nicho pero ganan impulso de diseños especializados impresos en 3D. Colectivamente, las aplicaciones no relacionadas con rodilla expanden la amplitud general del mercado de tendones y ligamentos artificiales y mejoran la rentabilidad de la mezcla de productos.

Nota: Las participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Implante: PET-LARS Lidera, Andamios Híbridos Surgen

Los implantes sintéticos PET-LARS mantuvieron el 64% de participación en 2024, respaldados por cuatro décadas de datos de confiabilidad mecánica. El tamaño del mercado de tendones y ligamentos artificiales para dispositivos PET escala con amplia autorización regulatoria y familiaridad del cirujano. La evidencia indica una razón de probabilidades de 0,17 para re-ruptura cuando PET-LARS aumenta la reparación de LCA.

Las construcciones híbridas impresas en 3D registran una TCAC del 17,2% hasta 2030, reflejando la demanda de dispositivos que combinan fuerza inmediata con integración biológica. Los OEM emplean biomimetismo multiescala -vainas de tendón porosas y fibras nano-híbridas miméticas de colágeno- para acelerar el crecimiento de tejido. Los adoptadores tempranos sitúan injertos híbridos en casos de revisión y primarios complejos, donde tanto la estabilidad mecánica como la biología importan. La rápida expansión de este segmento realinea presupuestos de I+D y objetivos de adquisición hacia innovadores de ciencias de materiales.

Por Material: El PET Permanece como Pilar, La Seda Emerge

El PET continúa el liderazgo con una participación de mercado del 66% gracias a su resistencia a la tracción y registro clínico de décadas. Los fabricantes buscan grabado de superficie y recubrimientos bioactivos para mejorar la adhesión celular sin sacrificar la resistencia a la fatiga del PET. La seda surge como candidata disruptiva, expandiéndose al 15,4% TCAC en medio de avances en seda de araña artificial que replica motivos de proteínas nativas[2]Keiji Numata, "Scientists Spin Naturalistic Silk from Artificial Spider Gland," Phys.org, phys.org. Los dispositivos de seda tempranos muestran perfiles prometedores de elasticidad y biodegradación, posicionando el material para utilidad ortopédica amplia pendiente de tracción regulatoria.

Por Procedimiento: La Primaria Domina, la Revisión Supera

La reconstrucción primaria representa el 71% de los casos ya que las lesiones por primera vez permanecen comunes en deportes de contacto y pivote. La participación del mercado de tendones y ligamentos artificiales para cirugías de revisión aumenta rápidamente porque los injertos sintéticos evitan el ensanchamiento del túnel y el suministro escaso de autoinjerto. La TCAC de revisión del 13,9% se debe a técnicas de una sola etapa usando sustitutos de injerto óseo de fraguado rápido que convierten operaciones de dos etapas en un procedimiento. Los pagadores apoyan la adopción de revisión cuando los injertos sintéticos acortan el tiempo de quirófano y la estancia hospitalaria.

Por Usuario Final: Los Hospitales Dominan, los ASC Escalan

Los hospitales retienen el 62% de participación debido a la carga de trabajo compleja de multi-ligamentos y acceso a imágenes, pero los volúmenes de ASC suben al 13,8% TCAC. El crecimiento del tamaño del mercado de tendones y ligamentos artificiales en ASC refleja el impulso del pagador por la contención de costos del sitio de atención y la preferencia del paciente por estadías más cortas. Los fabricantes de dispositivos optimizan empaque, instrumentación y ciclos de esterilización para adaptarse al rendimiento y restricciones de personal de ASC.

Análisis Geográfico

Europa lidera con una participación del 38%, ayudada por la apertura histórica a ligamentos sintéticos y estructuras de reembolso que financian dispositivos premium. Países como Francia y Alemania implantan ampliamente injertos LARS, mientras que el nuevo cumplimiento MDR añade carga de trabajo regulatoria que puede ralentizar lanzamientos de productos novedosos. Deportes como fútbol y esquí, junto con poblaciones de atletas envejecientes, preservan alta demanda de procedimientos.

América del Norte ocupa el segundo lugar, sustentada por aproximadamente 200.000 reconstrucciones de LCA anualmente y la aceleración de adopción de implantes BEAR. El cambio ambulatorio domina la planificación estratégica, con ASC realizando el 68% de los procedimientos ortopédicos. Los canales de adopción temprana fomentan la demanda de injertos híbridos mínimamente invasivos compatibles con técnicas de portal único.

Asia-Pacífico marca la TCAC más rápida del 13,1% por cobertura de seguro más amplia, crecimiento de ligas deportivas y turismo médico robusto. Los jugadores domésticos de China aumentan las presiones de precios, mientras que Japón contribuye con avances en biomateriales basados en seda que alimentan la innovación del pipeline global. Las clínicas de medicina deportiva urbana de India refuerzan los mercados de hombro y pie-tobillo a pesar de la sensibilidad de precios persistente.

América del Sur y Medio Oriente y África muestran crecimiento moderado centrado en las principales metrópolis. Brasil aprovecha una cultura futbolística apasionada que eleva los volúmenes de LCA, mientras que las naciones del GCC asignan fondos soberanos a centros de medicina deportiva que sirven tanto a residentes como a turistas médicos entrantes. Las fluctuaciones monetarias y el acceso desigual a seguros moldean las decisiones de compra para implantes premium.

Panorama Competitivo

El mercado permanece moderadamente fragmentado pero consolidándose. La adquisición de Artelon por parte de Stryker en 2024 añade productos de fijación sintética diferenciados a su línea de medicina deportiva[3]Stryker, "Stryker Announces Definitive Agreement to Acquire Artelon, Inc.," stryker.com. El sistema LARS de Corin mantiene equidad de marca como el injerto sintético de mayor duración. Zimmer Biomet y Smith+Nephew buscan tecnologías de seda e híbridas a través de colaboraciones universitarias para diversificar más allá del PET.

Los innovadores de andamios híbridos ganan tracción licenciando IP de manufactura aditiva a multinacionales que buscan refrescamiento de portafolio. La intensidad competitiva se enfoca en mostrar no-inferioridad al autoinjerto en ensayos randomizados y asegurar cobertura de pagadores en medio de costos de adquisición más altos. Las oportunidades de espacio blanco yacen en sistemas de salud de defensa, donde las lesiones ligamentosas durante el entrenamiento ocurren a 0,42 por 1.000 exposiciones. El éxito de entrada al mercado a menudo depende de ofrecer kits resistentes y adecuados para el campo y resultados de rehabilitación rápida. Las asociaciones académico-industriales aceleran mejoras de biopolímeros y química de superficie, apuntando a asegurar datos de resultados a largo plazo que finalmente calmen las reservas del cirujano.

Líderes de la Industria de Tendones y Ligamentos Artificiales

-

Arthrex Inc.

-

Stryker Corp.

-

Corin Group

-

Xiros Ltd. / Neoligaments

-

Cousin Biotech

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Medline Industries lanzó un implante de aumentación de ligamento sintético dirigido a reparaciones ATFL en ACFAS 2025.

- Junio 2024: Stryker completó la adquisición de Artelon, expandiendo su portafolio de fijación de tejidos blandos.

Alcance del Informe Global del Mercado de Tendones y Ligamentos Artificiales

Según el alcance del informe, los ligamentos y tendones pertenecen a la categoría de tejidos conectivos granulares densos, esenciales para el funcionamiento adecuado del sistema musculoesquelético. Un ligamento artificial es un material de soporte hecho de polímeros como polipropileno usado para reemplazar temporalmente un ligamento desgarrado mientras se desarrolla una nueva vaina de tendón. El Mercado de Tendones y Ligamentos Artificiales está Segmentado por Aplicación (Lesiones de Rodilla, Lesiones de Pie y Tobillo, Lesiones de Hombro, y Otros) y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones, globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Lesiones de Rodilla (LCA, LCP) |

| Lesiones de Hombro (MR, SLAP) |

| Lesiones de Pie y Tobillo (LTFA, Aquiles) |

| Lesiones de Columna |

| Lesiones de Cadera |

| Sintético (PET-LARS, Fibra de Carbono, UHMWPE) |

| Biológico Aumentado (PET Recubierto de Colágeno, SIS Porcino) |

| Andamios Híbridos Impresos en 3D |

| Tereftalato de Polietileno (PET) |

| Polipropileno |

| Fibra de Carbono |

| Seda y Otros Bio-polímeros |

| Reconstrucción Primaria |

| Reconstrucción de Revisión |

| Hospitales y Centros Ortopédicos Especializados |

| Centros Quirúrgicos Ambulatorios |

| Clínicas de Medicina Deportiva |

| Hospitales de Defensa y Militares |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Resto del Mundo |

| Por Aplicación | Lesiones de Rodilla (LCA, LCP) | |

| Lesiones de Hombro (MR, SLAP) | ||

| Lesiones de Pie y Tobillo (LTFA, Aquiles) | ||

| Lesiones de Columna | ||

| Lesiones de Cadera | ||

| Por Tipo de Implante | Sintético (PET-LARS, Fibra de Carbono, UHMWPE) | |

| Biológico Aumentado (PET Recubierto de Colágeno, SIS Porcino) | ||

| Andamios Híbridos Impresos en 3D | ||

| Por Material | Tereftalato de Polietileno (PET) | |

| Polipropileno | ||

| Fibra de Carbono | ||

| Seda y Otros Bio-polímeros | ||

| Por Procedimiento | Reconstrucción Primaria | |

| Reconstrucción de Revisión | ||

| Por Usuario Final | Hospitales y Centros Ortopédicos Especializados | |

| Centros Quirúrgicos Ambulatorios | ||

| Clínicas de Medicina Deportiva | ||

| Hospitales de Defensa y Militares | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Resto del Mundo | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor proyectado del mercado de tendones y ligamentos artificiales en 2030?

Se pronostica que el mercado alcance USD 81,22 millones para 2030 en una trayectoria de TCAC del 12,55%.

¿Qué segmento de aplicación se está expandiendo más rápido?

Las reparaciones de ligamentos de pie y tobillo lideran el crecimiento al 13,8% TCAC para 2025-2030.

¿Qué tan dominante es PET-LARS en la participación de tipo de implante?

Los sistemas PET-LARS representaron el 64% de los ingresos en 2024, manteniendo el liderazgo del segmento.

¿Por qué son importantes los centros quirúrgicos ambulatorios para el crecimiento del mercado?

Los ASC proporcionan ahorros de costos del 35-45% y se espera que manejen el 68% de los casos ortopédicos para mediados de los 2020, impulsando la demanda de implantes.

¿Qué material muestra el mayor potencial de crecimiento después del PET?

Los biomateriales basados en seda avanzan al 15,4% TCAC debido a propiedades superiores de biocompatibilidad y biomiméticas.

¿Qué región está creciendo más rápido y por qué?

Asia-Pacífico registra una TCAC del 13,1%, impulsada por el aumento de la participación deportiva, la expansión de la infraestructura sanitaria y el creciente turismo médico.

Última actualización de la página el: