Análisis de mercado de cloruro de alilo

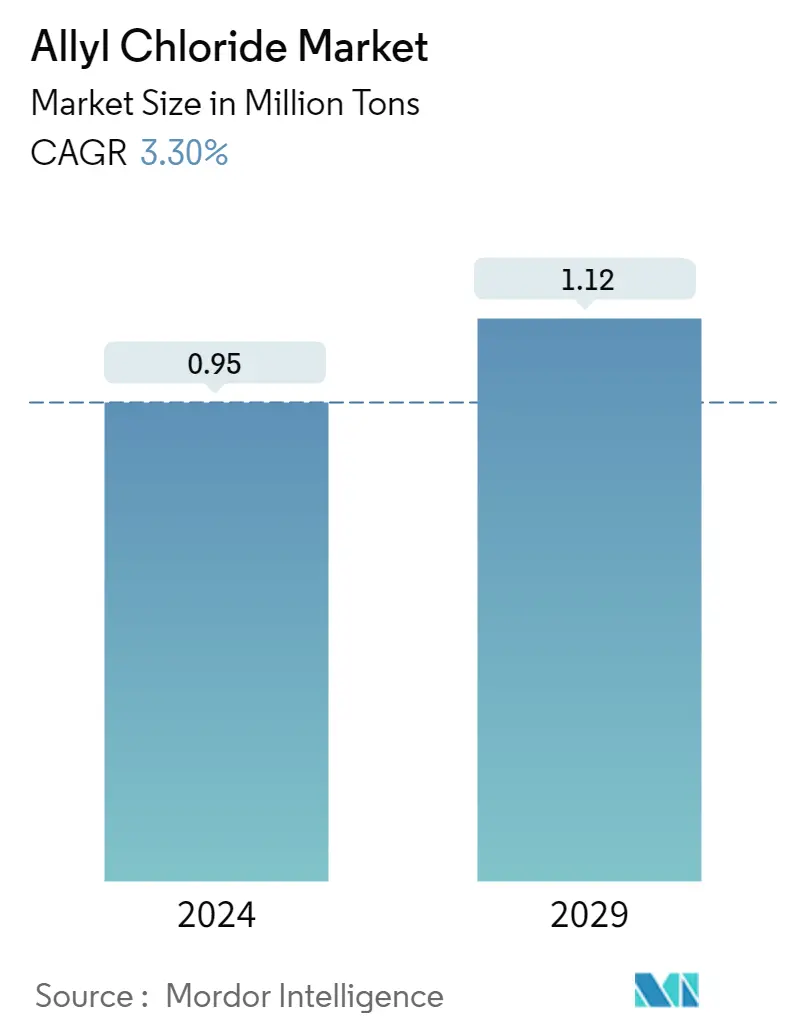

El tamaño del mercado de cloruro de alilo se estima en 0,95 millones de toneladas en 2024 y se espera que alcance 1,12 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 3,30% durante el período previsto (2024-2029).

- Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado.

- A mediano plazo, el uso cada vez mayor de derivados de cloruro de alilo en varias aplicaciones será el factor principal para impulsar la demanda del mercado en el período estudiado.

- Por otro lado, se espera que factores como las estrictas regulaciones gubernamentales y el creciente conocimiento de la epiclorohidrina de base biológica obstaculicen el crecimiento del mercado. Se espera que la aparición de varios polímeros y copolímeros de cloruro de alilo como plastificantes y emulsionantes actúe como una oportunidad para el mercado estudiado.

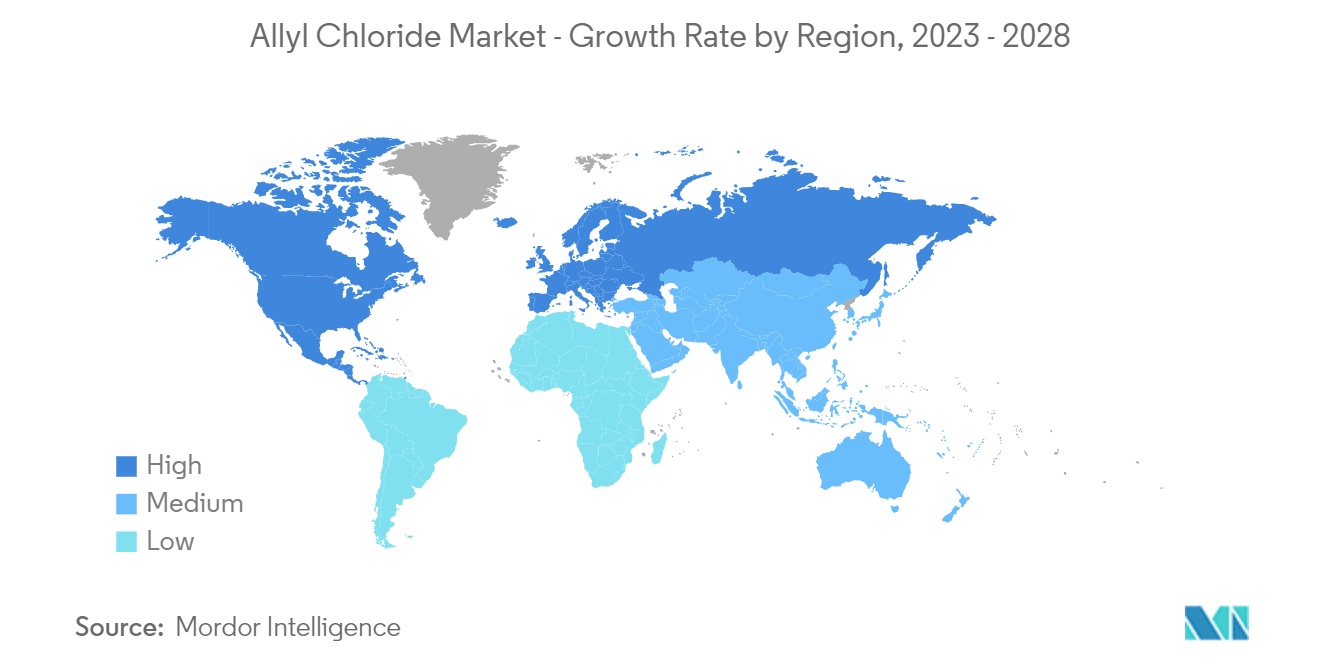

- La región de Asia y el Pacífico representa el mercado más grande debido al consumo de países como China, Corea del Sur, India y Japón.

Tendencias del mercado de cloruro de alilo

Uso creciente de cloruro de alilo en la producción de epiclorhidrina

- El cloruro de alilo generalmente se produce haciendo reaccionar propileno con cloro, mientras que la epiclorhidrina generalmente se fabrica haciendo reaccionar cloruro de alilo con ácido hipocloroso y una base como hidróxido de sodio. Sin embargo, actualmente se fabrica una cantidad cada vez mayor de epiclorhidrina añadiendo ácido clorhídrico a la glicerina.

- La demanda clave de cloruro de alilo proviene de la producción de epiclorhidrina. Este compuesto se puede obtener transformando cloruro de alilo mediante el proceso de epoxidación o haciendo reaccionar cloruro de alilo con ácido hipocloroso.

- La epiclorhidrina tiene un uso principal en la producción de resinas epoxi, que se utilizan ampliamente en revestimientos, adhesivos y plásticos. También sirve en la fabricación de glicerina sintética, textiles, papel, tintas y colorantes, solventes, tensioactivos y productos farmacéuticos.

- Los principales productores de epiclorhidrina incluyen Olin Corporation, Shandong Haili Chemical y Vinythai AGC Group. Algunas empresas han iniciado proyectos de plantas de producción de epiclorhidrina, con el objetivo de satisfacer la demanda en el mercado del cloruro de alilo.

- En marzo de 2023, Sinopec lanzó un proyecto de 1.560 millones de dólares en su refinería del norte de China, incorporando la producción de epiclorhidrina en la modernización. Esta expansión tiene como objetivo aumentar la capacidad de producción, impulsar la economía china mediante la creación de empleo y hacer avanzar el sector químico. El proyecto abarca varias instalaciones, incluido un craqueador catalítico de 3000 mil toneladas por año, una unidad de hidrotratamiento de gasolina de 700 mil toneladas por año y una unidad de epiclorhidrina de 100 mil toneladas por año.

- Aunque en algunos casos el uso de cloruro de alilo para producir epiclorhidrina ha sido sustituido por glicerina, algunos fabricantes como Olin, Solvay e INEOS siguen utilizando el método tradicional, que se espera que dé forma al mercado en los próximos años.

- Además, la creciente producción de resina epoxi está impulsando la demanda de epiclorhidrina y cloruro de alilo.

- En mayo de 2023, la Zona de Desarrollo Económico y Tecnológico de Dongying de la provincia de Shandong anunció la aprobación de un nuevo proyecto de Dongying Yi Rui Zengnew Material Technology Co. LTD. Este proyecto tiene como objetivo desarrollar resina epoxi de grado electrónico y nuevos materiales de resina especiales con una capacidad anual de 200.000 toneladas.

- En febrero de 2022, Alko Nobel anunció planes de inversión para ampliar la fabricación interna de resina como parte de su estrategia Grow Deliver. Este programa de ampliación en curso tiene como objetivo mejorar la resiliencia contra las interrupciones del suministro y contribuir significativamente a los objetivos financieros de la empresa y a las ambiciones de reducción de carbono en las fases iniciales.

- Por lo tanto, teniendo en cuenta estos factores, se espera que la aplicación de cloruro de alilo en la producción de epiclorhidrina domine el mercado durante el período de pronóstico.

La región de Asia Pacífico dominará el mercado

- La región de Asia y el Pacífico fue testigo de la mayor demanda de cloruro de alilo debido a la rápida expansión y consumo en diversas industrias, incluida la epiclorhidrina (ECH), el éter glicidílico, las alilaminas, los monómeros de poliacrilonitrilo, diversos productos químicos para el tratamiento del agua y compuestos alílicos como el alilo sódico. sulfonato. Esta demanda proviene predominantemente de países como China, Corea del Sur, Japón e India.

- China representa casi el 60% de la producción total de ECH de Asia y ha ampliado constantemente su capacidad de epiclorhidrina, lo que representa alrededor de la mitad de la capacidad nominal mundial. Por ejemplo, en marzo de 2023, Sinopec inició una mejora de 1.560 millones de dólares en su refinería del norte de China, principalmente para permitir la producción de epiclorhidrina. El proyecto incluye 12 instalaciones, con una unidad de epiclorhidrina de 100.000 toneladas por año (TPA).

- Además, China es el mayor productor mundial de resina epoxi y se encuentra entre los cinco principales exportadores. Nan Ya Epoxy Resin (Kunshan) Co. Ltd, Sanmu Group y Kingboard Chemical Holdings Ltd son algunos de los principales fabricantes de la industria de resinas epoxi de China.

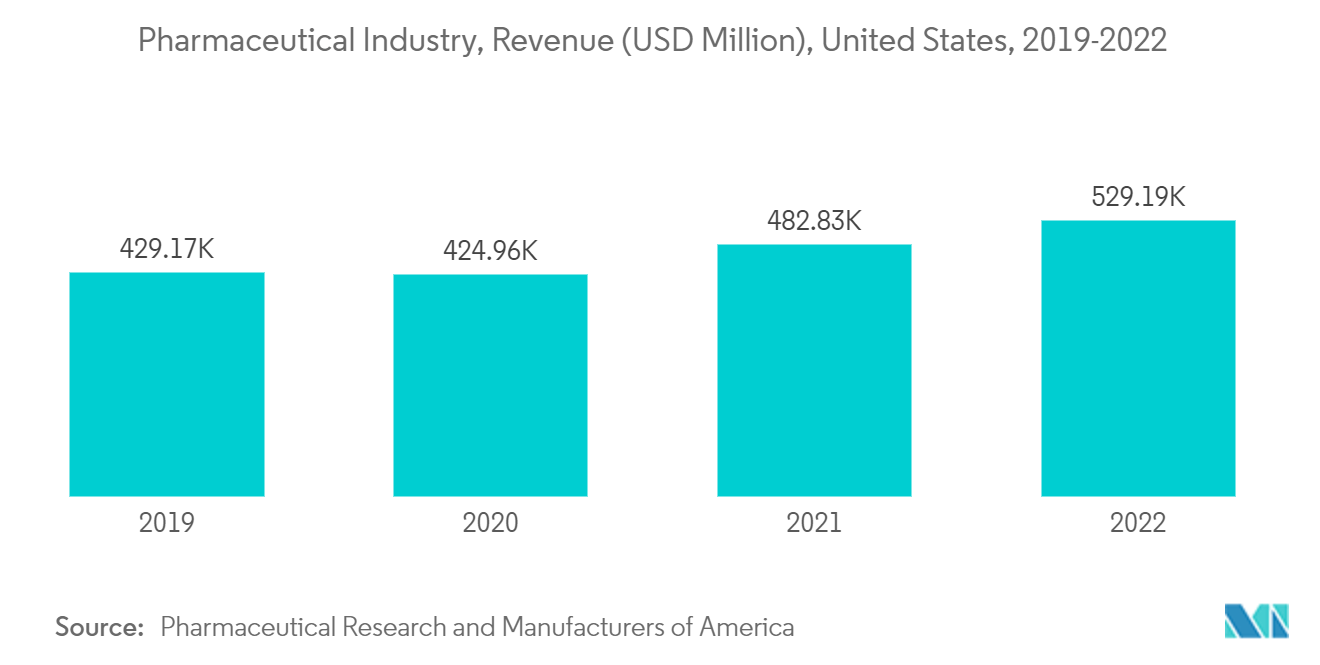

- La industria farmacéutica de China se encuentra entre las más grandes del mundo y fabrica genéricos, medicamentos terapéuticos, ingredientes farmacéuticos activos y medicina tradicional china. Más del 90% de los medicamentos registrados en el país son genéricos. Según la Oficina Nacional de Estadísticas de China, en 2022, la industria farmacéutica generó ingresos operativos superiores a 3,36 billones de yuanes (459 billones de dólares), lo que representa un crecimiento del 0,5% con respecto al año anterior, con ingresos superiores a 3,33 billones de CNY (451 billones de dólares). en 2021.

- En el marco de la reforma 'Aatma Nirbhar Bharat', el Departamento de Productos Farmacéuticos de la India está implementando esquemas como el Esquema de Incentivos Vinculados a la Producción (PLI) para promover la fabricación nacional de API críticos y materiales de partida clave (KSM)/medicamentos intermedios (DI) y API, asignando INR 15.000 millones de rupias (1.800 millones de dólares) desde el año fiscal 2020-21 hasta el año fiscal 2028-29. Además, el Plan para la Promoción de Parques de Drogas a Granel, por valor de 3.000 millones de rupias (362,5 millones de dólares) desde el año fiscal 2020-21 al año fiscal 2024-25, tiene como objetivo brindar asistencia financiera para establecer parques de drogas a granel en tres estados.

- India planea establecer un fondo de casi INR 1 lakh crore (USD 1,3 mil millones) para impulsar la fabricación nacional de ingredientes farmacéuticos para 2023. Además, el Gobierno de la India tiene la intención de establecer una plataforma electrónica para regular las farmacias en línea bajo una nueva política para frenar el potencial. mal uso debido a su fácil disponibilidad.

- Teniendo en cuenta estos factores, se espera que la demanda regional de cloruro de alilo aumente durante el período previsto.

Descripción general de la industria del cloruro de alilo

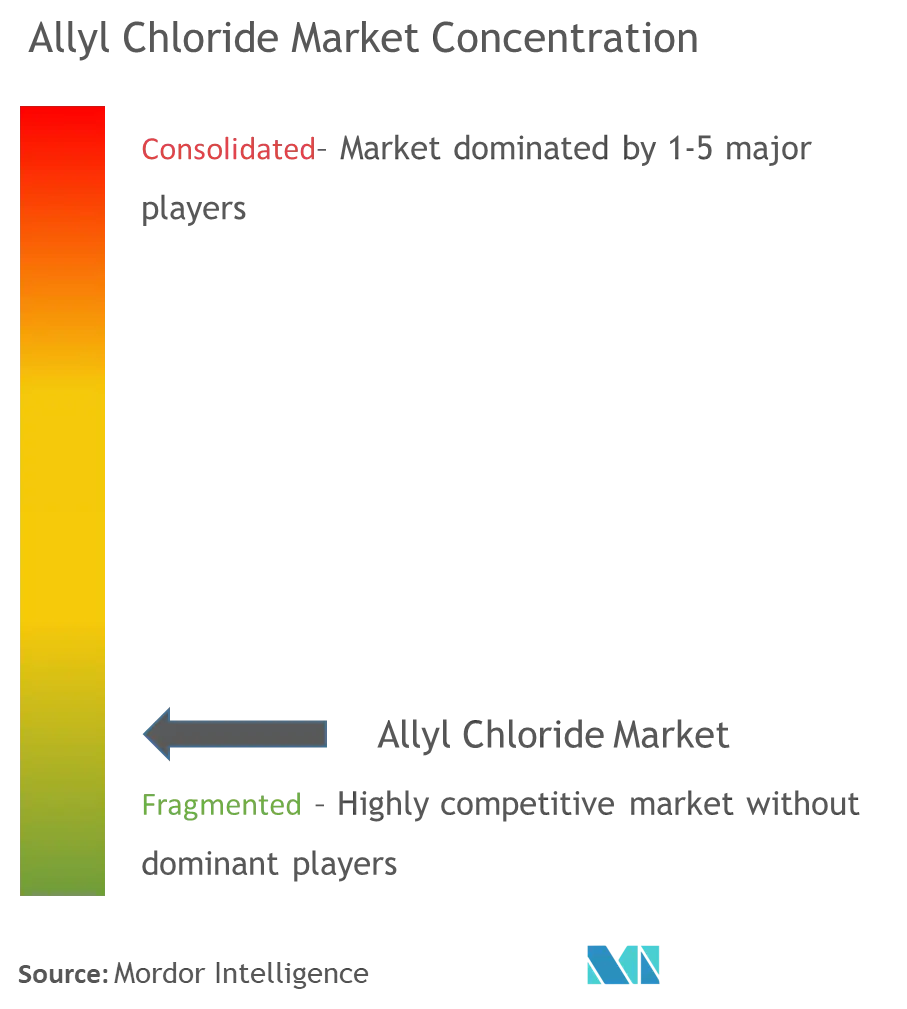

La industria mundial del cloruro de alilo es de naturaleza fragmentada, ya que ninguna empresa representa una participación de mercado significativa. Las empresas líderes en esta industria son INEOS, Kashima Chemical Co. LTD, Olin Corporation, OSAKA SODA, Solvay, Sumitomo Chemical Co. Ltd y BefarGroup Co. Ltd.

Líderes del mercado de cloruro de alilo

OSAKA SODA

Sumitomo Chemical Co., Ltd

INEOS

Olin Corporation

Befar Group Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

.

Segmentación de la industria del cloruro de alilo

El cloruro de alilo es un compuesto organoclorado. Se convierte principalmente en epiclorhidrina, utilizada en la producción de plásticos.

El mercado del cloruro de alilo está segmentado por aplicación y geografía. Por aplicación, el mercado se segmenta en alil aminas, alil sulfonatos, epiclorhidrina, éter glicidílico, productos químicos para el tratamiento del agua y otros (adhesivos, perfumes y productos farmacéuticos). El informe también cubre el tamaño del mercado y los pronósticos para el mercado de cloruro de alilo en diferentes países de las principales regiones, incluidas América del Norte, Europa, Asia-Pacífico, América Latina, Medio Oriente y África.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en volumen (kilotones).

| Alilaminas |

| Sulfonatos de alilo |

| epiclorhidrina |

| Éter glicidílico |

| Productos químicos para el tratamiento del agua |

| Otras aplicaciones (adhesivos, perfumes, productos farmacéuticos) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Alilaminas | |

| Sulfonatos de alilo | ||

| epiclorhidrina | ||

| Éter glicidílico | ||

| Productos químicos para el tratamiento del agua | ||

| Otras aplicaciones (adhesivos, perfumes, productos farmacéuticos) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de cloruro de alilo

¿Qué tamaño tiene el mercado de cloruro de alilo?

Se espera que el tamaño del mercado de cloruro de alilo alcance los 0,95 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 3,30% para alcanzar los 1,12 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Cloruro de alilo?

En 2024, se espera que el tamaño del mercado de cloruro de alilo alcance los 0,95 millones de toneladas.

¿Quiénes son los actores clave en el mercado Cloruro de alilo?

OSAKA SODA, Sumitomo Chemical Co., Ltd, INEOS, Olin Corporation, Befar Group Co. Ltd. son las principales empresas que operan en el mercado de cloruro de alilo.

¿Cuál es la región de más rápido crecimiento en el mercado Cloruro de alilo?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Cloruro de alilo?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de cloruro de alilo.

¿Qué años cubre este mercado de Cloruro de alilo y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de cloruro de alilo se estimó en 0,92 millones de toneladas. El informe cubre el tamaño histórico del mercado de Cloruro de alilo para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Cloruro de alilo para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del cloruro de alilo

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de cloruro de alilo en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de cloruro de alilo incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.