Marktgröße und Marktanteil für Vertikalliftmodule (VLM)

Vertikalliftmodul (VLM) Marktanalyse von Mordor Intelligence

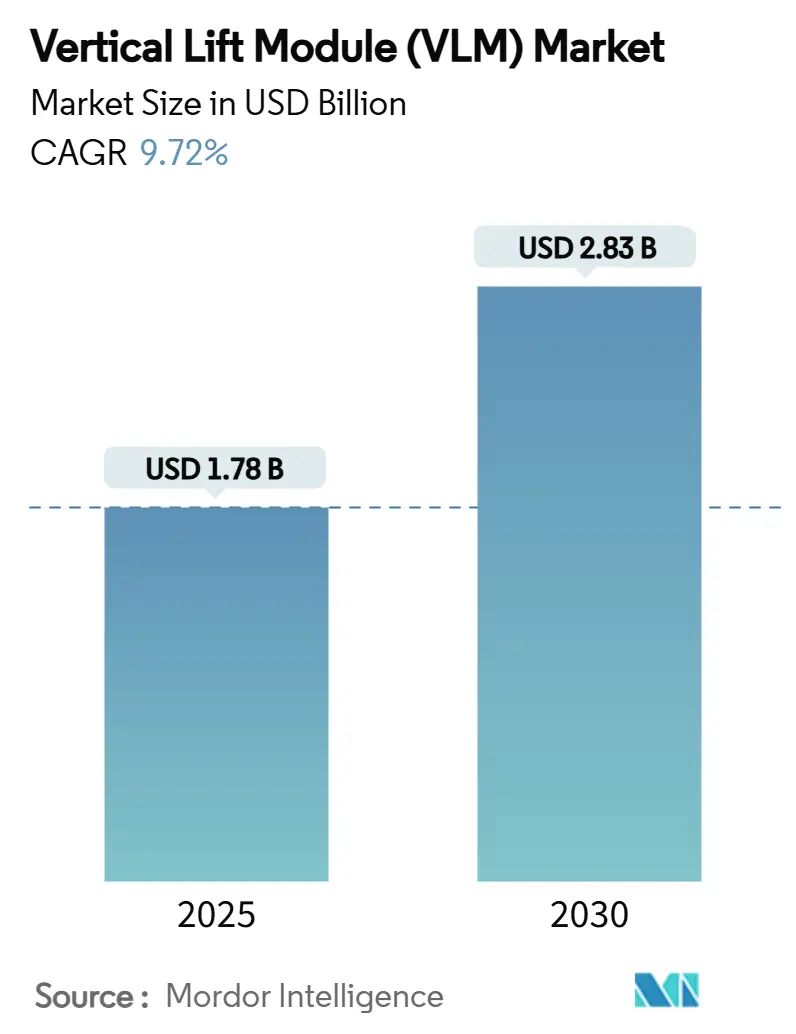

Die Marktgröße für Vertikalliftmodule beträgt 1,78 Milliarden USD im Jahr 2025 und wird voraussichtlich 2,83 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 9,72% CAGR. Die Nachfrage beschleunigt sich, da E-Commerce-Unternehmen sperrige Palettenregale durch Ware-zur-Person-Systeme ersetzen, die Kommissionierungszyklen von Tagen auf Stunden komprimieren. Automobilhersteller fügen automatisierte Pufferlagerung hinzu, um Just-in-Time-Produktionsrhythmen aufrechtzuerhalten, während Reinraumlabore der Biowissenschaften geschlossene Module übernehmen, die Rückverfolgbarkeits- und Kontaminationskontrollvorschriften erfüllen. Kühlkettenoperateure betrachten energieeffiziente Dual-Drive-Motoren als einen Weg zum ROI in weniger als 24 Monaten, und vorausschauende Wartungssoftwarepakete eröffnen einen After-Sales-Umsatzstrom für Gerätehersteller.

Wichtige Berichtserkenntnisse

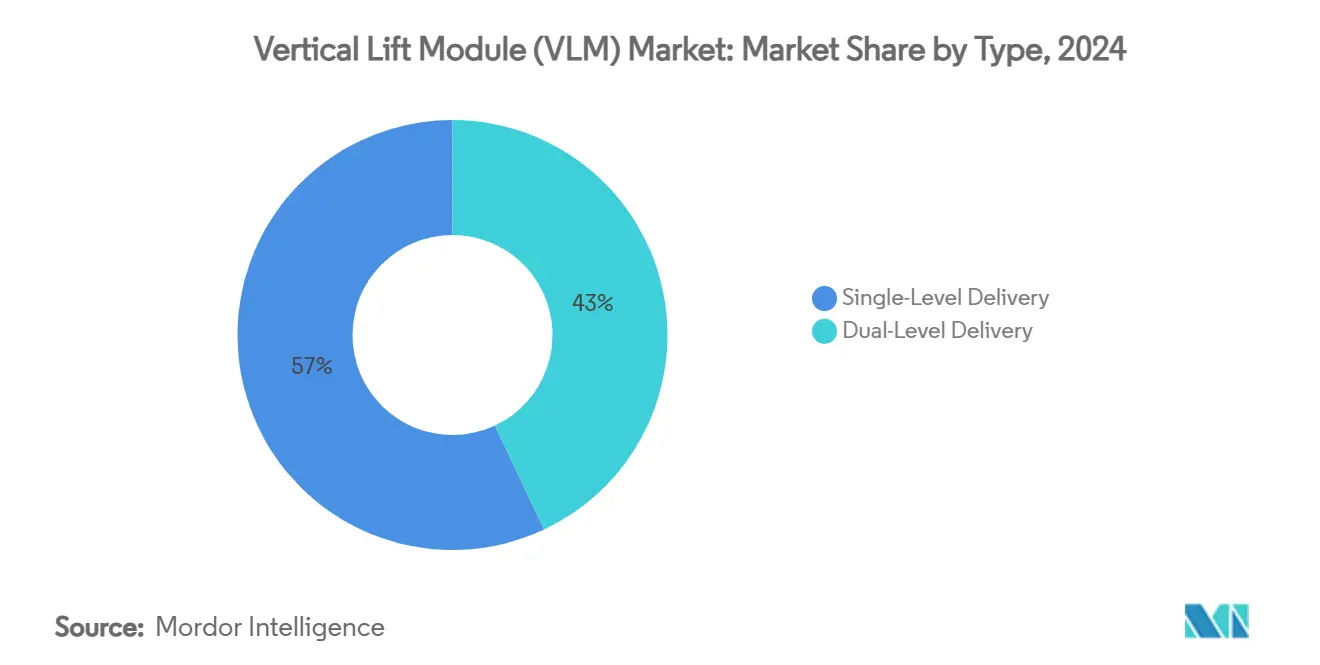

- Nach Typ hielten einstufige Ausgabesysteme 57% des Vertikalliftmodul-Marktanteils im Jahr 2024, während zweistufige Ausgabe voraussichtlich mit einer CAGR von 11,9% bis 2030 wachsen wird.

- Nach Tragfähigkeit machten 20-50-Tonnen-Einheiten 43% der Vertikalliftmodul-Marktgröße im Jahr 2024 aus; Einheiten über 50 Tonnen sind bereit, mit einer CAGR von 12,6% bis 2030 zu expandieren.

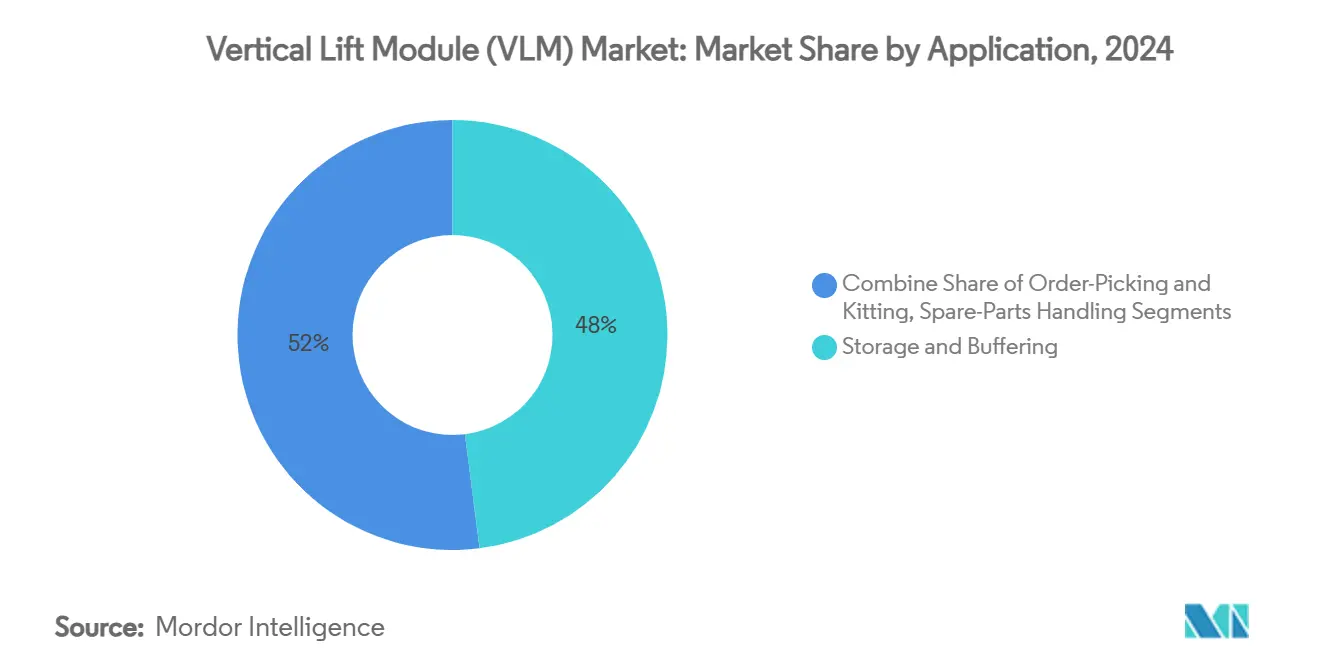

- Nach Anwendung trugen Lagerung und Pufferung 48% der Implementierungen im Jahr 2024 bei, während Auftragskommissionierung und Kitting mit einer CAGR von 13,4% bis 2030 voranschreitet.

- Nach Endbenutzer repräsentierten Automobiloperationen 24% des Umsatzanteils im Jahr 2024; E-Commerce-Fulfillment ist das am schnellsten wachsende Endnutzersegment mit einer CAGR von 14,7%.

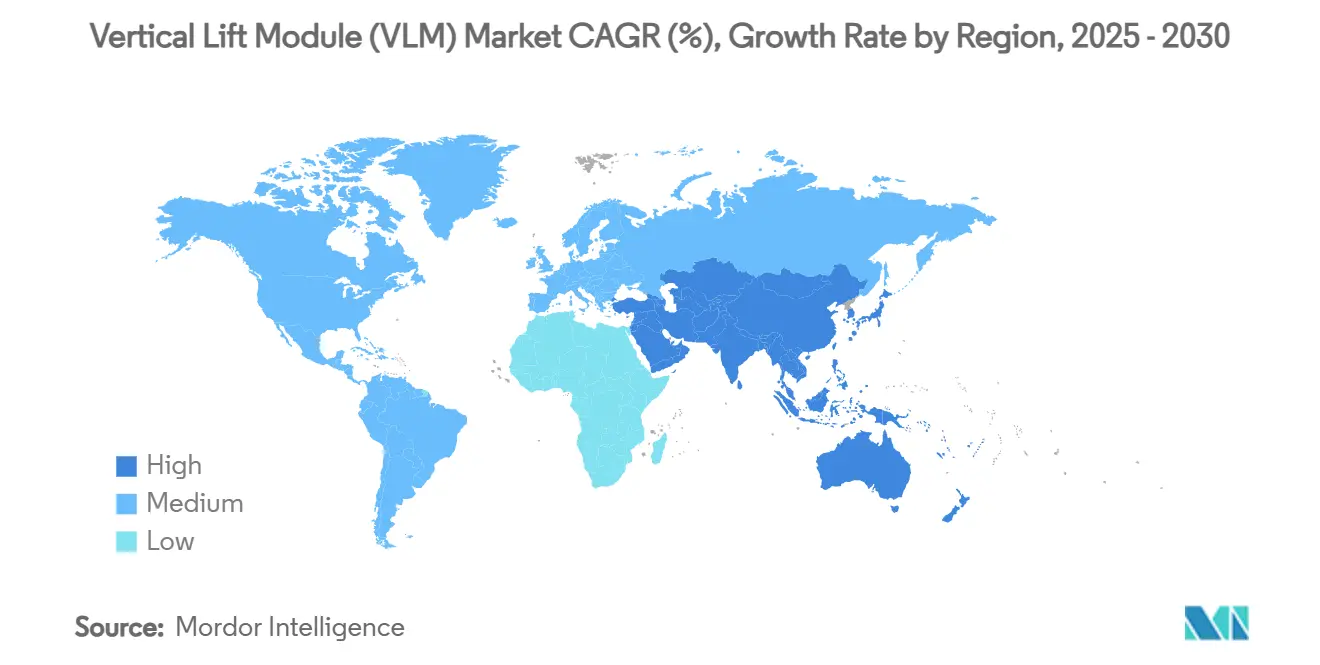

- Nach Region kommandierte Europa einen 36%igen Anteil des Vertikalliftmodul-Marktes im Jahr 2024; Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 12,3% bis 2030.

Globale Vertikalliftmodul (VLM) Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (%) Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| E-Commerce-geführte Mikro-Fulfillment-Expansion | 2.10% | Global, konzentriert in Nordamerika & EU-Stadtzentren | Mittelfristig (2-4 Jahre) |

| Beschleunigende VLM-Adoption in urbanen Lagern | 1.80% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| OEM-Push für vollautomatisierte, geschlossene Ersatzteilelagerung im europäischen Automobilsektor | 1.40% | Europa; Expansion nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Compliance-getriebene Rückverfolgbarkeitsbedürfnisse in US-Biowissenschaften-Reinräumen | 1.20% | Nordamerika; regulatorische Adoption in EU | Langfristig (≥ 4 Jahre) |

| Steigende Arbeitskostendifferenziale in Südostasien treiben AS/RS-Nachrüstungen an | 0.90% | APAC, besonders Südostasien | Kurzfristig (≤ 2 Jahre) |

| Energieeffiziente Dual-Drive-Motoren ermöglichen ROI < 24 Monate in Kühllagern | 0.80% | Global; frühe Adoption in Nordamerika | Mittelfristig (2-4 Jahre) |

| KI-gestützte vorausschauende Wartungsbündel von VLM-OEMs steigern After-Sales-Umsätze | 0.60% | Global; geführt von entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

E-Commerce-geführte Mikro-Fulfillment-Expansion

Einzelhändler verlagern sich von regionalen Distributionszentren zu automatisierten Mikro-Fulfillment-Knoten, die sich in oder neben bestehenden Geschäften befinden. Mehr als 7.300 automatisierte Mikro-Fulfillment-Zentren werden voraussichtlich bis 2030 weltweit in Betrieb sein, fast die Hälfte davon in den Vereinigten Staaten, wodurch nachhaltige Nachfrage nach kompakten, hochdichten Modulen entsteht, die in 10.000 Quadratfuß große Grundflächen passen. VLMs integrieren sich mit Roboter-Kommissionierern, um 99,99%ige Bestellgenauigkeitsraten zu erreichen und gleichzeitig den Arbeitsbedarf um bis zu 66% zu reduzieren. Obwohl Lieferkettenengpässe einige Einzelhändler-Rollouts verlangsamt haben, demonstrieren frühe Anwender schnelle Amortisation durch Komprimierung der Last-Mile-Lieferzeiten.

Beschleunigende VLM-Adoption in urbanen Lagern

Industriemieten in wichtigen asiatischen Hauptstädten übertreffen regionale Durchschnitte und zwingen Betreiber, vertikalen Raum zurückzugewinnen. VLMs, die Deckenhöhen von 98 Fuß erreichen, vervierfachen die Lagerdichte und verlagern die Arbeit vom Reisen zum Kommissionieren, was wesentlich ist, wo Arbeitskräfte knapp und teuer sind. Daifukus neue Produktionsstätte in Indien wurde in Betrieb genommen, um diesem Anstieg der urbanen Automatisierungsnachfrage zu entsprechen. Immobilienbeschränkungen und Lohninflation wirken daher zusammen, um VLM-Investitionen höher auf die Prioritätenlisten des Managements zu setzen.

OEM-Push für vollautomatisierte, geschlossene Ersatzteilelagerung im europäischen Automobilsektor

Automobil-OEMs integrieren VLMs in Teilezentren, um den Produktionsrhythmus aufrechtzuerhalten und Inventar zu reduzieren. Emil Frey Logistik steigerte die Lagerkapazität um 300% und sicherte 99,76% Betriebszeit nach der Implementierung einer AutoStore-basierten Lösung. Stellantis zielt auf 40% Fertigungskostensenkungen bis 2030 durch Automatisierung ab, was das Managementengagement für digitale Logistik unterstreicht. Geschlossene Rückverfolgbarkeit unterstützt auch Qualitätsprüfungen und Garantieverwaltung.

Compliance-getriebene Rückverfolgbarkeitsbedürfnisse in US-Biowissenschaften-Reinräumen

Module bieten versiegelte Umgebungen, integrieren Luftpartikel-Überwachung und führen Prüfspuren, die mit FDA 21 CFR Part 11 konform sind. Beckman Coulters MET ONE 3400+ Zähler verbindet sich direkt mit Lagersystemen und automatisiert die Chargendokumentation. ASYS Group liefert GMP-kompatible Handhabungseinheiten, die sich mit Fertigungsoperationsplattformen synchronisieren und die Attraktivität des Vertikalliftmodul-Marktes in regulierten Räumen verstärken.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (%) Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anlagendachhöhenbegrenzungen in europäischen Brownfield-Standorten | -1.30% | Europa; industrielle Legacy-Standorte | Kurzfristig (≤ 2 Jahre) |

| Hohe Vorabinvestition vs. Multi-Shuttle-Alternativen in APAC-Tier-2-Städten | -1.10% | APAC-Tier-2-Städte; Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Stromqualitätsschwankungen in aufkommenden afrikanischen Logistikzentren | -0.70% | Subsahara-Afrika; ausgewählte MEA-Märkte | Langfristig (≥ 4 Jahre) |

| Begrenzte nachrüstbereite ERP/WMS-Schnittstellen in KMU-Segmenten | -0.90% | Globale KMU-Märkte; Entwicklungsregionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anlagendachhöhenbegrenzungen in europäischen Brownfield-Standorten

Viele vor 1990 gebaute europäische Anlagen fehlt die 25-Fuß-Freihöhe, die Spitzen-VLM-Effizienz freischaltet. Nachrüstung beinhaltet Bodenverstärkung und Strukturprüfungen, die Projektkosten aufblähen; an einigen Standorten verbieten Denkmalschutzregeln vertikale Veränderungen. AutoStore schätzt, dass 65% seiner europäischen Installationen in solchen Nachrüstungsszenarien auftreten, was sowohl Chance als auch Beschränkung hervorhebt

Hohe Vorabinvestition vs. Multi-Shuttle-Alternativen in APAC-Tier-2-Städten

Betreiber in sekundären asiatischen Metros bevorzugen oft Shuttle-basierte Systeme, die graduell skalieren. Budgetunsicherheiten entstehen durch schwankende E-Commerce-Penetration und den Bedarf für gleichzeitige Anlagenupgrades. Begrenzte Amortisationssichtbarkeit verzögert daher einige Vertikalliftmodul-Markt-Implementierungen trotz langfristiger Durchsatzvorteile.

Segmentanalyse

Nach Typ: Einstufige Ausgabe dominiert traditionelle Anwendungen

Einstufige Systeme eroberten 57% des Umsatzes von 2024, eine Reflexion ihrer Kompatibilität mit bestehenden Gebäudehöhen und unkomplizierten Operationen. Typischer Durchsatz beträgt durchschnittlich 250 Artikel pro Stunde, angemessen für mittlere Geschwindigkeitsumgebungen. Zweistufige Varianten verzeichnen jedoch eine CAGR von 11,9% bis 2030. Sie erreichen 350 Artikel pro Stunde, indem sie gleichzeitige Extraktion und Präsentationsschalen ermöglichen, was sie zur bevorzugten Wahl macht, wenn Brownfield-Standorte ausreichende vertikale Freiheit besitzen. Kardex hat Controller-Firmware aufgerüstet, um beide Konfigurationen innerhalb desselben WMS zu harmonisieren, was Betreibern Flexibilität gibt, Systemtypen zu mischen, während sich Bestellprofile entwickeln. Der Vertikalliftmodul-Markt neigt sich weiterhin zu zweistufigen Investitionen, da Anlagen höhere Kommissionierungen pro Quadratfuß anstreben.

Ein modularer Designrahmen senkt Ingenieurkosten und beschleunigt die Installation. OEMs bieten jetzt Plug-and-Play-Förderdocks und Roboterschnittstellen an, wodurch einstufige Module als Puffer für angrenzende Hochdurchsatzzonen dienen können, während zweistufige Einheiten Schnelldreher handhaben. Diese Hybridstrategie gewährleistet Kontinuität während saisonaler Spitzen ohne Überdimensionierung der Ausrüstung für durchschnittliche Nachfrage, was das Wertversprechen des Vertikalliftmodul-Marktes für ausgewogene Capex-Planung verstärkt.

Nach Tragfähigkeit: Mittelbereichssysteme balancieren Vielseitigkeit und Leistung

Für 20-50 Tonnen bewertete Einheiten hielten 43% Marktanteil im Jahr 2024, was ihre Eignung für verpackte Automobilteile, Behälter-behandeltes E-Commerce-Inventar und pharmazeutische Nutzlasten widerspiegelt, die selten 1.000 Pfund pro Schale überschreiten. Diese Systeme bilden das Rückgrat von Multi-Industrie-Implementierungen, weil sie keine spezielle Bodenbelag- oder Kranunterstützung benötigen. Über-50-Tonnen-Module verzeichnen eine CAGR von 12,6%, angeheizt von Luft- und Raumfahrt- und Schwermaschinenzulieferern, die übergroße Komponenten in einzelne Speicherpunkte konsolidieren. Umgekehrt besetzen Sub-20-Tonnen-Maschinen Nischenfunktionen in Elektronik- und Medizingerätemontagelinen, wo Sauberkeit und Präzision Gewichtsmetriken überwiegen.

Schaefers LOGIMAT illustriert den Trend und bietet Kapazitäten von bis zu 1 Tonne pro Schale mit ERP-Anschlüssen, die Integrationszeiten um 30% reduzieren. Da sich Industrie 4.0 ausbreitet, wählen Anlagen Lastklassen basierend auf Digital-Twin-Simulationen statt generischen Faustregeln aus. Folglich verlängern sich Beschaffungszyklen, um Datenmodellierung einzuschließen, dennoch bleibt Adoptionsmomentum bestehen, weil die Vertikalliftmodul-Marktgröße eng mit quantifizierbaren Produktivitätsgewinnen übereinstimmt.

Nach Anwendung: Lagerung übergeht zu dynamischem Fulfillment

Lagerung und Pufferung machen immer noch 48% der Implementierungen aus, ein Erbe früher Projekte, die traditionelle Regale ersetzten. Dennoch zeigt Auftragskommissionierung und Kitting eine CAGR von 13,4% bis 2030, da Omnichannel-Einzelhändler Durchsatz priorisieren. Die Vertikalliftmodul-Marktgröße, die Fulfillment-Funktionen zugeordnet wird, gewinnt durch integrierte Pick-to-Light, ergonomische Lifttische und AMR-Übergaben, die Arbeitsreisedistanz auf null reduzieren. Ersatzteilhandhabung bleibt stetig, untermauert von Automobil- und Industrie-OEM-Servicenetzwerken, die serialisierte Rückverfolgbarkeit für Garantieprüfungen fordern.

Module werden jetzt mit eingebetteten APIs geliefert, die Kommissioniererdaten mit kundenorientierten Dashboards verknüpfen und versprochene Vorlaufzeiten verkürzen. Flaschenpost's automatisiertes Getränke-Fulfillment-Center erreichte mehr als 2.000 Roboterbewegungen pro Stunde durch Paarung von VLM-Lagerung mit Shuttle-Bots. Das Ergebnis demonstriert, wie Anwendungsevolution den Vertikalliftmodul-Markt zu Echtzeit-, auftragsgetriebener Logik statt statischem Einlagern schwenkt.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Endbenutzerindustrie: Automobilführung steht vor E-Commerce-Herausforderung

Automobilwerke hielten 24% Anteil im Jahr 2024 und nutzten Module für Kit-Sequenzierungslinien und Garantieteile-Hubs. Der Vertikalliftmodul-Marktanteil in diesem Segment spiegelt strenge Betriebszeitziele und reife MES-Schnittstellen wider. E-Commerce-zentrische Einzelhändler verzeichnen jedoch die schnellste Expansion mit 14,7% CAGR bis 2030. Sie behandeln VLMs als Mikro-Fulfillment-Motoren, die urbane Lieferfenster auf Same-Hour-Benchmarks reduzieren. Biowissenschaften-Reinräume, elektrische Montage und Lebensmittellogistik behalten konsistente Aufnahme bei, da industriespezifische Varianten Zertifizierungen wie GMP oder ISO 14644 erhalten.

Interstate Cold Storage dokumentierte 35% Energieeinsparungen nach Integration von VFD-ausgestatteten Hubmotoren, was Relevanz für temperaturkontrollierte Waren beweist. Da klimakontrollierte Logistik proliferiert, hilft Endnutzerdiversifikation, die Vertikalliftmodul-Industrie vor zyklischen Schocks in jedem einzelnen Sektor zu isolieren.

Geographieanalyse

Europa führt mit 36% Umsatzanteil im Jahr 2024, verankert von Automobilfertigungskorridoren in Deutschland, Spanien und Frankreich. Brownfield-Nachrüstungen dominieren, weil viele Anlagen moderne Deckenhöhennormen vordatieren. OEM-Mandate für Rückverfolgbarkeit und Energiefußabdruck-Reduktion, kombiniert mit strengen Arbeitsschutzvorschriften, halten den regionalen Vertikalliftmodul-Markt am Wachsen, selbst wenn Neubau-Projekte sich verlangsamen. Deutschlands Tier-1-Zulieferer integrieren KI-basierte Motordiagnostik zur Verhinderung ungeplanter Linienstopps, ein Feature, das jetzt in den meisten europäischen Kaufspezifikationen eingebettet ist.

Asien-Pazifik verzeichnet die schnellste CAGR von 12,3% bis 2030. China implementiert VLMs in Greenfield-Smart-Fabriken, wo zellbasierte Fertigung kompakte Point-of-Use-Läger benötigt. Indiens Logistikautomatisierungsausgaben steigen, da neue Industriekorridore öffentliche Finanzierung für integrierte Lieferkettenparks erhalten, was regionalen Appetit auf hochdichte Vertikallagerung verstärkt. Japan und Südkorea wenden Module an, um Arbeitskräftemangel aufgrund alternder Demografie zu mildern. Die Skalierung und Greenfield-Natur der Region bedeuten, dass Lieferanten komplette Ökosysteme - VLM-Hardware, WMS und AMR-Flotten - in einem schlüsselfertigen Paket verkaufen, was die Vertikalliftmodul-Marktgröße über das Jahrzehnt stärkt.

Nordamerika behält eine stetige Expansionsspur bei. Einzelhändler rüsten Vorstadtfilialen mit Mikro-Fulfillment-Knoten nach, und Biowissenschaftscluster im US-Nordosten übernehmen GMP-konforme Module für Biologika. Kühllageroperateure im US-Mittleren Westen und Kanada schätzen Dual-Drive-Hubeffizienzen, die Versorgungsrechnungen während Spitzentarife drosseln. Lateinamerika und der Nahe Osten & Afrika sind aufkommend aber ungleichmäßig. Brasiliens Kontraktlogistikunternehmen erforschen Leasingmodelle zur Umgehung von Capex-Barrieren, während südafrikanische Distributoren Stromqualitätsproblemen gegenüberstehen, die Spannungsregulierungs-Add-ons erfordern, ein Faktor, der kurzfristige Vertikalliftmodul-Marktpenetration unterdrückt.

Wettbewerbslandschaft

Der Markt bleibt mäßig fragmentiert. Kardex, Hänel und Modula behalten Legacy-Markenerbe, dennoch fordern branchenübergreifende Einsteiger wie AutoStore und SSI SCHAEFER etablierte Anbieter heraus, indem sie Würfellagerung oder Shuttle-Systeme mit VLM-Angeboten bündeln. Produktdifferenzierung konzentriert sich jetzt auf Software. Kardex' Zusammenarbeit mit Berkshire Grey integriert Roboterkommissionierung zur Erreichung von 99,99% Genauigkeit ohne Teach-in-Perioden, was eine Verschiebung zu KI-gestützten Workflows unterstreicht.[1]Kardex, "Berkshire Grey Announces Formal Partnership with Kardex; Powering Robotic Picking and AutoStore," kardex.com Ebenso nutzt SPARETECHs Teileidentifikationsplattform eine 10-Millionen-Artikel-Datenbank zur Reduzierung von Ersatzteilinventarkosten, wodurch Wert über physische Ausrüstung hinaus erweitert wird.[2]SPARETECH, "Spare Parts on Demand - Transparency & Availability Instead of High Inventories," sparetech.io

Energieoptimierte Antriebe und vorausschauende Diagnostik dienen als zusätzliche Kampfplätze. Modulas Next-Gen-Controller verwendet lastadaptive Beschleunigungskurven, die Stromverbrauch um 15% kürzen und ESG-Scorecard-Druck ansprechen. AutoStores thailändische Roboterfabrik verdoppelt Produktionskapazität und verkürzt Vorlaufzeit auf 20 Wochen, wodurch das Unternehmen Lieferketten-Resilienz erhält, die Konkurrenten fehlt.[3]"AutoStore Debuts New Modular Robot Factory to Support Global Market Expansion," autostoresystem.com Regionale Fertigungsfußabdrücke beeinflussen auch Gesamtlandungskosten, ein Faktor, der Anbieter mit diversifizierten Montagestandorten wie Daifuku und SSI SCHAEFER begünstigt. Preistaktiken variieren: Einige Lieferanten bündeln langfristige Servicevereinbarungen zu reduzierten Raten, um Annuitätsumsatz zu sichern, während andere modulare Servicetiers anbieten, die KMU-Budgets anvisieren.

Marktführer der Vertikalliftmodul (VLM) Industrie

-

Kardex Group

-

Hänel Storage Systems

-

Ferretto Group S.p.a

-

Modula Inc.(System Logistics)

-

AutoCrib Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- März 2025: SPARETECH startete eine automatisierte Ersatzteileplattform basierend auf mehr als 10 Millionen SKUs SPARETECH.

- Februar 2025: Infosys begann ein globales SAP S/4HANA-Programm mit Kardex, das über 30 Länder abdeckt Infosys.

- Januar 2025: AutoStore eröffnete eine neue modulare Roboterfabrik in der Provinz Rayong, Thailand, und verdoppelte die Roboterkapazität auf 15.000 Einheiten innerhalb von 18 Monaten AutoStore.

- Januar 2025: Bertel O. Steen vervierfachte die Lagerkapazität nach Implementierung der AutoStore-Automatisierung und erreichte 99,7% Betriebszeit AutoStore.

Globaler Vertikalliftmodul (VLM) Marktberichtsumfang

Ein Vertikalliftmodul (VLM) ist ein geschlossenes System mit einem Einleger und einem Extraktor in der Mitte. Dies macht es einfach, gespeicherte Schalen automatisch zu finden und herauszunehmen. Als gespeicherte Artikel zum Bediener gebracht wurden, wurde die Suchzeit erheblich gekürzt, wodurch die Produktivität um 66% gesteigert wurde.

Der untersuchte Markt teilt VLM in Gruppen basierend auf Endbenutzerindustrien wie Automobil, Lebensmittel und Getränke und Einzelhandel auf und gibt eine detaillierte Analyse spezifischer Anwendungsfälle und Anwendungsbereiche. Außerdem schließt die Geographieanalyse Hauptländer in Nordamerika, Europa und der Asien-Pazifik-Region aus.

Die Marktgrößen und Prognosen werden in Wertbegriffen (USD Millionen) für alle oben genannten Segmente bereitgestellt.

| Einstufige Ausgabe |

| Zweistufige Ausgabe |

| Bis zu 20 Tonnen |

| 20 - 50 Tonnen |

| Über 50 Tonnen |

| Lagerung und Pufferung |

| Auftragskommissionierung und Kitting |

| Ersatzteilhandhabung |

| Automobilindustrie |

| Metall und Maschinenbau |

| Elektrik und Elektronik |

| Einzelhandel / Distribution und E-Commerce |

| Biowissenschaften (Pharma-Medizingeräte) |

| Lebensmittel und Getränke |

| Andere Industrien |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Türkei |

| Saudi-Arabien | |

| Südafrika | |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas |

| Nach Typ | Einstufige Ausgabe | |

| Zweistufige Ausgabe | ||

| Nach Tragfähigkeit | Bis zu 20 Tonnen | |

| 20 - 50 Tonnen | ||

| Über 50 Tonnen | ||

| Nach Anwendung | Lagerung und Pufferung | |

| Auftragskommissionierung und Kitting | ||

| Ersatzteilhandhabung | ||

| Nach Endbenutzerindustrie | Automobilindustrie | |

| Metall und Maschinenbau | ||

| Elektrik und Elektronik | ||

| Einzelhandel / Distribution und E-Commerce | ||

| Biowissenschaften (Pharma-Medizingeräte) | ||

| Lebensmittel und Getränke | ||

| Andere Industrien | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Türkei | |

| Saudi-Arabien | ||

| Südafrika | ||

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens und Afrikas | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist die aktuelle Größe des Vertikalliftmodul-Marktes?

Die Marktgröße für Vertikalliftmodule wird auf 1,78 Milliarden USD im Jahr 2025 geschätzt und soll 2,83 Milliarden USD bis 2030 bei einer CAGR von 9,72% erreichen.

Welches Segment hält den größten Vertikalliftmodul-Marktanteil?

Einstufige Ausgabesysteme halten den größten Anteil mit 57% des Umsatzes von 2024.

Welcher Anwendungsbereich wächst am schnellsten?

Auftragskommissionierung- und Kitting-Anwendungen expandieren mit einer CAGR von 13,4% bis 2030, da Einzelhändler auf schnelles Fulfillment drängen.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Robustes E-Commerce-Wachstum und Greenfield-Smart-Factory-Investitionen treiben eine CAGR von 12,3% für Asien-Pazifik bis 2030 an.

Seite zuletzt aktualisiert am: