uns Vermögenswert Management Marktgröße und Marktanteil

uns Vermögenswert Management Marktanalyse von Mordor Intelligenz

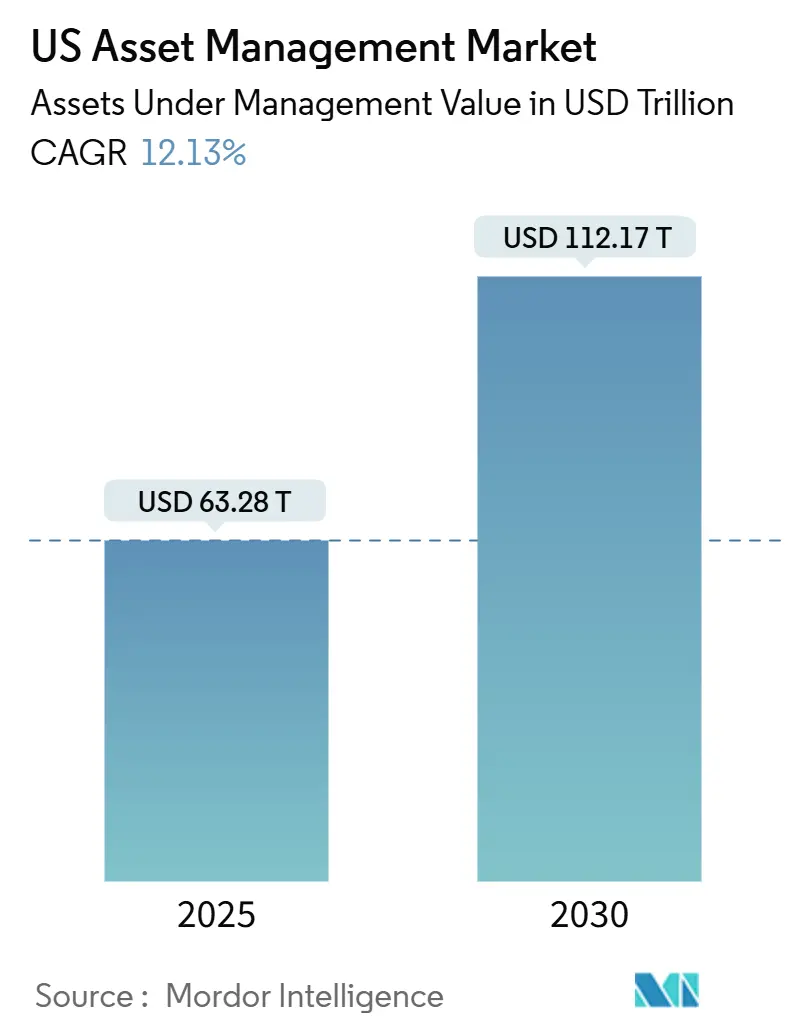

Der uns Vermögenswert Management Markt wird 2025 auf USD 63,28 Billionen bewertet und soll bis 2030 auf USD 112,17 Billionen wachsen, was eine CAGR von 12,13% widerspiegelt. Das Wachstum basiert auf der raschen Einführung KI-gestützter Portfolio-Automatisierung, dem steigenden Einfluss tokenisierter privater Vermögenswerte und der Umschichtung überschüssigen Pensionskapitals aus leistungsorientierten Systemen In ausgelagerte CIO-Mandate. Etablierte Unternehmen stehen unter Druck von Fintech-Neueinsteigern, die granulare Personalisierung im Großen Maßstab versprechen, während die anhaltende Migration von Investmentfonds zu börsengehandelten Fonds die Gebührendynamik verändert. Unternehmensüberschüsse, boomende liquide Guthaben vermögender Privatpersonen und regulatorische Anreize für Notfallsparvehikel erweitern gemeinsam das Chancenspektrum des uns Vermögenswert Management Marktes.

Wichtige Berichtsergebnisse

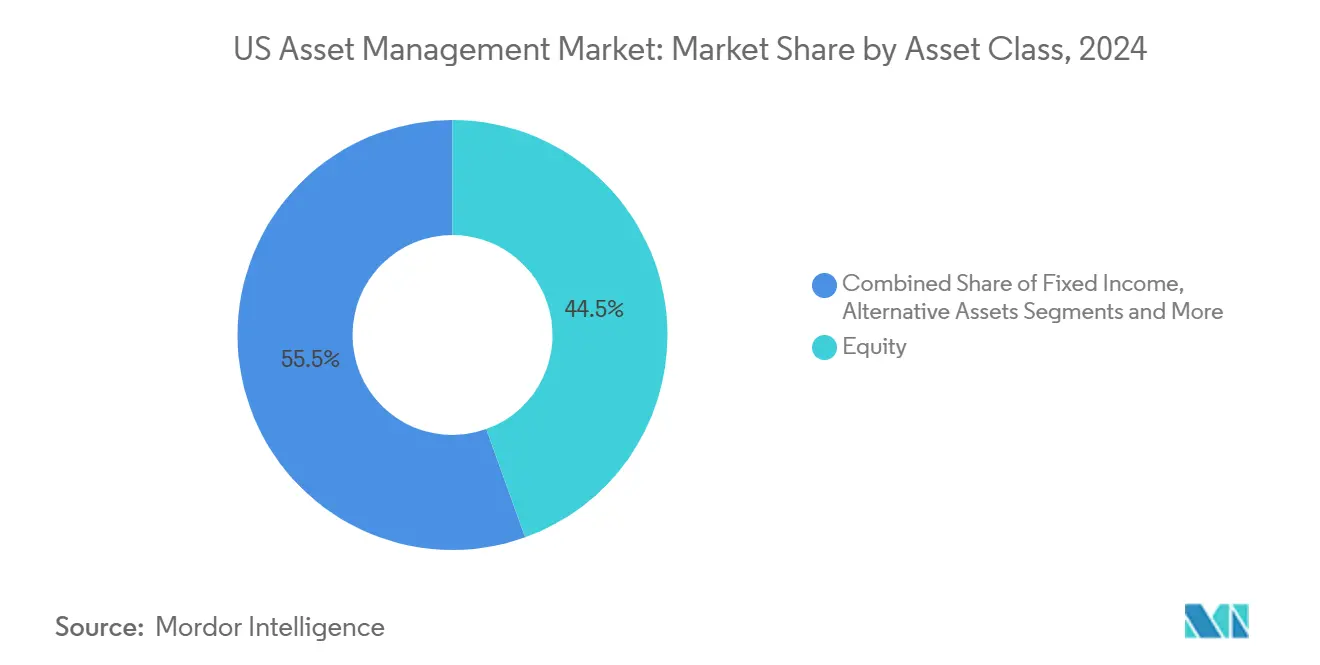

- Nach Anlageklassen führten Aktien mit 44,5% Anteil am uns Vermögenswert Management Markt 2024; Alternativ Anlagen sollen bis 2030 mit einer CAGR von 14,67% wachsen.

- Nach Firmentyp hielten Vermögensberatungsunternehmen 33,5% der uns Vermögenswert Management Marktgröße 2024, während dasselbe Segment voraussichtlich mit einer CAGR von 13,83% voranschreitet.

- Nach Beratungsmodus dominierte Menschlich Advisory mit 92,6% Anteil am uns Vermögenswert Management Markt 2024; Roboter-Advisory ist das am schnellsten wachsende Segment mit einer CAGR von 19,28% bis 2030.

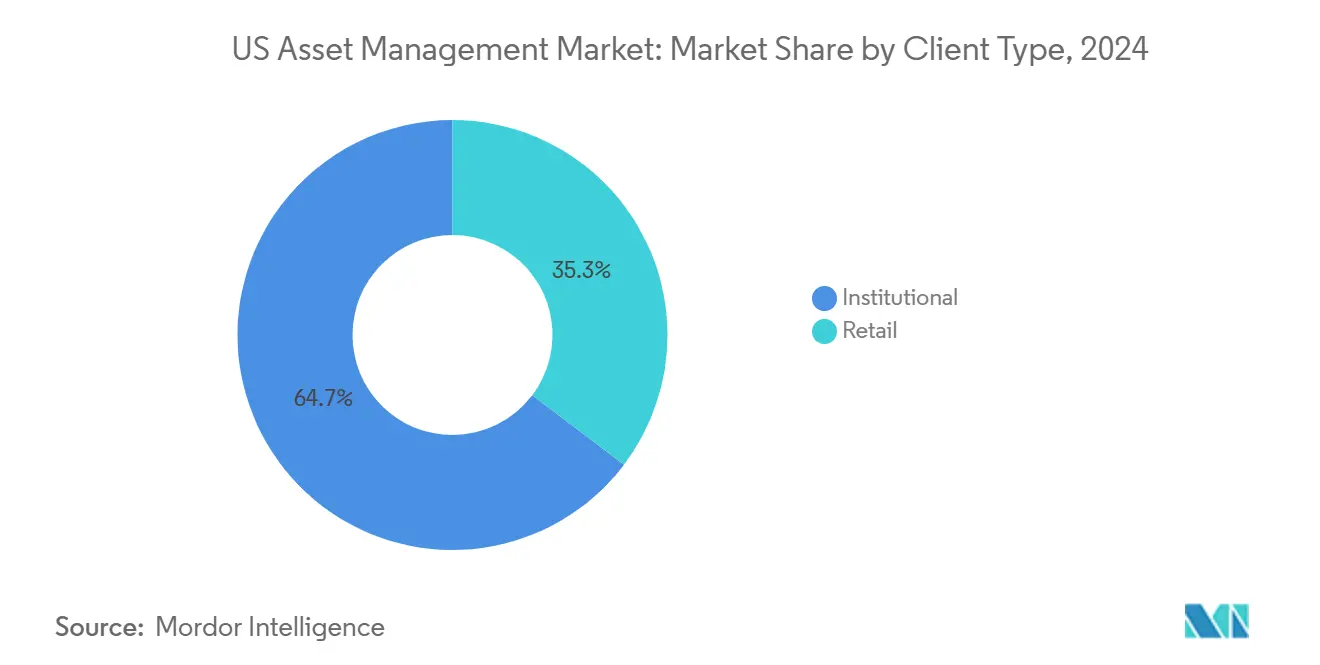

- Nach Kundentyp beherrschten institutionelle Investoren 64,7% der uns Vermögenswert Management Marktgröße 2024, während Privatkundenanlagen mit einer CAGR von 15,45% wachsen sollen.

- Nach Verwaltungsquelle repräsentierten onshore-verwaltete Anlagen 87,7% des uns Vermögenswert Management Marktes 2024; Off-Shore--delegierte Anlagen sollen mit einer CAGR von 17,71% steigen.

uns Vermögenswert Management Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| KI-gestützte Portfolio-Automatisierung & Analytik | +3.2% | Global (technologieorientierte Zentren) | Mittelfristig (2-4 Jahre) |

| HNW & vermögende Mittelschicht-Vermögensexpansion | +2.7% | National (Vermögenszentren) | Langfristig (≥ 4 Jahre) |

| Demokratisierung privater Märkte via Tokenisierung | +2.4% | Global (früh USA, Singapur) | Mittelfristig (2-4 Jahre) |

| Umschichtung von Unternehmensrenten-Überschüssen | +1.9% | National (Unternehmensregionen) | Kurzfristig (≤ 2 Jahre) |

| Migration zu aktiven ETF-Strukturen | +1.5% | National | Mittelfristig (2-4 Jahre) |

| Betriebliche Notfall-Sparprogramme | +0.8% | National | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Einführung KI-gestützter Portfolio-Automatisierung & Echtzeit-Analytik

Künstliche Intelligenz ist von einem experimentellen Pilotprojekt zu einem operativen Kern geworden, wobei eine bedeutende Mehrheit der Vermögenswert Manager KI-Werkzeuge In der Portfolio-Konstruktion bereits einsetzt oder In naher Zukunft plant. Prädiktive Analytik, Sentiment-Erfassung und Alternativ Datenaufnahme schärfen das Handel-Timing und die Risikokontrolle, während Unternehmen wie JPMorgan und Goldman Sachs messbare Umsatzsteigerungen durch KI-gestütztes kreuzen-Selling berichten. Hyperpersonalisierte Musterportfolios, die sich In Echtzeit anpassen, haben die Kundenbindungsmetriken erhöht und Beratern ermöglicht, größere Portfolios zu verwalten. Der Wettbewerbsvorteil liegt nun In der Algorithmus-Transparenz und proprietären Datenpipelines statt In einfacher Größe. Während sich natürlichsprachliche Schnittstellen entwickeln, erwartet der uns Vermögenswert Management Markt, dass kundenorientierte Werkzeuge konversationelle Erklärungen von Strategieverschiebungen In verständlicher Sprache anbieten und die Wahrnehmungslücke zwischen menschlicher und maschineller Beratung verringern.

Demokratisierung privater Märkte durch tokenisierte/Intervallfonds

Tokenisierung reduziert Mindestanlagebeträge und fügt programmierbare Liquidität hinzu, was Privatanlegern den Zugang zu Privat-Eigenkapital-, Immobilien- und Kreditstrategien ermöglicht, die einst auf Institutionen beschränkt waren. Große Sponsoren preisen die unveränderliche Prüfspur der Blockchain als Einhaltung-Hilfe an, während Vertriebe Teilaktien als Bildungsbrücke für neuere Investoren betrachten. Für den uns Vermögenswert Management Markt eröffnet dieser Treiber gebührenresistente Umsatzströme, die nicht mit Headline-Aktienindizes korrelieren.

Umschichtung von Unternehmensrenten-Überschüssen zu OCIO-Mandaten

uns-Unternehmensrenten, die im Zinszyklus von Defiziten zu Überschüssen wechselten, lagern das Überschussmanagement an OCIO-Anbieter aus. Mandate betonen dynamisches Hedging, Alternativ Bereiche und ergebnisorientierte Overlays. Das Outsourcing reduziert interne Governance-Hemmnisse, beschleunigt taktische Neugewichtungen und erweitert das Engagement In Privatkrediten für Renditeaufschläge. Der Finanzierungsschub verleiht OCIOs die Größe, niedrigere Managergebühren auszuhandeln, was den größenbasierten Vorteil verstärkt, der bereits den uns Vermögenswert Management Markt definiert.

Betriebliche Notfall-Sparprogramme steigern Cash-AUM

SECURE 2.0-Bestimmungen verlangen von Arbeitgebern, Notfall-Sparbeiträge anzubieten, die standardmäßig In risikoarme Konten fließen. Die frühesten Anwender berichten von Teilnahmequoten über 50% bei nicht hoch entlohnten Mitarbeitern. Cash-Guthaben verbleiben auf Record-Keeper-Plattformen und fließen dann In kurzlaufende Anleihen-ETFs, sobald Schwellenwerte erreicht werden, was dem uns Vermögenswert Management Markt über einen langen Horizont klebrige Vermögenswerte hinzufügt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Regulatorische & Cybersicherheits-Einhaltung-Kosten | -1.8% | Global (stark regulierte Zentren) | Mittelfristig (2-4 Jahre) |

| Gebührenkompression durch passive & Roboter-Angebote | -1.6% | Global (entwickelte Märkte) | Langfristig (≥ 4 Jahre) |

| Konzentration von Vertriebsplattformen belastet mittelgroße Firmen | -1.2% | National (mit Schwerpunkt auf unabhängigen Beratungskanälen) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende regulatorische & Cybersicherheits-Compliance-Kosten

Eine sich wandelnde SEC-Agenda konzentriert sich nun auf Verwahrungsschutz, KI-Governance und Outsourcing-Aufsicht und fügt Spezialisten- und Technologieausgaben hinzu, die mittelgroße Berater am stärksten belasten. Die Bildung einer eigenen Krypto-Vermögenswert-Task-Force deutet auf neue Regeln hin, die die Onboarding- und Transaktionsüberwachungskomplexität für Tokenisierungsinitiativen erhöhen werden. Gleichzeitig vervielfältigen sich Cyber-Bedrohungsvektoren, während Berater Drittanbieter-Datenfeeds und Fernbedienung-Work-Endpunkte integrieren, was mehrere-Faktor-Authentifizierungs-Upgrades und Rot-Team-Tests erzwingt.

Anhaltende Gebührenkompression durch passive & Robo-Angebote

Durchschnittliche Kostenquoten für Aktien-Investmentfonds fielen 2024 auf 0,34%, während ETF-Gebühren bei 0,16% stabilisierten. Roboter-Berater etablierten einen 25-35 Basispunkte alle-In-Preispunkt, der nun Verhandlungen für gemischte menschlich-digitale Mandate verankert. Da die Einnahmen pro verwaltetem USD-Dollar fallen, setzen Vertriebsplattformen auf Datenlizenzierung und Wertpapierleihe-Einnahmen, aber nicht alle Unternehmen besitzen die Größe, um die Lücke zu schließen, was den uns Vermögenswert Management Markt für weitere Konsolidierung reif macht.

Segmentanalyse

Nach Anlageklasse: Alternative Anlagen übertreffen traditionelle Investments

Aktien behielten 2024 einen 44,5%igen uns Vermögenswert Management Marktanteil aufgrund der Stärke KI-zentrierter Mega-Kappen, während festverzinsliche Wertpapiere an Relevanz gewannen, als sich die Renditen nach oben anpassten. Alternativ Anlagen sollen zwischen 2025 und 2030 mit einer CAGR von 14,67% wachsen, schneller als jede Kernklasse im uns Vermögenswert Management Markt. Privat-Eigenkapital-Allokationen mit Fokus auf Technologie, Gesundheitswesen und erneuerbare Energien erzielten 2024 durchschnittlich 10,5% annualisierte Renditen und zogen zusätzliche Pensions- und Family-Büro-Zuflüsse an.

Tokenisierung senkt Barrieren für Privatanleger zur Teilnahme an Privatkrediten und Immobilieninvestments, wodurch Alternativen zu einer wichtigen Auffahrt für Privatkundendiversifikation werden. Infrastruktur-Deals im Zusammenhang mit Energiewende und Digitalisierungsthemen liefern laufzeitangepasste Cashflows für Versicherer, die langfristige Verbindlichkeiten verwalten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Firmentyp: Vermögensberatungsunternehmen führen Marktentwicklung

Vermögensberatungsunternehmen kontrollierten 2024 33,5% des uns Vermögenswert Management Marktes und profitieren von einem 13,83% CAGR-Ausblick. Broker-Dealer reagieren, indem sie von Provisions- auf Beratungspreise umstellen, während Banken verwaltete Portfolios über digitale Filialen kreuzen-sellen.

Treuhänderpflicht untermauert das RIA-Wertversprechen, und etwa 79% der Vermögensverwalter erwarten, dass KI die Erträge durch verbesserte Kundenbindung steigert. Erweiterte MännerüS umfassen Privatkredite und Direct Indexing, was differenzierte Steuerergebnisse ermöglicht. Sollte die Berateranzahl über das nächste Jahrzehnt um bis zu 110.000 fallen, werden Unternehmen, die Plandiagnostik und Kontenzusammenführung automatisieren, ihren Anteil im uns Vermögenswert Management Markt ausweiten.

Nach Beratungsmodus: Human-Robo-Hybridmodelle entstehen

Menschliche Berater machten 2024 92,6% des uns Vermögenswert Management Marktes aus, dennoch sollen Roboter-Lösungen jährlich um 19,28% wachsen, da jüngere Kohorten niedrigschwellige Einstiegspunkte suchen. Vanguards Hybrid-Roboter rangiert 2025 In AUM an erster Stelle und kombiniert automatisierte Neugewichtung mit optionalen menschlichen Beratungen.

Zukünftige Engagement-Modelle betonen Verhaltenscoaching, Szenarioplanung und Nachlasskoordination, die über algorithmische Kernportfolios gelegt werden. Der uns Vermögenswert Management Markt verschiebt sich daher von einem dichotomen "Mensch gegen Roboter" zu einem integrierten Spektrum, wo die Serviceintensität mit Kundenkomplexität und Portfolio-Größe flexibel ist.

Nach Kundentyp: Privatanleger gewinnen Markteinfluss

Institutionelle Investoren behielten 2024 64,7% des uns Vermögenswert Management Marktes, aber Privatkundenguthaben expandieren mit einer CAGR von 15,45%, angetrieben durch breitere Fintech-Durchdringung und steigende Finanzbildung.

Die Privatkunden-Nachfrage nach Privat-Markt-Engagement steigt, da Intervallfonds und Tokenisierungs-Plattformen glättere Volatilitätsprofile bewerben. Emotionale Verzerrungen bleiben ausgeprägt; Berater, die Verhaltensanstöße überlagern, sichern Wallet-Share-Gewinne und verstärken die Widerstandsfähigkeit der auf Privatkundenkanäle allokierten uns Vermögenswert Management Marktgröße.

Nach Verwaltungsquelle: Onshore-Offshore-Balance verschiebt sich

Onshore-verwaltete Anlagen hielten 2024 einen 87,7%igen Anteil am uns Vermögenswert Management Markt, unterstützt durch tiefe heimische Infrastruktur und Steuervertrautheit. Off-Shore--delegierte Anlagen verfolgen jedoch eine CAGR von 17,71%, da Investoren nach unkorrelierten Renditen und spezialisierter Expertise suchen.

Makro-Narrative rotierten von "uns-Exzeptionalismus" hin zu ausgewogener globaler Positionierung, nachdem der S&P 500 einem Weltindex-Korb hinterherhinkte. Dennoch halten überlegene Liquidität und Governance uns-Aktien taktisch attraktiv. Vermögenswert Manager diversifizieren daher Mandate, ohne Kern-uns-Engagements aufzugeben und behalten ein stabiles Rückgrat innerhalb des breiteren uns Vermögenswert Management Marktes.

Geografische Analyse

Der uns Vermögenswert Management Markt verankert einen bedeutenden Anteil der ultrareichen Weltbevölkerung, wobei der Nordosten der größte AUM-Cluster bleibt dank traditioneller Bankwesen-Zentren und dichter Beraternetzwerke. Die hohe Dichte vermögender Privatkunden In neu York und Boston unterstützt ein robustes Ökosystem für die Entstehung alternativer Anlagen, während Miami und Austin Marktanteile gewinnen, da Fintech-Talente und Günstige Steuerregime Investoren anziehen, die von traditionellen Finanzzentren abwandern.

Weststaaten angeführt von Kalifornien und Washington verzeichnen Zuflüsse im Zusammenhang mit Technologie-Vermögensschaffung und früher Adoption digitaler Vermögenswert-Strategien. Umfragen zeigen, dass ein bedeutender Anteil der Millennial-Investoren landesweit bereits Krypto-Assets hält, mit höherer Konzentration In Silizium Valley-Postleitzahlen, was Berater dazu veranlasst, Verwahrung und Reporting-Werkzeuge zu integrieren. Der Südliche Sonne Gürtel beschleunigt Vermögensakkumulation durch Unternehmensgründungen und Immobilienwertschätzung, was sich In steigende Nachfrage nach ganzheitlichen Planungsdienstleistungen übersetzt.

Nationale Investmenttrends hallen global wider, da uns-domizilierte ETFs Benchmark-Zusammensetzung für institutionelle Allokationen weltweit setzen. Beispielsweise erhöhte ein einzelner BlackRock Bitcoin ETF-Zufluss von USD 102 Millionen die Spotpreise auf USD 68.500 und illustrierte den Spillover-Effekt der heimischen Kaufkraft. Folglich überwachen ausländische Regulatoren uns-Regelgebung zu digitalen Assets und erkennen, dass Verschiebungen im uns Vermögenswert Management Markt durch miteinander verbundene Liquiditätskanäle propagieren.

Wettbewerbslandschaft

Die Konzentration der Spitzenklasse bleibt hoch: Die größten Manager kontrollieren einen bedeutenden Anteil des gesamten heimischen AUM, und die "Groß Three" Passive-HäBenutzer-BlackRock, Vanguard und Zustand Street. Größenvorteile manifestieren sich In Vertriebsvereinbarungen, Wertpapierleihe-Einnahmen und Technologieausgaben, die kleinere Unternehmen schwer erreichen können. Jüngste Konsolidierung umfasst Franklin Templetons Akquisition von Putnam Investments, was das Wettbewerbsfeld weiter komprimiert.

Weiß-Raum-Chancen existieren dennoch. Vermögende Mittelschicht-Investoren verlangen Alterseinkommens-Lösungen und wertebasierte Portfolios, Nischen, In denen agile Fintechs differenzieren können. Unternehmen, die proprietäre Daten und maschinelles Lernen zur Personalisierung von Gleitpfaden einsetzen, gewinnen Loyalität, ohne Megafonds-Marketing-Budgets zu erreichen. Da Große Vermögenswert Manager KI In die Portfolio-Konstruktion einbetten, favorisiert das Wettrüsten nun diejenigen, die Modelle erklären, Governance gewährleisten und Erkenntnisse für Berater verpacken können.

Die regulatorische Stimmung hat sich nach mehreren staatlichen Klagen gegen ESG-Koordination gewandelt. BlackRock, Zustand Street und Vanguard suspendierten kollaborative Netto-Null-Initiativen und signalisierten eine Rückkehr zur traditionellen Treuhänder-Rahmung. Manager müssen daher ESG-Integration mit einem Beweispfad ausbalancieren, der Wesentlichkeit demonstriert. Diese Rekalibrierung kann standardisierte Dekarbonisierungsziele verlangsamen, lässt aber Raum für Firmen-Innovationen, die mit Kundenmandaten innerhalb des uns Vermögenswert Management Marktes übereinstimmen.

uns Vermögenswert Management Branchenführer

Vanguard Gruppe

BlackRock Inc.

Fidelity Investments

Zustand Street Global Advisors

J.P. Morgan Vermögenswert Management

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: BlackRock reduzierte die uns-Aktiengewichtung In seinen Musterportfolios und erhöhte Allokationen In chinesische Aktien, was die stärksten internationalen Aktien-ETF-Zuflüsse seit 2023 auslöste.

- Mai 2025: Vanguard stellte den Vanguard neu York Tax-Exempt Bond ETF (MUNY) und den Vanguard Long-Term Tax-Exempt Bond ETF (VTEL) vor, jeweils mit einer Kostenquote von 0,09% bepreist.

- April 2025: J.P. Morgans 2024 Global ETF Handbook platzierte globale ETF-AUM bei USD 13 Billionen, wovon die USA USD 9 Billionen beherbergen.

- Februar 2025: Zustand Street Global Advisors' ETF Impact Bericht fand heraus, dass 51% der Investoren ETFs als effiziente Wege zu Alternativen betrachten.

uns Vermögenswert Management Marktberichtsumfang

Vermögenswert Management beinhaltet das strategische Besitzen, Halten und Verkaufen von Investments zum Aufbau von Vermögen über Zeit. Dieser Bericht bietet eine detaillierte Analyse der Vermögenswert Management Branche In den USA. Er untersucht die Marktdynamik, identifiziert aufkommende Trends In verschiedenen Segmenten und bietet Einblicke In Produkt- und Anwendungskategorien. Darüber hinaus untersucht er die wichtigsten Akteure und die Wettbewerbslandschaft.

Die uns Vermögenswert Management Branche ist nach Kundentyp und Anlageklasse segmentiert. Der Markt ist nach Kundentyp In Privatkunden, Pensionsfonds, Versicherungsunternehmen, Banken und andere Kundentypen segmentiert. Der Markt ist nach Anlageklasse In Aktien, festverzinsliche Wertpapiere, Cash/Geldverwaltung, Alternativ Investments und andere Anlageklassen segmentiert. Die Marktgrößen und Prognosen für die uns Vermögenswert Management Branche werden In USD für alle oben genannten Segmente bereitgestellt.

| Aktien |

| Festverzinsliche Wertpapiere |

| Alternative Anlagen |

| Andere Anlageklassen |

| Broker-Dealer |

| Banken |

| Vermögensberatungsunternehmen |

| Andere Firmentypen |

| Human Advisory |

| Robo-Advisory |

| Privatkunden |

| Institutionelle Kunden |

| Offshore |

| Onshore |

| Nach Anlageklasse | Aktien |

| Festverzinsliche Wertpapiere | |

| Alternative Anlagen | |

| Andere Anlageklassen | |

| Nach Firmentyp | Broker-Dealer |

| Banken | |

| Vermögensberatungsunternehmen | |

| Andere Firmentypen | |

| Nach Beratungsmodus | Human Advisory |

| Robo-Advisory | |

| Nach Kundentyp | Privatkunden |

| Institutionelle Kunden | |

| Nach Verwaltungsquelle | Offshore |

| Onshore |

Schlüsselfragen beantwortet im Bericht

Wie Groß ist die prognostizierte Größe des uns Vermögenswert Management Marktes bis 2030?

Er soll USD 112,17 Billionen erreichen, unter der Annahme, dass die aktuelle CAGR von 12,13% anhält.

Welche Anlageklasse wächst am schnellsten innerhalb des uns Vermögenswert Management Marktes?

Alternativ Anlagen führen mit einer prognostizierten CAGR von 14,67%, angetrieben durch Privat-Eigenkapital-, Kredit- und Infrastruktur-Allokationen.

Wie Groß ist die Verschiebung hin zu Roboter-Advisory-Dienstleistungen?

Roboter-Advisory-AUM expandiert jährlich um 19,28%, dennoch halten menschliche Berater noch 92,60% der Gesamtvermögen, was eine hybride Zukunft andeutet.

Wie beeinflusst Gebührenkompression Vermögenswert Manager?

Durchschnittliche Investmentfonds-Gebühren sind auf 0,34% gefallen, und ETF-Gebühren schweben bei 0,16%, was kleinere Unternehmen unter Druck setzt, zu skalieren oder zu fusionieren, um Profitabilität zu erhalten.

Welche Rolle spielt Tokenisierung beim Marktwachstum?

Blockchain-basierte Tokenisierung ermöglicht fraktionalen Zugang zu privaten Märkten und könnte bis 2030 eine bedeutende Anlageklasse schaffen.

Warum gewinnen aktive ETFs an Zugkraft?

Sie kombinieren ETF-Steuereffizienz mit aktiver Management-Kompetenz und ziehen 34% der ETF-Nettozuflüsse 2025 an.

Seite zuletzt aktualisiert am: