Deutschland Ready-to-Drink (RTD) Kaffee-Marktgröße und -anteil

Deutschland Ready-to-Drink (RTD) Kaffee-Marktanalyse von Mordor Intelligence

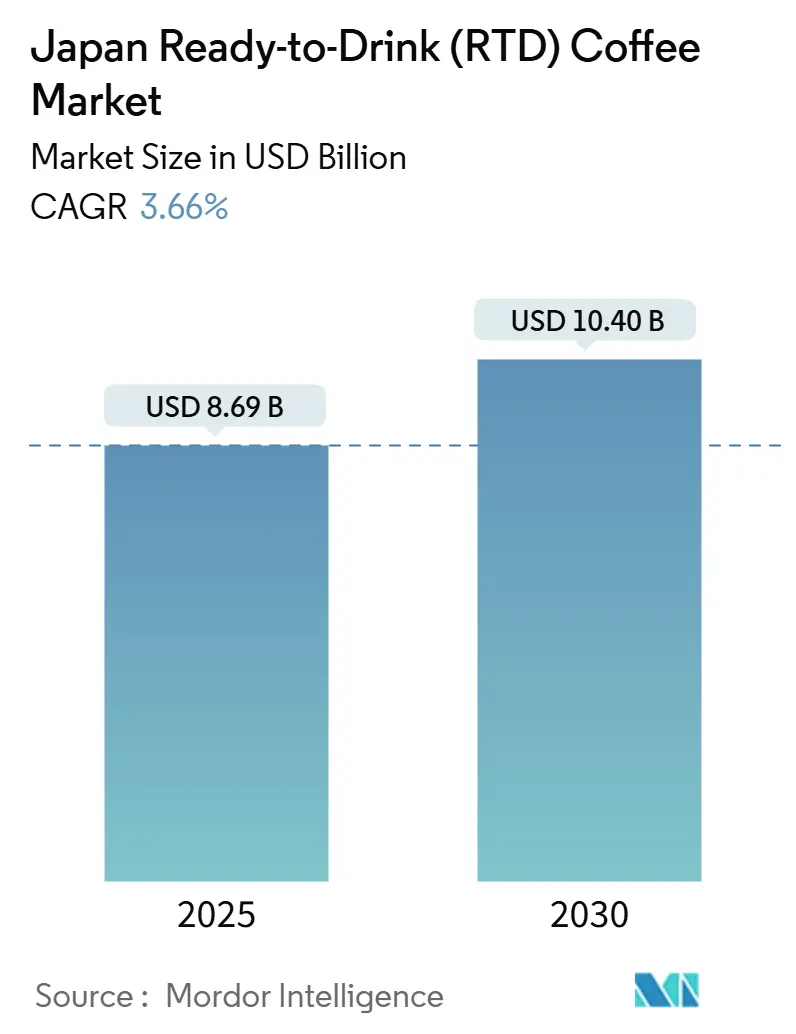

Der deutsche Ready-to-Drink (RTD) Kaffee-Markt, bewertet mit 8,69 Milliarden USD im Jahr 2025, wird voraussichtlich bis 2030 10,40 Milliarden USD erreichen und dabei mit einer CAGR von 3,66% voranschreiten. Die moderate Wachstumstrajektorie spiegelt die Marktreife in einem Land wider, in dem Dosenkaffee seit über fünf Jahrzehnten tief in den täglichen Verbraucherroutinen verankert ist. Die anhaltende Marktleistung wird jedoch durch schnelle Urbanisierung, Deutschlands unvergleichliche Verkaufsautomaten-Infrastruktur und kontinuierliche Produktinnovation unterstützt. Zusätzlich verändern sich Verbraucherpräferenzen aufgrund gestiegenen Gesundheitsbewusstseins und steigender Nachfrage nach Premium-Angeboten. Bedeutende Marktentwicklungen umfassen den Übergang zu praktischen wiederverschließbaren PET-Flaschen, die Verbreitung von Cold-Brew-Varianten und die Diversifizierung in pflanzenbasierte Alternativen. Trotz intensiver Marktkonkurrenz behaupten etablierte Hersteller ihre Marktpositionen durch innovative Geschmackskombinationen, verbesserte funktionale Vorteile und optimierte Vertriebsstrategien.

Wichtige Berichtsergebnisse

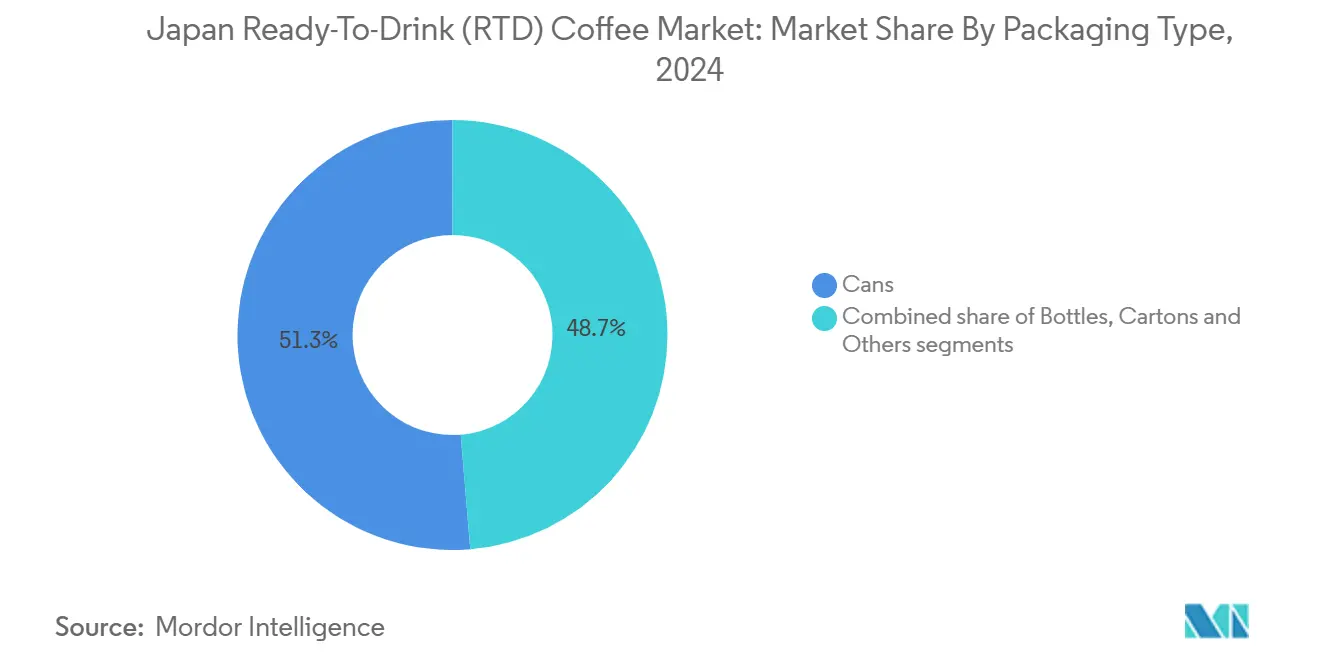

- Nach Verpackungstyp führten Dosen mit 51,31% des Ready-to-Drink Kaffee-Marktanteils 2024, während Flaschen (PET + Glas) voraussichtlich die schnellste CAGR von 5,12% bis 2030 verzeichnen werden.

- Nach Produkttyp eroberte Iced Latte/Cappuccino 54,84% der Ready-to-Drink Kaffee-Marktgröße 2024; Cold Brew wird voraussichtlich mit einer CAGR von 5,87% bis 2030 expandieren.

- Nach Geschmacksprofil eroberte Natur-/klassischer Kaffee 61,76% Anteil 2024; aromatisierte Varianten werden voraussichtlich die höchste CAGR von 6,43% im gleichen Zeitraum verzeichnen.

- Nach Zutatenbasis dominierten milchbasierte Formate mit 80,10% Anteil 2024, während pflanzenbasierte Alternativen mit einer CAGR von 8,51% bis 2030 voranschreiten.

- Nach Preispositionierung machten Massenmarkt-SKUs 70,32% der Verkäufe 2024 aus, wobei Premium-Linien mit einer CAGR von 6,26% bis 2030 wachsen.

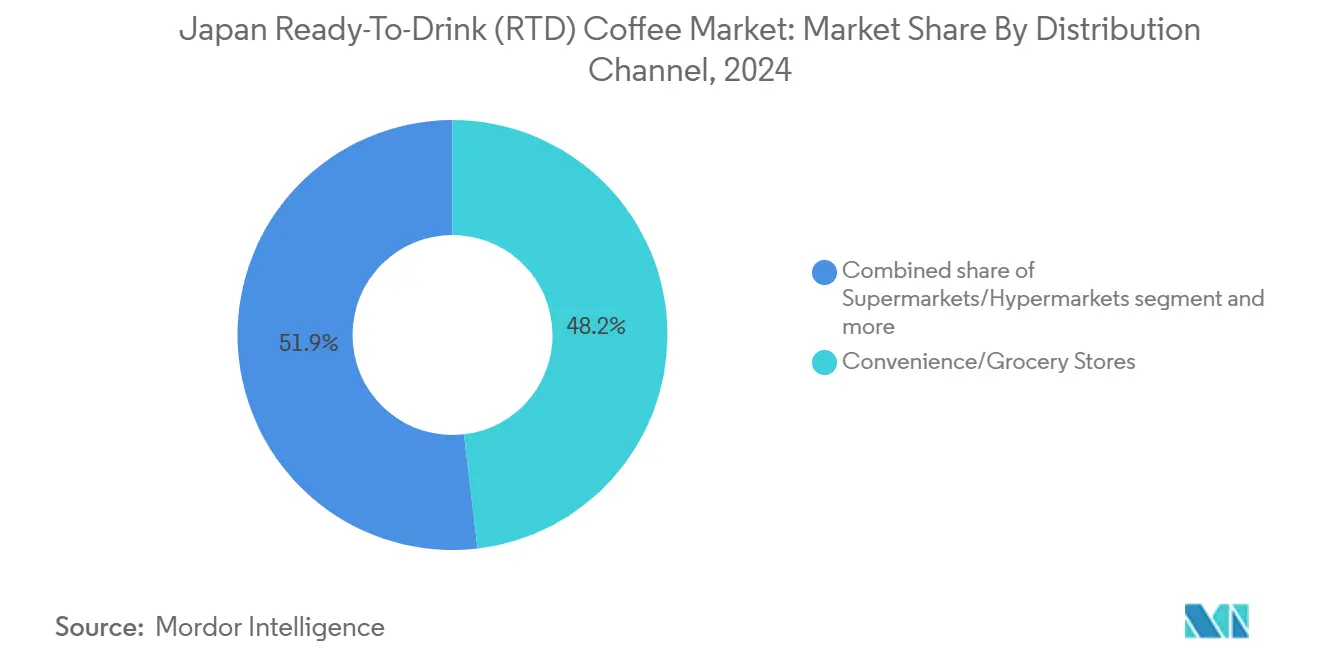

- Nach Vertriebskanal lieferten Convenience-/Lebensmittelgeschäfte 48,15% der 2024-Verkäufe; Online-Einzelhandel steigt mit einer CAGR von 8,37% bis 2030.

- Nach Bundesland trug Tokio 18,40% der nationalen Einnahmen 2024 bei, während Kanagawa das am schnellsten wachsende Gebiet mit einer CAGR von 4,32% bis 2030 ist.

Deutschland Ready-to-Drink (RTD) Kaffee-Markttrends und Erkenntnisse

Treiber-Impaktanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Convenience und mobiler Konsum im Aufstieg | +1.2% | National, mit besonderer Relevanz in städtischen Zentren von Tokio, Osaka und Kanagawa | Kurzfristig (≤ 2 Jahre) |

| Gesundheitstrends in RTD-Kaffee-Getränken erkennbar | +0.8% | National, mit früher Adoption im Großraum Tokio | Mittelfristig (2-4 Jahre) |

| Verstärkte Ausgaben für Werbe- und Verkaufsförderungsaktivitäten | +0.5% | National, mit Konzentration in großen städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| Produktinnovation verzeichnet bemerkenswerten Aufschwung | +0.9% | National, als inländischer Innovationshub | Mittelfristig (2-4 Jahre) |

| Etablierte Kaffeekultur unterstützt Markterweiterung | +0.4% | National, mit stärkerem Einfluss in städtischen Präfekturen | Langfristig (≥ 4 Jahre) |

| Arbeitsplatzkonsum steigert Marktnachfrage | +0.3% | Tokio, Osaka, Nagoya und andere Geschäftszentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Convenience und mobiler Konsum im Aufstieg

Deutschlands RTD-Kaffee-Markt gedeiht aufgrund einer großen und aktiven Belegschaft von etwa 69,6 Millionen Menschen im Jahr 2024, wie vom Ministerium für Innere Angelegenheiten und Kommunikation (Deutschland) berichtet [1]Offizielle Statistiken Deutschlands, "Arbeitskräfteerhebung 2024", e-stat.go.jp/, von denen viele in schnelllebigen städtischen Umgebungen wie Tokio arbeiten. In Tokios prominenten Geschäftsvierteln, insbesondere Shinjuku und Marunouchi, sind Büroangestellte während der Arbeitspausen auf Dosen- oder Flaschenkaffee angewiesen und nutzen dabei die sofortige Verfügbarkeit und den optimierten Service. Diese Arbeitskräfte befeuern die Nachfrage nach schnellen Koffein-Kicks, insbesondere durch das dichte Verkaufsautomaten-Netzwerk des Landes, das 24/7-Zugang zu heißem und kaltem Kaffee bietet. Mit einem Verkaufsautomaten für alle 23 Personen gewährleistet Deutschland unvergleichliche RTD-Verfügbarkeit, perfekt geeignet für seine Kultur langer Arbeitszeiten. Der konstante ganzjährige Konsum von RTD-Kaffee unterstreicht weiterhin die verankerte Rolle, die RTD-Getränke in Deutschlands täglichem Lebensstil spielen.

Gesundheitstrends in RTD-Kaffee-Getränken erkennbar

Deutsche Verbraucher zeigen eine bedeutende Verschiebung hin zu RTD-Kaffee-Produkten mit gesundheitlichen Vorteilen, was Hersteller dazu zwingt, innovative Formulierungen mit reduziertem Zuckergehalt und verbesserten funktionalen Inhaltsstoffen zu entwickeln. Dieser Trend steht im Einklang mit Deutschlands umfassendem Fokus auf Wellness und Präventivgesundheit, der besonders bei geschäftigen Büroangestellten und gesundheitsbewussten älteren Verbrauchern Anklang findet. Die erhebliche Zunahme der Nachfrage nach ungesüßtem schwarzen Kaffee, prominent vertreten durch große Marken wie Sunторys BOSS und Asahis Wonda, spiegelt eine entscheidende Bewegung hin zu gesünderen, kalorienarmen Alternativen wider. Der Markt erlebt robustes Wachstum bei funktionalen RTD-Kaffees, die mit essentiellen Nährstoffen angereichert sind, einschließlich Protein, Vitaminen, Kollagen und Probiotika. Meijis strategische Markteinführung eines Vollkorn-Hafer-RTD-Kaffee-Getränks im April 2025, das 12 Gramm Vollkorn-Hafer pro Flasche enthält und vorteilhafte Ballaststoffe mit herzgesundem Beta-Glucan liefert, veranschaulicht diesen innovativen Ansatz. Diese angereicherten Getränke schließen effektiv die Lücke zwischen Ernährungsanforderungen und Bequemlichkeit und bedienen Verbraucher, die gesunde Optionen in ihren täglichen Routinen suchen.

Verstärkte Ausgaben für Werbe- und Verkaufsförderungsaktivitäten

Deutsche RTD-Kaffee-Hersteller haben ihre Marketing-Investitionen erheblich erhöht, um sich im hart umkämpften Markt zu differenzieren. Sunторys BOSS-Marken-Kampagnen, die die Pride of BOSS Gedenk-Dose und die Craft BOSS PET-Flaschen-Serie präsentieren, generierten trotz Marktabschwächung erhebliches Verkaufswachstum. Die Craft BOSS-Serie erzielte bemerkenswerten Erfolg durch strategische Marktpositionierung und gezielte Verbraucheransprache. Unternehmen nutzen ausgiebig digitale Plattformen und soziale Medien, um sich mit jüngeren Verbrauchern zu verbinden, wobei sie sich auf anspruchsvolles visuelles Produktdesign und Verpackungsinnovationen konzentrieren. Zusätzlich haben Cold-Brew-Produkte besonders von diesem Digital-First-Ansatz profitiert, da ihre ästhetische Anziehungskraft erhebliche Interaktion und Teilung in sozialen Medien unter Gen-Z-Verbrauchern antreibt.

Produktinnovation verzeichnet bemerkenswerten Aufschwung

Der deutsche Ready-to-Drink (RTD) Kaffee-Markt durchläuft umfangreiche Produktinnovation, während Hersteller anspruchsvolle Braumethoden, vielfältige Geschmacksprofile und fortgeschrittene Verpackungslösungen entwickeln. UCCs Markteinführung von "wassergebrühtem Kaffee" im Juni 2025 stellt einen Durchbruch in der Kaltextraktionstechnologie dar und liefert verbesserte Geschmeidigkeit und aromatische Komplexität, speziell für jüngere Verbraucherpräferenzen entwickelt. Die Marktentwicklung umfasst premium Stickstoff-infundierte Dosenkaffees und spezialisierte funktionale RTD-Kaffee-Getränke mit Adaptogenen und Nootropika. Darüber hinaus demonstriert in einer bedeutenden Verpackungsweiterentwicklung SIGs Implementierung aseptischer Kartonpackungen im Moriyama-Werk in der Präfektur Kanagawa technologische Innovation und verstärkt gleichzeitig Umweltnachhaltigkeits-Verpflichtungen.

Beschränkungen-Impaktanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hoher Anteil an HFSS-Zucker begrenzt Eiskaffee-Wachstum | -0.7% | National, besonders gesundheitsbewusste städtische Verbraucher betreffend | Mittelfristig (2-4 Jahre) |

| Arabica-Kostenvolatilität nach Brexit-Zöllen | -0.5% | National, inländische Importeure und Hersteller beeinflussend | Kurzfristig (≤ 2 Jahre) |

| RTD-Kaffee steht vor hartem Wettbewerb um Regalplatz von aufkommenden Alternativen | -0.4% | National, mit stärkerem Einfluss in städtischen Einzelhandelsumgebungen | Mittelfristig (2-4 Jahre) |

| Koffein-Bedenken dämpfen RTD-Kaffee | -0.3% | National, mit besonderer Relevanz bei jüngeren und älteren Demografien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hoher Anteil an HFSS-Zucker begrenzt Eiskaffee-Wachstum

Der erhöhte Zuckergehalt in Ready-to-Drink (RTD) Kaffee-Getränken schreckt weiterhin gesundheitsbewusste deutsche Verbraucher ab, insbesondere angesichts wachsenden Bewusstseins für hohen Fett-, Salz- und Zuckergehalt (HFSS). Diese Besorgnis ist besonders prominent unter städtischen Fachkräften und jüngeren Verbrauchern, die Ernährungstransparenz in ihren Getränkeentscheidungen fordern. Der intensivierende Fokus auf Gesundheit hat die Verschiebung hin zu zuckerreduzierten Optionen im gesamten Markt beschleunigt. Hersteller stehen vor der kritischen Herausforderung, ansprechende Geschmacksprofile bei gleichzeitiger Zuckerreduzierung aufrechtzuerhalten, da traditionelle RTD-Kaffee-Produkte typischerweise erhebliche Mengen an zugesetztem Zucker enthalten. Diese Einschränkung betrifft besonders das Iced Latte/Cappuccino-Segment, wo gesüßte Formulierungen traditionell Verbraucherpräferenzen dominiert haben. Als Reaktion auf diese Marktentwicklung entwickeln und führen große Unternehmen wie Suntory und Asahi aktiv innovative zuckerarme Alternativen ein, um diese Wachstumsbeschränkung zu adressieren.

Arabica-Kostenvolatilität nach Brexit-Zöllen

Die schwankenden Preise von Arabica-Kaffeebohnen, kombiniert mit Post-Brexit-Zollveränderungen, haben die Betriebskosten für deutsche Ready-to-Drink (RTD) Kaffee-Hersteller erheblich erhöht. Deutschlands erhebliche Abhängigkeit von europäischen Handelsnetzwerken für Premium-Kaffeebohnen hat die Beschaffung unter der neuen Zollstruktur zunehmend komplex gemacht. Diese steigenden Kostenpressionen wirken sich direkt auf Produktionskosten und Gewinnmargen aus, insbesondere für Premium-RTD-Kaffee-Produkte, die hochwertige Arabica-Bohnen benötigen. Als Reaktion entwickeln Unternehmen aktiv alternative Beschaffungsstrategien und führen umfassende Bewertungen von Kaffeemischungsmodifikationen zur Kostenoptimierung durch. Kleinere Hersteller, durch begrenzte Einkaufskraft eingeschränkt, stehen vor intensivierenden Herausforderungen bei der Aufrechterhaltung der Marktkonkurrenzfähigkeit gegen große Unternehmen, die über größere finanzielle Ressourcen verfügen, um Preisschwankungen zu absorbieren.

Segmentanalyse

Nach Verpackungstyp: Dosen behalten Dominanz bei, während Flaschen Momentum gewinnen

Dosen dominieren Deutschlands RTD-Kaffee-Markt mit einem beherrschenden Anteil von 51,31% im Jahr 2024 und setzen ihr Erbe seit UCCs bahnbrechender Einführung von Dosenkaffee 1969 fort. Deutschlands Netzwerk von etwa 3,93 Millionen Verkaufsautomaten, wie von der Japan Vending Machine Manufacturers Association 2023 berichtet, ermöglicht es Verbrauchern, das ganze Jahr über heißen und kalten Kaffee zu kaufen [2]Japan Vending Machine Manufacturers Association, "2023 Umfrage zur Verbreitung und Nutzung von Verkaufsautomaten",jvma.or.jp/. Deutsche Verbraucher zeigen starke Loyalität zu Dosenkaffee und kaufen durchschnittlich 100 Einheiten jährlich über Verkaufsautomaten und Convenience-Stores, was die tief verwurzelte Position des Formats in täglichen Konsummustern unterstreicht.

Das Flaschensegment (PET und Glas) zeigt robustes Wachstumspotenzial mit einer prognostizierten CAGR von 5,12% von 2025 bis 2030, angetrieben durch steigende Verbrauchernachfrage nach wiederverschließbaren Verpackungen, die Produktfrische und Flexibilität beim Konsum gewährleisten. Außerdem haben Glasflaschen eine starke Präsenz im Premium-Segment etabliert, insbesondere für Cold Brew und Spezialitätenkaffee-Angebote, und ziehen die Aufmerksamkeit anspruchsvoller Verbraucher auf sich, die überlegene Qualität und anspruchsvolle Verpackungspräsentation schätzen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Produkttyp: Cold Brew fordert Iced Latte-Dominanz heraus

Iced Latte und Cappuccino-Produkte dominieren 54,84% des RTD-Kaffee-Marktanteils im Jahr 2024. Diese Getränke erobern das Mainstream-Verbraucherinteresse durch ihre gut etablierten Geschmacksprofile und Premium-milchbasierten Formulierungen. Die Marktführerschaft des Segments spiegelt deutsche Verbraucher starke Präferenz für cremige, ausgewogene Kaffeegetränke wider, die Bitterkeit minimieren und gleichzeitig optimale Koffeinvorteile liefern. Branchenführer BOSS Coffee (Suntory) und Georgia (Coca-Cola Deutschland) behalten erhebliche Marktpräsenz durch kontinuierliche Produktinnovation und strategische Marketing-Investitionen bei.

Cold Brew RTD-Kaffee zeigt außergewöhnliches Wachstum mit 5,87% CAGR (2025-2030). Diese Expansion wird primär von jüngeren Verbrauchern angetrieben, die sein charakteristisches, geschmeidiges, weniger saures Profil und erhöhten Koffeingehalt schätzen. Der Markterfolg des Segments wird durch seine etablierten Gesundheitsvorteile verstärkt, einschließlich deutlich reduzierter Säure und sauberer Inhaltsstoffzusammensetzung.

Nach Geschmacksprofil: Aromatisierte Varianten stören klassische Dominanz

Natur-/klassische Kaffeegeschmäcker dominieren den deutschen Markt mit einem Anteil von 61,76% im Jahr 2024, was die tief verwurzelte Wertschätzung der Nation für authentische Kaffeeerfahrungen unterstreicht. Diese bedeutende Marktpräsenz stammt aus Deutschlands anspruchsvoller Kaffeekultur, wo Verbraucher hohen Wert auf Qualität, Handwerkskunst und traditionelle Braumethoden legen. Schwarze ungesüßte Varianten haben erhebliche Dynamik gewonnen, insbesondere unter gesundheitsbewussten Verbrauchern und Kaffee-Kennern, die reine, unveränderte Geschmackserfahrungen suchen.

Das aromatisierte Ready-to-Drink (RTD) Kaffee-Segment zeigt robustes Wachstumspotenzial mit einer prognostizierten CAGR von 6,43% von 2025 bis 2030. Diese Expansion wird von jüngeren Demografien befeuert, die aktiv vielfältige Geschmackserfahrungen suchen, gekoppelt mit Herstellern kontinuierlichen Investitionen in Geschmacksinnovation. Die Evolution des Segments umfasst sorgfältig kuratierte saisonale limitierte Editionen und anspruchsvolle Fusion-Geschmäcker, die harmonisch Kaffee mit komplementären Geschmackselementen verbinden. Fortgeschrittene Geschmackstechnologie ermöglicht es Herstellern, verfeinertere und authentischere Geschmacksprofile zu entwickeln, während die strategische Integration lokaler und internationaler Geschmackstrends es Unternehmen ermöglicht, einzigartige Marktpositionen in diesem dynamischen Segment zu etablieren.

Nach Zutatenbasis: Pflanzenbasierte Alternativen fordern Milch-Dominanz heraus

Milchbasierte RTD-Kaffee-Produkte dominieren den deutschen Markt mit einem Anteil von 80,10% im Jahr 2024. Diese Dominanz spiegelt etablierte Verbraucherpräferenzen und Deutschlands umfangreiche Milchverarbeitungsinfrastruktur wider. Die Kombination aus reicher Textur und Kaffee-Geschmacksverstärkung durch Milch bleibt für Verbraucher ansprechend, insbesondere in traditionellen Formaten wie Café au lait und Milchkaffee, die in Verkaufsautomaten und Convenience-Stores verfügbar sind. Große Unternehmen wie Georgia (Coca-Cola Deutschland) und BOSS (Suntory) haben ihre Kernproduktlinien um milchbasierte Varianten etabliert und stärken das Verbrauchervertrauen in dieses Segment.

Pflanzenbasierte Milchalternativen im RTD-Kaffee-Segment erleben bedeutendes Wachstum mit einer prognostizierten CAGR von 8,51% von 2025 bis 2030. Diese Dynamik wird durch einen steigenden Fokus auf Gesundheit und Wellness, zunehmende Raten von Laktoseintoleranz und wachsendes Verbraucherbewusstsein für Umweltnachhaltigkeit befeuert. Technologische Fortschritte in Emulgierung und Geschmacksmaskierung haben eine Schlüsselrolle bei der Verbesserung von Geschmack und Textur pflanzenbasierter RTD-Kaffees gespielt und sie für Mainstream-Verbraucher ansprechender gemacht. Unter den verschiedenen Alternativen sticht Hafermilch aufgrund ihres natürlich cremigen Mundgefühls und neutralen Geschmacksprofils hervor, das gut mit Kaffee harmoniert. Die expandierende Verfügbarkeit pflanzenbasierter Angebote in Convenience-Stores und E-Commerce-Plattformen unterstützt weiterhin ihre Integration in tägliche Konsumgewohnheiten.

Nach Vertriebskanal: Online-Einzelhandel stört traditionelle Kanäle

Convenience-/Lebensmitteleinzelhändler dominieren die RTD-Kaffee-Distribution und erobern 48,15% Marktanteil im Jahr 2024. In Deutschland fungieren Convenience-Stores als primärer Vertriebskanal für RTD-Kaffee und bieten sowohl gekühlte als auch ungekühlt haltbare Produkte, die Verbrauchernachfrage nach Mobilität und Zugänglichkeit erfüllen. Laut dem Ministerium für Wirtschaft, Handel und Industrie hatte Deutschland über 56 Tausend Convenience-Stores im Jahr 2023 [3]Lawson, Inc., "Integrierter Bericht 2024", lawson.jp. Diese Einzelhandelsgeschäfte operieren als strategische Vertriebspunkte für RTD-Kaffee und implementieren saisonale Varianten und ladenspezifische Produkte, um Kundenbindung zu erhalten und Produktexperimentierung zu stimulieren.

Zusätzlich entwickelt sich Online-Einzelhandel als der am schnellsten wachsende Vertriebskanal und erreicht eine CAGR von 8,37% von 2025 bis 2030, angetrieben durch fundamentale Verschiebungen im Verbraucherkaufverhalten und beschleunigende digitale Adoptionsraten. E-Commerce-Plattformen liefern beispiellosen Zugang zu einer umfangreichen Palette von RTD-Kaffee-Produkten, die sowohl Mainstream- als auch Premium-Angebote umfassen, die in traditionellen Einzelhandelsumgebungen nicht verfügbar sind. Abonnement-basierte RTD-Kaffee-Lieferdienste gewinnen erhebliche Dynamik, insbesondere bei urbanen Millennials, die Bequemlichkeit und Produkterkundung priorisieren. Große Hersteller erweitern strategisch ihre Direct-to-Consumer-Fähigkeiten und entwickeln gleichzeitig robuste Partnerschaften mit etablierten E-Commerce-Plattformen, um Marktpenetration zu maximieren und aufkommende Wachstumschancen zu kapitalisieren.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Berichtkauf verfügbar sein

Nach Preispositionierung: Premium-Segment übertrifft Massenmarkt-Wachstum

Massenmarkt-RTD-Kaffee-Produkte dominieren mit 70,32% der Verkäufe im Jahr 2024 und bieten kostengünstige Optionen für den täglichen Konsum. Dieses Segment behält seine Marktführerschaft durch robuste Vertriebsnetzwerke bei, insbesondere durch strategisch platzierte Verkaufsautomaten und Convenience-Stores, die maximale Verbraucherreichweite gewährleisten. Große Hersteller, einschließlich Asahi, Suntory und Coca-Cola Deutschland, beteiligen sich an intensiver Marktkonkurrenz durch strategische Preisgestaltung, gezielte Werbekampagnen und kontinuierliche Produktinnovationen.

Premium-RTD-Kaffee zeigt starkes Wachstumspotenzial mit einer CAGR von 6,26% (2025-2030), befeuert durch steigende Verbraucherpräferenzen für überlegene Qualität, charakteristische Geschmacksprofile und verbesserte funktionale Vorteile. Das Segment zeigt bedeutende Expansion bei Spezialitätenkaffee-Varianten, sorgfältig ausgewählten Single-Origin-Angeboten und Produkten mit Clean-Label-Zertifizierungen. Steigende verfügbare Einkommen und eine anspruchsvolle Kaffeekultur unter deutschen Verbrauchern treiben weiterhin Marktwachstum voran. Hersteller investieren in Premium-Produktportfolios und betonen nachhaltige Beschaffungspraktiken, innovative Brautechnologien und Premium-Verpackungslösungen, um sich entwickelnde Verbraucheranforderungen zu erfüllen.

Geografieanalyse

Tokio dominiert Deutschlands RTD-Kaffee-Markt mit einem Anteil von 18,40% im Jahr 2024, angetrieben durch seine strategischen Vorteile in Bevölkerungsdichte, umfassende Verkaufsautomaten-Netzwerke und Konzentration von Büroangestellten. Die schnelllebige städtische Umgebung der Präfektur generiert erhebliche Nachfrage nach bequemen Koffeinlösungen, insbesondere unter zeitbewussten Pendlern und Fachkräften. Als Markttrendsetter beeinflusst Tokio erheblich nationale Konsummuster, wobei Hersteller die Hauptstadt für neue Produkteinführungen priorisieren, um ihre anspruchsvollen Verbraucherpräferenzen zu nutzen. Die umfangreiche Convenience-Store-Infrastruktur der Präfektur, die große Ketten wie Lawson, FamilyMart und 7-Eleven umfasst, bildet ein robustes Vertriebsnetzwerk neben Verkaufsautomaten. Der Markt entwickelt sich weiterhin mit innovativen Angeboten, einschließlich Premium-Single-Origin-Auswahlen und funktionalen RTD-Kaffee-Varianten, die für gesundheitsbewusste städtische Fachkräfte entwickelt wurden.

Die Präfektur Kanagawa zeigt außergewöhnliches Marktpotenzial mit einer prognostizierten CAGR von 4,32% von 2025 bis 2030, wobei sie ihre strategische Lage nahe Tokio und demografisch vorteilhafte jüngere Bevölkerungsbasis nutzt. Die laufende Entwicklung städtischer Infrastruktur und Expansion von Geschäftsvierteln in Yokohama schaffen multiple Konsumchancen über verschiedene Kanäle. Die Fertigungskapazitäten der Präfektur werden durch Moriyamas fortschrittliche Anlage veranschaulicht, die SIGs modernste Abfülltechnologie für Premium-RTD-Produkte nutzt, einschließlich Bio-Kaffee in aseptischen Kartonverpackungen. Kanagawas wettbewerbsfähige Lebenskosten relativ zu Tokio ziehen eine jüngere Verbraucherdemografie an und treiben Nachfrage nach innovativen RTD-Kaffee-Formaten an. Die charakteristische Küstenlage und beliebten Erholungsziele der Präfektur generieren erhebliche saisonale Nachfrage nach kalten RTD-Kaffee-Produkten, insbesondere während des Sommer-Tourismus-Höhepunkts, was zu nachhaltigem Marktwachstum beiträgt.

Darüber hinaus zeigt Osakas RTD-Kaffee-Markt konstante Nachfrage, primär durch Convenience-Stores und Bahnhofs-Einzelhandelsstandorte, die städtische Fachkräfte und Studenten bedienen. Lawsons ladenexklusiver "UCC Black" Dosenkaffee behält starke Verkaufsleistung während der Hauptpendelzeiten bei und zeigt Verbraucheradoption praktischer Getränkeoptionen an. Die umfassende Transitinfrastruktur der Stadt erleichtert RTD-Kaffee-Distribution durch diese strategischen Einzelhandelspunkte.

Wettbewerbslandschaft

Der deutsche RTD-Kaffee-Markt ist mäßig konsolidiert, mit wenigen Schlüsselakteuren wie Coca-Cola Deutschland (Georgia), Suntory, Asahi und Kirin, die bedeutende Marktanteile halten. Diese Unternehmen nutzen tiefe Vertriebsnetzwerke, starke Marken-Eigenkapital und häufige Produktinnovation, um ihre Wettbewerbspositionen zu behalten. Zum Beispiel behält Sunторys BOSS-Marke einen bedeutenden Marktanteil in Deutschlands Ready-to-Drink-Kaffee-Segment bei und vertreibt Produkte von zuckerarmen Formulierungen bis hin zu Premium-Latte-Varianten durch seine Verkaufsautomaten-Infrastruktur. UCC, der ursprüngliche Hersteller von Dosenkaffee in Deutschland, hält seine Marktpräsenz durch Produktinnovationen aufrecht, die sich entwickelnde Verbraucheranforderungen addressieren.

Während Nischen- und regionale Marken weiterhin auftauchen, begrenzt die Dominanz etablierter Akteure in Verkaufsautomaten und Convenience-Stores ihren Gesamteinfluss. Der Markt weist hohe Eintrittsbarrieren aufgrund von Logistik, Verkaufsautomaten-Infrastruktur und Verbraucherloyalität zu etablierten Marken auf. Infolgedessen ist der Wettbewerb aktiv, aber weitgehend innerhalb einer Kerngruppe großer Unternehmen konzentriert.

Darüber hinaus beeinflussen digitale Technologieintegration und Premium-Produktentwicklung Marktdynamiken. Nestlé Deutschland implementiert vernetzte Maschinen und digitale Treueprogramme für personalisierte Lösungen. Marktnachfrage nach Café-Style-Getränken treibt Hersteller an, Premium-Ready-to-Drink-Lattes und Cold Brews zu produzieren. Unternehmen passen Produktformulierungen und Vertriebsstrategien an, um Verbraucherpräferenzen in Deutschlands Ready-to-Drink-Kaffee-Markt zu erfüllen.

Deutschland Ready-to-Drink (RTD) Kaffee-Industrieführer

-

Asahi Group Holdings, Ltd.

-

The Coca-Cola Company

-

Suntory Holdings Limited

-

UCC Ueshima Coffee Co., Ltd.

-

Nestlé S.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Meiji erweiterte sein Getränkeportfolio durch die Markteinführung eines Ready-to-Drink (RTD) Kaffeegetränks mit Vollkorn-Hafer unter seiner Meiji Marugoto Oats Produktlinie. Die Formulierung enthält 6% Vollkorn-Hafermehl und 12 g Vollkorn-Hafer pro Einheit und liefert Ballaststoffe und Beta-Glucan-Gehalt. Das Produkt ist in 200 ml Kartons zu JPY 162 erhältlich.

- September 2024: Starbucks Deutschland führte eine Ready-to-Drink Pumpkin Spice Latte Variante in 200 ml gekühlten Bechern durch sein landesweites Convenience-Store-Vertriebsnetzwerk ein. Das Produkt, mit einem Preis von JPY 219, repräsentiert eine strategische Zusammenarbeit mit Suntory, die das traditionelle Kürbis- und Gewürz-Geschmacksprofil einbezieht. Diese saisonale Produkterweiterung ermöglicht Marktpenetration jenseits von Starbucks-Einzelhandelsgeschäften.

- August 2024: Costa Coffee, Großbritanniens größter Café-Ketten-Betreiber, etablierte Operationen in Deutschland durch ein Joint Venture (JV) mit Sojitz Royal Café. Die Partnerschaft beabsichtigt, Costa Coffee als Deutschlands dominierende Café-Kette zu positionieren. Die Expansion von Einzelhandelsstandorten wird voraussichtlich Verkaufswachstum über die Ready-to-Drink (RTD) Kaffeegetränke, Kaffeebohnen und Kaffeepad-Segmente des Unternehmens antreiben.

Deutschland Ready-to-Drink (RTD) Kaffee-Marktbericht Umfang

Ready-to-drink (RTD) Kaffee ist ein verpacktes Kaffeegetränk, das konsumbereit ist und in vorbereitetem Zustand in einer Dose oder Flasche verkauft wird.

Der Umfang von Deutschlands Ready-to-Drink (RTD) Kaffee-Markt umfasst Segmentierung des Marktes basierend auf Verpackungstyp und Vertriebskanal. Nach Verpackungstyp ist der Markt in Flasche und Dose segmentiert. Nach Vertriebskanal ist der Markt in Supermärkte/Verbrauchermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte, Fachgeschäfte und andere Vertriebskanäle segmentiert.

Für jedes Segment wurden Marktdimensionierung und Prognosen auf Basis des Wertes (in USD Millionen) erstellt.

| Flaschen | Glasflaschen |

| PET-Flaschen | |

| Dosen | |

| Kartons | |

| Andere |

| Cold Brew RTD-Kaffee |

| Iced Latte/Cappuccino |

| Nitro RTD-Kaffee |

| Funktional / Protein-angereicherter RTD-Kaffee |

| Natur/Klassisch |

| Aromatisiert |

| Milchbasiert |

| Pflanzenbasierte Milch |

| Massenmarkt |

| Premium |

| Supermärkte/Verbrauchermärkte |

| Convenience-/Lebensmittelgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere (Verkaufsautomat, Tankstellenshops, etc.) |

| Tokio |

| Kanagawa |

| Osaka |

| Aichi |

| Saitama |

| Andere Präfekturen |

| Nach Verpackungstyp | Flaschen | Glasflaschen |

| PET-Flaschen | ||

| Dosen | ||

| Kartons | ||

| Andere | ||

| Nach Produkttyp | Cold Brew RTD-Kaffee | |

| Iced Latte/Cappuccino | ||

| Nitro RTD-Kaffee | ||

| Funktional / Protein-angereicherter RTD-Kaffee | ||

| Nach Geschmacksprofil | Natur/Klassisch | |

| Aromatisiert | ||

| Nach Zutatenbasis | Milchbasiert | |

| Pflanzenbasierte Milch | ||

| Nach Preispositionierung | Massenmarkt | |

| Premium | ||

| Nach Vertriebskanal | Supermärkte/Verbrauchermärkte | |

| Convenience-/Lebensmittelgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere (Verkaufsautomat, Tankstellenshops, etc.) | ||

| Nach Bundesland | Tokio | |

| Kanagawa | ||

| Osaka | ||

| Aichi | ||

| Saitama | ||

| Andere Präfekturen |

Schlüsselfragen, die im Bericht beantwortet werden

Wie groß ist die aktuelle Ready-to-Drink Kaffee-Marktgröße in Deutschland?

Die Ready-to-Drink Kaffee-Marktgröße beträgt 8,69 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 10,40 Milliarden USD erreichen.

Welcher Produkttyp wächst am schnellsten in Deutschlands Ready-to-Drink Kaffee-Markt?

Cold Brew RTD-Kaffee wird voraussichtlich die höchste CAGR von 5,87% zwischen 2025 und 2030 verzeichnen, angetrieben durch Nachfrage nach geschmeidigerem Geschmack und höherem Koffeingehalt.

Warum gewinnen pflanzenbasierte RTD-Kaffees an Popularität?

Der Markt für pflanzenbasierte Alternativen verzeichnet eine CAGR von 8,51%, angetrieben durch gestiegenes Verbrauchergesundheitsbewusstsein, erhöhte Anerkennung von Laktoseintoleranz und wachsende Umweltüberlegungen.

Welches Bundesland zeigt die stärksten Wachstumsaussichten?

Die Präfektur Kanagawa erwartet eine CAGR von 4,32% bis 2030 im RTD-Kaffee-Markt. Das Wachstum stammt aus der jungen Bevölkerungsdemografie der Präfektur, städtischen Infrastrukturentwicklung und Fertigungskapitalinvestitionen in RTD-Kaffee-Produktion.

Seite zuletzt aktualisiert am: