Marktgröße und Marktanteil für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich

Marktanalyse für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich von Mordor Intelligence

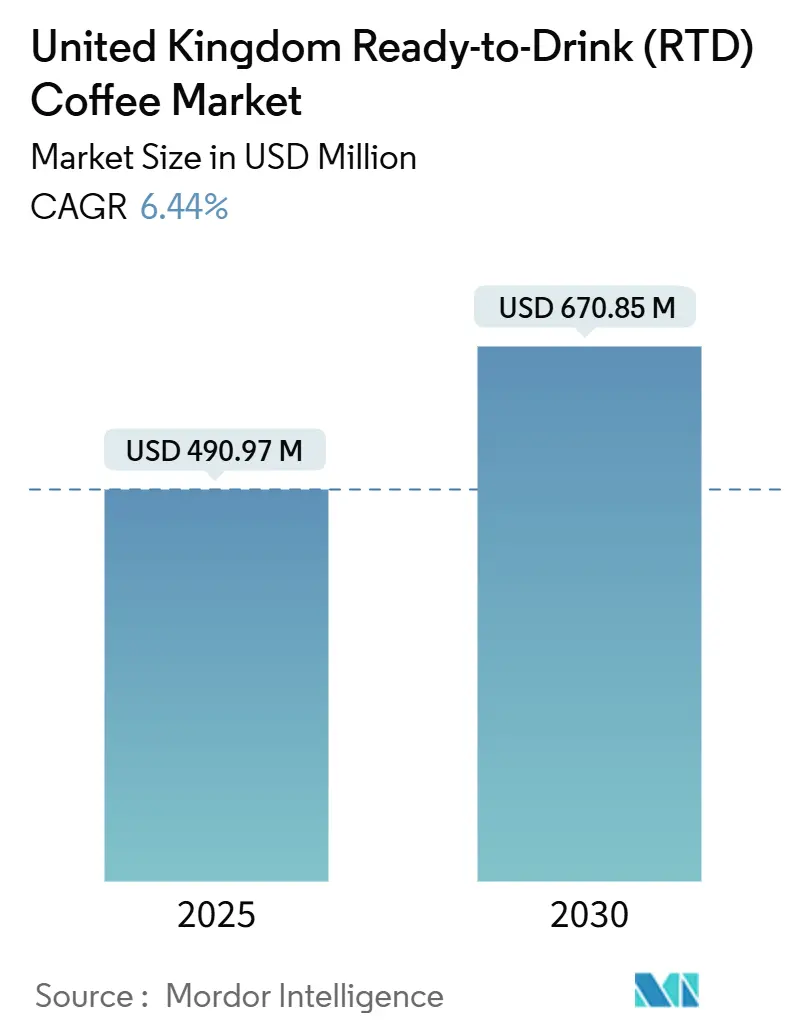

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich weist eine Bewertung von 490,97 Millionen USD im Jahr 2025 auf und wird voraussichtlich 670,85 Millionen USD bis 2030 erreichen, was einer jährlichen Wachstumsrate (CAGR) von 6,44% entspricht. Die Marktexpansion ist auf die zunehmende Verbraucherpräferenz für praktische, gesundheitsbewusste und hochwertige tragbare Getränke zurückzuführen. Die primären Markttreiber sind Millennial- und Generation-Z-Verbraucher, die eine erhebliche Nachfrage nach effizienten, funktionalen Produkten zeigen, die mit zeitgenössischen urbanen Lebensstilen übereinstimmen. Das Segment verzehrfertiger (RTD) Kaffeegetränke erwirbt weiterhin erhebliche Marktanteile von traditionellen kohlensäurehaltigen Getränken und heißem gebrühtem Kaffee durch die Integration funktionaler Elemente, einschließlich energieverstärkender Inhaltsstoffe, pflanzenbasierter Formulierungen und zuckerreduzierter Alternativen. Die Marktentwicklung wird weiter durch Produktentwicklungsinitiativen in der Geschmacksdiversifizierung und gesundheitsorientierten Formulierungen, die Implementierung nachhaltiger Verpackungslösungen und die Expansion von E-Commerce-Vertriebskanälen gefördert.

Wichtigste Erkenntnisse des Berichts

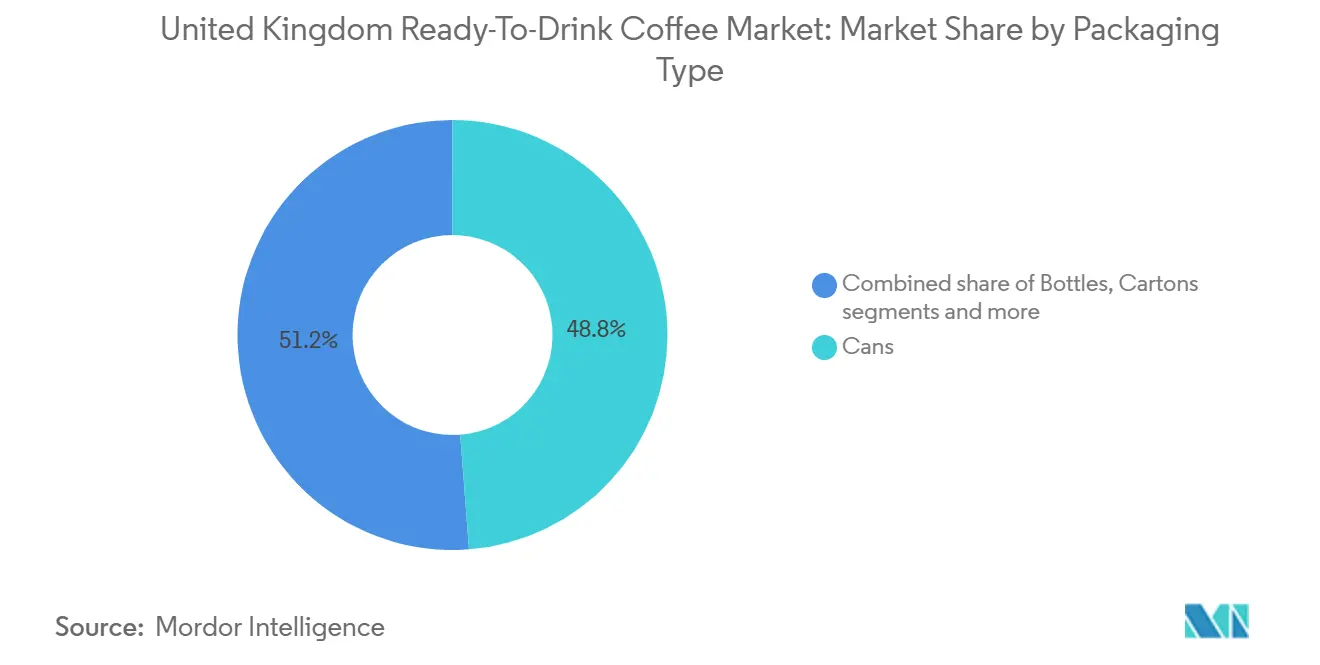

- Nach Verpackungsart behielten Dosen 48,78% Umsatzanteil im Jahr 2024, während Kartons voraussichtlich mit einer CAGR von 5,23% bis 2030 steigen werden.

- Nach Produktart eroberte Iced Latte 52,08% der RTD-Kaffeemarktgröße im Vereinigten Königreich im Jahr 2024; Cold Brew ist für eine CAGR von 7,67% über 2025-2030 positioniert.

- Nach Inhaltsstoffbasis machten Molkereioptionen 71,19% der RTD-Kaffeemarktgröße im Jahr 2024 aus, aber pflanzenbasierte Getränke werden mit einer CAGR von 8,72% expandieren.

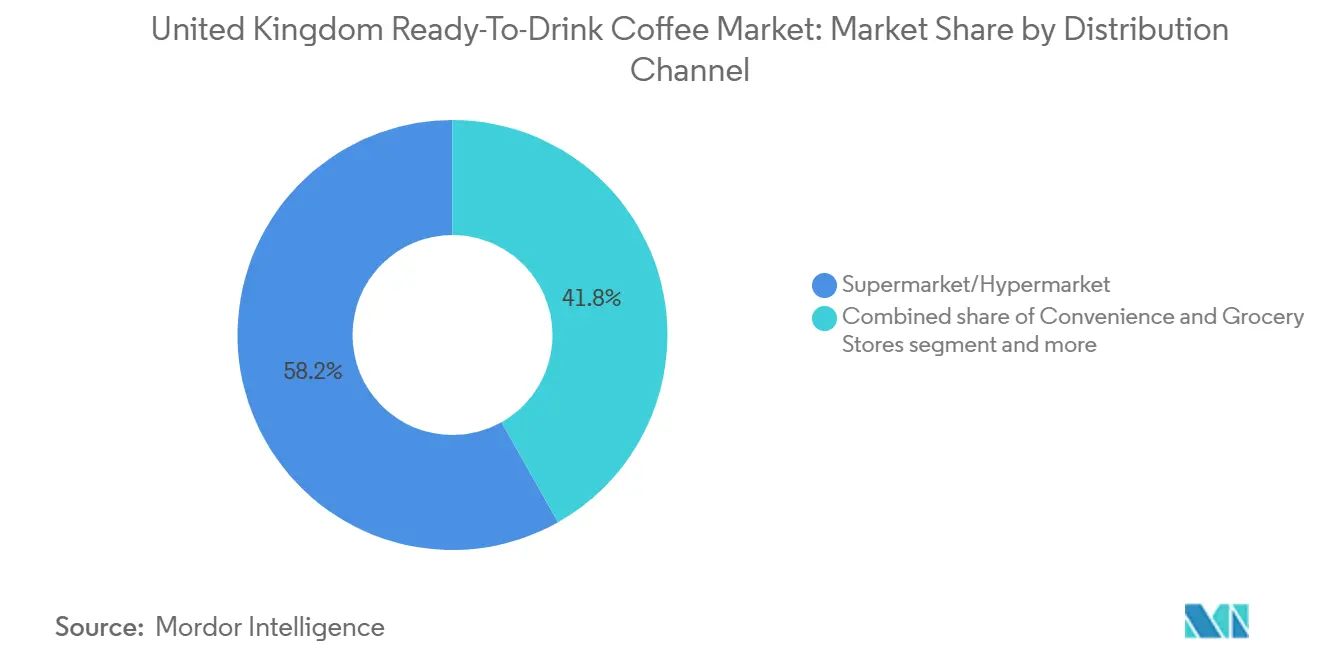

- Nach Vertriebskanal kommandieren Supermärkte/Hypermärkte 58,16% der Verkäufe von 2024, während der Online-Einzelhandel eine CAGR von 12,42% verzeichnen wird.

- Nach Geschmacksprofil eroberten Natur/Klassische Formulierungen 52,23% Anteil im Jahr 2024; aromatisierte Varianten werden voraussichtlich mit einer CAGR von 7,28% bis 2030 beschleunigen.

- Nach Preispositionierung hielten Massenmarkt-SKUs 63,03% Umsatzanteil im Jahr 2024, während das Premium-Segment voraussichtlich eine CAGR von 6,51% bis 2030 verzeichnen wird.

- Nach Geografie führte England mit 84,94% des RTD-Kaffeemarktanteils im Jahr 2024; Nordirland wird voraussichtlich eine CAGR von 7,80% bis 2030 verzeichnen.

Markttrends und Erkenntnisse für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Bequemlichkeit und Konsum für unterwegs nimmt zu | +1.8% | National, mit stärkerer Adoption in England und urbanen Gebieten Schottlands | Mittelfristig (2-4 Jahre) |

| Gesundheitstrends zeigen sich in RTD-Kaffeegetränken | +1.2% | National, mit Premium-Segmenten in England, die die Adoption anführen | Langfristig (≥ 4 Jahre) |

| Verstärkte Ausgaben für Werbe- und Verkaufsförderungsaktivitäten | +0.9% | National, konzentriert auf Ballungsräume in England und Wales | Kurzfristig (≤ 2 Jahre) |

| Produktinnovation erlebt bemerkenswerten Aufschwung | +1.1% | National, mit Forschungs- und Entwicklungszentren hauptsächlich in England | Mittelfristig (2-4 Jahre) |

| Marken-Einzelhändler-Partnerschaften stärken Marktpräsenz | +0.7% | National, mit stärkster Auswirkung in England durch große Einzelhandelsketten | Mittelfristig (2-4 Jahre) |

| Cold Brew-Varianten sprechen jüngere Demografien an | +0.6% | National, mit urbaner Konzentration in England und Schottland | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Bequemlichkeit und Konsum für unterwegs nimmt zu

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich zeigt eine erhebliche Expansion, angetrieben von zunehmenden Verbraucherpräferenzen für praktische und tragbare Koffeinlösungen. Die Marktentwicklung zeigt eine starke Korrelation mit sich verändernden Arbeitsplatzdynamiken, insbesondere der weit verbreiteten Implementierung hybrider Arbeitsmodelle. Diese grundlegende Veränderung im Verbraucherverhalten verdeutlicht breitere gesellschaftliche Übergänge in der Work-Life-Integration und erhöhte Anforderungen an effiziente Koffein-Konsummethoden. Beispielsweise erweiterten Starbucks und Costa ihr Sortiment verzehrfertiger (RTD) Kaffeegetränke in britischen Einzelhandelsgeschäften durch die Hinzufügung gekühlter Lattes und Espressogetränke als Reaktion auf die wachsende Marktnachfrage. Laut Costa Coffees 'Lattenomics'-Bericht deuten eine 15%ige Zunahme von Drive-Thru-Standorten und erhöhter mobiler Konsum auf den Wandel des Vereinigten Königreichs hin zu flexiblen, für unterwegs geeigneten Konsummustern [1] Quelle: Costa Coffee, "Costa Coffee Lattenomics Report", costa.co.uk. Dieser Verbraucherverhaltenstrend treibt die Expansion verzehrfertiger (RTD) Kaffeegetränke voran, da Kunden praktische Koffeinoptionen außerhalb traditioneller Cafés verlangen.

Gesundheitstrends zeigen sich in RTD-Kaffeegetränken

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich durchlebt eine bedeutende Transformation, angetrieben von zunehmendem Gesundheitsbewusstsein unter Verbrauchern, da Hersteller zuckerreduzierte Formulierungen und funktionale Zusätze entwickeln, die Kaffee von einem herkömmlichen Koffein-Abgabesystem zu einem wellness-orientierten Getränk erheben. Das proteinangereicherte Segment demonstriert diese Transformation im Markt. Beispielsweise führte Starbucks im Juni 2024 in Partnerschaft mit der Molkerei Arla eine neue Linie proteinreicher kaffeebasierter RTD-Getränke auf dem britischen Markt ein. Die Starbucks Protein Drink with Coffee-Reihe enthält 20g Protein pro Flasche und nutzt fettarme Milch ohne Zuckerzusatz. Diese Produktentwicklung entspricht dem erheblichen Wachstum im britischen Proteingetränkemarkt. Die wellness-orientierte Produktentwicklung erstreckt sich über Protein hinaus und integriert präbiotische Fasern, marines Kollagen und adaptogene Pilze.

Verstärkte Ausgaben für Werbe- und Verkaufsförderungsaktivitäten

Der sich intensivierende Wettbewerb um Einzelhandelsregalfläche und Verbraucheraufmerksamkeit im Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich hat erhebliche Marketinginvestitionen über traditionelle und digitale Kanäle erforderlich gemacht, wobei Marktteilnehmer umfassende strategische Initiativen umsetzen, um die Kategorienbewusstheit zu verstärken und eine ausgeprägte Markenpositionierung in der Wettbewerbslandschaft zu etablieren. Diese strategische Notwendigkeit wird durch Starbucks' bedeutende Investition von 507,8 Millionen USD in Werbung während ihres Geschäftsjahres 2023 verdeutlicht, was die zunehmende Betonung des Marktes auf Markensichtbarkeit und Verbraucherengagement demonstriert. Folglich hat diese Marktentwicklung Organisationen dazu veranlasst, ausgeklügelte Verpackungslösungen zu priorisieren, die nahtlos Funktionalität mit ästhetischer Anziehungskraft integrieren und dadurch bedeutsames Verbraucherengagement fördern sowie nachhaltiges Kaufverhalten in der dynamischen RTD-Kaffemarktumgebung des Vereinigten Königreichs erleichtern.

Produktinnovation erlebt bemerkenswerten Aufschwung

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich durchlebt eine bedeutende Transformation durch strategische Innovationsinitiativen in den Bereichen Produktentwicklung, Verpackungslösungen und Konsummustern. Der Markt zeigt eine erhebliche Evolution, insbesondere im Cold Brew-Segment, das sich als wichtiger Wachstumstreiber erwiesen hat. Beispielsweise führte das britische Funktionsgetränke-Unternehmen Unconform im April 2025 drei neue verzehrfertige (RTD) Cold Brew-Kaffeegetränke mit wellness-orientierten Inhaltsstoffen ein. Die veganen Getränke kombinierten Hafermilch mit Arabica-Bohnen und Nootropika - Verbindungen, die mit kognitiven Gesundheitsvorteilen verbunden sind, einschließlich verbesserter Stimmung, Konzentration und Schlaf. Die Produktlinie umfasste drei Varianten: Flat White mit Ashwagandha, Ginkgo Biloba und Vitamin B12; Salted Caramel Latte mit Inulin und Kurkuma; und Mocha angereichert mit Niacin und Biotin. Darüber hinaus ist die Infrastrukturentwicklung des Marktes durch Westrock Coffees Investitionen in fortschrittliche Produktionskapazitäten ersichtlich, die vielfältige Verpackungsformate ermöglichen, einschließlich Mehrweg-PET-Flaschen und Einzelportionsoptionen in Glas- und Aluminiumdosen.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hoher HFSS-Zuckergehalt begrenzt Eiskaffeewachstum | -1.4% | National, mit strengerer Durchsetzung in England und Wales | Kurzfristig (≤ 2 Jahre) |

| Arabica-Kostenvolatilität nach Brexit-Zöllen | -0.8% | National, alle Regionen des Vereinigten Königreichs gleichermaßen betreffend | Mittelfristig (2-4 Jahre) |

| RTD-Kaffee steht vor hartem Wettbewerb um Regalfläche durch aufkommende Alternativen | -0.9% | National, mit verstärktem Wettbewerb in Englands dichtem Einzelhandelsmarkt | Mittelfristig (2-4 Jahre) |

| Koffeinbedenken bremsen RTD-Kaffee | -0.5% | National, mit gesundheitsbewussten Segmenten in urbanen Gebieten Englands, die die Bedenken anführen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hoher HFSS-Zuckergehalt begrenzt Eiskaffeewachstum

Hoher Zuckergehalt in verzehrfertigen (RTD) Kaffeeprodukten beschränkt das Marktwachstum im Vereinigten Königreich, trotz der zunehmenden Beliebtheit der Kategorie. Gesundheitsbewusste Verbraucher, die Zutatenlisten prüfen, stellen fest, dass viele RTD-Kaffeeprodukte Zuckergehalte ähnlich wie Erfrischungsgetränke enthalten. Dies steht im Konflikt mit der aktuellen Verbraucherpräferenz für Wellness- und Clean-Label-Produkte, insbesondere unter Millennial- und Gen-Z-Verbrauchern. Die britische Soft Drinks Industry Levy und Gesundheitsinitiativen des öffentlichen Gesundheitswesens haben das Verbraucherbewusstsein für die Risiken des Zuckerkonsums erhöht, was viele dazu veranlasst, zuckerreiche Getränke zu vermeiden. RTD-Kaffeeprodukte großer britischer Ketten zeigen erheblichen Zuckergehalt - ein Starbucks Karamell-Frappuccino enthält 48,5g Zucker, während ein Caffe Nero Belgian Chocolate Frappe 44,5g enthält. Diese Zuckergehalte verdeutlichen die Diskrepanz zwischen aktuellen Produktangeboten und Verbrauchergesundheitspräferenzen im britischen RTD-Kaffeemarkt.

Arabica-Kostenvolatilität nach Brexit-Zöllen

Die Implementierung von Post-Brexit-Zollstrukturen hat die Preisvolatilität von Arabica-Kaffee erheblich erhöht und die Betriebsmargen und Lieferkettendynamik im Herstellungssektor für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich erheblich beeinflusst. Die vorherrschenden globalen Klimabedingungen, die kaffeeanbauende Regionen betreffen, haben die Marktherausforderungen intensiviert. Tchibo, ein bedeutender europäischer Kaffeeröster, hat Preisanpassungen von 50 Cent bis 1 EUR pro Pfund ab April 2025 angekündigt und führt die Erhöhung auf erhöhte Weltmarktkosten zurück. Diese Preismodifikationen betreffen insbesondere das Premium-RTD-Kaffeesegment des Vereinigten Königreichs, das stark auf hochwertige Arabica-Bohnen angewiesen ist, was möglicherweise die Expansion in diesen schnell wachsenden Marktsegmenten einschränkt. Über die Auswirkungen der Rohstoffkosten hinaus haben Lieferkettenstörungen Tchibo dazu veranlasst, seine E-Commerce-Logistikoperationen zu restrukturieren, um Kosteneffizienz zu optimieren. Hersteller im Vereinigten Königreich müssen zusätzlich komplexe Post-Brexit-Importprotokolle navigieren, was strategische Vorteile für Organisationen schafft, die diversifizierte Beschaffungsrahmen und vertikale Integrationskapazitäten aufrechterhalten.

Segmentanalyse

Nach Verpackungsart: Dosen dominieren, während Kartons beschleunigen

Dosen halten 48,78% des RTD-Kaffeemarkts im Vereinigten Königreich im Jahr 2024 und sind damit das dominierende Verpackungsformat aufgrund ihrer Tragbarkeit, verlängerten Haltbarkeit und Premium-Positionierungsfähigkeiten. Diese Dominanz entspricht der Verbrauchernachfrage nach Konsum für unterwegs. Die Automatic Vending Association (AVM) berichtete, dass das Coffee-to-Go-Segment 758 Millionen EUR Produktumsatz im Jahr 2023 generierte, was die Bedeutung der Bequemlichkeit bei Verpackungsentscheidungen unterstreicht [2]Quelle: The Vending & Automated Retail Association (AVM), " UK Vending and Automated Retail Industry 2023 Census", the-ava.com. Kartons werden voraussichtlich mit einer CAGR von 5,23% von 2025-2030 wachsen, angetrieben von ihren Umweltvorteilen und Kosteneffizienz in einem zunehmend nachhaltigkeitsorientierten Markt.

Flaschen, einschließlich Glas- und PET-Formate, behalten einen erheblichen Marktanteil trotz moderater Wachstumsraten. Premium-RTD-Kaffeemarken verwenden Glasflaschen, um Qualität und Nachhaltigkeit zu betonen. Im Jahr 2024 führte Jimmy's Iced Coffee seine SlimCan-Reihe zum Preis von 1,39 EUR ein und zielte auf Convenience-Stores und Impulskäufe ab. Der Verpackungsmarkt entwickelt sich weiter mit der Integration intelligenter Verpackungsmerkmale, einschließlich QR-Codes und NFC-Technologie, die digitale Interaktion mit physischen Produkten ermöglichen.

Notiz: Segmentanteile aller einzelnen Segmente werden beim Kauf des Berichts verfügbar sein

Nach Produktart: Cold Brew fordert Iced Latte-Dominanz heraus

Im Vereinigten Königreich behalten Iced Latte/Cappuccino-Produkte einen Marktanteil von 52,08% im Jahr 2024, da britische Verbraucher eine Präferenz für diese vertrauten Geschmacksrichtungen zeigen, wenn sie von heißem Kaffee zu RTD-Formaten wechseln. Cold Brew RTD-Kaffee hat sich als das am schnellsten wachsende Segment im britischen Markt etabliert, mit einer prognostizierten CAGR von 7,67% während 2025-2030. Dieses Wachstum wird seinem verfeinerten Geschmacksprofil und höheren Koffeingehalt zugeschrieben, der besonders bei der britischen Jugenddemografie Anklang findet.

Das Segment Funktional/Proteinangereicherte RTD-Kaffeegetränke stellt eine bedeutende Innovationsfront im britischen Markt dar und adressiert die sich entwickelnden Präferenzen britischer Verbraucher für Getränke, die multiple ernährungsphysiologische Vorteile über Erfrischung und Koffein hinaus liefern. Nitro RTD-Kaffee behält eine spezialisierte Position im britischen Markt bei, wobei seine charakteristischen Eigenschaften Differenzierungsmöglichkeiten schaffen, insbesondere in Premium-Einzelhandelseinrichtungen, wo Erfahrungsfaktoren das Kaufverhalten beeinflussen.

Nach Geschmacksprofil: Naturklassiker führen, während aromatisierte Optionen beschleunigen

Im Markt für verzehrfertige Kaffeegetränke im Vereinigten Königreich behalten Natur/Klassische Geschmacksrichtungen einen dominanten Marktanteil von 52,23% im Jahr 2024 und zeigen die starke Präferenz britischer Verbraucher für authentische Kaffeegeschmacksprofile. Das Segment aromatisierter Varianten im Markt für verzehrfertige Kaffeegetränke wird voraussichtlich mit einer CAGR von 7,28% während 2025-2030 wachsen, hauptsächlich angetrieben von jüngeren britischen Verbrauchern, die neue Geschmackserfahrungen und süßere Profile suchen, die die natürliche Bitterkeit des Kaffees reduzieren. Verzehrfertiger Kaffee rangiert unter den Top-Kategorien für Geschmacksexperimente unter britischen Verbrauchern.

Der Markt für verzehrfertige Kaffeegetränke im Vereinigten Königreich hat sich über grundlegende Vanille- und Karamellangebote hinaus zu komplexeren Geschmackskombinationen erweitert. Im Mai 2025 führte Jimmy's Iced Coffee eine limitierte Donut-Geschmacksrichtung ein, um Verbraucher anzusprechen, die differenzierte Kaffeevarianten suchen. Während Geschmacksinnovation Wachstumsmöglichkeiten bietet, müssen Hersteller im Vereinigten Königreich zunehmende Verbraucherbedenken bezüglich Zuckergehalt und Gesundheitsaspekten ansprechen.

Nach Inhaltsstoffbasis: Pflanzenbasierte Alternativen fordern Molkerei-Dominanz heraus

Im RTD-Kaffeemarkt des Vereinigten Königreichs behalten molkereibasierte Produkte einen Marktanteil von 71,19% im Jahr 2024 und kapitalisieren Milchs natürliche Kompatibilität mit Kaffee und ihre etablierte Position in britischen Verbraucherpräferenzen für cremige Texturen. Pflanzenbasierte Milchalternativen im britischen Markt entwickeln sich mit einer CAGR von 8,72% (2025-2030), angetrieben von der steigenden Prävalenz von Laktoseintoleranz unter britischen Verbrauchern, ethischen Überlegungen und zunehmendem Gesundheitsbewusstsein. Oatlys Einführung des "Barista Organic Oat Drink" im Februar 2024 in britischen Einzelhandelskanälen veranschaulicht, wie pflanzenbasierte Hersteller Premium-Angebote und Gesundheitsvorteile betonen, um ihre Präsenz im britischen Markt zu erweitern.

Die Expansion pflanzenbasierter Alternativen im Vereinigten Königreich hat strategische Partnerschaften zwischen etablierten britischen Kaffeemarken und pflanzenbasierten Milchproduzenten für Co-Branding-Produkte gefördert. Der britische Markt diversifiziert sich weiter über traditionelle Molkerei- und pflanzenbasierte Segmente hinaus, um funktionale Inhaltsstoffe wie präbiotische Fasern und Adaptogene zu integrieren, die mit britischen Verbraucherpräferenzen für gesundheitsverstärkte Getränke übereinstimmen.

Nach Vertriebskanal: Online-Wachstum übertrifft traditionellen Einzelhandel

Supermärkte/Hypermärkte halten die dominante Position in der RTD-Kaffeeverteilung mit einem Marktanteil von 58,16% im Jahr 2024, unterstützt durch ihre umfangreiche Einzelhandelspräsenz und Kühlketteninfrastruktur, die es ihnen ermöglicht, die breiteste RTD-Kaffeeproduktauswahl aufrechtzuerhalten. Der Online-Einzelhandelskanal prognostiziert eine erhebliche Expansion mit einer CAGR von 12,42% während 2025-2030 und transformiert die RTD-Kaffeekaufmuster der Verbraucher als Reaktion auf die breitere E-Commerce-Adoption. Laut dem Office for National Statistics (UK) machten E-Commerce-Verkäufe 26,8% der gesamten Einzelhandelsumsätze in Großbritannien ab März 2025 aus, wobei lebensmittelbezogene Online-Verkäufe über 9% ausmachten [3]Quelle: Office for National Statistics (UK), "Retail Sales Index internet sales, ISCPSA3", ons.gov.uk . Diese Marktentwicklung zeigt die zunehmende Bedeutung von Online-Einzelhandelskanälen für verzehrfertige (RTD) Kaffeeprodukte. Unternehmen nutzen E-Commerce-Plattformen, um ihre Vertriebsnetzwerke zu erweitern, abonnementbasierte Umsatzmodelle zu implementieren und direkte Getränkelieferdienste für Verbraucher bereitzustellen.

Convenience- und Lebensmittelgeschäfte dienen als wichtige Vertriebspunkte, wobei ihre Verbrauchernähe spontane Kaufgelegenheiten für RTD-Kaffeemarken generiert. Die Expansion von Vending-Lösungen bietet zusätzliche Vertriebskanäle, veranschaulicht durch Lavazza Professional UKs Einführung von 'Lavazza on the Move'-Selbstbedienungs-Kaffeemaschinen im Mai 2024, die auf verkehrsreiche Standorte durch Partnerschaften mit Convenience-Stores und Tankstellen abzielen (World Coffee Portal, 2024). Diese Vertriebsexpansion erfordert umfassende Omnichannel-Strategien von Marken, um eine konsistente Marktpräsenz über physische und digitale Plattformen aufrechtzuerhalten.

Notiz: Segmentanteile aller einzelnen Segmente beim Kauf des Berichts verfügbar

Nach Preispositionierung: Premium-Segment verringert Abstand zum Massenmarkt

Massenmarktprodukte halten einen Marktanteil von 63,03% im Jahr 2024, unterstützt durch umfangreiche Vertriebsnetzwerke und wettbewerbsfähige Preisgestaltung, die hohe Verkaufsvolumen antreibt. Das Premium-Segment erlebt Wachstum mit einer CAGR von 6,51% (2025-2030), da Verbraucher verstärkte Präferenz für höhere Produktqualität, einzigartige Geschmacksrichtungen und verbesserte funktionale Vorteile zeigen.

Das expandierende Premium-Segment hat Markteintrittsmöglichkeiten für Spezialitätenkaffeemarken geschaffen, die von Foodservice in Einzelhandelskanäle wechseln. Im Jahr 2024 veranschaulicht Grinds landesweite Markteinführung in Tesco-Supermärkten diesen Wandel und führt café-qualitäts-RTD-Kaffeeprodukte in Masseneinzelhandelsumgebungen ein. Die Preisstruktur des Marktes entwickelt sich weiter mit Super-Premium-Produkten, die Luxuskonsum und Geschenksegmente ansprechen. Diese Marktsegmentierung etabliert ausgeprägte Wettbewerbsumgebungen über Preisstufen hinweg, wo Massenmarktunternehmen über Preis und Vertriebsfähigkeiten konkurrieren, während Premium-Marken Qualität und Markenidentität betonen.

Geografische Analyse

England hält 84,94% des RTD-Kaffeemarktanteils im Vereinigten Königreich im Jahr 2024, angetrieben von seiner größeren Bevölkerung, höheren Konzentration urbaner Fachkräfte und etablierten Spezialitätenkaffeekultur. London fungiert als Innovationszentrum der Kategorie, wo neue Produkteinführungen typischerweise vor dem landesweiten Rollout stattfinden. England behält Marktführerschaft als Europas größter Spezialitätenkaffeemarkt bei, angetrieben von hohem Außer-Haus-Konsum von Spezialitätskaffee laut dem Center for the Promotion of Imports.

Nordirland zeigt die höchste Wachstumsrate mit einer prognostizierten CAGR von 7,80% für 2025-2030, die den nationalen Durchschnitt trotz seiner kleineren Bevölkerung übertrifft. Dieses Wachstum resultiert aus Belfasts zunehmender Urbanisierung und expandierenden Einzelhandelsvertriebsnetzwerken, die Produktzugänglichkeit verbessern. Das Wachstum der Region wird durch ihre jüngere Bevölkerung und die Handelsmöglichkeiten, die sich aus ihrer einzigartigen Post-Brexit-Handelsposition ergeben, unterstützt.

Schottland und Wales behalten bescheidene, aber wachsende Marktanteile bei, jeweils mit unterschiedlichen Konsummustern. Schottlands Markt zeigt stärkere Performance in Edinburgh und Glasgow, während Wales Konsum sowohl in urbanen als auch ländlichen Regionen zeigt. Beide Gebiete bieten Wachstumsmöglichkeiten für Unternehmen, die ihre Marketing- und Vertriebsansätze an regionale Präferenzen anpassen. Die Expansion der Spezialitätenkaffeekultur über London hinaus schafft zusätzliche Marktchancen, wobei regionale Veranstaltungen wie das Manchester Coffee Festival das Bewusstsein für Spezialitätenkaffee erhöhen.

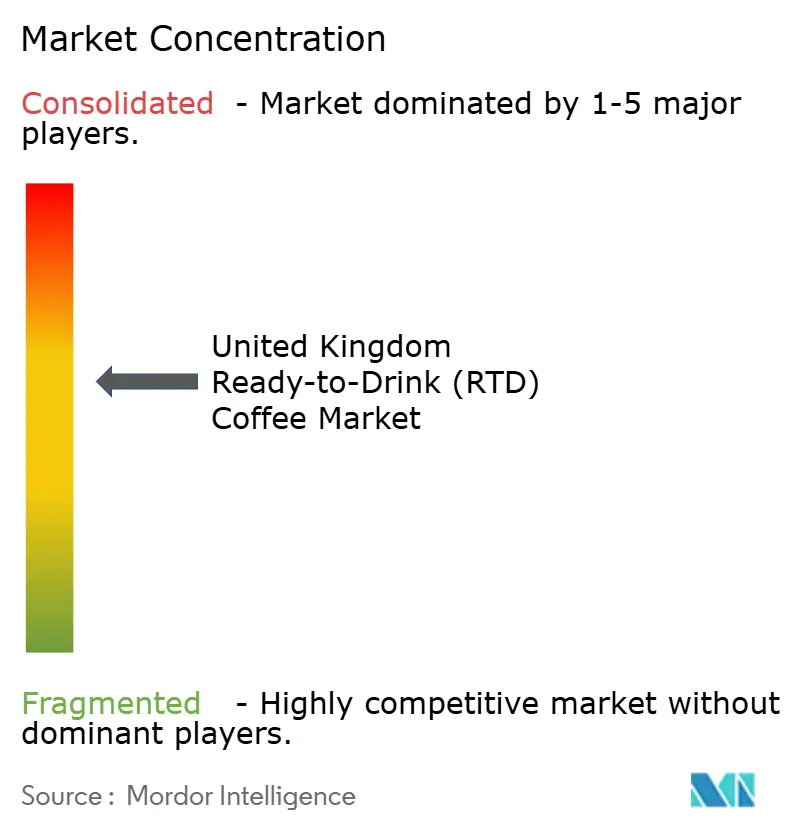

Wettbewerbslandschaft

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich ist mäßig konsolidiert, wobei große Getränkehersteller Vertriebsnetzwerke kontrollieren, während Spezialitätenkaffeeproduzenten Marktanteile durch Premium-Produktangebote aufrechterhalten. Die Marktstruktur umfasst große Konzerne, einschließlich Starbucks Corporation, The Coca-Cola Company, Carlsberg Group (Britvic plc), Emmi AG und Luigi Lavazza S.p.A., die jeweils eine bedeutende Marktpräsenz aufrechterhalten.

Diese Marktführer kapitalisieren ihre erheblichen Skaleneffekte und umfassende Marketinginfrastruktur, um schnelle Marktreaktionen und strategische Produkteinführungen über diverse Verbraucherdemografien zu implementieren. Ihre Wettbewerbsposition wird durch umfangreiche Fertigungskapazitäten, etablierte globale Beschaffungsnetzwerke und erhebliche Ressourcen für die Durchführung umfassender Marketinginitiativen gestärkt, die bedeutende Markteintrittsbarrieren für kleinere Marktteilnehmer schaffen.

Die dominierenden Marktteilnehmer implementieren konsequent Anlagenerweiterungsstrategien und Produktionskapazitätssteigerungsprogramme, um ihre Marktposition aufrechtzuerhalten. Zusätzlich engagieren sich diese Konzerne in strategischen Kooperationen, um innovative Produktportfolios zu entwickeln, die mit sich entwickelnden Verbraucherpräferenzen übereinstimmen. Produktinnovation bleibt die primäre Wettbewerbsstrategie der Marktteilnehmer, um dynamische Marktbedingungen zu bewältigen und Wettbewerbsvorteile aufrechtzuerhalten.

Branchenführer für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich

-

Starbucks Corporation

-

The Coca-Cola Company

-

Luigi Lavazza S.p.A.

-

Carlsberg Group (Britvic plc)

-

Emmi AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: Starbucks Corporation erweiterte sein Produktsortiment verzehrfertiger (RTD) Kaffeegetränke im Vereinigten Königreich um zwei pflanzenbasierte Varianten. Das Unternehmen führte Oat-Based Cappuccino und Oat-Based Caramel Macchiato in sein Chilled Classics-Sortiment ein, um der wachsenden Verbrauchernachfrage nach milchfreien Alternativen zu begegnen.

- Februar 2025: Tom Parker Creamery führte The Guv'nor ein, eine neue Linie verzehrfertiger (RTD) Eiskaffeegetränke in den Geschmacksrichtungen Original, Mocha und Karamell. Die Getränke sind in recycelbaren Glasflaschen von 500 ml und 250 ml Größen mit Metallverschlüssen verpackt.

- Juli 2024: Das in Perth ansässige Kaffee-Startup Hunt and Brew führte drei verzehrfertige Kaffeeprodukte in Tesco Express-Filialen im gesamten Vereinigten Königreich ein. Das Unternehmen produziert Kaffeegetränke mit frischer Milch ohne Zuckerzusatz und betont Handwerkskunst und Kunstfertigkeit in seinem Produktionsprozess.

- Juni 2024: Ueshima Coffee Company führte zwei verzehrfertige (RTD) Kaffeeprodukte in Dosen auf dem britischen Markt ein: Iced Latte und Iced Matcha Latte. Die Produkte waren für die landesweite Verteilung verfügbar.

Berichtsumfang für den Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich

Verzehrfertiger Kaffee ist ein Kaffeegetränk, das in vorbereiteter und verpackter Form verfügbar ist, um sofort konsumiert zu werden.

Der Markt für verzehrfertige (RTD) Kaffeegetränke im Vereinigten Königreich ist nach Verpackung, Produkt, Geschmack, Inhaltsstoff, Preispositionierung, Vertriebskanal und Geografie segmentiert. Basierend auf der Verpackung ist der Markt in Flaschen, Dosen, Kartons und andere segmentiert. Nach Produkttyp ist der Markt in Cold Brew RTD-Kaffee, Iced Latte/Cappuccino, Nitro RTD-Kaffee und funktionalen/proteinangereicherter RTD-Kaffee segmentiert. Nach Geschmack ist der Markt in natur/klassisch und aromatisiert segmentiert. Nach Inhaltsstoffbasis ist der Markt in molkereibasiert und pflanzenbasierte Milch segmentiert. Nach Preispositionierung ist der Markt in Massenmarkt und Premium segmentiert. Nach Vertriebskanal ist der Markt in Supermärkte/Hypermärkte, Convenience- und Lebensmittelgeschäfte, Online-Einzelhandelsgeschäfte und andere segmentiert. Nach Geografie ist der Markt in England, Schottland, Wales und Nordirland segmentiert. Die Marktgröße wurde in Wertangaben in USD für alle oben genannten Segmente durchgeführt.

| Flaschen | Glasflaschen |

| PET-Flaschen | |

| Dosen | |

| Kartons | |

| Andere |

| Cold Brew RTD-Kaffee |

| Iced Latte/Cappuccino |

| Nitro RTD-Kaffee |

| Funktional/Proteinangereicherte RTD-Kaffee |

| Natur/Klassisch |

| Aromatisiert |

| Molkereibasiert |

| Pflanzenbasierte Milch |

| Massenmarkt |

| Premium |

| Supermärkte/Hypermärkte |

| Convenience- und Lebensmittelgeschäfte |

| Online-Einzelhandelsgeschäfte |

| Andere (Verkaufsautomaten, Tankstellenshops, etc.) |

| England |

| Schottland |

| Wales |

| Nordirland |

| Nach Verpackungsart | Flaschen | Glasflaschen |

| PET-Flaschen | ||

| Dosen | ||

| Kartons | ||

| Andere | ||

| Nach Produktart | Cold Brew RTD-Kaffee | |

| Iced Latte/Cappuccino | ||

| Nitro RTD-Kaffee | ||

| Funktional/Proteinangereicherte RTD-Kaffee | ||

| Nach Geschmacksprofil | Natur/Klassisch | |

| Aromatisiert | ||

| Nach Inhaltsstoffbasis | Molkereibasiert | |

| Pflanzenbasierte Milch | ||

| Nach Preispositionierung | Massenmarkt | |

| Premium | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Convenience- und Lebensmittelgeschäfte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere (Verkaufsautomaten, Tankstellenshops, etc.) | ||

| Nach Geografie | England | |

| Schottland | ||

| Wales | ||

| Nordirland |

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des RTD-Kaffeemarkts im Vereinigten Königreich?

Der RTD-Kaffeemarkt ist 490,97 Millionen USD im Jahr 2025 wert und wird voraussichtlich 670,85 Millionen USD bis 2030 erreichen.

Welches Verpackungsformat wächst am schnellsten?

Kartonverpackungen expandieren mit einer CAGR von 5,23%, da Verbraucher recycelbare Materialien und längere Haltbarkeit belohnen.

Wie groß ist das pflanzenbasierte RTD-Kaffeesegment?

Pflanzenbasierte Varianten steigen mit einer CAGR von 8,72% und fordern Molkereiproduktes 71,19% Anteil heraus, indem sie vegane und laktosefreie Optionen bieten.

Welche Region im Vereinigten Königreich erlebt das schnellste Marktwachstum?

Nordirland führt mit einer CAGR von 7,80% bis 2030, angetrieben von Urbanisierung und steigender Nachfrage nach Convenience-Getränken.

Seite zuletzt aktualisiert am: