Marktgröße und Marktanteil für Diagnostische Bildgebungsgeräte im Vereinigten Königreich

Marktanalyse für Diagnostische Bildgebungsgeräte im Vereinigten Königreich von Mordor Intelligence

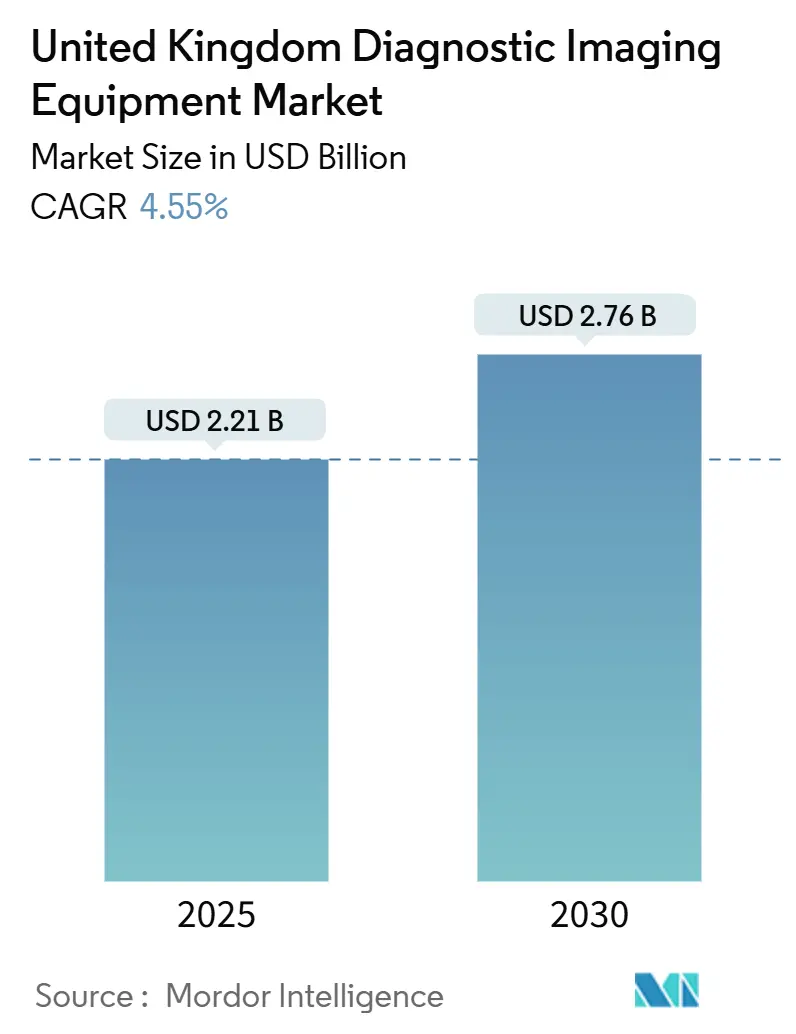

Die Marktgröße für Diagnostische Bildgebungsgeräte im Vereinigten Königreich wird auf 2,21 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 2,76 Milliarden USD erreichen, mit einer CAGR von 4,55% während des Prognosezeitraums (2025-2030). Das stabile Wachstum basiert auf NHS-Kapitalzuflüssen, insbesondere dem 29-Milliarden-USD-Modernisierungsfonds, der die schnelle Scanner-Erneuerung und die Einführung von 160 Community Diagnostic Centres unterstützt, die jeweils für hochfrequente MRT-, CT- und Ultraschall-Arbeitsabläufe konfiguriert sind.[1]HM Treasury, "Chancellor Announces Record Investment to Rebuild NHS," gov.uk Eine alternde Bevölkerung, die Prävalenz chronischer Krankheiten und richtliniengesteuerte Screening-Programme kombinieren sich, um die jährlichen Bildgebungsvolumen deutlich über die 45 Millionen Verfahren anzuheben, die 2024 durchgeführt wurden, wodurch strukturelle Nachfrage gesichert wird. Brexit-bedingte Lieferkettenreibung spornt gleichzeitig die inländische Fertigung an, wie Siemens Healthineers' 250-Millionen-GBP-MRT-Werk in Oxford, das Importrisiken reduziert und Forschung und Entwicklung der nächsten Generation verankert. Die Technologieadoption neigt zu KI-fähigen Scannern und Managed-Equipment-Service (MES)-Verträgen, die Erneuerungszyklen beschleunigen und gleichzeitig die Kapitalbelastung im Voraus verringern. Personalengpässe mit 30% Radiologen-Vakanzen verstärken das Interesse an Workflow-Automatisierung, die den Durchsatz ohne proportionale Personalaufstockung aufrechterhält.

Wichtige Berichtspunkte

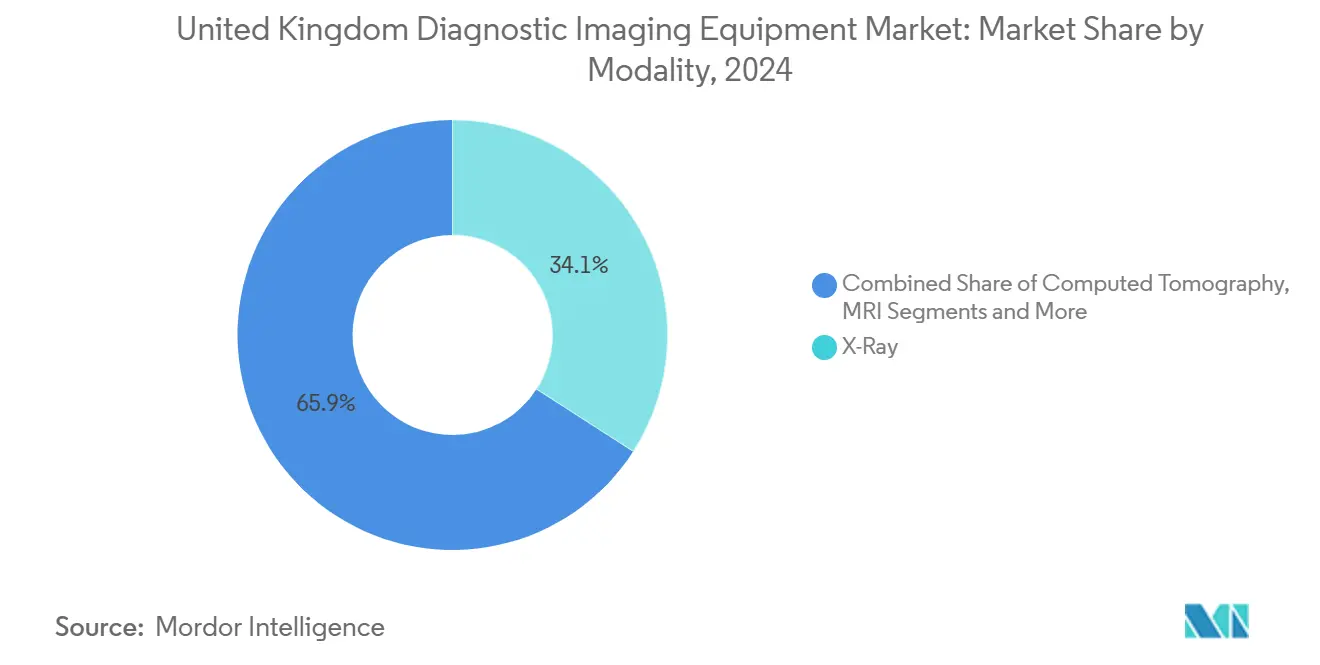

- Nach Modalität hielt Röntgen 34,12% des Marktanteils für Diagnostische Bildgebungsgeräte im Vereinigten Königreich im Jahr 2024, während MRT voraussichtlich mit einer CAGR von 5,97% bis 2030 expandieren wird.

- Nach Portabilität beherrschten festinstallierte Systeme 80,84% der Marktgröße für Diagnostische Bildgebungsgeräte im Vereinigten Königreich im Jahr 2024; mobile und handgehaltene Lösungen werden mit einer CAGR von 6,12% bis 2030 steigen.

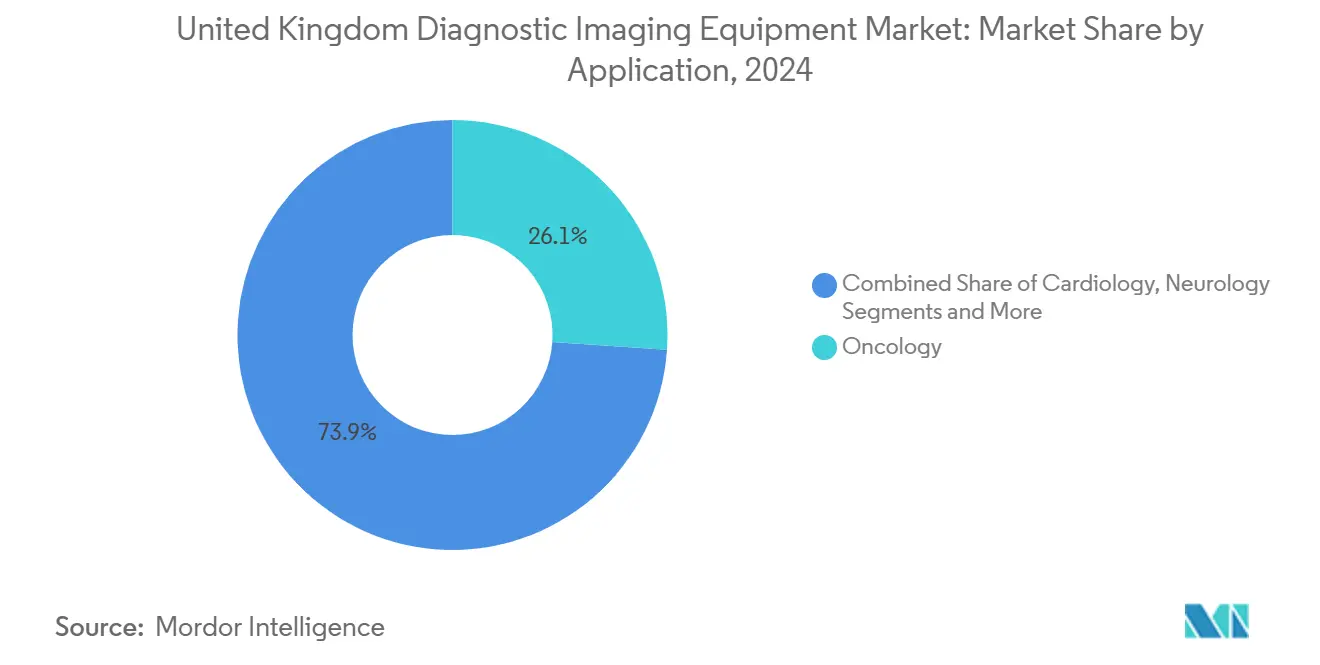

- Nach Anwendung führte die Onkologie mit 26,08% Umsatzanteil im Jahr 2024, während die Kardiologie den Markt mit einer CAGR von 5,81% bis 2030 anführt.

- Nach Endnutzer dominierten Krankenhäuser mit 70,95% Anteil im Jahr 2024, dennoch verzeichnen Diagnostische Bildgebungszentren den schnellsten Aufstieg mit 5,68% CAGR über das Prognosefenster.

Markttrends und Einblicke für Diagnostische Bildgebungsgeräte im Vereinigten Königreich

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Prävalenz chronischer Krankheiten | +0.8% | National, konzentriert in urbanen Zentren | Langfristig (≥ 4 Jahre) |

| Zunehmende Adoption fortschrittlicher Bildgebungstechnologien | +0.7% | National, frühe Adoption in Universitätskliniken | Mittelfristig (2-4 Jahre) |

| Staatliche Kapitalfinanzierung zur Modernisierung der NHS-Bildgebungsflotte | +1.2% | National, Priorisierung unterversorgter Regionen | Kurzfristig (≤ 2 Jahre) |

| Managed-Equipment-Service (MES)-Modell verkürzt Ersatzzyklen | +0.6% | National, konzentriert in großen NHS-Trusts | Mittelfristig (2-4 Jahre) |

| KI-fähige Workflow-Tools steigern Auslastungsraten | +0.5% | National, Pilotprogramme in größeren Krankenhäusern | Langfristig (≥ 4 Jahre) |

| Handgehaltene Ultraschall-Adoption in Primär-/Gemeindebereichen | +0.4% | National, schnelle Expansion in ländlichen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz chronischer Krankheiten

Eskalierende kardiovaskuläre, onkologische und metabolische Erkrankungen befeuern die Multi-Modalitäts-Bildgebungsnachfrage, wobei chronische Fälle nun den am schnellsten wachsenden Anteil der 47 Millionen NHS-Scans ausmachen, die für 2025 prognostiziert werden. Krebsvorsorge-Erweiterungen steigern die Bildgebungsintensität über Diagnose-, Staging- und Überwachungsstadien hinweg und straffen die Scanner-Auslastung weiter. Diabetes-bedingte Gefäßbewertungen und muskuloskelettale Degeneration in einer alternden Belegschaft tragen zu modalitäts-agnostischem Volumenwachstum bei. NICE-Richtlinien bevorzugen zunehmend Bildgebung gegenüber invasiven Verfahren und verstärken die Abhängigkeit von CT-Angiographie und MRT-Arthrographie. Der kumulative Effekt ist eine höhere lebenslange Scan-Anzahl pro Patient, die dauerhafte Einnahmen über alle Modalitäten hinweg verankert.

Zunehmende Adoption fortschrittlicher Bildgebungstechnologien

Universitätskliniken führen die Beschaffung von KI-erweiterten CT-, MRT- und Röntgensystemen an, die Untersuchungszeiten komprimieren und Wiederholungen drastisch reduzieren und dadurch knappe Personalkapazitäten freisetzen. NICE genehmigte 2024 vier KI-Frakturerkennungstools und signalisierte damit behördliche Akzeptanz und beschleunigte Krankenhaus-Ausschreibungsanforderungen für eingebettete Analytik.[2]NICE, "AI Technologies Recommended for Fracture Detection," nice.org.uk Digitale Brust-Tomosynthese übertrifft 2D-Mammographie in Krebserkennungsraten und treibt landesweite Upgrade-Roadmaps voran. Niedrig-Helium-1,5T-MRT-Plattformen wie MAGNETOM Flow senken die Betriebskosten um bis zu 30% und erfüllen sowohl Budgetanforderungen als auch Nachhaltigkeitsmandate. Synthetische CT-Algorithmen reduzieren die Strahlendosis bei gleichzeitiger Wahrung der Bildtreue und helfen Anbietern, IR(ME)R 2024-Schwellenwerte und -Vorschriften einzuhalten.

Staatliche Kapitalfinanzierung zur Modernisierung der NHS-Bildgebungsflotte

Das 2,3-Milliarden-GBP-Community Diagnostic Centres (CDC)-Programm finanziert mehr als 7 Millionen zusätzliche Tests jährlich und schirmt effektiv Budgets für MRT- und CT-Beschaffung in peripheren Regionen ab. Ein zusätzlicher 70-Millionen-GBP-Radiotherapie-Fonds beschleunigt Linear-Beschleuniger-Erneuerungszyklen und treibt indirekt die Nachfrage nach ergänzenden Planungs-CTs an. Multi-Vendor-Beschaffungsrahmen, die mit den Finanzierungspools verbunden sind, komprimieren Angebotszeiten und zwingen Anbieter, schlüsselfertige Service-Propositionen zu bieten. Da die Zuweisungen in den Haushaltsumschlag 2025-2026 fallen, genießen Hersteller kurzfristige Volumensicherheit und können entsprechend Lagerbestände bereitstellen.

Managed-Equipment-Service (MES)-Modell verkürzt Ersatzzyklen

MES-Deals wandeln Kapitalausgaben in vorhersagbare Betriebsgebühren um, entlasten NHS-Bilanzdruck und garantieren gleichzeitig Technologie-Erneuerung alle sieben bis acht Jahre anstelle des herkömmlichen 11-Jahres-Durchschnitts. Anbieter berichten von 11-239% Lebenszykluskosteneinsparungen dank gebündelter Wartung, Software-Upgrades und Verfügbarkeitsgarantien. Lieferanten sichern sich Umsatzsichtbarkeit für bis zu 25 Jahre und untermauern service-zentrische Geschäftsmodelle, die nun etwa 28% der Anbieter-Buchungen im Markt für Diagnostische Bildgebungsgeräte im Vereinigten Königreich ausmachen. Die Vereinbarung mindert Obsoleszenzrisiko für Trusts und richtet Anbieter-Anreize an Leistungsmetriken wie Scanner-Verfügbarkeit und Berichts-Turnaround aus.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Geräte- und Verfahrenskosten | -0.9% | National, akut in kleineren NHS-Trusts | Mittelfristig (2-4 Jahre) |

| Strahlendosis-Compliance und Bildqualitäts-Vorschriften | -0.3% | National, einheitliche Durchsetzung | Langfristig (≥ 4 Jahre) |

| Brexit-bedingte Installations- und Ersatzteil-Verzögerungen | -0.5% | National, konzentriert in EU-abhängigen Lieferketten | Kurzfristig (≤ 2 Jahre) |

| Mangel an Radiographen begrenzt Scanner-Durchsatz | -1.1% | National, schwerwiegend in ländlichen Gebieten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Geräte- und Verfahrenskosten

MRT-Suite-Ausbauten übersteigen 2 Millionen GBP, wenn Abschirmung und HVAC-Upgrades mitgerechnet werden, eine Summe, die die jährlichen Kapitalhüllen vieler Gemeindekrankenhäuser übertrifft.[3]National Audit Office, "NHS Supply Chain and Procurement Efficiencies," nao.org.uk Serviceverträge fügen weitere 10% des Kaufpreises jährlich hinzu und binden Trusts für die gesamte Betriebsdauer in steile Gemeinkosten ein. Erstattungstarife hinken den realen Kosten für fortschrittliche Modalitäten hinterher und schaffen Fehlanreize für frühe Adoption trotz klinischer Gewinne. Alternde Anlagen-57% der CT-Scanner sind nun älter als fünf Jahre-erhöhen Wartungsausgaben und ungeplante Ausfallzeiten und dämpfen Durchsatz und Umsatz. Kollektiv verlangsamen diese Kostendrücke das Tempo, mit dem kleinere Einrichtungen Modernisierungsprogrammen beitreten können.

Radiographen-Mangel begrenzt Scanner-Durchsatz

Eine 30%ige Radiologen-Vakanzrate und 17,5%iger Mammographie-Mangel verlängern Berichtswarteschlangen auf eine mediane Acht-Tage-Bearbeitungszeit in einigen Trusts. Verlängerte Schichten und Überstunden untergraben Personalerhaltung und perpetuieren einen Abwanderungszyklus. Ländliche Zentren kämpfen am meisten und sehen sich Rekrutierungsvorlaufzeiten von bis zu 18 Monaten gegenüber. Während KI-Triage-Tools und zentralisierte Berichtshubs einige Engpässe lindern, erfordern regulatorische Anforderungen noch immer menschliche Aufsicht und begrenzen Produktivitätsgewinne. Anhaltende Personallücken dämpfen die Auslastung und beschränken direkt Scan-Volumina, selbst dort, wo Hardware-Kapazität vorhanden ist.

Segmentanalyse

Nach Modalität: Röntgen-Hochburg trifft auf MRT-Momentum

Röntgen behielt 34,12% des Marktanteils für Diagnostische Bildgebungsgeräte im Vereinigten Königreich im Jahr 2024, aufgrund niedriger Eigentumskosten, allgegenwärtiger klinischer Indikationen und minimaler Einrichtungsvoraussetzungen. Das Segment genießt nahezu universelle Deployment über Notaufnahmen, Ambulanzen und Community Diagnostic Centres hinweg. Digitale Radiographie-Upgrades ersetzen alternde CR-Suiten, steigern Detektor-Sensitivität und senken Strahlung um bis zu 40%. Mobile DR-Einheiten ermöglichen Bettseiten-Bildgebung, unterstützen Infektionskontroll-Protokolle und reduzieren Patiententransportzeit. Dennoch spiegeln flache Wachstumserwartungen Sättigung und Erstattungsobergrenzen wider.

MRT zeigt die schnellste CAGR von 5,97% und erweitert den Markt für Diagnostische Bildgebungsgeräte im Vereinigten Königreich durch expandierende Anwendungsfälle wie multiparametrische Prostata-Scans, Leber-Eisen-Quantifizierung und fetale Bildgebung. Hochfeld-3T- und aufkommende 7T-Plattformen erfassen Neurologie- und Orthopädie-Subspezialitäten, die hochauflösende Weichteilkontrastierung erfordern. Das helium-leichte MAGNETOM Flow und GE HealthCares neues Ultra-Premium-1,5T-Gradienten-System begrenzen Betriebskosten und erweitern die adressierbare Käuferschaft. Hybrid-PET-MR hat Nischen-Appeal für onkologische Forschungszentren, profitiert aber von gepoolter akademisch-industrieller Finanzierung. CT, Ultraschall, Nuklearbildgebung, Fluoroskopie und Mammographie bleiben kritisch, verzeichnen aber mittlere einstellige Wachstumsraten, die größtenteils an Ersatz statt Netto-Neuinstallationen gebunden sind.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Portabilität: Festinstallationen verankern, mobile Lösungen beschleunigen

Feste Räume lieferten 80,84% der Marktgröße für Diagnostische Bildgebungsgeräte im Vereinigten Königreich im Jahr 2024, was die etablierte Krankenhaus-Nachfrage nach hochfrequenten CT-, MRT- und interventionellen Laboren widerspiegelt. Große Universitätskliniken investieren in Multi-Raum-Suiten mit geteilten Kontrollbereichen und integriertem RIS/PACS und erreichen Kapazitätsauslastung über 85%. Abgeschirmte Bunker und Gantry-Gewichtsbeschränkungen halten diese Systeme fest standortgebunden. Garantieverlängerungen und modulare Upgrades verlängern die Anlagenlebensdauer, dennoch verkürzen sich Flottenerneuerungszyklen unter MES-Vereinbarungen.

Umgekehrt verzeichnen mobile und handgehaltene Plattformen eine CAGR von 6,12% und reiten die Dezentralisierungswelle, die Diagnostik näher zu Patienten bringt. Community Diagnostic Centres verlassen sich auf trailer-basierte CT- und MRT-Einheiten, die durch ländliche Einzugsgebiete rotieren und täglich 40-Scan-Kapazität ohne Ziegel-und-Mörtel-Ausgaben liefern. Butterfly Networks 1.699-GBP-handgehaltener Ultraschall komprimiert einen traditionellen 50.000-USD-Wagen in eine smartphone-große Sonde und erschließt Point-of-Care-Adoption über 21 Trusts. Tragbare C-Arms und Mini-Fluoroskopie-Systeme unterstützen Tagesklinik-Chirurgie-Hubs und zerstreuen Bildgebungskapazität weiter. Wachstum hängt von Kliniker-Training und Erstattungsausrichtung ab, beides fortschreitend über NHS-Digital-Akkreditierungswege.

Nach Anwendung: Onkologie dominiert, Kardiologie überholt

Onkologie trug 26,08% zu den 2024-Umsätzen bei, eine Konsequenz mehrstufiger Krebsversorgungswege, die serielle Bildgebung von Screening bis Überlebenszeit erfordern. PET-CT und Dual-Energy-CT quantifizieren Tumor-Metabolismus und Vaskularität, während MRT die Radiotherapie-Planung untermauert. Regierungs-zweckgebundene Radiotherapie-Kapital sichert geplante Roll-outs von 70 neuen Linear-Beschleunigern, jeder gekoppelt mit Planungs-CTs, die das Onkologie-Bildgebungs-Ökosystem speisen. KI-Konturierungs-Software verkürzt Planungszeit, hängt aber noch von hochwertiger Backbone-Bildgebung ab.

Kardiologie gewinnt das Wachstumsrennen mit 5,81% CAGR, getrieben von NICEs Endorsement der CT-Koronar-Angiographie als Erstlinien-Test für Brustschmerz-Bewertung. Dual-Source-CT-Scanner mit Sub-50ms-Temporal-Auflösung öffnen nicht-invasive Türen zu fraktionalen Flussreserve-Berechnungen und verdrängen invasive Katheterisierung. MRTs späte Gadolinium-Enhancement erkennt Mikro-Infarkte, die Therapie-Eskalation leiten, während Ultraschall-Strain-Bildgebung Herzinsuffizienz-Progression verfolgt. Neurologie, Orthopädie, Gastroenterologie, Gynäkologie und Notfallmedizin behalten stetige Nachfrage, verankert in Richtlinien-Revisionen und demografischen Trends, liefern kollektiv inkrementelle Anstiege, aber übertreffen weder Onkologie noch Kardiologie in Anteil oder Tempo.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Endnutzer: Krankenhäuser dominieren, Diagnostische Zentren stürmen vor

Krankenhäuser machten 70,95% der 2024-Geräte-Platzierungen aus und spiegeln umfassende Modalitätsbedürfnisse und Rund-um-die-Uhr-Service-Mandate wider. Foundation Trusts managen Flotten-Komplexität über MES oder anbieter-neutrale Anlagen-Verwaltung und sichern Verfügbarkeits-Benchmarks von ≥ 99%. Universitätskliniken treiben Frontier-Forschung voran und sichern Zuschüsse, die Hochfeld-MRT und Hybrid-Bildgebungs-Prototypen subventionieren. Private Krankenhausketten fügen Premium-Installationen in einkommensstarken Korridoren Londons und des Südostens hinzu und verstärken den Krankenhaus-Anteil weiter.

Diagnostische Bildgebungszentren hingegen schreiten mit einer CAGR von 5,68% voran, befeuert vom CDC-Rollout, der eigenständige Hubs für volumen-zentrische MR- und CT-Workflows positioniert. Zentren optimieren Layout für Patienten-Flow, setzen KI-Triage ein, um Scans zu priorisieren, und nutzen erweiterte Stunden, um elektive Rückstände zu beseitigen. Private Bildgebungs-Franchises kolokatieren innerhalb von Einzelhandelsparks und bewerben schnelle Selbstzahler-Scans für gesundheitsbewusste Verbraucher. Mobile Services, akademische Institutionen und spezialisierte Kliniken runden den Endnutzer-Mix ab und absorbieren Nischen-Technologien wie PET-MR oder Hochfrequenz-Ultraschall für Forschung oder tertiäre Indikationen.

Geografische Analyse

England absorbiert einen bedeutenden Anteil des Marktes für Diagnostische Bildgebungsgeräte im Vereinigten Königreich, gestützt von dichten Populationen und großen Universitätskliniken in London, Manchester, Birmingham und Leeds. Die Midlands und der Nordosten profitieren von gezielten CDC-Zuschüssen, die auf die Korrektur historischer Zugangsdefizite abzielen und Spitzen-Beschaffungen trailer-basierter CT- und Ultraschall-Geräte auslösen. Schottlands zentralisierte Beschaffung lenkt Sammelbestellungen durch NHS National Services Scotland und erreicht Mengenrabatte von bis zu 12% sowie standardisierte Scanner-Flotten, die Training und Wartung vereinfachen.

Wales nutzt die Imaging Academy in Cardiff, um Protokoll-Standards zu harmonisieren und KI-Pilot-Evaluationen zu beschleunigen, ein Schritt, der voraussichtlich die Auslastung in ländlichen Gesundheitsbehörden steigern wird, die von Fachradiologen unterversorgt sind. Nordirlands duale UKCA/CE-Geräte-Regulierung verhängt zusätzlichen Papierkram, der Vorlaufzeiten um mehrere Wochen verlängert und Trusts dazu drängt, von Anbietern mit lokalen Lagerpuffern zu beziehen. Über alle dezentralisierten Nationen hinweg hängen ländliche Geographien von mobilen MRT- und CT-Caravans ab, unterstützt von digitalen PACS-Backhauls zu metropolitanen Berichtshubs.

Die einheitliche Durchsetzung von IR(ME)R 2024 stellt landesweite Dosis-Governance sicher und zwingt Anbieter unabhängig vom Standort, in Dosis-Tracking-Software zu investieren. Regionale Anlagen-Audits treiben Ersatz-Priorisierungslisten voran und richten Kapitalströme an Geräte-Altersprofilen statt politischen Grenzen aus. Folglich folgt die Diffusion fortschrittlicher Modalitäten strategischer Investitionslogik-Bevölkerungsbedarf und Flotten-Obsoleszenz-über einfache geografische Abgrenzung hinaus.

Wettbewerbslandschaft

Die Marktstruktur neigt sich zu einer Handvoll diversifizierter Konglomerate: Siemens Healthineers, GE Healthcare und Philips, die Portfolio-Breite, landesinterne Service-Basen und langjährige NHS-Beziehungen kapitalisieren. Jeder verbindet Hardware-Angebote mit MES, cyber-sicherer PACS und KI-App-Stores und bündelt Lebenszyklus-Services, die reine Preis-Konkurrenz abstumpfen. Canon Medical, Fujifilm und Samsung Medison kämpfen um Anteile mit gezielter Differenzierung-strahlungsfreie Modalitäten, offene MRT-Komfort-Designs oder KI-geführter geburtshilflicher Ultraschall-und ermöglichen ihnen, ausgewählte Ausschreibungen trotz kleinerer Service-Belegschaften zu gewinnen.

Handgehaltene Disruptoren wie Butterfly Network und Mindray nutzen niedrige Preispunkte und Smartphone-Integration, um Primärversorgungs-Segmente zu penetrieren, die für Legacy-Anbieter zuvor unökonomisch waren. KI-Start-ups schwenken zu Software-as-a-Service um, partnern mit Hardware-Majors für Distribution, behalten aber Algorithmus-IP, das Abo-Renten befiehlt. Regulatorische Compliance-Macht wird zu einem strategischen Burggraben; Anbieter investieren in Echtzeit-Dosis-Aufzeichnung und cloud-native Cybersicherheit, um strenge NHS Digital-Standards zu erfüllen.

Strategische Züge sind reichlich vorhanden: Manchester University NHS Foundation Trust unterzeichnete eine 15-jährige Technologie-Partnerschaft mit Siemens Healthineers, die Scanner, MES und Personal-Training abdeckt; GE Healthcare paarte sich mit NVIDIA, um generative KI in automatisierte Röntgen-Positionierung einzubetten; Philips erweiterte sein UK-Refurbishment-Center und signalisierte ein Kreislaufwirtschafts-Spiel, das kostengünstigere, garantierte Systeme für klamme Trusts bietet. Die Wettbewerbslinse verschiebt sich somit von reiner Hardware-Power zu Ökosystem-Wert-Service-Tiefe, KI-Pipelines und Nachhaltigkeits-Credentials.

Branchenführer für Diagnostische Bildgebungsgeräte im Vereinigten Königreich

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

-

GE HealthCare

-

Canon Medical Systems Corporation

-

Fujifilm Holdings Corp.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Medecon Healthcare ging eine Partnerschaft mit United Imaging Healthcare ein, um Röntgensysteme in NHS- und privaten Gesundheitseinrichtungen im Vereinigten Königreich zu liefern und zu warten.

- August 2024: Yeovil Hospital installierte einen hochauflösenden CT-Scanner, um den Durchsatz der Thorax- und Trauma-Bildgebung zu verbessern.

- April 2024: Intelligent Ultrasounds ScanNav AI wurde in GE Healthcare SonoLystlive-Maschinen integriert und ermöglicht automatische Aufnahme während geburtshilflicher Scans im zweiten Trimester.

- November 2023: Manchester University NHS Foundation Trust ging eine 15-jährige Partnerschaft mit Siemens Healthineers ein, um die Bildgebungsinfrastruktur zu überholen, einschließlich neuer Ultraschall-, CT- und MRT-Einheiten.

Berichtsumfang für den Markt für Diagnostische Bildgebungsgeräte im Vereinigten Königreich

Gemäß dem Berichtsumfang ist diagnostische Bildgebung der Prozess der Erstellung einer visuellen Darstellung des Körperinneren für medizinische Intervention. Die für diagnostische Bildgebungsverfahren verwendeten Geräte helfen bei der Erstellung einer Datenbank normaler Anatomie und Physiologie innerer Organe, sodass jede Abnormalität sofort bemerkt werden kann. Die Fähigkeit, Bilder der inneren Anatomie eines Patienten zu erstellen und sie durch diagnostische Bildgebung auf Film zu übertragen, hat die Art und Weise revolutioniert, wie viele Krankheiten und Verletzungen erkannt, diagnostiziert und behandelt werden. Der Markt hat Anwendungen in verschiedenen medizinischen Bereichen wie Kardiologie, Onkologie, Neurologie und Orthopädie. Der Markt für Diagnostische Bildgebungsgeräte im Vereinigten Königreich ist segmentiert nach Modalität (MRT, Computertomographie, Ultraschall, Röntgen, Nuklearbildgebung, Fluoroskopie und Mammographie), Anwendung (Kardiologie, Onkologie, Neurologie, Orthopädie, Gastroenterologie, Gynäkologie und andere Anwendungen) und Endnutzer (Krankenhäuser, Diagnostische Zentren und andere Endnutzer). Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| MRT | Hochfeld (>1,5 T) |

| Niedrigfeld (≤1,5 T) | |

| Computertomographie | High-Slice (>64) |

| Mid-Slice (16-64) | |

| Low-Slice (<16) | |

| Cone-Beam CT | |

| Ultraschall | Diagnostisch (2D) |

| Diagnostisch (3D/4D) | |

| Handgehalten/Portabel | |

| Röntgen | Digitale Radiographie |

| Analoge Radiographie | |

| Mobile DR | |

| Nuklearbildgebung | PET |

| SPECT | |

| Hybrid (PET-CT / PET-MR) | |

| Fluoroskopie | Fester C-Arm |

| Mobiler C-Arm | |

| Mammographie | Digital 2D |

| 3D-Tomosynthese |

| Festinstallierte Systeme |

| Mobile und handgehaltene Systeme |

| Kardiologie |

| Onkologie |

| Neurologie |

| Orthopädie |

| Gastroenterologie |

| Gynäkologie |

| Andere Anwendungen |

| Krankenhäuser |

| Diagnostische Bildgebungszentren |

| Andere Endnutzer |

| Nach Modalität | MRT | Hochfeld (>1,5 T) |

| Niedrigfeld (≤1,5 T) | ||

| Computertomographie | High-Slice (>64) | |

| Mid-Slice (16-64) | ||

| Low-Slice (<16) | ||

| Cone-Beam CT | ||

| Ultraschall | Diagnostisch (2D) | |

| Diagnostisch (3D/4D) | ||

| Handgehalten/Portabel | ||

| Röntgen | Digitale Radiographie | |

| Analoge Radiographie | ||

| Mobile DR | ||

| Nuklearbildgebung | PET | |

| SPECT | ||

| Hybrid (PET-CT / PET-MR) | ||

| Fluoroskopie | Fester C-Arm | |

| Mobiler C-Arm | ||

| Mammographie | Digital 2D | |

| 3D-Tomosynthese | ||

| Nach Portabilität | Festinstallierte Systeme | |

| Mobile und handgehaltene Systeme | ||

| Nach Anwendung | Kardiologie | |

| Onkologie | ||

| Neurologie | ||

| Orthopädie | ||

| Gastroenterologie | ||

| Gynäkologie | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Krankenhäuser | |

| Diagnostische Bildgebungszentren | ||

| Andere Endnutzer | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie hoch ist der Wert des Marktes für Diagnostische Bildgebungsgeräte im Vereinigten Königreich im Jahr 2025?

Der Markt steht bei 2,21 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 2,76 Milliarden USD erreichen.

Welche Modalität wächst am schnellsten im Vereinigten Königreich?

MRT verzeichnet die höchste CAGR von 5,97%, untermauert von helium-sparenden Designs und breiteren klinischen Indikationen.

Wie beeinflussen Community Diagnostic Centres die Geräte-Nachfrage?

CDCs zentralisieren die Beschaffung für hochfrequente CT- und MRT-Geräte, beschleunigen Ersatzzyklen und steigern die Nachfrage in unterversorgten Regionen.

Was sind die Hauptbarrieren für Scanner-Auslastung?

Hohe Eigentumskosten und ein 30%iger Radiologen-Mangel verlangsamen den Durchsatz trotz angemessener Hardware-Kapazität.

Welche Unternehmen dominieren die Lieferung von Bildgebungsgeräten im Vereinigten Königreich?

Siemens Healthineers, GE Healthcare und Philips dominieren zusammen Neuinstallationen und nutzen Managed-Service-Verträge.

Wie adressiert KI Personalengpässe?

Von NICE genehmigte KI-Tools triagieren Bilder und automatisieren Messungen und reduzieren Berichtsarbeitslasten um bis zu 50% bei gleichzeitiger Genauigkeitsbeibehaltung.

Seite zuletzt aktualisiert am: