Torpedo-Marktgröße und -anteil

Torpedo-Marktanalyse von Mordor Intelligence

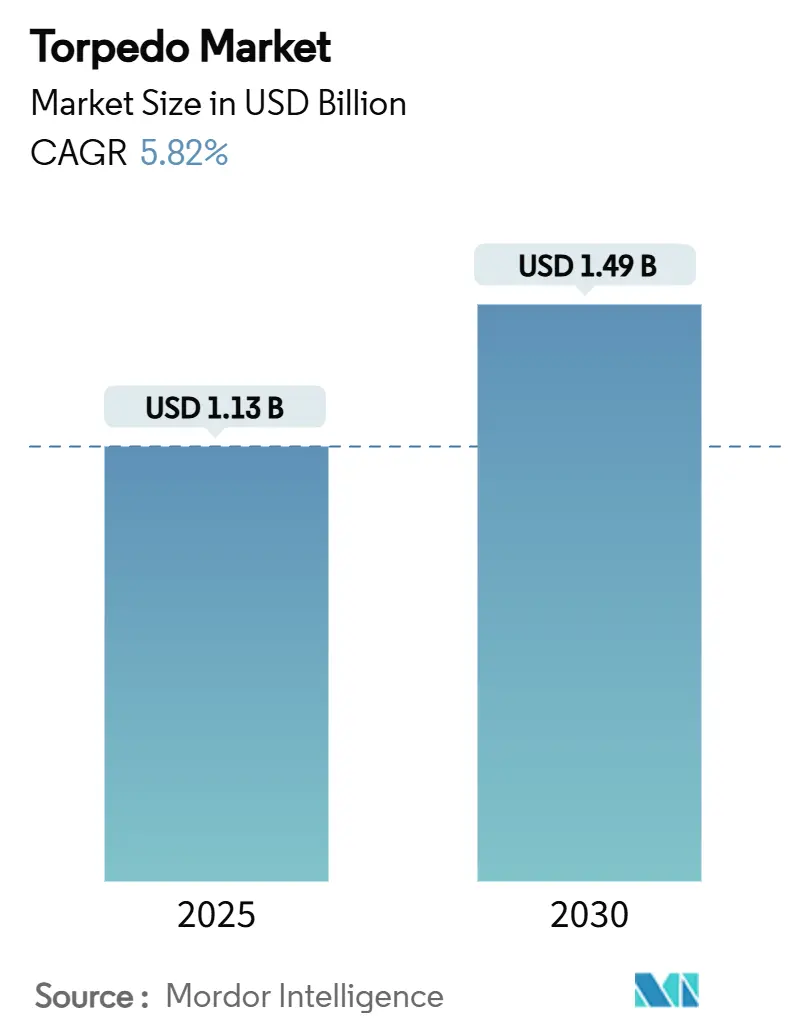

Die Torpedo-Marktgröße wird auf USD 1,13 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 1,49 Milliarden erreichen, was eine CAGR von 5,82% während des Prognosezeitraums widerspiegelt. Eskalierende Marinekonflikte im Südchinesischen Meer, der Ostsee und anderen Engpässen lenken Verteidigungsministerien hin zu U-Boot-zentrierten Streitkräftestrukturen, die auf schwere und leichte Torpedos für Abschreckung angewiesen sind. Flottenrekapitalisierungsprogramme unter AUKUS und ähnlichen Allianzen erweitern weiterhin die Auftragsbücher für MK-48, F21 und andere Flaggschiff-Modelle, während elektrisch angetriebene Designs mit Lithium-Ionen-Batterien sich durch niedrigere akustische Signaturen und verlängerte Patrouillendauer einen Marktanteil erobern. Die Nachfrage wird zusätzlich durch unbemannte Unterwasserfahrzeuge (UUVs) und unbemannte Überwasserfahrzeuge (USVs) gestützt, die nun sehr leichte Torpedos abfeuern und kostengünstige Sperrgebiete und Minenabwehroptionen bieten. Die Lieferketten-Exposition gegenüber Silber und Seltenen Erden bleibt ein strukturelles Problem, dennoch finanzieren Regierungen geschlossene Wiederverwertungsanlagen, die diese Inputs recyceln und die Importabhängigkeit reduzieren können.

Wichtige Berichtserkenntnisse

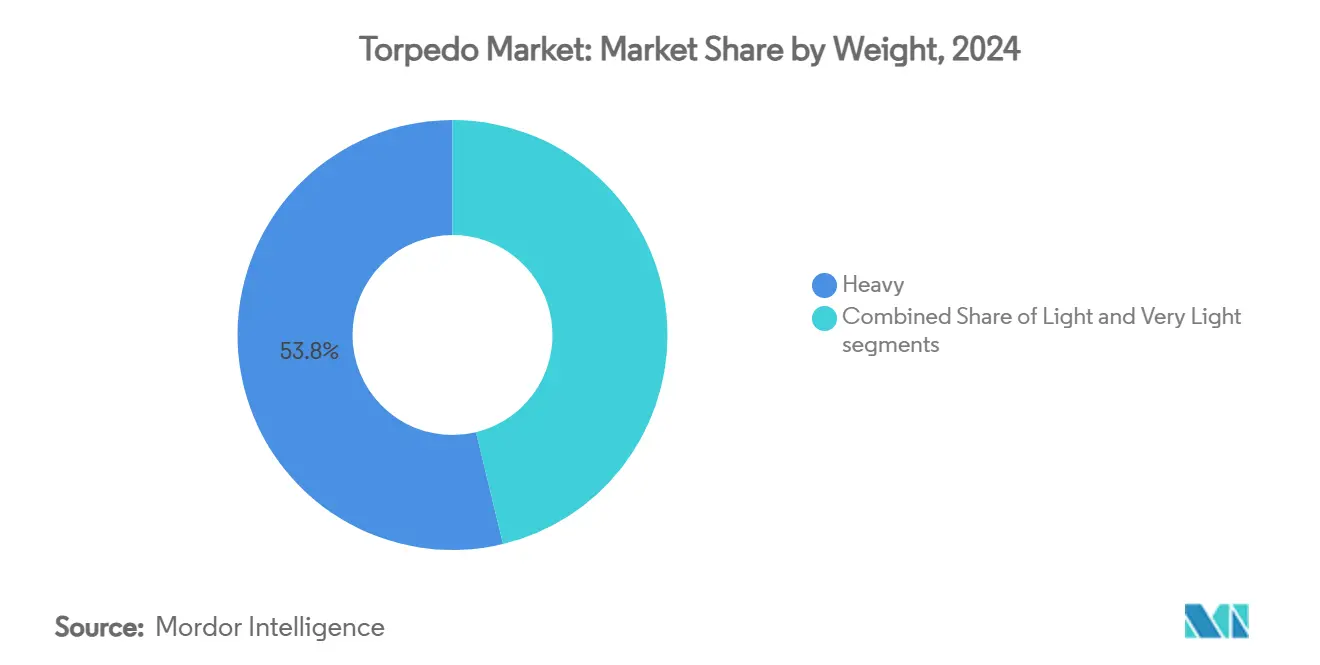

- Nach Gewicht beherrschten schwere Torpedos 53,78% des Marktanteils in 2024, während sehr leichte Torpedos voraussichtlich die schnellste CAGR von 8,24% bis 2030 verzeichnen werden.

- Nach Startplattform machten seegestartete Waffen 62,33% des Torpedo-Markts in 2024 aus; luftgestartete Systeme werden voraussichtlich mit einer CAGR von 8,80% bis 2030 expandieren.

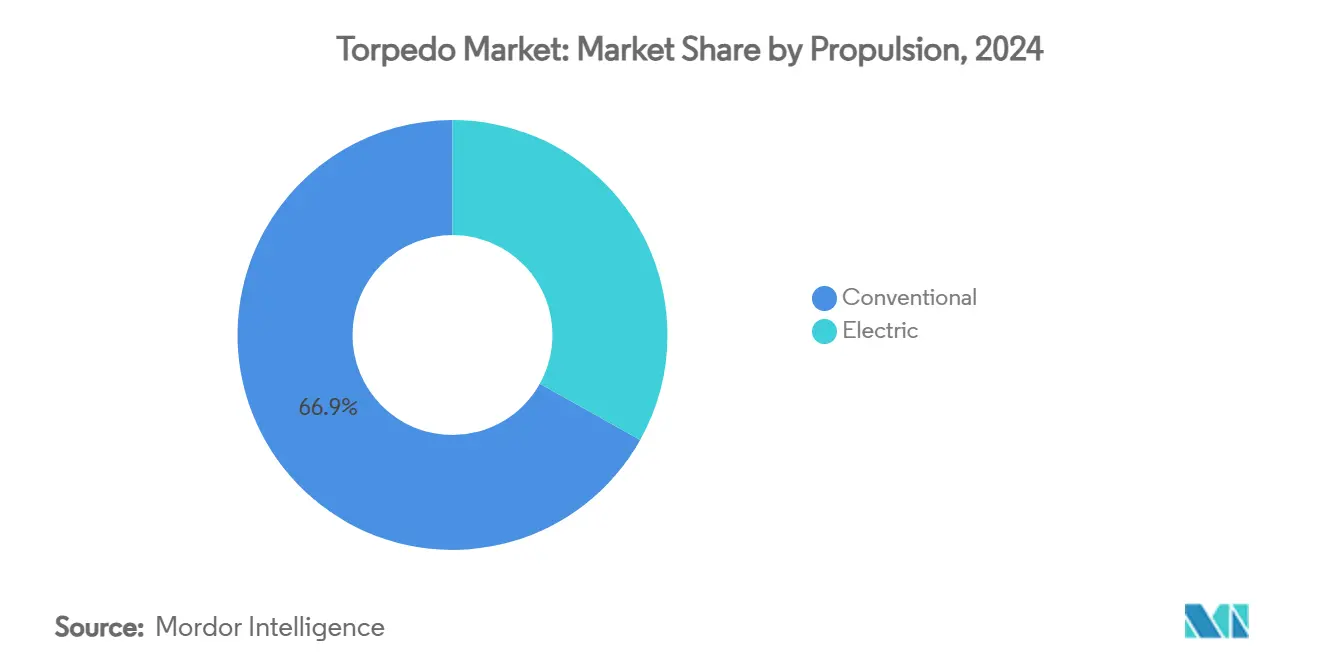

- Nach Antrieb hielten konventionelle Antriebe 66,89% des Torpedo-Marktanteils in 2024, während elektrisch angetriebene Designs mit einer CAGR von 7,42% über den Prognosezeitraum voranschreiten.

- Nach Leitsystem führten drahtgelenkte Geschosse mit 43,71% Umsatz in 2024, und optische Faserführung ist der schnellste Aufsteiger mit einer CAGR von 6,81% bis 2030.

- Nach Anwendung dominierte U-Boot-Abwehr den Torpedo-Markt mit einem Anteil von 68,20% in 2024, während Überwasser-Bekämpfungsanwendungen mit einer CAGR von 6,15% bis 2030 steigen.

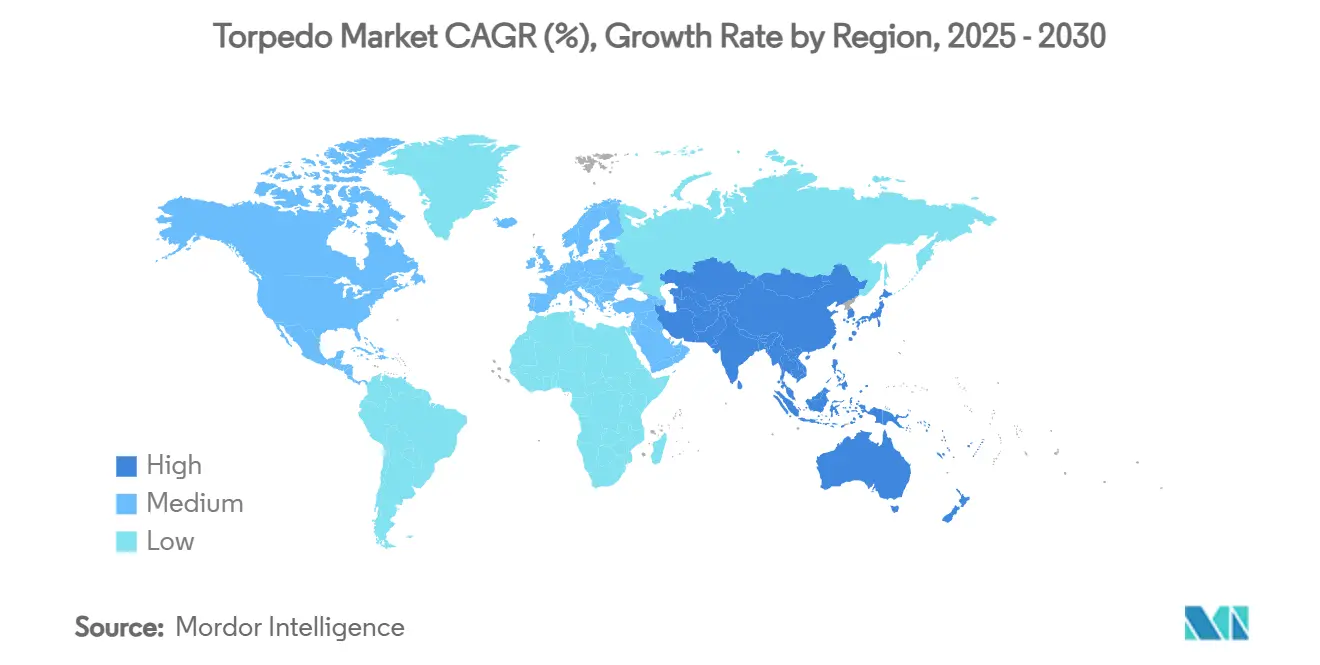

- Nach Geografie eroberte Nordamerika 33,90% des Umsatzes 2024, und Asien-Pazifik wird voraussichtlich die höchste CAGR von 7,21% zwischen 2025 und 2030 verzeichnen.

Globale Torpedo-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitleiste |

|---|---|---|---|

| Beschleunigte Einführung von nuklearen und diesel-elektrischen U-Booten weltweit | +1.8% | Global, Fokus auf AUKUS, China, Indien | Mittelfristig (2-4 Jahre) |

| Laufende Marineflotten-Modernisierung in wichtigen Seemächten | +1.5% | Nordamerika, Europa, Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Verstärkte Nutzung leichter Torpedos in luftgestützten U-Boot-Abwehr-Plattformen | +0.9% | Nordamerika, Europa, Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Steigender strategischer Bedarf für Unterwasser-Abschreckung in geopolitisch umstrittenen Gewässern | +1.2% | Asien-Pazifik, Ostsee, Südchinesisches Meer | Mittelfristig (2-4 Jahre) |

| Aufkommende Nachfrage nach Mikro- und ultraleichten Torpedos für unbemannte Meeressysteme | +0.7% | Global, frühe Einführung in USA, Schweden, Südkorea | Langfristig (≥ 4 Jahre) |

| Geschlossene Fertigungsmodelle ermöglicht durch hohe Silbergehalt-Rückgewinnung | +0.3% | Global, Fertigungszentren in USA, Europa, Asien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigte Einführung von nuklearen und diesel-elektrischen U-Booten weltweit

Marinen stellen neue Angriffs- und ballistische Raketen-U-Boote in Rekordgeschwindigkeit in Dienst, was zu anhaltender Nachfrage nach schweren Torpedos führt. Australiens Bestellung zusätzlicher MK-48 Mod 7 Geschosse im März 2025 positioniert Collins-Klasse-Boote für Interim-Kampfkraft vor nuklear angetriebenen Ersatzfahrzeugen. Brasilien folgte mit der Indienststellung der Humaitá in 2024, ausgerüstet mit F21-Waffen und einem integrierten Kampfsystem. Griechenlands Type 214-Aufrüstung auf SeaHake Mod 4 unterstreicht, wie selbst mittelgroße Flotten Magazine mit 50 km-Reichweiten-Sprengköpfen modernisieren. Das Muster ist klar: Unterwasser-Abschreckung übertrifft Überwassermacht in der Budgetpriorität.

Laufende Marineflotten-Modernisierung in wichtigen Seemächten

Multi-Domain-Doktrinen betonen geschichtete Verteidigung; daher bleiben Torpedos trotz Langstreckenraketen-Proliferation unverzichtbar. Japans Type 12-Raketen-Expansion koexistiert mit einer landesweiten Sting Ray-Auffrischung, die U-Boot-Abwehrschlag an Bord von P-1-Flugzeugen und Mogami-Klasse-Fregatten aufrechterhält. Das Vereinigte Königreich stellte USD 75 Millionen in 2025 für Sting Ray-Halbzeit-Arbeiten bereit, um Verfügbarkeit bis 2040 zu gewährleisten. Deutschland bezog dasselbe leichte Geschoss für seine Poseidon-Flotte und veranschaulicht, wie Interoperabilität Beschaffungszyklen beschleunigt. Diese Schritte signalisieren, dass Marinen Torpedos als einzige bewährte Nahbereichs-Tötungslösung betrachten, sobald Raketen erschöpft sind oder versagen.

Verstärkte Nutzung leichter Torpedos in luftgestützten U-Boot-Abwehr-Plattformen

Starrflügel- und Drehflügel-Plattformen erweitern Einsatzbereiche, wenn sie mit Hochaltitude- oder autonomen Abwurf-Kits ausgerüstet sind. Die US Navy erklärte HAAWC 2025 als einsatzbereit und ermöglichte P-8A Poseidon, MK-54s aus Reiseflughöhen abzuwerfen, die Flugzeuge außerhalb von Bedrohungsringen halten. Deutschlands NH90 Sea Tiger testet nun Tauchsonar neben doppelten Torpedo-Aufhängepunkten und verwandelt den Hubschrauber in einen eigenständigen Jäger.[1]Airbus Helicopters, "NH90 Sea Tiger ASuW Configuration," airbus.com Bells V-247 unbemannter Kipprotor ist um Sonobojen- und Torpedo-Transport konzipiert und weist auf eine Zukunft hin, in der Besatzungsrisiko optional ist.

Steigender strategischer Bedarf für Unterwasser-Abschreckung in geopolitisch umstrittenen Gewässern

Chinas Yu-10-Programm und begleitende laser-angetriebene Konzepte erhöhen das Unterwasser-Bedrohungsprofil im Südchinesischen Meer. Russlands Ostsee-Duell-Übungen mit Kilo-Klasse-Booten haben NATO-Staaten dazu gedrängt, U-Boot-Abwehrbereitschaft zu vertiefen. Taiwans Manta USV trägt nun Mini-Torpedos, die nahe Küstenlinien patrouillieren können, die bemannte U-Boote nicht sicher erreichen können. Politische Spannungspunkte übersetzen sich daher in konkrete Torpedo-Einlagerung.

Beschränkungen-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitleiste |

|---|---|---|---|

| Hohe Stückkosten schwerer Torpedos belasten Verteidigungsbeschaffungsbudgets | -1.1% | Global | Kurzfristig (≤ 2 Jahre) |

| Verlängerte Plattformintegration und Qualifizierungszeitleisten verzögern Einsatz | -0.8% | Global | Mittelfristig (2-4 Jahre) |

| Preisinstabilität und Lieferrisiken bei kritischen Mineralien wie Silber und Seltenen Erden | -0.6% | Global, fertigungsabhängige Regionen | Langfristig (≥ 4 Jahre) |

| Zunehmende Präferenz für Langstrecken-Antischiffsraketen reduziert Nachfrage nach Torpedos in der Überwasserkriegführung | -0.9% | Nordamerika, Europa, Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Stückkosten schwerer Torpedos belasten Verteidigungsbeschaffungsbudgets

Ein MK-48 Mod 7-Geschoss mit neuem Leitpaket kann USD 6 Millionen überschreiten und komprimiert Kaufkraft, wenn Marinebudgets U-Boote und Raketen finanzieren. Die US Navy-Entscheidung für FY 2025, nur einen Virginia-Klasse-Rumpf statt zwei zu akzeptieren, hebt hervor, wie teure Munition in breitere Streitkräftestruktur-Kompromisse kaskadiert. Obwohl mit Mitteln ausgestattet, wartet Saudi-Arabien immer noch auf Kongress-Genehmigung vor MK-54-Bestellung, was signalisiert, dass selbst zahlungskräftige Kunden Kosten-Nutzen-Verhältnis sorgfältig abwägen.[2] U.S. Defense Security Cooperation Agency, "Saudi Arabia - MK 54 Torpedoes," dsca.mil

Verlängerte Plattformintegration und Qualifizierungszeitleisten verzögern Einsatz

Moderne Geschosse müssen Schock-, elektromagnetische Kompatibilitäts- und Software-Sicherheits-Tests für jede Startschnittstelle bestehen, von Torpedorohren bis UUV-Kanistern. Die US Navy's Compact Rapid Attack Weapon bleibt in Designtests, während Ingenieure Verbund-Startrohre für Schock-Kategorie-A-Compliance validieren. Nach langwierigen Software-in-the-Loop-Versuchen ist Japans aufgerüsteter Type 12 erst 2026 für Frontschiffe vorgesehen. Solche Zeitpläne verzögern Umsatzrealisierung für Anbieter und verlangsamen Nutzerakzeptanz.

Segmentanalyse

Nach Gewicht: Schwergewichts-Widerstandsfähigkeit trifft auf Leichtgewichts-Innovation

Schwergewichts-Modelle eroberten 53,78% des Torpedo-Marktanteils in 2024 und unterstreichen ihre Dominanz in der Blauwasser-Abschreckung, wo hochwirksame Sprengköpfe und 50 km+ Reichweiten entscheidend bleiben. Australiens USD 200 Millionen-Nachschub und Brasiliens Scorpène-Ausrüstung bestätigen stetiges Volumen in der Schwergewichts-Klasse. Umgekehrt befinden sich sehr leichte Designs auf einem 8,24% CAGR-Pfad bis 2030, angetrieben durch unbemannte Integration und Küstenverteidigungsmissionen, die kompakte Geschosse favorisieren. Schwedens Torpedo 47 und das Pentagon-finanzierte Skelmir-Konzept zeigen, wie Mikro-Torpedos unter 25 kg Gewicht Minen und Zwerg-U-Boote in Küstengewässern neutralisieren können, oft zu einem Zehntel der Kosten einer traditionellen Waffe.

Das Wachstum signalisiert ein sich gabelndes Werkzeugset: Marinen beschaffen weniger, aber intelligentere Schwergewichte für Peer-Engagements, während sie Schwärme leichter Geschosse für Sättigungsabdeckung einsetzen. Dieses ausgewogene Portfolio senkt Pro-Schuss-Kosten für Routinepatrouillen, behält aber strategische Schlagkraft für umstrittene Tiefwasser-Engagements bei. Der Torpedo-Markt diversifiziert sich daher weiterhin, wobei Nischen-Lieferanten in leichtere Nischen eintreten, während Hauptakteure sich auf Schwergewichts-Nachhaltigkeit konzentrieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Startplattform: Unbemannte Systeme gestalten traditionelle Paradigmen neu

Seegestartete Waffen dominieren weiterhin mit 62,33% in 2024 und nutzen U-Boot-Tarnung für Erstschlag-Kapazität gegen Unterwasser- und Oberflächenbedrohungen. Dennoch wachsen unbemannten-Plattform-gestartete Systeme am schnellsten mit 8,80% CAGR, da Marinen UUVs wie Andurils Dive-LD einsetzen, die sich nach 10-tägigen Missionen selbst bergen können.[3]Anduril Industries, "Dive-LD Production Milestone," anduril.com Luftgestartete Nutzung steigt durch Hochaltitude-Kits, die Starrflügel-Flugzeugen ermöglichen, sich von Luftverteidigungs-Schirmen fernzuhalten und Kommandeuren breitere Einsatzbereiche ohne Risiko für Rümpfe zu geben.

Die Torpedo-Marktgröße für unbemannte Plattformen wird voraussichtlich USD 0,22 Milliarden bis 2030 erreichen, was hohe Sensor-zu-Schützen-Automatisierungsraten widerspiegelt. Während Autonomie skaliert, können traditionelle Fregatten Magazingewicht auf loyale-Wingman-Oberflächendrohnen übertragen und Torpedo-Salven verteilter und überlebensfähiger machen.

Nach Antriebsart: Elektrische Systeme fordern konventionelle Dominanz heraus

Konventionelle thermische Antriebe behielten 66,89% Anteil in 2024 wegen etablierter Logistikketten und Geschwindigkeitsvorteilen, die in Hochsee-Verfolgungen wertvoll bleiben. Dennoch wachsen elektrische Systeme mit 7,42% CAGR auf Basis von Lithium-Ionen-Sicherheitsfortschritten wie passiven ausbreitungsresistenten Zellen. Samsung SDIs Versuche auf südkoreanischen Marinebooten validieren eine zweifache Ausdauer-Steigerung und Geräuschsenkungen, die Erkennungsreichweiten um 30% verringern.

Elektrische Einführung ist anfangs am stärksten in Leichtgewichts-Klassen, wo Laufzeit und akustische Tarnung Sprint-Geschwindigkeit übertreffen. Während Zell-Energiedichte bis 2028 300 Wh/kg überschreitet, werden Schwergewichts-Nutzer wahrscheinlich folgen und thermische Einheiten für Patrol- und Verweildienste verdrängen, während sie für Hochgeschwindigkeits-Abfangdienste beibehalten werden.

Nach Leitsystem: Glasfaser-Innovation treibt optisches Wachstum

Drahtgelenkte Geschosse besaßen 43,71% des Umsatzes in 2024, dennoch beschleunigen optische Faserdesigns mit 6,81% CAGR, weil sie störungsresistente, hochbandbreite Verbindungen bieten. Griechenlands SeaHake Mod 4 mit Glasfaser-Spule unterstützt Echtzeit-Bildfeeds für Mittelkurs-Umleitungen und verbessert Treffwahrscheinlichkeit gegen manövrierende Diesel-Elektrische. Akustische Zielsuchung bleibt wesentlich für Terminal-Navigation, was impliziert, dass zukünftige Geschosse optische Mittelkurs-Verbindungen mit passiven akustischen Suchern mischen werden.

Hybridisierung schützt auch Investitionen und lässt Marinen Leitpakete über Software statt vollständigen Torpedo-Ersatz aufrüsten, was Beschaffungsbudgets glättet.

Nach Anwendung: U-Boot-Abwehr-Vorherrschaft trifft auf Überwasser-Bekämpfungs-Wiederbelebung

U-Boot-Abwehr (ASW) besaß 68,20% Umsatz in 2024 und spiegelt U-Boot-Proliferation von der Arktis bis zum Indo-Pazifik wider. Indien lieferte seinen letzten Varunastra-Batch 2025 aus und unterstützt eine heimische ASW-Strategie, die gegen chinesische SSK-Einsätze im Indischen Ozean absichert. Währenddessen wächst Überwasser-Bekämpfung (ASuW) um 6,15% durch neue Kielwasser-Verfolgungsalgorithmen, die Trefferchancen gegen schnell ausweichende Korvetten erhöhen, wie durch die Türkeis 50 km-Reichweite Akya in Serienproduktion bewiesen.

Diese Doppelrollen-Potenz unterstreicht Torpedos Relevanz, selbst während Hyperschallraketen Schlagzeilen erobern; sobald innerhalb 30 km, bleibt ein selbstgelenkter Torpedo die einzige Waffe, die ein U-Boot oder Überwasserschiff durch Ausweichmanöver unter der Meeresoberfläche verfolgen kann.

Geografieanalyse

Nordamerika hielt 33,90% der 2024-Verkäufe, unterstützt durch die US Navy's Virginia-Klasse-Konstruktionswarteschlange und Kanadas Eintritt in AUKUS-Technologieteilung. Das SSN(X)-Konzept, nun in frühem Design, wird voraussichtlich elektrische Torpedos der nächsten Generation mit modularen Nutzlast-Buchten tragen und sicherstellen, dass die Region bis in die 2030er Jahre der größte Käufer bleibt. Budgetobergrenzen können jedoch jährliche Kaufmengen komprimieren, bis neue industrielle Kapazität Stückkosten reduziert.

Asien-Pazifik ist das am schnellsten wachsende Gebiet mit 7,21% CAGR. Chinas Indigenous Yu-10-Entwicklung und Indiens DRDO-Pipeline veranschaulichen den Schwenk zur Selbstversorgung. Gleichzeitig integrieren Japans Mogami-Klasse-Fregatten Type 97-Torpedos und verbesserte Sonarketten, um einen reifenden PLAN-U-Boot-Arm zu kontern. Südkoreas superkavitierender Prototyp und Taiwans expandierende unbemannte Flotte signalisieren einen Technologiesprung, der zukünftiges Volumen von westlichen Hauptakteuren weg zu lokalen Champions verschieben könnte.

Europa, Südamerika und die Region Naher Osten und Afrika zeigen stetige, aber variierende Trajektorien. Europas kollaborative Käufe-wie Deutschland, das UK Sting Ray-Bestände beschafft-optimieren Interoperabilität unter NATO-Task-Force-Konstrukten. Brasiliens ProSub-Werft bringt das erste nukleare Angriffs-U-Boot der Region um 2029 hervor. Ägypten und Saudi-Arabien bewerten Type 039A- bzw. MK-54-Pakete und zeigen an, dass der Torpedo-Markt sich über traditionelle Machtblöcke hinaus in Küstenstaaten erweitert, die glaubwürdige Unterwasser-Abschreckung suchen.

Wettbewerbslandschaft

Die Marktstruktur ist mäßig konzentriert. Lockheed Martin Corporation, RTX Corporation, Naval Group, Saab AB und BAE Systems plc kontrollierten gemeinsam über 60% des Schwergewichts-Volumens in 2024 durch MK-48, MK-54 und Sting Ray-Linien. Saab AB, Roketsan A.Ş. und Naval Group erodieren Amtsinhaber-Marktanteile und führen durch Fokus auf Leichtgewichts- und Nischen-Antriebsaufrüstungen; Saab ABs SEK 1,3 Milliarden (USD 0,14 Milliarden) Torpedo 47-Deal mit Schweden zeigt, wie Spezialisierung in baltischen Küstenmissionen gewinnt.[4]Saab AB, "Torpedo 47 Order Press Release," saab.com

Differenzierung hängt nun von elektrischen Antriebssträngen, Glasfaser-Führung und Autonomie-Kits ab, die in UUVs eingesteckt werden können. Zum Beispiel liefert Andurils wiederverwendbarer Dive-LD-Rumpf mit Reservegewicht für eine Mikro-Torpedo-Nutzlast und positioniert die Firma als Disruptor in der schnell expandierenden unbemannten Kategorie. Amtsinhaber reagieren durch Akquisition von Batterie-Startups und Anmeldung von Patenten um Superkavitations-Düsen, aber Lieferketten-Schocks bei Silber und Seltenerden-Magneten bleiben ein drohendes Risiko.

Partnerschafts-Agilität entwickelt sich als Wettbewerbskeil. Naval Group verlässt sich auf Technologietransfer-Offsets, um brasilianische und indische Bestellungen zu gewinnen, während Roketsan Akya mit nationalen Kampfführungssystemen bündelt und nahtlose Integration für türkische Kunden sicherstellt. Das Rennen kombiniert daher Produktinnovation mit geopolitischer Ausrichtung, und Gewinner können Produktion schnell lokalisieren, ohne geistiges Eigentum vollständig preiszugeben.

Torpedo-Industrieführer

-

Saab AB

-

RTX Corporation

-

BAE Systems plc

-

Naval Group

-

Lockheed Martin Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Juni 2025: Die schwedische Verteidigungsmaterialverwaltung (FMV) vergab an Saab einen Vertrag im Wert von SEK 1,3 Milliarden (USD 0,14 Milliarden) für Saab Leichte Torpedos (SLWT) und Torpedorohre. Die Lieferung dieser Marinesysteme ist für den Beginn im Jahr 2026 geplant.

- Januar 2025: General Dynamics Mission Systems erhielt einen Vertrag von der US Navy zur Herstellung fortschrittlicher Elektronik für die MK 54 MOD 1 leichten Torpedos. Der Vertrag, der Festpreis-Anreiz-, Festfestpreis-, Kosten-plus-Festgebühr- und Nur-Kosten-Elemente kombiniert, hat einen potenziellen Gesamtwert von USD 808,6 Millionen.

- September 2024: BAE Systems erhielt einen GBP 60 Millionen (USD 82,33 Millionen) Vertrag vom Verteidigungsministerium zur Modernisierung des autonomen Sting Ray leichten Torpedos der Royal Navy.

Globaler Torpedo-Marktbericht-Umfang

Ein Torpedo ist eine selbstangetriebene Waffe mit einem explosiven Sprengkopf, die darauf ausgelegt ist, entweder bei Kontakt mit dem Ziel oder in dessen Nähe zu detonieren. Der Markt für Torpedos ist nach Gewicht in schwere Torpedos und leichte Torpedos segmentiert. Torpedos mit weniger als 500 kg Gewicht sind im Segment leichte Torpedos enthalten, während Torpedos mit mehr als 500 kg Gewicht im Segment schwere Torpedos enthalten sind. Der Markt ist auch nach Startplattform in seegestartete und luftgestartete segmentiert. Das seegestartete Segment ist weiter in oberflächengestartete und unterwassergestartete untersegmentiert. Der Bericht deckt auch die Marktgrößen und Prognosen für den Markt nach Regionen ab. Die Marktgrößenbestimmung und Prognosen wurden in Werten (USD Millionen) bereitgestellt.

| Schwer |

| Leicht |

| Sehr Leicht |

| See | Überwasserschiff |

| U-Boot | |

| Unbemannte Unterwasserfahrzeuge (UUVs) | |

| Luft | Flugzeug |

| Hubschrauber | |

| Unbemannte Luftfahrzeuge (UAVs) |

| Elektrisch |

| Konventionell |

| Drahtgelenkt |

| Akustisch |

| Optisch |

| U-Boot-Abwehr (ASW) |

| Überwasser-Bekämpfung (ASuW) |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Rest von Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Afrika | Südafrika | |

| Rest von Afrika | ||

| Nach Gewicht | Schwer | ||

| Leicht | |||

| Sehr Leicht | |||

| Nach Startplattform | See | Überwasserschiff | |

| U-Boot | |||

| Unbemannte Unterwasserfahrzeuge (UUVs) | |||

| Luft | Flugzeug | ||

| Hubschrauber | |||

| Unbemannte Luftfahrzeuge (UAVs) | |||

| Nach Antriebsart | Elektrisch | ||

| Konventionell | |||

| Nach Leitsystem | Drahtgelenkt | ||

| Akustisch | |||

| Optisch | |||

| Nach Anwendung | U-Boot-Abwehr (ASW) | ||

| Überwasser-Bekämpfung (ASuW) | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest von Asien-Pazifik | |||

| Südamerika | Brasilien | ||

| Rest von Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Afrika | Südafrika | ||

| Rest von Afrika | |||

Schlüsselfragen im Bericht beantwortet

Was ist die aktuelle Größe des Torpedo-Markts?

Der Torpedo-Markt steht bei USD 1,13 Milliarden in 2025 und wird voraussichtlich USD 1,49 Milliarden bis 2030 erreichen, was eine CAGR von 5,82% während des Prognosezeitraums widerspiegelt.

Welche Region führt heute bei Torpedo-Beschaffung?

Nordamerika hält 33,90% des 2024-Umsatzes, hauptsächlich angetrieben durch die Modernisierung der U-Boot-Flotte der United States Navy.

Welches Segment wächst am schnellsten?

Sehr leichte Torpedos, oft von unbemannten Plattformen getragen, schreiten mit einer CAGR von 8,24% bis 2030 voran.

Warum gewinnen elektrisch angetriebene Torpedos an Zugkraft?

Lithium-Ionen (Li-Ion) Batterien reduzieren akustische Signaturen und verdoppeln Ausdauer und treiben elektrische Designs zu einer CAGR von 7,42%.

Wie beeinflussen unbemannte Systeme den Torpedo-Markt?

UUV- und USV-gestartete Waffen steigen mit einer CAGR von 8,80%, da Marinen autonome Fahrzeuge für Sperrgebiete und Minenkriegführung einsetzen.

Seite zuletzt aktualisiert am: