Analyse des thailändischen Öl- und Gasmarktes

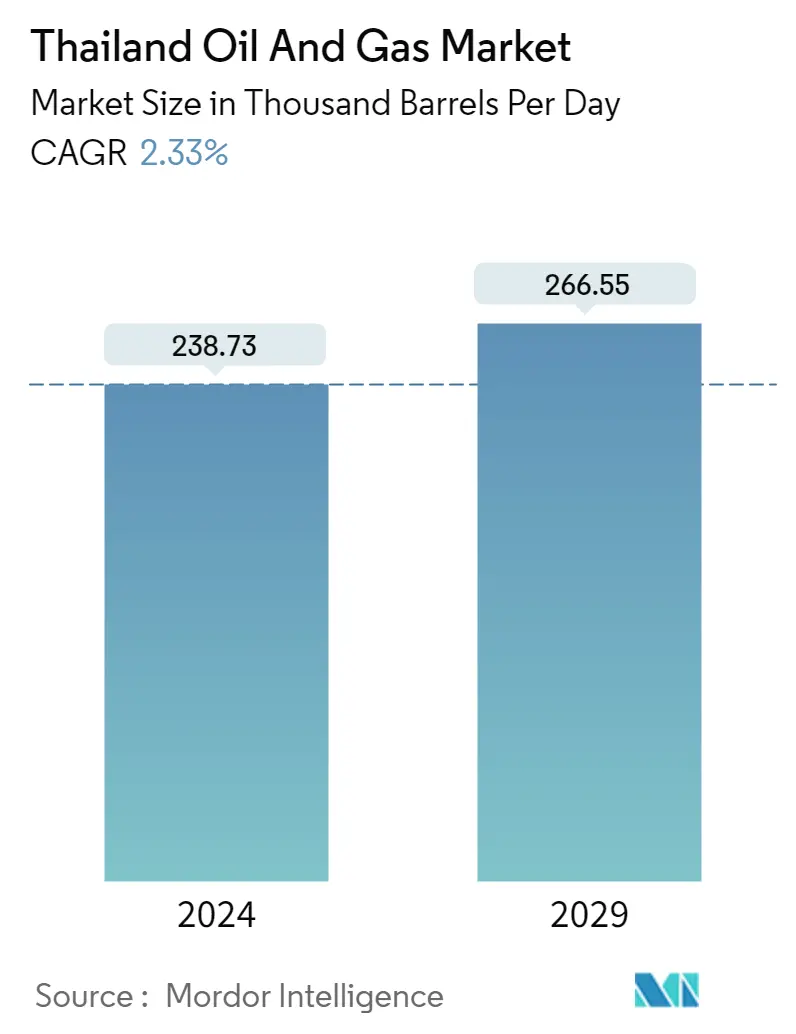

Die Größe des thailändischen Öl- und Gasmarktes wird im Jahr 2024 auf 238,73 Tausend Barrel pro Tag geschätzt und soll bis 2029 266,55 Tausend Barrel pro Tag erreichen, was einem jährlichen Wachstum von 2,33 % im Prognosezeitraum (2024-2029) entspricht.

- Mittelfristig wird erwartet, dass Faktoren wie die zunehmende Kapazität der Erdgaspipelines und die Nachfrage nach Erdölprodukten den thailändischen Öl- und Gasmarkt im Prognosezeitraum antreiben werden.

- Andererseits könnten die neuen Pläne des Landes zur Umstellung auf erneuerbare Energiequellen den thailändischen Öl- und Gasmarkt behindern.

- Dennoch wird erwartet, dass die Entdeckung neuer Öl- und Gasfelder im Prognosezeitraum mehrere Chancen für den thailändischen Öl- und Gasmarkt schaffen wird.

Trends auf dem thailändischen Öl- und Gasmarkt

Für das Downstream-Segment wird ein deutliches Wachstum erwartet

- Der nachgelagerte Sektor entspricht den Endprozessen, bevor das Rohöl oder Gas an den Endkunden oder Einzelhandelsmarkt abgegeben werden kann. Zu diesem Zweck werden große Raffinerien für Rohöl und Erdgasaufbereitungsanlagen errichtet; Der Prozess erzeugt somit weitere wichtige Nebenprodukte wie Benzin, Flüssigerdgas, Diesel und andere Schmierstoffe.

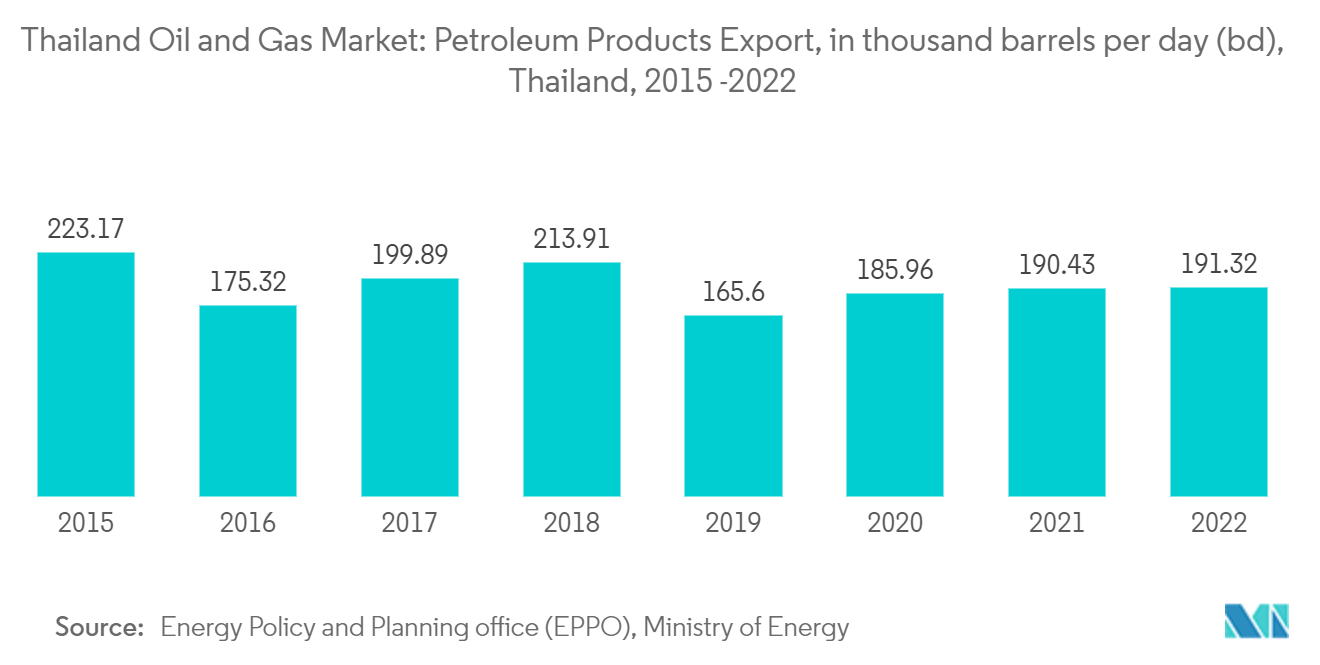

- Im Jahr 2022 betrug die Exportmenge an Erdölprodukten aus Thailand knapp 191,3 Tausend Barrel pro Tag, ein leichter Anstieg im Vergleich zum Vorjahr. Im selben Jahr exportierte Thailand im Vergleich zu anderen Erdölprodukten am meisten Dieselkraftstoff.

- Der nachgelagerte Raffineriesektor Thailands in der Region Südostasien (in Bezug auf Raffinierungskapazität und Durchsatz) ist gemessen an der Marktkapitalisierung einer der größten, direkt nach Singapur. Der Raffineriedurchsatz ist in den letzten Jahren aufgrund der steigenden inländischen Erdölnachfrage, steigender Erdölpreise, eines gesunden Wachstums im Tourismussektor und stabiler und hoher Raffineriemargen gestiegen.

- Andererseits ist der Raffineriedurchsatz in den letzten Jahren gestiegen. Das Land verfügt derzeit über sechs Raffineriekomplexe, von denen sich die meisten teilweise oder vollständig im Besitz des staatlichen Öl- und Gaskonzerns PTT des Landes befinden. Das Land hat seine Raffineriekapazitäten erhöht, um den wachsenden inländischen und regionalen Bedarf zu decken.

- Thai Oil, das Flaggschiff-Raffinerieunternehmen aus Thailand, hatte bereits beschlossen, seine bestehende Rohölraffinerieanlage in der Sriracha-Ölraffinerie in Laem Chabang um rund 4,8 Milliarden Dollar zu erweitern.

- Darüber hinaus werden im Zuge der Erweiterung auch ein Rückstands-Hydrocracker, ein Vakuum-Gasöl-Hydrocracker, eine Wasserstoffproduktionsanlage, eine Dieselhydrodesulfurierungsanlage, ein Naphtha-Hydrotreater, eine Schwefelrückgewinnungsanlage und ein mit Rückstandspech betriebenes Elektrizitätswerk hinzukommen.

- Im August 2021 erhielt Hyundai Engineering von IRPC PCL einen EPC-Auftrag (Engineering, Procurement, and Construction) im Wert von 256 Millionen US-Dollar zur Modernisierung seiner Raffinerie mit einer Gesamtkapazität von 215.000 Barrel pro Tag in Rayong, etwa 170 km südöstlich von Bangkok. Laut Hyundai soll die Anlage im Einklang mit dem Plan des IRPC Anfang 2024 fertiggestellt werden.

- Unter Berücksichtigung aller oben genannten Punkte wird daher erwartet, dass die Ölraffinierungskapazität Thailands im Prognosezeitraum aufgrund der Erweiterung der Raffinerien und der gestiegenen Nachfrage nach raffiniertem Öl leicht wachsen wird.

Energiewende von Kohle zu Erdgas dürfte den Markt antreiben

- Um den internationalen Anforderungen an saubere Brennstoffe gerecht zu werden und seinen CO2-Fußabdruck in Richtung Netto-Null zu reduzieren, hat Thailand bereits den Übergang von einer kohlebasierten zu einer gasbasierten Wirtschaft angekündigt.

- Thailand ist sich der Erschöpfung seiner Erdgasreserven bewusst und hat bereits damit begonnen, den Einstieg in verflüssigtes Erdgas (LNG) zu wagen, indem es seine Infrastrukturanforderungen in seinen verschiedenen Seehäfen ausbaut. Das kürzlich fertiggestellte LNG-Terminal in Nong Fab mit einer Kapazität von 7,5 Millionen Tonnen pro Jahr ist ein Vorbild für das Land bei der Umstellung auf Erdgas.

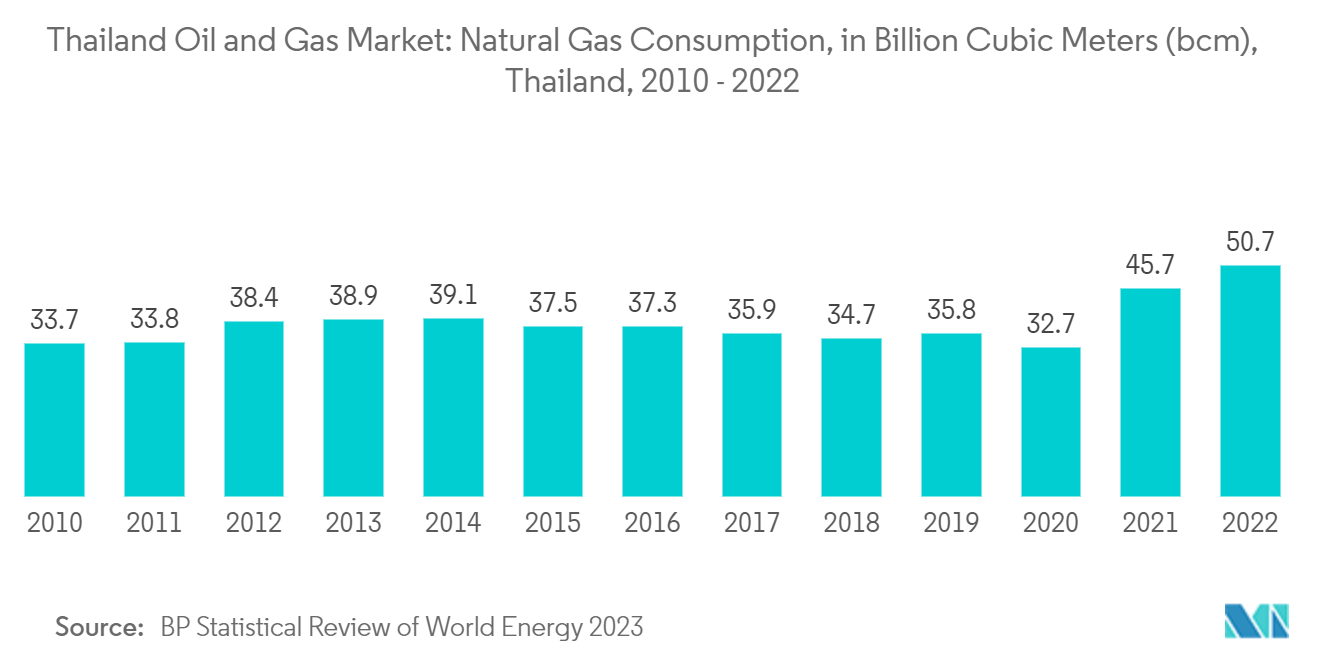

- Im Jahr 2022 belief sich der Erdgasverbrauch in Thailand auf rund 50,7 Milliarden Kubikmeter, leicht geneigt im Vergleich zum Vorjahr. Der Erdgasverbrauch in Thailand verzeichnete im Jahr 2022 einen Anstieg von 10 Prozent.

- Das Land verfügt über einige im Bau befindliche und geplante Erdgaskraftwerke, wie das Kraftwerk Gulf Sriracha (2,5 GW), das Hin Kong Power Project (1,4 GW), das Kraftwerk Chonburi Ng Project (2,6 GW) und zwei weitere Kraftwerke Kraftwerke in Surat Thani mit jeweils 700 MW. Es wird erwartet, dass die Inbetriebnahme dieser Kraftwerke die Erdgasnachfrage in Thailand erhöhen wird.

- Im Februar 2021 gab das staatlich kontrollierte thailändische Ölunternehmen PTT bekannt, dass es für den Zeitraum 2021–2025 Investitionen in Höhe von 28,3 Milliarden US-Dollar für alle seine Aktivitäten plant. Der Schwerpunkt liegt auf der Entwicklung der LNG- und Erdgasindustrie des Landes und der Suche nach zukünftigen Energiemöglichkeiten.

- Aufgrund der oben genannten Punkte wird daher erwartet, dass die zunehmende Energiewende im Land den Öl- und Gasmarkt im Prognosezeitraum antreiben wird.

Überblick über die thailändische Öl- und Gasindustrie

Der thailändische Öl- und Gasmarkt ist halbkonsolidiert. Zu den Hauptakteuren auf dem Markt (in keiner bestimmten Reihenfolge) gehören PTT Public Company Limited, Chevron Corporation, Exxon Mobil Corporation, TotalEnergies SE und MedcoEnergi.

Thailands Öl- und Gasmarktführer

PTT Public Company Limited

Chevron Corporation

Exxon Mobil Corporation

TotalEnergies SE

MedcoEnergi

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum thailändischen Öl- und Gasmarkt

- Juni 2023 PTT Exploration and Production Public Company Limited (PTTEP) und Domestic Production Asset Group unterzeichneten Production Sharing Contracts (PSCs) für Block G1/65 und Block G3/65 mit dem Energieminister. PTTEP erhielt in der 24. Thailand Petroleum Bidding Round den Zuschlag für die beiden Offshore-Blöcke.

- Mai 2023 PTT, Thailands größtes Öl- und Gaskonglomerat, plant aufgrund der landesweit steigenden Nachfrage in diesem Jahr den Import von bis zu 6 Millionen Tonnen Flüssigerdgas (LNG).

- Mai 2022 PTT Exploration and Production Public Company Limited (PTTEP), verantwortlich für die Entwicklung des Geschäfts in der Erdölexploration, -entwicklung und -produktion zur Unterstützung der Energiesicherheitsnationen Thailands, hat beschlossen, die gesamte Rohölproduktion von seinem Standortprojekt im Oman auf das Inland zu verlagern Thailändische Raffinerien, anstatt die Fässer auf dem internationalen Markt zu handeln.

Segmentierung der thailändischen Öl- und Gasindustrie

Der Öl- und Erdgasmarkt ist ein wichtiger Wirtschaftszweig auf dem Energiemarkt und spielt als weltweit wichtigste Energiequelle eine einflussreiche Rolle in der Weltwirtschaft. Die Prozesse und Systeme bei der Förderung und Verteilung von Öl und Gas sind hochkomplex, kapitalintensiv und erfordern modernste Technologie.

Der thailändische Öl- und Gasmarkt ist nach Sektoren segmentiert. Der Markt ist nach Sektoren in Upstream, Midstream und Downstream unterteilt. Die Marktgröße und Prognosen wurden auf der Grundlage des Volumens erstellt.

Häufig gestellte Fragen zur thailändischen Öl- und Gasmarktforschung

Wie groß ist der thailändische Öl- und Gasmarkt?

Die Größe des thailändischen Öl- und Gasmarktes wird im Jahr 2024 voraussichtlich 238,73 Tausend Barrel pro Tag erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 2,33 % auf 266,55 Tausend Barrel pro Tag wachsen.

Wie groß ist der thailändische Öl- und Gasmarkt derzeit?

Im Jahr 2024 wird die Größe des thailändischen Öl- und Gasmarktes voraussichtlich 238,73 Tausend Barrel pro Tag erreichen.

Wer sind die Hauptakteure auf dem thailändischen Öl- und Gasmarkt?

PTT Public Company Limited, Chevron Corporation, Exxon Mobil Corporation, TotalEnergies SE, MedcoEnergi sind die wichtigsten Unternehmen, die auf dem thailändischen Öl- und Gasmarkt tätig sind.

Welche Jahre deckt dieser thailändische Öl- und Gasmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des thailändischen Öl- und Gasmarktes auf 233,29 Tausend Barrel pro Tag geschätzt. Der Bericht deckt die historische Marktgröße des thailändischen Öl- und Gasmarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des thailändischen Öl- und Gasmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Öl und Gas in Thailand

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl und Gas in Thailand im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl und Gas in Thailand umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.