Marktgröße und Marktanteil für synbiotische Produkte

Marktanalyse für synbiotische Produkte von Mordor Intelligence

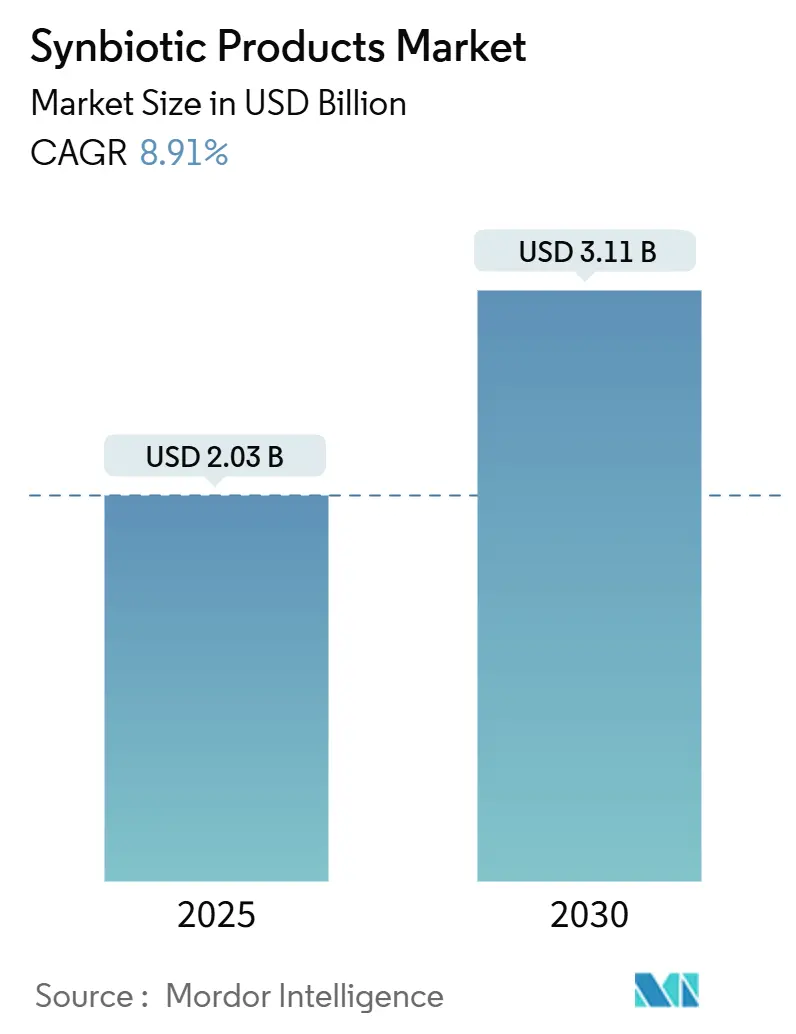

Die Marktgröße für synbiotische Produkte wird 2025 auf 2,03 Milliarden USD geschätzt und soll bis 2030 auf 3,11 Milliarden USD anwachsen, was einer CAGR von 8,91% entspricht. Diese Wachstumstrajektorie spiegelt die Konvergenz von Verbrauchergesundheitsbewusstsein, regulatorischer Klarheit und technologischen Innovationen wider, die die Art und Weise, wie Probiotika und Präbiotika für eine verbesserte therapeutische Wirksamkeit kombiniert werden, neu gestalten. Synbiotische Produkte, eine Kombination aus Präbiotika und Probiotika, sind Teil funktioneller Lebensmittel und Getränke und sind dafür bekannt, die Darmfunktionalität zu verbessern, sowie weitere Vorteile, einschließlich der Verbesserung von geistigen, verdauungsfördernden und immunologischen Funktionen sowie der Herzgesundheit. Darüber hinaus hat die verstärkte Anreicherung mit synbiotischen Produkten durch die führenden Marktteilnehmer, um ernährungsphysiologische und gesundheitliche Vorteile zu bieten, das Marktwachstum angekurbelt. Zusätzlich treibt neben dem Lebensmittel- und Getränkesektor die wachsende Nachfrage nach synbiotischen Produkten aus den Bereichen Nahrungsergänzungsmittel und Tierfutter den globalen Markt mit Wachstum weiter an. Der Markt steht jedoch vor Herausforderungen wie hohen Herstellungskosten für synbiotische Produkte, die seinen Marktbereich einschränken.

Wichtige Erkenntnisse des Berichts

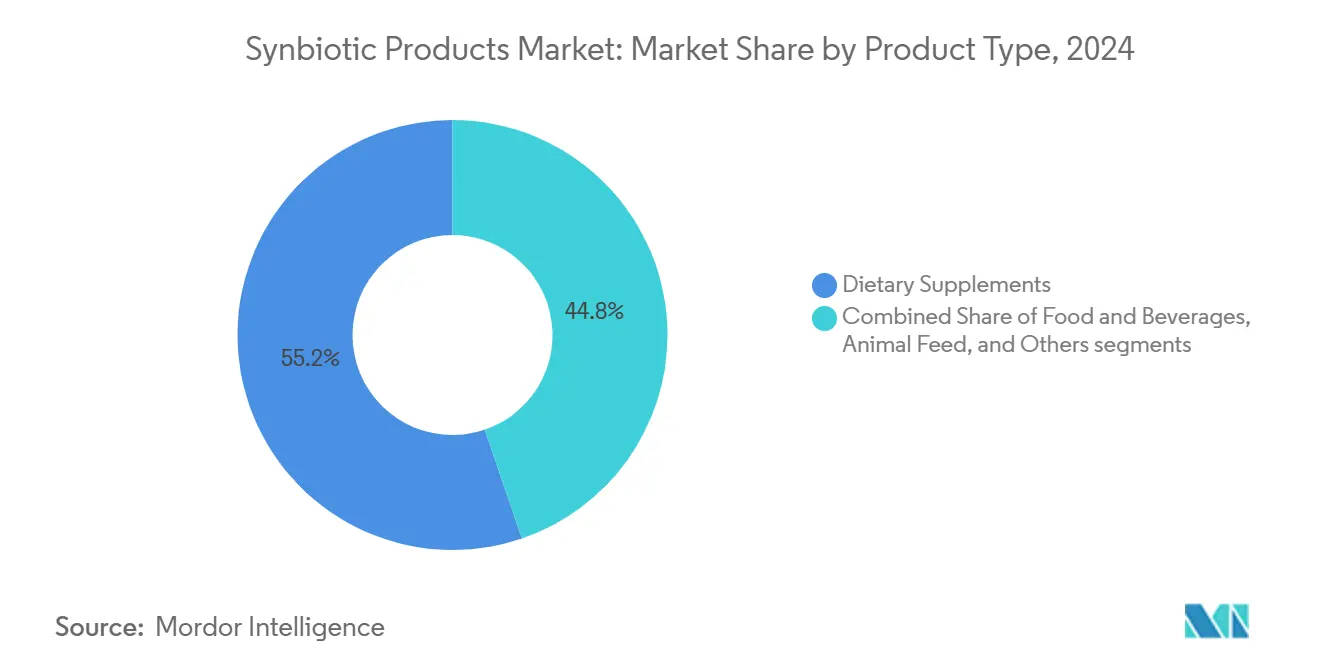

- Nach Produkttyp führte das Segment Nahrungsergänzungsmittel mit einem Anteil von 55,24% am Markt für synbiotische Produkte im Jahr 2024 und wächst mit einer CAGR von 9,45% bis 2030.

- Nach Anwendung hielt das Segment Verdauungsgesundheit einen Marktanteil von 45,33% im Jahr 2024, während Immunstärkung voraussichtlich mit einer CAGR von 10,44% bis 2030 expandieren wird.

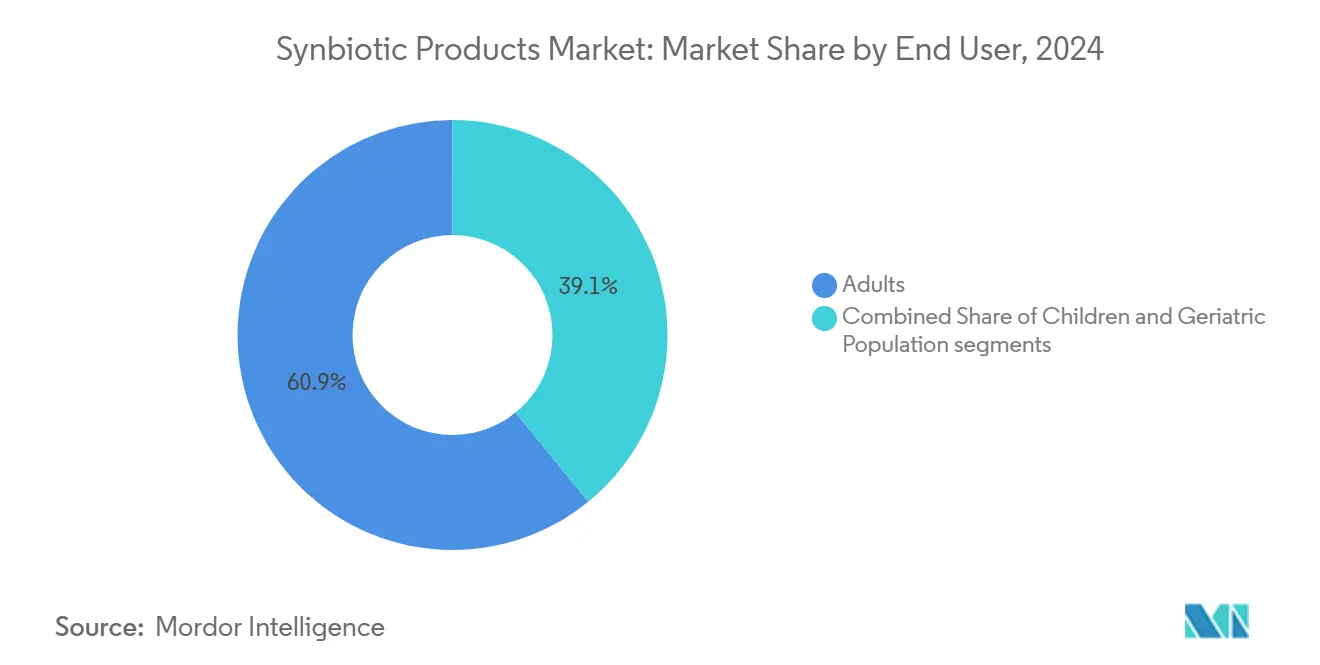

- Nach Endverbraucher hielten Erwachsene einen Anteil von 60,87% im Jahr 2024; das geriatrische Segment entwickelt sich mit einer CAGR von 10,59% über den Prognosezeitraum.

- Nach Vertriebskanal eroberten Apotheken und Gesundheitsgeschäfte einen Marktanteil von 35,25% im Jahr 2024, während Online-Einzelhandel der am schnellsten wachsende Weg mit einer CAGR von 9,03% bis 2030 ist.

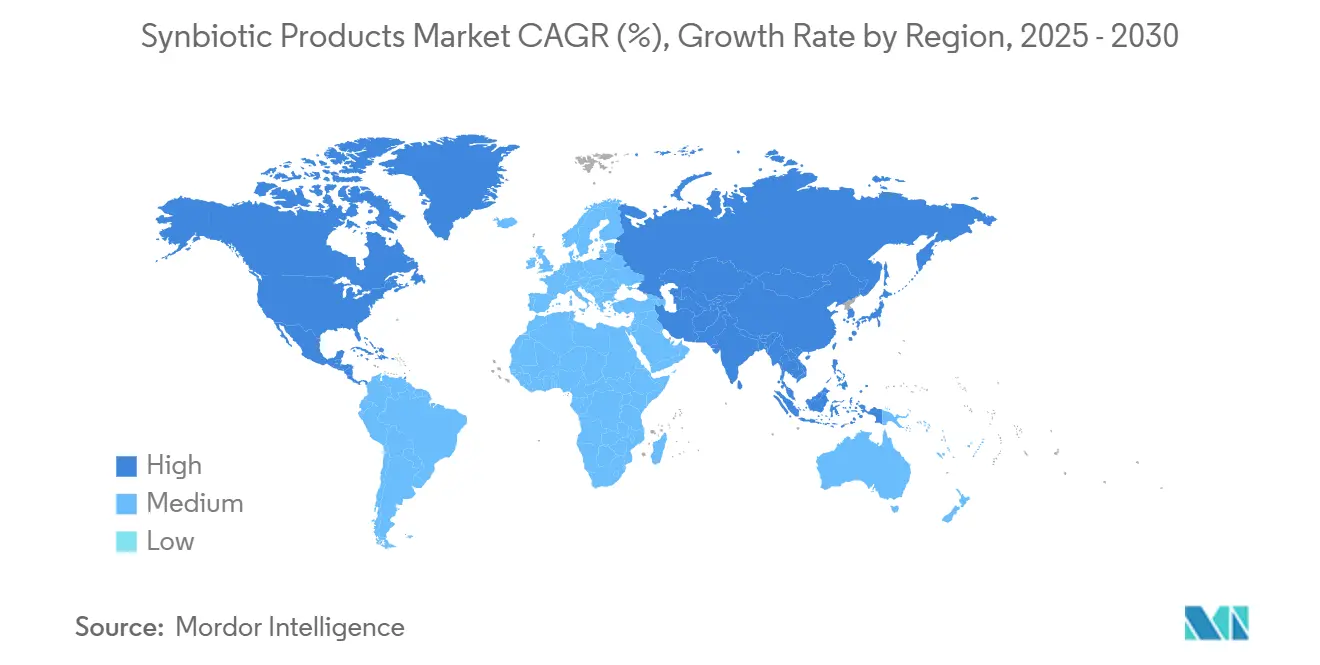

- Nach Geografie entfiel auf Europa ein Marktanteil von 32,05% im Jahr 2024; Asien-Pazifik führt beim Wachstum mit einer CAGR von 9,82% zwischen 2025-2030.

Globale Markttrends und Erkenntnisse für synbiotische Produkte

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigendes Gesundheitsbewusstsein bei Verbrauchern stärkt die Produktverbrauchsrate | +1.8% | Global, mit stärkster Auswirkung in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Unterstützende Regulierungsrahmen fördern die Expansion des synbiotischen Marktes | +1.5% | Europa und Nordamerika, Ausdehnung auf APAC | Langfristig (≥ 4 Jahre) |

| Zunehmende Prävalenz von Verdauungsstörungen treibt das Marktwachstum global voran | +1.2% | Global, insbesondere alternde Bevölkerung in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Expandierende Online-Einzelhandelskanäle steigern Produktzugänglichkeit und Verkäufe | +1.0% | Global, mit beschleunigter Akzeptanz in APAC | Kurzfristig (≤ 2 Jahre) |

| Steigende Popularität von Clean-Label-Produkten erhöht Marktnachfrage | +0.9% | Nordamerika und Europa, Ausbreitung auf urbane APAC-Gebiete | Mittelfristig (2-4 Jahre) |

| Fortschritte in Probiotika- und Präbiotika-Technologien fördern Produktinnovationen | +0.7% | Global, angeführt von Innovationszentren in den USA, der EU und Japan | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigendes Gesundheitsbewusstsein bei Verbrauchern stärkt die Produktverbrauchsrate

Das wachsende Gesundheitsbewusstsein hat sich von der grundlegenden Ernährung auf die Gesundheit des Darmmikrobioms ausgeweitet und treibt eine anhaltende Nachfrage nach synbiotischen Produkten in allen Verbrauchersegmenten an. Diese Veränderung im Verbraucherverständnis beeinflusst Kaufmuster, da Personen zunehmend Produkte wählen, die mehrere Gesundheitsvorteile bieten, trotz höherer Preise. Die Marktexpansion umfasst jüngere Verbraucher, die synbiotische Produkte in ihre präventiven Gesundheitsroutinen integrieren, was eine breitere demografische Akzeptanz dieser Produkte widerspiegelt. Verbraucherpräferenzen für personalisierte Ernährung haben Unternehmen dazu veranlasst, zustandsspezifische Formulierungen zu entwickeln, wobei Marktforschungsdaten starkes Wachstumspotenzial bei gezielten synbiotischen Lösungen anzeigen. Der Trend zeigt einen fundamentalen Wandel in der Art, wie Verbraucher ihre Verdauungs- und Gesamtgesundheit angehen, was zu erhöhten Investitionen in Forschung und Entwicklung fortschrittlicher synbiotischer Produkte führt.

Unterstützende Regulierungsrahmen fördern die Expansion des synbiotischen Marktes

Bemühungen zur regulatorischen Harmonisierung reduzieren Markteintrittsbarrieren und ermöglichen globale Produktstandardisierung, insbesondere nach den aktualisierten EFSA-Richtlinien zur Sicherheitsbewertung von Mikroorganismen. Die Qualified Presumption of Safety-Liste der Europäischen Union[1]European Food Safety Authority, "Qualified Presumption of Safety List 2024 Update," efsa.europa.eu wurde 2023 erweitert, um zusätzliche mikrobielle Stämme einzuschließen, wodurch Zulassungsverfahren für synbiotische Produkte mit diesen Organismen gestrafft werden. Die sich entwickelnde Haltung der FDA zu lebenden biotherapeutischen Produkten bietet klarere Wege für Unternehmen, die Probiotika der nächsten Generation mit verstärkten therapeutischen Ansprüchen entwickeln. Initiativen der International Scientific Association for Probiotics and Prebiotics fördern die globale regulatorische Konvergenz und reduzieren Compliance-Kosten für multinationale Unternehmen. Diese Rahmen kommen insbesondere kleineren Unternehmen zugute, die zuvor prohibitiv hohen regulatorischen Kosten gegenüberstanden. Der Trend zu wissenschaftsbasierten Regulierungen belohnt Unternehmen, die in klinische Forschung investieren, und schafft Wettbewerbsvorteile für evidenzbasierte Produkte gegenüber generischen Formulierungen.

Zunehmende Prävalenz von Verdauungsstörungen treibt das Marktwachstum global voran

Die zunehmende Prävalenz von chronisch-entzündlichen Darmerkrankungen, Reizdarmsyndrom und Antibiotika-assoziierter Dysbiose erweitert den therapeutischen synbiotischen Markt über Wellness-Anwendungen hinaus. Medizinische Praktiker empfehlen nun synbiotische Produkte als ergänzende Behandlungen und etablieren ihre Rolle in der klinischen Praxis. Die globale alternde Bevölkerung erlebt höhere Raten von Verdauungsstörungen, was eine konstante Nachfrage nach Darmgesundheitslösungen schafft. Der weit verbreitete Einsatz von Antibiotika im Gesundheitswesen und in der Landwirtschaft hat zu erheblichen Mikrobiom-Störungen geführt, was den Bedarf an wiederherstellenden Produkten erhöht. Diese klinische Validierung hat pharmazeutische Unternehmen dazu veranlasst, verschreibungspflichtige synbiotische Formulierungen zu entwickeln, wodurch der Markt über traditionelle Nahrungsergänzungsmittel hinaus erweitert wird. Die Integration von synbiotischen Produkten in medizinische Protokolle hat Möglichkeiten für Forschung und Entwicklung gezielter Formulierungen geschaffen. Gesundheitsdienstleister führen klinische Studien durch, um die Wirksamkeit bei der Behandlung spezifischer Erkrankungen zu etablieren, während Hersteller in fortschrittliche Verabreichungssysteme investieren, um therapeutische Ergebnisse zu verbessern. Die wachsende Evidenzbasis, die die Rolle synbiotischer Produkte im Darmgesundheitsmanagement unterstützt, stärkt weiterhin ihre Position sowohl in präventiven als auch in therapeutischen Anwendungen.

Steigende Popularität von Clean-Label-Produkten erhöht Marktnachfrage

Die synbiotische Industrie erlebt verstärkte Reformulierungsbemühungen aufgrund der Verbrauchernachfrage nach Transparenz und natürlichen Inhaltsstoffen. Unternehmen entfernen künstliche Konservierungsstoffe und synthetische Zusätze aus ihren Produkten, um sich entwickelnden Verbraucherpräferenzen gerecht zu werden. Diese Veränderung steht im Einklang mit der wachsenden Verbraucherskepsis gegenüber verarbeiteten Lebensmitteln und pharmazeutischen Produkten und schafft erhebliche Marktchancen für natürliche Gesundheitsalternativen. Die Clean-Label-Anforderungen haben technologische Fortschritte bei Stabilisierungs- und Konservierungsverfahren beschleunigt, insbesondere bei Verkapselungs- und Gefriertrockungstechnologien, die die Produktwirksamkeit ohne künstliche Zusätze bewahren. Millennial- und Gen Z-Verbraucher, die konsequent starke Präferenzen für Inhaltsstofftransparenz und Umweltnachhaltigkeit zeigen, treiben diese Transformation im Markt voran. Als Reaktion auf diese sich ändernden Verbraucherforderungen entwickeln Unternehmen umfassende Sortimente biologischer und gentechnikfreier Formulierungen, trotz erhöhter Produktionskosten und technischer Herausforderungen. Diese Marktentwicklung hat zu einer klaren Segmentierung zwischen Premium-Clean-Label-Produkten und herkömmlichen Formulierungen geführt, wodurch Unternehmen effektive Preisdifferenzierungsstrategien in ihren Produktportfolios implementieren können.

Auswirkungsanalyse der Hemmnisse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Produktionskosten begrenzen Zugänglichkeit in preissensitiven Märkten | -1.2% | Schwellenmärkte in APAC, Lateinamerika und Afrika | Mittelfristig (2-4 Jahre) |

| Strenge Regulierungen beeinträchtigen Produktzulassung und Markteintritt | -0.8% | Global, besonders streng in der EU und Nordamerika | Langfristig (≥ 4 Jahre) |

| Mangelndes Verbraucherbewusstsein schränkt Marktwachstum global ein | -0.6% | Ländliche und Entwicklungsmärkte global | Mittelfristig (2-4 Jahre) |

| Lagerungs- und Transportherausforderungen erhöhen operative Belastung erheblich | -0.5% | Global, mit akuter Auswirkung in tropischen und abgelegenen Regionen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Produktionskosten begrenzen Zugänglichkeit in preissensitiven Märkten

Die Herstellung von synbiotischen Produkten erfordert spezialisierte Fermentationsanlagen, Kühlketteninfrastruktur und Qualitätskontrollsysteme, was erhebliche Barrieren für den Markteintritt schafft. Die Fermentationsanlagen müssen präzise Temperaturkontrolle, pH-Werte und sterile Bedingungen während des gesamten Produktionsprozesses aufrechterhalten. Die Produktionskosten steigen erheblich für Multi-Stamm-Formulierungen und verkapselte Produkte aufgrund zusätzlicher Verarbeitungsschritte und Herstellungskomplexität. Die Komplexität ergibt sich aus der Aufrechterhaltung der Stammviabilität, der Verhinderung von Kreuzkontaminationen und der Gewährleistung gleichbleibender Produktqualität. Kleine Unternehmen stehen höheren Kosten aufgrund begrenzter Skaleneffekte gegenüber, was Wettbewerbsnachteile gegenüber etablierten Herstellern mit integrierten Produktionskapazitäten schafft. In Schwellenmärkten schränkt Preissensitivität die Akzeptanz ein, da Premium-Preise Produkte für Verbraucher der Mittelschicht unerschwinglich machen. Die hohen Preise spiegeln die erheblichen Investitionen in Forschung, Entwicklung und Herstellungsinfrastruktur wider. Während Unternehmen vereinfachte Formulierungen und alternative Produktionsverfahren entwickeln, um Kosten zu reduzieren, müssen sie Produktwirksamkeitsstandards aufrechterhalten. Diese Standards umfassen die Gewährleistung ordnungsgemäßer Stammauswahl, optimaler Dosierungsebenen und Stabilität während der gesamten Haltbarkeitsdauer des Produkts.

Mangelndes Verbraucherbewusstsein schränkt Marktwachstum global ein

Das Verbraucherverständnis für synbiotische Produkte bleibt trotz wachsender regulatorischer Unterstützung begrenzt, was Marktbarrieren schafft, die Akzeptanzraten in wichtigen demografischen Segmenten einschränken. Der Aktionsplan des National Program 306 des US-Landwirtschaftsministeriums (2025-2029) erkennt die Notwendigkeit verstärkter Verbraucheraufklärung bezüglich bioaktiver Inhaltsstoffe und gesundheitsfördernder Lebensmittel, einschließlich synbiotischer Produkte, an, um ihr Potenzial bei der Bewältigung von Ernährungsunsicherheit und Nährstoffmängeln zu maximieren. Regierungsgesundheitsbehörden erkennen an, dass komplexe wissenschaftliche Terminologie und Wirkungsmechanismen Kommunikationsherausforderungen schaffen, die Verbraucher daran hindern, Produktvorteile und angemessene Verwendung zu verstehen. Die Betonung klarer Kennzeichnungsanforderungen durch die Europäische Behörde für Lebensmittelsicherheit spiegelt das regulatorische Bewusstsein wider, dass Verbraucherverwirrung über probiotische Stämme, präbiotische Substrate und synergistische Effekte die Marktdurchdringung begrenzt. Der Jahresbericht 2024-25 des Department of Biotechnology des indischen Ministeriums für Wissenschaft und Technologie[2]Department of Biotechnology, Ministry of Science and Technology, Government of India, "Annual Report 2024-25", www.dbtindia.gov.in hebt laufende Forschungsinitiativen zur Entwicklung synbiotischer Mischungen für Adipositas und Stoffwechselstörungen hervor, bemerkt jedoch, dass öffentliche Aufklärungskampagnen notwendig sind, um wissenschaftliche Fortschritte in Verbraucherakzeptanz umzusetzen. Die Bewusstseinslücke betrifft insbesondere ländliche und Entwicklungsmarktsegmente, wo Begrenzungen der Gesundheitsinfrastruktur die Exposition gegenüber professionellen Empfehlungen reduzieren, die typischerweise erste Produktversuche antreiben.

Segmentanalyse

Nach Produkttyp: Nahrungsergänzungsmittel führen Innovationsantrieb

Nahrungsergänzungsmittel eroberten 55,24% Marktanteil im Jahr 2024, während sie gleichzeitig das schnellste Wachstum mit 9,45% CAGR bis 2030 antreiben, was regulatorische Vorteile widerspiegelt, die flexiblere Formulierung und Positionierung von Gesundheitsansprüchen im Vergleich zu Lebensmittelanwendungen ermöglichen. Das Nahrungsergänzungsmittelformat ermöglicht höhere probiotische Konzentrationen und spezialisierte Verabreichungssysteme, die schwer in Lebensmittelmatrizen zu erreichen sind, ohne Geschmack oder Textur zu beeinträchtigen. Gummibärchen entwickeln sich zu einem stark wachsenden Untersegment, insbesondere für pädiatrische und geriatrische Bevölkerungsgruppen, die kaubare Formate gegenüber traditionellen Pillen bevorzugen. Da der Konsum von Nahrungsergänzungsmitteln steigt, steigt auch die Nachfrage nach synbiotischen Nahrungsergänzungsmitteln. Laut Daten des Statistischen Bundesamtes[3]Statistisches Bundesamt, "Production Volume of Food Supplements in Germany", www.destatis.de von 2024 betrug das Produktionsvolumen von Nahrungsergänzungsmitteln in Deutschland 237,02 Tausend Tonnen im Jahr 2024.

Lebensmittel- und Getränkeanwendungen stehen vor regulatorischen Beschränkungen, die Gesundheitsansprüche begrenzen und umfangreiche Sicherheitstests für neuartige Inhaltsstoffe erfordern, was langsamere Zulassungszeiten trotz starkem Verbraucherinteresse an funktionellen Lebensmitteln schafft. Milchprodukte bleiben das primäre Lebensmittelvehikel für synbiotische Produkte, obwohl pflanzliche Alternativen an Zugkraft gewinnen, da Unternehmen Formulierungen entwickeln, die mit nicht-milchbasierten Matrizen kompatibel sind. Das Segment profitiert von weniger strengen regulatorischen Anforderungen im Vergleich zu menschlichen Anwendungen, was schnellere Produktentwicklungszyklen und Markteintritt ermöglicht.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: Immunstärkung übertrifft traditionelle Verwendungen

Verdauungsgesundheit behält die Dominanz mit 45,33% Marktanteil im Jahr 2024 bei, was die grundlegende Rolle der Darmgesundheit in synbiotischen Anwendungen und das etablierte Verbraucherverständnis für probiotische Vorteile für gastrointestinales Wohlbefinden widerspiegelt. Immunstärkung entwickelt sich jedoch als die am schnellsten wachsende Anwendung mit 10,44% CAGR, angetrieben von Post-Pandemie-Gesundheitsprioritäten und wissenschaftlichen Belegen, die die Vielfalt des Darmmikrobioms mit der Immunsystemfunktion verknüpfen.

Anwendungen für geistige Gesundheit stellen eine aufkommende Gelegenheit dar, mit Forschung, die die Darm-Hirn-Achse und ihre Auswirkungen auf Stimmungsstörungen und kognitive Funktion erforscht. Anwendungen für Frauengesundheit gewinnen an Schwung, beispielhaft durch Danones Markteinführung von Almimama im Jahr 2024, einem synbiotischen Nahrungsergänzungsmittel, das speziell für stillende Mütter zur Reduzierung der Mastitis-Inzidenz formuliert wurde. Stoffwechselgesundheitsanwendungen, die auf Adipositas und Diabetes abzielen, expandieren, da die Forschung die Rolle der Darmmikrobiota im Glukosestoffwechsel und Gewichtsmanagement demonstriert.

Nach Endverbraucher: Geriatrisches Segment treibt Wachstumsbeschleunigung voran

Erwachsene repräsentieren 60,87% Marktanteil im Jahr 2024, was die breite Anziehungskraft synbiotischer Produkte bei der arbeitenden Bevölkerung widerspiegelt, die sich mit präventiver Gesundheit und Wellness-Optimierung beschäftigt. Das Erwachsenensegment profitiert von höherem verfügbarem Einkommen und Gesundheitsbewusstsein im Vergleich zu anderen demografischen Gruppen, was Premium-Produktpositionierung und abonnementbasierte Kaufmodelle ermöglicht. Die geriatrische Bevölkerung zeigt jedoch das schnellste Wachstum mit 10,59% CAGR, angetrieben von altersbedingten Verdauungsgesundheitsherausforderungen und erhöhten Gesundheitsausgaben für präventive Interventionen.

Kinder stellen ein spezialisiertes, aber wichtiges Segment dar, mit Produkten, die sorgfältige Formulierung erfordern, um Sicherheit und Schmackhaftigkeit zu gewährleisten und gleichzeitig regulatorische Anforderungen für pädiatrische Populationen zu erfüllen. Das Segment profitiert von der Bereitschaft der Eltern, in die Gesundheit ihrer Kinder zu investieren, obwohl regulatorische Beschränkungen Gesundheitsansprüche begrenzen und umfangreiche Sicherheitstests erfordern. Formulierungen für Säuglinge und kaubare Optionen für ältere Kinder.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Vertriebskanal: Digitale Transformation beschleunigt

Apotheken und Gesundheitsgeschäfte halten einen Marktanteil von 35,25% im Jahr 2024, angetrieben von Empfehlungen von Gesundheitsfachkräften und Verbrauchervertrauen in medizinische Einzelhandelsumgebungen. Diese Kanäle bieten Glaubwürdigkeit für therapeutische Ansprüche und ermöglichen es Kunden, sich mit geschultem Personal für Produktempfehlungen basierend auf spezifischen Gesundheitszuständen zu beraten. Online-Einzelhandelsgeschäfte zeigen die höchste Wachstumsrate mit 9,03% CAGR, unterstützt durch Bequemlichkeit, Wettbewerbspreise und umfassende Produktinformationen, die Verbrauchern helfen, informierte Entscheidungen zu treffen. Die digitale Plattform ermöglicht es Herstellern, direkte Beziehungen zu Verbrauchern aufzubauen, was traditionelle Einzelhandelskanäle nicht bieten können.

Supermärkte und Hypermärkte bleiben wichtige Distributoren lebensmittelbasierter synbiotischer Produkte, trotz geringerer Wachstumsraten im Vergleich zu spezialisierten Kanälen, aufgrund von Preiskonkurrenz und begrenzter Produktdifferenzierung. Diese Einzelhändler profitieren von hohem Kundenverkehr und Impulskäufen, insbesondere für funktionelle Lebensmittel, die neben regulären Lebensmitteln platziert werden. E-Commerce-Unternehmen entwickeln Kühlketten-Logistikfähigkeiten, um Produktstabilität während der Lieferung zu gewährleisten und ein technisches Hindernis zu lösen, das zuvor Online-Verkäufe von Probiotika einschränkte. Über alle Vertriebskanäle hinweg gewinnen Abonnementservices an Popularität und bieten stabile Einnahmen für Hersteller, während sie Verbrauchern Bequemlichkeit bieten, die regelmäßige Nahrungsergänzungsmittel benötigen.

Geografieanalyse

Europa hält einen dominanten Marktanteil von 32,05% im Jahr 2024, unterstützt durch etablierte Regulierungen und hohe Verbraucherakzeptanz. Deutschland behält seine Position als führender europäischer Markt bei, gestützt durch sein pharmazeutisches Erbe und den Fokus der Verbraucher auf präventive Gesundheitsversorgung. Die alternde Demografie der Region hält die Nachfrage nach Verdauungsgesundheits- und Immununterstützungsprodukten aufrecht. Während der Brexit regulatorische Herausforderungen für britische Unternehmen eingeführt hat, bleibt das Marktwachstum bestehen, da sich Unternehmen an neue Zulassungsanforderungen anpassen und europäische Lieferkettenverbindungen aufrechterhalten.

Die Region Asien-Pazifik zeigt die höchste Wachstumsrate mit 9,82% CAGR, angetrieben durch wirtschaftliches Wachstum, regulatorische Verbesserungen und zunehmendes Gesundheitsbewusstsein. Australien und Südkorea stärken ihre heimische Fertigungsbasis, um die wachsende lokale Nachfrage zu bedienen und die Abhängigkeit von Importen zu reduzieren. Nordamerika stellt einen etablierten Markt mit umfassenden regulatorischen Strukturen dar, die Innovation unterstützen und gleichzeitig Verbrauchersicherheit gewährleisten. Die Vereinigten Staaten führen bei fortschrittlicher probiotischer Forschung, mit Investitionen in synthetische Biologie und Präzisionsfermentation. Die FDA-Richtlinien für lebende biotherapeutische Produkte etablieren Standards für pharmazeutische Formulierungen und halten gleichzeitig Sicherheitsprotokolle aufrecht.

Südamerika sowie der Nahe Osten und Afrika erleben ein erhebliches Wachstum des Verbraucherbewusstseins für Darmgesundheit und die Vorteile synbiotischer Nahrungsergänzungsmittel. Marktteilnehmer führen neue Produkte durch Partnerschaften, Expansionen und strategische Kooperationen ein, um ihre Marktpräsenz zu stärken. Unternehmen investieren in Forschung und Entwicklung, um innovative synbiotische Formulierungen zu schaffen, die spezifische Gesundheitsbedürfnisse erfüllen. Im Oktober 2023 kollaborierten Clasado Biosciences und Probi AB, um zwei synbiotische Kombinationen zu entwickeln, die auf gastrointestinale und Verdauungsgesundheit abzielen, was das Engagement der Industrie für die Förderung von Verdauungswellness-Lösungen demonstriert.

Wettbewerbslandschaft

Der globale Markt für synbiotische Produkte ist fragmentiert und bietet Wachstumschancen sowohl für etablierte Unternehmen als auch für neue Marktteilnehmer durch Produktinnovation und Marktpositionierung. Diese Fragmentierung ermöglicht es Unternehmen, Marktanteile durch differenzierte Strategien und gezielte Ansätze für spezifische Verbrauchersegmente zu erobern.

Große Akteure nutzen vertikale Integration, um Qualitätskontrolle und Kosteneffizienz zu gewährleisten, während kleinere Firmen sich auf Nischenanwendungen und Direct-to-Consumer-Kanäle konzentrieren. Fortschrittliche Technologien wie Präzisionsfermentation, Verkapselungstechniken und personalisierte Ernährungssysteme definieren die Wettbewerbslandschaft neu. Diese Fortschritte treiben die Schaffung differenzierter Produkte voran und helfen Unternehmen, eine stärkere Marktposition zu etablieren.

Unternehmen übernehmen plattformbasierte Geschäftsmodelle, um ihre wissenschaftlichen Fähigkeiten über Produktkategorien und Regionen hinweg zu erweitern. Diese strategische Verschiebung ermöglicht eine breitere Marktreichweite und verbesserte Produktentwicklungsfähigkeiten. Neue Marktteilnehmer wie Wonder Veggies entwickeln neuartige Produktkategorien durch die Integration von Probiotika in frische Produkte und bieten Alternativen zu traditionellen Nahrungsergänzungsmittel- und Milchformaten.

Branchenführer für synbiotische Produkte

-

Yakult Honsha Co., Ltd.

-

Danone S.A.

-

Probiotical S.p.A.

-

United Natural Foods, Inc.

-

Kerry Group plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Lallemand Health Solutions und FrieslandCampina Ingredients erweiterten ihre Zusammenarbeit zur Entwicklung von Natural PRO-Digest, einem synbiotischen Produkt. Diese Formulierung kombiniert FrieslandCampinas präbiotisches Biotis GOS-OP High Purity mit Lallemand Health Solutions' probiotischem B. lactis Lafti B94 zur Verbesserung des Verdauungskomforts.

- März 2025: TopGum Industries lancierte Gummiotics, ein synbiotisches Gummibärchen-Nahrungsergänzungsmittel, das Probiotika und Postbiotika in einer patentangemeldeten präbiotischen Fasermatrix kombiniert. Die zuckerfreien Gummibärchen liefern Darmgesundheitsvorteile in einer einzigen Portion und sind in natürlichen Orange- und Erdbeergeschmacksrichtungen mit entsprechenden Farben erhältlich.

- Mai 2024: Clasado Biosciences kündigte Saya Suka an, eine synbiotische Wassersortiment. Das funktionelle Getränk kombiniert Clasados Bimuno GOS-Präbiotikum mit Probi ABs probiotischem Stamm Weizmannia Coagulans GX-1.

- Mai 2024: DSM-Firmenich, ein Unternehmen für Ernährung, Gesundheit und Schönheit, und Lallemand Health Solutions, ein Probiotika-Hersteller, haben eine Partnerschaft zur Entwicklung synbiotischer Lösungen für die Frühe-Leben-Ernährung gebildet. Die Zusammenarbeit kombiniert DSM-Firmenichs Human-Milch-Oligosaccharide (HMOs) mit Lallemand Health Solutions' Probiotika, um Produkte zu schaffen, die die Säuglingsgesundheit und -entwicklung unterstützen.

Berichtsumfang des globalen Marktes für synbiotische Produkte

Synbiotische Produkte sind eine vorteilhafte Kombination aus Präbiotika und Probiotika. Diese Produkte sind dafür bekannt, eine günstige Umgebung für gute Bakterien zu schaffen, was zu einer guten Darmgesundheit führt.

Der globale Markt für synbiotische Produkte ist nach Produkttyp und Geografie segmentiert. Nach Produkttyp ist der Markt in Lebensmittel und Getränke, Nahrungsergänzungsmittel, Tierfutter und Sonstige segmentiert. Das Segment Lebensmittel und Getränke ist weiter in Milchprodukte, Getränke, Säuglingsnahrung und Sonstige unterteilt. Weiterhin nach Vertriebskanal in Apotheken/Gesundheitsgeschäfte, Supermärkte/Hypermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte und Sonstige. Außerdem ist der Markt geografisch in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika segmentiert. Für jedes Segment wurden Marktgrößen und Prognosen basierend auf dem Wert (in USD Millionen) erstellt.

| Lebensmittel und Getränke | Milchprodukte |

| Getränke | |

| Säuglingsnahrung | |

| Sonstige | |

| Nahrungsergänzungsmittel | Kapseln |

| Tabletten | |

| Pulver | |

| Gummibärchen | |

| Sonstige | |

| Tierfutter | |

| Sonstige |

| Verdauungsgesundheit |

| Immunstärkung |

| Andere Anwendungen |

| Erwachsene |

| Kinder |

| Geriatrische Bevölkerung |

| Apotheken/Gesundheitsgeschäfte |

| Supermärkte/Hypermärkte |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Übriges Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Übriges Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Übriger Naher Osten und Afrika |

| Nach Produkttyp | Lebensmittel und Getränke | Milchprodukte |

| Getränke | ||

| Säuglingsnahrung | ||

| Sonstige | ||

| Nahrungsergänzungsmittel | Kapseln | |

| Tabletten | ||

| Pulver | ||

| Gummibärchen | ||

| Sonstige | ||

| Tierfutter | ||

| Sonstige | ||

| Nach Anwendung | Verdauungsgesundheit | |

| Immunstärkung | ||

| Andere Anwendungen | ||

| Nach Endverbraucher | Erwachsene | |

| Kinder | ||

| Geriatrische Bevölkerung | ||

| Nach Vertriebskanal | Apotheken/Gesundheitsgeschäfte | |

| Supermärkte/Hypermärkte | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Übriges Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Übriges Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Übriger Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Markt für synbiotische Produkte?

Der globale Markt steht bei 2,03 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 3,11 Milliarden USD erreichen.

Welches Produktsegment dominiert den Markt für synbiotische Produkte?

Nahrungsergänzungsmittel führten mit 55,24% Umsatzanteil im Jahr 2024 und expandieren weiterhin mit einer CAGR von 9,45%.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Politikreformen in China und Indien, steigendes verfügbares Einkommen und neue lokale Fertigungskapazitäten treiben eine regionale CAGR von 9,82% voran.

Welcher Vertriebskanal wächst am schnellsten?

Online-Einzelhandelsplattformen expandieren mit einer CAGR von 9,03% aufgrund von Bequemlichkeit, detaillierten Produktinformationen und der Popularität von Abonnementmodellen.

Seite zuletzt aktualisiert am: