Marktgröße und -anteil für Oberflächenvision- und Inspektionsausrüstung

Marktanalyse für Oberflächenvision- und Inspektionsausrüstung von Mordor Intelligence

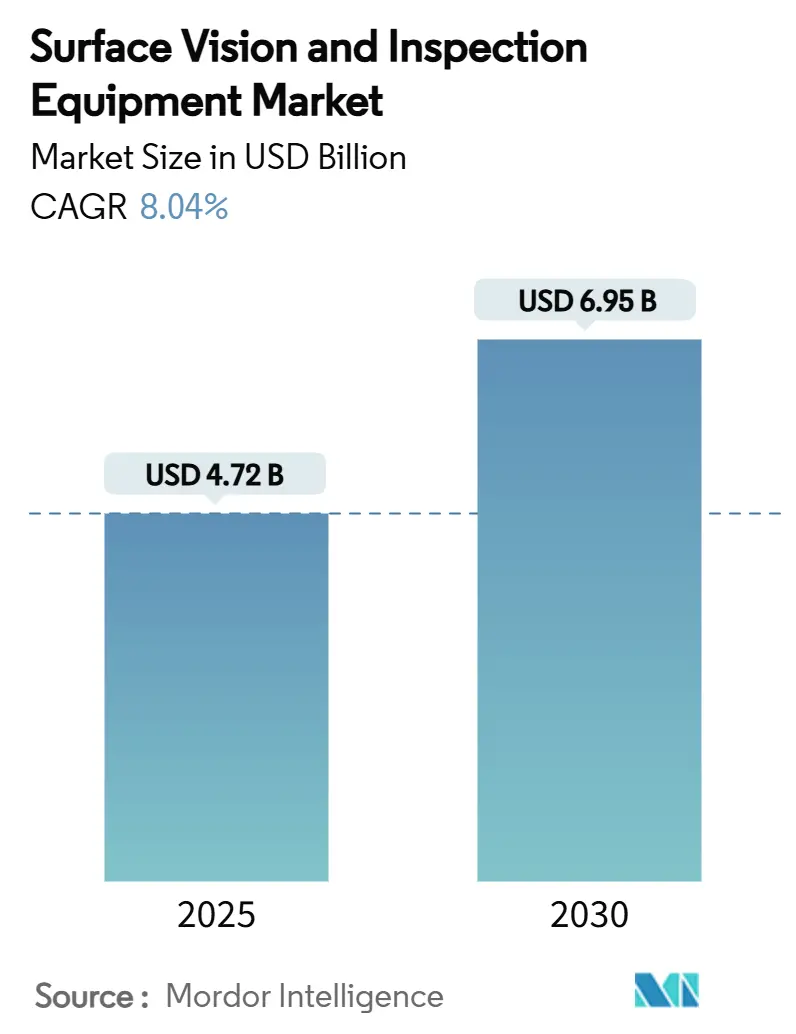

Die Marktgröße für Oberflächenvision- und Inspektionsausrüstung verzeichnete 4,72 Milliarden USD Umsatz im Jahr 2025 und wird voraussichtlich auf 6,95 Milliarden USD bis 2030 anwachsen, was eine CAGR von 8,04% über den Zeitraum widerspiegelt. Die beschleunigte Einführung von Hyperspektral-Bildgebung, Echtzeit-Künstliche-Intelligenz-(KI)-Inferenz am Edge und Pay-per-Inspection-Service-Modellen erweitert den Zugang zu fortschrittlicher visueller Qualitätssicherung. Nachfragespitzen in Automobilbatterielinien, Solarzellenproduktion und Halbleiter-Frontend-Fertigung verstärken den strategischen Wert der nahezu null-Defekt-Fertigung. Gleichzeitig veranlasst die Eskalation vernetzter Industrie-4.0-Architekturen Unternehmen dazu, Cybersicherheit und Datengovernance ins Zentrum ihrer Vision-System-Roadmaps zu stellen. Mittelständische Hersteller reagieren, indem sie portable, niedrige-Capex-Scanner und Pay-as-you-use-Software-Abonnements bevorzugen, die Investitions-Payback-Zyklen verkürzen.

Wichtige Berichtsergebnisse

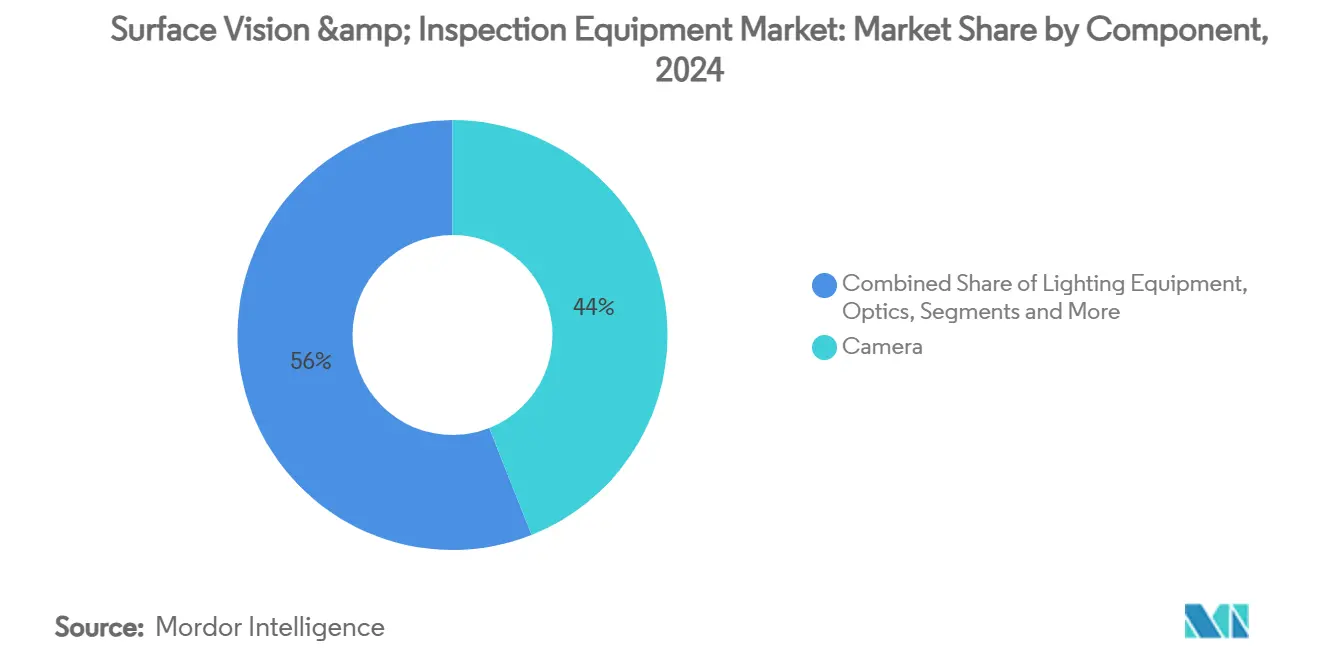

- Nach Komponenten führten Kameras mit einem Umsatzanteil von 44% im Jahr 2024, während KI-fähige Vision-Systeme voraussichtlich mit einer CAGR von 9,4% bis 2030 expandieren werden.

- Nach Systemtyp hielten 2D-Lösungen 63% des Marktanteils für Oberflächenvision- und Inspektionsausrüstung im Jahr 2024; KI-fähige Systeme werden am schnellsten mit einer CAGR von 8,8% bis 2030 wachsen.

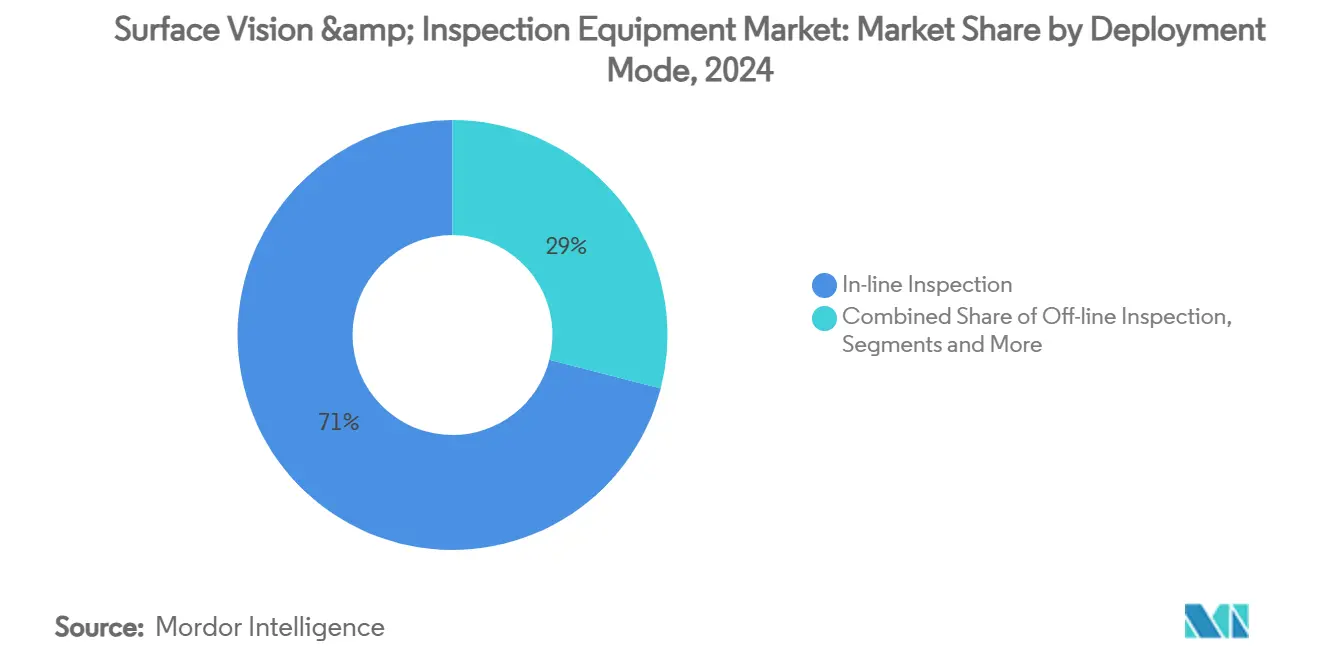

- Nach Einsatzmodus entfielen auf In-line-Inspektion 71% der Marktgröße für Oberflächenvision- und Inspektionsausrüstung im Jahr 2024, während portable und Handheld-Plattformen mit einer CAGR von 8,2% voranschreiten.

- Nach Anwendungsbranche führte Automobil mit 27% des Marktanteils für Oberflächenvision- und Inspektionsausrüstung im Jahr 2024, aber Batterie- und Solarpanel-Linien sind für die schnellste Expansion mit einer CAGR von 9,6% positioniert.

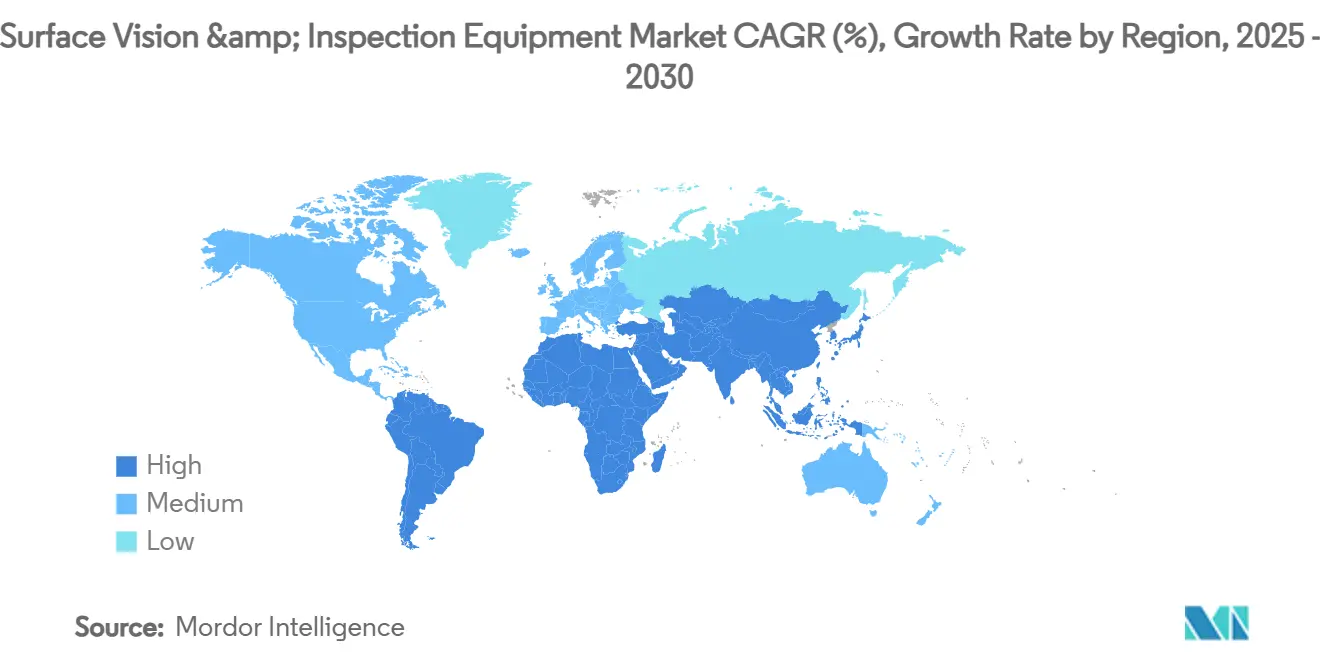

- Nach Geografie dominierte Asien-Pazifik mit einem Umsatzbeitrag von 39% im Jahr 2024, während Südamerika voraussichtlich die höchste regionale CAGR von 8,4% bis 2030 verzeichnen wird.

Globale Markttrends und Einblicke für Oberflächenvision- und Inspektionsausrüstung

Analyse der Treiberwirkung

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigender Bedarf an höherem Fertigungsdurchsatz bei niedrigeren Kosten | +2.1% | Global; am stärksten in APAC-Zentren | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach null-Defekt-Qualität in Präzisionsindustrien | +1.8% | Nordamerika & EU Automobil, APAC Elektronik | Langfristig (≥ 4 Jahre) |

| Einführung von Industrie 4.0 und Smart-Factory-Automatisierung | +1.6% | Global; geführt von Deutschland, China, Japan, Südkorea | Mittelfristig (2-4 Jahre) |

| Aufkommen der Hyperspektral-Bildgebung für Unteroberflächendefekt-Erkennung | +1.2% | APAC-Kern; Übertragung nach Nordamerika | Langfristig (≥ 4 Jahre) |

| Pay-per-Inspection-Service-Modelle senken KMU-Capex-Barrieren | +0.9% | Europa & Nordamerika Frühadopter | Kurzfristig (≤ 2 Jahre) |

| ESG-getriebene obligatorische Inspektion in Batterie- und Solarlinien | +0.8% | Zentren für Erneuerbare-Energie-Fertigung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigender Bedarf an höherem Fertigungsdurchsatz bei niedrigeren Kosten

Vision-fähige Automatisierung ermöglicht es Verarbeitern, Inspektionszyklen von Minuten auf Sekunden zu komprimieren, während sie ≥99% Erkennungsgenauigkeit aufrechterhalten, wie durch Schneidwerkzeugsysteme belegt, die Vier-Sekunden-Zyklen betreiben assemblymag.com. Elektronikfabriken, die als "dunkle" Anlagen in China operieren, validieren das 24/7-Produktionsmodell und erfassen Energieeinsparungen von 15-20%.[1]Antonio Bhardwaj, "China's Dark Factory Revolution," faf.ae Kostensenkungsdrücke verstärken daher das Geschäftsmodell für den Markt für Oberflächenvision- und Inspektionsausrüstung in der diskrete und Prozessfertigung.

Steigende Nachfrage nach null-Defekt-Qualität in Präzisionsindustrien

Fortschrittliche Halbleiter-Knoten, Elektrofahrzeug-Batteriepacks und implantierbare Medizingeräte tolerieren keine latenten Defekte. Beispielsweise berichtete Onto Innovation über Q1 2025 Umsatzwachstum, das an DRAM- und Gate-all-around-Geometrien gebunden war, was den Zusammenhang zwischen Inspektion und Wafer-Ausbeute unterstreicht. Batteriezellenhersteller nehmen ähnlich rund um die Uhr visuelle Analytik an, um nachgelagerte Sicherheitsfehler zu verhindern. Folglich erfasst der Markt für Oberflächenvision- und Inspektionsausrüstung steigende Kapitalallokationen in hochzuverlässigen Segmenten.

Einführung von Industrie 4.0 und Smart-Factory-Automatisierung

Die Integration von Kameras, Beleuchtung und Analytik mit Manufacturing-Execution-Systemen unterstützt Closed-Loop-Optimierung. OMRONs i-BELT-Datenservice-Plattform demonstriert prädiktive Einsichten durch Aggregation von Liniendaten zur Vorhersage von Qualitätsabweichungen. Regierungsprogramme, wie Südkoreas 2,24 Milliarden USD Robotik-Masterplan, befeuern weiter Investitionen, die direkt Machine-Vision-Hardware in Sensor-Roadmaps referenzieren.[2]International Trade Administration, "South Korea Robotics Industry," trade.gov

Aufkommen der Hyperspektral-Bildgebung für Unteroberflächendefekt-Erkennung

Hyperspektral-Sensoren erfassen kontinuierliche Wellenlängenbereiche und ermöglichen die Erkennung von Verunreinigungen, die unter Oberflächen in Luft- und Raumfahrt-Verbundwerkstoffen, Solar-Wafern und additiv gefertigten Pulvern eingebettet sind. Während Algorithmen reifen, können Hersteller spektrale Signaturen in Echtzeit segmentieren und neue Sicherheitsregime innerhalb des Markts für Oberflächenvision- und Inspektionsausrüstung freischalten.

Analyse der Beschränkungsauswirkung

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Knappheit qualifizierter Vision-Ingenieure und Integrationskomplexität | -1.4% | Global, besonders akut in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Hohe Vorlaufkosten hochauflösender 3D-Systeme | -0.8% | Global, mit höherer Auswirkung auf KMU in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Cybersicherheitsrisiken in vernetzten Inspektionsnetzwerken | -0.6% | Global, mit höchster Besorgnis in kritischen Infrastruktursektoren | Mittelfristig (2-4 Jahre) |

| Schnelle Produktmix-Änderungen überholen Algorithmus-Update-Zyklen | -0.5% | Global, besonders in High-Mix-Low-Volume-Fertigung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Knappheit qualifizierter Vision-Ingenieure und Integrationskomplexität

Nur 19,5% der südkoreanischen KMU berichten über Smart-Factory-Aufnahme und nennen begrenzte technische Fähigkeiten als Haupthürde. [3]Ministry of SMEs and Startups, "Smart Manufacturing Innovation Survey," venturesquare.net Cognex begegnet der Talentlücke, indem es 17% des Umsatzes in F&E kanalisiert, um die Einrichtung durch Low-Code-Schnittstellen zu vereinfachen. Dennoch dämpft die Humankapital-Beschränkung weiterhin die kurzfristige Expansionsrate des Markts für Oberflächenvision- und Inspektionsausrüstung.

Hohe Vorlaufkosten hochauflösender 3D-Systeme

Metrologie-taugliche 3D-Plattformen können sechsstellige Preise verlangen und beschränken die Penetration in kostensensitiven Fabriken. Ein 69 Millionen USD Auftrag für DRAM-Metrologie verdeutlicht die Kapitalintensität in Halbleiter-Umgebungen. Equipment-as-a-Service-Modelle entstehen, bleiben aber in den Kinderschuhen und lassen viele KMU außen vor.

Segmentanalyse

Nach Komponenten: Dominanz der Kameras inmitten KI-Beschleunigung

Kameras repräsentierten 44% des Umsatzes 2024 und zementierten ihren Status als Grundelement jedes Inspektions-Stacks. Fortschritte in Sensorauflösung, Bildfrequenz und Ultraviolett-Empfindlichkeit erweitern die erreichbare Defekthülle in Halbleiter-Backend- und Mikro-LED-Linien. Beleuchtung und Optik integrieren sich eng mit diesen Kameras, um feine Kratzer auf polierten Metallen aufzudecken und Hohlräume in transparenten Substraten zu erkennen. Die Größe des Segments verankert den Markt für Oberflächenvision- und Inspektionsausrüstung und sichert Volumenpreise für ergänzende Optik und Frame-Grabber.

KI-fähige Vision-Plattformen, obwohl eine kleinere Basis, werden voraussichtlich eine CAGR von 9,4% bis 2030 verbuchen. Das Einbetten konvolutionaler neuronaler Netze direkt in Smart-Kameras reduziert Latenzen, die zuvor Host-basierte Inferenz erforderten. Cognex's April 2024 Launch eines integrierten 3D-mit-KI-Geräts illustriert, wie Lieferanten nun mehrere Subsysteme in ein einziges Gehäuse kollabieren. Diese Konvergenz wird den Kostenstack umgestalten und adressierbare Anwendungsfälle über den Markt für Oberflächenvision- und Inspektionsausrüstung hinweg erweitern.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Systemtyp: 2D etabliert, dennoch KI-getriebene Alternativen skalieren

2D-Vision behält eine 63%-Stellung dank Barcode-Dekodierung, Anwesenheitsprüfungen und Etikettenverifikation, die selten Tiefendaten erfordern. Diese Legacy-Aufgaben sichern weiterhin inkrementelle Refresh-Umsätze, während Liniengeschwindigkeiten beschleunigen. Gleichzeitig skalieren KI-fähige Konfigurationen schnell mit einer CAGR von 8,8% und liefern Robustheit gegen variable Beleuchtung, Formdeformation und überlappende Merkmale, die regelbasierte Skripte verwirren. Die Marktgröße für Oberflächenvision- und Inspektionsausrüstung für KI-fähige Systeme wird voraussichtlich 2,1 Milliarden USD bis 2030 erreichen, unterstützt durch sinkende Inferenz-Engine-Kosten.

3D-Bildgebung bleibt eine Nische für Anwendungen wie Getriebegehäuse-Messung oder Luft- und Raumfahrt-Befestigungstiefenvalidierung, aber die Mischung aus strukturiertem Licht und neuronaler Inferenz beginnt historische Grenzen zu verwischen. Lieferanten, die 2D-, 3D- und spektrale Inhalte innerhalb einheitlicher Software-Suites zusammenführen, können Cross-Selling-Prämien in der Branche für Oberflächenvision- und Inspektionsausrüstung erfassen.

Nach Einsatzmodus: Echtzeit-In-line-Systeme behalten die Führung

In-line-Installationen lieferten 71% des Umsatzes 2024, weil sie Defekte vor wertstiftenden Schritten abfangen. Direkte Integration mit Manufacturing-Execution-Systemen ermöglicht sofortige Reject-Signale und Closed-Loop-Prozessanpassungen. Automobilbatterie-Tab-Schweißungen beispielsweise durchlaufen nun 100% visuelle Validierung innerhalb von Millisekunden, um nachgelagerte Thermal-Runaway-Risiken abzuwenden. Während Linien-Taktzeiten sich verkürzen, wird das Geschäftsmodell für kontinuierliche Vision stärker und untermauert die Kernnachfrage für den Markt für Oberflächenvision- und Inspektionsausrüstung.

Portable und Handheld-Scanner werden jedoch voraussichtlich eine CAGR von 8,2% verbuchen dank drahtlosem Betrieb und No-Fixture-Designs. Hexagons 2024 Handheld-Scanner-Launch demonstriert Nachfrage nach schnellen, Point-of-use-Dimensionsprüfungen während Eisenbahnwaggon-Reparatur und Flugzeug-MRO. Off-line-Labore rechtfertigen weiterhin Investitionen, wo tiefe Analytik oder regulatorische Dokumentation obligatorisch sind, dennoch diktieren sie nicht mehr den Großteil der Ausgaben.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Anwendungsbranche: Automobil führt; Energiewende spornt Wachstum an

Automobil behielt einen 27%-Beitrag in 2024 und nutzte Machine Vision für Lack-Integrität, Panel-Gap-Messung und Power-Elektronik-Lötverbindungsverifikation. Regulatorische Schübe richtung Advanced Driver-Assistance Systems (ADAS) Kalibrierung heben weiter Bildsensor-Nachfrage auf Endmontagelinien an. Entsprechend bleibt der Markt für Oberflächenvision- und Inspektionsausrüstung eng mit globaler Leichtfahrzeug-Produktion gekoppelt.

Batterie- und Solar-Fertigung hingegen expandiert mit einer CAGR von 9,6%, während ESG-Mandate nachverfolgbare Qualitätsmetriken fordern. Dünnschicht-Defektmapping und Elektroden-Ausrichtung sind kritisch für Lebensdauer-Performance; visiongeführte Robotik besetzt daher jede Prozessstufe von Beschichtung bis Packassembly.[4]BST, "iPQ-Surface ENERGY," bst.elexis.groupElektronik, Medizingeräte, Lebensmittelverpackung und Logistik tragen jeweils inkrementelle Diversifikation bei und gewährleisten Umsatzresilienz über Wirtschaftszyklen.

Geografieanalyse

Asien-Pazifik erfasste 39% des globalen Umsatzes in 2024, angetrieben von großskaligen Elektronik- und Auto-Lieferketten in China, Japan und Südkorea. Chinesische Machine-Vision-Anbieter profitierten von ≥30% Verkaufswachstum in 2024, während staatliche Politiken "Smart Manufacturing"-Imperative verstärkten. Südkoreas Roboterdichte von 1.012 Einheiten pro 10.000 Arbeitskräfte illustriert den Appetit der Region auf Automatisierungshardware, die intelligente Optik einbettet.

Europa und Nordamerika behalten robuste Nachfragelinien verankert in Luft- und Raumfahrt-, Halbleiter-Frontend- und regulierten Medizingeräte-Sektoren, die Premium-Preise rechtfertigen. Die Marktgröße für Oberflächenvision- und Inspektionsausrüstung für Nordamerika wird voraussichtlich 1,8 Milliarden USD bis 2030 erreichen, während Elektrifizierung und Printed-Electronics-Projekte proliferieren. Hersteller schätzen auch Nähe zu High-Service-Anbietern, um Integrationskomplexität zu navigieren.

Südamerika ist das am schnellsten wachsende Territorium mit einer CAGR von 8,4%, untermauert durch Brasiliens Modernisierungsagenda und Argentiniens Vorstoß in Automobil- und Landmaschinen-Exporte. Batterie- und Solar-Investitionen in Chile und Brasilien bieten frische Landezonen für Vision-Lieferanten. Obwohl Naher Osten & Afrika eine aufkommende Aussicht bleibt, legt steigende Pharmaproduktion in Saudi-Arabien und UAE Grundlagen für zukünftige Aufnahme.

Wettbewerbslandschaft

Der Markt für Oberflächenvision- und Inspektionsausrüstung zeigt moderate Fragmentierung. Marktführer-Cognex, Keyence und Omron-nutzen integrierte Hardware-Software-Ökosysteme und schaffen hohe Wechselkosten sowie verstärken Kundenbindung. Ihre kombinierte installierte Basis ermöglicht Datennetzwerkeffekte, die Algorithmus-Verfeinerung speisen, ein kritischer Differentiator, während KI regelbasierte Logik übertrifft.

Strategische Fusionen beschleunigen sich. AMETEKs 40 Millionen USD Virtek-Buyout erweitert sein Footprint in lasergeführter Montage, während Zebra Technologies' geplanter Kauf von Photoneo sofortigen Eintritt in Area-Scan-3D-Tiefenerfassung gewährt. Partnerschaften zwischen Software-Spezialisten und Sensor-Herstellern, wie Visionary.ai und Innoviz, demonstrieren, dass Wettbewerbsvorteile zu Full-Stack-, Perception-plus-Compute-Lösungen wandern.

Edge-Compute-Architekturen werden zu Table Stakes, belegt durch Endress+Hausers Kollaboration mit Sick zur Einbettung von Analytik in Durchflussmessgeräte. Lieferanten, die Hardware, Firmware und spektrale Analytik innerhalb sicherer, offener APIs orchestrieren, können zweistellige Service-Margen sichern, auch während Komponenten-ASPs niedriger tendieren.

Branchenführer für Oberflächenvision- und Inspektionsausrüstung

-

Omron Corporation

-

Cognex Corporation

-

Isra Vision AG

-

Panasonic Corporation

-

Keyence Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Wabtec Corporation kündigte die Akquisition von Evidents Inspection Technologies Division für 433 Millionen USD in prognostizierten 2024-Umsatz an, wodurch ihr adressierbarer Markt von 8 Milliarden USD auf 16 Milliarden USD erweitert und Fähigkeiten in zerstörungsfreier Prüfung und Remote-Sichtinspektion verbessert wurden.

- Januar 2025: Zebra Technologies kündigte seine Absicht an, Photoneo zu akquirieren, einen Marktführer in 3D-Machine-Vision-Lösungen, um sein Portfolio im schnell wachsenden 3D-Vision-Markt zu erweitern.

- Januar 2025: Onto Innovation sicherte sich ein 69 Millionen USD Volumen-Kaufvertrag mit einem führenden DRAM-Hersteller für sein optisches Metrologie-Ökosystem, einschließlich des Iris G2-Systems, das für ultradünne Mehrschicht-Filme entwickelt wurde.

- Januar 2025: Sick AG und Endress+Hauser bildeten eine strategische Partnerschaft zur Schaffung der \"Endress+Hauser Sick GmbH+Co. KG\", um Prozessautomatisierung zu verbessern und Lösungen für Industriedekarbonisierung zu entwickeln.

Globaler Berichtsumfang für den Markt für Oberflächenvision- und Inspektionsausrüstung

Der globale Markt für Oberflächenvision- und Inspektionsausrüstung ist nach Komponenten, Anwendung und Geografie segmentiert. Nach Komponenten ist der untersuchte Markt in Kamera, Beleuchtungsausrüstung, Optik, Frame-Grabber und Hardware & Software segmentiert. Nach Anwendung ist der untersuchte Markt in Automobil, Elektrik & Elektronik, Medizin & Pharmazeutika, Lebensmittel & Getränke, Post & Logistik, Metall und andere segmentiert. Ersatzteile, die als Teil der Wartung angeboten werden, sind nicht im Studienumfang berücksichtigt. Der Berichtsumfang umfasst detaillierte Informationen zu den wichtigsten Faktoren, die den Markt für Oberflächenvision- und Inspektionsausrüstung beeinflussen, wie Treiber und Beschränkungen. Die Studie fokussiert auch auf verschiedene Trends im Markt, wie die zunehmende Einführung von Industrie 4.0 und IoT, und deren Auswirkungen auf den Markt.

| Kamera |

| Beleuchtungsausrüstung |

| Optik |

| Frame-Grabber und Prozessoren |

| Software |

| Andere Komponenten |

| 2D-Vision-Systeme |

| 3D-Vision-Systeme |

| KI-fähige Vision-Systeme |

| In-line / On-line Inspektion |

| Off-line Inspektion |

| Portable / Handheld-Systeme |

| Automobil |

| Elektrik und Elektronik |

| Halbleiter und PCB |

| Medizin und Pharmazeutika |

| Lebensmittel und Getränke und Verpackung |

| Metalle und Papier |

| Post und Logistik |

| Andere Branchen |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| ASEAN | ||

| Australien | ||

| Neuseeland | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Naher Osten | GCC |

| Türkei | ||

| Israel | ||

| Rest vom Nahen Osten | ||

| Afrika | Südafrika | |

| Nigeria | ||

| Ägypten | ||

| Rest von Afrika | ||

| Nach Komponenten | Kamera | ||

| Beleuchtungsausrüstung | |||

| Optik | |||

| Frame-Grabber und Prozessoren | |||

| Software | |||

| Andere Komponenten | |||

| Nach Systemtyp | 2D-Vision-Systeme | ||

| 3D-Vision-Systeme | |||

| KI-fähige Vision-Systeme | |||

| Nach Einsatzmodus | In-line / On-line Inspektion | ||

| Off-line Inspektion | |||

| Portable / Handheld-Systeme | |||

| Nach Anwendungsbranche | Automobil | ||

| Elektrik und Elektronik | |||

| Halbleiter und PCB | |||

| Medizin und Pharmazeutika | |||

| Lebensmittel und Getränke und Verpackung | |||

| Metalle und Papier | |||

| Post und Logistik | |||

| Andere Branchen | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest von Südamerika | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest von Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| ASEAN | |||

| Australien | |||

| Neuseeland | |||

| Rest von Asien-Pazifik | |||

| Naher Osten und Afrika | Naher Osten | GCC | |

| Türkei | |||

| Israel | |||

| Rest vom Nahen Osten | |||

| Afrika | Südafrika | ||

| Nigeria | |||

| Ägypten | |||

| Rest von Afrika | |||

Schlüsselfragen, die im Bericht beantwortet werden

Wie hoch ist der aktuelle Wert des Markts für Oberflächenvision- und Inspektionsausrüstung?

Der Markt generierte 4,72 Milliarden USD in 2025 und wird voraussichtlich 6,95 Milliarden USD bis 2030 erreichen.

Welche Region hält den größten Anteil des Markts für Oberflächenvision- und Inspektionsausrüstung?

Asien-Pazifik führte mit 39% des globalen Umsatzes in 2024, angetrieben durch großskalige Elektronik- und Automobilfertigung.

Welches Komponentensegment expandiert am schnellsten?

KI-fähige Vision-Systeme werden voraussichtlich mit einer CAGR von 9,4% wachsen und alle anderen Komponenten bis 2030 übertreffen.

Warum sind Batterie- und Solar-Produktionslinien wichtig für zukünftige Nachfrage?

ESG-Mandate erfordern 100% Inspektion zur Minimierung von Abfall und Gewährleistung der Sicherheit, was Batterie- und Solar-Fabriken dazu bringt, fortschrittliche Vision mit einer CAGR von 9,6% zu adoptieren.

Was ist die Hauptbeschränkung, die breitere Adoption hemmt?

Der Mangel an qualifizierten Vision-Ingenieuren und die Komplexität der Integration von KI-Systemen mit Legacy-Produktionslinien bleiben die größten Hemmnisse für das Marktwachstum.

Wie reagieren Anbieter auf hohe Vorlauf-Systemkosten?

Equipment-as-a-Service- und Pay-per-Inspection-Modelle entstehen und ermöglichen es Herstellern, Investitionsausgaben in Betriebsausgaben umzuwandeln und Technologieadoption zu entrisken.

Seite zuletzt aktualisiert am: