Marktgröße und -anteil für Diabetes-Geräte in Saudi-Arabien

Marktanalyse für Diabetes-Geräte in Saudi-Arabien von Mordor Intelligence

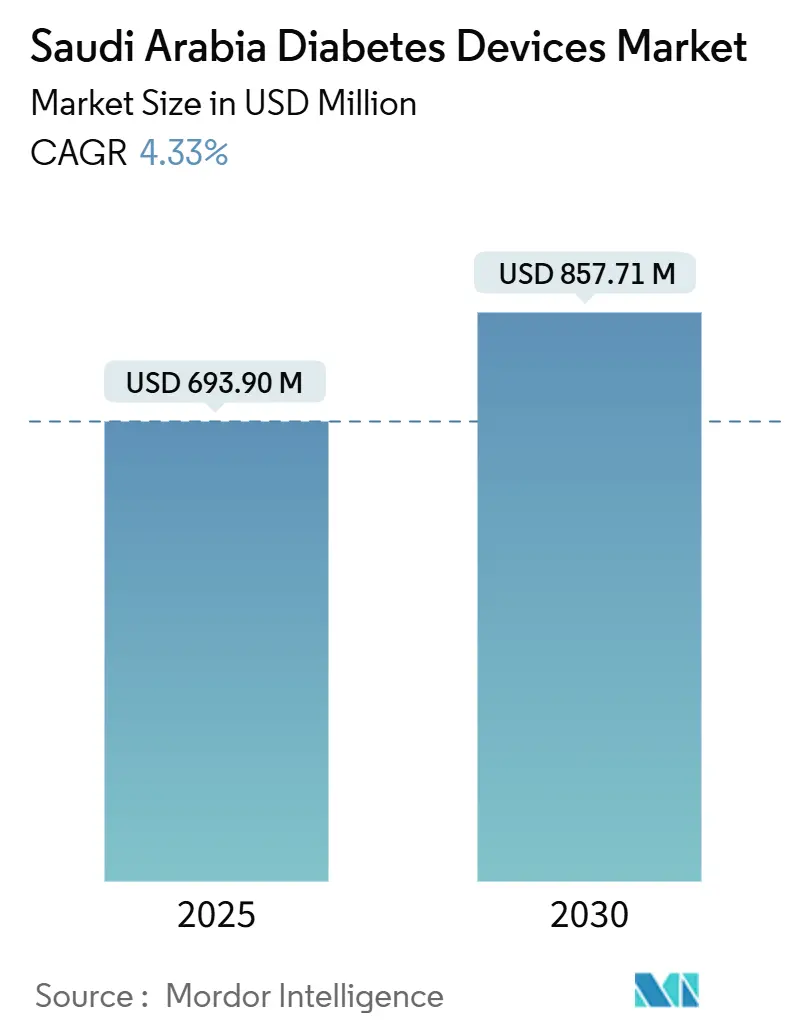

Die Marktgröße für Diabetes-Geräte in Saudi-Arabien beläuft sich 2025 auf USD 693,9 Millionen und soll bis 2030 USD 857,71 Millionen erreichen, was eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,33 % für den Zeitraum widerspiegelt. Dieses Wachstum entwickelt sich vor dem Hintergrund einer stetig steigenden Krankheitsprävalenz, angetrieben durch zunehmende Adipositas-Raten und eine alternde Bevölkerung. Eine parallele Steigerung der öffentlichen Gesundheitsausgaben erweitert den Zugang zu Diagnose- und Therapietechnologien, und Beschaffungsprogramme der Krankenhäuser bündeln zunehmend Überwachungs- und Verabreichungsgeräte in chronische Krankheitsmanagement-Pläne. Da das Land stark auf Importe angewiesen ist, haben Schwankungen bei Zöllen und Währungsbewegungen direkten Einfluss auf Preisstrategien und Kaufverhalten. Im Gegenzug verschärfen lokale Distributoren die Bestandskontrollen, um Margen vor zollbedingten Kostendruck zu schützen, eine Reaktion, die multinationale Lieferanten dazu veranlasst hat, Lokalisierungspartnerschaften zu erkunden. Ein beobachtbarer Effekt ist, dass inländische Montageinitiativen für Insulinpens die Lieferzeiten verkürzt haben, was Krankenhäuser dazu veranlasst, Formulare häufiger zu aktualisieren und dadurch die Ersatznachfrage nach Verbrauchsmaterialien zu steigern.

Mit Blick auf die Zukunft ist die Diabetes-Geräte-Industrie positioniert, um vom Fahrplan Vision 2030 der Regierung zu profitieren, der inländische Fertigung, digitale Gesundheitsadoption und Präventivpflege betont. Frühe Ergebnisse dieser Politik zeigen bereits einen messbaren Anstieg bei Erstattungsgenehmigungen für kontinuierliche Glukoseüberwachung (CGM), was unterstreicht, wie Erstattungsdesign die Verbreitung neuer Technologien beschleunigen kann. Währenddessen verlängern strengere Regeln der Saudi Food and Drug Authority (SFDA) die regulatorischen Zeitpläne, aber sie reduzieren auch das Fälschungsrisiko, was letztendlich das Vertrauen der Kliniker in fortgeschrittene Systeme stärkt. Multinationale Unternehmen reagieren, indem sie Schulungsdienstleistungen mit Hardware bündeln, um Anforderungen der Marktüberwachung nach der Markteinführung zu erfüllen und die Lernkurve sowohl für Kliniker als auch Patienten zu erleichtern. Die kombinierte Wirkung von Anreizen des öffentlichen Sektors, Logistikanpassungen des privaten Sektors und einer zunehmend technikaffinen Patientenbasis signalisiert einen Markt, der in eine innovationsgetriebenere Phase eintritt, auch wenn die Stückverkäufe weiterhin zu Grundprodukten wie Teststreifen verzerrt bleiben.

Wichtige Erkenntnisse

• Die Marktgröße für Diabetes-Geräte in Saudi-Arabien beträgt USD 693,9 Millionen für 2025 und soll bis 2030 USD 857,71 Millionen bei einer CAGR von 4,33 % erreichen.

• Adipositas und Bevölkerungsalterung fügen jedes Jahr Tausende neuer Geräteanwender hinzu.

• Vision 2030-Anreize veranlassen Multinationale, Insulinpens lokal zu montieren und verkürzen Lieferzeiten.

• Die kontinuierliche Glukoseüberwachung wächst schneller als jede andere Produktlinie, weil Patienten schmerzlose, rund-um-die-Uhr Daten bevorzugen.

• Krankenhausapotheken halten immer noch den größten Marktanteil für Diabetes-Geräte, doch E-Commerce expandiert schnell, da Verbraucher Online-Nachbestellungen akzeptieren.

Markttrends und Erkenntnisse für Diabetes-Geräte in Saudi-Arabien

Treiber-Wirkungsanalyse

| Treiber | (~) Prozentpunkt-Wirkung auf Markt-CAGR | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Wachsende Prävalenz von Adipositas und damit verbundenem Diabetes | +1.2% | National, höher in städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Steigende geriatrische Bevölkerung | +0.8% | National, konzentriert in Großstädten | Langfristig (≥ 4 Jahre) |

| Integration digitaler Gesundheitslösungen | +1.0% | Städtische Zentren; schrittweise ländliche Adoption | Mittelfristig (2-4 Jahre) |

| Rasche Expansion von Einzelhandels-/E-Apotheken-Ketten | +0.9% | Landesweit, am stärksten in metropolitanen Logistikkorridoren | Mittelfristig (2-4 Jahre) |

| Ausweitung nationaler Diabetes-Screening-Programme | +0.7% | National, anfänglicher Fokus auf große Gesundheitszentren | Kurzfristig (≤ 2 Jahre) |

| Vision 2030 Lokalisierungsanreize für Insulinpen-Montage | +0.6% | National, besonders Industriezonen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Prävalenz von Adipositas und damit verbundenem Diabetes

Beschleunigende Adipositas-Raten haben den Pool von Personen mit Typ-2-Diabetes-Risiko vergrößert und die Nachfrage nach Überwachungs- und Managementlösungen direkt gesteigert. Peer-reviewed Studien setzen die nationale Adipositas-Prävalenz bei Erwachsenen über ein Viertel der Bevölkerung an, ein Niveau, das mit starken Anstiegen neuer Diabetes-Diagnosen korreliert [1]General Authority for Statistics, "Health Determinants Statistics Publication 2023," General Authority for Statistics, stats.gov.sa. Eine Schlussfolgerung aus aktuellen Krankenhausaufnahmedaten ist, dass neu diagnostizierte Patienten höhere HbA1c-Ausgangswerte aufweisen, was wiederum den sofortigen Bedarf an intensiverer Geräteunterstützung erhöht. Infolgedessen beobachten Hersteller von CGM-Sensoren und Insulinpens schnellere Nachbestellzyklen in städtischen Zentren, wo Adipositas-Raten am höchsten sind.

Steigende geriatrische Bevölkerung

Der Anteil der Einwohner im Alter von 65 Jahren und älter steigt schneller als die Gesamtbevölkerung, und diese Kohorte zeigt eine erhöhte Inzidenz von Diabetes-Komplikationen, die spezialisierte Geräte erfordern. Regierungsstatistiken zeigen einen Aufwärtstrend bei altersbedingten Begleiterkrankungen wie Neuropathie, was Krankenhäuser dazu drängt, Geräte zu übernehmen, die Dosiserinnerungen und größere Schriftanzeigen integrieren. Ein klarer Folgeeffekt ist, dass Anbieter Marketingbotschaften um Benutzerfreundlichkeit schneidern, was signalisiert, dass Ergonomie ein Differenzierungsmerkmal in Beschaffungszyklen sein kann. Gleichzeitig befürworten Geriatrie-Spezialisten eine breitere Erstattung von Insulinpumpen und argumentieren, dass automatisierte Verabreichung die Belastung der Pflegekräfte reduziert, was zukünftige Deckungsentscheidungen beeinflussen könnte.

Integration digitaler Gesundheitslösungen

KI-fähige Anwendungen und Telemedizin-Plattformen gewinnen an Zugkraft, da Krankenhäuser ihre chronischen Krankheitsprogramme an Fernüberwachungsmodelle anpassen. Die Saudi Data and AI Authority hat nationale Prinzipien für verantwortlichen KI-Einsatz veröffentlicht, ein Schritt, der Pilotprojekte beschleunigt, die CGM-Daten mit klinischen Dashboards verknüpfen.[2]Yasser K. Alotaibi, "Improving Type 2 Diabetes Mellitus Management in MOD Hospitals," BMJ Open Quality, bmjopenquality.bmj.comFrühe Ergebnisse einer multizentrischen Telemedizin-Studie berichteten eine statistisch signifikante glykämische Verbesserung bei fast einem Viertel der eingeschriebenen Patienten. Diese Erkenntnis impliziert, dass digitale Adhärenz-Tools als kosteneffektive Ergänzung zu Hardware dienen können, was Gerätehersteller dazu veranlasst, Anwendungsprogrammierschnittstellen (APIs) in Produkt-Roadmaps einzubetten.

Ausweitung nationaler Diabetes-Screening-Programme

Erweiterte Screening-Initiativen erfassen undiagnostizierte Fälle früher und führen einen stetigen Strom erstmaliger Geräteanwender in den Markt. Ein Qualitätsverbesserungsprogramm in 18 Regierungskrankenhäusern reduzierte den Anteil schlecht kontrollierter Patienten von etwa einem Drittel auf knapp über ein Fünftel und bestätigte, dass systematische Tests klinische Arbeitsabläufe in Richtung proaktives Management umleiten können [3]Abrar M. Al-Mutairi, "Impact of Telemedicine on Glycemic Control in T2DM," Frontiers in Endocrinology, frontiersin.org. Eine unmittelbare Marktimplikation ist, dass Beschaffungsausschüsse größere Bestellungen für Starter-Kits schreiben, die Glukometer, Lanzetten und Bildungsmaterialien kombinieren, was die Standardisierung der Patienteneinführung unterstützt.

Hemmnis-Wirkungsanalyse

| Hemmnis | (~) Prozentpunkt-Wirkung auf Markt-CAGR | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Strenge Vorschriften | -0.9% | National | Kurzfristig (≤2 Jahre) |

| Hohe Importzölle auf Bluetooth-fähige Glukometer | -0.7% | National | Mittelfristig (≈3-4 Jahre) |

| Hohe Kosten | -0.6% | National, größerer Effekt in einkommensschwächeren Regionen | Mittelfristig (≈3-4 Jahre) |

| Schwache Kühlkettenreichweite in südlichen und entlegenen Provinzen | -0.5% | Südliche und entlegene Provinzen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge Vorschriften

SFDA-Anforderungen erfordern den Nachweis vorheriger Zulassung in einem Mitgliedsstaat der Global Harmonization Task Force, eine Bestimmung, die die Markteinführungszeit für neuartige Produkte verlängert, aber auch Kliniker über Produktsicherheit beruhigt. Compliance-Kosten zwingen ausländische Lieferanten, Partnerschaften mit etablierten lokalen Distributoren zu bevorzugen, die bereits Qualitätsmanagement-Zertifizierungen besitzen. Ein sichtbarer Effekt ist, dass kleine Innovatoren zunehmend Technologie-Lizenzverträge anstelle direkter Markteintritte wählen, was die Wettbewerbsdynamik zugunsten von Unternehmen verändert, die die regulatorische Navigation finanzieren können.

Hohe Importzölle auf Bluetooth-fähige Glukometer

Zölle von mindestens 5 % plus 15 % Mehrwertsteuer treiben Regalpreise für verbundene Geräte in die Höhe und stellen sie außerhalb des Budgets einiger Patienten. Distributoren mindern die Belastung durch gestaffelte Lieferungen zur Reduzierung der Bestandshaltekosten, doch der höhere Einzelhandelspreis verlangsamt immer noch die Aufnahme bei preissensitiven Segmenten. Dieser Druck auf Stückverkäufe motiviert ausgewählte Hersteller, eine teilweise Montage im Königreich zu bewerten, um sich für Zollbefreiungen zu qualifizieren, eine Verschiebung, die Lieferkettenkonfigurationen in den nächsten Jahren umgestalten könnte.

Segmentanalyse

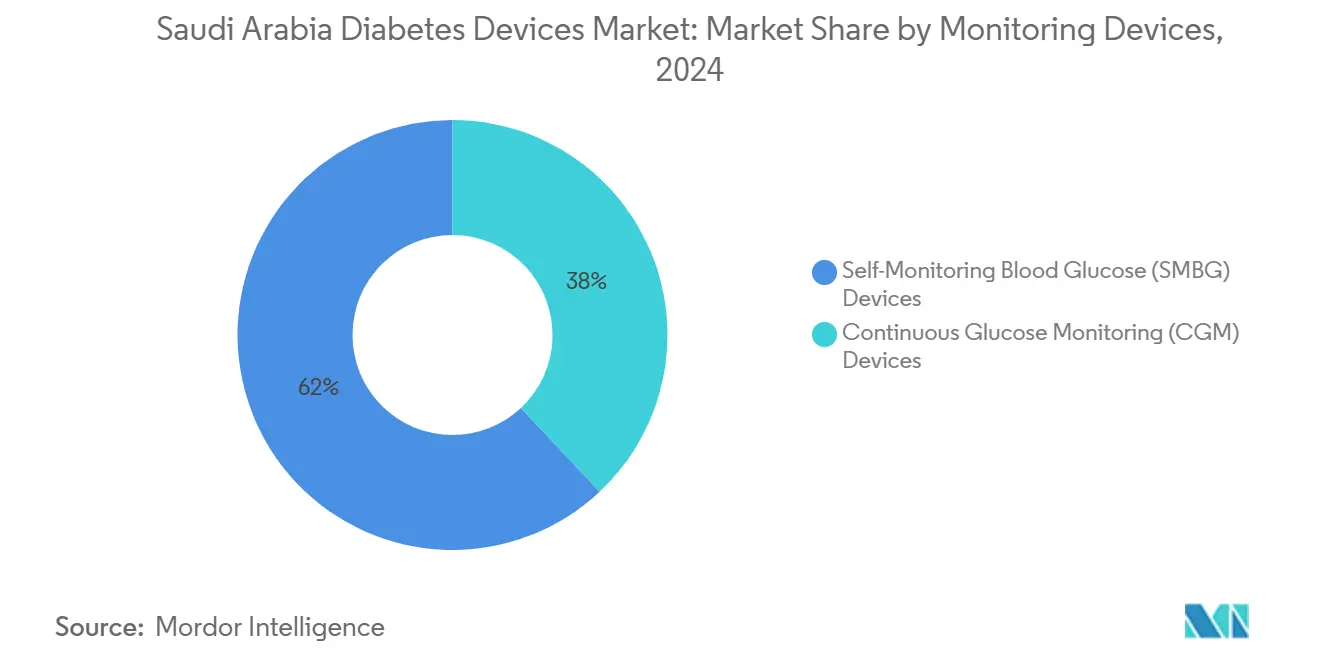

Gerätekategorie - Überwachungsgeräte: CGM stört traditionelle Überwachung

Das Überwachungs-Untersegment beherrscht den größten Marktanteil für Diabetes-Geräte und generierte 2024 den Großteil des Umsatzes, wobei Selbstüberwachung von Blutzucker (SMBG)-Geräte 62 % der Verkäufe in diesem Jahr ausmachten. Die Penetration reflektiert jahrzehntelange Klinikervertrautheit, breite Versicherungsabdeckung für Teststreifen und niedrigere Vorabkosten. Wiederkehrender Streifenverbrauch garantiert vorhersagbaren Cashflow für Apotheken und ermöglicht ihnen, günstige Großhandelspreise zu verhandeln, was die Dominanz von SMBG trotz aufkommender Alternativen aufrechterhält. Ein interessantes Detail ist, dass private Versicherer beginnen, Streifenerstattungen zu deckeln, was indirekt Nutzer ermutigen könnte, zu CGM-Lösungen zu migrieren, die geringere Streifenabhängigkeit haben.

Die kontinuierliche Glukoseüberwachung hat die stärkste Wachstumstrajektorie mit einer prognostizierten CAGR von 5,6 % zwischen 2025 und 2030, was eine schrittweise Verschiebung in klinischen Praxismustern signalisiert. Verlängerungen der Sensor-Tragedauer und Smartphone-Integration haben den wahrgenommenen Wert verbessert, während lokale Evidenz reduzierter hypoglykämischer Episoden Ärzte überzeugt, CGM früher im Krankheitsverlauf zu verschreiben. Das Vorhandensein von Flash-Überwachungsmodellen, die Kalibrierungsrituale vermeiden, beseitigt einen wichtigen Reibungspunkt, und Patientenzeugnisse in sozialen Medien verstärken die Mund-zu-Mund-Adoption. Gemeinsam veranschaulichen diese Entwicklungen, wie schrittweise Hardware-Verfeinerungen latente Nachfrage selbst in preissensitiven Märkten freisetzen können.

Managementgeräte repräsentierten 2024 einen beträchtlichen Anteil der Marktgröße für Diabetes-Geräte, wobei Einweg-Insulinpens einen geschätzten Anteil von 45 % aufgrund ihrer Einweg-Bequemlichkeit und geringeren Infektionsrisikos hielten. Krankenhäuser bevorzugen sie für stationäre Stationen, weil sie die Bestandskontrolle vereinfachen, und Apotheker heben Dosierungsgenauigkeit als klinischen Vorteil hervor. Eine Folge ist, dass lokale Herstellung von Insulinlösungen abnimmt, was eine breitere Lieferketten-Modernisierung widerspiegelt, die Medikationsfehler reduziert.

Insulinpumpen, obwohl sie einen kleineren Anteil erobern, sollen bis 2030 mit einer CAGR von 5,1 % expandieren, angetrieben von algorithmusgesteuerten Verabreichungssystemen wie geschlossene Hybrid-Schleifen. Das Debüt von Modellen, die nahtlos mit CGM-Sensoren kommunizieren, schafft einen positiven Kreislauf, in dem Pumpenadoption Sensoraufnahme steigert und umgekehrt. Evidenz von frühen Anwendern zeigt verbesserte Zeit-im-Bereich-Metriken, Informationen, die sich in Ärztebildungskonferenzen auszahlen und Pumpentherapie weiter legitimieren. Diese Konvergenz von Überwachung und Verabreichung stimuliert Beschaffungsausschüsse, mit gebündelten Vertragsstrukturen zu experimentieren, ein weiterer Indikator für Marktreife.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Endnutzer: Krankenhäuser dominieren, während häusliche Pflege beschleunigt

Krankenhäuser und Kliniken machten 2024 55 % des Marktanteils für Diabetes-Geräte aus als direktes Ergebnis zentralisierter Spezialpflege und staatlicher Finanzierungsströme. Interne Diabetes-Zentren verlassen sich auf strukturierte Bildungsprogramme, die Geräteauswahl standardisieren, was die konsistenten Sammelbestellungen bei großen Distributoren erklärt. Da Erstattungsansprüche oft in Krankenhauseinstellungen entstehen, besitzen verschreibende Ärzte beträchtlichen Einfluss auf Markenwahl, was etablierte Positionen verstärkt.

Häusliche Pflegeeinstellungen sind auf dem Weg zu einer CAGR von 4,8 % zwischen 2025 und 2030, dem schnellsten Tempo unter den Endnutzer-Kategorien. Treiber sind Patientenpräferenz für Bequemlichkeit und Bemühungen des Gesundheitssystems, chronische Krankheiten außerhalb der Krankenhausmauern zu verwalten. Telemedizin-Konsultationen stiegen während der Pandemie-Lockdowns sprunghaft an, normalisierten den entfernten Datenaustausch und bauten Patientenvertrauen in Selbstmanagement-Praktiken auf. Evidenz, dass ein Viertel der Telemedizin-Teilnehmer klinisch bedeutsame HbA1c-Verbesserungen erreichte, deutet darauf hin, dass häusliche Überwachung gleich effektiv sein kann, was Kostenträger ermutigt, Fernpflege-Erstattungspolitiken zu verfeinern.

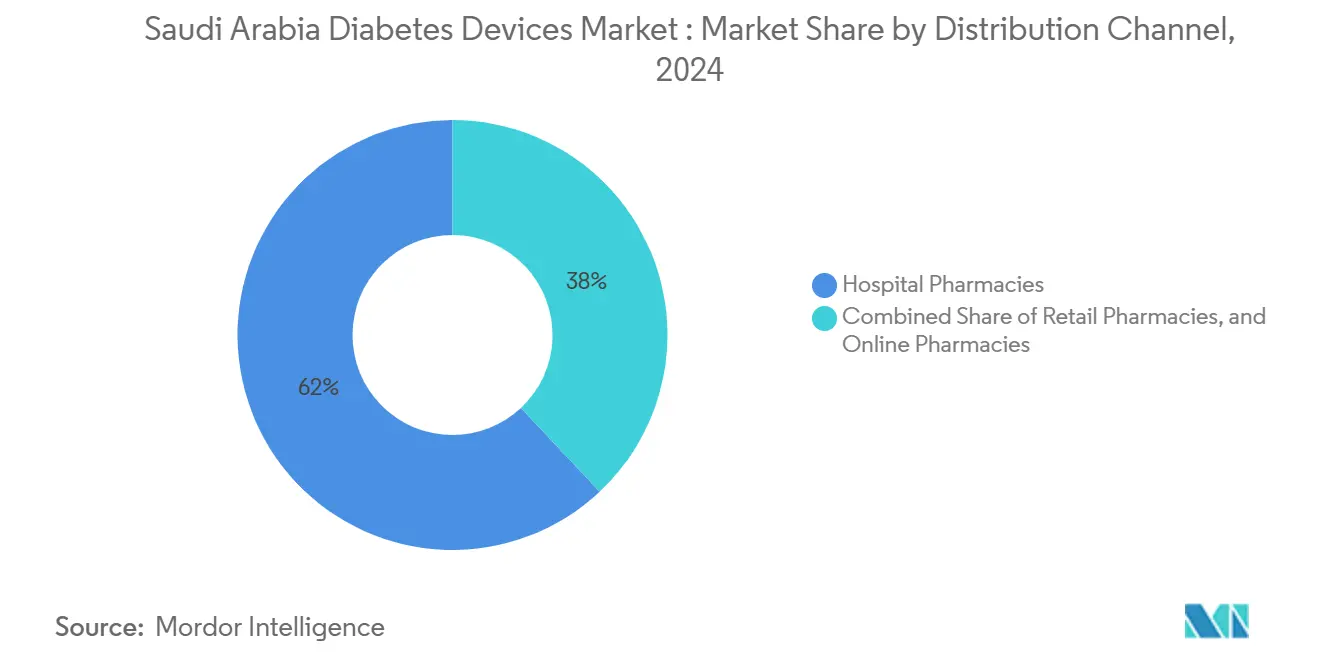

Vertriebskanal: Krankenhausapotheken führen, E-Commerce steigt

Krankenhausapotheken beherrschten 2024 62 % des Marktanteils für Diabetes-Geräte, unterstützt durch direkte Verbindungen zu verschreibenden Klinikern und die Fähigkeit, Geräteausgabe in Entlassungsprotokolle zu integrieren. Ihre aggregierten Einkaufsvolumen ziehen gestaffelte Preise an, und Formulare schreiben oft spezifische Marken vor, was Wiederholungsbestellungen fördert. Diese Umgebung nährt eine Rückkopplungsschleife, in der Hersteller in vor-Ort-Schulungsprogramme investieren, was wiederum die Verschreiberloyalität stärkt.

E-Commerce ist der am schnellsten wachsende Vertriebsweg, bereit für eine CAGR von 5,5 % bis 2030, größtenteils getrieben durch erweiternden Internetzugang und Verbraucherkomfort mit Online-Zahlungen. Ein aufkommender Trend sind Abonnementmodelle, die Nachbestellungen von Verbrauchsmaterialien automatisieren, Nachfrage glätten und Adhärenz verbessern. Große Einzelhandelsketten starten Omnichannel-Plattformen, die Click-and-Collect-Services ermöglichen und die Grenze zwischen physischen und digitalen Kanälen verwischen. Dieser Hybridansatz impliziert, dass Marktanteile eine Funktion von Logistikfähigkeiten ebenso wie Preiswettbewerbsfähigkeit werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Diabetes-Typ: Typ-2 dominiert, Typ-1 wächst schneller

Typ-2-Patienten repräsentierten 2024 84 % des Industrievolumens für Diabetes-Geräte, was nationale epidemiologische Muster widerspiegelt, die an Lifestyle-Risikofaktoren gebunden sind. Breite Geräteaufnahme in dieser Gruppe unterstreicht die Wichtigkeit von Erschwinglichkeit und benutzerfreundlichen Designs, da Fähigkeitsniveaus stark variieren. Schlussfolgerung aus ambulanten Nachbehandlungsdaten deutet darauf hin, dass Gerätebindungsraten sich verbessern, wenn Bildungsmaterialien in umgangssprachlichem Arabisch verfügbar sind, eine Überlegung, die Marketing-Material prägt.

Typ-1-Diabetes-Fälle steigen mit einer prognostizierten CAGR von 4,7 %, was dieser kleineren Kohorte einen übergroßen Einfluss auf Premium-Gerätesegmente gibt. Hoher Pro-Patient-Verbrauch von Sensoren und Pumpen-Zubehör generiert vorhersagbare Umsatzströme, die internationale Hersteller ansprechen. Spezialkliniken, wie die an der King Saud University Medical City, dienen als frühe Anwender von KI-unterstützten prädiktiven Algorithmen und fungieren effektiv als Demonstrationsstätten für neue Technologien. Folglich migrieren Durchbrüche, die auf Typ-1-Patienten abzielen, oft schnell in breiteren klinischen Einsatz, sobald Kostenkurven sinken, was den gesamten Innovationszyklus im Markt verstärkt.

Geografische Analyse

Große städtische Zentren-Riad, Dschidda und Dammam-machten 2024 zusammen etwa zwei Drittel der nationalen Marktgröße für Diabetes-Geräte aus, eine Konzentration, die höhere verfügbare Einkommen und dichtere Gesundheitsinfrastruktur widerspiegelt. Tertiäre Krankenhäuser in Riad beherbergen mehrere Endokrinologie-Zentren, was sich in substantielle gepoolte Beschaffungsbestellungen für fortgeschrittene Geräte übersetzt. Dennoch stellte eine Studie aus der Ostprovinz niedrigere Selbstüberwachungs-Adhärenz unter lokalen Einwohnern fest, was veranschaulicht, dass hohe Infrastrukturverfügbarkeit nicht automatisch in gewohnheitsmäßigen Geräteeinsatz übersetzt. Die Diskrepanz hebt die Wichtigkeit von Verhaltensinterventionen neben Hardware-Verteilung hervor.

Die Westregion, einschließlich Dschidda und der heiligen Städte, zeigt die schnellste Wachstumstrajektorie und übertrifft den nationalen Durchschnitt. Geplante Erweiterungen von Institutionen wie dem Madinah Diabetes Center signalisieren ein Engagement für Spezialpflege, was wahrscheinlich die Nachfrage nach sowohl Überwachungs- als auch Verabreichungsgeräten verstärken wird. Doch Umfragen zeigen, dass nur etwa ein Drittel der Patienten angemessenes Fußpflege-Wissen demonstriert, was impliziert, dass Marktchancen auch für Bildungs-Add-ons bestehen, die mit Geräten gebündelt sind. Durch Einbettung von Trainingsmodulen in Lieferverträge können Anbieter sich als Partner in Pflegequalitäts-Initiativen positionieren, wodurch ihre Attraktivität für öffentliche Krankenhäuser steigt, die Akkreditierungsstandards erfüllen wollen.

Ländliche Bezirke liegen bei Gerätepenetration zurück, aber Telemedizin-Programme beginnen, die Lücke zu verringern. Der Teleophthalmologie-Service des Gesundheitsministeriums für diabetische Retinopathie verlässt sich auf KI-unterstützte Bildanalytik und beweist, dass Spezialisteneingabe kleinere Kliniken kostengünstig erreichen kann [4]Hatem A. Kalantan, "Teleophthalmology in Saudi Arabia," Saudi Journal of Ophthalmology, ncbi.nlm.nih.gov. Diese Erfolge ermutigen Politikgestalter, ähnliche Modelle für Glukoseüberwachung zu pilotieren, eine Entwicklung, die inkrementelle Volumina für Einsteiger-Glukometer und mittlere Preissensoren freisetzen könnte. Folglich kartieren Logistikanbieter Naben-und-Speichen-Verteilungsrouten, um sicherzustellen, dass ländliche Kliniken rechtzeitige Nachversorgung erhalten, was den strategischen Wert von Letzten-Meile-Lieferfähigkeiten verstärkt.

Wettbewerbslandschaft

Der Erfolg im saudi-arabischen Markt für Diabetes-Geräte hängt zunehmend von der Fähigkeit der Unternehmen ab, integrierte Lösungen anzubieten, die innovative Geräte mit umfassenden Supportdiensten kombinieren. Marktamtsinhaber konzentrieren sich auf die Entwicklung vernetzter Geräte, die nahtlosen Datenaustausch zwischen Patienten und Gesundheitsdienstleistern ermöglichen. Die Adoption von künstlicher Intelligenz und maschinellen Lernfähigkeiten in Diabetes-Management-Geräten wird zu einem wichtigen Differenzierungsmerkmal. Unternehmen investieren in Patientenbildungsprogramme und Gesundheitsdienstleister-Schulungen, um Markenloyalität und Marktpräsenz aufzubauen. Die Etablierung lokaler Fertigungsstätten und Forschungszentren entwickelt sich zu einer strategischen Priorität zur Verbesserung der Marktreaktionsfähigkeit und Reduzierung der Betriebskosten.

Für neue Marktteilnehmer und aufstrebende Akteure liegt der Erfolg darin, spezifische Marktlücken zu identifizieren und anzugehen, während starke Vertriebsnetzwerke aufgebaut werden. Unternehmen müssen das komplexe regulatorische Umfeld navigieren und gleichzeitig Produktqualität und Compliance mit internationalen Standards aufrechterhalten. Die Entwicklung kosteneffektiver Lösungen ohne Kompromisse beim technologischen Fortschritt ist entscheidend für die Marktpenetration. Strategische Partnerschaften mit etablierten Gesundheitsdienstleistern und Versicherungsunternehmen können Wettbewerbsvorteile bieten. Die Zukunft des Marktes wird durch die Fähigkeit geprägt, sich an verändernde Gesundheitspolitik, technologische Fortschritte und sich entwickelnde Patientenbedürfnisse anzupassen, während operative Effizienz und Servicequalität aufrechterhalten werden.

Branchenführer für Diabetes-Geräte in Saudi-Arabien

-

Becton Dickinson

-

F. Hoffmann-La Roche AG

-

Medtronic plc

-

DexCom, Inc.

-

Abbott Laboratories

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Insulet kündigte Vorbereitungen zur Einführung seines Omnipod 5 automatisierten Insulinverabreichungssystems in Saudi-Arabien an, was Vertrauen in die Marktbereitschaft für Closed-Loop-Technologien signalisiert. Die Lokalisierungsstrategie des Unternehmens umfasst Klinikerschulungen zur Erleichterung schneller Adoption.

- Oktober 2024: NUPCO unterzeichnete Absichtserklärungen mit Novo Nordisk und Sanofi zur Lokalisierung der Insulinherstellung in Saudi-Arabien, und die Vereinbarungen sollen nationale Lieferketten für essentielle Diabetes-Therapien stabilisieren. Die Lokalisierungsklausel öffnet auch die Tür für inkrementelle Gerätmontage innerhalb derselben Industriezonen.

- Juli 2024: AmplifAI Health wurde für Googles 2024 AI for Health-Growth Academy ausgewählt und bringt spezialisierte Ressourcen zur Verfeinerung seiner prädiktiven Algorithmen für frühe Erkennung diabetischer Fußkomplikationen. Die Auswahl verstärkt Saudi-Arabiens Sichtbarkeit als Testfeld für KI-gesteuerte Diabetes-Lösungen.

Berichtsumfang für den Markt für Diabetes-Geräte in Saudi-Arabien

Blutzuckermessgeräte, kontinuierliche Glukosemonitore, Insulinpumpen, intelligente Insulinpens und Diabetes-Management-Software sind einige der verschiedenen Gerätetypen, die diabetische Symptome verfolgen können. Geräte zur Glukosemessung verbessern die Gesundheit der Patienten, indem sie helfen, ihren Blutzuckerspiegel zu erhalten und zu verwalten. Der saudi-arabische Markt für Diabetes-Versorgungsgeräte ist segmentiert in Überwachungsgeräte (Selbstüberwachung von Blutzucker-Geräten und kontinuierliche Glukoseüberwachungsgeräte) und Managementgeräte (Insulinverabreichungsgeräte, Insulinspritzen, Einweg-Insulinpens, Insulinpatronen in wiederverwendbaren Pens und Jet-Injektoren). Der Bericht bietet Marktgrößen und Prognosen für Wert (USD Millionen) und Volumen (in Einheiten) für die oben genannten Segmente.

| Überwachungsgeräte | Selbstüberwachung von Blutzucker (SMBG)-Geräte | Glukometer |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukoseüberwachung (CGM)-Geräte | Sensoren | |

| Langzeitmaterialien (Empfänger und Sender) | ||

| Managementgeräte | Insulinverabreichungsgeräte | Insulinpumpengeräte |

| Einweg-Insulinpens | ||

| Insulinpatronen in wiederverwendbaren Pens | ||

| Insulinspritzen und Jet-Injektoren | ||

| Krankenhäuser und Kliniken |

| Häusliche Pflegeeinrichtungen |

| Apotheken und Diabetes-Zentren |

| Krankenhausapotheken |

| Apotheken |

| E-Commerce/Online-Apotheken |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Schwangerschafts- und andere spezifische Typen |

| Nach Gerätekategorie | Überwachungsgeräte | Selbstüberwachung von Blutzucker (SMBG)-Geräte | Glukometer |

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukoseüberwachung (CGM)-Geräte | Sensoren | ||

| Langzeitmaterialien (Empfänger und Sender) | |||

| Managementgeräte | Insulinverabreichungsgeräte | Insulinpumpengeräte | |

| Einweg-Insulinpens | |||

| Insulinpatronen in wiederverwendbaren Pens | |||

| Insulinspritzen und Jet-Injektoren | |||

| Nach Endnutzer | Krankenhäuser und Kliniken | ||

| Häusliche Pflegeeinrichtungen | |||

| Apotheken und Diabetes-Zentren | |||

| Nach Vertriebskanal | Krankenhausapotheken | ||

| Apotheken | |||

| E-Commerce/Online-Apotheken | |||

| Nach Diabetes-Typ | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Schwangerschafts- und andere spezifische Typen | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der Markt für Diabetes-Geräte in Saudi-Arabien?

Die Marktgröße für Diabetes-Geräte in Saudi-Arabien soll 2025 USD 693,90 Millionen erreichen und mit einer CAGR von 4,33 % auf USD 857,71 Millionen bis 2030 wachsen.

Welche Gerätekategorie wächst am schnellsten in der Diabetes-Geräte-Industrie?

Kontinuierliche Glukoseüberwachungssysteme führen das Wachstum an, prognostiziert mit einer CAGR von 5,6 % zwischen 2025 und 2030, weil Patienten und Kliniker Echtzeitdaten bevorzugen.

Wer sind die wichtigsten Akteure im Markt für Diabetes-Geräte in Saudi-Arabien?

Becton Dickinson, F. Hoffmann-La Roche AG, Medtronic plc, DexCom, Inc. und Abbott Laboratories sind die wichtigsten im Markt für Diabetes-Geräte in Saudi-Arabien tätigen Unternehmen.

Wie beeinflussen Zölle den Marktanteil für Diabetes-Geräte bei vernetzten Geräten?

Importzölle und 15 % Mehrwertsteuer erhöhen Einzelhandelspreise für Bluetooth-fähige Glukometer und verlangsamen die Adoption bei preissensitiven Verbrauchern.

Seite zuletzt aktualisiert am: