Marktgröße und Marktanteil für Herz-Kreislauf-Geräte in Saudi-Arabien

Marktanalyse für Herz-Kreislauf-Geräte in Saudi-Arabien von Mordor Intelligence

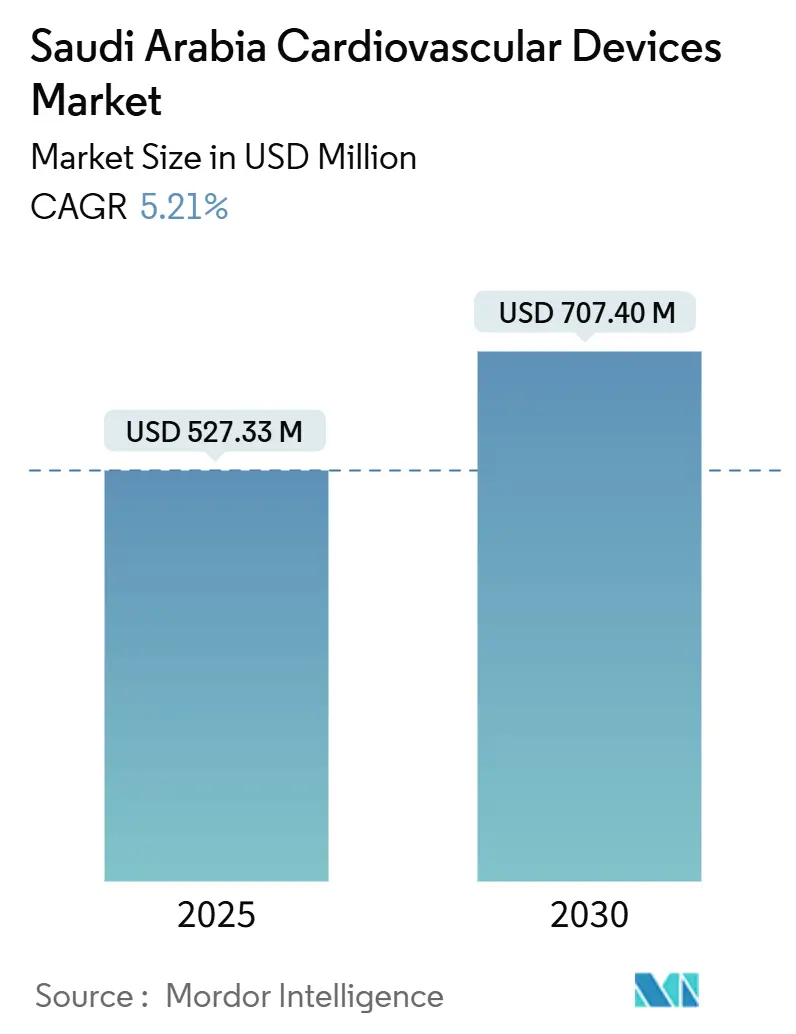

Die Marktgröße für Herz-Kreislauf-Geräte in Saudi-Arabien wird auf 527,33 Millionen USD im Jahr 2025 geschätzt und soll 707,40 Millionen USD bis 2030 erreichen, bei einer CAGR von 5,21% während des Prognosezeitraums (2025-2030).

Eine nationale Hinwendung zur präventiven Versorgung, obligatorischen privaten Krankenversicherung und raschen Digitalisierung unter der Vision 2030 verlagert die Nachfrage von großen Universitätskliniken hin zu Gemeinschaftskliniken und häuslichen Umgebungen. Therapeutische und chirurgische Produkte behalten ihre führende Umsatzposition, dennoch wachsen Diagnose- und Überwachungsgeräte schneller, da sich die Versorgung stromaufwärts verlagert. Lokalisierungsanreize ziehen multinationale Unternehmen in Joint Ventures mit saudischen Partnern, wodurch die Importabhängigkeit verringert wird, während etablierte Anbieter ihre Preis- und Kanalstrategien überdenken müssen. Gleichzeitig eröffnen strukturelle Herztechnologien, KI-gestützte Bildgebung und integrierte Fernüberwachungslösungen neue Umsatzquellen, auch wenn angebotsseitige Engpässe wie Spezialistenmangel und mehrstufige Beschaffungsverfahren die Adoption weiterhin dämpfen.

Wichtige Berichtsergebnisse

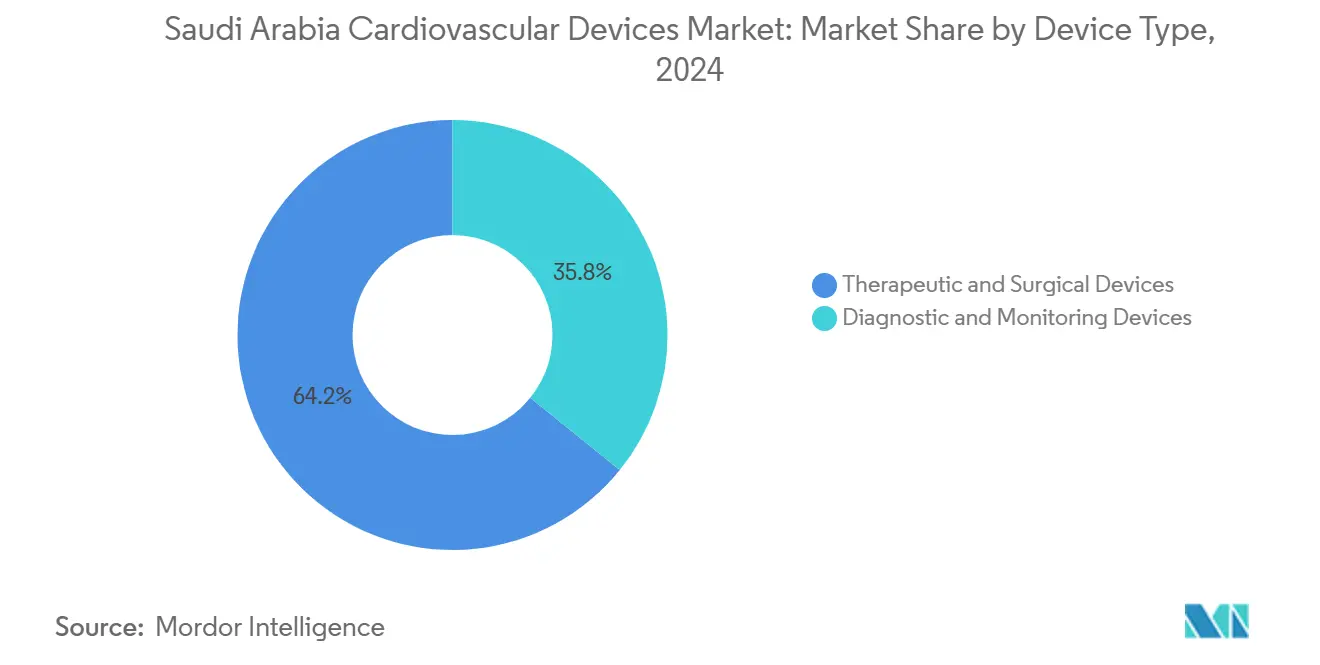

- Nach Gerätetyp führten therapeutische und chirurgische Geräte mit 64,20% des Marktanteils für Herz-Kreislauf-Geräte in Saudi-Arabien im Jahr 2024, während Diagnose- und Überwachungsgeräte die schnellste CAGR von 5,93% bis 2030 verzeichnen sollen.

- Nach Anwendung entfiel auf koronare Herzkrankheit ein Anteil von 47,21% der Marktgröße für Herz-Kreislauf-Geräte in Saudi-Arabien im Jahr 2024, während Geräte für strukturelle Herzerkrankungen mit einer CAGR von 6,45% bis 2030 expandieren sollen.

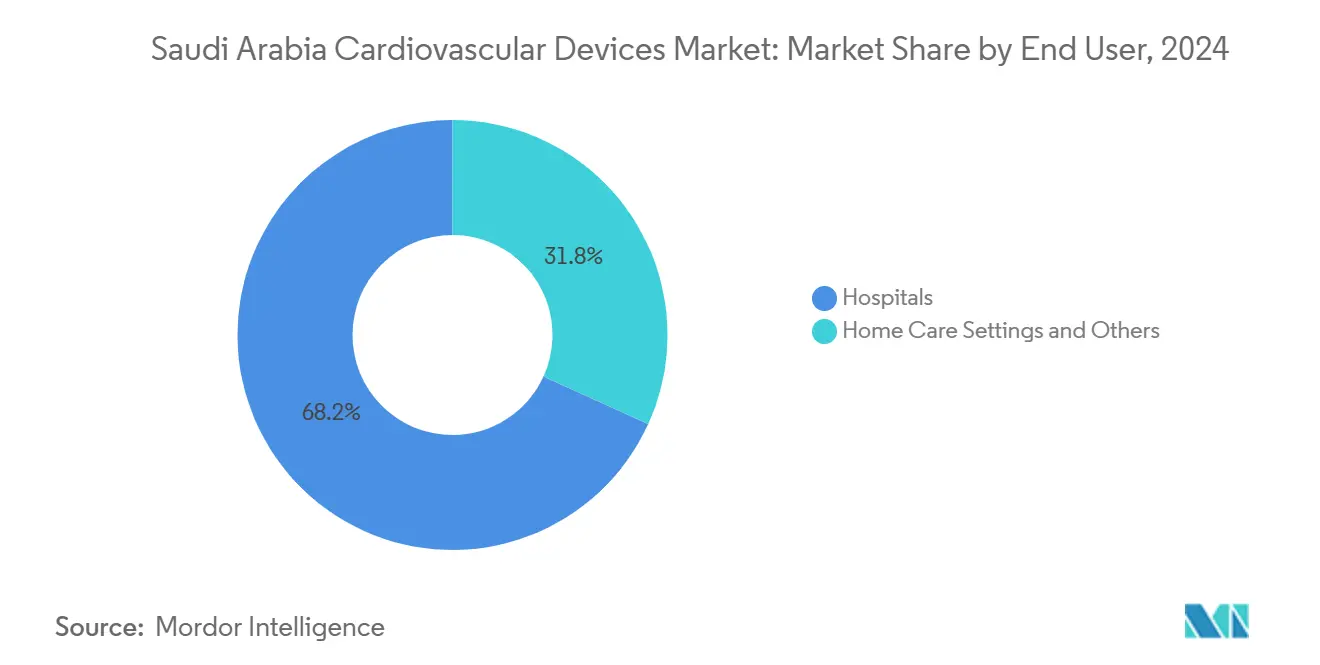

- Nach Endnutzer hielten Krankenhäuser 68,20% Umsatzanteil im Jahr 2024; häusliche Pflegeumgebungen sollen mit 6,71% CAGR voranschreiten.

Markttrends und Erkenntnisse für Herz-Kreislauf-Geräte in Saudi-Arabien

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeithorizont |

|---|---|---|---|

| Steigende Belastung durch Herz-Kreislauf-Erkrankungen in Saudi-Arabien | 1.8 | National, höher in Großstädten | Kurzzeitfrist (≤ 2 Jahre) |

| Großangelegte staatliche Investitionen unter Saudi Vision 2030 in Herzpflege-Infrastruktur | 1.5 | Riad, Jeddah, Dammam | Mittelfrist (2-4 Jahre) |

| Obligatorische private Krankenversicherung steigert Behandlungsvolumen | 0.9 | National, stärker in Privatsektor-Zentren | Mittelfrist (2-4 Jahre) |

| Lokalisierungsinitiativen begünstigen die Medizingeräte-Herstellung im Königreich | 0.7 | Industriestädte und Wirtschaftszonen | Langfrist (≥ 4 Jahre) |

| Wachsender Medizintourismus-Zustrom für komplexe Herzeingriffe | 0.3 | Große medizinische Zentren in Riad, Jeddah, Medina | Mittelfrist (2-4 Jahre) |

| Rasche Einführung von Transkatheter-Therapien durch Hybrid-Katheterlabor-Ausbau | 0.6 | Universitätskliniken und Herzzentren | Mittelfrist (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Belastung durch Herz-Kreislauf-Erkrankungen

- Ischämische Herzkrankheit ist zum wichtigsten Mortalitätstreiber im Königreich geworden, wobei Herz-Kreislauf-Erkrankungen für 42% aller Todesfälle verantwortlich sind. Eine Diabetes-Prävalenz von 24%, Bluthochdruck über 40% und Adipositas bei 35,4% beschleunigen jeweils die Gerätenachfrage sowohl für interventionelle als auch für Überwachungslösungen. Die direkten wirtschaftlichen Kosten, die 2016 auf 3,5 Milliarden USD bewertet wurden, sind auf dem Weg, sich bis 2035 zu verdreifachen, was Krankenhäuser und Kostenträger dazu veranlasst, die Früherkennung zu betonen. Diese klinischen Realitäten erhöhen die Adoption integrierter Glukose-Herz-Monitore und KI-gestützter Risikostratifizierungs-Tools. Geschlechtsunterschiede in der Krankheitsausprägung bieten auch kommerzielle Möglichkeiten für frauenspezifische Stentgrößen und Rhythmusgeräte. Die kontinuierliche epidemiologische Überwachung hält den Druck auf Lieferanten aufrecht, Produktportfolios zu erweitern, die komorbide Stoffwechselrisiken bewältigen können.

Großangelegte Vision 2030 Gesundheitsinvestitionen

Der nationale Haushalt 2024 reservierte 260 Milliarden SAR (69,3 Milliarden USD) für Gesundheit und soziale Entwicklung. Fünf neue Krankenhäuser mit 963 herz-kreislauf-bereiten Betten werden bis 2025 eröffnet, während Cluster-Modelle periphere Kliniken über Tele-Kardiologie-Netzwerke integrieren. Diese physischen und digitalen Erweiterungen beschleunigen die Platzierung von Katheterlabor-Bildgebung, tragbaren Ultraschallgeräten und Fernüberwachungs-Kits für Patienten. Staatliche Beschaffung integriert zunehmend lokale Inhaltsklauseln und ermutigt multinationale Unternehmen, technische Transfervereinbarungen mit saudischen Fabriken zu etablieren. Während die Infrastruktur reift, werden Hochakuitätszentren in Riad und Jeddah zu Überweisungsankern für komplexe strukturelle Herz- und Elektrophysiologie-Fälle.

Obligatorische private Krankenversicherung

Eine stufenweise Einführung der obligatorischen privaten Krankenversicherung hebt die Behandlungsvolumen in öffentlichen und privaten Krankenhäusern. Erstattungsgenehmigungen für minimalinvasive kardiovaskuläre Eingriffe stiegen 2024 um 34% im Jahresvergleich. Konsistentere Kostenträgerrichtlinien senken die Eigenkosten und ebnen den Weg für eine breitere Adoption von Premium-Transkatheter-Klappen und medikamentenbeschichteten Ballons. Der Versicherungsboom ist auch in sekundären Städten evident, wo neu versicherte Patienten aufgeschobene Diagnosen durchführen lassen, was den Stückverkauf für ambulante EKG-, Blutdruck- und Lipidmanagement-Geräte antreibt. Kostenträger verknüpfen jedoch Erstattungen mit Real-World-Evidence und spornen Lieferanten an, Geräte mit Outcome-Monitoring-Software zu bündeln.

Lokalisierung der Fertigung

Zweihundertsechs medizintechnische Fabriken operieren nun landesweit, unterstützt von 3,1 Milliarden SAR (827 Millionen USD) an Kapital. Ballonkatheter, Blutdrucksysteme und Basis-Stents rollen bereits von saudischen Linien, verkürzen Vorlaufzeiten und isolieren Krankenhäuser gegen globale Logistikschocks. Vierzig-Prozent-Inlandsinhalt-Regeln für öffentliche Ausschreibungen, wirksam ab 2025, verstärken die Verschiebung weiter. Internationale OEMs bilden Lizenzierungs- und JV-Strukturen, um Marktzugang zu behalten, produzieren niedrig- bis mittelkomplexe Artikel lokal, während sie hochwertige Transkatheter-Plattformen für direkten Import reservieren. Die Lernkurve flacht schnell ab, da öffentliche Forschungsstipendien fortgeschrittene Materialien für Implantate unterstützen [1]Saudi Press Agency, "Saudi Arabia's Healthcare Industry: A Transformative Journey Towards Self-Sufficiency," spa.gov.sa.

Hemmfaktor-Einflussanalyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeithorizont |

|---|---|---|---|

| Fragmentierte Krankenhaus-Beschaffung und langwierige SFDA-Genehmigungszyklen | -0,7 | National | Kurzzeitfrist (≤ 2 Jahre) |

| Mangel an Herz-Elektrophysiologen | -0,4 | Schwerwiegender außerhalb von Tier-1-Städten | Mittelfrist (2-4 Jahre) |

| Hohe Preissensibilität bei öffentlichen Krankenhäusern begrenzt ASPs | -0,5 | Staatlich geführte Einrichtungen landesweit | Mittelfrist (2-4 Jahre) |

| Kulturelle Barrieren verzögern Frühdiagnose bei Frauen | -0,3 | Höherer Einfluss in konservativen Regionen | Kurzzeitfrist (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Fragmentierte Krankenhaus-Beschaffung und langwierige SFDA-Genehmigungszyklen

Separate Lieferketten für Ministeriumskrankenhäuser, militärische Einrichtungen, Universitäten und private Netzwerke bedeuten, dass Anbieter mehrere Formulare und Ausschreibungskalender verhandeln müssen. Klasse III-IV-Herzimplantate durchlaufen erweiterte SFDA-Dokumentation, und lokale Sprachkennzeichnung fügt Übersetzungsschritte hinzu. Trotz gegenseitiger Anerkennungsbestimmungen mit den Vereinigten Staaten und der Europäischen Union verlängert sich die durchschnittliche Markteinführungszeit um 8-14 Monate über zentralisierte Systeme hinaus. Lieferanten fügen feldbasierte Regulierungsteams und zweisprachige digitale Einreichungstools hinzu, um Überprüfungszyklen zu komprimieren, dennoch stehen kleinere Innovatoren während der Genehmigungswartezeiten immer noch vor Cashflow-Belastungen.

Mangel an Herz-Elektrophysiologen

Das Verhältnis von Herz-Elektrophysiologen liegt bei 0,5 pro 100.000 Einwohner gegenüber einem internationalen Richtwert von 2. Geografische Ungerechtigkeit ist stark außerhalb von Riad, Jeddah und Dammam. Gerätehersteller reagieren mit der Entwicklung von leadlosen Herzschrittmachern und vereinfachten Mapping-Kathetern, die die Verfahrenskomplexität reduzieren. Cloud-verbundene Rhythmus-Implantate ermöglichen es begrenzten Spezialisten, Fernverfolgungen zu überwachen, was Personalengpässe mildert. Erweiterte Fellowship-Quoten und Überseerekrutierung können die Krise lindern, aber die Einschränkung bleibt eine mittelfristige Bremse für die Penetration hochentwickelter Rhythmusgeräte.

Segmentanalyse

Nach Gerätetyp: therapeutische Größenordnung trifft auf diagnostische Dynamik

Therapeutische und chirurgische Systeme generierten 338,5 Milliarden USD im Jahr 2024, was 64,20% des Marktes für Herz-Kreislauf-Geräte in Saudi-Arabien entspricht. Stents, Transplantate und Ballonkatheter dominieren den Wert, unterstützt durch stetigen Katheterlabor-Durchsatz für koronare Revaskularisierung. Medikamentenfreisetzende Stents übertreffen Bare-Metal-Alternativen aufgrund geringeren Restenosrisikos und fallender Stückpreise durch Gruppeneinkäufe. Krankenhäuser verlassen sich auf Mehrgefäß-PCI-Kits mit integrierten Bildgebungssonden, die Fallzeiten verkürzen. Neue Verfahrensrichtlinien, die fraktionelle Flussreservebewertung für Grenzläsionen empfehlen, vergrößern Zubehörverkäufe weiter. Über den Ausblick werden Hybrid-Operationsräume fachübergreifende Adoption von Klappen-in-Klappen- und thorakalen Aorten-Stentgraft-Plattformen fördern.

Diagnose- und Überwachungsgeräte erreichten 118,8 Milliarden USD im Jahr 2024 und werden die höchste CAGR von 5,93% verzeichnen. Wachsende Adoption von Einpatienten-EKG-Patches und Bluetooth-Blutdruckmanschetten passt zu Vision 2030-Zielen für dezentralisierte chronische Krankheitskontrolle. Integrierte Cloud-Dashboards, die Vitalzeichen aggregieren, erhalten Erstattungscodes unter privaten Versicherungen. KI-gestützte Handheld-Ultraschallgeräte ermöglichen es Frontline-Ärzten, ventrikuläre Dysfunktion ohne Überweisungsverzögerungen zu identifizieren. Internationale Lieferanten partnern mit Telegesundheits-Zentren, um anonymisierte Rhythmus- und hämodynamische Daten in nationale Register einzuspeisen, die wiederum wertbasierte Kaufentscheidungen leiten. Die Marktgröße für Herz-Kreislauf-Geräte in Saudi-Arabien, die der Diagnostik zuzuschreiben ist, ist daher darauf ausgelegt, einen Teil der historischen Lücke zu interventionellen Tools zu schließen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: koronare Stärke und struktureller Aufstieg

Koronare Herzkrankheit behielt 47,21% des Umsatzes von 2024 im Markt für Herz-Kreislauf-Geräte in Saudi-Arabien, verankert durch etablierte Stent-Workflows und hohe Diabetes-Prävalenz. Fachübergreifende Kollaborationen zwischen Endokrinologen und Kardiologen haben Indikationen für duale Thrombozytenaggregationshemmer-Therapie erweitert und komplexe PCI-Volumen gesteigert. Innovationen wie Sirolimus-beschichtete Ballons und bioresorbierbare Gerüste gewinnen nach früheren Sicherheitsbedenken wieder Vertrauen der Ärzte. Krankenhäuser investieren in integrierte OCT-IVUS-Konsolen zur Verifizierung der Stentexpansion und stärken die Nachfrage nach Bildgebungskathetern.

Strukturelle Herzerkrankungen, obwohl heute kleiner, sollen mit 6,45% CAGR wachsen, der schnellsten innerhalb der Anwendungen. TAVR-Berechtigung umfasst nun Patienten mit mittlerem Risiko und vergrößert Klappenvolumen. Chirurgen wechseln von chirurgischem ASD-Verschluss zu Transkatheter-Occludern und verbessern Erholungszeiten und Bettenumsatz. Geräteanbieter führen lokale Proctoring-Programme durch, die Interventionalisten in der Verschluss des linken Vorhofohrs schulen und die Spezialistenlücke überbrücken. Infolgedessen werden strukturelle Interventionen ihren Anteil an der Marktgröße für Herz-Kreislauf-Geräte in Saudi-Arabien über das Jahrzehnt stetig steigern.

Nach Endnutzer: Krankenhaus-Dominanz und Heimpflege-Beschleunigung

Krankenhäuser erfassten 68,20% des Umsatzes von 2024 und spiegeln ihre Rolle in hochakuten Eingriffen wider. Staatliche Finanzierung für fünf zusätzliche Universitätskliniken bis 2025 wird Katheterlabor-Installationsbasen verstärken. Multidisziplinäre Herzteams und fortgeschrittene Bildgebungssuiten ermöglichen umfassendes Fallmanagement und verstärken Kaufkraft für gebündelte Gerät-und-Service-Verträge.

Heimpflege, obwohl sie heute einen kleinen Wert hält, wird eine CAGR von 6,71% verzeichnen. Tragbare Diagnostik, ermöglicht durch 4G-5G-Konnektivität, verlagert routinemäßige Rhythmus- und Blutdrucküberwachung weg von Kliniken. Versicherer erstatten nun cloud-übermittelte Vitalzeichen-Daten und reduzieren Krankenhausrückkehr-Raten. Lieferanten konkurrieren um Batterielaufzeit, Datenverschlüsselung und arabischsprachige App-Interfaces. Da Gerätealgorithmen Warnungen verfeinern, steigt das Vertrauen der Ärzte in die Ferntitrierung von Medikamenten. Die Industrie für Herz-Kreislauf-Geräte in Saudi-Arabien sieht folglich einen neuen Aftermarket für abonnement-basierte Datenplattformen und Verbrauchsmaterialien.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografische Analyse

Große Metropolregionen-Riad, Jeddah und Dammam-machen fast 70% der Stücknachfrage von 2024 innerhalb des Marktes für Herz-Kreislauf-Geräte in Saudi-Arabien aus. Große Expatriate-Populationen mit arbeitgeberfinanzierter Versicherung treiben Verfahrenswachstum voran, insbesondere für PCI und Rhythmusmanagement. Staatlich unterstützte Exzellenzzentren in diesen Städten profitieren von frühen Zuteilungen KI-bereiter Bildgebungssuiten und robotischer Katheterlabor-Systeme [2]Philips, "Philips unveils new healthtech innovations at Global Health 2024," philips.sa.

Die östliche Region zeigt überdurchschnittliche Dynamik dank Industriezonenarbeit und Nähe zu Bahrain und Kuwait. Grenzüberschreitende Überweisungen heben Katheterlabor-Kapazitätsauslastung, und Krankenhäuser in Al Khobar führen nun Hochrisiko-TAVR-Programme durch, unterstützt durch Fern-Proctorship. Geräteanbieter nutzen Zolllager-Status in den Wirtschaftszonen der Region, um Bestandsauffüllung zu beschleunigen.

Weststädte wie Jeddah und Mekka erleben saisonale Anstiege während Hadsch und Umrah und schaffen Spitzenbestellungen für tragbare Defibrillatoren und temporäre Katheterlabor-Verbrauchsmaterialien. Regierungsarbeitsgruppen positionieren Geräte vor, um akute Koronarsyndrome bei Pilgern zu behandeln. Anbieter verwenden oft flexible Mietmodelle, um diese vorhersagbare aber zeitgebundene Nachfrage zu erfüllen, was den Aftermarket für überholte Bildgebung stärkt.

Nördliche und südliche Provinzen, historisch unterversorgt, stehen nun auf der Investitionsagenda. Tele-Kardiologie verbindet ländliche Kliniken mit zentralen Lesezentren und steigert Verkäufe von vernetzten EKG- und Vitalzeichen-Geräten. Das Gesundheitsministerium teilt mobile Katheterlabor-Vans diesen Gebieten zu und generiert Nachfrage nach kompakten Angiographiesystemen. Mit der Zeit wird die Angleichung der Serviceniveaus voraussichtlich den Marktanteil für Herz-Kreislauf-Geräte in Saudi-Arabien dieser Provinzen von einstelligen Zahlen in Richtung Mitte der Teenager heben.

Wettbewerbslandschaft

Globale etablierte Unternehmen behalten Skalenvorteile, dennoch zeichnen Lokalisierungsrichtlinien und Joint Ventures Wettbewerbsgrenzen neu. Medtronic und Abbott co-produzieren ausgewählte Verbrauchsmaterialien mit saudischen Firmen, um Inlandsinhalts-Schwellen zu erfüllen. Boston Scientific liefert strukturelle Herzimplantate, während sie mit Universitätslabors bei Kliniker-Training zusammenarbeitet.

Inländische Produzenten schreiten über grundlegende Blutdruck- und Spritzenpumpen hinaus zu Angioplastie-Kits und Rhythmusüberwachungs-Patches vor. WCS Global Medical Technology eröffnete Ende 2024 eine Riad-Produktionslinie für Sphygmomanometer und zielt auf Ausschreibungsgebote, die 40% lokalen Inhalt erfordern. Jamjoom Medical Industries sicherte sich Lizenzierungsverträge für konforme Koronarbballons und verringerte Preislücken zu Importen.

Digital-Health-Einsteiger nutzen Lücken in Heimüberwachung und Datenanalytics. Huma Therapeutics erhielt Saudi FDA Klasse C-Zulassung für seine krankheitsagnostische Überwachungsplattform, die Rhythmus- und Stoffwechsel-Metriken integriert. GE HealthCare nutzt regionale Referenz-Standorte für seinen Vscan Air SL Ultraschall und paart Geräteverkäufe mit Cloud-KI-Abonnements. Whitespace-Möglichkeiten bleiben in pädiatrischen angeborenen Geräten und frauenspezifischen Klappenprothesen, Segmenten, wo Produktportfolios noch dünn sind.

Industrieführer für Herz-Kreislauf-Geräte in Saudi-Arabien

-

Abbott Laboratories

-

Cardinal Health Inc.

-

GE Healthcare

-

Siemens Healthineers AG

-

Atlas Medical LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Die American Heart Association unterzeichnete ein MoU mit dem Saudi National Heart Center zur Einführung evidenzbasierter Pflegepfade und Herz-Datenregister.

- Mai 2025: Bayer und Huma Therapeutics starteten die Bayer Aspirin Heart Health Risk Assessment mit dem Ziel, 1 Million Bürger zu screenen.

- November 2024: WCS Global Medical Technology begann mit der lokalen Produktion von Blutdrucksystemen in Saudi-Arabien.

Berichtsumfang für den Markt für Herz-Kreislauf-Geräte in Saudi-Arabien

Gemäß dem Umfang dieses Berichts werden Herz-Kreislauf-Geräte zur Diagnose von Herzkrankheiten und zur Behandlung verwandter Gesundheitsprobleme verwendet. Diese Geräte finden verschiedene Anwendungen in unterschiedlichen Gesundheits- und Heimpflegeumgebungen.

Der saudische Markt für Herz-Kreislauf-Geräte ist nach Gerätetyp segmentiert. Der Markt ist in Diagnose- und Überwachungsgeräte sowie therapeutische und chirurgische Geräte unterteilt. Der Bericht bietet den Wert (in USD) für alle oben genannten Segmente.

| Diagnose- und Überwachungsgeräte | EKG-Systeme | |

| Fernkardiale Überwachung | ||

| Kardiale MRI | ||

| Kardiale CT | ||

| Echokardiografie/Ultraschall | ||

| Fraktionelle Flussreserve (FFR)-Systeme | ||

| Therapeutische und Chirurgische Geräte | Koronarstents | Medikamentenfreisetzende Stents |

| Bare-Metal-Stents | ||

| Bioresorbierbare Stents | ||

| Katheter | PTCA-Ballonkatheter | |

| IVUS/OCT-Katheter | ||

| Herzrhythmusmanagement | Herzschrittmacher | |

| Implantierbare Kardioverter-Defibrillatoren | ||

| Kardiale Resynchronisationstherapie-Geräte | ||

| Herzklappen | TAVR/TAVI | |

| Mechanische Klappen | ||

| Gewebe-/Bioprothesen-Klappen | ||

| Ventrikuläre Unterstützungsgeräte | ||

| Künstliche Herzen | ||

| Transplantate und Patches | ||

| Andere kardiovaskuläre chirurgische Geräte | ||

| Koronare Herzkrankheit |

| Arrhythmie |

| Herzinsuffizienz |

| Strukturelle Herzerkrankung |

| Hypertonie |

| Andere |

| Krankenhäuser |

| Heimpflege-Einrichtungen |

| Andere |

| Nach Gerätetyp | Diagnose- und Überwachungsgeräte | EKG-Systeme | |

| Fernkardiale Überwachung | |||

| Kardiale MRI | |||

| Kardiale CT | |||

| Echokardiografie/Ultraschall | |||

| Fraktionelle Flussreserve (FFR)-Systeme | |||

| Therapeutische und Chirurgische Geräte | Koronarstents | Medikamentenfreisetzende Stents | |

| Bare-Metal-Stents | |||

| Bioresorbierbare Stents | |||

| Katheter | PTCA-Ballonkatheter | ||

| IVUS/OCT-Katheter | |||

| Herzrhythmusmanagement | Herzschrittmacher | ||

| Implantierbare Kardioverter-Defibrillatoren | |||

| Kardiale Resynchronisationstherapie-Geräte | |||

| Herzklappen | TAVR/TAVI | ||

| Mechanische Klappen | |||

| Gewebe-/Bioprothesen-Klappen | |||

| Ventrikuläre Unterstützungsgeräte | |||

| Künstliche Herzen | |||

| Transplantate und Patches | |||

| Andere kardiovaskuläre chirurgische Geräte | |||

| Nach Anwendung | Koronare Herzkrankheit | ||

| Arrhythmie | |||

| Herzinsuffizienz | |||

| Strukturelle Herzerkrankung | |||

| Hypertonie | |||

| Andere | |||

| Nach Endnutzer | Krankenhäuser | ||

| Heimpflege-Einrichtungen | |||

| Andere | |||

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Marktes für Herz-Kreislauf-Geräte in Saudi-Arabien?

Der Markt wird auf 527,33 Milliarden USD im Jahr 2024 bewertet und spiegelt stetige Nachfrage nach interventionellen, diagnostischen und Überwachungsprodukten wider.

Wie schnell wird der Markt bis 2030 wachsen?

Der Markt soll mit einer CAGR von 5,12% expandieren und bis 2030 707,40 Milliarden USD erreichen.

Welche Gerätekategorie zeigt das schnellste Wachstum?

Diagnose- und Überwachungsgeräte zeigen die höchste CAGR von 5,93% bis 2030, da sich die Gesundheitspolitik zur Früherkennung und Heimüberwachung verlagert.

Warum sind Lokalisierungsinitiativen für Lieferanten wichtig?

Inlandsinhalts-Regeln und Steueranreize begünstigen die Produktion im Königreich und veranlassen multinationale Unternehmen, mit saudischen Herstellern zu partnern, um Ausschreibungsberechtigung zu sichern und Lieferketten zu verkürzen.

Wie beeinflusst die obligatorische private Krankenversicherung die Gerätenachfrage?

Erweiterte private Abdeckung steigert Patientenzugang zu minimalinvasiven Verfahren, hebt Behandlungsvolumen und beschleunigt die Adoption von Premium-Herz-Kreislauf-Geräten.

Was sind die Haupthürden für den Markteintritt?

Fragmentierte Beschaffungswege und mehrstufige SFDA-Genehmigungen können Markteinführungszeiten um bis zu 14 Monate verlängern, während ein Mangel an Elektrophysiologen die Adoption fortgeschrittener Rhythmusmanagement-Technologien begrenzt.

Seite zuletzt aktualisiert am: