Marktgröße und Marktanteil für Diabetes-Geräte in Spanien

Marktanalyse für Diabetes-Geräte in Spanien von Mordor Intelligence

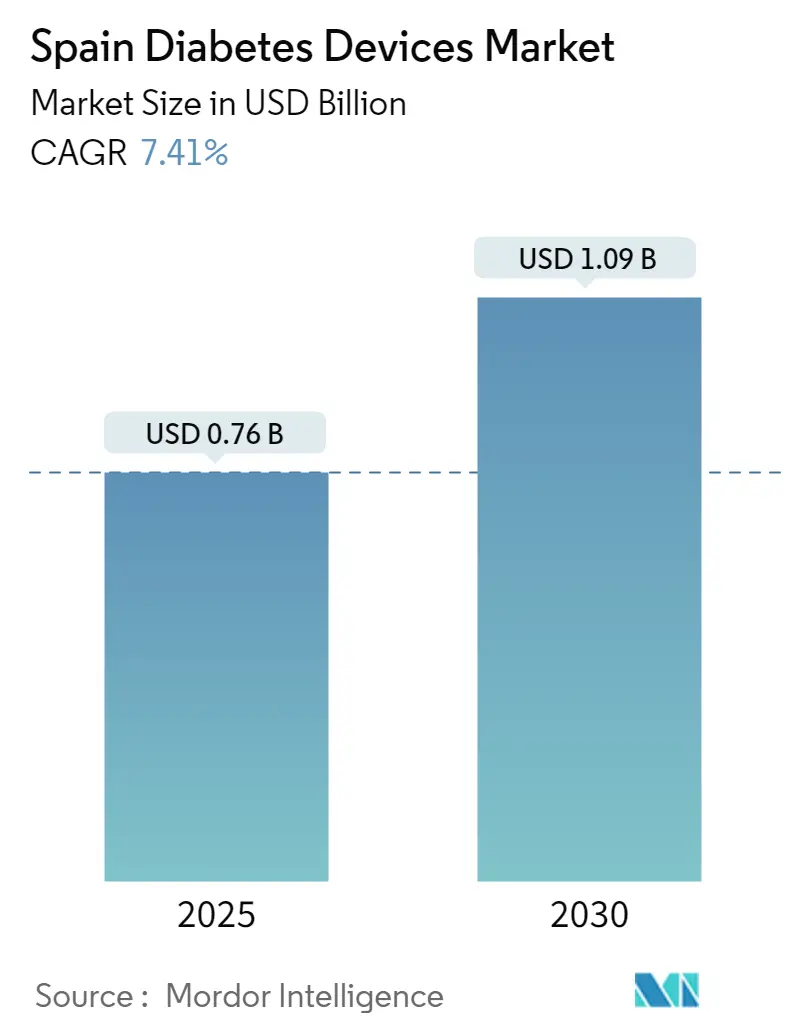

Der spanische Markt für Diabetes-Geräte wird auf 760 Millionen USD im Jahr 2025 geschätzt und soll bis 2030 auf 1.090 Millionen USD anwachsen, mit einer Expansion von 7,41% CAGR. Das Wachstum resultiert aus der steigenden Diabetes-Prävalenz, der breiteren Erstattung für kontinuierliche Glukosemessung (CGM) und der Integration in Spaniens nationale E-Rezept-Plattform. Der Wandel von reaktiver Behandlung zu proaktiver Überwachung beschleunigt die Nachfrage nach Bluetooth-fähigen Glukometern, intelligenten Insulin-Pens und hybriden geschlossenen Kreislaufsystemen. Multinationale Hersteller stärken lokale Partnerschaften, um Spaniens dezentralisierte Beschaffung zu navigieren, während regionale Distributoren ihre Vertrautheit mit autonomen Gemeinde-Ausschreibungen nutzen, um Marktanteile zu gewinnen. Apotheken im Einzelhandel, gestärkt durch Grupo Cofares' Expansion, dienen nun als umfassende Diabetes-Zentren, die Geräteschulungen und Nachfüllservices anbieten. Im gesamten spanischen Markt für Diabetes-Geräte dämpfen Cybersecurity-Zertifizierungshürden und Preisobergrenzen für Verbrauchsmaterialien die Preissetzungsmacht, motivieren aber auch Hersteller dazu, Produktsicherheit und Kosteneffizienz hervorzuheben.

Wichtige Berichtsergebnisse

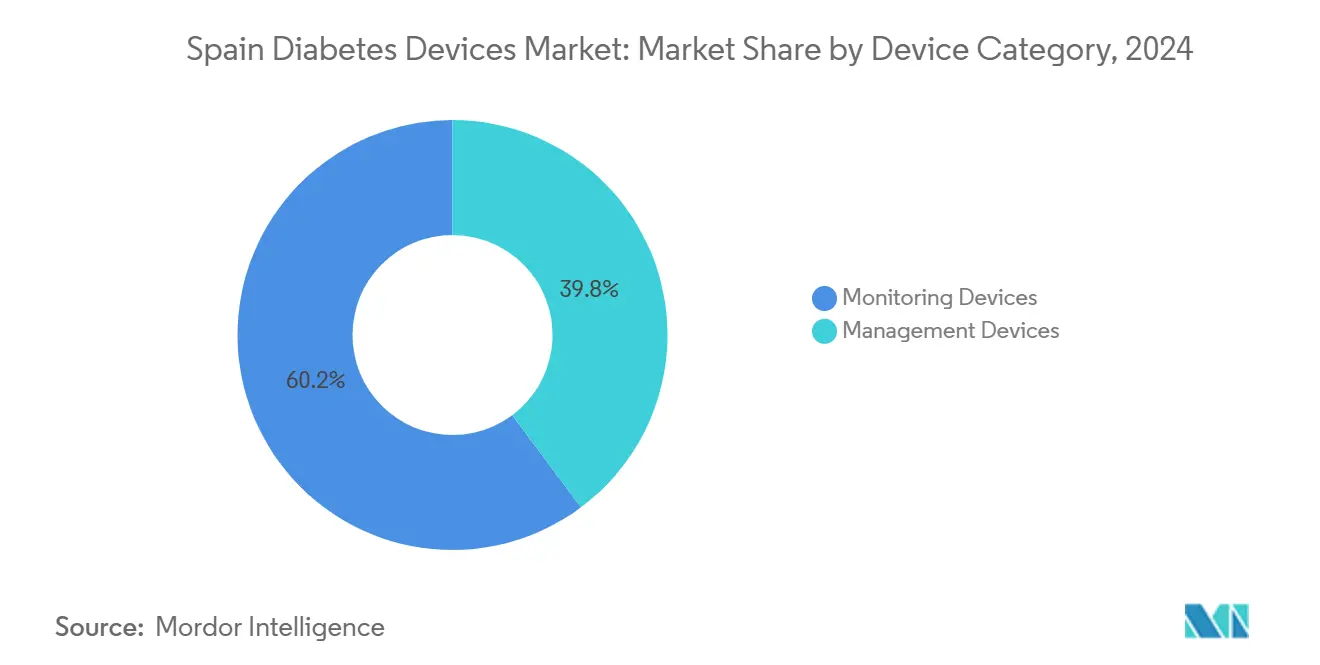

- Nach Gerätekategorie führten Überwachungsgeräte mit 60,24% Umsatzanteil im Jahr 2024; kontinuierliche Glukosemessung wird voraussichtlich mit einer CAGR von 8,41% bis 2030 voranschreiten.

- Nach Endverbraucher hielten Krankenhäuser 46,12% des Marktanteils für Diabetes-Geräte in Spanien im Jahr 2024, während häusliche Pflegeumgebungen sich mit einer CAGR von 7,81% bis 2030 ausdehnen werden.

- Nach Vertriebskanal machten Apotheken im Einzelhandel 55,35% des Anteils der Marktgröße für Diabetes-Geräte in Spanien im Jahr 2024 aus und bleiben zentral, während Online-Apotheken das schnellste Wachstum mit 8,23% CAGR verzeichnen.

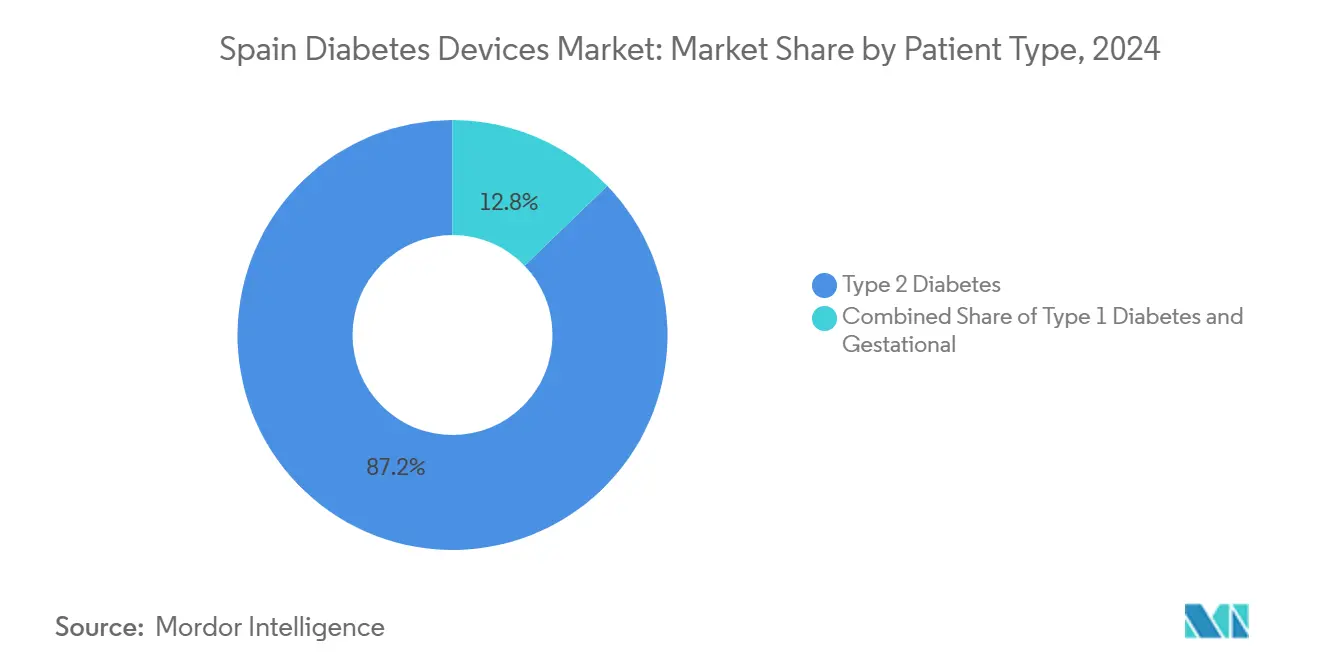

- Nach Patiententyp dominierte Typ-2-Diabetes mit 87,29% Anteil der Marktgröße für Diabetes-Geräte in Spanien im Jahr 2024; Typ-1-Diabetes zeigt die höchste prognostizierte CAGR von 7,92% bis 2030.

- Nach Gerätekonnektivität behielten nicht-verbundene Produkte 78,64% Anteil im Jahr 2024; Bluetooth/Wireless-Geräte verzeichnen das stärkste Wachstum mit 9,16% CAGR.

Trends und Einblicke des spanischen Marktes für Diabetes-Geräte

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Alterungsbedingte Diabetes-Prävalenz-Spitze in Süd- und Küstenspanien | +1.5% | Südliche Regionen (Andalusien, Valencia) und Küstengebiete (Kanarische Inseln) | Langfristig (≥ 4 Jahre) |

| Einführung der primärversorgungsgesteuerten CGM-Erstattung (2024) | +1.2% | National, mit früher Adoption in Katalonien, Baskenland und Madrid | Mittelfristig (2-4 Jahre) |

| Anstieg der hybriden geschlossenen Kreislauf-Studien an spanischen Universitätskliniken | +0.9% | Städtische Zentren mit Universitätskliniken (Barcelona, Madrid, Valencia, Sevilla) | Mittelfristig (2-4 Jahre) |

| Arbeitgebergestützte Diabetes-Wellness-Programme | +0.7% | Katalonien und Madrid | Mittelfristig (2-4 Jahre) |

| Apotheken-Penetration intelligenter Pens über Grupo Cofares | +1.1% | National, mit Konzentration in städtischen Gebieten | Kurzfristig (≤ 2 Jahre) |

| Wachstum der E-Rezept-Plattform für automatische Nachbestellungen | +0.8% | National, mit unterschiedlichen Implementierungsraten in autonomen Gemeinschaften | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alterungsbedingte Diabetes-Prävalenz-Spitze

Spaniens Küsten- und Südregionen melden Diabetes-Raten deutlich über dem nationalen Durchschnitt, angetrieben von einer alternden Bevölkerung, die im Alter von 80 Jahren ihren Höhepunkt erreicht [1]Edelmiro L. Menéndez Torre, 'Prevalence of Diabetes Mellitus in Spain,' Endocrinología, Diabetes y Nutrición, elsevier.es. Konzentrierte Prävalenz führt zu höherer Pro-Kopf-Geräte-Nachfrage und veranlasst Lieferanten, Lagerbestände und Kundendienst mit Programmen autonomer Gemeinschaften für Senioren abzustimmen. Regionale Initiativen wie Madrid Saluds ALAS-Programm veranschaulichen, wie lokalisierte Präventionsstrategien Glukosewerte bei 35% der prä-diabetischen Teilnehmer normalisieren können, was unerfüllte Nachfrage nach kontinuierlicher Überwachung in älteren Kohorten unterstreicht. Der spanische Markt für Diabetes-Geräte verzeichnet folglich nachhaltiges Grundwachstum, da jede nachfolgende Altersgruppe in den Hochrisikostatus eintritt. Hersteller passen einfach zu bedienende Glukometer und CGM-Displays mit größerer Schrift an geriatrische Benutzerfreundlichkeitsanforderungen an, während Apotheken in Andalusien und Valencia ihre Bestände an einfach zu ladenden Teststreifen aufstocken, um Geschicklichkeitsherausforderungen bei älteren Benutzern zu begegnen.

Einführung der primärversorgungsgesteuerten CGM-Erstattung

Die nationale Richtlinie von 2024, die CGM-Finanzierung über Hausarztpraxen genehmigt, beseitigte Facharzt-Gatekeeping und öffnete den Zugang für Insulin-behandelte Typ-2-Patienten. Kataloniens schrittweise Einführung zeigte 69% Akzeptanz unter kontaktierten Kandidaten, ein Muster, das nun im Baskenland und Madrid repliziert wird [2]María González, 'Real-World Study of Medtronic 780G Hybrid Closed-Loop System,' Endocrinología, Diabetes y Nutrición, elsevier.es. Gesundheitsökonomische Analysen prognostizieren jährliche Einsparungen von 580 EUR pro Patient durch reduzierte schwere Hypoglykämie, was weitere autonome Gemeinschaften motiviert, die Berechtigung zu erweitern. Lieferanten im spanischen Markt für Diabetes-Geräte verlagern Marketingbudgets von endokrinologischen Zentren hin zur Hausarzt-Weiterbildung. Die Nachfrage nach werkskalibrierten CGMs, die sich in Standard-Elektronische Gesundheitsakten integrieren, steigt, und spanische Distributoren konkurrieren um exklusive Ausschreibungen, die Sensoren mit Cloud-Dashboards für Allgemeinmediziner bündeln.

Hybride geschlossene Kreislauf-Studien an Universitätskliniken

Universitätskliniken in Barcelona und Madrid sind zu nationalen Referenzzentren für Forschung zu hybriden geschlossenen Kreisläufen (HCL) geworden. Studien des Medtronic 780G-Systems verbesserten die Zeit-im-Zielbereich von 69% auf 74% und senkten den HbA1c von 7,6% auf 7,0% über sechs Monate [3]F. Gómez-Peralta, 'Impact of Continuous Glucose Monitoring in Clinical Practice,' Diabetes Therapy, link.springer.com. Erkenntnisse beschleunigen die Aufnahme von HCL-Technologien in regionale Arzneimittellisten und beschleunigen die Verbreitung über tertiäre Zentren hinaus. Veröffentlichungen in spanischen Fachzeitschriften geben regionalen Budgetverantwortlichen die erforderlichen Belege zur Genehmigung der Beschaffung und heben damit den spanischen Markt für Diabetes-Geräte an. Gerätehersteller sponsern nun Kliniker-Schulungsworkshops in Sevilla und Valencia, um Einführungsverzögerungen nach regulatorischer Freigabe zu verkürzen.

Apotheken-Penetration intelligenter Pens

Grupo Cofares' 38%ige Apothekenabdeckung ermöglicht schnelle Bereitstellung Bluetooth-fähiger intelligenter Pens und verlagert die Insulinverabreichung näher zu den täglichen Routinen der Patienten. Gemeinde-Apotheker, geleitet von den Empfehlungen des 7. Medizinisch-Pharmazeutischen Kongresses, beraten Benutzer beim Koppeln von Pens mit CGM-Apps und gewährleisten Datenkontinuität zwischen Nachfüllungen. Dieser verbraucherzentrierte Weg reduziert die Abhängigkeit von Krankenhausabgabe und steigert die Therapietreue bei Typ-2-Patienten, die hauptsächlich in der Primärversorgung behandelt werden. Frühe Verkaufstrends bestätigen, dass Patienten zusätzliche Gerätekosten aufgrund wahrgenommener Bequemlichkeit akzeptieren, wenn Pens neben Teststreifen-Packungen vorrätig sind. Der spanische Markt für Diabetes-Geräte verzeichnet daher schnelleren Stückumsatz über Einzelhandelsregale als über Krankenhausapotheken.

Wachstum der E-Rezept-Plattform für automatische Nachbestellungen

Spaniens Receta Electrónica unterstützt nun automatische Nachbestellerinnerungen, die sich mit CGM-Sensor-Lebenszyklen und Pumpen-Infusionsset-Zeitplänen synchronisieren. Integration mit Gemeinde-Apotheken-Software führt zu reibungsloserer Versorgungskontinuität, reduziert Sensor-Ausfallzeiten und verringert das Risiko unerwünschter Ereignisse. Real-World-Pilotprojekte zeigen einen 15%igen Anstieg bei rechtzeitigen Verbrauchsmaterial-Abholungen, wo automatische Nachbestellalerts aktiv sind. Die Plattform-Expansion stärkt die Datenerfassung für Gesundheitsverwalter, die Therapietreue-Analysen zur Feinabstimmung regionaler Budgets nutzen. Gerätehersteller integrieren Barcode-Kennungen, die mit E-Rezepten abgestimmt sind, vereinfachen die Apotheken-Lagerbestandsverfolgung und fördern langfristige Loyalität im spanischen Markt für Diabetes-Geräte.

Hemmfaktoren-Einflussanalyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strenge AEMPS-Cybersecurity-Zertifizierung für verbundene Pumpen | -1.2% | National | Mittelfristig (2-4 Jahre) |

| Geringe CGM-Akzeptanz im ländlichen Kastilien-La Mancha & Extremadura | -0.8% | Ländliche Gebiete, insbesondere Kastilien-La Mancha und Extremadura | Langfristig (≥ 4 Jahre) |

| Referenzpreissystem-Obergrenzen für Teststreifen | -0.6% | National | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte regionale Beschaffungsverzögerungen (17 autonome Gemeinschaften) | -0.9% | National, mit unterschiedlichen Auswirkungen in autonomen Gemeinschaften | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge AEMPS-Cybersecurity-Zertifizierung für verbundene Pumpen

Spaniens Regulierungsbehörde verlangt erweiterte Penetrationstests-Nachweise, bevor verbundene Insulinpumpen Marktzugang erhalten. Zertifizierung fügt 6-12 Monate zu Einführungszeitplänen hinzu und erhöht Compliance-Kosten, was kleinere Innovatoren abschreckt. Während Patienten schließlich von stärkerem Datenschutz profitieren, unterdrückt verzögerte Produktverfügbarkeit kurzfristige Pumpenverkäufe im spanischen Markt für Diabetes-Geräte. Multinationale Unternehmen reagieren, indem sie spanische Einführungen nach anfänglicher Freigabe in anderen EU-Staaten inszenieren und frühe Werbeausgaben in Nachbarmärkte umverteilen. Die zusätzliche Prüfung verpflichtet auch Distributoren, detaillierte Cybersecurity-Schulungen für Biomedizintechniker in öffentlichen Krankenhäusern anzubieten.

Geringe CGM-Akzeptanz im ländlichen Kastilien-La Mancha und Extremadura

Spärliche Fachkliniken, begrenzte Breitbandversorgung und niedrigere Durchschnittseinkommen halten die kontinuierliche Überwachungspenetration bei etwa der Hälfte der städtischen Rate. Eine Studie zur ländlichen häuslichen Gesundheitslogistik offenbarte logistische Hürden bei routinemäßiger Gerätewartung und Patientenschulung [4]Cristian Castillo, 'Home Healthcare in Spanish Rural Areas,' Socio-Economic Planning Sciences, sciencedirect.com. Resultierende Disparitäten zwingen regionale Behörden, mobile Klinik-Initiativen zu testen, aber Kapitalzwänge verlangsamen den Fortschritt. Hersteller, die Pilotprogramme mit Telegesundheits-Startups durchführen, hoffen, ferne Einführung als machbar zu beweisen, doch bis sich die Abdeckung verbessert, begrenzt gedämpfte ländliche Nachfrage das Wachstum des gesamten spanischen Marktes für Diabetes-Geräte.

Referenzpreissystem-Obergrenzen für Teststreifen

Spaniens Referenzpreissystem reduziert Teststreifen-Margen um etwa 15%. Niedrigere Rentabilität begrenzt Werbebudgets für fortschrittliche Streifen, die Blutprobenvolumen reduzieren oder Genauigkeit verbessern. Hersteller priorisieren daher CGM-Sensoren und lassen grundlegende Glukometer-Innovation stagnieren. Apotheken verkaufen weiterhin große Mengen, aber unterdrückte Preise verringern den Umsatzpool und moderieren die Wachstumstrajektorie der Marktgröße für Diabetes-Geräte in Spanien.

Fragmentierte regionale Beschaffungsverzögerungen

Jede autonome Gemeinschaft setzt unabhängige Ausschreibungszyklen fest, was zu asynchroner Adoption neuer Technologien führt. Die resultierende 3-6-monatige Verzögerung im Vergleich zu zentralisierten Systemen reduziert kumulative Fünfjahresumsätze. Lieferanten unterhalten separate Verkaufsteams für prioritäre Regionen wie Katalonien und Baskenland, was Betriebskosten erhöht. Harmonisierungsbemühungen bleiben langsam, so dass Beschaffungsfragmentierung als struktureller Bremsfaktor für den spanischen Markt für Diabetes-Geräte bestehen bleibt.

Segmentanalyse

Nach Gerätekategorie: Überwachungsdominanz, Management-Momentum

Überwachungsgeräte hielten 60,24% des spanischen Marktes für Diabetes-Geräte im Jahr 2024, verstärkt durch standardisierte Glukosetest-Protokolle in allen autonomen Gemeinschaften. CGM-Subsegment-Momentum setzt sich mit einer CAGR von 8,41% fort, da Finanzierung wächst und klinische Evidenz Kosteneinsparungen validiert. Die Marktgröße für Diabetes-Geräte in Spanien für Überwachungsgeräte wird voraussichtlich bis 2030 690 Millionen USD erreichen und zeigt anhaltende Volumen- und Wertexpansion.

Management-Geräte-einschließlich Pumpen und intelligenter Pens-repräsentieren einen kleineren, aber strategisch bedeutsamen Anteil. Hybride geschlossene Kreislaufsysteme, die in spanischen Krankenhäusern getestet werden, beweisen signifikante glykämische Verbesserungen und veranlassen mehr Regionen, fortschrittliche Pumpen zu erstatten. Verfügbarkeit intelligenter Pens in Apotheken hat Zugangsbarrieren gesenkt; gekoppelt mit automatisierten Dosierungsalgorithmen reduzieren diese Geräte die Benutzerbelastung und steigern die Therapietreue. Lieferanten bündeln Cloud-Dashboards mit Pens, um das aufkommende datengesteuerte Pflegemodell zu kapitalisieren und ihren Fußabdruck im spanischen Markt für Diabetes-Geräte weiter zu vergrößern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Endverbraucher: Krankenhaus-Anker, häusliche Beschleunigung

Krankenhäuser beherrschten 46,12% des Marktanteils für Diabetes-Geräte in Spanien im Jahr 2024 dank ihrer Gatekeeper-Rolle für komplexe Geräteinitiation. Zentrale pharmakotherapeutische Ausschüsse genehmigen noch immer Pumpen- und CGM-Verschreibungen und beeinflussen nachfolgende ambulante Trajektorien. Krankenhausinterne Adoption professioneller CGMs für akute Behandlung unterstützt fortgesetzte Einheitenplatzierungen.

Häusliche Pflegeumgebungen wachsen am schnellsten mit 7,83% CAGR, unterstützt durch Telemedizin-Expansion, die durch Spaniens Digitale Gesundheitsstrategie gefördert wird. Lockdown-Studien zeigten verbesserte Zeit-im-Zielbereich trotz weniger Klinikbesuche und validierten Vorteile der Fernüberwachung doi.org. Die Marktgröße für Diabetes-Geräte in Spanien, die von häuslichen Pflegenutzern generiert wird, wird voraussichtlich bis 2030 350 Millionen USD überschreiten und die allgemeine Sektorresilienz steigern.

Nach Vertriebskanal: Einzelhandelsreichweite, Online-Anstieg

Apotheken im Einzelhandel erbringen 55,35% des Umsatzes von 2024 und demonstrieren unvergleichliche geografische Präsenz und Erstattungsintegration. Ihre Beratungsrolle erweitert sich, da Apotheker kontinuierliche Weiterbildungspunkte für Diabetes-Geräte-Beratung erhalten. Gebündelte Servicemodelle-wie Sensor-Starter-Packs plus Schulung-steigern den Wallet-Share im spanischen Markt für Diabetes-Geräte.

Online-Apotheken, mit 8,23% CAGR voranschreitend, ziehen technikaffine städtische Verbraucher an, die Haustürlieferung von Verbrauchsmaterialien schätzen. Integration mit Receta Electrónica hat nahtlose Zuzahlungsabwicklung ermöglicht, während Kurierdienste Kühlketten-Compliance für Insulin garantieren. Krankenhausapotheken bleiben unverzichtbar für anfängliche Pumpenzuteilungen und professionelle CGM-Vermietungen, stehen aber bei wiederkehrenden Verkäufen im Wettbewerb, da Distributoren Gemeinde-Kanäle incentivieren.

Nach Patiententyp: Typ-2-Volumen, Typ-1-Innovation

Typ-2-Patienten generieren 87,29% des Umsatzes und diktieren die Grundnachfrage. Da CGM- und intelligente Pen-Evidenz für diese Kohorte anwächst, sponsern öffentliche Zahler allmählich fortschrittliche Geräte und vergrößern absolute Volumina. Typ-1-Patienten adoptieren neue Technologie früher und repräsentieren die Innovations-Showcase, die HCL-Systemstudien vorantreibt, die breiteres Gerätedesign beeinflussen. Mit einer CAGR von 7,92% übertrifft ihre Kaufkraft signifikant das Bevölkerungswachstum und erhält Premium-Tier-Aktivität im spanischen Markt für Diabetes-Geräte aufrecht.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Gerätekonnektivität: Nicht-verbunden halten, kabellos steigen

Nicht-verbundene Geräte führten mit 78,64% Anteil im Jahr 2024 aufgrund niedrigerer Kosten und verankerter Erstattung. Referenzpreisdruck hält grundlegende Glukometer allgegenwärtig. Doch Bluetooth/Wireless-verbundene Geräte eilen mit 9,16% CAGR voraus, energetisiert durch app-basiertes Coaching und ferngesteuerte Kliniker-Dashboards. Der Marktanteil für Diabetes-Geräte in Spanien für verbundene Geräte könnte bis 2030 30% überschreiten, da autonomieorientierte jüngere Benutzer und digital versierte Senioren für integrierte Datenflüsse optieren.

Geografische Analyse

Spaniens dezentrale Gesundheitsarchitektur produziert markante regionale Kontraste. Südliche autonome Gemeinschaften wie Andalusien und Valencia kombinieren hohe Prävalenz mit beträchtlichen älteren Bevölkerungen und treiben erhöhten Pro-Kopf-Teststreifen- und CGM-Sensorverbrauch voran. Die Kanarischen Inseln führen Prävalenz-Charts mit 12% an und veranlassen lokale Behörden, CGM-Starter-Kits für Senioren in Gemeinde-Gesundheitszentren zu subventionieren. Diese Initiativen treiben den spanischen Markt für Diabetes-Geräte in Küstenzonen über nationale Durchschnitte hinaus voran.

Städtische Zentren-Madrid, Barcelona, Valencia und Sevilla-konzentrieren Fachkrankenhäuser und Universitätsforschung, was sie zu frühen Adoptern hybrider geschlossener Kreislauf-Pumpen und KI-gesteuerter Dosierungs-Apps macht. Madrids 600.000 Erwachsene mit Diabetes bilden einen dichten Nachfrage-Cluster; Beschaffungsteams dort priorisieren Interoperabilität mit der regionalen Gesundheitsakte und stimulieren Lieferanten, Software auf Spanisch und Katalanisch zu lokalisieren.

Ländliche Provinzen, insbesondere Kastilien-La Mancha und Extremadura, hinken bei CGM-Akzeptanz aufgrund von Breitbandlücken und weniger ausgebildeten Endokrinologen hinterher. Mobile Telegesundheits-Vans, die in Segovia pilotiert werden, zeigen Versprechen, benötigen aber nachhaltige Finanzierung. Bis solche Programme skalieren, begrenzt limitierte Geräte-Exposition den Beitrag zur Marktgröße für Diabetes-Geräte in Spanien aus diesen Gebieten.

Baskenland und Navarra nutzen höhere Pro-Kopf-Ausgaben für öffentliche Gesundheit, um Diabetes-Geräte schneller als der nationale Mittelwert in chronische Pflegepfade zu integrieren. Kataloniens chronisches Krankheitspaket fügt schrittweise CGM-Finanzierung hinzu; seine einheitliche Gesundheitsinformationsplattform unterstützt datengesteuerte Erstattungsentscheidungen und bietet eine Blaupause, die andere Regionen zu replizieren anstreben. Diese führenden Gemeinschaften machen gemeinsam einen unverhältnismäßigen Anteil der Premium-Geräte-Verkäufe aus und verstärken das Wachstum des gesamten spanischen Marktes für Diabetes-Geräte.

Wettbewerbslandschaft

Der spanische Markt für Diabetes-Geräte ist mäßig konzentriert, wobei Abbott, Medtronic und Dexcom die Überwachungsumsätze anführen, während Medtronic und Ypsomed Pumpeninstallationen beherrschen. Strategische Allianzen definieren Rivalität neu: Medtronics Partnerschaft mit Abbott richtet Glukosemessung mit interoperablen Pumpen aus und verspricht nahtlose Datenübergaben, die Spaniens E-Rezept-Standards erfüllen. Ypsolands 80,8%iger Pumpenverkaufs-Sprung unterstreicht steigendes Interesse an automatisierter Dosierung; sein Fokus auf offene Protokoll-Bluetooth-Konnektivität resoniert mit Krankenhäusern, die flexible Integrationen benötigen.

Einheimischer Akteur Insulcloud nutzt Cloud-Analytik, um lokale Beschaffungskriterien für interoperable Lösungen zu erfüllen, und bietet Echtzeit-Dashboards, die sich mit autonomen Gemeinde-Telegesundheitsportalen verbinden. Menarini Diagnostics nutzt etablierte Labor-Diagnostik-Beziehungen, um Glukometer mit HbA1c-Testservices zu bündeln und seine Präsenz in öffentlichen Klinik-Ausschreibungen zu verankern. Fragmentierte Beschaffung belohnt adaptive Distributoren, die Angebote lokalisieren, Kliniker schulen und regionsspezifische Ersatzteil-Logistik garantieren und ein lebendiges mittleres Segment im spanischen Markt für Diabetes-Geräte fördern.

Regulatorische Strenge formt Wettbewerb: AEMPS-Cybersecurity-Mandate fordern kleinere Einsteiger ohne dedizierte Compliance-Teams heraus, aber etablierte Multinationale kapitalisieren auf ihre Audit-Erfahrung, um frühe Genehmigungen zu sichern. Unternehmen differenzieren sich auch über Post-Sale-Support und bieten 24-Stunden-Hilfsleitungen auf Spanisch, Katalanisch und Baskisch, um regionale Sprachanforderungen zu erfüllen. Da E-Rezept-Daten reifen, werden analytikbasierte Therapietreue-Programme zu einem neuen Schlachtfeld und veranlassen Gerätehersteller, KI-Algorithmen einzubetten, die Versorgungslücken kennzeichnen und proaktive Interventionen vorschlagen.

Branchenführer für Diabetes-Geräte in Spanien

Dexcom Inc.

Ascensia Diabetes Care

Eli Lilly and Company

Tandem Diabetes Care

Ypsomed AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2024: Dexcom startete das Echtzeit-CGM-System Dexcom ONE+ in Spanien und bietet Werkskalibrierung und direkte Smartphone-Anzeige.

- November 2022: Der Eversense E3-Kontinuierliche-Glukose-Monitor (CGM) wurde von der FDA genehmigt und erhielt eine CE-Kennzeichnung in Europa für Menschen mit Diabetes ab 18 Jahren.

- Juni 2022: Senseonics erhielt eine CE-Kennzeichnung für ein 6-Monats-CGM-Implantat. Ascensia Diabetes Care, das sich 2020 für den Verkauf von Eversense anmeldete, sollte das Diabetes-Gerät in Ländern wie Deutschland, Italien und Spanien vertreiben, wo es den Grundstein für die Einführung durch Verkaufskonferenzen und Änderungen seines Vertriebsmodells legte.

Berichtsumfang für den spanischen Markt für Diabetes-Geräte

Der spanische Markt für Diabetes-Geräte ist segmentiert nach Management-Geräten (Insulinpumpen, Insulinspritzen, Kartuschen in wiederverwendbaren Pens, Insulin-Einwegpens und Jet-Injektoren) und Überwachungsgeräten (Selbstüberwachung des Blutzuckers und kontinuierliche Glukosemessung). Der Bericht bietet den Wert (in USD) und das Volumen (in Einheiten) für die oben genannten Segmente.

| Überwachungsgeräte | Selbstüberwachung des Blutzuckers (SMBG) | Glukometer-Geräte |

| Teststreifen | ||

| Lanzetten | ||

| Kontinuierliche Glukosemessung (CGM) | Sensoren | |

| Sender und Empfänger (Dauerhaft) | ||

| Management-Geräte | Insulinpumpensysteme | Pumpengerät |

| Pumpenreservoir | ||

| Infusionsset | ||

| Patch-Pumpe | ||

| Insulin-Abgabe-Pens | Einwegpens | |

| Wiederverwendbare intelligente Pens | ||

| Insulinspritzen | ||

| Insulinkartuschen | ||

| Krankenhäuser |

| Fachkliniken |

| Häusliche Pflegeumgebungen |

| Krankenhausapotheken |

| Apotheken im Einzelhandel |

| Online-Apotheken |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestationsdiabetes/Andere |

| Bluetooth/Wireless-verbunden |

| Nicht-verbunden |

| Nach Gerätekategorie | Überwachungsgeräte | Selbstüberwachung des Blutzuckers (SMBG) | Glukometer-Geräte |

| Teststreifen | |||

| Lanzetten | |||

| Kontinuierliche Glukosemessung (CGM) | Sensoren | ||

| Sender und Empfänger (Dauerhaft) | |||

| Management-Geräte | Insulinpumpensysteme | Pumpengerät | |

| Pumpenreservoir | |||

| Infusionsset | |||

| Patch-Pumpe | |||

| Insulin-Abgabe-Pens | Einwegpens | ||

| Wiederverwendbare intelligente Pens | |||

| Insulinspritzen | |||

| Insulinkartuschen | |||

| Nach Endverbraucher | Krankenhäuser | ||

| Fachkliniken | |||

| Häusliche Pflegeumgebungen | |||

| Nach Vertriebskanal | Krankenhausapotheken | ||

| Apotheken im Einzelhandel | |||

| Online-Apotheken | |||

| Nach Patiententyp | Typ-1-Diabetes | ||

| Typ-2-Diabetes | |||

| Gestationsdiabetes/Andere | |||

| Nach Gerätekonnektivität | Bluetooth/Wireless-verbunden | ||

| Nicht-verbunden | |||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der spanische Markt für Diabetes-Geräte?

Die Marktgröße für Diabetes-Geräte in Spanien wird voraussichtlich 0,76 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 7,41% auf 1,09 Milliarden USD bis 2030 wachsen.

Welches Produktsegment expandiert am schnellsten?

Kontinuierliche Glukosemess-Systeme sind das am schnellsten wachsende Segment mit einer CAGR von 8,4% bis 2030, da die Primärversorgungserstattung die Abdeckung erweitert.

Wer sind die Hauptakteure im spanischen Markt für Diabetes-Geräte?

Dexcom, Abbott, Novo Nordisk, Medtronic und Sanofi sind die wichtigsten Unternehmen, die im spanischen Markt für Diabetes-Geräte tätig sind.

Wo ist die CGM-Akzeptanz am niedrigsten und warum?

Das ländliche Kastilien-La Mancha und Extremadura zeigen persistierend niedrige Adoption aufgrund spärlicher Facharztabdeckung, begrenzter Breitbandversorgung und niedrigerer Haushaltseinkommen, was die städtisch-ländliche Versorgungskluft erweitert.

Seite zuletzt aktualisiert am: