Marktanalyse für Rechenzentrumsnetzwerke in Südkorea

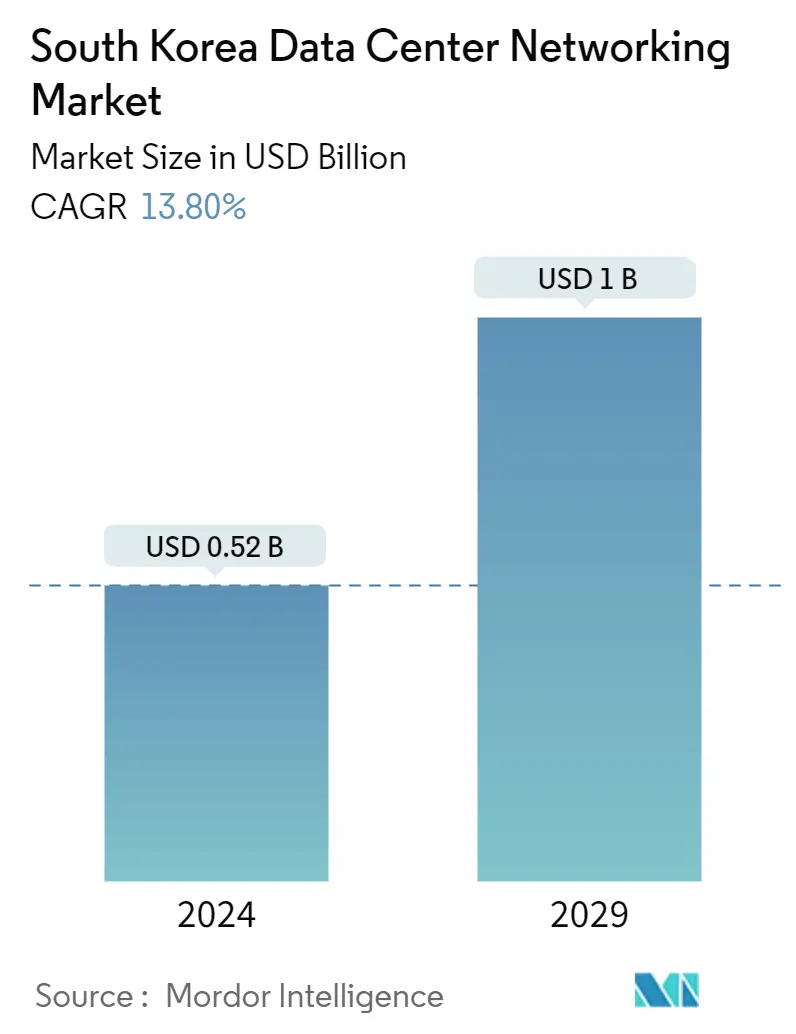

Die Größe des südkoreanischen Marktes für Rechenzentrumsnetzwerke wird im Jahr 2024 auf 0,52 Mrd. USD geschätzt und wird bis 2029 voraussichtlich 1 Mrd. USD erreichen und im Prognosezeitraum (2024-2029) mit einer CAGR von 13,80 % wachsen.

- Als eines der Hauptziele zielt Südkoreas K-Network 2030-Strategie darauf ab, die Netzwerkinfrastruktur des Landes zu stärken und zu modernisieren und gleichzeitig energieeffiziente und ausfallsichere Systeme zu entwickeln. Südkorea hat sich zum Ziel gesetzt, seine optische Kommunikationsgeschwindigkeit bis 2026 zu verdoppeln und bis 2030 zu vervierfachen.

- In der Zwischenzeit wird es auch die Übertragungskapazität für Seekabel des Landes erhöhen. Südkorea will die Geschwindigkeit des Packet Optical Transport Network (POTN) von derzeit 100 Gbit/s bis 2026 auf 200 Gbit/s und bis 2030 auf 400 Gbit/s erhöhen und gleichzeitig die Übertragungskapazität erheblich steigern. Ein solcher Faktor sorgt für ein positives Marktwachstum.

- Im Bau befindliche IT-Belastbarkeit Die bevorstehende IT-Belastbarkeit des südkoreanischen Rechenzentrumsmarktes wird voraussichtlich bis 2029 2K MW erreichen.

- Im Bau befindliche Doppelbodenfläche Es wird erwartet, dass der Bau von Doppelbodenflächen im Land bis 2029 auf 5,7 Millionen Quadratfuß steigen wird.

- Geplante Racks Die Gesamtzahl der zu installierenden Racks des Landes wird bis 2029 voraussichtlich 285.816 Einheiten erreichen. Es wird erwartet, dass der Großraum Seoul in den kommenden Jahren die maximale Anzahl von Racks beherbergen wird.

- Geplante Seekabel Es gibt fast 11 Seekabelsysteme, die Südkorea verbinden, und viele befinden sich im Bau. Ein solches Seekabel, das voraussichtlich 2025 in Betrieb genommen wird, ist Bridge One, das sich über 330 Kilometer erstreckt und Anlandepunkte von Pohang, Südkorea, aus hat.

Markttrends für Rechenzentrumsnetzwerke in Südkorea

BFSI wird signifikanten Marktanteil halten

- Das durchschnittliche Finanzinstitut benötigt eine Konstellation von Diensten, Fähigkeiten und Sicherheitsrichtlinien, um das Tagesgeschäft zu erledigen. Managed IT-Services unterstützen bei jedem dieser Probleme, indem sie Best Practices implementieren, die von erfahrenen Fachleuten überwacht werden, um das Netzwerk zu optimieren. Im Banken-, Finanzdienstleistungs- und Versicherungssektor (BFSI) kann SDN die Anforderungen von Technologien der nächsten Generation durch ein Netzwerk erfüllen, das Flexibilität, Agilität, Sicherheit und Hingabe im Dienste eines wirklich kundenorientierten Erlebnisses bietet.

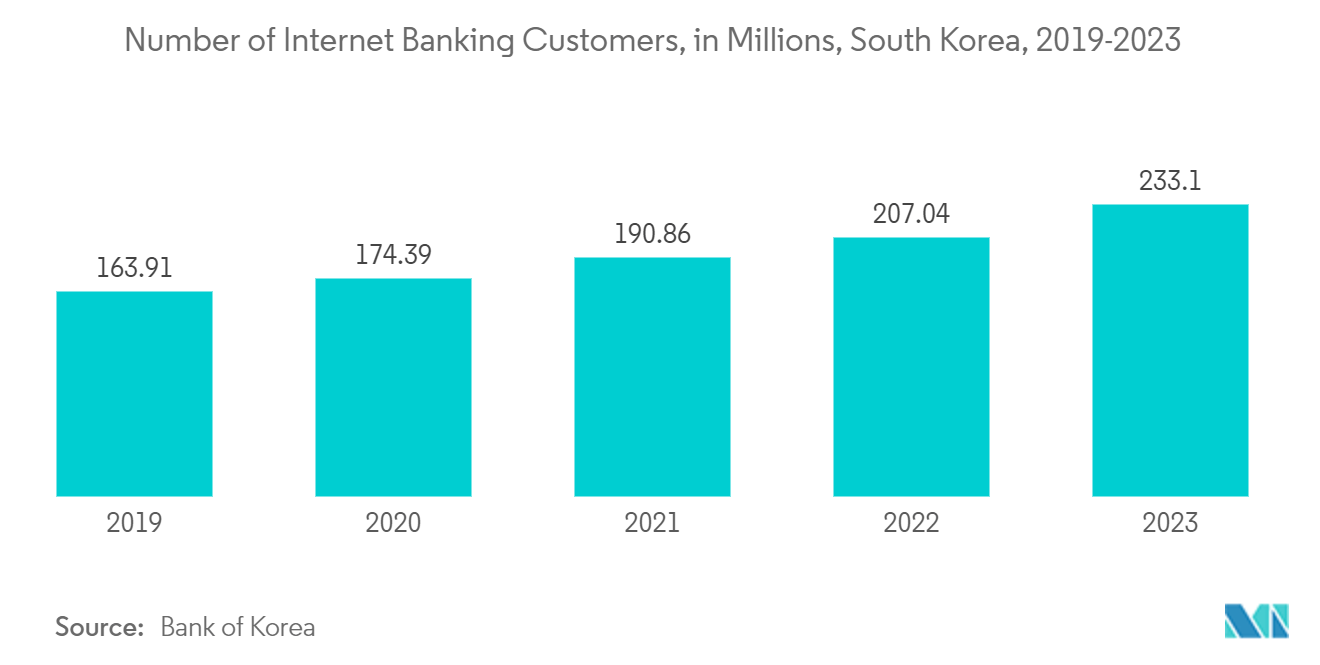

- Südkorea verfügt über einen fortschrittlichen und profitablen Finanzdienstleistungssektor, einschließlich der drittgrößten Versicherungs- und Bankenmärkte Asiens. Starke Fundamentaldaten und aggressive Regulierungen untermauern die Stabilität des Bankensektors. Die Einführung digitaler Banken war ein wichtiger Schritt in Richtung digitales Banking in Südkorea. Die K Bank und die Kakao Bank wurden 2017 und die Toss Bank im Jahr 2021 gegründet.

- Im Jahr 2016 wurden die Vorschriften gelockert, um die Verwendung eines Cloud-Servers für Forschungs- und Managementunterstützung zu ermöglichen, solange dieser keine Kundeninformationen verarbeitet. In der Folge begannen inländische Finanzunternehmen, die Cloud für E-Mails und Messenger-Dienste zu nutzen. Im Jahr 2019 wurde die Verwendung von Cloud-Servern erlaubt, um persönliche Bonitätsinformationen und eindeutige Identifikationsinformationen unter bestimmten Bedingungen zu verarbeiten. Dies führte dazu, dass immer mehr Finanzunternehmen Cloud-Server für den Kundenservice und die Arbeit zu Hause nutzten.

- Die Regierung hat auch ihre Pläne angekündigt, Seoul in ein Fintech-Testfeld zu verwandeln, was die Nachfrage nach Rechenzentrumsnetzwerken aus dem BFSI-Segment weiter ankurbeln könnte. Koreanische Banken bereiten sich auf die Digitalisierung vor, indem sie die Schließung ihrer Filialen landesweit beschleunigen. Dieser Schritt zielt auch darauf ab, die Fixkosten zu senken, um Geld für Investitionen in wachsende digitale Unternehmen freizusetzen. Derzeit besuchen aufgrund der wachsenden Beliebtheit von Mobile-Banking-Plattformen nur weniger Menschen Filialen. Solche Trends könnten die Nachfrage nach Rechenzentren und Netzwerklösungen aus dem BFSI-Segment in den kommenden Jahren ankurbeln.

Application Delivery Controller wird großes Marktwachstum halten

- Die Application Delivery Controller sorgen in erster Linie für Sicherheit und Zugriff auf die Anwendungen zu Spitzenzeiten. Da sich das Computing in Richtung Cloud bewegt, haben Software-ADCs Aufgaben ausgeführt, die traditionell von kundenspezifischer Hardware ausgeführt wurden. Sie bieten auch zusätzliche Funktionen und Flexibilität für die Anwendungsbereitstellung.

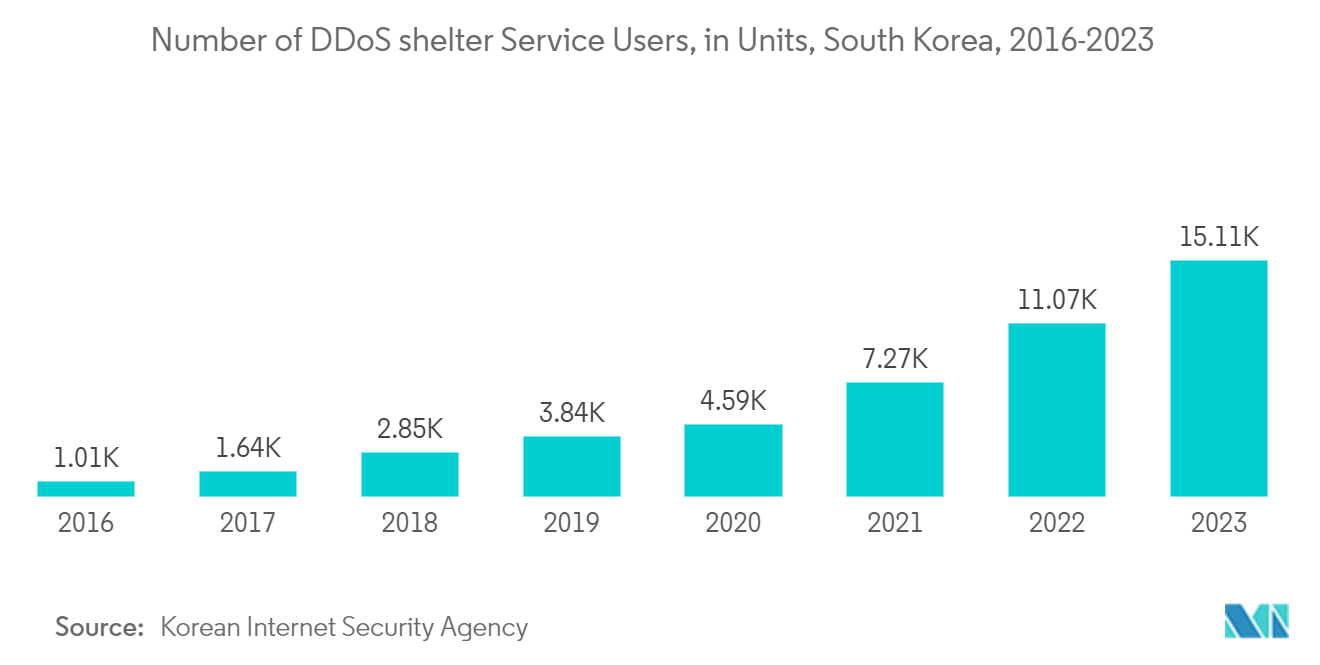

- Darüber hinaus können sich Unternehmen angesichts der Zunahme von DDoS-Angriffen (Distributed Denial-of-Service), die Unternehmensserver stören, auch darauf verlassen, dass ADCs Limits für Anfragen und Datenverkehr festlegen, die auf eine einzelne interne Serverressource treffen. In Seoul stieg die Zahl der Cyberbedrohungen nach Angaben der Regierung im Jahr 2022 aufgrund zunehmender Ransomware-Angriffe um mehr als 60 Prozent gegenüber dem Vorjahr. Die Zahl der Distributed-Denial-of-Service-Angriffe (DDoS) stieg mit 48 Fällen ebenfalls stetig an, ein deutlicher Anstieg gegenüber neun vor einem Jahr.

- Ein ADC kann daher physisch als Hardware-Appliance oder virtuell als Software bereitgestellt werden. Die virtuellen Application Delivery Controller sind in erster Linie in großen Unternehmensrechenzentren und Cloud-Computing-Umgebungen nützlich, da Kunden die Möglichkeit benötigen, die Kapazität bei schwankender Anwendungsnachfrage nach oben und unten zu skalieren.

- Aufgrund globaler IT-Trends wie Digitalisierung und Remote-Arbeit ist die Durchdringungsrate von Cloud-Diensten in Südkorea in den letzten zehn Jahren drastisch gestiegen. Einige der Hauptakteure des Marktes sind Amazon Web Services, Alibaba Cloud, Google Cloud Platform, Microsoft Azure und andere. Im Gegensatz zu herkömmlichen On-Premise-Application Delivery Controllern, die zusammen mit den Anwendungsservern installiert werden, ist die Erreichbarkeit rund um die Uhr der wichtigste Vorteil eines Cloud-basierten Application Delivery Controllers.

- Durch den Client-Zugriff auf den Anwendungsserver von überall, im Büro oder auf dem Heimweg, und von jedem Gerät, einem Desktop, einem Laptop, einem Smartphone oder Tablet, ermöglicht ein Cloud-basierter ADC Clients oder Benutzern den Zugriff auf die benötigten Webserver und verbessert so die Effizienz der Geschäftsprozesse. Im Jahr 2022 war der am häufigsten genutzte Cloud-Dienst in Südkorea Naver Cloud, der von rund 72 Prozent der Befragten in einer Umfrage gewählt wurde. Dieses Cloud-Unternehmen bietet IT-Plattformdienste wie Speicher, IT-Infrastrukturberatung, Rechenzentren, Netzwerke und Sicherheit an.

- Führende ADC-Anbieter wie F5 Networks haben damit begonnen, ihre Produkte in die drei großen Cloud-Anbieter wie Amazon Web Services (AWS), Microsoft Azure und Google Cloud Platform (GCP) zu integrieren, mit einem flexiblen Modell, das dem Cloud-Kaufverhalten der Benutzer entspricht. Insgesamt wird erwartet, dass der Markt im Prognosezeitraum wachsen wird.

Überblick über die Rechenzentrumsnetzwerkbranche in Südkorea

Der südkoreanische Markt für Rechenzentrumsnetzwerke weist eine erhebliche Konsolidierung auf. Führende Akteure wenden unterschiedliche Strategien wie Fusionen und Übernahmen (MA), Kooperationen und Partnerschaften an. Diese dynamische Landschaft fördert einen intensiven Wettbewerb zwischen Unternehmen. Zu den wichtigsten Branchenteilnehmern gehören unter anderem Cisco Systems Inc. und Arista Networks Inc.

Im März 2023 stellte Arista Networks das Arista WAN Routing System vor, eine umfassende Integration von drei innovativen Netzwerklösungen. Dieses System kombiniert Routing-Plattformen der Enterprise-Klasse, Carrier-/Cloud-neutrale Internet-Transit-Funktionen und den CloudVision Pathfinder Service. Ziel ist es, kundenweite Netzwerke zu rationalisieren und zu verbessern, ihre Verwaltung zu vereinfachen und die Gesamtleistung zu verbessern.

Südkoreanische Marktführer für Rechenzentrumsnetzwerke

Cisco Systems Inc.

Arista Networks Inc.

Juniper Networks Inc.

Huawei Technologies Co. Ltd.

VMware Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Rechenzentrumsnetzwerke in Südkorea

- Juli 2023 Die Broadcom Corporation enthüllte eine bahnbrechende Entwicklung für Unternehmensrechenzentren – den Broadcom Trident 4-X7 Ethernet-Switch-ASIC. Dieser voll programmierbare Switch mit 4,0 Terabit/Sekunde wurde speziell für Top-of-Rack-Boxen (ToR) entwickelt und erfüllt deren spezifische Anforderungen.

- Juni 2023 Cisco Inc. kündigte seine Vision für die Cisco Networking Cloud an, eine integrierte Verwaltungsplattform für On-Premise- und Cloud-Betriebsmodelle. Zu den neuen Innovationen gehören SSO, API-Schlüsselaustausch/Repository, nachhaltige Netzwerklösungen für Rechenzentren und erweiterte Netzwerksicherheit mit Cisco ThousandEyes.

Segmentierung der südkoreanischen Rechenzentrumsnetzwerkbranche

Rechenzentrumsnetzwerke beziehen sich auf die Reihe von Technologien, Protokollen und Hardware, die zum Verbinden physischer und netzwerkbasierter Geräte und zum Verwalten der Netzwerkinfrastruktur, Speicherung und Verarbeitung von Anwendungen und Daten verwendet werden. Die Vernetzung von Rechenzentren ist sehr wichtig für die 100%ige Verfügbarkeit von Rechenzentren. In der heutigen mit dem Internet verbundenen Welt werden geschäftliche Workloads auf einzelnen Computern ausgeführt, was zu einem Bedarf an Rechenzentrumsnetzwerken führt. Netzwerke bieten Servern, Clients, Anwendungen und Middleware einen Standardplan, um die Ausführung von Workloads zu staffeln und auch den Zugriff auf die erzeugten Daten zu verwalten.

Der südkoreanische Markt für Rechenzentrumsnetzwerke ist nach Produkten (Ethernet-Switches, Router, Storage Area Network (SAN), Application Delivery Controller (ADC) und andere Netzwerkgeräte), nach Dienstleistungen (Installation und Integration, Schulung und Beratung sowie Support und Wartung) und nach Endbenutzern (IT und Telekommunikation, BFSI, Regierung, Medien und Unterhaltung und andere Endbenutzer) unterteilt.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Nach Produkt | Ethernet-Switche |

| Router | |

| Speicherbereichsnetzwerk (SAN) | |

| Anwendungsbereitstellungscontroller (ADC) | |

| Andere Netzwerkgeräte | |

| Nach Services | Installation und Integration |

| Training & Beratung | |

| Support und Wartung |

| IT und Telekommunikation |

| BFSI |

| Regierung |

| Medien & Unterhaltung |

| Andere Endbenutzer |

| Nach Komponente | Nach Produkt | Ethernet-Switche |

| Router | ||

| Speicherbereichsnetzwerk (SAN) | ||

| Anwendungsbereitstellungscontroller (ADC) | ||

| Andere Netzwerkgeräte | ||

| Nach Services | Installation und Integration | |

| Training & Beratung | ||

| Support und Wartung | ||

| Endbenutzer | IT und Telekommunikation | |

| BFSI | ||

| Regierung | ||

| Medien & Unterhaltung | ||

| Andere Endbenutzer | ||

Häufig gestellte Fragen zur Marktforschung für Rechenzentrumsnetzwerke in Südkorea

Wie groß ist der südkoreanische Markt für Rechenzentrumsnetzwerke?

Es wird erwartet, dass die Größe des südkoreanischen Marktes für Rechenzentrumsnetzwerke im Jahr 2024 0,52 Milliarden US-Dollar erreichen und mit einer CAGR von 13,80 % wachsen wird, um bis 2029 1 Milliarde US-Dollar zu erreichen.

Wie groß ist der aktuelle Markt für Rechenzentrumsnetzwerke in Südkorea?

Im Jahr 2024 wird die Größe des südkoreanischen Marktes für Rechenzentrumsnetzwerke voraussichtlich 0,52 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südkoreanischen Markt für Rechenzentrumsnetzwerke?

Cisco Systems Inc., Arista Networks Inc., Juniper Networks Inc., Huawei Technologies Co. Ltd., VMware Inc. sind die wichtigsten Unternehmen, die auf dem südkoreanischen Markt für Rechenzentrumsnetzwerke tätig sind.

Welche Jahre deckt dieser südkoreanische Markt für Rechenzentrumsnetzwerke ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südkoreanischen Marktes für Rechenzentrumsnetzwerke auf 0,45 Mrd. USD geschätzt. Der Bericht deckt die historische Marktgröße des südkoreanischen Marktes für Rechenzentrumsnetzwerke für Jahre ab 2018, 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Größe des südkoreanischen Marktes für Rechenzentrumsnetzwerke für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die südkoreanische Netzwerkbranche für Rechenzentren

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Rechenzentrumsnetzwerken in Südkorea im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Rechenzentren in Südkorea umfasst einen Marktprognoseausblick für 2024 bis (2024 bis 2029) und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.