Analyse des Düngemittelmarktes in Südostasien

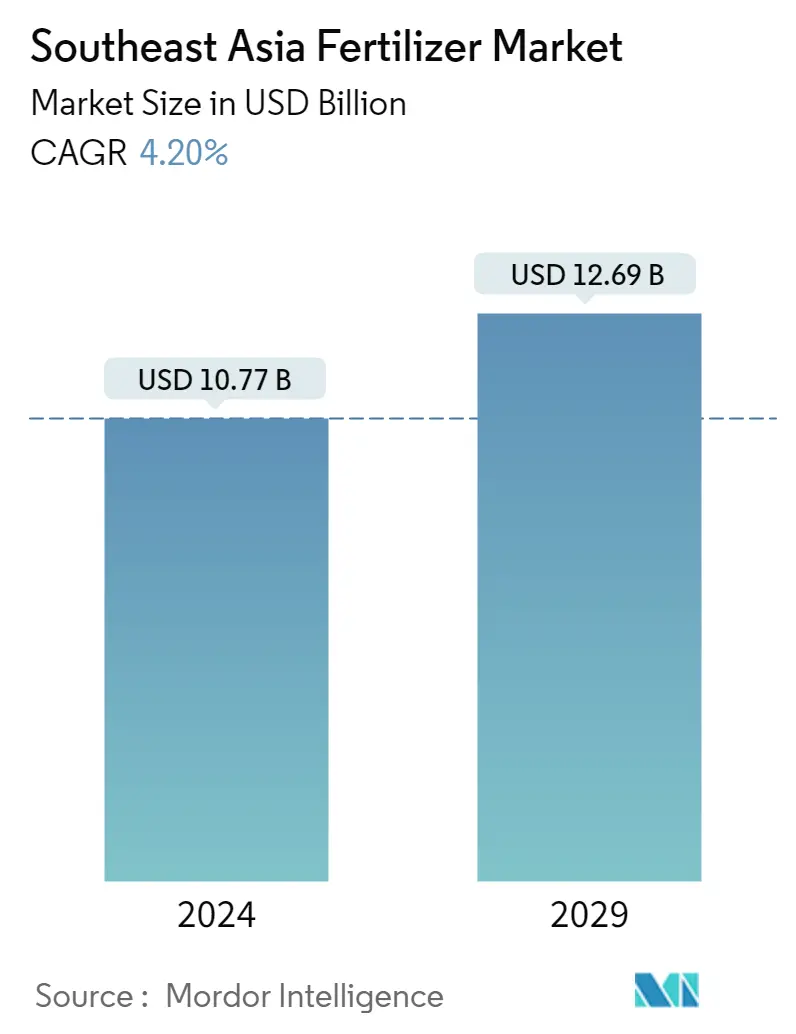

Die Größe des südostasiatischen Düngemittelmarktes wird im Jahr 2024 auf 10,77 Milliarden US-Dollar geschätzt und soll bis 2029 12,69 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,20 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des Arbeitskräftemangels und der Schließung von Düngemittelfabriken in den integrierten Chemiekomplexen waren die Lieferungen im ersten Lockdown-Prozess beeinträchtigt. Der Mangel an Düngemitteln in Ländern wie Myanmar, die stark von Importen abhängig sind, wurde durch die Pandemie stark beeinträchtigt. Die Preise für importierten Dünger stiegen im ganzen Land sprunghaft an.

Die Landwirtschaft bildet in den meisten Ländern Südostasiens den wichtigsten Sektor der Volkswirtschaft. Da diese Länder den Sektor durch Diversifizierung der Landwirtschaft und umfangreiche Mehrfachanbauprogramme ausbauen, ist die Nachfrage nach landwirtschaftlichen Düngemitteln weiter gestiegen.

Einige Länder, die über Rohstoffressourcen wie Erdgas verfügen, haben ihre Produktionsanlagen entwickelt und erweitert, während andere weiterhin auf Importe aus Nachbarländern in der Region und darüber hinaus angewiesen sind. Die Produktion von Harnstoffdünger ist der dominierende Sektor in der Düngemittelindustrie Südostasiens, der Hauptgrund dafür ist die Verfügbarkeit großer Erdgasvorkommen.

Vietnam und Indonesien gehören zu den größten Harnstoffverbrauchern in Südostasien. Das Verbrauchswachstum wird hauptsächlich durch die Nachfrage nach Harnstoff als Direktdünger angetrieben. Nach Angaben der FAO ist in Vietnam in den letzten Jahren ein deutlicher Anstieg der Harnstoffproduktion zu verzeichnen. Beispielsweise wurde im Jahr 2016 die Harnstoffproduktion mit 2.033,7 Tausend Tonnen verzeichnet und stieg bis 2018 auf 2.425,1 Tausend Tonnen. Aufgrund der negativen Auswirkungen des Wetters auf die vietnamesische Landwirtschaft kam es jedoch zu einem leichten Rückgang des Wachstums des Harnstoffverbrauchs 2020.

Trends auf dem Düngemittelmarkt in Südostasien

Notwendigkeit einer Produktivitätssteigerung angesichts der wachsenden Nachfrage nach Nahrungspflanzen

Die Bevölkerung in der Region wächst rasant. Die wachsende Bevölkerung erhöht den Nahrungsmittelbedarf. Die Versorgung dieser wachsenden Bevölkerung mit Nahrungsmitteln ist wichtig, um die Produktion zu steigern. Andererseits könnte die zunehmende Urbanisierung und Industrialisierung in den kommenden Jahren zu einem Rückgang der Ackerfläche führen. Düngemittel werden seit langem eingesetzt, um die Produktivität von Nutzpflanzen zu steigern.

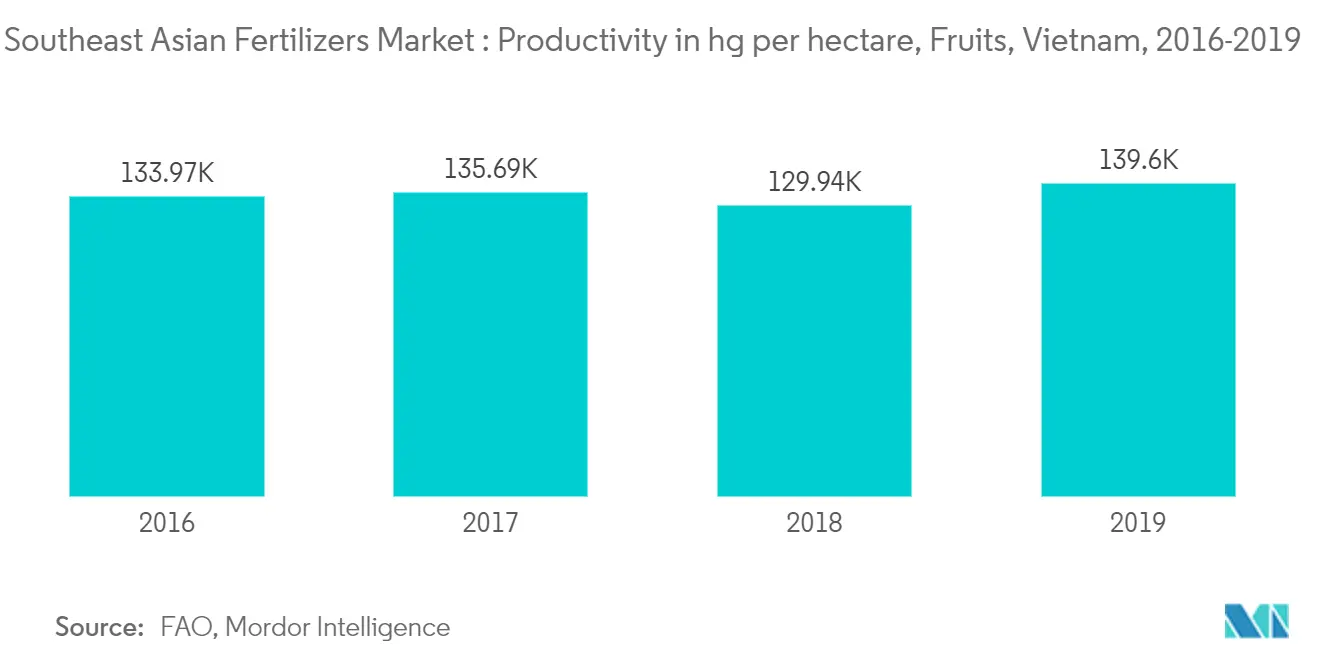

Ein angemessener und ausgewogener Einsatz von Düngemitteln dürfte dazu beitragen, die wachsende Bevölkerung von der verfügbaren Anbaufläche zu ernähren. Um die Maisproduktion aufgrund der steigenden Nachfrage aus dem Geflügelsektor zu steigern, hat die indonesische Regierung auch Maßnahmen zur Förderung der inländischen Maisproduktion und anderer Nutzpflanzen umgesetzt. Nach Angaben der Food and Agriculture Association ging der Obstertrag in Südostasien von 127.138 hg/ha im Jahr 2016 auf 118.890 hg/ha im Jahr 2019 zurück. Dies ist ein Hinweis auf die Notwendigkeit, die Produktivität landwirtschaftlicher Flächen durch den Einsatz von Düngemitteln zu steigern Das Gesundheitsbewusstsein steigt und die Nachfrage nach Früchten nimmt in der Region zu. Es wird erwartet, dass dies das Marktwachstum im Prognosezeitraum vorantreiben wird.

Technische und wissenschaftliche Fortschritte haben die Ausbringung von Düngemitteln in den letzten Jahren effizienter gemacht und den Landwirten dabei geholfen, den Nutzen der Düngemittel zu maximieren und gleichzeitig das Risiko einer Über-/Unter-/Missbrauchsverwendung zu verringern. Immer mehr innovative Düngemittelprodukte enthalten sekundäre Makronährstoffe (S, Ca und Mg) und Mikronährstoffe (z. B. Zn und B), um dem zunehmenden Auftreten von Mängeln entgegenzuwirken. Daher gelten Düngemittel als die Zukunft der Nutzpflanzen, um die Produktion zu steigern und Lücken zu schließen, da sie unter anderem Probleme wie den Salzgehalt des Bodens und chemische Abflüsse von Feldern lösen können. Dadurch sorgen sie dafür, dass der Boden mit der Zeit fruchtbarer wird.

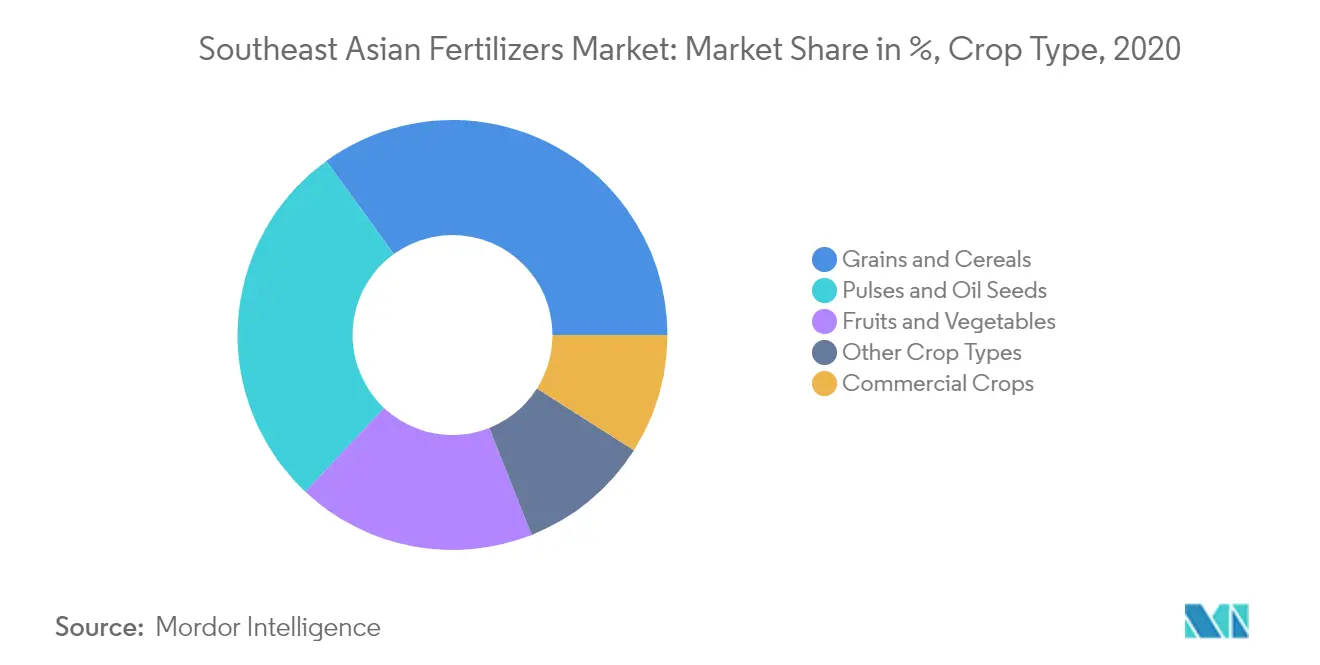

Das Segment Getreide und Getreide dominiert den Markt

Reis ist das wichtigste Grundnahrungsmittel der Region. Moderne mechanisierte Anbaumethoden und neue Reissorten erfreuen sich in der Region zunehmender Beliebtheit. Einige der Forschungseinrichtungen, wie zum Beispiel das International Rice Research Institute (IRRI), beteiligen sich aktiv an der Forschung zur Förderung des Reisanbaus in der Region. Es hat mehrere Reissorten in Vietnam eingeführt und ist auch am bewässerten Reisökosystem beteiligt. Im Mekong-Delta werden mehr als 1.600 Reissorten angebaut. Da die Böden in der Region aufgrund des intensiven Reisanbaus nährstoffarm sind, werden mehr Stickstoffdünger auf die Reisernte ausgebracht. So fördern die zunehmende Forschung und die Einführung neuer Sorten den Reisanbau und führen zu einem verstärkten Einsatz von Düngemitteln, was wiederum das Wachstum des Marktes in der Region vorantreibt.

Nach Angaben der FAO produzierte die Getreide- und Getreideindustrie der Philippinen im Untersuchungszeitraum im Jahr 2017 27,2 Millionen Tonnen Getreide und Getreide. Reis, Mais und Sorghum sind die wichtigsten auf den Philippinen angebauten Nutzpflanzen. Von allen Kulturpflanzen sind Mais und Reis die beiden dominierenden Kulturpflanzen, die einen Großteil der Düngemittel im Land verbrauchen. Laut einer Analyse der FAO verbraucht der auf den Philippinen angebaute Mais 17,7 % der gesamten philippinischen Düngemittel. Die Länder konzentrieren sich auf die Erreichung der Selbstversorgung bei der Getreideproduktion und verlangen den Einsatz einer angemessenen Menge an Düngemitteln, was das Wachstum des Marktes in der Region vorantreibt.

Überblick über die Düngemittelindustrie in Südostasien

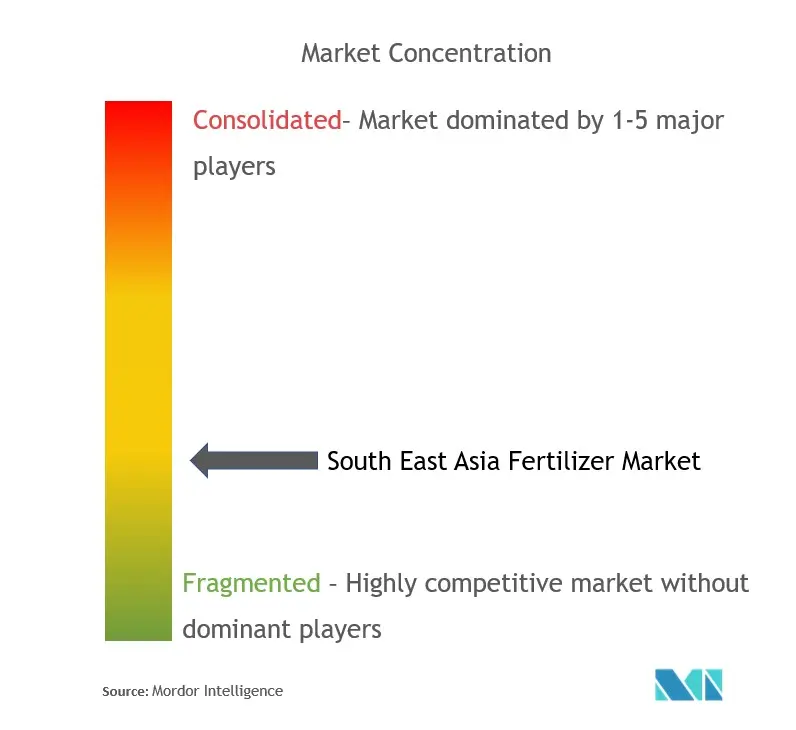

Der südostasiatische Düngemittelmarkt ist stark fragmentiert, wobei die Hauptakteure 22,43 % des Marktanteils ausmachen. Wichtige Akteure wie Yara International und Southern Fertilizer Ltd gehören zu den globalen Düngemittelherstellern. PT Petrokimia Gresik (PT. Pupuk Kalimantan Timur, Pupuk Siriwidjaya Palembang, PT Pupuk Kujang, Wilmar International Limited und Thai Central Chemical Public Company Limited sind einige der wichtigsten Akteure auf dem untersuchten Markt. Neue Produkteinführungen, Partnerschaften, Erweiterungen und Übernahmen sind wichtige Strategien, die von den führenden Unternehmen auf dem Markt übernommen werden.

Marktführer für Düngemittel in Südostasien

Yara International

Thai Central Chemical Public Company Limited

Southern Fertilizer Joint Stock Company

Ninh Binh Phosphate Fertilizer JSC

Terragro Fertilizer Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Düngemittelmarkt in Südostasien

Die Einführung neuer Produkte, Partnerschaften, Erweiterungen und Übernahmen sind die wichtigsten Strategien der führenden Unternehmen auf dem Markt. Beispielsweise erweiterte die Thai Central Chemical Public Company Limited im Jahr 2016 den Markt für NPK-Mehrnährstoffdünger in Myanmar durch den Bau eines neuen Lagers für die Verpackung des NPK-Mehrnährstoffdüngers von TCCC Myanmar Limited (TCCCM), der TCCC-Tochtergesellschaft in der Sonderwirtschaftszone Thilawa in Yangon.

Darüber hinaus konzentrieren sich die Marktteilnehmer auf Partnerschaften, um ihre Markennachfrage und ihr Produktportfolio zu steigern. Beispielsweise unterzeichneten PT Pupuk Kujang Cikampek und PT Pupuk Indonesia Pangan im Jahr 2021 eine Absichtserklärung zur Zusammenarbeit mit der Regierung der Regentschaft Bandung im Rahmen des Programms Farming System with Agrosolution (SIBEDAS), über das hochwertige Düngemittel an Landwirte der Regentschaft Bandung in Indonesien geliefert werden.

Segmentierung der Düngemittelindustrie in Südostasien

Dünger ist jede feste, flüssige oder gasförmige Substanz, die einen oder mehrere Pflanzennährstoffe in einer bekannten Menge enthält und auf den Boden, direkt auf Pflanzen oder zugesetzte wässrige Lösungen (wie bei der Fertigation) ausgebracht wird, um die Bodenfruchtbarkeit zu erhalten, die Pflanzenentwicklung und den Ertrag zu verbessern und/oder Erntequalität.

Der Bericht bietet eine eingehende Analyse verschiedener Parameter des südostasiatischen Düngemittelmarktes. Der Markt wurde nach Typ, Anwendung und Geografie segmentiert. Im Rahmen der geografischen Segmentierung wurde der Markt in Malaysia, Thailand, Vietnam, den Philippinen, Indonesien und dem übrigen Südostasien abgedeckt.

| Stickstoffhaltige Düngemittel | Harnstoff |

| Calcium-Ammonium-Nitrat (CAN) | |

| Ammoniak | |

| Ammoniumnitrat | |

| Ammoniumsulfat | |

| Andere stickstoffhaltige Düngemittel | |

| Phosphatdünger | Mono-Ammoniumphosphat (MAP) |

| Di-Ammoniumphosphat (DAP) | |

| Dreifaches Superphosphat (TSP) | |

| Andere Phosphatdünger | |

| Kalidünger | Kalisalz (MOP) |

| Andere Kalidünger | |

| Sekundärnährstoffdünger | |

| Mikronährstoffe |

| Getreide und Getreide |

| Ölsaaten und Hülsenfrüchte |

| Kommerzielle Nutzpflanzen |

| Früchte und Gemüse |

| Anderer Kulturtyp |

| Malaysia |

| Thailand |

| Vietnam |

| Philippinen |

| Indonesien |

| Rest Südostasiens |

| Nach Typ | Stickstoffhaltige Düngemittel | Harnstoff |

| Calcium-Ammonium-Nitrat (CAN) | ||

| Ammoniak | ||

| Ammoniumnitrat | ||

| Ammoniumsulfat | ||

| Andere stickstoffhaltige Düngemittel | ||

| Phosphatdünger | Mono-Ammoniumphosphat (MAP) | |

| Di-Ammoniumphosphat (DAP) | ||

| Dreifaches Superphosphat (TSP) | ||

| Andere Phosphatdünger | ||

| Kalidünger | Kalisalz (MOP) | |

| Andere Kalidünger | ||

| Sekundärnährstoffdünger | ||

| Mikronährstoffe | ||

| Auf Antrag | Getreide und Getreide | |

| Ölsaaten und Hülsenfrüchte | ||

| Kommerzielle Nutzpflanzen | ||

| Früchte und Gemüse | ||

| Anderer Kulturtyp | ||

| Nach Geographie | Malaysia | |

| Thailand | ||

| Vietnam | ||

| Philippinen | ||

| Indonesien | ||

| Rest Südostasiens | ||

Häufig gestellte Fragen zur Düngemittelmarktforschung in Südostasien

Wie groß ist der südostasiatische Düngemittelmarkt?

Die Größe des südostasiatischen Düngemittelmarktes wird im Jahr 2024 voraussichtlich 10,77 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,20 % bis 2029 auf 12,69 Milliarden US-Dollar wachsen.

Wie groß ist der Düngemittelmarkt in Südostasien derzeit?

Im Jahr 2024 wird die Größe des südostasiatischen Düngemittelmarktes voraussichtlich 10,77 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südostasiatischen Düngemittelmarkt?

Yara International, Thai Central Chemical Public Company Limited, Southern Fertilizer Joint Stock Company, Ninh Binh Phosphate Fertilizer JSC, Terragro Fertilizer Co. Ltd sind die größten Unternehmen, die auf dem südostasiatischen Düngemittelmarkt tätig sind.

Welche Jahre deckt dieser südostasiatische Düngemittelmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südostasiatischen Düngemittelmarktes auf 10,34 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Düngemittelmarkts in Südostasien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Düngemittelmarkts in Südostasien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Düngemittelindustrie in Südostasien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Düngemitteln in Südostasien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Düngemitteln in Südostasien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.