Marktgröße und Marktanteil des indonesischen Saatgutmarkts

Analyse des indonesischen Saatgutmarkts von Mordor Intelligenz

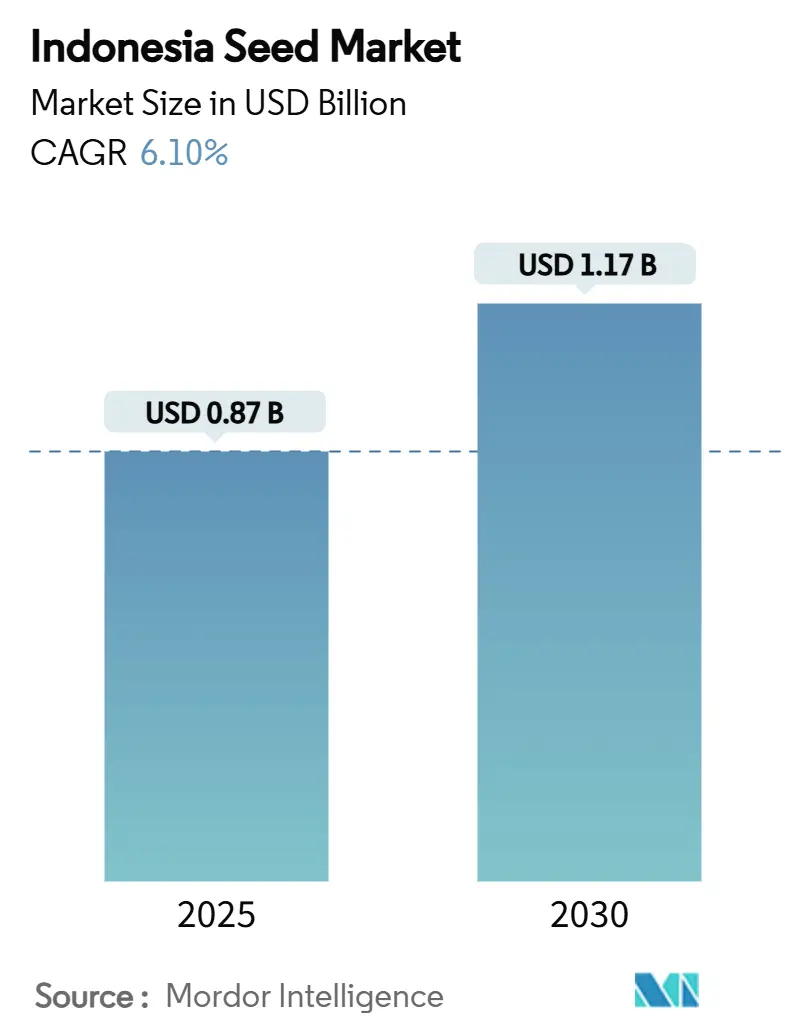

Die Größe des indonesischen Saatgutmarkts beträgt 0,87 Milliarden USD im Jahr 2025 und wird voraussichtlich 1,17 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 6,1% CAGR während des Prognosezeitraums. Landwirte übernehmen zertifizierte und hybride Saatgutsorten zum Schutz der Ernteerträge gegen Wetterschwankungen, Bodenversalzung und Schädlingsbefall. Im Januar 2024 stellte die indonesische Regierung IDR 124,4 Billionen (7,6 Milliarden USD) für Saatgutsubventionen bereit, um die Inputkosten für kleinbäuerliche Betriebe zu senken und die Ernährungssicherheit zu verbessern.[1] International Handel Administration, "Indonesien - Standards für Handel," Handel.gov Digitale Landwirtschaftslösungen beschleunigen den Übergang von landwirtschaftlich gespartem Saatgut zu Markenprodukten mit verbesserter Rückverfolgbarkeit. Veränderungen In den städtischen Nahrungsmittelkonsummustern erhöhen die Nachfrage nach verschiedenen Gemüsesaatgutsorten, während nationale Reis-Selbstversorgungsziele eine starke Nachfrage nach Feldfruchtsaatgut aufrechterhalten. Während der Markt moderat konsolidiert bleibt, transformieren Agrartechnologieunternehmen den Saatgutvertrieb durch Vertragslandwirtschaftsprogramme und mobilbasierte Beratungsdienste.

Wichtige Berichtsergebnisse

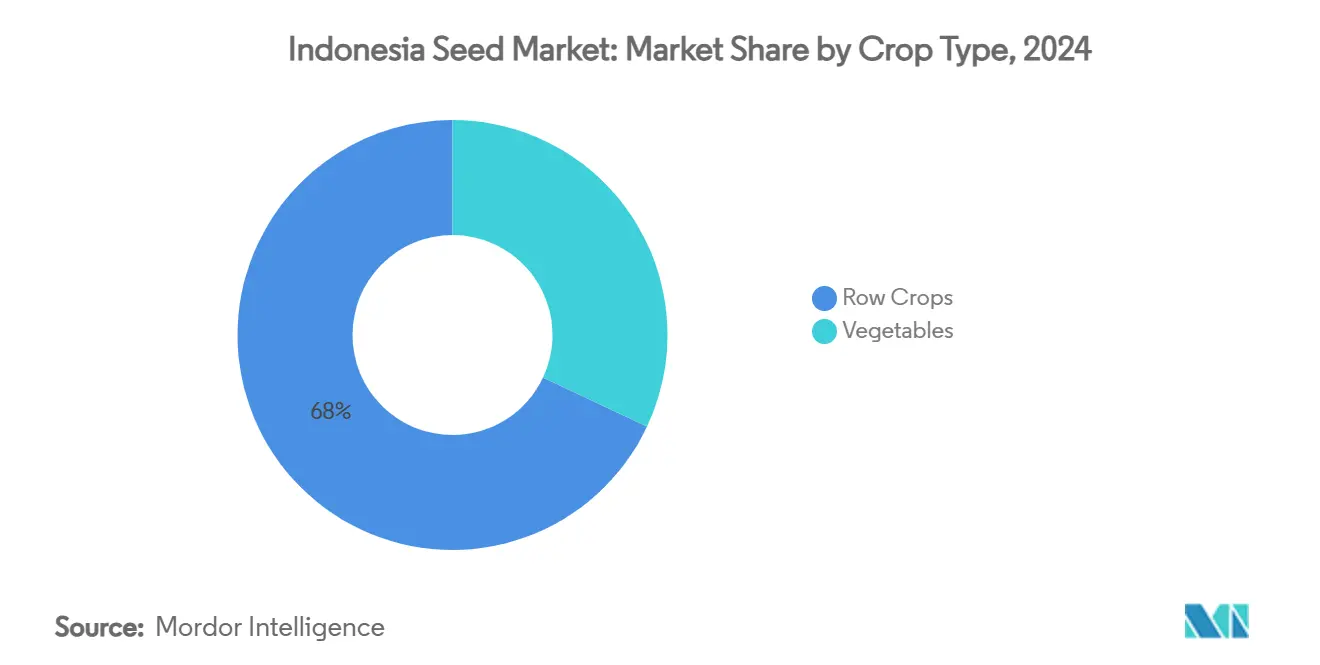

- Nach Kulturpflanzentyp hielten Reihenkulturen 68% des indonesischen Saatgutmarktanteils im Jahr 2024, während Gemüse mit 7,5% CAGR bis 2030 expandiert.

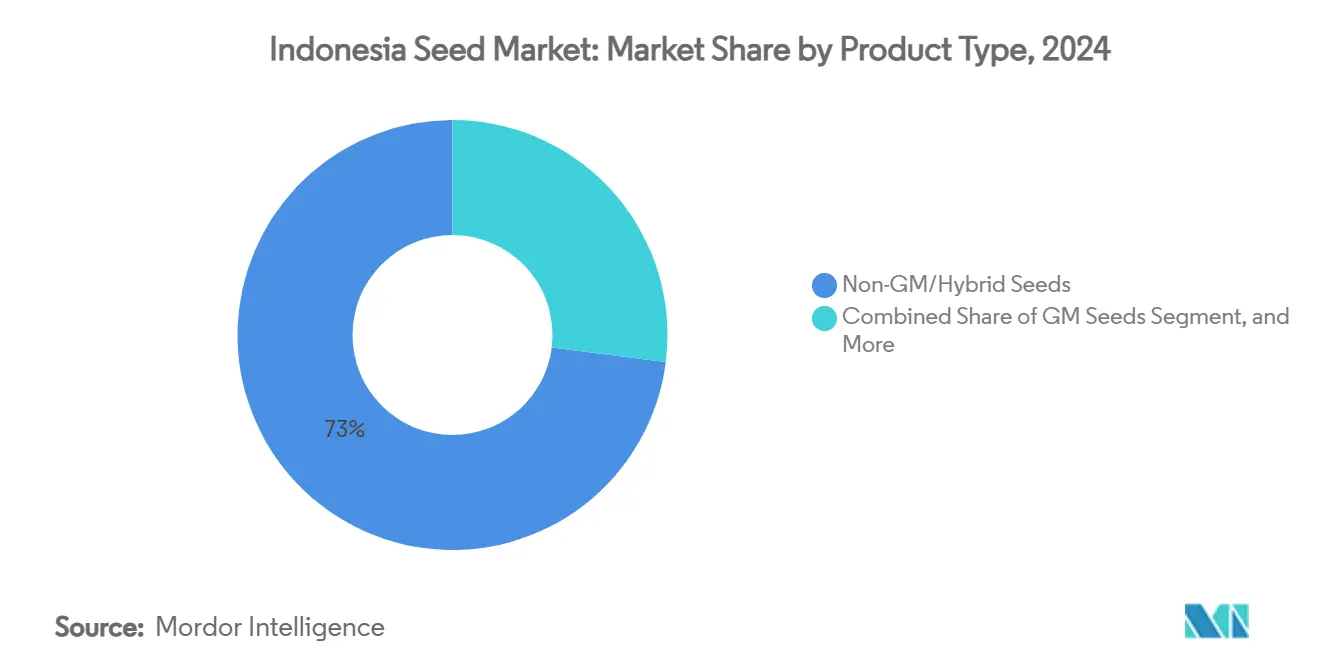

- Nach Produkttyp kontrollierten Nicht-GV- und Hybridsaatgut 73% der indonesischen Saatgutmarktgröße im Jahr 2024, während GV-Saatgut die schnellste CAGR von 9,2% bis 2030 zeigt.

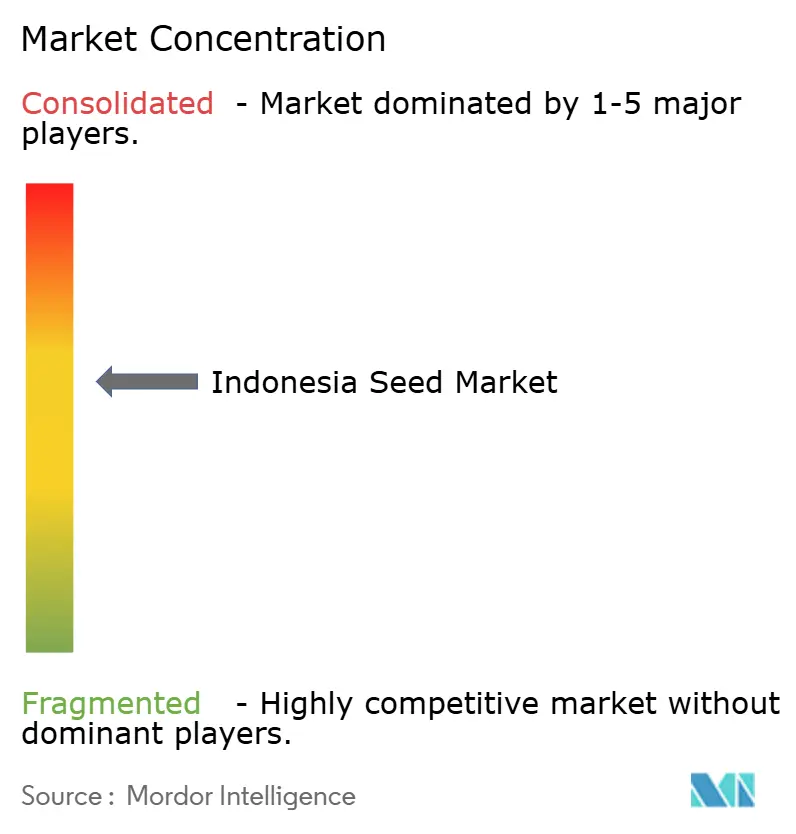

- Die fünf größten Produzenten sind Charoen Pokphand Gruppe (PT BISI International Tbk), Bayer AG, Syngenta Gruppe, Ost-West Gruppe (Ost-West Samen) und Corteva Agriscience eroberten 62% des Umsatzes von 2024, was eine moderat konzentrierte Landschaft signalisiert.

Trends und Erkenntnisse des indonesischen Saatgutmarkts

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Staatliche Subventionsprogramme für zertifiziertes Saatgut | +1.2% | National, am stärksten In Java und Sumatra | Mittelfristig (2-4 Jahre) |

| Expansion der Hybridreis-Anbaufläche | +0.9% | Landesweit, am höchsten im Reisgürtel von Java | Langfristig (≥4 Jahre) |

| Nachfrage der städtischen Mittelschicht nach frischem Gemüse | +0.8% | Java, Bali und andere städtische Zentren | Kurzfristig (≤2 Jahre) |

| Adoption von Präzisions-Phänotypisierung durch lokale Züchter | +0.6% | F&e-Zentren In Java, wachsend In Sumatra | Langfristig (≥4 Jahre) |

| Nachfrage nach klimaresistenten Sorten | +0.7% | Küsten- und Dürregefährdete Zonen | Mittelfristig (2-4 Jahre) |

| Vertragslandwirtschaftliche Saatgut-Versorgungsmodelle von Agri-Tech-Start-Ups | +0.5% | Java, Ausweitung auf Außeninseln | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Subventionsprogramme für zertifiziertes Saatgut

Indonesiens Ernährungssicherheitsstrategie konzentriert sich auf die Beschaffung von zertifiziertem Reissaatgut für umfangreiche Anbauflächen jährlich. Die Regierung implementiert Preisobergrenzen, um finanzielle Risiken für Kleinbauern zu reduzieren und sie zu ermutigen, von gespartem Saatgut zu zertifizierten Sorten zu wechseln. Der SNI 8211:2023-Standard erfordert strenge genetische Reinheitsstandards, die es konformen Saatgutproduzenten ermöglichen, höhere Preise festzusetzen. Während dieser regulatorische Rahmen die Gewinnspannen für informelle Anbieter reduziert, bietet er Skalenvorteile für Unternehmen, die Große institutionelle Aufträge erfüllen können. Distributoren mit effektiven Rückverfolgbarkeitssystemen erhalten schnellere Zahlungen und häufigere Bestellungen, was die Servicestandards im indonesischen Saatgutmarkt erhöht.

Expansion der Hybridreis-Anbaufläche

Hybridreis spielt eine Schlüsselrolle In Indonesiens UPSUS-Ertragssteigerungsprogramm, das darauf abzielt, die Produktivität im Vergleich zu vorherigen Saisons zu steigern. Lokale doubled-haploid-Sorten, speziell für tropische Tageslichtverhältnisse entwickelt, zeigen bessere Leistung als importierte Sorten. Provinzregierungen stellen umfassende Pakete einschließlich Dünger, zertifiziertes Saatgut und Ernteversicherung bereit, um die Adoption zu fördern, indem sie Hybridreis wirtschaftlich machbarer für Landwirte machen, trotz höherer Anfangskosten. Die Anforderung, jede Saison neues Hybridsaatgut zu kaufen, schafft stetige Einnahmen für Lieferanten und unterstützt das Wachstum und die Entwicklung von Indonesiens formellem Saatgutmarkt.

Nachfrage der städtischen Mittelschicht nach frischem Gemüse

Indonesiens expandierende Mittelschichtbevölkerung fordert zunehmend nährstoffreiche Produkte, insbesondere Chili, Tomate und Blattgemüse, was das Wachstum im Prämie-Gemüsesaatgutmarkt antreibt. Saatgutunternehmen wie Ost-West Samen investieren In Landwirteschulungsprogramme, um Produzenten zu helfen, moderne Einzelhandelsqualitätsstandards für konsistente Größe, Geschmack und Haltbarkeit zu erfüllen. Da Gemüsesaatgut einen kleinen Teil der gesamten Produktionskosten ausmacht, investieren Landwirte bereitwillig In Sorten mit verbesserter Krankheitsresistenz und Nachernte-Haltbarkeit. Diese sich ändernden Verbraucherpräferenzen schaffen stabile, margenstarke Segmente In Indonesiens Gemüsesaatgutmarkt.

Nachfrage nach klimaresistenten Sorten

Salzwasser dringt In 2,3 Millionen Küstenhektar vor, während die Dürrehäufigkeit In Binnenregionen weiter steigt, was den Bedarf an resistenten Reissorten wie Inpari 34 verstärkt, die 4-6 dS/m Leitfähigkeit tolerieren.[2]BSIP Perkebunan, "Mengatasi Tantangan Pengelolaan Perkebunan Kelapa Sawit Indonesien," bsip.pertanian.go.id Diese klimaangepassten Saatgutsorten bieten Landwirten einen Schutz gegen Ernteausfall, selbst unter extremen Bedingungen. Obwohl mit einem Prämie bepreist, ermutigt ihre Zuverlässigkeit zur Adoption, besonders wenn sie mit gebündelten Beratungsdiensten gepaart werden, die optimale Pflanztermine mit Niederschlagsprognosen leiten. Dieser integrierte Ansatz stärkt das Vertrauen der Landwirte In Markengenetik und trägt zur Expansion von Indonesiens Saatgutmarkt bei, indem landwirtschaftliche Widerstandsfähigkeit mit kommerziellem Wachstum In gefährdeten Produktionszonen In Einklang gebracht wird.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Begrenzte GV-Saatgut-Vermehrungskapazität | −0.8% | Produktionscluster In Java | Langfristig (≥4 Jahre) |

| Gefälschte Saatgutzirkulation über fragmentierte Kanäle | −1.1% | Landesweit, am schlimmsten auf Außeninseln | Kurzfristig (≤2 Jahre) |

| Lizenzgebühren-Erhebungsunsicherheit für Pflanzensortenschutz | −0.4% | National | Mittelfristig (2-4 Jahre) |

| Küstenbodenversalzung senkt Keimraten | −0.6% | Küsten von Java und Sumatra | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenzte GV-Saatgut-Vermehrungskapazität

Indonesiens Biosicherheitsprüfung hat nur drei GV-Pflanzenereignisse genehmigt, wobei zertifizierte Vermehrungsstandorte In Java konzentriert sind.[3]u.S. Abteilung von Landwirtschaft, "Lebensmittel Und Landwirtschaft Import Regulations Und Standards," usda.gov Die langwierigen Genehmigungsverfahren für GV-Mais und -Sojabohne erfordern erhebliches Betriebskapital, was die Marktexpansion behindert. Diese regulatorischen Verzögerungen erhöhen die Kosten und begrenzen den Zugang von Kleinbauern zu Biotechnologie-Saatgut und reduzieren die Marktnachfrage. Die niedrige Adoptionsrate verhindert, dass Landwirte die Produktivitätsvorteile von Biotechnologie-Eigenschaften realisieren. Das Wachstum des indonesischen Saatgutmarkts bei genetisch veränderten Pflanzen bleibt durch komplexe Vorschriften und begrenzte Infrastruktur eingeschränkt, was eine Diskrepanz zwischen verfügbarer Technologie und Landwirtzugänglichkeit im ganzen Land schafft.

Gefälschte Saatgutzirkulation über fragmentierte Kanäle

Unbefugte Händler vertreiben unmarkierte Palmölsaatgut über unregulierte Häfen, was einen erheblichen Teil der Palmölplantagen betrifft und Erträge reduziert. Diese unbefugten Saatgutsorten reduzieren das Vertrauen der Erzeuger In etablierte Saatgutmarken, beeinträchtigen Lizenzgebührenzahlungen und verringern die Renditen auf Forschungsinvestitionen. Technologien wie Blockchain-basierte SeedChain ermöglichen Saatgutauthentifizierung und Rückverfolgbarkeit. Die Wirksamkeit des Systeme erfordert jedoch die Teilnahme von Händlern und Lieferkettenteilnehmern. Der indonesische Saatgutmarkt steht weiterhin vor Herausforderungen durch unbefugten Vertrieb, was Innovation und Produktivität In den Plantagesektoren beeinträchtigt.

Segmentanalyse

Nach Kulturpflanzentyp: Gemüse treibt Premium-Wachstum an

Reihenkulturen generierten 68% der indonesischen Saatgutmarktgröße im Jahr 2024, hauptsächlich angetrieben durch umfangreichen Anbau von Reis, Mais und Sojabohnen unter staatlichen Unterstützungsprogrammen. Der Reisanbau erstreckte sich über mehr als 8,1 Millionen Hektar, unterstützt durch garantierte Mindestpreise, die Landwirte ermutigen, zertifiziertes Saatgut zu kaufen. Die jährliche Nachfrage der Futtermittelindustrie von 15 Millionen Tonnen Mais erhält konsistente Saatgutnachfrage In regenabhängigen und bewässerten Landwirtschaftssystemen aufrecht. Im Sojabohnensegment konzentrieren sich einheimische Saatgutlieferanten auf die Entwicklung von Sorten mit höherem Proteingehalt, um gegen Importe unter dem 4,5-Milliarden-USD-Bilateralhandelsabkommen zu konkurrieren. Der Erdnussanbau bleibt auf Ostjavas sandige Böden konzentriert, wo Dürreresistente Sorten überlegene Leistung im Vergleich zu anderen Hülsenfrüchten demonstrieren.

Das Gemüsesaatgutsegment projiziert eine CAGR von 7,5% bis 2030, trotz kleinerer Anbauflächen. Chili-, Tomaten- und Blattgemüsekulturen bieten schnelle Renditen für periurbane Landwirte, die Supermärkte und e-Handel-Plattformen beliefern. Ost-West Samen nutzt sein globales Forschungs- und Entwicklungsnetzwerk, um Sorten zu entwickeln, die an Indonesiens feuchte Bedingungen angepasst sind, mit Fokus auf verlängerte Haltbarkeit und reduzierte Nachernte-Verluste. Die Entwicklung von Spezialhybriden, die Exportstandards für Singapur und Malaysia erfüllen, kommandiert höhere Preise im Vergleich zu Grundnahrungsmittelpflanzen, was die Gesamtmarktmargen verbessert und das volumenstarke Reihenkultur-Segment ergänzt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkttyp: GV-Saatgut gewinnt regulatorische Dynamik

Nicht-GV- und Hybridkategorien machen 73% des Umsatzes von 2024 im indonesischen Saatgutmarktanteil aus. Hybridreis liefert höhere Erträge durch Heterosis ohne genetische Veränderung und erfüllt regulatorische Anforderungen. Gemüsehybride kombinieren verlängerte Haltbarkeit mit Krankheitsresistenz und treiben die Nachfrage In kommerziellen Landwirtschaftsregionen an. Während traditionelle fremdbestäubte Sorten auf entlegenen Inseln, wo Saatgutrecycling fortbesteht, weiterhin vorherrschen, nimmt ihr Marktanteil ab, da landwirtschaftliche Beratungsdienste zertifiziertes Saatgut fördern.

GV-Saatgut behält einen kleineren Umsatzanteil, wächst aber mit 9,2% CAGR. Präsidentielle Verordnung 45 von 2023 etablierte verbesserte Biosicherheitsprotokolle mit definierten Genehmigungszeitplänen und bietet Klarheit für Investitionsplanung. Feldversuche von Bt-Baumwolle und herbizidtoleranten Mais demonstrieren Wirksamkeit, mit erwarteten Kostenreduzierungen, sobald die lokale Produktion zunimmt. Sortensaatgut, entwickelt durch konventionelle Züchtung ohne Hybridkraft, dient Subsistenzbauern, die niedrigere Anfangskosten suchen. Jedoch erhöht sich ihre Leistungslücke im Vergleich zu Hybriden und GV-Sorten jährlich. Dieser Leistungsunterschied motiviert Genossenschaften und Nahrungsmittelverarbeiter, zertifizierte Saatgutkäufe zu unterstützen und den indonesischen Saatgutmarkt In allen Technologiesegmenten zu erweitern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Java dominiert die indonesische Saatgutmarktgröße aufgrund seiner fruchtbaren Vulkanböden, etablierten Bewässerungssysteme und effizienten Logistiknetzwerke. Die Region beherbergt die Hauptbüros der wichtigsten Saatgutlieferanten und ermöglicht schnelle Lieferung und intensiv Pflanzpläne. Zentraljavas Landwirte demonstrieren hohe Adoptionsraten für neue Hybridsorten und implementieren sie typischerweise kurz nach der Markteinführung. Die Nähe der Region zu städtischen Gebieten ermöglicht häufige Demonstrationsparzellen und Schulungen, was das Verbrauchervertrauen In Markensaatgut aufbaut und die Marktbindung stärkt.

Sumatras Saatgutmarkt expandiert aufgrund erhöhter Palmöl- und Nahrungsmittelpflanzenproduktion, unterstützt durch verbesserte Infrastruktur. Die Verwendung von zertifiziertem Ölpalmen-Saatgut bietet hohe Keimraten und Pflanzenuniformität und reduziert das Risiko gefälschter Sorten. Die Region zeigt erhöhten Mais- und Sojabohnenanbau, angetrieben durch Futtermühlenbetriebe In der Nähe städtischer Zentren. Provinzielle Forschungseinrichtungen arbeiten mit Kleinbauern In Züchtungsprogrammen zusammen und entwickeln Maishybride, die lokale Anpassung und nachhaltige Nutzung gewährleisten.

Die Außeninseln Indonesiens, Kalimantan, Sulawesi, Papua und Maluku, bieten erhebliches Potenzial für Saatgutmarktwachstum. Verbesserte Straßen- und Hafeninfrastruktur reduziert die Transportzeit und ermöglicht Händlern, Bestände von verbessertem Reis- und Gemüsesaatgut zu führen. Die vielfältigen Klimazonen der Regionen, von Küsten- bis zu Hochlandgebieten, erfordern spezifische Züchtungsansätze, die mit regionalen Universitätspartnerschaften entwickelt werden. Während diese Regionen von extraktiven Industrien zur Landwirtschaft wechseln, expandieren formelle Saatgutvertriebssysteme und verbessern den Zugang In diesen sich entwickelnden Gebieten.

Wettbewerbslandschaft

Der indonesische Saatgutmarktanteil ist moderat konzentriert, wobei führende Akteure 62% des jährlichen Umsatzes kontrollieren. Zu den Schlüsselunternehmen gehören Charoen Pokphand Gruppe (PT. BISI International Tbk), Bayer AG, Syngenta Gruppe, Ost West Gruppe (Ost-West Seeds) und UPL Limited (Advanta Seeds International). Diese Unternehmen kombinieren Genetik mit nachgelagerten Dienstleistungen, einschließlich Futterintegration, agronomischer Unterstützung und Prämie-Gemüseportfolios, während sie sich an inländische Inhaltsvorschriften und GV-Richtlinien halten. Ihre umfangreichen Vertriebsnetzwerke und Landwirte-Engagement-Programme bauen Markentreue auf, insbesondere bei nachgefragten Kulturen wie Mais, Reis und Gemüse.

Unternehmen der mittleren Ebene transformieren die Marktdynamik durch digitale Lösungen. Unternehmen wie Elevarm bieten integrierte Abonnementpakete, die zertifiziertes Saatgut, organische Inputs und Bodentest-Dienstleistungen für technologieorientierte Kleinbauern kombinieren. SeedChains Blockchain-Initiativen verbessern die Transparenz durch Überwachung von Saatgutspeicher vom Züchter zum Pflanzer und reduzieren gefälschte Produkte. Start-Ups verbessern die Vertriebseffizienz durch Etablierung von Mikro-Lagerhäusern In der Nähe sekundärer Häfen, senken Last-Mile-Lieferkosten und verbessern den Zugang In entlegenen Gebieten, insbesondere In Indonesiens Außeninseln.

Öffentlich-Privat Kooperationen werden zunehmend wichtig, wobei Unternehmen wie Java Samen Indonesien, PT. Benih Citra Asien (BCA) und PT Shriram Samen Indonesien (DCM Shriram Ltd.) mit Forschungsinstituten zusammenarbeiten, um souveränes Keimplasma zu schützen und lokale Entdeckungen zu kommerzialisieren. Lizenzgebühren-Teilungsvereinbarungen fördern kommerzielle Expansion und finanzieren zukünftige Eigenschaftsentwicklung. Da Umweltherausforderungen zunehmen, sind Unternehmen, die Genetik, Agronomie und Finanztechnologie-Dienstleistungen kombinieren, einschließlich Known-You Samen Co., Ltd, Bejo Zaden B.V. und Sakata Samen Corporation, positioniert, um den Wettbewerb zu transformieren und den Markt von rohstoffbasierten Verkäufen zu wertbasierten Lösungen zu bewegen.

Marktführer der indonesischen Saatgutindustrie

-

Charoen Pokphand Gruppe (PT BISI International Tbk)

-

Bayer AG

-

Syngenta Gruppe

-

Ost-West Gruppe (Ost-West Samen)

-

Corteva Agriscience

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2024: Syngenta Gruppe führte NK Pendekar Sakti In Indonesien ein, das erste Biotechnologie-Maissaatgut des Landes mit Resistenz gegen Glyphosat und Stängelbohrer. Diese Entwicklung erweitert Syngentas Produktpalette und ermöglicht Landwirten, höhere Erträge mit niedrigeren Inputkosten zu erzielen.

- November 2023: PT. BISI International Tbk, Teil der Charoen Pokphand Gruppe, partnerte mit Chia Tai Co. Ltd. aus Thailand zur Entwicklung von F1-Hybridsaatgut. Die Kooperation konzentriert sich auf Süßmais, Tomaten, Melonen und Gurken und verbessert die Saatgutforschungskapazitäten sowie erweitert die Gartenbau-Saatgutoptionen In Indonesien.

- Juli 2023: Bayer AG startete Dekalb DK95R, eine Glyphosat-tolerante genetisch veränderte Maissorte, im Dorf Banggo, Indonesien. Die Sorte demonstriert Ertragssteigerungen von bis zu 30% gegenüber konventionellem Maissaatgut und unterstützt die Expansion der Biotechnologie In der indonesischen Landwirtschaft.

Berichtsumfang des indonesischen Saatgutmarkts

Ein Saatgut ist eine befruchtete reife Samenanlage bestehend aus dem Embryo, gespeichertem Material und Schutzhüllen für die Pflanzenproduktion. Der Bericht des indonesischen Saatgutsektors ist nach Kulturpflanzentyp In Reihenkulturen und Gemüse und Produkt In Nicht-GV/Hybridsaatgut, GV-Saatgut und Sortensaatgut segmentiert. Der Bericht bietet Marktschätzung und Prognosen In Wert (USD) und Volumen (metrische Tonnen) für die oben genannten Segmente.

| Reihenkulturen | Reis |

| Mais | |

| Sojabohne | |

| Erdnuss | |

| Andere Reihenkulturen | |

| Gemüse | Chili |

| Zwiebel | |

| Kohl | |

| Tomate | |

| Anderes Gemüse |

| Nicht-GV/Hybridsaatgut |

| GV-Saatgut |

| Sortensaatgut |

| Nach Kulturpflanzentyp | Reihenkulturen | Reis |

| Mais | ||

| Sojabohne | ||

| Erdnuss | ||

| Andere Reihenkulturen | ||

| Gemüse | Chili | |

| Zwiebel | ||

| Kohl | ||

| Tomate | ||

| Anderes Gemüse | ||

| Nach Produkttyp | Nicht-GV/Hybridsaatgut | |

| GV-Saatgut | ||

| Sortensaatgut | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der indonesische Saatgutmarkt im Jahr 2025?

Die Größe des indonesischen Saatgutmarkts beträgt 0,87 Milliarden USD im Jahr 2025 und wird auf 1,17 Milliarden USD bis 2030 steigen.

Wie hoch ist die prognostizierte Wachstumsrate für zertifiziertes Gemüsesaatgut In Indonesien?

Der Gemüsesaatgutumsatz steigt mit einer CAGR von 7,5% bis 2030 aufgrund städtischer Nachfrage und Exportchancen.

Warum ist Hybridreissaatgut wichtig für Indonesien?

Hybride unterstützen nationale Ertragsziele durch Hinzufügung von etwa 3 Tonnen pro Hektar, und die Anbaufläche unter Hybridsorten expandiert um 40% gegenüber dem Niveau von 2024.

Welche Beschränkungen könnten die indonesische GV-Saatgut-Adoption verlangsamen?

Begrenzte inländische Vermehrungskapazität und langwierige Biosicherheitsgenehmigungen reduzieren das Angebot und erhöhen die Kosten, was die weit verbreitete Übernahme Dämpft.

Seite zuletzt aktualisiert am: