Marktanalyse für Drittanbieterlogistik (3PL) in Saudi-Arabien

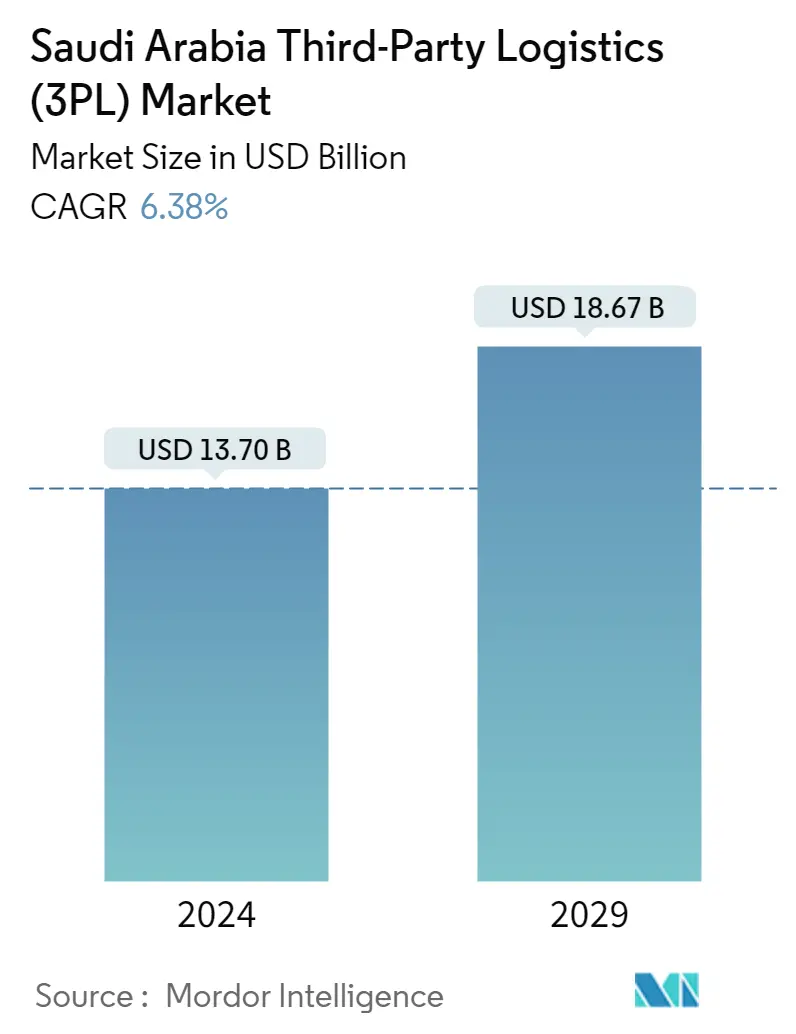

Die Größe des Drittlogistikmarkts in Saudi-Arabien wird im Jahr 2024 auf 13,70 Milliarden US-Dollar geschätzt und soll bis 2029 18,67 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,38 % im Prognosezeitraum (2024–2029) entspricht.

Die COVID-19-Pandemie wirkte sich auf das Volumen der Warennachfrage in mehreren Sektoren in Saudi-Arabien aus. Der Importsektor von Einzelhandelsprodukten erlebte aufgrund der weit verbreiteten Schließung von Einzelhandelsgeschäften und der Einführung von Reisebeschränkungen einen beispiellosen Rückgang, und für den Drittanbieter-Logistiksektor in Saudi-Arabien sind viele Herausforderungen entstanden.

In Saudi-Arabien gewinnt der Drittanbieter-Logistiksektor immer mehr an Bedeutung, um den wachsenden grenzüberschreitenden Warenverkehr zu bewältigen. Die Vorlieben der Verbraucher ändern sich und es besteht ein wachsender Wunsch nach schnelleren Lieferzeiten und einem effektiveren Lieferkettenmanagement. Daher integrieren 3PL-Unternehmen im Land Technologie und Automatisierung in ihre Lieferkettendienste.

Saudi-Arabien ist aufgrund der großen Ölreserven im Land ein Handelspartner vieler Länder der Welt. Saudi-Arabien liegt an der Kreuzung wichtiger internationaler Handelsrouten zwischen drei Kontinenten Asien, Europa und Afrika. Die Erreichbarkeit der Schwellenmärkte verschafft dem Land erhebliche Handelsvorteile und unterstreicht die wachsende Nachfrage nach 3PL im Land.

Es wird erwartet, dass die geringere Kontrolle der Hersteller über Logistikdienstleistungen und Lieferprozesse den Drittlogistikmarkt in den kommenden Jahren behindern wird. Faktoren wie die Ermöglichung von Kostensenkungen, die Verfügbarkeit spezialisierter Dienstleister, das Vorhandensein von Industriegebieten und die zunehmende Industrialisierung treiben den 3PL-Logistikmarkt in Saudi-Arabien an.

Einem Wirtschaftsmagazin zufolge war der 3PL-Markt in Saudi-Arabien im Jahr 2022 größtenteils vom Straßenverkehr geprägt und verfügte über rund 40.000 Lkw. Die höhere Verfügbarkeit von Lkw deutete auf einen harten Wettbewerb zwischen den Akteuren hin, was dem kostengünstigen Lkw-Verkehr in der Region einen Vorteil verschaffte. Um die Mobilität im Land weiter zu verbessern, investiert die Regierung außerdem in den Ausbau der Verkehrsinfrastruktur durch städtische Infrastrukturprojekte wie die 22,5 Milliarden US-Dollar teure Riad Metro und das Riyadh Rapid Bus Transit System.

Markttrends für Drittanbieterlogistik (3PL) in Saudi-Arabien

Wachstum im E-Commerce steigert die Nachfrage nach 3PL-Diensten

- Die Ausweitung des E-Commerce-Geschäfts trieb das Wachstum des 3PL-Marktes in Saudi-Arabien voran. Die Lockdown-Maßnahmen im Zusammenhang mit COVID-19 hatten erhebliche Auswirkungen auf den E-Commerce. Obwohl die Umsätze im gesamten Berichtszeitraum bereits stark waren, veranlassten Beschränkungen und Ausgangssperren die meisten Unternehmen dazu, vom stationären Handel auf den E-Commerce umzusteigen, um Verluste auszugleichen (aufgrund des Fehlens von Einkäufen im Geschäft). Mit der Ausweitung der Lieferkette und dem Aufkommen neuer Technologien haben sich neue Unternehmen entwickelt und bestehende Unternehmen sind noch stärker gewachsen.

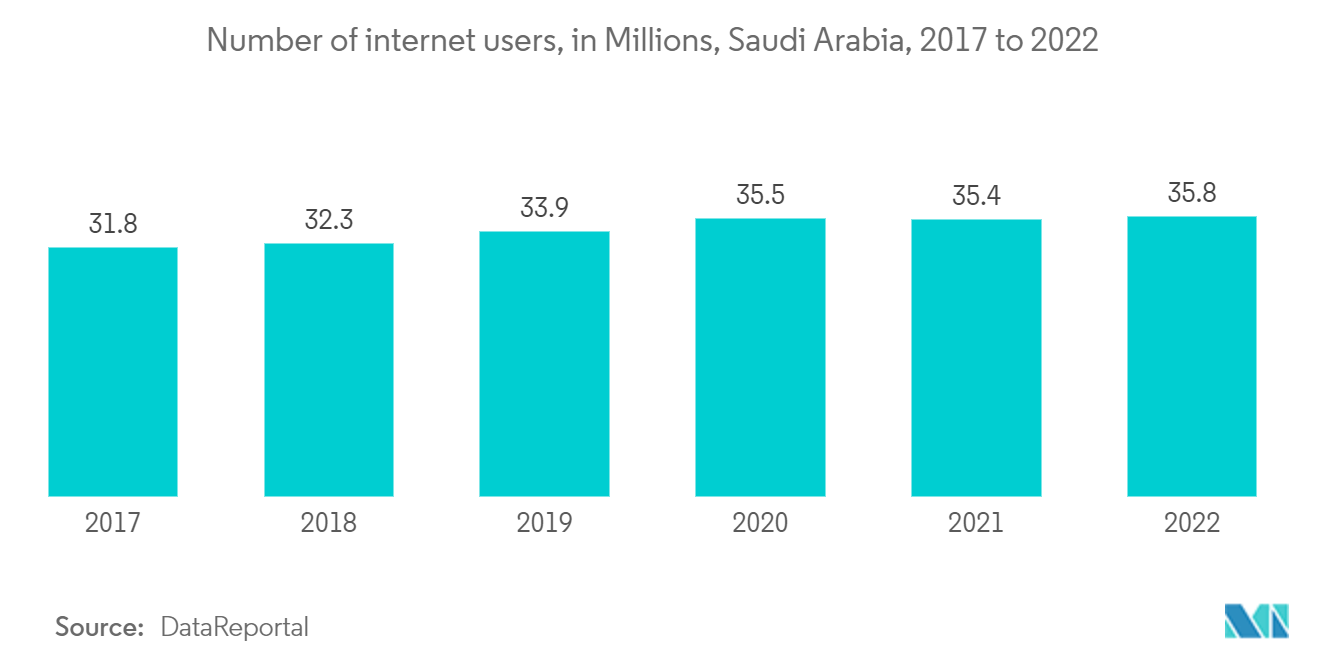

- Saudi-Arabien hat die größte Bevölkerung im Golf-Kooperationsrat und verfügt über eine technikaffine und wachsende junge Bevölkerung, was es zu einem wichtigen Marktteilnehmer in der Region macht. Im Jahr 2022 verfügten mehr als 90 Prozent der Bevölkerung über einen Internetzugang. Diese Faktoren erleichterten die Akzeptanz des E-Commerce in der Bevölkerung, da rund 80 Prozent der aktiven Internetnutzer in Saudi-Arabien Online-Einkäufe tätigen, was dem gleichen Anteil wie in China entspricht.

- Damit ist Saudi-Arabiens E-Commerce-Markt einer der größten in der Region und es wird erwartet, dass er weiter wächst. Während die COVID-19-Pandemie Unternehmen auf der ganzen Welt erschütterte, verzeichnete der E-Commerce ein enormes Wachstum. Saudi-Arabien war von diesem allgemeinen Trend keine Ausnahme.

Der zunehmende Seehandel in Saudi-Arabien steigert die Nachfrage nach 3PL-Diensten.

- Saudi-Arabiens Schifffahrtsindustrie hat sich rasant verändert und das Land zu einem regionalen Logistikzentrum und einem internationalen Teilnehmer am Welthandel gemacht, da die Region an einem wichtigen Standort auf der internationalen Handelsroute liegt. Saudi-Arabien hat in der Schifffahrtsindustrie einen Vorteil, da es das Rote Meer und den Arabischen Golf überblickt.

- Saudi-Arabien ist eines der Hauptziele für maritime Aktivitäten und auf dem Weg, ein vollwertiges Logistikzentrum zu werden. Die gesamte Entwicklung im maritimen Sektor verbessert die Logistikdienstleistungen des Landes und führt zu einer besseren Logistikposition. Dieses Szenario hat den Bedarf an 3PL-Logistik in Saudi-Arabien stark erhöht, um komplexe Seelogistikprozesse effizient abzuwickeln.

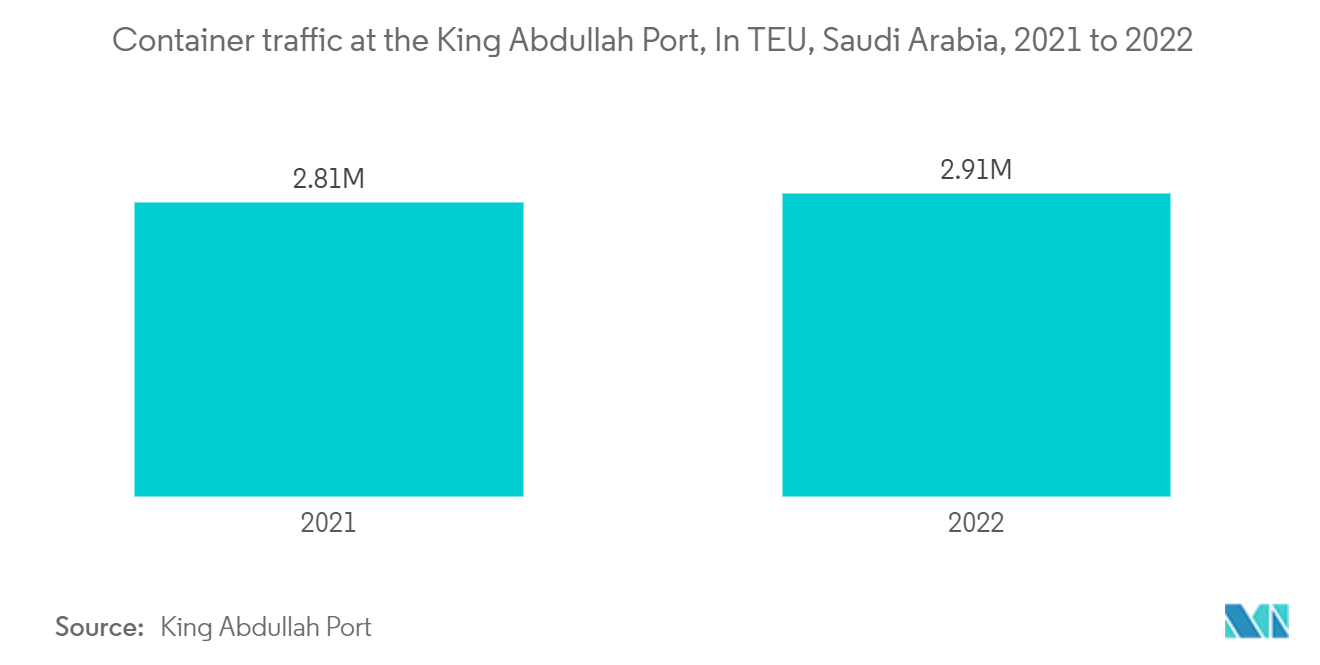

- Das King-Abdullah-Port-Projekt, das eine Investition von 40 Milliarden SAR (10,66 Milliarden US-Dollar) nach sich zog, trägt dazu bei, die saudischen Exporte bis 2030 auf mehr als 600 Milliarden SAR (159,96 Milliarden US-Dollar) zu steigern. King Abdullah Port ist der erste Hafen, der vollständig ausgestattet ist Eigentum und Betrieb des Privatsektors. Der Hafen ist für seine Containerumschlagskapazität bekannt und gilt als einer der größten Häfen der Welt.

- Die saudische Regierung hat die Bedeutung der maritimen Industrie für den Ausbau ihrer regionalen und internationalen Logistikdienstleistungen im Staat erkannt. Saudi-Arabien ist heute eines der Hauptziele für maritime Aktivitäten und auf dem Weg, ein vollwertiges Logistikzentrum zu werden.

- Im Januar 2022 unterzeichneten Saudi-Arabien und Griechenland ein Kooperationsabkommen für den Seeverkehr. Das Abkommen umfasst die Entwicklung der kommerziellen Seeschifffahrt und die Steigerung des Verkehrs von Handelsschiffen. Ziel ist auch die Bereitstellung von Einrichtungen für Seetransportunternehmen. Das Abkommen umfasst auch einen Mechanismus für die Behandlung von Schiffen beider Länder beim Einlaufen, Aufenthalt und Auslaufen in ihre Häfen sowie bei Notfällen und Seeunfällen in ihren Hoheitsgewässern.

Branchenüberblick über Third Party Logistics (3PL) in Saudi-Arabien

Der Markt ist ziemlich fragmentiert und eine große Anzahl inländischer und internationaler Unternehmen konkurriert. Zu den Hauptakteuren zählen DHL, Almajdouie Logistics, Al-Futtaim Logistics, wared Logistics und Aramex. Top-Unternehmen der Branche konzentrieren sich auf strategische Marktinitiativen, um ihre Produktkompetenzen und Marktpräsenz zu erweitern. Das Trockenlager ist die am weitesten verbreitete Art der Lagerhaltung und verzeichnete in den letzten Jahren ein deutliches Wachstum. Angesichts des Potenzials der Region und der wachsenden Bedeutung der Handelsbeziehungen weiten Logistik- und Dienstleistungsunternehmen, die derzeit in Saudi-Arabien stark vertreten sind, ihre Aktivitäten aus.

Marktführer im Bereich Third Party Logistics (3PL) in Saudi-Arabien

Almajdouie Group

Al-Futtaim Logistics

Wared Logistics

Deutsche Post DHL Group - DHL Supply Chain

Aramex

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market_-_Market_concentration.webp)

Marktnachrichten für Drittanbieterlogistik (3PL) in Saudi-Arabien

- März 2023 Einer der führenden Anbieter, DHL, hat mit dem saudischen Riesen Saudi Aramco ein End-to-End-Joint-Venture für Beschaffungs- und Logistikdrehkreuze unterzeichnet. Dieses Joint Venture soll im Jahr 2025 betriebsbereit sein und zuverlässige, integrierte Beschaffungs- und Lieferkettendienstleistungen für Unternehmen in den Bereichen Industrie, Energie, Chemie und Petrochemie bereitstellen. Das Joint Venture würde sich zunächst auf Saudi-Arabien konzentrieren, mit dem Ziel, in die gesamte MENA-Region zu expandieren.

- Mai 2023 Aramex, einer der führenden 3PL-Akteure in der Region, hat eine strategische Partnerschaft mit AD Ports Group, dem führenden Vermittler für globalen Handel und Logistik, unterzeichnet, um einen neuen Non-Vessel Operating Common Carrier (NVOCC) zu entwickeln und zu betreiben. ) Unternehmen. An dem Joint Venture hält Aramex einen Anteil von 49 % und wird die Schifffahrtskonnektivität in den Märkten GCC, Indien sowie Ost- und Westafrika weiter verbessern und ausbauen, mit einem kurzfristigen Ziel von 10.000 Containern und plant, die Anzahl der Container zu erhöhen mittel- bis langfristig.

- Januar 2022 Die Almajdouie Group erweitert ihre logistischen Präsenzen in Saudi-Arabien, indem sie ihre Partnerschaft mit Future Minerals Forum als offiziellem Spediteur und Logistikdienstleister bekannt gibt.

Branchensegmentierung für Third-Party-Logistics (3PL) in Saudi-Arabien

Third Party Logistics oder 3PL ist ein System, bei dem ein Unternehmen einem anderen Unternehmen Bestandsverwaltungs- und Lieferdienste anbietet. Ein Unternehmen, das über keine eigene Logistikabteilung verfügt, greift häufig auf ein 3PL-Unternehmen zurück.

Der Marktbericht deckt die führenden Drittlogistikunternehmen in Saudi-Arabien ab. Es ist nach Dienstleistungen (inländisches Transportmanagement, internationales Transportmanagement, Mehrwertlagerung und Vertrieb), nach Endverbrauchern (Automobilindustrie und Fertigung, Öl und Gas, Chemikalien) und nach Vertriebshandel (Groß- und Einzelhandel, einschließlich E-Commerce) segmentiert ), Pharma und Gesundheitswesen, Baugewerbe und andere Endverbraucher).

Der Bericht bietet Marktgrößen und Prognosen für den Wert (USD) des saudi-arabischen Drittlogistikmarktes für alle oben genannten Segmente.

| Inländisches Transportmanagement |

| Internationales Transportmanagement |

| Mehrwertige Lagerung und Distribution |

| Automobil & Fertigung |

| Öl und Gas |

| Chemisch |

| Vertriebshandel (Groß- und Einzelhandel, einschließlich E-Commerce) |

| Pharmazeutik und Gesundheitswesen |

| Konstruktion |

| Andere Endbenutzer |

| Durch Service | Inländisches Transportmanagement |

| Internationales Transportmanagement | |

| Mehrwertige Lagerung und Distribution | |

| Vom Endbenutzer | Automobil & Fertigung |

| Öl und Gas | |

| Chemisch | |

| Vertriebshandel (Groß- und Einzelhandel, einschließlich E-Commerce) | |

| Pharmazeutik und Gesundheitswesen | |

| Konstruktion | |

| Andere Endbenutzer |

Häufig gestellte Fragen zur Marktforschung für Drittparteilogistik (3PL) in Saudi-Arabien

Wie groß ist der Drittlogistikmarkt in Saudi-Arabien?

Die Größe des Drittlogistikmarkts in Saudi-Arabien wird im Jahr 2024 voraussichtlich 13,70 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 6,38 % auf 18,67 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Drittlogistik in Saudi-Arabien derzeit?

Im Jahr 2024 wird die Größe des Drittlogistikmarktes in Saudi-Arabien voraussichtlich 13,70 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Drittlogistikmarkt in Saudi-Arabien?

Almajdouie Group, Al-Futtaim Logistics, Wared Logistics, Deutsche Post DHL Group - DHL Supply Chain, Aramex sind die größten Unternehmen, die auf dem saudi-arabischen Third-Party Logistics (3PL)-Markt tätig sind.

Welche Jahre deckt dieser Drittlogistikmarkt in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Drittlogistikmarktes in Saudi-Arabien auf 12,88 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Drittlogistikmarkts in Saudi-Arabien für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Drittlogistikmarkts in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Third-Party-Logistik (3PL) in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Third-Party Logistics (3PL) in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Third-Party Logistics (3PL) in Saudi-Arabien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.