Saudi-Arabien-Arabien Einzelhandel Bankwesen Marktgröße und -anteil

Saudi-Arabien-Arabien Einzelhandel Bankwesen Marktanalyse von Mordor Intelligenz

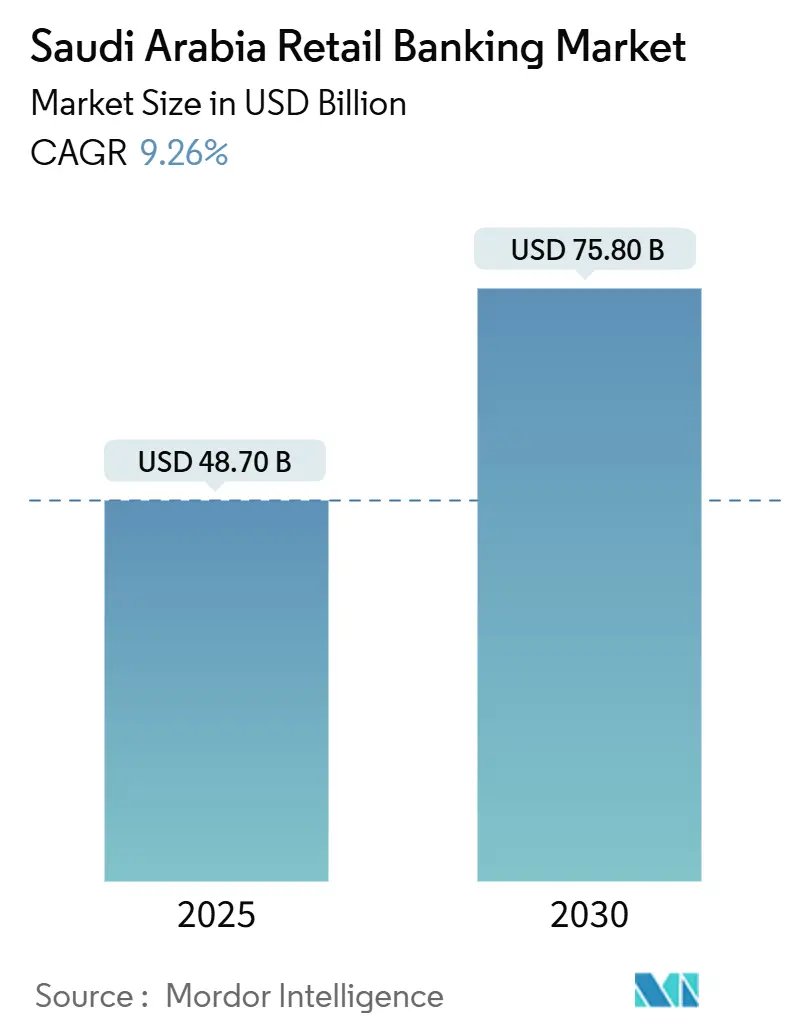

Die Saudi-Arabien-arabische Einzelhandel Bankwesen Marktgröße beläuft sich auf USD 48,7 Milliarden im Jahr 2025 und wird voraussichtlich USD 75,8 Milliarden bis 2030 erreichen, mit einer CAGR von 9,26%. Das Wachstum basiert auf den Vision 2030-Reformen, einem gut kapitalisierten Bankensystem und der schnellen Einführung digitaler Kanäle, die Akquisitionskosten senken und die finanzielle Inklusion erweitern. online-Bankwesen wickelt bereits einen erheblichen Anteil der Einzelhandel-Transaktionen ab, während Sofortzahlungen unter SAMAs SARIE-Plattform den Übergang zu bargeldlosem Handel beschleunigen. Nationale Marktführer investieren In KI-Motoren zur Personalisierung von Angeboten, Islamisch Finanzen dominiert weiterhin die Gesamtaktiva, und Neobanken schaffen sich Nischen bei jüngeren und ausländischen Kunden. Hypothekensubventionsprogramme, Fintech-Lizenzierung und demografische Rückenwinde kombinieren sich, um die Umsatzdynamik trotz kurzfristigem Margendruck widerstandsfähig zu halten.

Wichtigste Berichtserkenntnisse

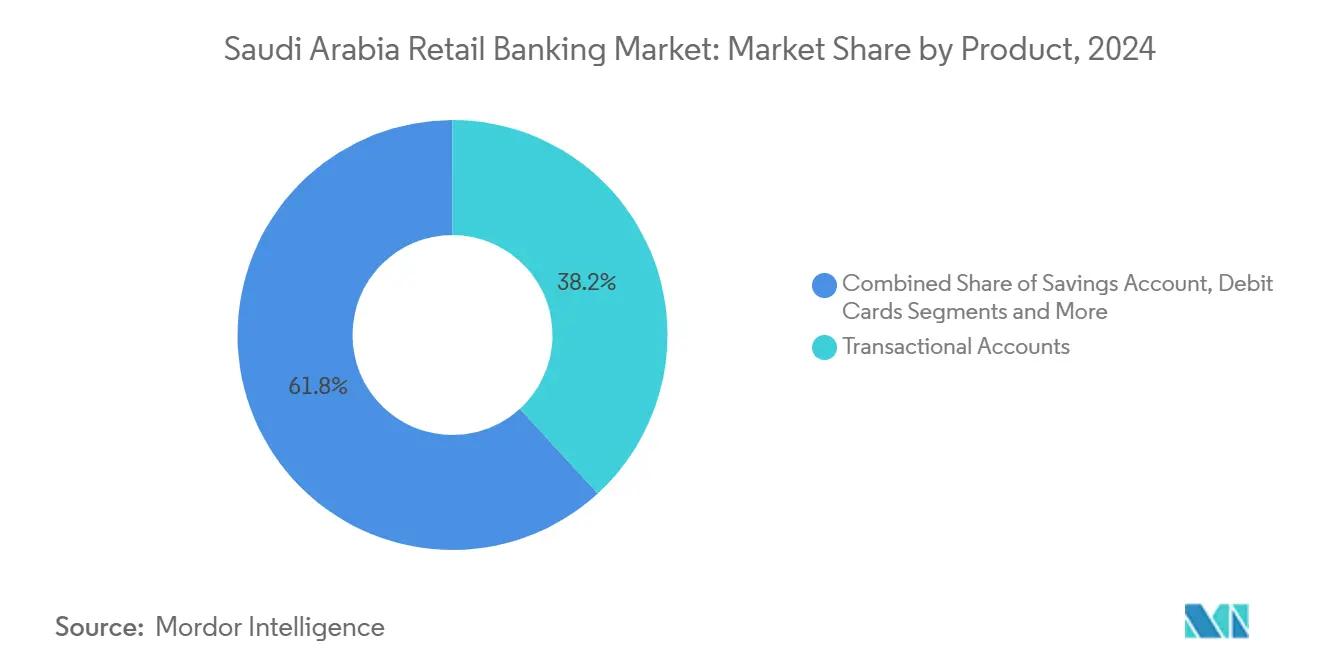

- Nach Produkt führten Transaktionskonten mit 38,2% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktanteils im Jahr 2024; Kreditkarten werden voraussichtlich mit einer CAGR von 12,6% bis 2030 expandieren.

- Nach Kanal erfasste online-Bankwesen 58,7% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktes im Jahr 2024, während derselbe Kanal mit einer CAGR von 14,7% bis 2030 voranschreitet.

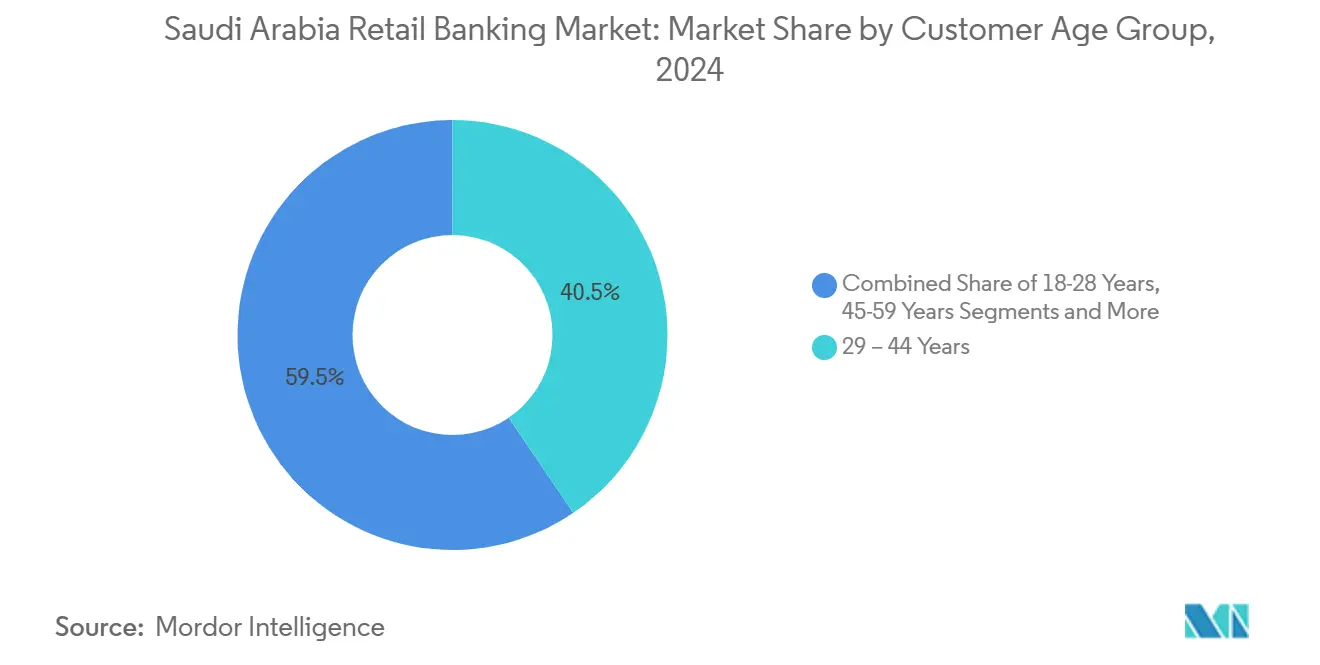

- Nach Kundenalter hielt die Altersgruppe 29-44 Jahre einen Anteil von 40,5% der Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktgröße im Jahr 2024; die Gruppe 18-28 Jahre wird voraussichtlich zwischen 2025-2030 mit einer CAGR von 13,4% wachsen.

- Nach Banktyp entfielen auf Nationalbanken 81,8% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktanteils im Jahr 2024; Neobanken & andere verzeichnen die höchste prognostizierte CAGR von 18,2% bis 2030.

Saudi-Arabien-Arabien Einzelhandel Bankwesen Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Vision 2030-Hypothekensubventionen | +2.1% | National, urbane Zentren | Mittelfristig (2-4 Jahre) |

| SARIE-Sofortzahlungen | +1.8% | National | Kurzfristig (≤ 2 Jahre) |

| Verpflichtende Ijara & Murabaha-Einhaltung | +1.5% | National | Mittelfristig (2-4 Jahre) |

| Fintech-Lizenzregime | +1.9% | National, technisch versierte Städte | Langfristig (≥ 4 Jahre) |

| Jugend- & Expat-Arbeitsplatzwachstum | +1.3% | National, Wirtschaftszentren | Langfristig (≥ 4 Jahre) |

| Gehaltsabtretungsschema | +0.8% | National | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Vision 2030-geführte Hypothekensubventionsprogramme beschleunigen Wohnfinanzierungsnachfrage

Staatlich unterstützte Subventionen unter der Sakani-Initiative hoben das Wohneigentum auf 64% und unterstützten zweistelliges Wachstum bei neuen Wohnhypotheken[1]Ministerium für kommunale und ländliche Angelegenheiten und Wohnungswesen, "Wohnungsprogramm Jahrbuch 2025," momrah.gov.sa. Saudi-Arabien real Anwesen Refinance Companys USD 2 Milliarden Sukuk im Jahr 2025 injizierte frische Liquidität und half Banken wie Al Rajhi, deren Wohnfinanzierungsanteil dadurch stieg. Saudi-Arabien Awwal Bank vervierfachte ihren Hypothekenanteil innerhalb von zwei Jahren und bestätigte die steigende Wettbewerbsintensität. Hohe Begünstigtenzufriedenheit, vom IWF hervorgehoben, unterstützt breitere wirtschaftliche Stabilität, während Vision 2030 70% Wohneigentum bis Jahrzehntende anstrebt.

SAMAs Sofortzahlungssystem ("SARIE") steigert bargeldlose Retail-Transaktionen

2021 eingeführt, verarbeitete SARIE 10,8 Milliarden Echtzeit-Zahlungen im Jahr 2023 und trieb digitale Transaktionen auf 70% der Einzelhandel-Aktivitäten[2]Saudi-Arabien-Arabische Zentralbank, "Jahresstatistik 2024," sama.gov.sa. Monatliche Werte überstiegen USD 286 Milliarden im Mai 2023 und beweisen tiefe Verbraucherakzeptanz. Echtzeit-Abwicklung verbessert Liquiditätssicht für Banken und Händler, fördert Fintech-Partnerschaften und reduziert Bargeldumlauf, wodurch sichererer, nachverfolgbarer Handel landesweit unterstützt wird.

Fintech-Lizenzregime ermöglicht reine digitale Herausfordererbanken (STC Bank, D360)

Ein strukturierter Sandbox und vollständige digital-Bank-Charter erhöhten die Fintech-Anzahl von 10 im Jahr 2018 auf 200 bis 2023, mit dem Ziel von 525 bis 2030. STC Banks öffentlicher Start im Januar 2025 mit USD 667 Millionen Kapital und D360s Scharia-konformes Modell unterstreichen frische Konkurrenz bei Einlagen und unbesicherten Krediten. Reibungslose Onboarding-Prozesse, Transparenz bei Gebühren und 24/7-Mobil-Unterstützung prägen neue Kundenerwartungen.

Schnelles Jugend- & Expat-Arbeitsplatzwachstum erweitert adressierbare Massenmarkt-Einlagen

Bürger im Alter von 18-44 Jahren repräsentieren mehr als 50% der Bevölkerung und zeigen hohe Mobil-Bankwesen-Adoption. Umfragen basierend auf dem Erweitert Technologie Acceptance Modell bestätigen, dass wahrgenommene Nützlichkeit, Vertrauen und sozialer Einfluss die digital-Bankwesen-Absicht erhöhen. Treueprogramme wie Al Rajhis Mokafaa, jetzt 14,7 Millionen stark, demonstrieren, wie gamifizierte Beteiligung Wallet-Anteile bei technikorientierten Demografien erfasst.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | ( ~ ) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Abkühlung des Hypothekenwachstums nach Subventionen | -1.2% | National, urbane Zentren | Mittelfristig (2-4 Jahre) |

| Enge Liquidität & steigende Festgeld-Kosten | -1.0% | National | Kurzfristig (≤ 2 Jahre) |

| Begrenzte Einzelhandel-Kreditauskunft-Tiefe | -0.7% | National, unterversorgte Gebiete | Mittelfristig (2-4 Jahre) |

| Scharia-Standard 62 Übergangsrisiko | -0.9% | National | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Abkühlung des Hypothekenwachstums nach Subventionsauslauf belastet Retail-Kreditrenditen

Mit beginnender Subventionsreduzierung wird erwartet, dass das neue Wohnhypothekenwachstum vom 17%-Sprung im Jahr 2024 moderieren wird. Unternehmenskredite überschreiten jetzt 55% der Gesamtkredite und signalisieren eine frühe Schwenkung der Banken zu Nicht-Einzelhandel-Segmenten. Niedrigere Variabel Hypothekenrentabilität könnte Margenverengung verursachen, es sei denn, Banken rebalancieren zu gebührenpflichtigen Produkten.

Scharia-Standard 62 Übergangsrisiko für variable islamische Produkte

AAOIFIs neue Leitlinien könnten die Umstellung von Murabaha-basierten Sukuk zu Vermögenswert-backed Strukturen erzwingen und die Finanzierungsflexibilität verschärfen. Saudi-Arabien-Arabien, der zweitgrößte globale Sukuk-Emittent mit 24%, sieht sich Produktneuentwurfskosten und potenziellen Liquiditätsbeschränkungen gegenüber, insbesondere für Variabel islamische Einzelhandel-Angebote.

Segmentanalyse

Nach Produkt: Transaktionskonten dominieren während Kreditkarten beschleunigen

Transaktionskonten behielten 38,2% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktanteils im Jahr 2024, unterstützt durch Gehaltsabtretungsmandate und breitere finanzielle Inklusionsziele. Stabile Einlagenzuflüsse unterstützen kostengünstige Finanzierung, die aggressive digital-Bankwesen-Einführungen unterstützt. Das Kreditkarten-Segment wird voraussichtlich jährlich um 12,6% wachsen, da das e-Handel-Volumen sich SAR 50 Milliarden nähert und Interchange-Fee-Aufwärtspotenzial und Treueprogramm-Engagement verstärkt.

Die Saudi-Arabien-arabische Einzelhandel Bankwesen Marktgröße für Hypotheken erlebte kürzlich erhebliches Wachstum und stärkte Al Rajhis Dominanz, obwohl künftiges Wachstum sich normalisieren wird, wenn Subventionen nachlassen. Sparkonten, gestärkt durch öffentliche Finanzbildungskampagnen, gewinnen an Bedeutung, während Buy-now-pay-later-Kooperationen die Grenzen zwischen Karten- und Ratenprodukten verwischen, gezeigt durch STC Banks Wallet-zentriertes Ökosystem.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Kanal: Digitale Beschleunigung gestaltet Servicebereitstellung um

online-Bankwesen hielt 58,7% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktes im Jahr 2024 und skaliert mit 14,7% CAGR. Saudi-Arabien National Bank berichtet bereits über dominante digital-Transaktions-Migration und zeigt etablierte Kundenpräferenz für Fernbedienung-Kanäle. KI-getriebene persönliche Finanzmanagement-Werkzeuge, prädiktive Kreditbewertung und biometrische Authentifizierung verbessern die Benutzererfahrung.

Physische Filialen, einst Transaktionszentren, transformieren sich zu Beratungszentren, die Vermögensverwaltung und KMU-Lösungen anbieten. Investitionen In Flaggschiff-Standorte In urbanen Gebieten demonstrieren einen Hybridansatz, der auf komplexe Produktdiskussionen abzielt, während Routineaktivitäten online bleiben. Kundenumfragen zeigen, dass 49% noch persönliche Interaktion wünschen und Omnichannel-Strategien validieren.

Nach Kundenaltersgruppe: Demografische Verschiebungen treiben Personalisierung

Verbraucher im Alter von 29-44 Jahren trugen 40,5% zur Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktgröße im Jahr 2024 bei und spiegeln lebensphasenbezogene Nachfrage nach Hypotheken, Versicherungen und Bildungsfinanzierung wider. Banken reagieren mit personalisierten Dashboards und gebündelten Angeboten, die Transaktionsanalytik nutzen. Währenddessen gravitiert die Kohorte 18-28, mit 13,4% CAGR wachsend, zu App-basierten Mikro-Savings und gamifizierten Kreditprodukten und zwingt etablierte Anbieter zu agilen Produktentwicklungszyklen.

Das Segment 45-59 beherrscht erhebliche investierbare Vermögenswerte und veranlasst Banken, Roboter-Advisory-Modul In Mobil Anwendungen zu integrieren. Kunden ab 60 priorisieren Sicherheit und fördern Interesse an Scharia-konformen Altersvorsorge-Produkten, die vorhersagbare Renditen mit digitaler Einfachheit kombinieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Kauf des Berichts

Nach Banktyp: Nationale Champions dominieren während Neobanken disruptieren

Nationalbanken kontrollieren kollektiv 81,8% des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktanteils und nutzen Skalierung zur Finanzierung von Vision 2030-Megaprojekten und landesweiten digitalen Plattformen. Saudi-Arabien National Banks Aktivabasis überstieg SAR 1,1 Billionen im Jahr 2024[3]Saudi-Arabien National Bank, "Integrierter Jahresbericht 2024," snb.com.sa, während Al Rajhi einen 19%-Sprung beim Nettogewinn lieferte und seinen Hypothekenanteil vertiefte.

Neobanken und andere Herausforderer, prognostiziert mit 18,2% CAGR zu wachsen, zielen auf Nischen-Propositionen ab-STC Banks Telekom-integriertes Wallet oder D360s Scharia-First-Modell-die bei unterversorgten Millennial- und Expatriate-Segmenten resonieren. Regionalbanken fokussieren auf Sektorspezialisierung, sehen sich aber Margendruck gegenüber, da Open-Bankwesen-APIs Informationsvorteile nivellieren.

Geografieanalyse

Urbane Zentren-Riad, Jeddah und Dammam-bilden den Wettbewerbskern des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktes und beherbergen Flaggschiff-Digitalfilialen, die als Innovationsschauplätze fungieren. Hohe Smartphone-Penetration unterstützt Sofortzahlungsaufnahme, wobei SARIE-Adoption 70% des Transaktionswertes In diesen Städten überschreitet. Vision 2030-Projekte wie NEOM und der Rot Sea-Tourismuskorridor erfordern maßgeschneiderte Finanzierungslösungen und veranlassen Banken, dedizierte Teams vor Ort einzusetzen.

Sekundäre Städte nutzen Mobil-Bankwesen, um spärliche Filialdichte zu kompensieren. Echtzeit-Abwicklung ermöglicht Händlern In Tabuk oder Al-Jouf sofortigen Zahlungseingang, senkt Bargeldhandhabungskosten und ermutigt formelle Geschäftsregistrierung. Dadurch verbreiten sich digital-only-Konten über Metropolgrenzen hinaus und erweitern die Saudi-Arabien-arabische Einzelhandel Bankwesen Marktpenetration.

Regionale Aktivität wird zunehmend durch wirtschaftliche Spezialisierung geprägt. Westprovinzen profitieren von Hajj-bezogenen Zuflüssen und treiben Nachfrage nach mehrere-Währungs-Wallets und Kurzzeitkrediten. Ostprovinzen, stark mit Kohlenwasserstoffen verbunden, erleben höhere Volumina von Lohneinlagen und Gastarbeiterüberweisungen. Riad bleibt der politische Kern, wo SAMAs nationale Regulierungen einheitlichen Kundenschutz schaffen und nahtlose regionsübergreifende Bankwesen-Erfahrungen gewährleisten.

Wettbewerbslandschaft

Saudi-Arabien-arabisches Einzelhandel Bankwesen zeigt moderate Konzentration, wobei Saudi-Arabien National Bank, Al Rajhi und Riyad Bank die Spitzenränge In globalen Rankings einnehmen. SNB nutzt Bilanzstärke zur Finanzierung von Giga-Projekten während der Start der KI-getriebenen Marke NEO zur Bindung digitaler Kunden. Al Rajhis "Harmonisierung der Gruppe"-Strategie integriert Einzelhandel- und Unternehmensprodukte auf einer einzigen Plattform und erhält die Führung bei gebührenpflichtigen Erträgen.

Herausfordererbanken verstärken die Wettbewerbsintensität. STC Bank nutzt Telekom-Distribution für schnelle Kontoakquisition, während D360 nahezu sofortiges Scharia-konformes Onboarding bietet. Open-Bankwesen-Mandate nivellieren Datenzugang; Fintech-Aggregatoren verbinden sich mit Bank-APIs, um Budgetierungs-Werkzeuge und eingebettete Kreditmodule zu starten und etablierte Anbieter zu beschleunigten Innovations-Roadmaps zu zwingen.

Strategische Züge verdeutlichen das sich entwickelnde Schlachtfeld: Al Rajhis Kooperation mit RATL Technologie führt Blockchain-aktivierte KMU-Finanzierung ein; SNB intensiviert KMU-Kreditvergabe um liefern-Kette-Finanzen; Banque Saudi-Arabien Fransi und Araber National Bank emittieren nachhaltige Sukuk zur Kapitalstärkung für digitale Investitionen. SAMA meldet eine sektorweite Kapitaladäquanzquote von 20,1%, die Spielraum für Technologieausgaben und anorganisches Wachstum bietet.

Saudi-Arabien-Arabien Einzelhandel Bankwesen Branchenführer

-

Saudi-Arabien National Bank

-

Al Rajhi Bank

-

STC Bank

-

Riyad Bank

-

D360 Bank

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Saudi-Arabien real Anwesen Refinance Company vollendete einen USD 2 Milliarden internationalen Sukuk zur Vertiefung der Hypothekenmarkt-Liquidität.

- Februar 2025: Al Rajhi Bank kooperierte mit RATL Technologie zur Einführung der MUHIDE-Fintech-Plattform für KMU-Handelsfinanz-Governance.

- Januar 2025: SAMA genehmigte den vollständigen öffentlichen Start von STC Bank nach ihrer USD 667 Millionen Kapitalaufstockung.

- Juli 2024: SAMA erließ erweiterte Islamisch-Bankwesen-Regulierungen zu gewinnbeteiligten Anlagekonten und Einzelhandel-Verbraucherfinanzverträgen.

Saudi-Arabien-Arabien Einzelhandel Bankwesen Marktbericht Umfang

Einzelhandel Bankwesen, auch als Verbraucherbanking bekannt, umfasst die Bereitstellung von Dienstleistungen wie Transaktions- und Sparkonten, Personaldarlehen, Hypotheken, Kredit- und Debitkarten und anderen für die Allgemeinheit durch Bankinstitute. Eine vollständige Hintergrundanalyse des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktes wird im Bericht abgedeckt, einschließlich einer Bewertung des übergeordneten Marktes, aufkommende Trends nach Segmenten und regionalen Märkten, bedeutende Änderungen In der Marktdynamik und eine Marktübersicht.

Der Saudi-Arabien-arabische Einzelhandel Bankwesen Markt ist segmentiert nach Produkt (Transaktionskonten, Sparkonten, Debitkarten, Kreditkarten, Darlehen und andere Produkte), Branche (Hardware, Software und Dienstleistungen) und Kanal (Direktvertrieb und Distributor).

Der Bericht bietet Marktgröße und Prognosen für den Saudi-Arabien-arabischen Einzelhandel Bankwesen Markt In Werten (USD) für alle oben genannten Segmente.

| Transaktionskonten |

| Sparkonten |

| Debitkarten |

| Kreditkarten |

| Darlehen |

| Andere Produkte |

| Online-Banking |

| Offline-Banking |

| 18-28 Jahre |

| 29-44 Jahre |

| 45-59 Jahre |

| 60 Jahre und darüber |

| Nationalbanken |

| Regionalbanken |

| Neobanken & andere |

| Nach Produkt | Transaktionskonten |

| Sparkonten | |

| Debitkarten | |

| Kreditkarten | |

| Darlehen | |

| Andere Produkte | |

| Nach Kanal | Online-Banking |

| Offline-Banking | |

| Nach Kundenaltersgruppe | 18-28 Jahre |

| 29-44 Jahre | |

| 45-59 Jahre | |

| 60 Jahre und darüber | |

| Nach Banktyp | Nationalbanken |

| Regionalbanken | |

| Neobanken & andere |

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist die prognostizierte Wachstumsrate des Saudi-Arabien-arabischen Einzelhandel Bankwesen Marktes bis 2030?

Der Markt wird voraussichtlich mit einer CAGR von 9,26% voranschreiten und von USD 48,7 Milliarden im Jahr 2025 auf USD 75,8 Milliarden bis 2030 wachsen.

Welches Produktsegment wächst am schnellsten?

Kreditkarten werden voraussichtlich mit 12,6% CAGR wachsen, angetrieben durch e-Handel-Expansion und Treueprogramme.

Wie bedeutend ist online-Bankwesen In Saudi-Arabien-Arabien?

online-Kanäle verarbeiten bereits 58,7% der Einzelhandel Bankwesen Aktivitäten und expandieren mit 14,7% CAGR dank hoher Smartphone-Penetration und SARIE-Sofortzahlungsadoption.

Welchen Anteil halten Nationalbanken gegenüber Neobanken?

Nationalbanken beherrschen 81,8% des Marktanteils, während Neobanken, obwohl kleiner, das am schnellsten wachsende Segment mit einer prognostizierten CAGR von 18,2% darstellen.

Wie wirken sich Vision 2030-Wohnungsinitiativen auf Banken aus?

Hypothekensubventionen haben das Wohneigentum auf 64% gehoben und Wohnfinanzierungsportfolios gestärkt, obwohl Wachstum sich normalisieren wird, wenn Subventionen auslaufen.

Welche Risiken könnten das Marktwachstum verlangsamen?

Margenverengung durch höhere Festgeldkosten, abkühlende Hypothekennachfrage nach Subventionen und regulatorische Verschiebungen wie Scharia-Standard 62 könnten Ertragsverläufe für einige Banken Dämpfen.

Seite zuletzt aktualisiert am: