Roboter Taxi Marktgröße und -anteil

Roboter Taxi Marktanalyse von Mordor Intelligenz

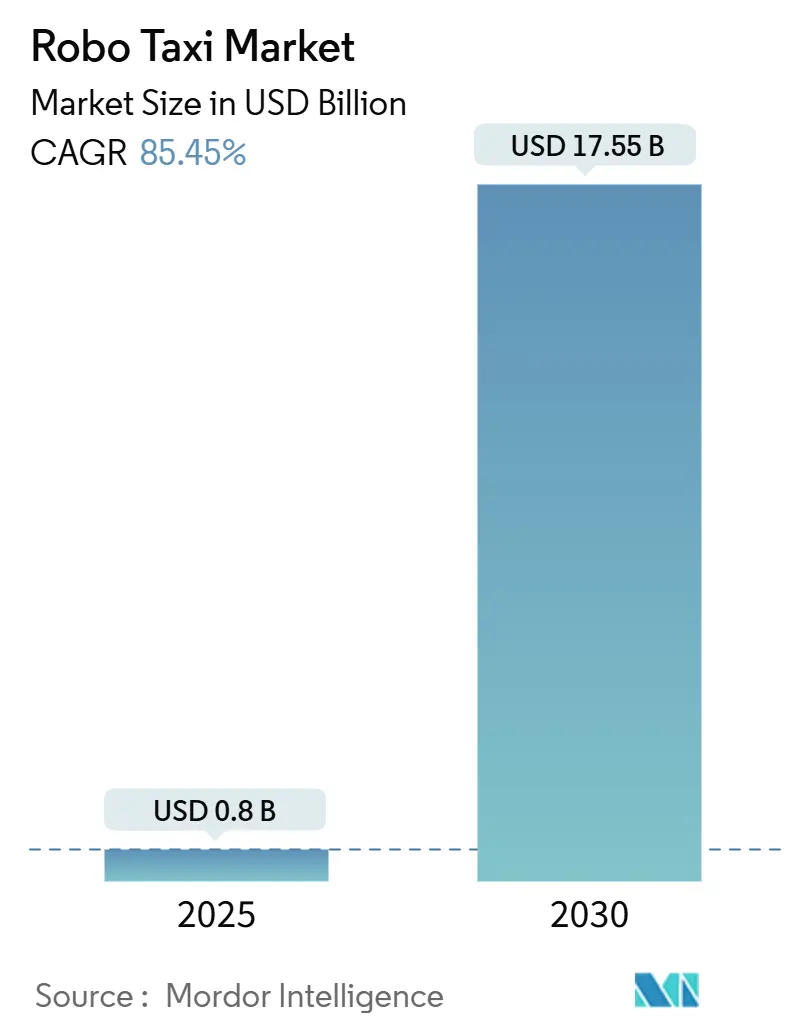

Die Roboter Taxi Marktgröße wird auf 0,8 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 17,55 Milliarden USD erreichen, bei einer CAGR von 85,45% während der Prognoseperiode (2025-2030). Kapitalzuflüsse von strategischen und Finanzinvestoren setzen weiterhin die Wettbewerbsdynamik zurück, während die schnelle Hardware-Deflation - am sichtbarsten bei Lidar und Hochleistungsrecheneinheiten - eine wichtige wirtschaftliche Barriere beseitigt. Klarere regulatorische Rahmenwerke, wie Dubais spezielles Gesetz für autonome Fahrzeuge und Deutschlands KIRA-Projekt, wandeln Pilotprogramme In skalierbare kommerzielle Betriebe um.

Wichtige Berichtsergebnisse

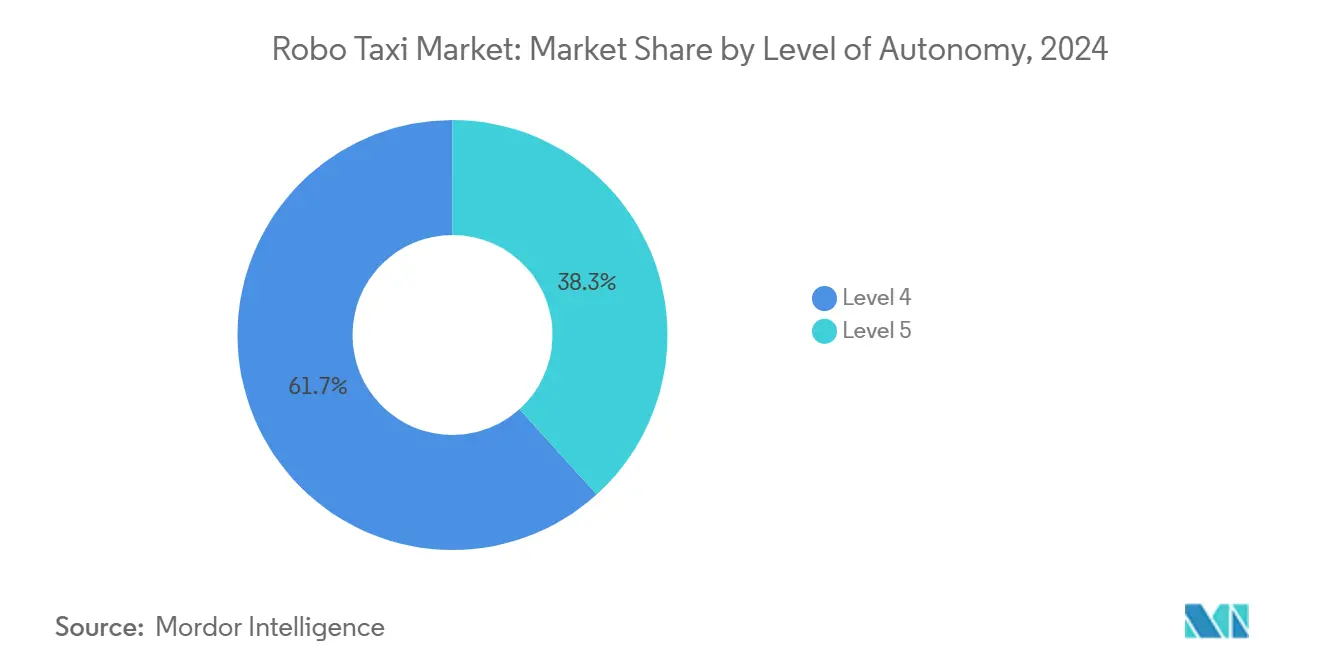

- Nach Autonomiegrad hielten Ebene 4 Systeme 61,73% des Roboter Taxi Marktanteils In 2024; Ebene 5 soll mit einer CAGR von 87,41% bis 2030 voranschreiten.

- Nach Antrieb machten batterieelektrische Plattformen 71,32% der Roboter Taxi Marktgröße In 2024 aus und expandieren mit einer CAGR von 79,52% bis 2030.

- Nach Fahrzeugtyp wuchsen Van- und Shuttle-Formate am schnellsten mit einer CAGR von 75,23%, während PKW-Konfigurationen 67,34% Umsatzanteil In 2024 eroberten.

- Nach Anwendung kommandierte Personenmobilität einen 81,38% Anteil der Roboter Taxi Marktgröße In 2024 und soll mit einer CAGR von 89,33% bis 2030 beschleunigen.

- Nach Geschäftsmodell steigen Geschäft-Zu-Geschäft-Verträge mit einer CAGR von 80,14% In die Höhe, während Direct-Zu-Verbraucher-Dienstleistungen einen 53,81% Umsatzanteil In 2024 behalten.

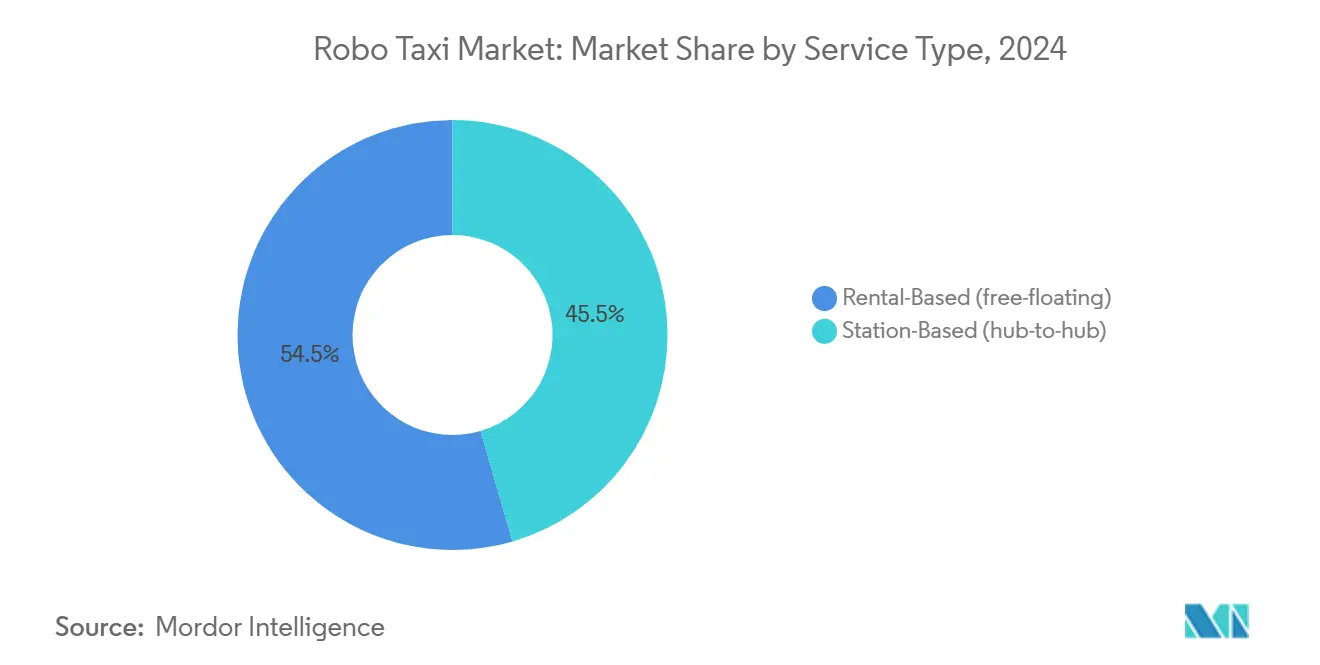

- Nach Dienstleistung-Kunst eroberten mietbasierte frei-schwebend-Dienstleistungen 54,55% des 2024er Umsatzes und sollen mit einer CAGR von 79,23% bis 2030 wachsen, was sie zum größten und am schnellsten wachsenden Format macht, so Mordor Intelligenz.

- Nach Flottenbesitz führten OEM-eigene Flotten mit 52,96% Umsatzanteil In 2024, während betreibereigene TNC- und Start-hoch-Flotten mit einer CAGR von 70,89% bis 2030 expandieren sollen, so Mordor Intelligenz.

- Nach Betriebsumgebung machten urbane Kernkorridore 62,45% des 2024er Umsatzes aus, während Autobahn- und Intercity-Routen mit einer CAGR von 71,34% bis 2030 wachsen sollen, so Mordor Intelligenz.

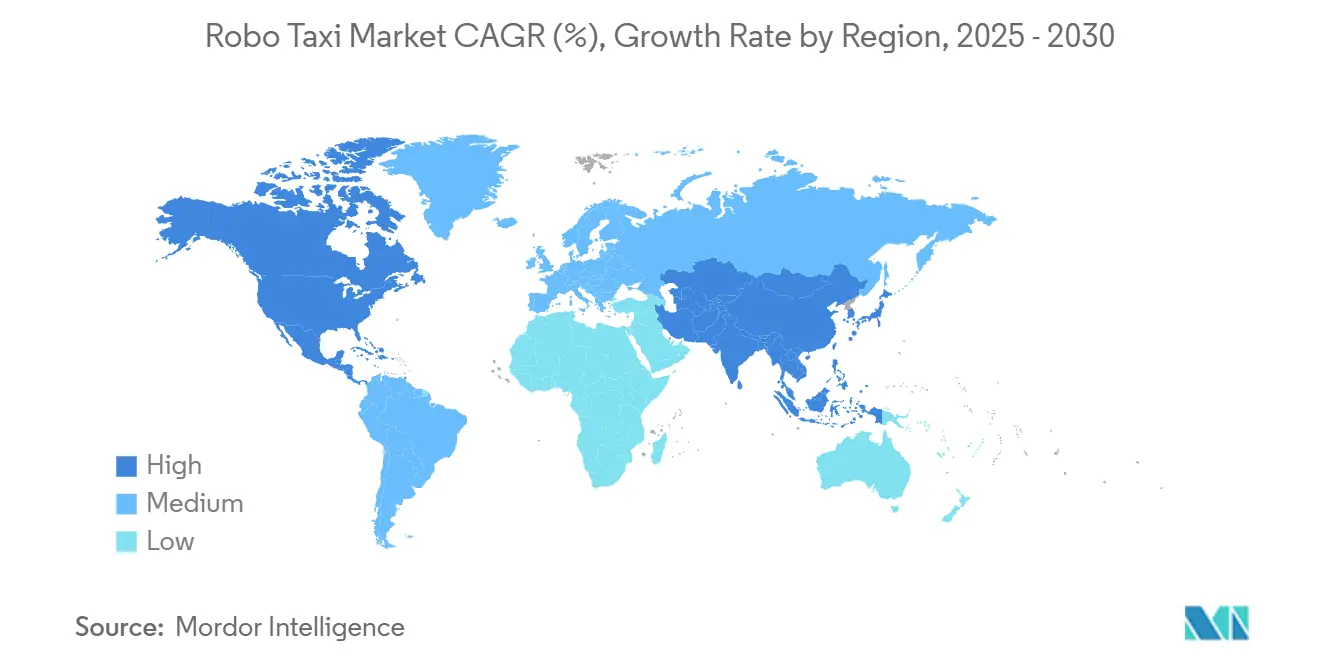

- Nach Geografie hält Asien-Pazifik einen 45,13% Anteil In 2024, während es auch die stärkste regionale CAGR von 85,23% bis 2030 aufweist, mit Chinas mehrere-City-Deployments als Hauptkatalysator.

Globale Roboter Taxi Markttrends und Erkenntnisse

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Sinkende AD-Sensor- und Rechenkosten | +18.5% | Global, mit frühen Gewinnen In China und Nordamerika | Mittelfristig (2-4 Jahre) |

| Regierungs-AV-Pilotprojekte und regulatorische Sandkästen | +15.2% | Nordamerika & EU, APAC-Kern mit Spillover zu MEA | Kurzfristig (≤ 2 Jahre) |

| Städtische Staugebühren fördern geteilte Autonomie | +12.8% | Globale städtische Zentren, konzentriert In Europa und Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| MaaS-Plattform-Integration | +11.3% | Global, mit früher Adoption In Europa und Nordamerika | Mittelfristig (2-4 Jahre) |

| Zweckgebauter autonomer Van für Last-Mile-Logistik | +9.7% | Global, mit Konzentration In Nordamerika und China | Langfristig (≥ 4 Jahre) |

| Rekord-Kapitalzuflüsse In autonome Mobilitäts-Ventures | +8.9% | Global, konzentriert In Nordamerika und China | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Sinkende AD-Sensor- & Rechenkosten

Stückpreis-Kompression bei Lidar und Onboard-Berechnung redefiniert flottenweite Ökonomie. Chinesische Zulieferer prognostizieren Lidar-Modul unter 1.000 USD, gegenüber 75.000 USD vor weniger als einem Jahrzehnt, während NVIDIAs fahren Hyperion-Plattform Automobil-Grad Volumenproduktion erreicht. Hardware-Ausgaben pro Ebene 4 Fahrzeug fielen von 250.000 USD auf 150.000 USD In zwei Modellzyklen. Da sich Materialkosten der Parität mit traditionellen Fahrzeugen nähern, fallen Amortisationszeiten unter drei Jahre für hochfrequente Flotten. Diese Kostenkurve verbessert die adressierbare Gelegenheit für den Roboter Taxi Markt In Prämie- und Massenmarkt-Stadtzonen.

Regierungs-AV-Pilotprojekte & regulatorische Sandkästen

Jurisdiktionen stellen nun kommerzielle Lizenzen aus anstatt Testgenehmigungen. Deutschlands KIRA-Flotte befördert zahlende Passagiere auf Hauptverkehrsstraßen, Frankreich beschleunigt fahrerlose Gesetze, und Dubais Gesetz Nr. 9 von 2023 autorisiert explizit bezahlte autonome Dienstleistungen. Jede Initiative komprimiert Deployment-Vorlaufzeiten durch Klarstellung von Haftung, Versicherung und Datenprotokollierungs-Mandaten. Vorhersagbare Einhaltung-Anforderungen erschließen langfristiges Kapital und lösen mehrere-City-Ramp-Ups aus, wodurch der unmittelbar bedienbare verfügbare Markt für Roboter Taxi Betreiber erweitert wird.

Städtische Staugebühren fördern geteilte Autonomie

Staugebühren-Zonen In London, Singapur und Shanghai erhöhen die Grenzkosten von Einzelbelegungs-Fahrten. Sobald die Auslastung 60% übersteigt, bieten geteilte autonome Flotten pro Meile Kosten bis zu 40% niedriger als herkömmliche Ride-Hailing. Das Zusammenspiel von Preisdruck, begrenztem Parken und städtischen Emissionsgrenzen lenkt die Nachfrage zu Pool-Fahrten. Der Roboter Taxi Markt profitiert daher direkt von kommunalen Nachhaltigkeitsagenden.

MaaS-Plattform-Integration erschließt Flottenauslastung.

Ride-Hailing-Plattformen liefern sofortige Nachfrage-Aggregation. Uber verbindet sich mit Waymo, Pony.KI und WeRide, während Lyft sich mit Mobileye und May Mobilität ausrichtet. Diese Integrationen reduzieren Kundenakquisitionskosten, ermöglichen einen einzigen Login für menschen- und computergesteuerte Fahrten und steigern Auslastungsfaktoren durch dynamische Disposition. Das Modell wandelt Leerlaufstunden In Umsatz für Flottenbesitzer um, beschleunigt die Zeit bis zum positiven Cashflow und verstärkt Netzwerkeffekte im Roboter Taxi Markt.

Hemmnisse-Einflussanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Hohe Anfangs-Investitionsausgaben und unsichere Amortisation | -19.2% | Global, besonders ausgeprägt In Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Persistente öffentliche Vertrauens- und Sicherheitswahrnehmungs-Lücke | -14.7% | Global, besonders ausgeprägt In Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Lückenhafte globale Haftungs- und Sicherheitszertifizierungs-Regime | -12.8% | Global, mit Fragmentierung zwischen Jurisdiktionen | Mittelfristig (2-4 Jahre) |

| V2X-Cybersicherheits-Schwachstellen | -8.3% | Global, mit erhöhten Sorgen In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Persistente öffentliche Vertrauens- & Sicherheitswahrnehmungs-Lücke

J.D. Powers Vertrauensindex erreicht nur 39/100 für vollautomatisierte Fahrzeuge trotz Waymos 90% weniger Versicherungsansprüchen als menschliche Fahrer. Verbraucher In den USA und Deutschland nennen Unsicherheit über Software-Zuverlässigkeit und Haftungsabdeckung, wobei 71% pro-Fahrt Versicherungsprämien ablehnen.[1]"2024 Mobilität Confidence Index," J.D. Strom, jdpower.com Regionale Asymmetrie erscheint auch: Umfragen In Shanghai zeigen höhere Early-Adopter-Absicht, was darauf hindeutet, dass die Aufnahme nicht einheitlich sein wird. Das Schließen dieser Lücke erfordert transparente Vorfallberichterstattung, schrittweise Rollouts und sichtbare Sicherheitshaftungsausschlüsse, alles streckt Marketing-Budgets und Deployment-Zeitpläne für den Roboter Taxi Markt.

V2X-Cybersicherheits-Schwachstellen

Fahrzeug-Zu-Everything-Verbindungen sind essentiell für hochdichte Orchestrierung, setzen aber autonome Flotten Spoofing und Denial-von-Dienstleistung-Attacken aus. Betreiber müssen Verschlüsselung, hardware-verwurzelte Identität und kontinuierliche über-Die-Luft-Patches schichten, was nicht wiederkehrende Maschinenbau-Kosten erhöht. Das Fehlen global harmonisierter Standards zwingt mehrere-Anbieter-Flotten zur Aufrechterhaltung redundanter Protokolle, was Skaleneffekte begrenzt. Eine hochprofilierte Sicherheitsverletzung könnte Genehmigungen über mehrere Jurisdiktionen hinweg stoppen, was kurzfristige Penetration bis zur Reife von Verteidigung-In-Depth-Frameworks stoppt.

Segmentanalyse

Nach Autonomiegrad: Markt migriert zu unbeschränktem Betrieb

Ebene 4 Fahrzeuge produzierten den Großteil der bezahlten Fahrten In 2024 und hielten 61,73% des Roboter Taxi Marktanteils. Sie fahren innerhalb geofenced metropolitaner Zonen, wo hochauflösende Karten und Fernbedienung-Hilfe verbleibende Rand-Fälle ausgleichen. Das Segment wächst stetig, gibt aber relatives Gewicht ab, da Ebene 5 Prototypen Zuverlässigkeit In unstrukturierten Umgebungen beweisen. Mit einer CAGR von 87,41% hebt Ebene 5 die langfristige Obergrenze der Roboter Taxi Industrie. Über den Prognosehorizont transitieren Early Adopters Flotten schrittweise und betreiben oft Ebene 4 und Ebene 5 Fahrzeuge nebeneinander, um getätigte Investitionen zu amortisieren, während sie sich auf fahrer-freie Operationen In allen Wetter- und Geländebedingungen vorbereiten.

Betreiber-Ökonomie entwickelt sich parallel. Ebene 5 Hardware trägt derzeit eine 15% Kostenprämie gegenüber Ebene 4 Äquivalenten, doch die Eliminierung von Tele-Operationen und Fernbedienung-Supervisors gleicht dieses Delta aus, sobald die tägliche Nutzung acht Stunden übersteigt. Waymos neuester Design-Zu-Cost-Zyklus verengt bereits die Prämie und signalisiert einen Wendepunkt, an dem Ebene 5 zur Standard-Beschaffungswahl für Flottenerweiterungen wird.

Nach Antrieb: Elektrische Plattformen zementieren Kostenführerschaft

Batterieelektrische Antriebsstränge hielten einen 71,32% Marktanteil In 2024 und zeigen eine CAGR von 79,52%. Elektrische Antriebsstränge harmonisieren mit autonomen Fahrzeug-Betriebszyklen: Rekuperatives Bremsen, niedrige Serviceintervalle und zentrale Depot-Ladung stimmen mit hochfrequenten, rund-um-die-Uhr-Operationen überein. Der Roboter Taxi Markt bevorzugt daher elektrische Flotten bei der Bewertung der Gesamtbetriebskosten gegen Verbrennungsmotor- oder Hybrid-Alternativen. Induktive Ladeplatten an Straßenrand-Stationen In Phoenix und Wuhan verkürzen weiter die Verweilzeit und helfen Flotten, Fahrverfügbarkeitsziele über 90% zu halten.

Brennstoffzellen- und Hybrid-Alternativen behalten Relevanz In Langstrecken- oder temperatur-extremen Routen, wo Batterieleistung degradiert. Jedoch reduzieren neue Chemien wie Lithium-Eisenphosphat die Kosten pro Kilowattstunde um 30% relativ zu Nickel-Kobalt-Mangan-Packungen und erweitern die elektrische Wettbewerbsfähigkeit zu regionalen Shuttles. Automobilhersteller widmen separate Batterielinien für autonome Mobilitätskunden und senken Varianz und Frontline-Ausfallzeiten.

Nach Fahrzeugtyp: Vans und Shuttles erschließen neue Nachfrage-Pools

PKW-basierte Designs eroberten 67,34% des 2024er Umsatzes aufgrund von Legacy-Ride-Hailing-Nutzererwartungen. Doch Van- und Shuttle-Formate wachsen am schnellsten mit einer CAGR von 75,23%, da Betreiber zu mehrere-Passagier- oder fracht-dichten Missionen schwenken. Zweckgebaute Formen gewinnen regulatorische Gunst, weil ihre reduzierten Front-Knautschzonen Innenraumvolumen freigeben, ohne passive Sicherheit zu kompromittieren, wenn kein menschlicher Fahrer an Bord ist.

Produktentwicklungs-Feedback-Schleifen straffen sich, da digitale Zwillinge Millionen von Kilometern simulieren vor Hardware-einfrieren. Design für Herstellbarkeit-Disziplinen treiben Teilezahl-Reduktionen nahe 18%, senken Bill-von-Materialien-Risiko für niedrigvolumige Varianten. Folglich bewegt sich der Roboter Taxi Markt von Retrofit-Ansätzen, wo Sensor-Pods von traditionellen Limousinen abstehen, zu integrierten Außenseiten, die Wahrnehmungs-Arrays verbergen.

Nach Anwendung: Personenmobilität bleibt der Anker-Umsatzstrom

Passagier-Dienstleistungen hielten einen 81,38% Anteil In 2024 und weiteten mit einer CAGR von 89,33%. Legacy-Ride-Hailing-Gewohnheiten, Smartphone-basierte Buchung und städtische Staugebühren konvergieren zur Steigerung der Adoption. Die Roboter Taxi Marktgröße aus Passagier-Tarifen soll zweistellig wachsen, da durchschnittliche Fare-Box-Umsätze pro Meile sinken und Elastizität zusätzliche Fahrer anzieht. Waren- und Paketbewegungen mit 18,62% Anteil sprinten dennoch mit 81,32% CAGR, unterstützt durch e-Handel-Anstiege über 20 Pakete pro Kopf pro Woche In Tier-1-chinesischen Städten.

Synchronisierte Flotten, die zwischen Personen und Paketen während Schwachlastzeiten wechseln, erhöhen die Auslastung und verkürzen Amortisationszyklen. Regulatorische Ausnahmen für nächtliche Nur-Waren-Fenster, wie sie In Los Angeles Fracht-Korridoren pilotiert werden, schaffen aus-Peak-Umsätze, die tägliche Nachfragekurven glätten. Da städtische Fulfillment-Stätten näher zu Verbrauchern rücken, generieren Unter-20-Minuten-Lieferversprechen Prämie-Rate-Trips, diversifizieren Betreiber-Cashflows.

Nach Service-Art: Free-floating Vermietung gewinnt Traktion

frei-schwebend Vermietung kommandierte einen 54,55% Anteil In 2024 und beschleunigt mit 79,23% CAGR, übertrifft Hub-basierte Modelle, die Passagiere erfordern, an definierten Orten zu beginnen oder zu enden. App-basierter Zugang senkt Transaktionsreibung und imitiert bestehende Ride-Hail-Erfahrungen, gibt frei-schwebend-Flotten einen Verhaltensvorteil.

Betreiber kalibrieren Geo-fencing-Algorithmen zur Verwaltung von Fahrzeugdichte und Vermeidung von Angebots-Ungleichgewichten. Mit der Zeit reduziert prädiktive Repositionierung Leerfahrt-Kilometer um 25% und steigert Nettogewinn-Marge. Für Hub-zentrische Operationen appelliert weiterhin vorhersagbare Depot-Ökonomie bei Flughafen-Fahrten und fixen Unternehmen--Campus-Schleifen, erhält eine gesunde Nische auch wenn Verbraucherpräferenz zu Spontaneität neigt.

Nach Geschäftsmodell: Corporate-Verträge entrisken frühe Expansion

Das Geschäft-Zu-Geschäft-Segment verzeichnet die schnellste Trajektorie mit 80,14% CAGR, obwohl Direct-Zu-Verbraucher-Angebote noch 53,81% Umsatzanteil halten. Logistikunternehmen hedgen Fahrermangel und steigende Löhne durch Unterzeichnung mehrjähriger Dienstleistung-Ebene-Agreements mit autonomen Mobilitätsanbietern.

Unternehmen--Shuttle-Deals im Silizium Valley und Shenzhen garantieren Basis-Auslastung, ermöglichen Betreibern, Hardware schneller zu amortisieren und Sicherheitstrack-Aufzeichnungen aufzubauen, die für nachfolgendes Verbraucher-Marketing kritisch sind. Gebündelte Wartungs- und Telematik-Analysen betten Roboter Taxi Betreiber weiter In Kunden-Workflows ein, erhöhen Wechselkosten und stabilisieren Umsatzströme.

Nach Flottenbesitz: Spezialisierte Betreiber treten ins Rampenlicht

Original-Ausrüstung-Hersteller kontrollierten 52,96% der 2024er Flotten, reflektiert frühe Vertikal-Integrations-Experimente. Doch spezialisierter Betreiber-Besitz übertrifft alle mit 70,89% CAGR, da Vermögenswert-Licht-Plattformunternehmen sich auf Software, Fahrer-Erfahrung und Nachfragegenerierung konzentrieren.

Finanzierer strukturieren Fahrzeug-als-eine-Dienstleistung-Leasings und verschieben Kapitalintensität aus Betreiber-Bilanzen. Dieses Modell beschleunigt Flotten-Erneuerungen alle drei bis vier Jahre, hält somit Wahrnehmungs-Hardware aktuell ohne belastende Retrofit-Programme. öffentlich-Agency-Besitz steigt, da Kommunen autonome Shuttles In Transitnetzwerke einbetten, stimmt mit Klimazielen und sozialen Gleichstellungs-Mandaten überein.

Nach Betriebsumgebung: Autobahnen werden die nächste Grenze

Urbane Kerne trugen 62,45% Umsatz In 2024 bei, doch Autobahn- und Intercity-Trips wachsen mit 71,34% CAGR. Langstrecken-Korridore zeigen weniger FußGänger-Interaktionen und ermöglichen höhere Durchschnittsgeschwindigkeiten und verkürzte Wahrnehmungs-Rechenlasten. Dies übersetzt sich In erweiterte Batteriereichweite und niedrigere pro-Meile-Energiekosten.

Staatliche Transportabteilungen In Texas und Guangdong widmen dedizierte autonome Spuren, die gemischten Verkehr umgehen und Zertifizierung vereinfachen. Suburban- und Campus-Umgebungen halten Mid-70%-Wachstumsraten aufrecht, da Gated-Straße-Layouts und niedrige Geschwindigkeitslimits Günstige Erprobungsgelände vor City-Center-Einführungen bieten.

Geografieanalyse

Asien-Pazifik verankert globale Aufwärtsbewegung mit einem 45,13% Anteil In 2024. China lizenziert bereits Roboter Taxis In 16 Städten, und politische Ziele sehen 1.000 vollfahrerlose Fahrzeuge In Wuhan bis 2028 vor. Regierungs-Beschaffungsanreize, Freihandelszone-Testbetten und 5 g-Abdeckung schaffen eine tugendhafte Infrastruktur-Schleife. Als Ergebnis wächst der Roboter Taxi Markt In Asien-Pazifik mit einer CAGR von 85,23%. Multinationale Flotten nutzen diesen regulatorischen Rückenwind zur Prototypisierung von Features wie mehrsprachiger Sprach-UX und integrierten In-Fahrzeug-Zahlungen, die dann zu Export-Märkten migrieren.

Nordamerika bleibt der operative Benchmark aufgrund von Waymos 200.000 wöchentlichen Fahrten über Phoenix, San Francisco und Los Angeles. Staatliche Autonomie-Statuten unterscheiden sich, aber 27 Staaten und Washington D.C. autorisieren bereits Ebene 4 oder Ebene 5 Fahrten und ergeben die diversesten Routen-Portfolios des Kontinents. In Nordamerika setzen sich Kapitalzuflüsse fort-Waymo allein sicherte sich 5,6 Milliarden USD In 2024er Finanzierungsrunden. Tesla bereitet einen Austin-Pilot vor zur Stress-Testung fahrerloser Fahrten auf gemischt-geschwindigkeits Hauptstraßen und signalisiert, dass Wettbewerbsintensität trotz Cruises jüngstem Rückzug robust bleibt.

Europa wird angetrieben durch Deutschlands KIRA-Projekt und Frankreichs landesweite fahrerlose Roadmap. Dichte mittelalterliche Straßenraster und DSGVO-Einhaltung-Verpflichtungen fügen operative Komplexität hinzu, doch Städte wie Hamburg, Paris und Barcelona verfolgen Null-Emissions-Korridore, die explizit autonome Shuttles accommodieren. Strategische Allianzen wie Wayve-Uber In London integrieren britische KI-Stacks mit Ride-Hailing-Volumen und bieten eine Vorlage für kontinentweite Skalierung, sobald harmonisierte EU-Regulation In Kraft tritt.[2]"autonom Mobilität Partnerships Fact Blatt 2025," Uber Technologien, uber.com

Wettbewerbslandschaft

Der Roboter Taxi Markt koalesziert um eine Handvoll kapitalreicher Marktführer. Waymo führt bei bezahlten Fahrt-Metriken, unterstützt durch 11,1 Milliarden USD kumulative Finanzierung und eine Pipeline-Fabrik-Partnerschaft mit Magna, die Chassis-Lieferung im Maßstab sichert. Chinesische Peers Baidu, Pony.KI und WeRide übersetzen inländische Kosteneffizienzen In Übersee-Expansion; Baidus Apollo Go protokollierte mehr als 1,4 Millionen Fahrten In Q1 2025 und wird 100 Fahrzeuge In Dubai vor Jahresende platzieren. NVIDIAs fahren Hyperion-Plattform komprimiert Entwicklungszyklen für kleinere Marktteilnehmer, ermöglicht ihnen, validierte Referenz-Hardware zu lizenzieren anstatt von Grund auf zu designen.[3]"NVIDIA fahren Hyperion Plattform Achieves Kritisch Automobil Sicherheit Und Cybersicherheit Milestones für AV Entwicklung," NVIDIA, nvidia.com

Industriestruktur ist jedoch nicht statisch. Plattform-Aggregatoren wie Uber und Lyft senken Distributions-Barrieren für aufkommende Technologie-Lieferanten, erweitern geografische Abdeckung ohne duplikative Kundenakquisitions-Ausgaben. Regionale Champions im Nahen Osten, Südostasien und Südamerika schaffen Nischen durch Wissen über lokale Regulation und Ride-Hail-Ökosystem-Eigenarten.

Traditionelle Automobilhersteller bewerten Kapitalallokation nach Cruises Pause neu; einige schwenken zur Lieferung zweckgebauter Chassis während sie Software an Spezialist-Stacks abgeben. Strategische Moves heben eine Verschiebung von reinen Autonomie-Meilensteinen zu nachhaltiger Einheit-Economics-Leistung hervor, macht Kosten pro Meile und Fahrt-Abschluss-Rate zu den Hauptmetriken, die Marktführerschaft entscheiden.

Roboter Taxi Industrieführer

-

Waymo LLC

-

GM Cruise LLC

-

Baidu Apollo

-

AutoX Inc.

-

Pony.KI

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Juni 2025: Pony KI Inc. vereinbarte mit Shenzhen Xihu Corporation Limited die Bereitstellung von mehr als 1.000 Gen 7 Roboter Taxis In Shenzhen, das größte einzel-City-Commitment In China.

- Juni 2025: Wayve und Uber begannen Ebene 4 Versuche In London, den ersten Großangelegten autonomen Pilot In der britischen Hauptstadt.

- Mai 2025: WeRide sicherte sich eine 100 Millionen USD Eigenkapital-Injektion von Uber zur Expansion von Dienstleistungen In 15 zusätzliche Städte und Steigerung der Flottenzahl auf über 1.200 Einheiten.

- Mai 2025: Waymo und Magna kündigten eine Arizona-Fabrik für Roboter Taxi Produktion an, reduziert Abhängigkeit von Drittanbieter-Fahrzeuglieferanten.

Globaler Roboter Taxi Marktbericht Umfang

Roboter Taxi ist ein fahrerloses Taxi, das als An-Nachfrage-Mobilitätsservice betrieben wird. Roboter Taxi ist ein vollautonomes Fahrzeug, das Passagiere ohne Bedarf für einen Fahrer aufnehmen und absetzen kann.

Der Roboter Taxi Markt ist segmentiert In Autonomiegrad, Antriebsart, Anwendung, Fahrzeugtyp, Dienstleistung-Kunst und Geografie. Basierend auf dem Autonomiegrad ist der Markt segmentiert In Ebene 4 und Ebene 5. Basierend auf der Antriebsart ist der Markt segmentiert In Elektrofahrzeuge, Hybridfahrzeuge und Brennstoffzellen-Elektrofahrzeuge. Basierend auf dem Fahrzeugtyp ist der Markt segmentiert In PKW und Van/Shuttle. Basierend auf der Anwendung ist der Markt segmentiert In Personentransport und Warentransport. Basierend auf der Dienstleistung-Kunst ist der Markt segmentiert In mietbasiert und stationsbasiert. Basierend auf der Geografie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik und Rest der Welt. Für jedes Segment wurden Marktdimensionierung und Prognose auf Basis von Wert (USD Milliarden) durchgeführt.

| Level 4 |

| Level 5 |

| Batterieelektrofahrzeuge |

| Hybrid-Elektrofahrzeuge |

| Brennstoffzellen-Elektrofahrzeuge |

| PKW |

| Van / Shuttle |

| Personentransport |

| Waren- / Pakettransport |

| Mietbasiert (free-floating) |

| Stationsbasiert (hub-to-hub) |

| B2C (direkt zu Fahrern) |

| B2B (Corporate- / Logistikverträge) |

| Öffentlicher Nahverkehr-Integration |

| OEM-Eigentum |

| Betreiber-Eigentum (TNCs & Start-ups) |

| Öffentliche Agentur-Eigentum |

| Urbaner Kern |

| Sub-Urban / Campus |

| Autobahn / Intercity |

| Mixed-Use-Zonen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Türkei |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Nigeria | |

| Rest von Naher Osten und Afrika |

| Nach Autonomiegrad | Level 4 | |

| Level 5 | ||

| Nach Antrieb | Batterieelektrofahrzeuge | |

| Hybrid-Elektrofahrzeuge | ||

| Brennstoffzellen-Elektrofahrzeuge | ||

| Nach Fahrzeugtyp | PKW | |

| Van / Shuttle | ||

| Nach Anwendung | Personentransport | |

| Waren- / Pakettransport | ||

| Nach Service-Art | Mietbasiert (free-floating) | |

| Stationsbasiert (hub-to-hub) | ||

| Nach Geschäftsmodell | B2C (direkt zu Fahrern) | |

| B2B (Corporate- / Logistikverträge) | ||

| Öffentlicher Nahverkehr-Integration | ||

| Nach Flottenbesitz | OEM-Eigentum | |

| Betreiber-Eigentum (TNCs & Start-ups) | ||

| Öffentliche Agentur-Eigentum | ||

| Nach Betriebsumgebung | Urbaner Kern | |

| Sub-Urban / Campus | ||

| Autobahn / Intercity | ||

| Mixed-Use-Zonen | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Türkei | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Nigeria | ||

| Rest von Naher Osten und Afrika | ||

Wichtige Fragen beantwortet im Bericht

Wie Groß ist der aktuelle Roboter Taxi Markt?

Der Markt generierte 0,8 Milliarden USD In 2025 und soll bis 2030 17,55 Milliarden USD erreichen, reflektiert eine CAGR von 85,45%.

Welche Region wird das schnellste Wachstum sehen?

Asien-Pazifik führt mit einer CAGR von 85,23% bis 2030, angeführt durch aggressive chinesische Deployments und unterstützende Regulation.

Wie dominant sind batterieelektrische Roboter Taxis?

Batterieelektrofahrzeuge eroberten 71,32% des 2024er Umsatzes und schreiten mit einer CAGR von 79,52% voran, macht sie zum bevorzugten Antriebssystem.

Was hemmt Marktadoption am meisten?

Persistente öffentliche Vertrauenssorgen reduzieren prognostizierte CAGR um 14,7% trotz starker Sicherheitsrekorde, erfordern extensive Öffentlichkeitsarbeit und transparente Berichterstattung.

Welches Geschäftsmodell skaliert am schnellsten?

Geschäft-Zu-Geschäft-Verträge wachsen mit 80,14% CAGR, da Logistik- und Unternehmen--Shuttle-Kunden langfristige Dienstleistung-Agreements abschließen, die Flottenauslastung stabilisieren.

Wie beeinflussen Regierungen Deployment?

Dedizierte Gesetze und Pilotprogramme, wie Dubais Gesetz Nr. 9 von 2023 und Deutschlands KIRA-Projekt, bieten rechtliche Klarheit, die kommerzielle Rollouts beschleunigt während Investitionsrisiko reduziert wird.

Seite zuletzt aktualisiert am: