uns-Autovermietungsmarkt Größe und Marktanteil

uns-Autovermietungsmarkt Analyse von Mordor Intelligenz

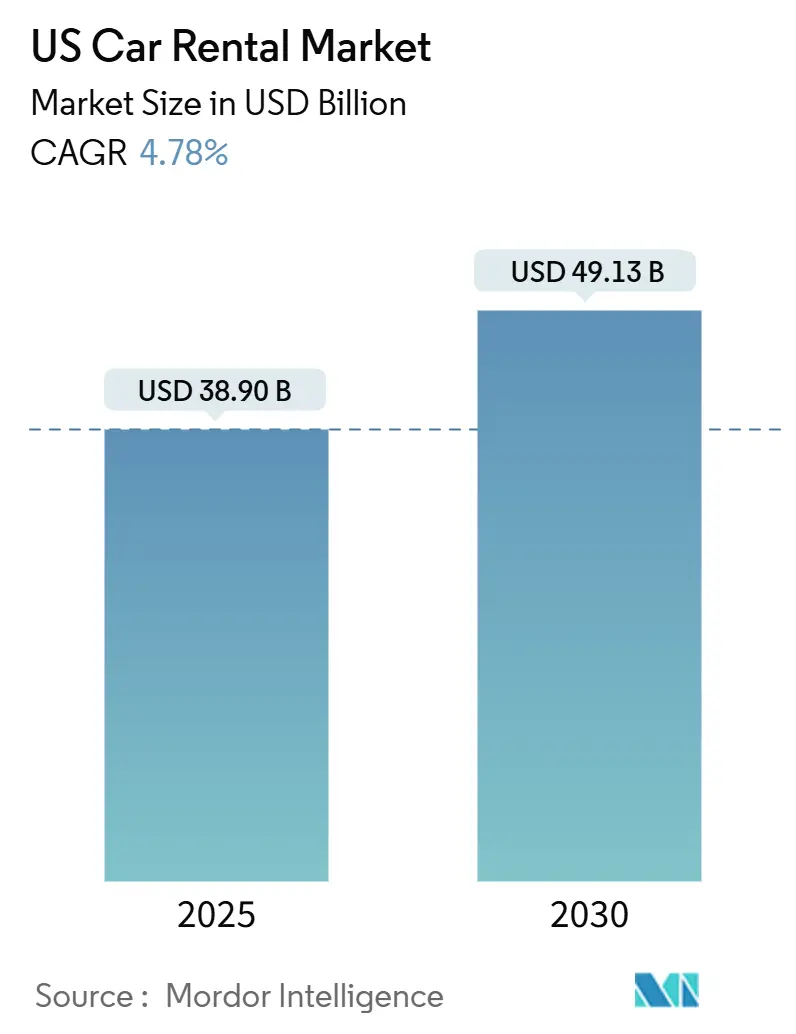

Der uns-Autovermietungsmarkt ist mit 38,90 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich 49,13 Milliarden USD bis 2030 erreichen, mit einer Expansion von 4,78% CAGR. Die Entwicklung unterstreicht die Widerstandsfähigkeit des Sektors, da die heimische Roadtrip-Kultur, hybride Arbeitsmodelle und eine Rückkehr zu persönlichen Meetings eine stetige Mietnachfrage wiederherstellen. Das Wachstum wird durch die 72,23%ige Durchdringung von online-Buchungskanälen, die überproportionalen Reisevolumen der Südregion und beschleunigte Flottenelektrifizierungsprogramme verstärkt, die Freizeit- und Firmenkunden anziehen. Gleichzeitig Dämpfen anhaltende Fahrzeugversorgungsengpässe und steigende Kapitalkosten die kurzfristige Expansion und veranlassen Betreiber, ihre Flottenmischung zu optimieren und datengesteuerte Preisstrategien zu verfolgen. Verschärfte Konkurrenz durch Peer-Zu-Peer-Marktplätze und Ride-Hailing-Dienste drängt etablierte Anbieter dazu, In kontaktlose Erfahrungen, prädiktive Analytik und diversifizierte Servicemodelle zu investieren.

Wichtige Berichtsergebnisse

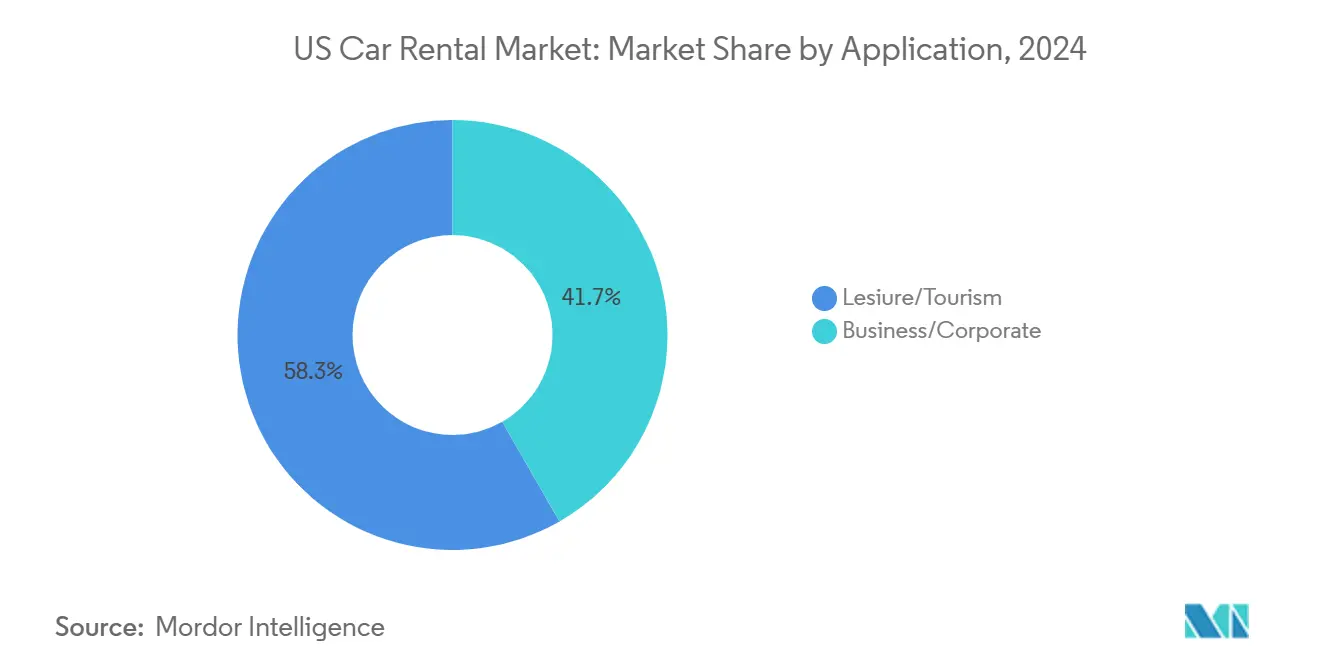

- Nach Anwendung führte Freizeitreisen mit 58,32% Umsatzanteil im Jahr 2024 und soll mit einer 5,32% CAGR bis 2030 wachsen.

- Nach Fahrzeugtyp trugen Economy-Fahrzeuge 59,87% des Umsatzes im Jahr 2024 bei, während SUVs und Crossovers mit einer 12,48% CAGR wachsen sollen.

- Nach Buchungskanal beherrschten online-Plattformen 72,23% Umsatzanteil im Jahr 2024; derselbe Kanal wächst mit einer 8,77% CAGR bis 2030.

- Nach Mietdauer machten kurzfristige Verträge 68,55% des Umsatzes im Jahr 2024 aus; langfristige und Abonnement-Formate expandieren mit einer 10,64% CAGR.

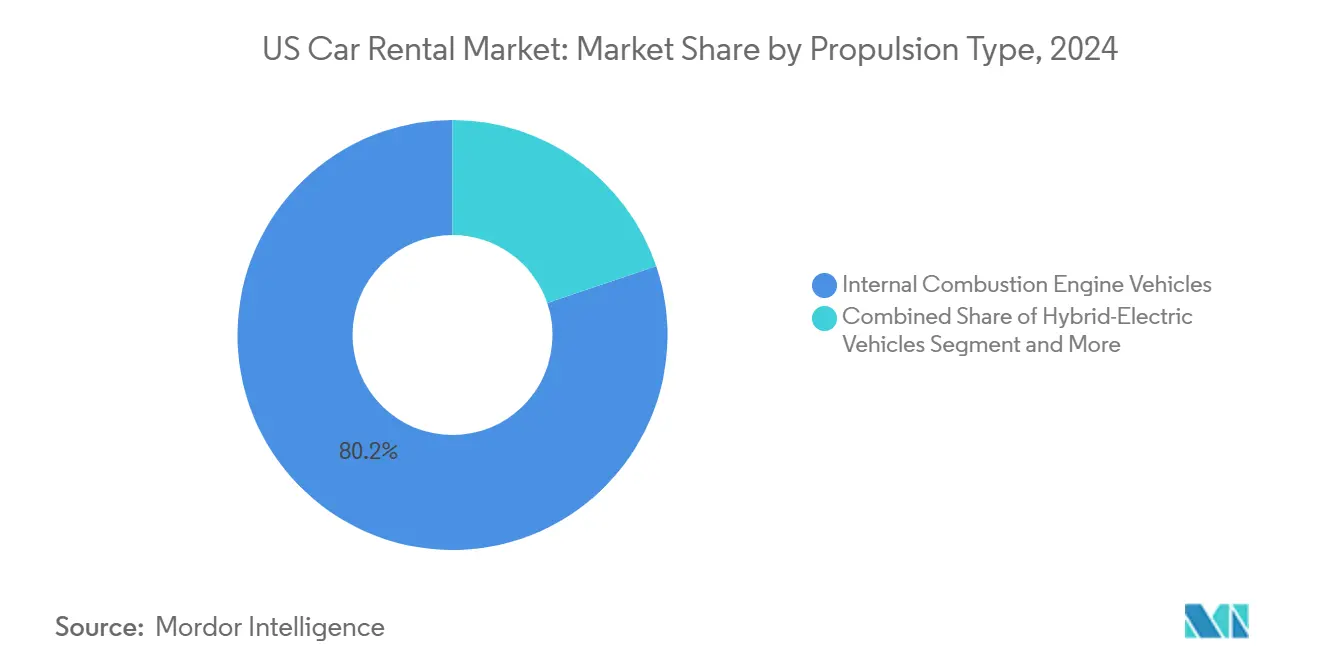

- Nach Antrieb hielten Verbrennungsfahrzeuge 80,23% des 2024er Umsatzes, während batteriebetriebene Elektrofahrzeuge mit einer 24,55% CAGR voranschreiten.

- Nach Servicemodell kontrollierten traditionelle Betreiber 89,35% des 2024er Umsatzes; Peer-Zu-Peer-Plattformen sollen mit einer 17,63% CAGR bis 2030 beschleunigen.

- Nach Region hielt der Süden 31,52% des uns-Autovermietungsmarkt-Anteils im Jahr 2024, während der Westen die schnellste 7,32% CAGR bis 2030 verzeichnen soll.

uns-Autovermietungsmarkt Trends und Einblicke

Treiber-Einfluss-Analyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Heimische Roadtrip-Nachfrage | +1.2% | Süden & Westen, Übertragung auf Nordosten | Mittelfristig (2-4 Jahre) |

| online-/Mobil-Buchungen | +0.8% | Städtische Märkte landesweit | Kurzfristig (≤2 Jahre) |

| Hybrid-Arbeits-Flottenleasing | +0.9% | Nordosten & Westen Metropolen | Mittelfristig (2-4 Jahre) |

| Flotten-Elektrifizierungs-Push | +0.6% | Westküste & Nordosten | Langfristig (≥4 Jahre) |

| Peer-Zu-Peer-Expansion | +0.4% | Städtische Märkte landesweit | Mittelfristig (2-4 Jahre) |

| Telematik OPEX-Einsparungen | +0.3% | Frühe Anwender In Prämie-Flotten | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der heimischen Roadtrip-Freizeit-Nachfrage

Aufgestaute Reiselust und kostenbewusste Reisende haben Autos zum bevorzugten Verkehrsmittel für Freizeitreisen gemacht und das Freizeitsegment angehoben. Als Reaktion erweitern Betreiber ihre Bestände um mehr SUVs und Crossovers, die höhere Tagesmietpreise erzielen und besser auf Familienreisebedürfnisse eingehen. Der Süden und Westen bleiben Hotspots, wobei Nationalparks und malerische Küstenrouten für konstante Nachfrage sorgen. Verbesserte Kraftstoffeffizienz bei diesen größeren Fahrzeugen, gekoppelt mit verlockenden Treueprogramm-Vorteilen, macht Mietwagen für Freizeitreisen attraktiver als Besitz.

Schnelles Wachstum von Online- & Mobile-Buchungskanälen

Digitaler Komfort untermauert nun alle Reservierungen und bestätigt eine dauerhafte Hinwendung zu app-basierten Erfahrungen. Schnell reagierende Unternehmen führten kontaktlose Abholung, KI-Chatbots und Ein-Klick-Zahlungsabläufe ein, was die Wiedernutzung und höhere Zusatzdienstleistungs-Annahmequoten antreibt. Hertz' Einführung von Apfel Pay In uns-Standorten zeigt, wie optimierte Zahlungsoptionen die Schalterzeit reduzieren und die Kundenzufriedenheit steigern. Mobil-First-Schnittstellen ermöglichen auch dynamische Preisgestaltung, die auf lokalisierte Ereignisse reagiert und das Yield-Management stärkt. Die aus Nutzerreisen erfassten Daten speisen prädiktive Modelle, die Flotteneinheiten nahezu In Echtzeit neu positionieren, Auslastungsquoten erhöhen und die Kapitalintensität moderieren.

OEM-unterstützte Elektrifizierung von Mietwagenflotten

Automobilhersteller und Mietwagenmarken koordinieren sich, um die ev-Adoption trotz negativer Schlagzeilen zu beschleunigen, wie Hertz' Abschreibungsbelastung auf seine Tesla-Flotte. SIXT' mehrjährige Vereinbarung mit Stellantis zur Beschaffung von bis zu 250.000 Fahrzeugen - viele davon elektrisch - signalisiert das Ausmaß der Transformation. Flughafenverwalter von Los Angeles bis Dallas genehmigen Ebene-3-Schnellladeinstallationen, was Reichweitenangst-Barrieren für Mieter lindert. Unternehmen Mobilität führt Netzauswirkungsstudien mit Versorgungspartnern durch, um ausreichende Stromversorgung an verkehrsreichen Knotenpunkten sicherzustellen.

Flexible Flottenleasing-Nachfrage von Hybrid-Arbeits-Unternehmen

Hybride Arbeit formt Reisebudgets um und schafft Nachfrage nach elastischem Fahrzeugzugang anstelle von Festzuteilungsverträgen. Unternehmen Mobilität'S Flottenmanagement-Dienstleistungen expandierten 2024 um 8% auf 900.000 Einheiten, ein Beleg für Unternehmen, die Mobilität auslagern, um Kosten und Emissionen zu kontrollieren. Abonnement-basierte Vereinbarungen ermöglichen monatliche Anpassungen, die Mitarbeiter-Reisemustern entsprechen und Leerlauf-Flottenrisiko für Kunden mindern. Telematik-Dashboards versorgen Arbeitgeber mit Nutzungsanalytik und geben Finanzteams klarere Ausgabensichtbarkeit und Einhaltung-Kontrolle.

Beschränkungs-Einfluss-Analyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Fahrzeugversorgung & Investitionsausgaben-Engpass | -1.4% | Landesweit, akut im Mittleren Westen | Kurzfristig (≤2 Jahre) |

| ev-Restwertrisiko | -0.8% | Eingangshäfen an der Westküste | Mittelfristig (2-4 Jahre) |

| Flughafengebühren & Steuern | -0.5% | Große Flughafen-Hubs | Mittelfristig (2-4 Jahre) |

| Ride-Hail/MaaS-Substitution | -0.7% | Städtische Märkte landesweit | Langfristig (≥4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Neufahrzeug-Versorgungsengpässe & hohe CAPEX

Finanzierungssätze für Flottenkäufe stiegen 2024 stark an, da geldpolitische Straffung die Kreditkosten erhöhte und Cashflows für Betreiber drückte. Chip-Engpässe und OEM-Zuteilungen, die Einzelhandelskäufer bevorzugen, haben Flottenlieferungen begrenzt und Mietunternehmen gezwungen, Haltedauern zu verlängern oder um späte Gebrauchtfahrzeuge zu Premiumpreisen zu konkurrieren. Erhöhte Anschaffungskosten komprimieren Margen und verkomplizieren Preisstrategien, besonders wenn Kunden preissensibel bleiben. Die Knappheit von Economy-Ausstattungen - OEMs haben margenstarke Varianten priorisiert - drängt Mieter zu größeren Fahrzeugen, treibt höhere Tagesraten und reduziert Abschreibungen. Flottenmanager widmen nun mehr Ressourcen der Remarketing-Ausführung und erkennen an, dass Wiederverkaufszeitpunkt die Rentabilität In einem volatilen Großhandelsmarkt bestimmen kann.

Restwertrisiko durch niedrigpreisige chinesische EV-Importe

Hertz' 245 Millionen USD Tesla-Abschreibung illustrierte, wie schnelle Preisrückgänge Restwerte erodieren und Elektrifizierungsökonomie untergraben.[1]Lora Kolodny, "Hertz Sells aus Part von Its Tesla Flotte After Depreciation Surge," CNBC, cnbc.com Sollten konkurrenzfähig bepreiste chinesische EVs einen bedeutenden Markteintritt In den uns-Markt schaffen, könnten aktuelle Flotten beschleunigter Abschreibung gegenüberstehen, was Bilanzen belastet. Diese Preisvolatilität könnte Betreiber dazu veranlassen, kurzfristige ev-Käufe zu überdenken und potenzielle Verluste gegen ihre Nachhaltigkeitsziele abzuwägen. Als Reaktion straffen Banken und Leasinggesellschaften Vorauszahlungen auf ev-Sicherheiten, erhöhen Eigenkapitalanforderungen und schieben Break-even-Zeitpläne zurück. Wenn Ladenetzwerke und Sekundärmarkt-Liquidität sich nicht parallel entwickeln, könnten Mietunternehmen extensive ev-Rollouts verschieben und potenziell langfristige Wachstumsprognosen für den Sektor hemmen.

Segmentanalyse

Nach Anwendung: Freizeit-Nachfrage verankert Wachstum

Freizeitvermietungen eroberten 58,32% des 2024er Umsatzes, generierten den größten uns-Autovermietungsmarkt-Einkommensanteil und verzeichneten einen 5,32% CAGR-Ausblick bis 2030. Roadtrip-Kultur, Nationalpark-Tourismus und Flexibel Urlaubszeiten unter hybriden Arbeitsrichtlinien verlängern Mietdauern und steigern durchschnittliche Tagesraten (ADR)-Leistung.

Freizeitreisen gewinnt an Momentum, da Berufstätige Geschäftsreisen für persönliche Erholung verlängern, Verträge verlängern und Rentabilität steigern. Für etablierte Anbieter verstärkt die Bündelung von Treuevorteilen wie kostenlose Klassen-Upgrades die Kunden dazu, im Marken-Ökosystem zu bleiben und gleichzeitig die Auslastung während Nebensaison-Perioden zu verstärken. Die resultierenden Auslastungsgewinne unterstützen Kapitalrendite-Ziele, auch wenn Anschaffungsausgaben steigen.

Nach Fahrzeugtyp: SUVs und Crossovers gewinnen an Zugkraft

Economy-Modelle dominieren noch immer Flottenzählungen mit einem 59,87% Anteil. Dennoch definiert die SUV- und Crossover-Kategorie mit 12,48% CAGR die Umsatzmischung neu, da Kunden Raum und wahrgenommene Sicherheit priorisieren. Betreiber kapitalisieren höhere ADRs für größere Fahrzeuge und gleichen Inflationäre Kosten bei Flottenbeschaffung aus.

OEM-Produktionsverschiebungen hin zu Prämie-Ausstattungen beschränken Economy-Auto-Versorgung und zwingen Mietunternehmen, Kundenbudgets gegen Verfügbarkeit abzuwägen. Telematik leitet nun Mikro-Flottenzuteilung und positioniert SUVs dort, wo Familienurlaubsnachfrage ihren Höhepunkt erreicht. Die Strategie maximiert Auslastung und senkt Repositionierungsmeilen, trägt zu reduzierten Betriebskosten bei, auch wenn gesetzliche Versicherungsprämien steigen.

Nach Buchungskanal: Digital First wird Standard

online-Plattformen generierten 72,23% des Verkaufs im Jahr 2024 und demonstrierten die überwältigende Kundenpräferenz für mobilen Komfort. Dieser Kanal trug nahezu 28,0 Milliarden USD zur uns-Autovermietungsmarkt-Größe bei und verfolgt eine 8,77% CAGR, während KI-Chatbots, prädiktive Preismaschinen und kontaktlose Check-In-Dienstleistungen reifen.

Offline-Kanäle, einschließlich Schalter und Telefonreservierungen, bleiben relevant für komplexe Gruppenbuchungen und Versicherungsersatz-Segmente, dennoch schrumpft ihr Anteil jährlich. Um Margen zu bewahren, pushen Betreiber Zusatzdienstleistungen - wie GPS, Kindersitze und Haftungsbefreiungen - durch App-Upsell-Bildschirme, wo Annahmequoten sich im Vergleich zu Schreibtisch-Pitches verdoppeln können. Marktplätze wie Turo verstärken digitalen Einfluss durch vollständig app-vermittelte Vermietungen und Spezialfahrzeuge jenseits traditioneller Flotten.

Nach Mietdauer: Abonnements erweitern Lebenszyklus-Wert

Kurzfristige Verträge (weniger oder gleich 30 Tage) lieferten 68,55% des Umsatzes im Jahr 2024, angetrieben von Urlaubern und Geschäftsreisenden, die schnellen Zugang und vorhersagbare Kosten benötigen. Langfristige und Abonnement-Pakete verzeichnen jedoch eine 10,64% CAGR und signalisieren eine strukturelle Verschiebung zu Zugang-über-Besitz-Modellen innerhalb des uns-Autovermietungsmarkts.

Abonnement-Käufer schätzen gebündelte Versicherung, Wartung und die Option, Fahrzeuge mit minimaler Vorankündigung zu tauschen. Für Betreiber bieten Abonnements wiederkehrende Einnahmen, geringere Abwanderung und bessere Prognosen der Flottenauslastung. Unternehmen Mobilität nutzte diesen Trend durch Flex-e-Rent und steigerte die Bindung unter Firmenkonten, die monatliche Flexibilität gegenüber mehrjährigen Leases bevorzugen.

Nach Antrieb: EV-Adoption nimmt trotz Volatilität Fahrt auf

Konventionelle Verbrennungsfahrzeuge behielten einen 80,23% Anteil im Jahr 2024, aber batteriebetriebene Einheiten verzeichneten die schnellste 24,55% CAGR des Marktes und zeigen eine schrittweise Begrünung der uns-Autovermietungsindustrie. Betreiber nutzen ev-Vermietungen, um Mainstream-Reisende an Elektromobilität heranzuführen, was OEM-Beziehungen stärkt und Zugang zu Großeinkaufsrabatten verschafft.

Ladeinfrastruktur bleibt der Engpass, dennoch reduzieren neue Partnerschaften mit Versorgungsunternehmen und Ladepunkt-Betreibern Stationsausfallzeiten nahe Großen Flughäfen. Bundes- und Staatsanreize, die Fahrzeugkauf und Ladehardware abdecken, gleichen anfängliche Kosten aus und glätten den Weg zur Rentabilität. Unternehmen, die Restwertrisiko durch datengesteuerte Vermögensverwaltung meistern, stehen bereit, Frühanwender-Markenkapital zu gewinnen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Servicemodell: Peer-to-Peer-Plattformen fordern etablierte Anbieter heraus

Traditionelle Unternehmensflotten hielten weiterhin 89,35% der 2024er Einnahmen, aber Peer-Zu-Peer-Betreiber skalieren mit einer 17,63% CAGR. Marktplatz-Hosts stellen 360.000 Fahrzeuge landesweit bereit und erweitern die Auswahl jenseits dessen, was kapitalintensive etablierte Anbieter finanzieren können. Viele Hosts listen Spezialfahrzeuge - Vintage, Leistung oder Luxusausstattungen - die Premiumraten und jüngere Demografien anziehen.

Die für 2025 geplante Uber-Turo-Partnerschaft wird geteilte Flottenbestände In eine massenmarkt-Ride-Hailing-App einbringen und potenziell die Kundenadoption beschleunigen. Etablierte Anbieter kontern durch Integration von Tele-Operationen und An-Nachfrage-Lieferung und bieten Hotelgästen oder Stadtbewohnern ein Fahrzeug vor ihrer Haustür ohne physische Filiale. Welches Modell Angebot besser mit hyperlokaler Nachfrage synchronisiert, wird zusätzlichen Wallet-Anteil erobern.

Geografieanalyse

Der Süden machte 31,52% des 2024er Umsatzes aus und ist damit der größte regionale uns-Autovermietungsmarkt-Beitragende. Robuste Zuwanderung, ganzjähriger Tourismus und Große Kongress-Hubs In Florida und Texas erhalten hohen Flottenumsatz aufrecht. Neue konsolidierte Mietwagenzentren am Orlando International und Dallas/Fort Worth Flughafen straffen Abläufe, kürzen Shuttle-Zeiten und steigern Kundenzufriedenheit. Freizeitbesucher gravitieren zu Küstenrouten und Themenparks, während Firmenumzüge die Werktags-Nachfrage verstärken und Auslastungskurven über den Kalender ausbalancieren.

Der Westen ist das am schnellsten wachsende Territorium mit einer prognostizierten 7,32% CAGR bis 2030. Technologie-Korridore In Kalifornien und Washington, kombiniert mit einem Zustrom internationaler Touristen, treiben zweistellige Gewinne bei Flughafen-Vermietungen an. Strenge Emissionsnormen und eine starke ev-Kultur neigen Flottenzusammensetzung zu elektrifizierten Modellen, unterstützt von aggressiven staatlich finanzierten Ladeinfrastruktur-Rollouts. Hohe städtische Parkkosten In San Francisco und Los Angeles machen An-Nachfrage-Vermietungen zu einer praktischen Alternativ zum Besitz und steigern traditionelle und Peer-Zu-Peer-Verträge. Flughäfen wie LAX finalisieren multimilliarden-Dollar automatisierte Personentransporter-Verbindungen, die Kunden direkt zu konsolidierten Mietzentren leiten, Durchsatz erhöhen und pro-Kunde-Betriebskosten senken.[2]"LAX automatisiert Menschen Mover Reaches 75% Completion," Los Angeles Welt Airports, lawa.org

Der Nordosten und Mittlere Westen bieten stetige, diversifizierte Umsatzströme trotz bescheidenerem Wachstum. Dichte Metropolregionen wie neu York, Boston und Chicago generieren konsistenten Firmenverkehr, während umfangreiche Autobahnnetzwerke regionale Freizeitfahrten zu Küsten- oder ländlichen Rückzugsorten ermöglichen. Saisonale Schwankungen - Winterstürme, die Buchungen drücken - werden durch Versicherungsersatz-Nachfrage infolge wetterbedingter Unfälle gemildert. Flughäfen wie Gerald R. Ford International eröffneten 2024 neue Mietanlagen und demonstrierten anhaltende Investitionen In Reisenden-Komfort.[3]Gerald R. Ford International Flughafen Authority, "Flughafen Opens neu Vermietung Auto Einrichtung," grr.orgMittlere Westen Produktions-Hubs erhalten auch Firmenvermietungen aufrecht, die mit Lieferantenbesuchen und Lieferketten-Standortprüfungen verbunden sind und Werktags-Auslastungsraten verankern.

Wettbewerbslandschaft

Der uns-Autovermietungsmarkt ist hochkonzentriert und schafft bedeutende Skaleneffekte bei Flotteneinkauf und Back-Büro-Technologie. Unternehmen Holdings nutzt ein mehrere-Marken-Portfolio - Unternehmen, National und Alamo - um Freizeit- und Firmensegmente mit differenzierten Wertversprechen zu bedienen. Avis Budget Gruppe behält Markenbekanntheit unter preissensitiven Verbrauchern, während Hertz Prämie-Segmente und technologieorientierte Initiativen wie KI-gestützte Schadenserkennung betont, die 2025 landesweit eingeführt wurde.

Skalenvorteile übersetzen sich In Günstige OEM-Beschaffungsbedingungen, prioritären Zugang zu Neumodell-Zuteilungen und niedrigere pro-Einheit-Finanzierungskosten. Führende Unternehmen sichern sich auch langfristige Flughafenkonzessionen und sperren verkehrsreiche Standorte ein, zu denen kleinere Newcomer schwer Zugang erhalten. Trotz Größe stehen etablierte Anbieter strategischem Risiko durch vermögensleichte Disruptoren gegenüber, die Flottenbesitz umgehen.

Technologie-Einsatz erweist sich als Hauptwettbewerbshebel. Etablierte Anbieter investieren In prädiktive Analytik zur Fahrzeugzuteilung an Mikromärkte, Telematik zur Fahrverhalten-Überwachung und Abonnement-Plattformen, die Umsatzvolatilität glätten. Partnerschaften mit Ladeinfrastruktur-Spezialisten versuchen ev-Bereitschaft zu beschleunigen, Reichweitenangst-Barrieren zu mildern und Nachhaltigkeits-Referenzen zu verstärken. Parallel zielen Tele-Operationen-Pilotprojekte darauf ab, Fahrzeuge autonom zu repositionieren, potenziell Arbeitskosten zu senken und städtische Verfügbarkeit zu verbessern.

uns-Autovermietungsindustrie Marktführer

-

Unternehmen Holdings Inc.

-

Hertz Global Holdings Inc.

-

Avis Budget Gruppe Inc.

-

Sixt SE

-

Fox Rent eine Auto

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- April 2025: Hertz kooperierte mit UVeye zur landesweiten Installation von KI-Fahrzeuginspektion-Kiosks, verkürzte Rückgabezeiten und verbesserte Verlust-Schadens-Erkennung.

- Januar 2025: XCharge vereinbarte mit einer Großen Mietgruppe den Bau von Ebene-3-Ladegeräten an mehreren uns-Flughäfen.

- Juni 2024: Europcar eröffnete seine ersten uns-Filialen an Atlanta und Dallas Flughäfen und bot Prämie ev-schwere Flotten. Diese strategische Expansion markiert einen bedeutenden Meilenstein für Europcar bei der offiziellen Ausweitung seiner Präsenz In wichtige Reise-Hubs innerhalb der Vereinigten Staaten.

uns-Autovermietungsmarkt Berichtssumfang

Der uns-Fahrzeugvermietungsmarkt ist segmentiert nach Anwendungstyp (Freizeit/Tourismus und Geschäft), nach Fahrzeug (Luxus-/Prämie-Fahrzeuge und Economy-/Budget-Fahrzeuge) und nach Buchung (online-Zugang und Offline-Zugang)

| Freizeit und Tourismus |

| Geschäft und Unternehmen |

| Economy- und Budget-Fahrzeuge |

| Luxus- und Premium-Fahrzeuge |

| SUVs und Crossovers |

| Online (Web & App) |

| Offline (Schalter & Telefon) |

| Kurzfristig (weniger als 30 Tage) |

| Langfristig und Abonnement (mehr als 30 Tage) |

| Verbrennungsfahrzeuge |

| Hybrid-Elektrofahrzeuge |

| Batterie-Elektrofahrzeuge |

| Traditionelle Unternehmensflotten |

| Peer-to-Peer-Plattformen |

| Nordosten |

| Mittlerer Westen |

| Süden |

| Westen |

| Nach Anwendung | Freizeit und Tourismus |

| Geschäft und Unternehmen | |

| Nach Fahrzeugtyp | Economy- und Budget-Fahrzeuge |

| Luxus- und Premium-Fahrzeuge | |

| SUVs und Crossovers | |

| Nach Buchungskanal | Online (Web & App) |

| Offline (Schalter & Telefon) | |

| Nach Mietdauer | Kurzfristig (weniger als 30 Tage) |

| Langfristig und Abonnement (mehr als 30 Tage) | |

| Nach Antrieb | Verbrennungsfahrzeuge |

| Hybrid-Elektrofahrzeuge | |

| Batterie-Elektrofahrzeuge | |

| Nach Servicemodell | Traditionelle Unternehmensflotten |

| Peer-to-Peer-Plattformen | |

| Nach Geografie | Nordosten |

| Mittlerer Westen | |

| Süden | |

| Westen |

Schlüsselfragen im Bericht beantwortet

Wie Groß ist der aktuelle uns-Autovermietungsmarkt und sein Wachstumsausblick?

Die uns-Autovermietungsmarkt-Größe steht bei 38,90 Milliarden USD im Jahr 2025 und wird voraussichtlich 49,13 Milliarden USD bis 2030 bei einer 4,78% CAGR erreichen.

Welche Region führt den uns-Autovermietungsmarkt an?

Die Südregion führt mit 31,52% Umsatzanteil, unterstützt durch konsistente Tourismusströme und steigende Firmenumzüge.

Wie schnell wachsen Elektrofahrzeuge innerhalb von uns-Mietflotten?

Batterie-elektrische Vermietungen expandieren mit einer 24,55% CAGR dank OEM-Partnerschaften und expandierender Flughafen-Ladeinfrastruktur.

Warum gewinnen langfristige und Abonnement-Vermietungen an Popularität?

Hybride Arbeitszeiten und eine Präferenz für flexiblen Zugang über Besitz treiben langfristige und Abonnement-Formate zu 10,6% CAGR-Wachstum und bieten vorhersagbare Kosten für Kunden und wiederkehrende Einnahmen für Betreiber.

Welchen Anteil halten online-Kanäle bei Autovermietungsbuchungen?

online-Plattformen machen 72,23% der Buchungen aus und sollen mit einer 8,77% CAGR bis 2030 wachsen.

Seite zuletzt aktualisiert am: