Marktanalyse für Polypropylen

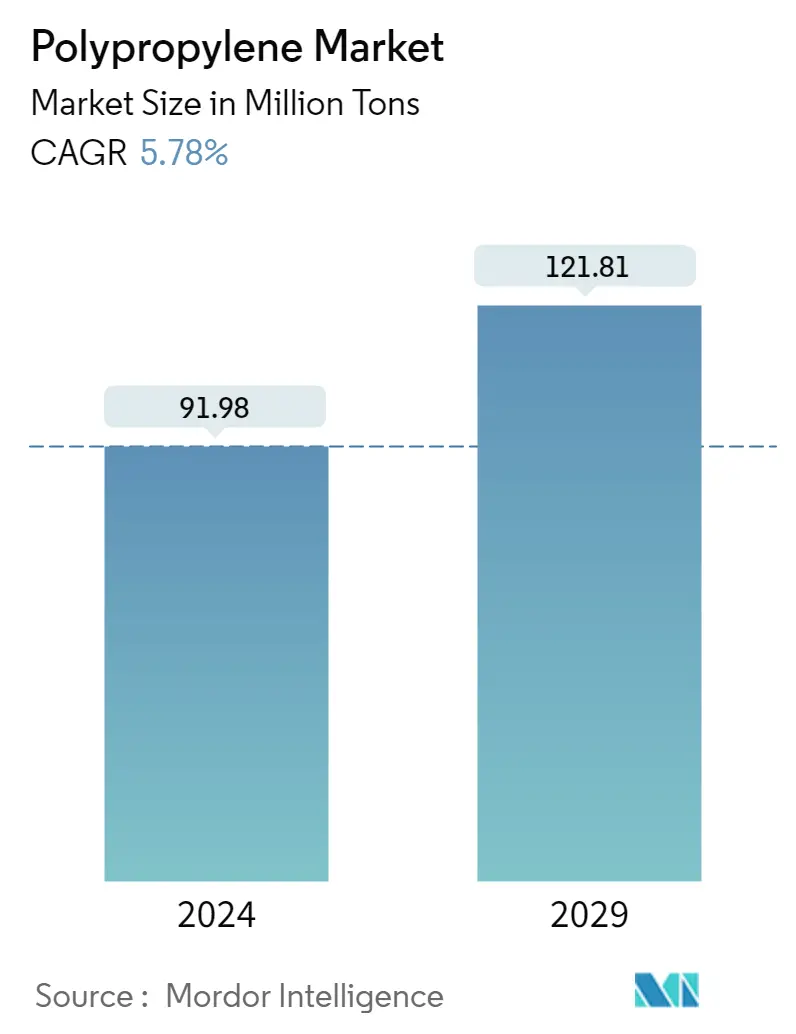

Die Größe des Polypropylen-Marktes wird im Jahr 2024 auf 91,98 Millionen Tonnen geschätzt und soll bis 2029 121,81 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,78 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund von COVID-19 ist ein leichter Rückgang der Nachfrage nach Polypropylen zu beobachten. Ein drastischer Rückgang war im Bau- und Automobilsektor zu beobachten, wo Polypropylen stark nachgefragt wird. Mit der Wiederaufnahme des Betriebs in wichtigen Endverbraucherindustrien erholte sich das Unternehmen im Jahr 2022 deutlich.

- Kurzfristig sind die wichtigsten Faktoren, die den untersuchten Markt antreiben, der zunehmende Einsatz von Kunststoffen zur Reduzierung des Fahrzeuggewichts und zur Verbesserung des Kraftstoffverbrauchs sowie die wachsende Nachfrage nach flexiblen Verpackungen.

- Andererseits ist das Vorhandensein verschiedener Ersatzprodukte auf dem Markt ein Schlüsselfaktor, der das Wachstum der Zielbranche im Prognosezeitraum voraussichtlich bremsen wird.

- Der zunehmende Trend zu recyceltem Polypropylen dürfte in Zukunft eine Chance darstellen.

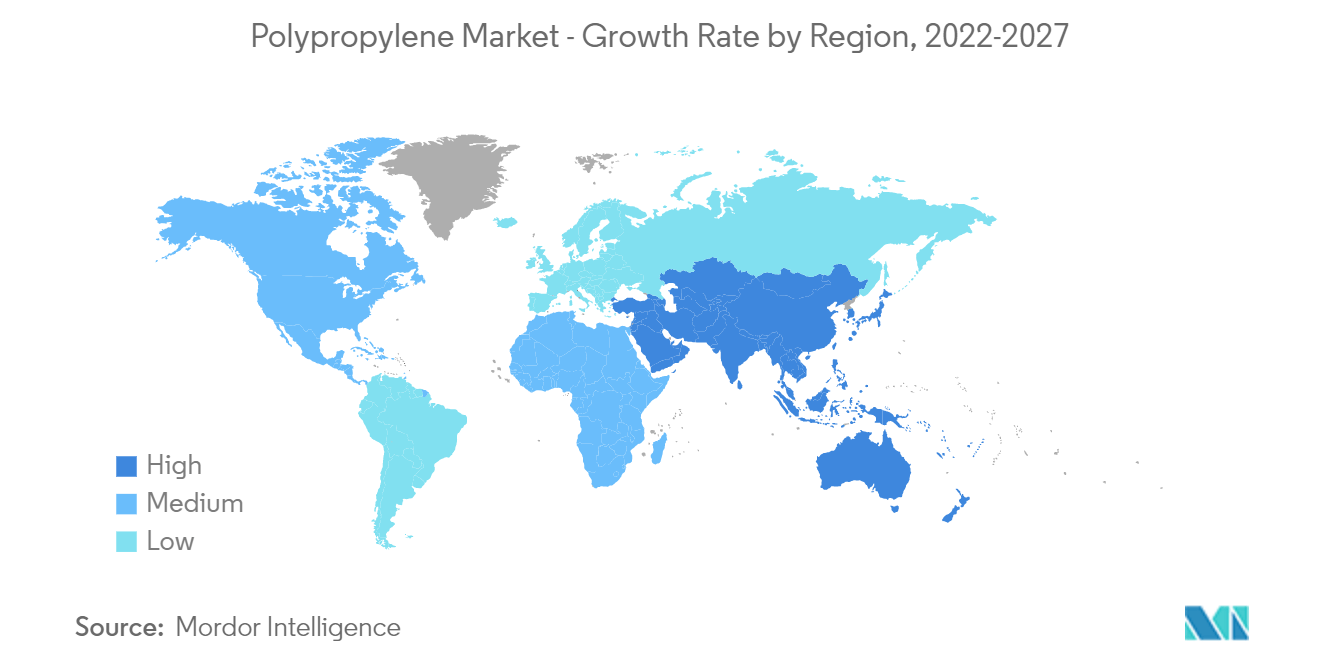

- Der asiatisch-pazifische Raum dominierte den Markt auf der ganzen Welt und wird voraussichtlich auch im Prognosezeitraum dominieren, wobei der größte Verbrauch aus Ländern wie China und Indien kommt.

Markttrends für Polypropylen

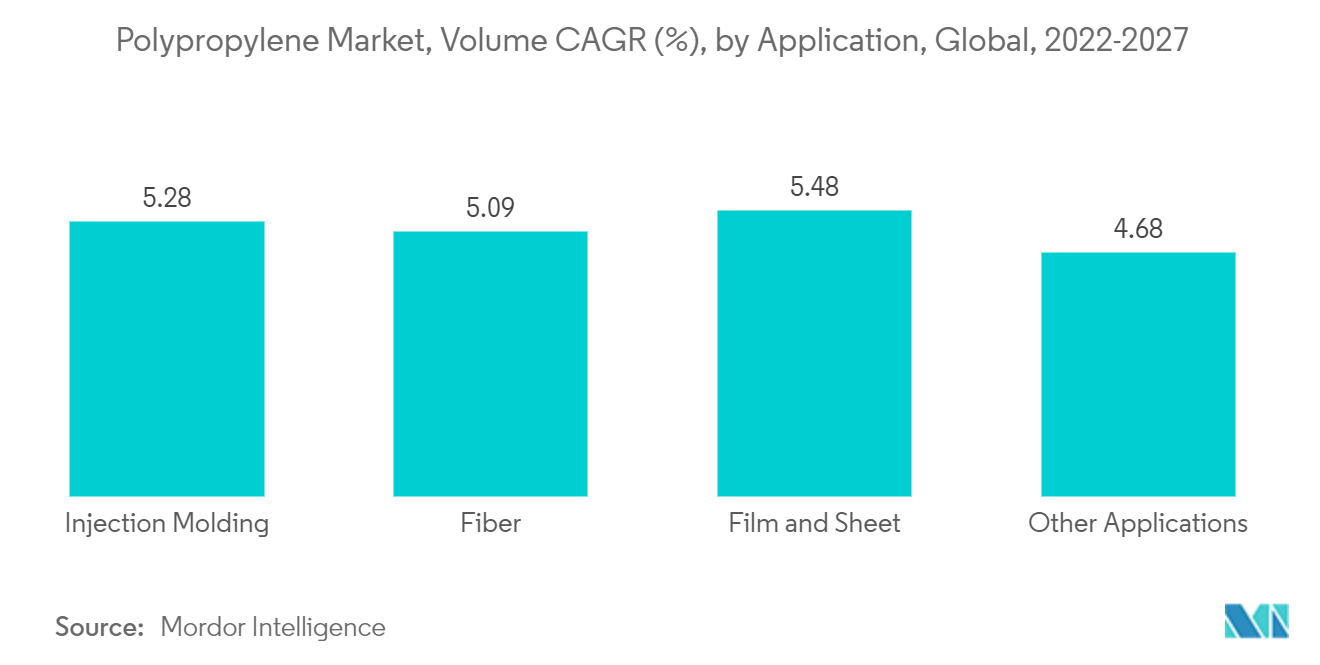

Steigende Nachfrage nach Spritzguss, um das Anwendungssegment zu dominieren

- Polypropylen wird hauptsächlich für den Spritzguss verwendet und steht für diese Anwendung meist in Form von Pellets zur Verfügung. Polypropylen lässt sich leicht formen und fließt aufgrund seiner niedrigen Schmelzviskosität sehr gut.

- Mithilfe der Spritzgusstechnik werden Kunststoffe hergestellt, die in großem Umfang in elektrischen und elektronischen Anwendungen eingesetzt werden. Diese Kunststoffe werden häufig bei der Herstellung elektrischer und elektronischer Geräte verwendet.

- Aufgrund seiner zahlreichen flexiblen Einsatzmöglichkeiten eignet sich Polypropylen für eine Vielzahl von Produkttypen. Eine der häufigsten Anwendungen ist das lebende Scharnier, ein einteiliges Scharnierdesign, das typischerweise bei Konsumgütern wie Kappen verwendet wird. Zu den unzähligen Produkten, die in diesem Verfahren hergestellt werden, gehören Kinderspielzeug, Sportartikel, Verschlüsse, Automobilanwendungen, Lebensmitteltabletts, Tassen, To-Go-Behälter, Haushaltswaren und Geräte wie Geschirrspüler.

- Laut HUBS, einem weltweit führenden Materialhersteller, macht Polypropylen 35–40 % der weltweiten Spritzgussproduktion aus, gefolgt von anderen Materialien wie ABS (25 %), Polyethylen (15 %) und Polystyrol (10 %).

- Das hohe Wachstum der Verpackungs- und Chemieverarbeitungsindustrie weltweit dürfte ein günstiges Marktszenario für den Spritzguss bieten. Aufgrund des geografischen Vorteils der Distribution in der schnell wachsenden Region Asien-Pazifik kann der Verbrauch von Spritzgusspaletten drastisch ansteigen.

- Darüber hinaus wird erwartet, dass die Einführung von Leichtbaukomponenten für Automobile zur Steigerung der Kraftstoffeffizienz die Nachfrage für den im Prognosezeitraum untersuchten Markt begünstigen wird.

- Es wird erwartet, dass alle oben genannten Faktoren die Nachfrage des Marktes steigern werden.

Asien-Pazifik verzeichnet das schnellste Wachstum

- Der Polypropylenmarkt im asiatisch-pazifischen Raum wächst rasant, angetrieben von Ländern wie China und Indien. Polypropylen wird häufig in der Automobil-, Konsumgüter-, Elektronik- und Verpackungsindustrie verwendet. Aufgrund des robusten Wachstums in diesen Branchen und der staatlichen Unterstützung wird die Nachfrage nach Polypropylen im Prognosezeitraum voraussichtlich kräftig zunehmen.

- China ist der größte Fahrzeugmarkt der Welt und wird auch weiterhin der größte Markt sowohl nach Jahresabsatz als auch nach Produktionsleistung bleiben. Bis 2025 soll die Inlandsproduktion 35 Millionen Fahrzeuge erreichen.

- Darüber hinaus produzierten chinesische Automobilhersteller laut OICA im Jahr 2021 26.082.220 Fahrzeuge, was einem Wachstum von 3 % gegenüber 2020 entspricht.

- In Indien wächst der Sektor nach Angaben der Packaging Industry Association of India (PIAI) um 22 bis 25 % pro Jahr und wird bis 2025 voraussichtlich 204,81 Milliarden US-Dollar erreichen. Die indische Verpackungsindustrie hat sich durch ihre Exporte und Importe einen Namen gemacht Dies treibt das Technologie- und Innovationswachstum im Land voran und schafft einen Mehrwert für die verschiedenen Fertigungssektoren.

- Die Verpackungsindustrie übernimmt die Rolle des Katalysators bei der Förderung des enormen Wachstums des Polypropylen-Marktes in Indien. Darüber hinaus verzeichnete das Land in den letzten Jahren eine erhebliche Nachfrage nach verpackten Lebensmitteln, die im Prognosezeitraum voraussichtlich anhalten wird und somit die Nachfrage für den untersuchten Markt ankurbelt.

- Nach Angaben der National Investment Promotion Facilitation Agency trägt die Automobilindustrie 7,1 % zum indischen BIP und 49 % des verarbeitenden BIP bei. Darüber hinaus stellte die indische Automobilindustrie nach Angaben der Organisation Internationale des Constructeurs d'Automobiles 4.399.112 Fahrzeuge her, das sind fast 30 % mehr als im Jahr 2020.

- Es wird erwartet, dass ein solches Wachstum in verschiedenen Branchen den Markt für Polypropylen im asiatisch-pazifischen Raum im Prognosezeitraum ankurbeln wird.

Überblick über die Polypropylenindustrie

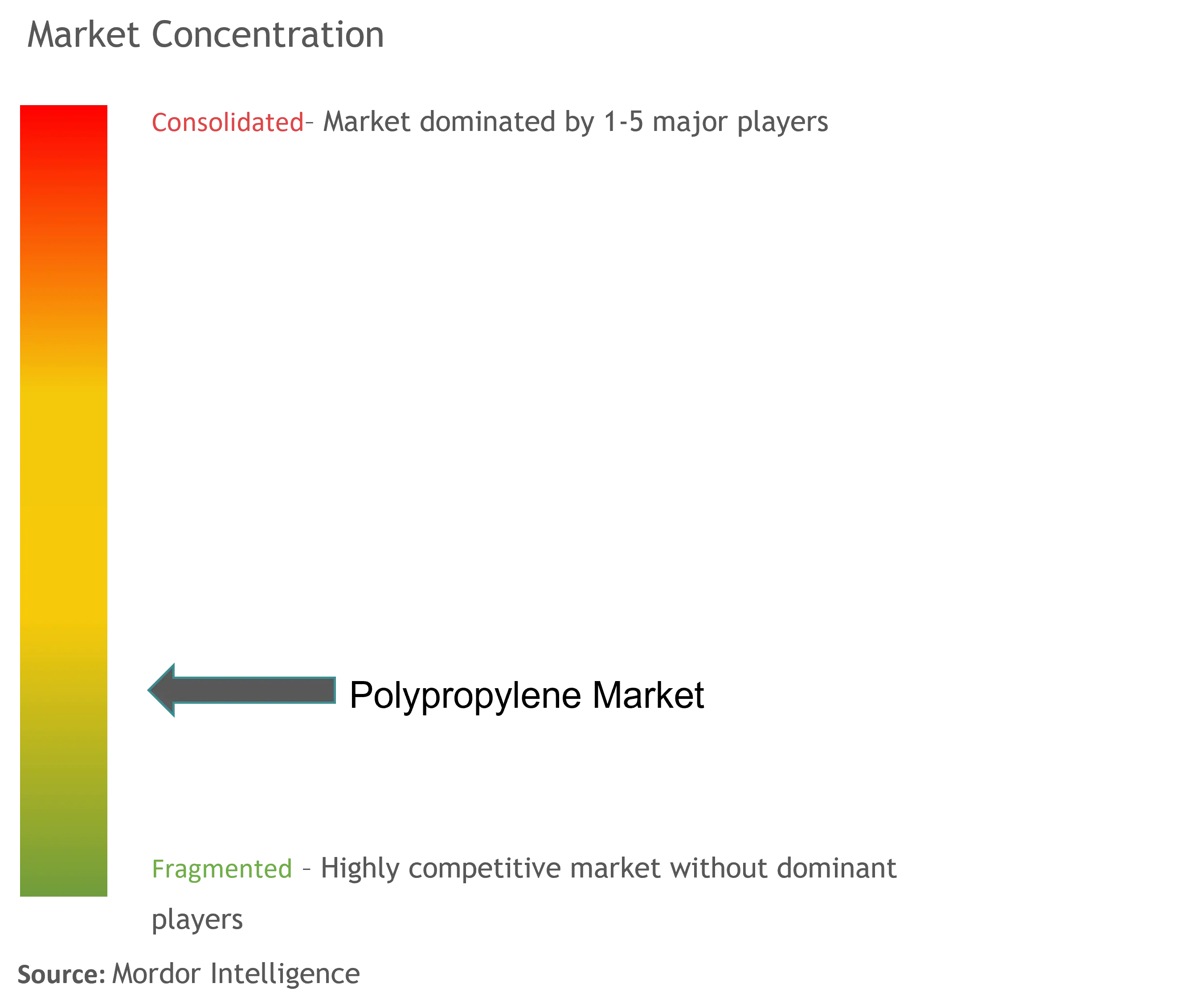

Der globale Polypropylenmarkt ist fragmentierter Natur. Die Top-5-Unternehmen halten gemessen an den Produktionskapazitäten rund 35 % des Weltmarktanteils. Zu den wichtigsten Marktteilnehmern zählen China Petroleum Chemical Corporation (SINOPEC), LyondellBasell Industries Holdings BV, Borealis AG, Braskem und Reliance Industries Limited.

Marktführer für Polypropylen

LyondellBasell Industries Holdings B.V.

Borealis AG

Braskem

Reliance Industries Limited

China Petroleum & Chemical Corporation (SINOPEC)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten aus Polypropylen

- Juli 2022 Das kanadische Unternehmen Heartland Polymers hat seine Polypropylen (PP)-Anlage mit einer geplanten Produktionskapazität von 525.000 Tonnen/Jahr Polypropylen im Heartland Petrochemical Complex in Alberta, Kanada, vollständig in Betrieb genommen.

- Juni 2022 Linde Engineering gab bekannt, dass das Unternehmen mit der groß angelegten Modernisierung einer Polypropylen (PP3)-Anlage von Slovnaft, einem Mitglied der MOL-Gruppe mit Sitz in Bratislava, Slowakei, begonnen hat. Durch den Umbau wird die Produktionskapazität der Anlage um 18 % auf 300 Kilotonnen Polypropylen pro Jahr erweitert und die Lageranlage von insgesamt 45 auf 61 Silos erweitert.

- April 2022 Exxon Mobil gab bekannt, dass das Unternehmen voraussichtlich bis Dezember 2022 seine neue laufende Polypropylen-Produktionsanlage in Baton Rouge, Louisiana, in Betrieb nehmen wird.

Segmentierung der Polypropylen-Industrie

Polypropylen ist ein thermoplastisches Polymer, das durch Kettenwachstumspolymerisation von Propylenmonomer hergestellt wird.

Der Markt ist nach Typ, Anwendung, Endverbraucherbranche und Geografie segmentiert. Nach Typ ist der Markt in Homopolymere und Copolymere unterteilt. Je nach Anwendung ist der Markt in Spritzguss, Fasern, Folien und Platten sowie andere Anwendungen (Extrusionsbeschichtung und Blasformen) unterteilt. Nach Endverbraucherindustrie ist der Markt in Verpackungs-, Automobil-, Konsumgüter-, Elektro- und Elektronikindustrie sowie andere Endverbraucherindustrien (Textilien, Bauwesen) unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Polypropylen-Markt in 16 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Millionen Tonnen) erstellt.

| Homopolymer |

| Copolymer |

| Spritzguss |

| Faser |

| Film und Blatt |

| Andere Anwendungen (Extrusionsbeschichtung, Blasformen) |

| Verpackung |

| Automobil |

| Verbraucherprodukte |

| Elektrik und Elektronik |

| Andere Endverbraucherbranchen (Textilien, Bauwesen) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN-Länder | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Homopolymer | |

| Copolymer | ||

| Anwendung | Spritzguss | |

| Faser | ||

| Film und Blatt | ||

| Andere Anwendungen (Extrusionsbeschichtung, Blasformen) | ||

| Endverbraucherindustrie | Verpackung | |

| Automobil | ||

| Verbraucherprodukte | ||

| Elektrik und Elektronik | ||

| Andere Endverbraucherbranchen (Textilien, Bauwesen) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Polypropylen-Marktforschung

Wie groß ist der Polypropylen-Markt?

Die Größe des Polypropylen-Marktes wird im Jahr 2024 voraussichtlich 91,98 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 5,78 % auf 121,81 Millionen Tonnen wachsen.

Wie groß ist der Polypropylen-Markt derzeit?

Im Jahr 2024 wird die Größe des Polypropylen-Marktes voraussichtlich 91,98 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Polypropylen-Markt?

LyondellBasell Industries Holdings B.V., Borealis AG, Braskem, Reliance Industries Limited, China Petroleum & Chemical Corporation (SINOPEC) sind die wichtigsten Unternehmen, die auf dem Polypropylenmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Polypropylen-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Polypropylen-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Polypropylen-Markt.

Welche Jahre deckt dieser Polypropylen-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Polypropylen-Marktes auf 86,95 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Polypropylen-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Polypropylen-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Polypropylen-Industrie

Vorschau-neu-e