Marktanalyse für Polyphenylensulfid (PPS)-Harze

Der Markt für Polyphenylensulfid (PPS)-Harze wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von etwa 5 % verzeichnen.

COVID-19 wirkte sich negativ auf den Markt aus, da alle Branchen ihre Herstellungsprozesse lahmlegten. Die ungünstigen Bedingungen aufgrund der Pandemie führten zu einer geringen Nachfrage nach Automobilen, was im Prognosezeitraum zu einem negativen Wachstum des PPS-Harzmarktes führte. Allerdings wird erwartet, dass der Markt aufgrund der Wiederaufnahme der Produktionsprozesse in allen Branchen auch im Jahr 2022 seinen Wachstumskurs beibehalten wird.

- Die Hauptfaktoren für das Wachstum des untersuchten Marktes sind der Vorteil von Produkten auf PPS-Harzbasis gegenüber anderen thermoplastischen Harzprodukten und Metallen sowie die gestiegene Nachfrage nach PPS-Harzen in Automobil- und Elektronikanwendungen.

- Die mit PPS-Harzen verbundenen hohen Kosten hemmen das Wachstum des Marktes.

- Die schnelle Produktion leichter Elektrofahrzeuge bietet eine lukrative Chance für das baldige Wachstum des PPS-Harzmarktes.

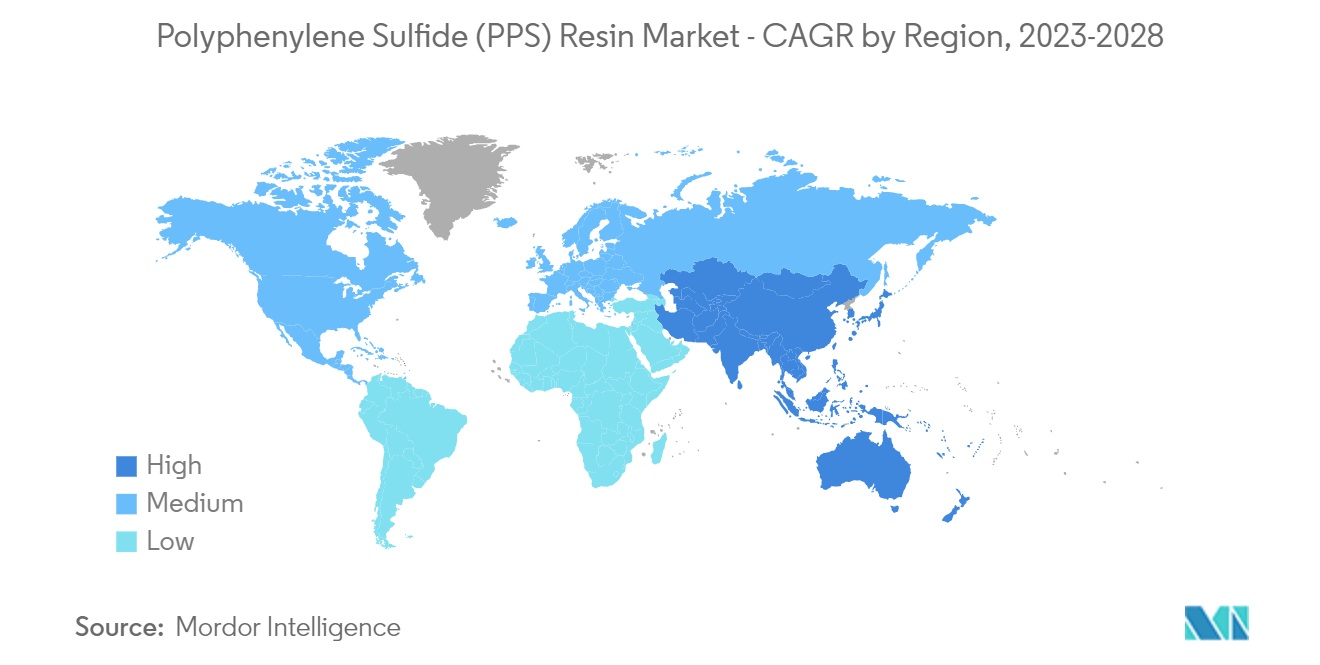

- Der asiatisch-pazifische Raum dominierte im Prognosezeitraum den PPS-Markt aufgrund der aufstrebenden Automobilindustrie in Ländern wie Indien, China und anderen.

Markttrends für Polyphenylensulfid (PPS)-Harze

Automobilindustrie soll den Markt dominieren

- Der Automobilsektor ist aufgrund des hohen Verbrauchs von Polyphenylensulfidharzen (PPS) in Kraftstoffeinspritzsystemen, Kühlmittelsystemen und Wasserpumpenlaufrädern von Fahrzeugen das dominierende Segment.

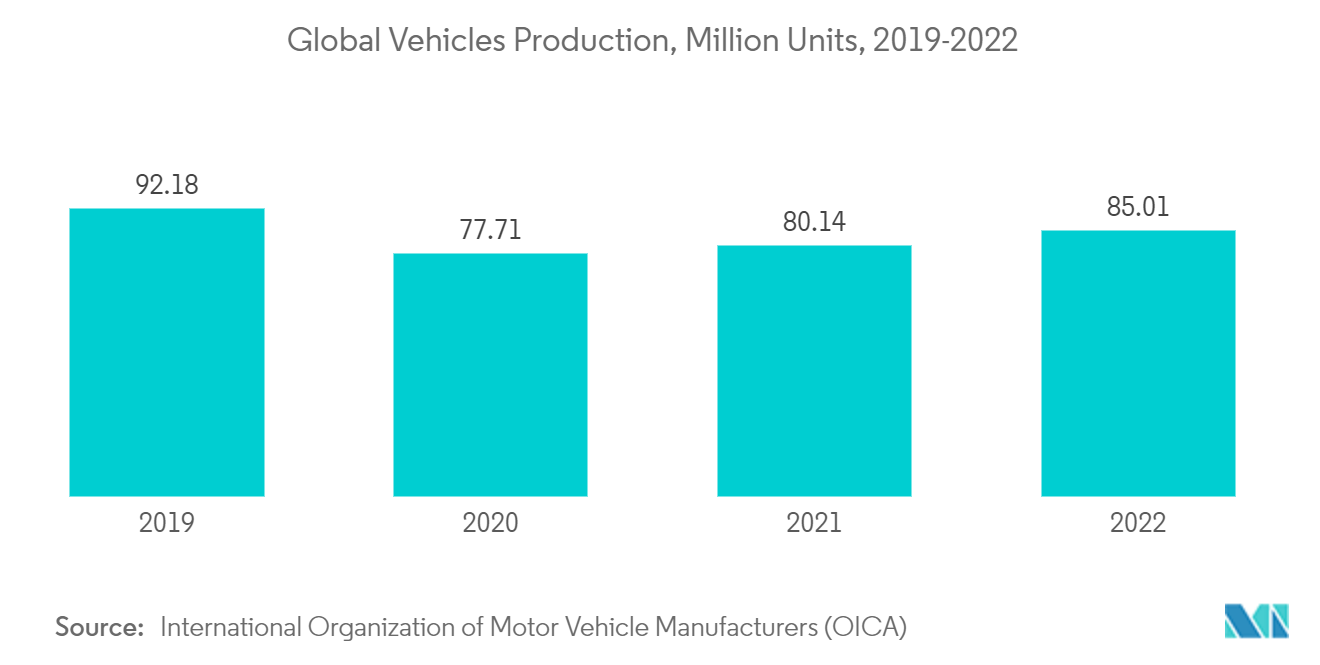

- Laut OICA erreichte die weltweite Fahrzeugproduktion im Jahr 2021 80,1 Millionen Einheiten, ein Anstieg von 4 % gegenüber den 77,6 Millionen Einheiten im Vorjahr. Die zunehmende Produktion von Fahrzeugen aufgrund des wachsenden Bedarfs der Verbraucher ist der Schlüsselfaktor für das Marktwachstum.

- Polyphenylensulfid ist ein Hochleistungsthermoplast mit einer maximalen Kristallinität von 65 %. Nach Angaben der Internationalen Energieagentur wird die Gesamtproduktion von Thermoplasten bis 2025 schätzungsweise 445,25 Millionen Tonnen erreichen.

- Polyphenylensulfid (PPS) ist ein teilkristallines Material. Es bietet eine hervorragende Ausgewogenheit der Eigenschaften, einschließlich der Hochtemperaturbeständigkeit, weshalb es auch in der Elektro- und Elektronikindustrie eingesetzt wird. Laut ZVEI wird die Elektronikindustrie in den USA im Jahr 2022 voraussichtlich um rund 5 % im Vergleich zum Vorjahr wachsen.

- PPS-Harz ist dafür bekannt, dass es Anforderungen wie Widerstandsfähigkeit gegen erhöhte Temperaturen während des Gebrauchs und hervorragende Wärmezyklusleistung erfüllt und sich daher am besten für Kondensatorgehäuse, Wechselrichterkerne, Motorkerne und Gehäuse eignet. Aufgrund dieser Eigenschaften werden PPS-Harze in Elektrofahrzeugen verwendet.

- Nach Angaben der IEA betrug der weltweite Absatz von Elektroautos im ersten Quartal 2022 2 Millionen Einheiten, ein Anstieg von 75 % gegenüber dem gleichen Zeitraum im Jahr 2021. Es wird erwartet, dass bis 2023 ein weiterer Anstieg um 22 % auf rund 1,8 Millionen Einheiten erreicht wird.

- Darüber hinaus wird erwartet, dass hohe Investitionen der Automobilhersteller eine bedeutende Rolle bei der Entwicklung des Marktes für Elektrofahrzeuge spielen werden. Beispielsweise kündigte Tesla Inc. im November 2021 Pläne an, bis zu 187,91 Millionen US-Dollar in die Erweiterung der Produktionskapazität seiner Fabrik in Shanghai zu investieren.

- Im August 2021 kündigte Toyota seine neue BEV-Serie Toyota bZ an, die eine vollständige Palette elektrifizierter Fahrzeuge umfasst. Auf der Auto Shanghai wurde eine konzeptionelle erste Modellversion der Serie vorgestellt, und bis 2025 sollen weltweit 15 BEVs eingeführt werden.

- Daher wird erwartet, dass die wachsende Automobilindustrie im Prognosezeitraum die weltweite Nachfrage nach Polyphenylensulfid (PPS)-Harz ankurbeln wird.

Asien-Pazifik-Region wird den Markt dominieren

- Der asiatisch-pazifische Raum hatte weltweit den größten Marktanteil. Die Nachfrage nach PPS wird hauptsächlich durch die steigende Nachfrage aus der Automobil-, Elektro- und Elektronik-, Industrie- und Luft- und Raumfahrtindustrie getrieben.

- Asien ist das größte Automobilproduktionszentrum der Welt. Es wird erwartet, dass die Entwicklung von Elektrofahrzeugen in Zukunft weiter an Dynamik gewinnen wird, insbesondere in China, wo aufgrund verschiedener Umweltbedenken viele staatliche Programme die Abkehr von fossilen Brennstoffen fördern.

- Die chinesische Automobilindustrie ist die größte der Welt. Allerdings erlebte die Branche in den letzten Jahren eine Abschwächung, wobei Produktion und Umsatz zurückgingen. Nach Angaben der China Association of Automobile Manufacturers (CAAM) sanken die Automobilverkäufe in China im Dezember 2022 im Jahresvergleich um 8,4 % auf 2,56 Millionen Einheiten, während der Absatz im Gesamtjahr 2022 auf 26,86 Millionen Einheiten stieg.

- Im Jahr 2021 war China mit einem Absatz von 26,27 Millionen Fahrzeugen führend auf dem globalen Automobilmarkt, gefolgt von den USA mit 15,4 Millionen Fahrzeugen und Japan mit 4,44 Millionen Einheiten.

- Laut der India Brand Equity Foundation wird der indische Automarkt bis 2027 voraussichtlich 54,84 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von über 9 % entspricht. Die indische Automobilindustrie strebt an, den Export von Fahrzeugen bis zum Jahr 2026 zu verfünffachen. Im Jahr 2022 beliefen sich die gesamten Automobilexporte aus Indien auf 5.617.246 Einheiten.

- Im asiatisch-pazifischen Raum werden zahlreiche Investitionen getätigt, vor allem von globalen Automobilherstellern wie BMW, Hyundai Motors und Honda. Diese Unternehmen planen, in die Automobilindustrie im asiatisch-pazifischen Raum vorzudringen, vor allem um die Produktion zu steigern und gleichzeitig der steigenden Nachfrage nach fortschrittlichen Automobilen gerecht zu werden.

- Beispielsweise ging die BMW Group im Dezember 2022 eine Partnerschaft mit der Truong Hai Auto Corporation (THACO) ein, um BMW-Fahrzeuge vor Ort in Vietnam zu produzieren. Durch die Kooperation erweiterte die BMW Group ihr Produktionsnetzwerk für Fahrzeuge in Asien.

- Darüber hinaus verfügt China über die weltweit größte Produktionsbasis für Elektronik. Elektronische Produkte wie Smartphones, OLED-Fernseher, Tablets, Drähte, Kabel und Kopfhörer verzeichnen das höchste Wachstum in der Elektronikbranche.

- Laut JEITA (Japan Electronics and Information Technology Industries Association) erreichte die Gesamtproduktion der Elektronikindustrie im November 2022 7.098,34 Millionen US-Dollar. Im Dezember 2022 exportierte Japan Elektronik im Wert von 8.395,45 Millionen US-Dollar.

- Die indische Regierung konzentriert sich hauptsächlich auf das Wachstum des Elektroniksektors. Daher wurden verschiedene Initiativen formuliert, beispielsweise ein Phased Manufacturing Program (PMP), um im Rahmen der Make in India-Initiative weitere Smartphone-Komponenten hinzuzufügen. Es wird erwartet, dass dies die inländische Herstellung von Mobiltelefonen vorantreiben und die Nachfrage nach PPS-Harzen steigern wird.

- In Indien verzeichnete der Elektronikmarkt einen Anstieg der Nachfrage, wobei die Marktgröße rasch zunahm. Indiens Exporte elektronischer Güter beliefen sich im Dezember 2022 auf 16,67 Milliarden US-Dollar, verglichen mit 10,99 Milliarden US-Dollar im gleichen Monat des Jahres 2021.

- Daher wird erwartet, dass die oben genannten Markttrends die Nachfrage nach PPS in der Region im Prognosezeitraum ankurbeln werden.

Überblick über die Polyphenylensulfid (PPS)-Harzindustrie

Der globale Markt für Polyphenylensulfid (PPS)-Harze ist von Natur aus stark konsolidiert. Zu den wichtigsten Marktteilnehmern gehören (nicht in bestimmter Reihenfolge) unter anderem TORAY INDUSTRIES, INC., DIC Corporation, Celanese Corporation, Solvay und NHU Materials Co.

Marktführer für Polyphenylensulfid (PPS)-Harze

DIC Corporation

Solvay

Celanese Corporation

NHU Materials Co.

TORAY INDUSTRIES, INC.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Resin_Market-Market_Concentration.webp)

Marktnachrichten für Polyphenylensulfid (PPS)-Harze

- November 2022: Polyplastics Co., Ltd. erweitert seine Compound-Kapazität von (Nantong) Ltd., der PPS-Harz-Produktionsanlage. Die neu erweiterte Kapazität wird den weltweiten Bedarf an technischen Kunststoffen decken und die jährliche Produktionskapazität von 9.000 auf 21.400 Tonnen erhöhen. Die neue Produktionsanlage wird ab Januar 2025 in Betrieb gehen.

- April 2022: SABIC, ein weltweit führendes Unternehmen der chemischen Industrie, bringt ein glasfaserverstärktes Material auf Basis von Polyphenylensulfid (PPS)-Harz auf den Markt, die Verbindung LNP THERMOCOMP OFC08V. Das Material eignet sich für Dipolantennen von 5G-Basisstationen und andere elektrische und elektronische Anwendungen.

Segmentierung der Polyphenylensulfid (PPS)-Harzindustrie

Polyphenylensulfid (PPS)-Harz ist ein kristallines, hitzebeständiges Polymer mit einer einfachen chemischen Struktur aus Benzol und Schwefel. PPS ist eine Art thermoplastisches Polymer mit hoher thermischer und mechanischer Leistung, das in verschiedenen Branchen breite Anwendung findet, beispielsweise in der Automobilindustrie, in der Präzisionselektronik, in Elektrogeräten, in Chemikalienbehältern, in Luft- und Raumfahrtkomponenten und anderen.

Der Markt für Polyphenylensulfid (PPS)-Harze ist nach Typ, Endverbrauchsindustrie und Geografie segmentiert. Nach Typ ist der Markt in lineares PPS, ausgehärtetes PPS und verzweigtes PPS unterteilt. Nach Endverbrauchsindustrie ist der Markt in Automobil-, Elektro- und Elektronikindustrie, Industrie, Luft- und Raumfahrtindustrie und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Größe und Prognosen für den Markt für Polyphenylensulfid (PPS)-Harze in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognose auf der Grundlage des Umsatzes (in Mio. USD) erstellt.

| Lineares PPS |

| Ausgehärtetes PPS |

| Verzweigtes PPS |

| Automobil |

| Elektrik und Elektronik |

| Industriell |

| Luft- und Raumfahrt |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Lineares PPS | |

| Ausgehärtetes PPS | ||

| Verzweigtes PPS | ||

| Endverbraucherindustrie | Automobil | |

| Elektrik und Elektronik | ||

| Industriell | ||

| Luft- und Raumfahrt | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Polyphenylensulfid (PPS)-Harze

Wie groß ist der Markt für Polyphenylensulfid (PPS)-Harze?

Der Markt für Polyphenylensulfid (PPS)-Harze wird im Prognosezeitraum (2024-2029) voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von weniger als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Polyphenylensulfid (PPS)-Harz-Markt?

DIC Corporation, Solvay, Celanese Corporation, NHU Materials Co., TORAY INDUSTRIES, INC. sind die wichtigsten Unternehmen, die auf dem Markt für Polyphenylensulfid (PPS)-Harze tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Polyphenylensulfid (PPS)-Harze?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Polyphenylensulfid (PPS)-Harze?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für Polyphenylensulfid (PPS)-Harze.

Welche Jahre deckt dieser Markt für Polyphenylensulfid (PPS)-Harze ab?

Der Bericht deckt die historische Marktgröße von Polyphenylensulfid (PPS)-Harz für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße von Polyphenylensulfid (PPS)-Harz für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht über Polyphenylensulfid (PPS)-Harze

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Polyphenylensulfid (PPS)-Harzen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Polyphenylensulfid (PPS)-Harzen umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.

_Resin_Market_-_Key_Players.webp)