Marktanalyse für pharmazeutische Vertragsverpackungen

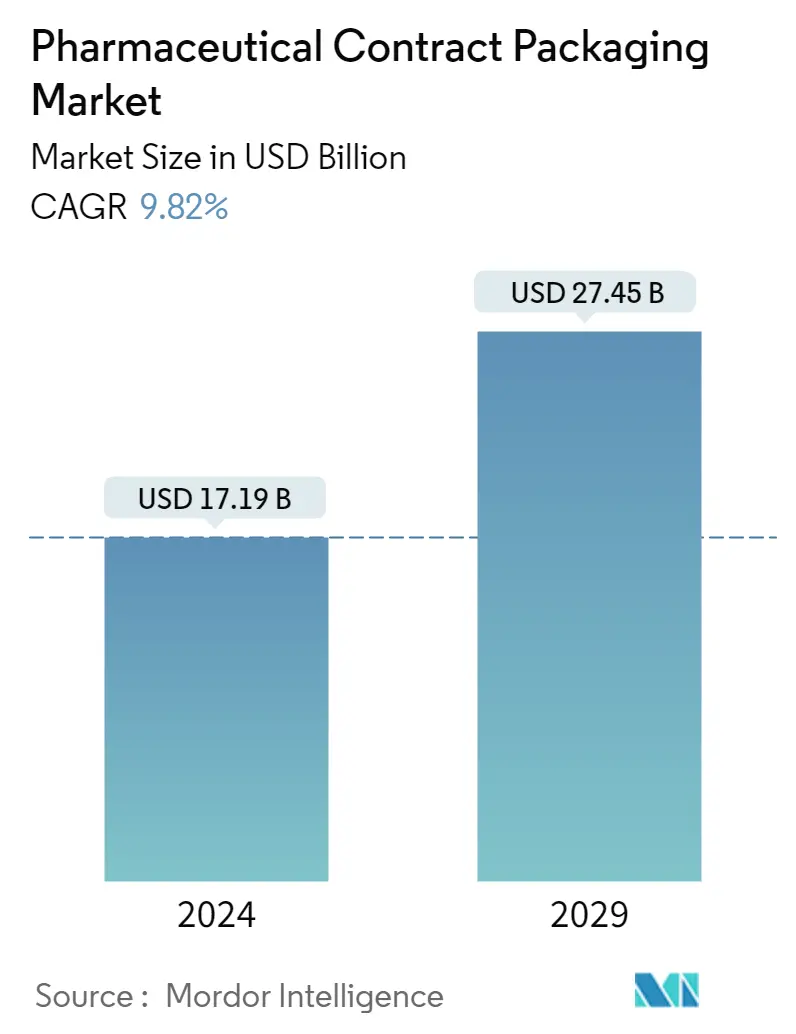

Die Marktgröße für pharmazeutische Lohnverpackungen wird im Jahr 2024 auf 17,19 Milliarden US-Dollar geschätzt und soll bis 2029 27,45 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,82 % im Prognosezeitraum (2024–2029) entspricht.

Da COVID-19 zu einem deutlichen Anstieg der Nachfrage nach Fläschchen, Arzneimitteln und anderen Arzneimitteln führte, beanspruchten die Hersteller in der Branche ihre Ressourcen und drängten auf schnellere Herstellungs- und Verpackungsprozesse. In den ersten Monaten der Pandemie herrschte auf dem Markt ein erheblicher Materialmangel sowohl für CMOs als auch für CPOs; Dies ist auf Lieferkettenprobleme im asiatisch-pazifischen Raum zurückzuführen, der bei pharmazeutischen Rohstoffen und Rohstoffen für die Verpackungsindustrie eine herausragende Stellung einnimmt, was zu einer langsameren Herstellung und Verpackung führte.

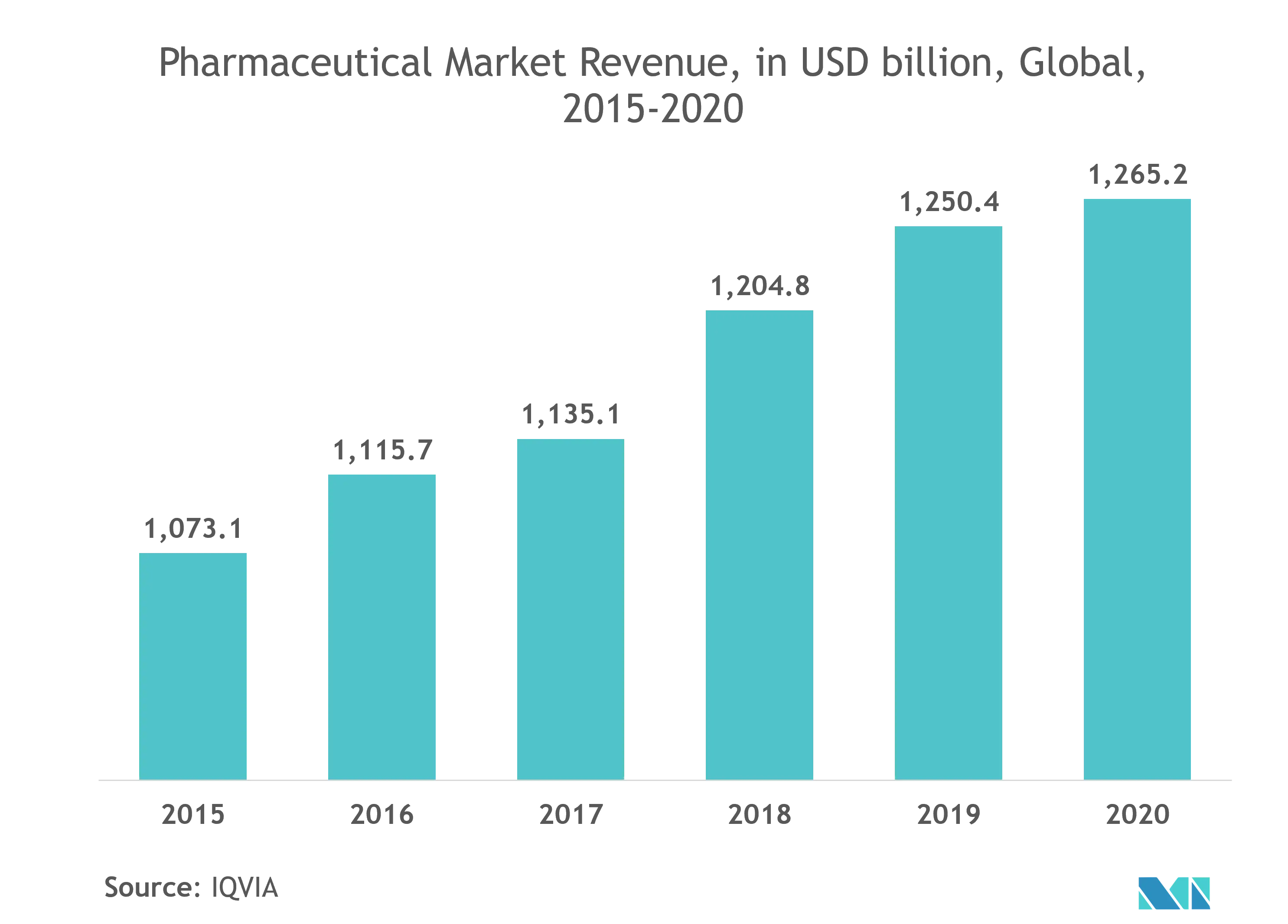

- Die globale Pharmaindustrie wächst exponentiell, angetrieben durch das globale Wirtschaftswachstum, eine wachsende und alternde Bevölkerung und die Einführung neuer Produkte. Laut IQVIA lag der Umsatz des globalen Pharmamarktes im Jahr 2020 bei 1.265,2 Milliarden US-Dollar und wuchs stetig. Da viele pharmazeutische Anbieter erkannten, dass ihre Gewinne durch die Auslagerung der kommerziellen und klinischen Verpackung an einen pharmazeutischen Auftragnehmer gesteigert werden könnten, nimmt die Lohnverpackung in der Branche zu.

- In den letzten Jahren ist die Zahl der von der US-amerikanischen FDA zugelassenen neuen Medikamente erheblich gestiegen. Nach Angaben der Food and Drug Administration (Center for Drug Evaluation and Research (CDER)) lag die Gesamtzahl der vom CDER im Jahr 2020 zugelassenen neuartigen Arzneimittel beispielsweise bei 53, im Vergleich zu 48 im Vorjahr. Darüber hinaus genehmigte das Generikaprogramm im Laufe des Jahres 948 Generikaanträge bzw. genehmigte diese vorläufig. Der Anstieg der Zahl neuer, von der FDA zugelassener Arzneimittel hat sich positiv auf den globalen Markt für pharmazeutische Auftragsverpackungen ausgewirkt.

- Darüber hinaus wird erwartet, dass Injektionspräparate in den kommenden Jahren einen größeren Marktanteil verzeichnen werden, der andere Verabreichungswege wie die orale Verabreichung übertreffen wird; Aus diesem Grund dürfte die Nachfrage nach injizierbaren Lösungen im Bereich der Vertragsverpackung steigen, und es wird erwartet, dass bedeutende Pharmaanbieter ihre Kapazitäten in diesem Bereich erweitern werden.

- Beispielsweise tätigte Novartis im Januar 2021 eine strategische Investition in das Medikamentenverabreichungsunternehmen Credence MedSystems; Die Investition soll dazu beitragen, die Entwicklung und Skalierung der Arzneimittelverabreichungssysteme von Credence voranzutreiben, wobei der Schwerpunkt zunächst auf dem Sicherheitsspritzensystem Credence Companion liegt.

- Darüber hinaus wird erwartet, dass die Nachfrage nach Outsourcing-Abfülldienstleistungen im größeren Volumenmarkt stabil bleibt. Es wird erwartet, dass der Bedarf an Blisterverpackungs- und Abfülldienstleistungen durch die Erhaltungsmedikamente und die Nachfrage nach effizienten Markteinführungsverpackungsoptionen für neue Produkte getrieben wird, wobei der Schwerpunkt auf 30-60-90-Tage-Präsentationen für Erhaltungsmedikamente liegt.

- Darüber hinaus verpflichten die EU-Verordnungen alle Pharmahersteller zur Einhaltung der Good Manufacturing Practices (GMP) der EU, wenn sie Produkte in die EU liefern möchten. Dann müssen Hersteller und Importeure von einer zuständigen Behörde eines Mitgliedsstaates zugelassen und registriert werden. Die Hersteller und Importeure werden regelmäßig von einer zuständigen EU-Behörde oder einer anderen zugelassenen Behörde überprüft, um die Einhaltung der EU-GMP zu überprüfen. Dieser Prozess gilt überall dort, wo der Hersteller ansässig ist. Wenn ein bestimmtes Unternehmen Produkte importiert, ist der Importeur für die Einhaltung der GMP verantwortlich. Die EU-Gesetzgebung für Arzneimittel ist in The Rules Governing Medicinal Products in the European Union zusammengefasst.

Markttrends für pharmazeutische Lohnverpackungen

Es wird erwartet, dass Flaschen für pharmazeutische Verpackungen das Marktwachstum vorantreiben

- Bei der Erstverpackung von Arzneimitteln in Flaschen handelt es sich um das Befüllen der Flaschen. Die Flaschenabfülldienste halten einen erheblichen Marktanteil im untersuchten Markt, da mehrere Pharmaunternehmen auf Vertragsverpackungsunternehmen angewiesen sind, die sich am Abfüllvorgang beteiligen.

- Es wird erwartet, dass die Abfüllung von Kunststoffflaschen im Prognosezeitraum erheblich zunehmen wird, da sie verschiedene Vorteile bietet, darunter das geringe Gewicht, das weitere Platz- und Transportkosten sowie Frachtkosten spart. Im Gegensatz zu in Glasflaschen abgefüllten Arzneimitteln sind Kunststoffflaschen nicht anfällig für Bruch und tragen zu den notwendigen Kosteneinsparungen bei, die mit Glasflaschen verbunden sind.

- Sowohl feste Dosierungen als auch flüssige und flüssige Suspensionen, die Arzneimittel in Glas-, Metall- und Kunststoffflaschen abfüllen, sind von Expansionsaktivitäten geprägt, da sich Vertragsverpackungsunternehmen auf den Ausbau von Abfülllinien konzentrieren, um die Produktionskapazität zu erhöhen.

- Beispielsweise gab Aphena Pharma Solutions, ein Unternehmen, das pharmazeutische Vertragsverpackungsdienstleistungen anbietet, im Januar 2021 bekannt, dass das Unternehmen zehn Hochgeschwindigkeits-Abfülllinien hinzugefügt hat, um seine 21-Millionen-Dollar-Investition in die Vertragsverpackung fester Dosierungen zu nutzen. Darüber hinaus beabsichtigt das Unternehmen, 30 weitere Hochgeschwindigkeitslinien in seiner neu erworbenen 500.000 Quadratfuß großen Anlage zu installieren, um die monatliche Kapazität auf über 80 Millionen Flaschen zu erhöhen und so die Industrie für pharmazeutische Festdosenverpackungen anzusprechen.

- Darüber hinaus treibt die steigende Nachfrage nach injizierbaren Arzneimitteln das Wachstum von Glasflaschen im Pharmasektor erheblich voran. Der robuste Markt für Onkologie- und andere hochwirksame Medikamente (wie Antikörperkonjugate, Steroide und IV-Flüssigkeiten, die einen schnellen Wirkungseintritt erfordern) wird voraussichtlich der wichtigste Wachstumstreiber sein.

- Darüber hinaus unterstützt die zunehmende Zahl von Diabetikern erheblich das Wachstum von Glasflaschen für injizierbare Arzneimittel. Nach Angaben der Weltgesundheitsorganisation (WHO) leiden weltweit rund 422 Millionen Menschen an Diabetes. Die Veränderung dieser Zahl erhöht die Nachfrage nach Penicillin und trägt so zum Wachstum des Marktes bei.

Nordamerika hat den größten Marktanteil

- Der Pharma-Vertragsverpackungsmarkt in Nordamerika nimmt rasant zu und nutzt zunehmend verschiedene Verpackungsmethoden, um den Erwartungen der sich ändernden Verbraucherpräferenzen gerecht zu werden. Steigende Umweltbedenken haben die Nachfrage nach nachhaltigen Vertragsverpackungen in der Pharmaindustrie angekurbelt.

- Darüber hinaus hat die zunehmende Automatisierung bei der pharmazeutischen Vertragsverpackung dazu geführt, dass menschliche Handhabungsfehler minimiert und so das Marktwachstum in der Region beschleunigt wurden. Darüber hinaus treiben gestiegene verfügbare Einkommen und ein zunehmendes Gesundheitsbewusstsein der Verbraucher die Nachfrage nach pharmazeutischen Lohnverpackungen in der Region voran.

- Viele Lohnverpackungsunternehmen haben in die Erweiterung ihrer Anlagen und ihres Kundenstamms investiert und ihre geografische Präsenz durch Übernahmen und Partnerschaften ausgebaut. Im September 2020 gab Essentra Packaging den Kauf eines 3C! Packaging mit Sitz in North Carolina ist ein Designer und Hersteller von Kartons, Literatur, Etiketten und Verpackungen, hauptsächlich für die Pharmaindustrie. Solche Akquisitionen ermöglichen es Unternehmen wie Essentra Packaging, ihre Position im Bereich Pharmaverpackungen zu stärken und bieten Möglichkeiten zum Wachstum im Pharmaproduktionszentrum in Nordamerika, USA.

- Darüber hinaus wird erwartet, dass die Expansion von Biologika erhebliche Auswirkungen auf den regionalen Markt haben wird. Beispielsweise schloss Catalent im April 2021 eine Erweiterung im Wert von 14 Millionen US-Dollar ab, um die Kapazitäten und Kapazitäten für die Verpackung von Biologika in seinem Werk in Bloomington, Indiana, zu erhöhen.

- Darüber hinaus ist Nordamerika die Heimat einiger der bedeutendsten Pharmahersteller und Anbieter von Verpackungslösungen. Einer der wichtigsten Wachstumstrends ist, dass CPOs in der Region ihr Serviceangebot um 3PL-Dienste erweitern.

- Beispielsweise erweiterte Legacy Pharmaceutical Packaging im September 2020 seine Dienstleistungen, einschließlich 3PL-Dienstleistungen, die Lösungen zur Transparenz der Lieferkette und die Beschaffung von Pharmaprodukten für rezeptfreie Medikamente im Einzelhandel umfassen. Darüber hinaus erweiterte das Unternehmen auch seine Freiflächenanlage in der Nähe seines Hauptsitzes in St. Louis, Missouri, von 215.000 Fuß2 auf 500.000 Fuß2.

Überblick über die pharmazeutische Lohnverpackungsbranche

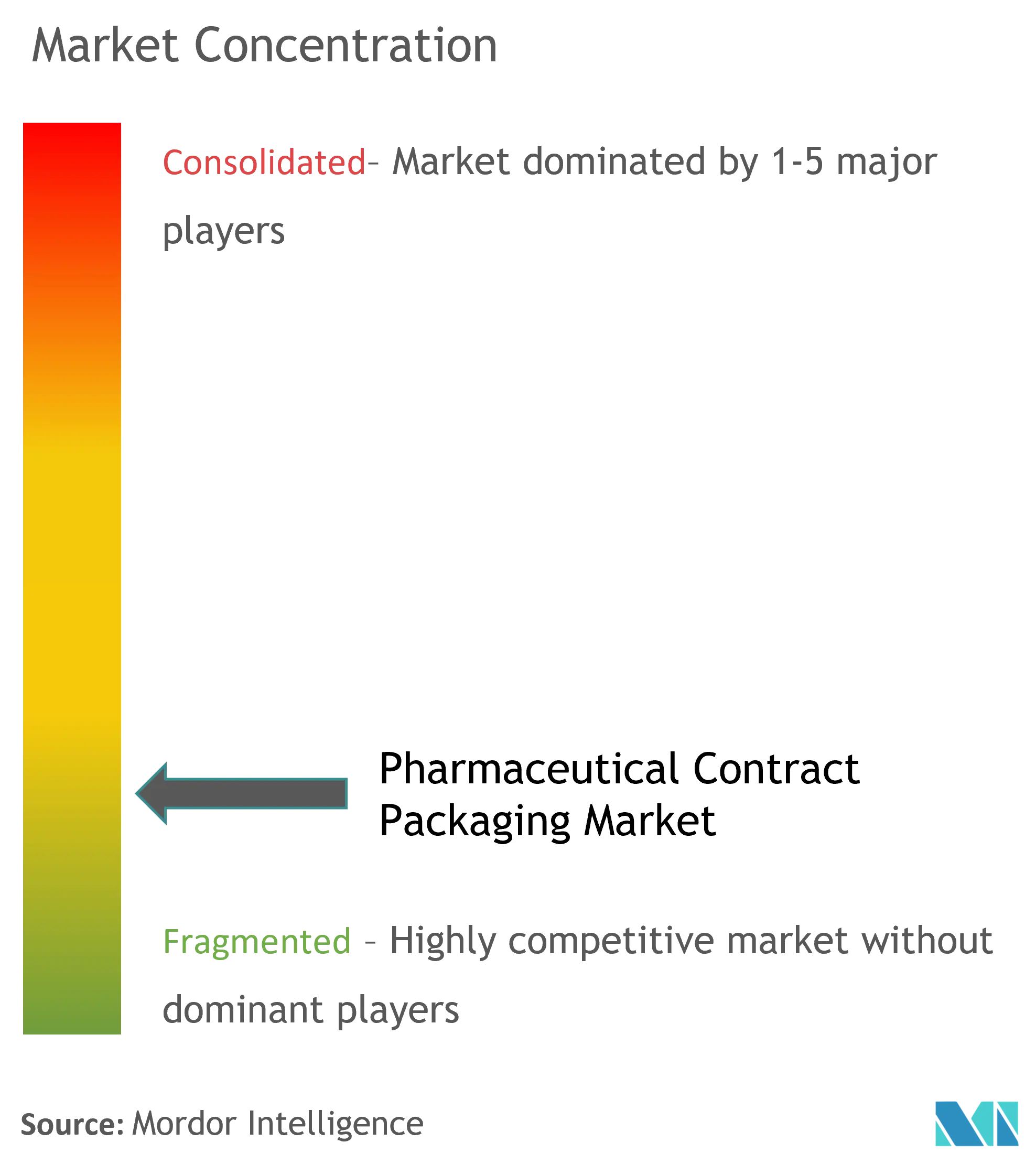

Die Wettbewerbslandschaft des globalen Pharma-Vertragsverpackungsmarktes scheint aufgrund der Präsenz einer großen Anzahl von Anbietern fragmentiert zu sein. Die großen Player mit bedeutenden Marktanteilen erweitern ihre Kundenbasis in verschiedenen Regionen. Darüber hinaus gründen viele Unternehmen strategische und kooperative Initiativen mit mehreren Unternehmen, um ihren Marktanteil und ihre Rentabilität zu erhöhen. Einige der jüngsten Entwicklungen auf dem Markt sind:.

- Mai 2021 – Sharp, ein Vertragsunternehmen für Verpackungs- und klinische Versorgungsdienstleistungen im Besitz von UDG Healthcare plc, hat im Rahmen einer 17-Millionen-USD-Investition neues Grundstück an seinem Standort in Conshohocken, PA, erworben. Dieser Grundstückserwerb wird es Sharp ermöglichen, zukünftige Kapazitäten für cGMP-Verpackungsdienstleistungen zu erweitern und ist Teil einer umfassenderen Investition in Höhe von 43 Millionen US-Dollar in seinen Betrieb in Pennsylvania, wodurch die Blisterverpackungskapazität des Unternehmens um über 35 % erhöht wird.

- Juni 2020 – PCI Pharma hat den Abschluss einer Partnerschaftsvereinbarung mit Experic, einem Auftragsfertigungsunternehmen und pharmazeutischen Lieferdienstleister, bekannt gegeben, um klinische und kommerzielle Herstellungs-, Verpackungs- und Lieferkettendienstleistungen zu erkunden, die das gemeinsame Wachstum beider Parteien vorantreiben.

Marktführer für pharmazeutische Lohnverpackungen

Ropack Inc.

Sharp (UDG Healthcare)

Reed-Lane Inc.

PCI Pharma Services

UNICEP Packaging LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pharmazeutische Lohnverpackungen

- Januar 2021 – PCI Pharma hat die Erweiterung seines neuen Biotech-Verpackungs-Kompetenzzentrums in Philadelphia, Pennsylvania, sowie bedeutende neue Investitionen zur Erweiterung seiner globalen Biotech-Verpackungskapazitäten in Irland angekündigt.

- Dezember 2020 – Tjoapack hat angekündigt, in den nächsten zwei Jahren über 10 Millionen Euro in sein Verpackungs- und Lieferkettenwerk in Etten-Leur, Niederlande, zu investieren. Durch die Investition wird die Tjoapack-Anlage von 8.400 m² auf 11.500 m² vergrößert und über acht neue Produktionslinien verfügen, um die Kapazität für Primärverpackungen für orale Feststoffe auf über vier Milliarden Tabletten pro Jahr zu verdoppeln. Darüber hinaus wird das Unternehmen stark in seine Lager- und Kühlkettenkapazitäten investieren, um der gestiegenen Kundennachfrage nach seinen Mehrwert-Logistikdienstleistungen gerecht zu werden.

Segmentierung der Pharma-Vertragsverpackungsindustrie

Im Rahmen der Studie zum globalen Markt für pharmazeutische Auftragsverpackungen werden die Einnahmen erfasst, die durch Verpackungsdienstleistungen in den Hauptsegmenten wie Primär-, Sekundär- und Tertiärbereich erzielt werden. Die Studie verfolgt die wesentlichen Trends, die Regulierungslandschaft und kritische Faktoren, die die Trends im Vertrags- und Inhouse-Pharmasegment prägen. Darüber hinaus bietet die Studie eine detaillierte Bewertung der Auswirkungen von COVID-19 auf den Markt für pharmazeutische Lohnverpackungen. Darüber hinaus analysiert die Studie die wichtigsten pharmazeutischen Vertragsverpacker, die in den wichtigsten Regionen der Welt tätig sind.

| Primär | Flaschen |

| Fläschchen | |

| Ampullen | |

| Blisterpackungen | |

| Andere | |

| Sekundär | |

| Tertiär |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Nach Servicetyp | Primär | Flaschen |

| Fläschchen | ||

| Ampullen | ||

| Blisterpackungen | ||

| Andere | ||

| Sekundär | ||

| Tertiär | ||

| Nach Geographie | Nordamerika | |

| Europa | ||

| Asien-Pazifik | ||

| Lateinamerika | ||

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für pharmazeutische Lohnverpackungen

Wie groß ist der Markt für pharmazeutische Lohnverpackungen?

Es wird erwartet, dass der Markt für pharmazeutische Lohnverpackungen im Jahr 2024 17,19 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,82 % auf 27,45 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für pharmazeutische Lohnverpackungen derzeit?

Im Jahr 2024 wird der Markt für pharmazeutische Lohnverpackungen voraussichtlich ein Volumen von 17,19 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für pharmazeutische Vertragsverpackungen?

Ropack Inc., Sharp (UDG Healthcare), Reed-Lane Inc., PCI Pharma Services, UNICEP Packaging LLC sind die wichtigsten Unternehmen, die auf dem Markt für pharmazeutische Vertragsverpackungen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für pharmazeutische Auftragsverpackungen?

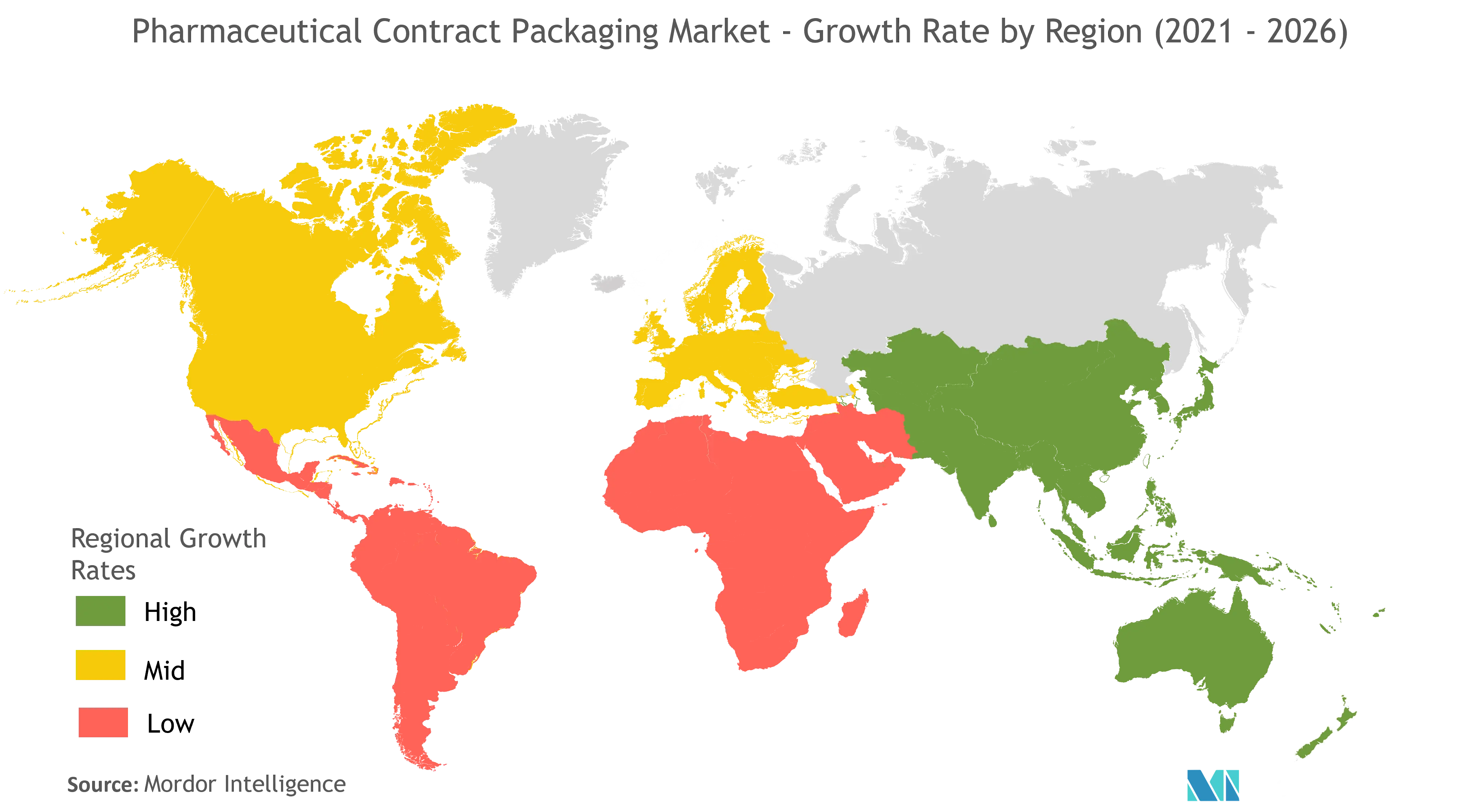

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für pharmazeutische Auftragsverpackungen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für pharmazeutische Vertragsverpackungen.

Welche Jahre deckt dieser Markt für pharmazeutische Lohnverpackungen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für pharmazeutische Lohnverpackungen auf 15,65 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für pharmazeutische Vertragsverpackungen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für pharmazeutische Vertragsverpackungen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur pharmazeutischen Lohnverpackung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von pharmazeutischen Vertragsverpackungen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der pharmazeutischen Vertragsverpackung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.