Öl- und Gas-EPC-Marktanalyse

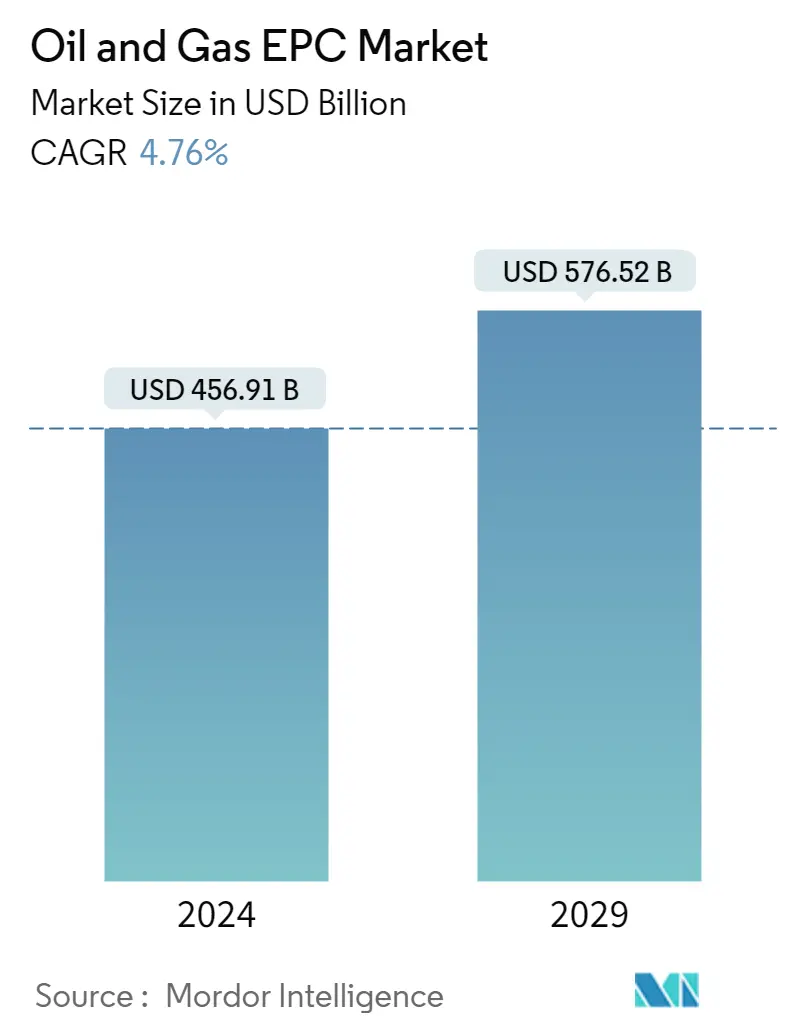

Die Größe des Öl- und Gas-EPC-Marktes wird im Jahr 2024 auf 456,91 Milliarden US-Dollar geschätzt und soll bis 2029 576,52 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,76 % im Prognosezeitraum (2024–2029) entspricht.

- Mittelfristig wird auch mit einer steigenden Nachfrage nach Öl und Gas und einem steigenden Verbrauch von Erdgas gerechnet, was den Ausbau der Erdgasinfrastruktur erforderlich macht, sowie mit einer Zunahme der Offshore-Öl- und Gasexplorations- und -produktionsaktivitäten (EP). um das Wachstum des untersuchten Marktes voranzutreiben.

- Andererseits ist die hohe Volatilität der Öl- und Gaspreise eines der größten Hemmnisse für den Öl- und Gas-EPC-Markt.

- Dennoch dürfte die Entdeckung neuer Öl- und Gasfelder in verschiedenen Ländern im Prognosezeitraum zahlreiche Chancen für den Öl- und Gas-EPC-Markt für alle Upstream-, Midstream- und Downstream-Sektoren schaffen.

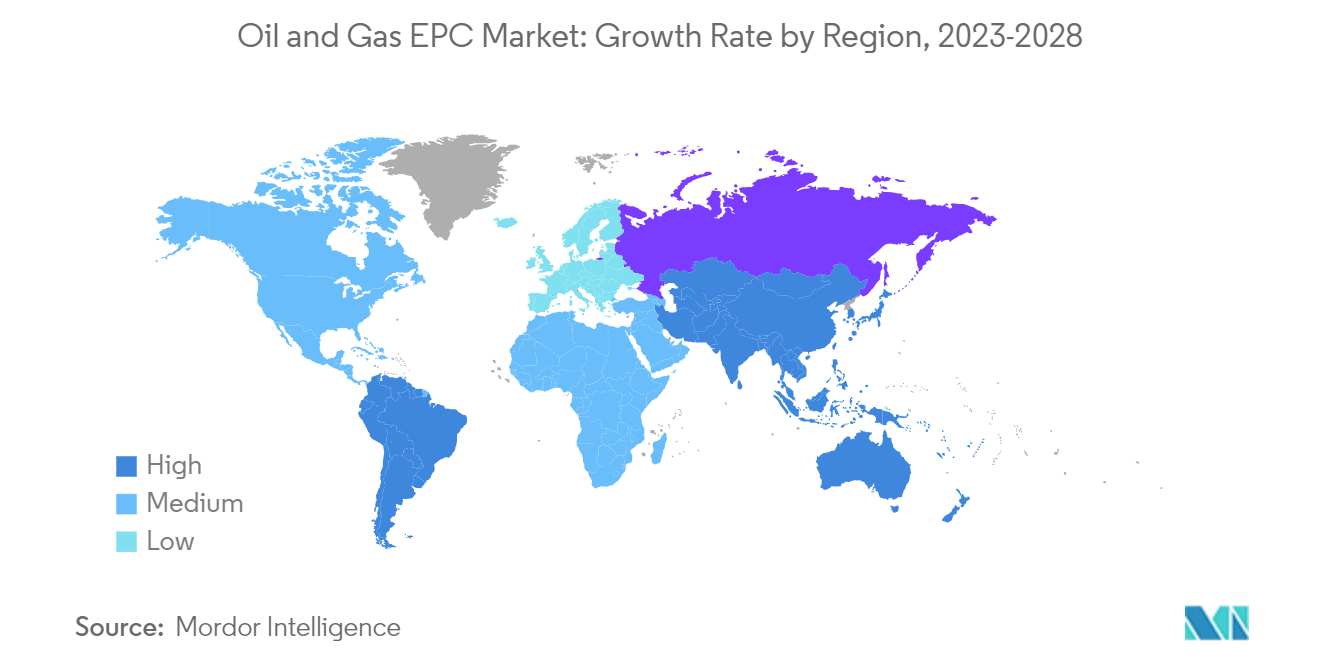

- Der asiatisch-pazifische Raum dominiert den Markt und dürfte im Prognosezeitraum ebenfalls ein deutliches Wachstum verzeichnen. Dieses Wachstum ist auf die steigende Nachfrage nach Erdgas und auf künftige LNG-Anlagen zurückzuführen, die zu einer massiven Nachfrage nach EPC-Dienstleistungen führen.

EPC-Markttrends für Öl und Gas

Es wird erwartet, dass das Upstream-Segment den Markt dominiert

- Das EPC im Upstream-Öl- und Gassektor umfasst Onshore- und Offshore-Explorations- und produktionsbezogene Dienstleistungen. Traditionell sind die Gesamtinvestitionen in Onshore-EPC höher als im Offshore-Segment, hauptsächlich aufgrund geringerer Investitionsanforderungen, geringerer Komplexität, besser zugänglicher Standorte und geringerem Risiko als im Offshore-Segment. Allerdings sind die Investitionen im Offshore-Segment im letzten Jahrzehnt aufgrund der Reifung von Onshore-Feldern gestiegen.

- Die EPC-Dienstleistungen für den Offshore-Bereich umfassen Installationen, einschließlich Entwurf, Herstellung, Installation, Inbetriebnahme und Inbetriebnahme einer festen Plattform, schwimmender Produktionsspeicher- und Entladeeinheiten (FPSO) und schwimmender Produktionsanlagen für Flachwasser, Tiefsee und Ultratiefwasser Gewässer gewinnen an Zugkraft.

- Im Hinblick auf die EPC für Offshore-Strukturen ist die Identifizierung und Bewertung von Entwicklungsoptionen für Offshore-Anlagen, unabhängig davon, ob diese auf festen oder schwimmenden Strukturen basieren, von entscheidender Bedeutung. Die EPC-Dienste für feste Plattformen für flache Gewässer umfassen den Bau und Einsatz von Jackets, Stativen, integrierten Oberseiten, Kompressionsplattformen usw., um sicherzustellen, dass feste Plattformen stabil und widerstandsfähig gegenüber Wind- und Wasserbewegungen sind. Zu den schwimmenden Plattformdiensten, im Allgemeinen für Tiefwasser, gehören der Bau und Einsatz von Rümpfen und Decks für Halbtauchplattformen, Modulen und Türmen für FPSOs sowie Festmachersystemen und Bojen.

- Schwimmende Plattformen machen im Allgemeinen die Verlegung teurer Fernleitungen von der Produktionsanlage zu einem Landterminal überflüssig. Schwimmende Plattformen sind auch in kleineren Ölfeldern wirtschaftlich, wo die Kosten für die Installation einer festen Ölplattform und Pipeline zu hoch sind. Sobald das Feld erschöpft ist, können FPSOs verschoben und an einem neuen Standort eingesetzt werden, anstatt eine feste Plattform außer Betrieb zu nehmen.

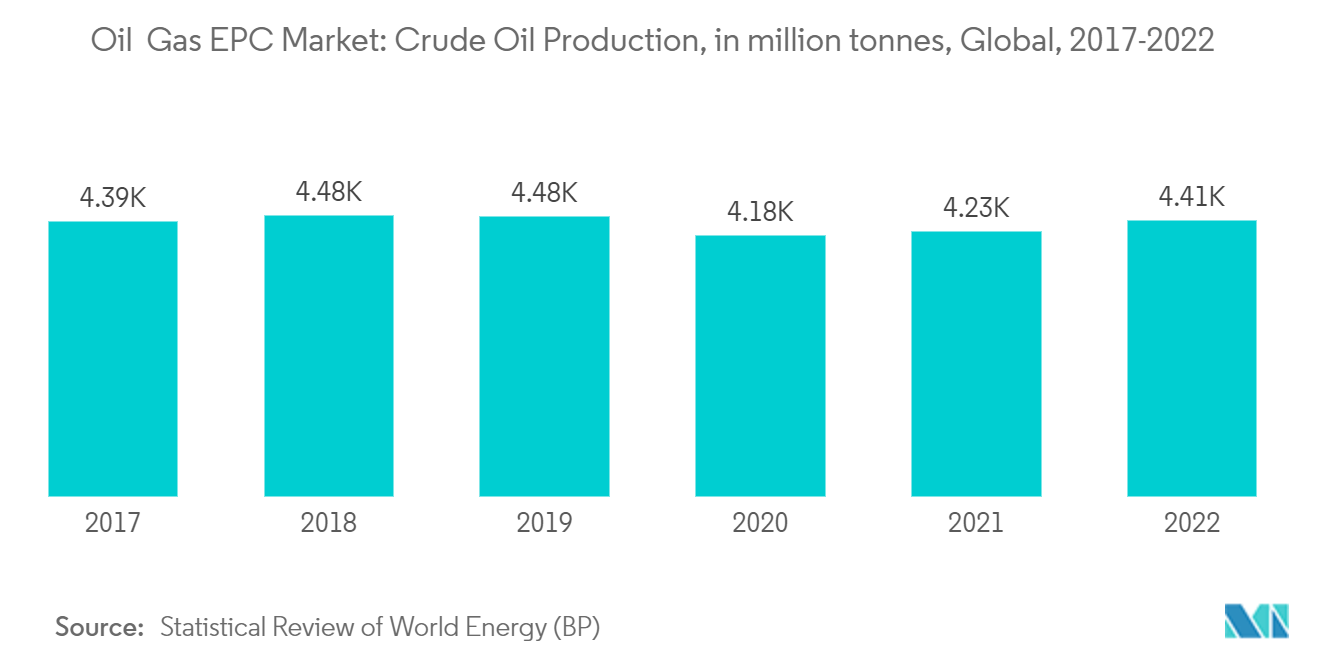

- Laut BP Statistical Review of World Energy 2023 belief sich die weltweite Rohölproduktion im Jahr 2022 auf etwa 4,4 Milliarden Tonnen. Ihren Höhepunkt erreichte die Zahl im Jahr 2018, als die weltweite Ölproduktion fast 4,5 Milliarden Tonnen erreichte. Die Rohölproduktion verzeichnete im Vergleich zum Vorjahr ein Wachstum von etwa 4,2 %.

- In Afrika haben die Betreiber viele neue Explorations- und Produktionsverträge unterzeichnet. Beispielsweise schloss Eni, das in Italien ansässige Öl- und Gasunternehmen, im Januar 2022 einen Explorationsauftrag in fünf Blöcken in Ägypten ab. Die Blöcke liegen im östlichen Mittelmeer, in der westlichen Wüste und im Golf von Suez. Sieben Öl- und Gasförderverträge wurden von anderen Unternehmen des Landes für die östliche und westliche Wüste unterzeichnet.

- Solche Entwicklungen dürften den Öl- und Gas-EPC-Markt in Zukunft rasch vorantreiben.

Asien-Pazifik dürfte den Markt dominieren

- Der wachsende Energiebedarf aufgrund der hohen Urbanisierungsrate in asiatischen Ländern hat zu einer hohen Öl- und Gasproduktionsrate in der Region geführt. Die Präsenz von Ländern wie China ist der Haupttreiber für das Wachstum des EPC-Marktes in der Region.

- China ist der größte Rohöl- und Erdgasproduzent im asiatisch-pazifischen Raum. Im Jahr 2020 entfielen rund 30 % der gesamten Erdgasproduktion auf das Land. Das Land hat noch mehr Upstream- und Midstream-Projekte geplant, um ein Gleichgewicht in der Nachfrage-Angebots-Situation von Erdgas im Land zu erreichen. China verzeichnete einen Anstieg der Erdgasnachfrage sowohl im industriellen als auch im kommerziellen Sektor.

- Viele Unternehmen verfügen über Pläne für Explorations- und Produktionsaktivitäten an Land und auf See. Im Februar 2021 gab CNOOC Ltd seine Pläne bekannt, die Exploration und Entwicklung von Erdgas zu beschleunigen, einschließlich Tiefseereserven im Südchinesischen Meer und unkonventioneller Ressourcen an Land in China. Das Unternehmen plante im Jahr 2021 Investitionen in Höhe von rund 13,93 bis 15,48 Milliarden US-Dollar, um Gas bis 2025 zu 30 % und bis 2035 zu 50 % in seinem Portfolio zu machen.

- Indien ist der zweitgrößte Rohölproduzent im asiatisch-pazifischen Raum. Laut der BP Statistical Review of World Energy 2023 machte es 9,5 % der regionalen Rohölproduktion im Jahr 2022 aus. Obwohl das Land über eine vergleichsweise weniger komplexe und neue Öl- und Gasinfrastruktur als China verfügt, umfasst Indiens Öl- und Gasindustrie verschiedene Anlagen , einschließlich Bohrinseln, Produktionsplattformen, Raffinerien, Pipelines und Terminals.

- Im Juni 2022 gibt es in Indien 77 aktive Bohrinseln. Die Ölproduktion des Landes ist seit fast einem Jahrzehnt aufgrund der Alterung der Ölfelder und des Ausbleibens größerer Ölfunde rückläufig. Sowohl staatliche als auch private Akteure haben an Investitionsplänen gearbeitet, um die Erholung älterer Felder voranzutreiben.

- Beispielsweise kündigte die Indian Oil Corporation Limited (IOCL) im April 2022 ihre Pläne an, 102 Milliarden US-Dollar in Lagerkapazitäten für Erdöl, Öl und Schmierstoffe (POL) zu investieren, einschließlich der Errichtung einer Greenfield-Anlage in der Nordostregion.

- Aufgrund dieser Entwicklungen dürfte die Region in den kommenden Jahren ein starkes Wachstum des Öl- und Gas-EPC-Marktes verzeichnen.

Überblick über die Öl- und Gas-EPC-Branche

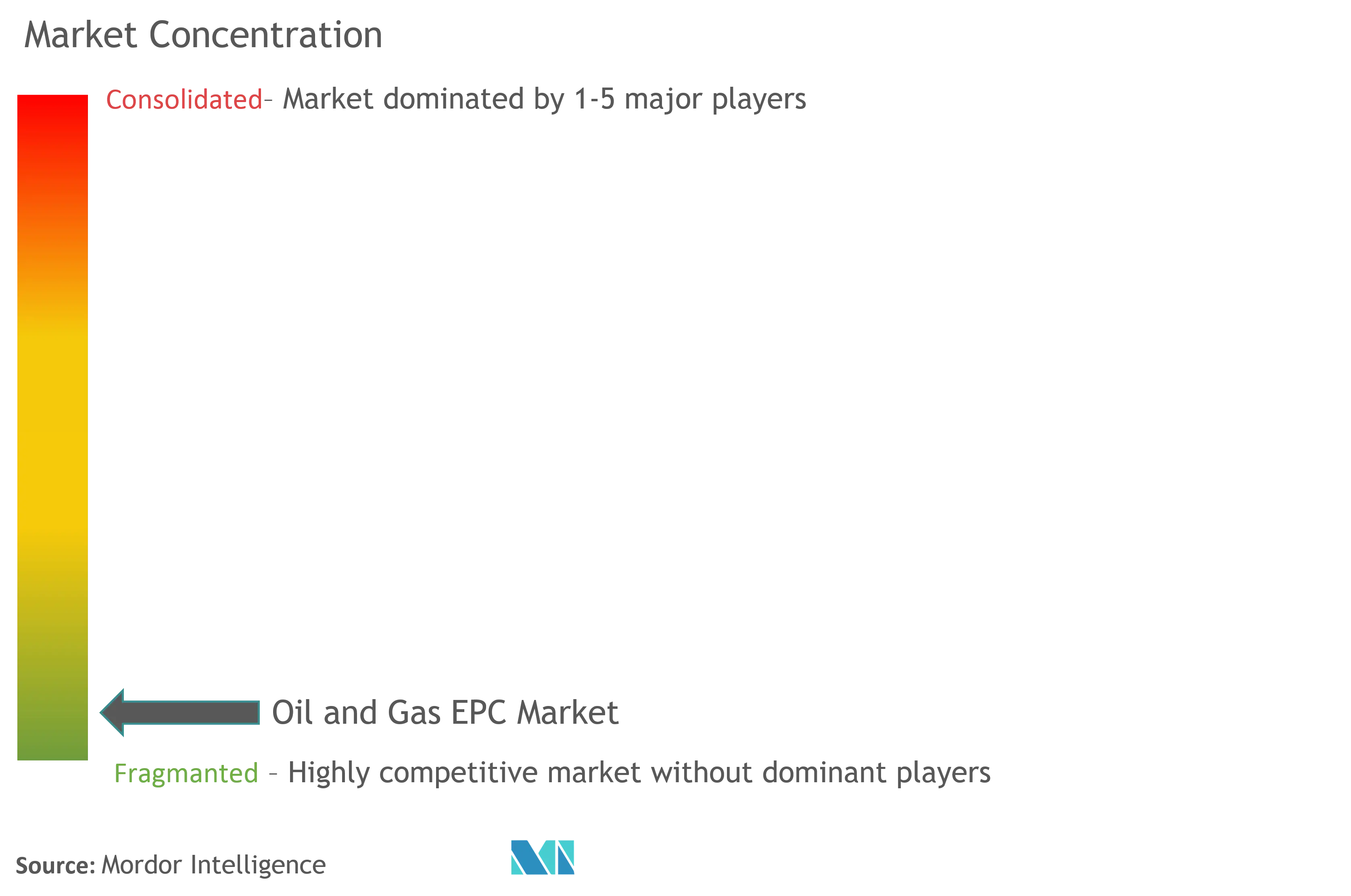

Der EPC-Markt für Öl und Gas ist fragmentiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Saipem SpA, TechnipFmc PLC, Petrofac Limited, Fluor Corporation und Bechtel Corporation.

EPC-Marktführer für Öl und Gas

Saipem SpA

TechnipFmc PLC

Fluor Corporation

Bechtel Corporation

Petrofac Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

EPC-Marktnachrichten für Öl und Gas

- Im Mai 2023 gab QatarEnergy die Vergabe des Engineering-, Beschaffungs- und Bauauftrags (EPC) für das North Field South (NFS)-Projekt bekannt, das zwei LNG-Megazüge mit einer Gesamtkapazität von 16 Millionen Tonnen pro Jahr (MTPA) umfasst. NFS wird gemeinsam mit dem Projekt North Field East (NFE) die LNG-Produktionskapazität Katars von derzeit 77 MTPA auf 126 MTPA erweitern. QatarEnergy hält einen Anteil von 75 % am NFS-Projekt und hat bereits Partnerschaftsvereinbarungen mit TotalEnergies, Shell und ConocoPhillips für die restlichen 25 % unterzeichnet.

- Im Juli 2022 erhielt Saipem SpA mehrere Onshore- und Offshore-Aufträge im Wert von rund 1,25 Milliarden US-Dollar im Nahen Osten. Bei der ersten Vertragsgruppe handelt es sich um die Verlängerung von Onshore-Bohrverträgen im Nahen Osten über rund 600 Millionen US-Dollar. Weitere vier neue Verträge in der Region umfassen die EPC und die Installation mehrerer Offshore-Jacken, Decks, Unterwasserpipelines, Unterwasser-Verbundkabel, Versorgungsleitungen, Glasfaserkabel und Brownfield-Modifikationen. Der Gesamtwert dieser Verträge beträgt 650 Millionen US-Dollar.

Segmentierung der Öl- und Gas-EPC-Branche

Der Öl- und Gas-Engineering-, Beschaffungs- und Baumarkt (EPC) umfasst vertragsbasierte Projekte, einschließlich Engineering-, Beschaffungs- und Bauaktivitäten für die Upstream-, Midstream- und Downstream-Öl- und Gasindustrie. Zu den EPC-Aktivitäten gehören Design, Herstellung, Konstruktion, Installation, Geräteproduktion, Vorinbetriebnahme und Wartungsdienste in verschiedenen Betriebsphasen, von der Exploration und Förderung von Öl und Gas über den Transport des produzierten Produkts bis hin zur Raffinierung und Vertriebstätigkeiten.

Der Öl- und Gas-EPC-Markt ist nach Sektor und Geografie segmentiert. Nach Sektoren ist der Markt in Upstream, Midstream und Downstream unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Öl- und Gas-EPC-Markt in den wichtigsten Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Umsatzes (USD) erstellt.

| Stromaufwärts |

| Stromabwärts |

| Mittelstrom |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Frankreich | |

| Großbritannien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Sektor | Stromaufwärts | |

| Stromabwärts | ||

| Mittelstrom | ||

| Geografie (Regionale Marktanalyse {Marktgrößen- und Nachfrageprognose bis 2028 (nur für Regionen)}) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Großbritannien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Öl- und Gas-EPC-Marktforschung

Wie groß ist der Öl- und Gas-EPC-Markt?

Die Größe des EPC-Marktes für Öl und Gas wird im Jahr 2024 voraussichtlich 456,91 Milliarden US-Dollar erreichen und bis 2029 mit einer durchschnittlichen jährlichen Wachstumsrate von 4,76 % auf 576,52 Milliarden US-Dollar wachsen.

Wie groß ist der Öl- und Gas-EPC-Markt derzeit?

Im Jahr 2024 wird die Größe des Öl- und Gas-EPC-Marktes voraussichtlich 456,91 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Öl- und Gas-EPC-Markt?

Saipem SpA, TechnipFmc PLC, Fluor Corporation, Bechtel Corporation, Petrofac Limited sind die wichtigsten Unternehmen, die im Öl- und Gas-EPC-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Öl- und Gas-EPC-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Öl- und Gas-EPC-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil im Öl- und Gas-EPC-Markt.

Seite zuletzt aktualisiert am:

EPC-Branchenbericht für Öl und Gas

Statistiken für den Öl- und Gas-EPC-Marktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die EPC-Analyse für Öl und Gas umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.