Algerien Öl- und Gasmarktanalyse

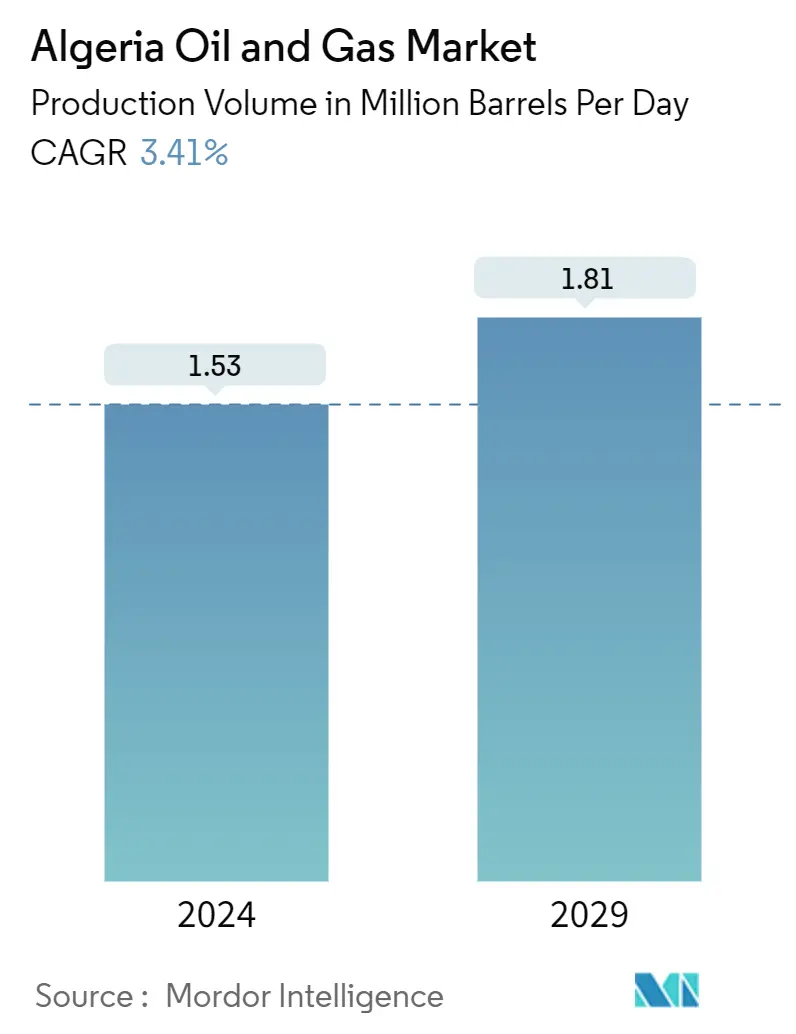

Es wird erwartet, dass die Größe des algerischen Öl- und Gasmarkts in Bezug auf das Produktionsvolumen von 1,53 Millionen Barrel pro Tag im Jahr 2024 auf 1,81 Millionen Barrel pro Tag im Jahr 2029 wachsen wird, was einem CAGR von 3,41 % im Prognosezeitraum (2024-2029) entspricht.

- Mittelfristig wird erwartet, dass Faktoren wie steigende Öl- und Gasinvestitionen, steigende Raffineriekapazitäten und Pläne zur Verbesserung der Ölproduktion das Wachstum des algerischen Öl- und Gasmarktes steigern werden.

- Andererseits wird erwartet, dass mangelnde Investitionen der Regierung aufgrund hoher Inlandsausgaben den Markt bremsen.

- Dennoch wird erwartet, dass große Änderungen in der Gesetzgebung in Bezug auf die Öl- und Gasindustrie multinationale und lokale Unternehmen anziehen werden, um stärker im Wettbewerb zu bestehen und das Marktwachstum zu steigern. Der Upstream-Sektor ist das größte Segment der algerischen Öl- und Gasindustrie, das wahrscheinlich den Markt dominieren würde.

Trends auf dem Öl- und Gasmarkt in Algerien

Upstream-Sektor soll den Markt dominieren

- Algerien belegte im Jahr 2023 den zehnten Platz unter den Ländern mit den größten nachgewiesenen Erdgasreserven, dem viertgrößten Gasexporteur und den drittgrößten unerschlossenen Schiefergasreserven. Ebenso belegte das Land den sechzehnten Platz mit den größten nachgewiesenen Ölreserven, die fast sechzig Prozent exportieren Nach Angaben des nationalen Ölkonzerns Sonatrach sind etwa zwei Drittel der Fläche des Landes noch unerforscht, was ein enormes Potenzial für die Entwicklung des gesamten Öl- und Gasmarktes in den kommenden Jahren darstellt

- Im Jahr 2022 meldeten Sontrach und Eni eine beträchtliche Menge an Öl- und Gasfunden im Konzessionsgebiet Zemlet el Arbi, die schätzungsweise etwa 140 Millionen Barrel Öl umfassen. Mit dieser Entdeckung halten Eni und Sonatrach an ihrer feld- und infrastrukturorientierten Explorationsstrategie fest und kommen so der Entwicklung des Upstream-Segments und dem umfassenden Wachstum des algerischen Öl- und Gasmarktes zugute.

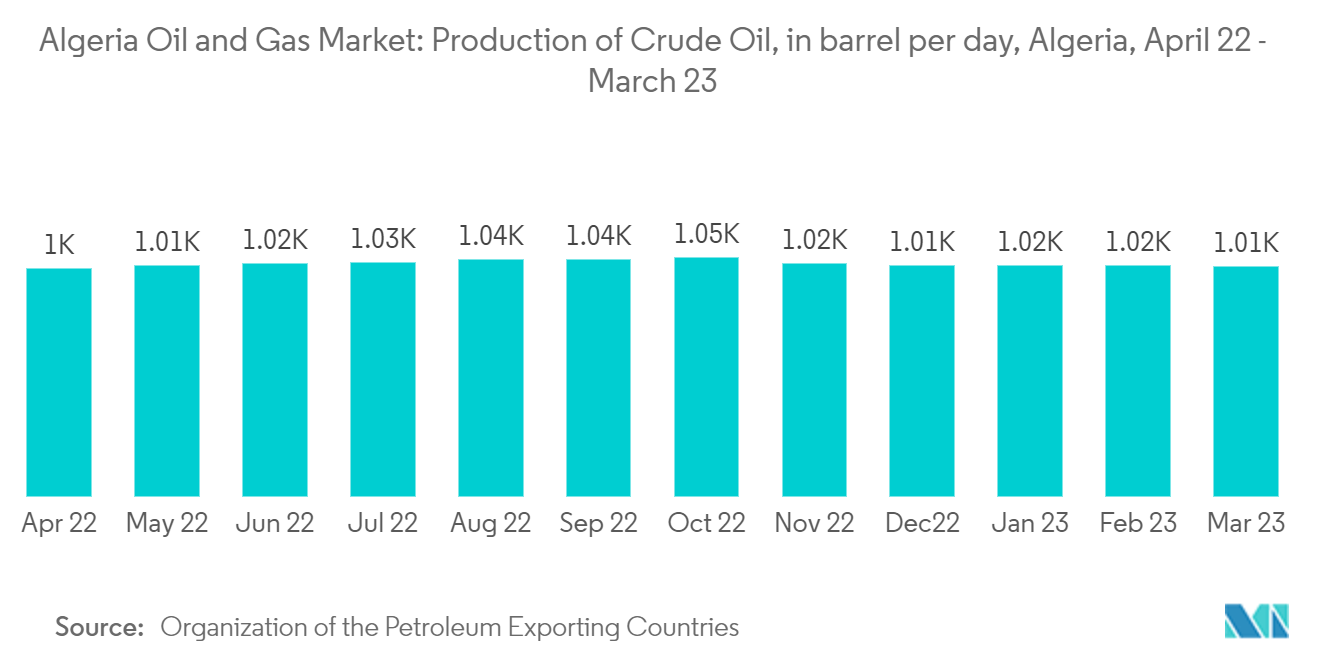

- Nach Angaben der Organisation erdölexportierender Länder betrug die Rohölproduktion des Landes im März 2023 1.013.000 Barrel pro Tag, was etwas niedriger war als die Produktion des Vormonats von 1.017.000 Barrel pro Tag. Mit den zunehmenden Explorationsaktivitäten im Upstream-Bereich wird im Prognosezeitraum mit einem Anstieg der Rohöl- und Gasproduktion gerechnet.

- Darüber hinaus meldete das staatliche algerische Energieunternehmen Sonatrach im April 2023 sechs neue Ölfunde. In Amguid im Osten Algeriens wurden zwei Bohrlöcher entdeckt, von denen eines über 5.599 Barrel Rohöl und mehr als 170.000 Kubikmeter Gas pro Tag fördert.

- Daher wird erwartet, dass der Upstream-Sektor aufgrund des steigenden Öl- und Gasverbrauchs und Änderungen in den Vorschriften im Steuersystem des Landes den Markt dominieren wird.

Steigende Öl- und Gasinvestitionen treiben den Markt voran

- Algerien verfügt weltweit über die zehntgrößten nachgewiesenen Erdgasreserven, den viertgrößten Gasexporteur und die drittgrößten neuen Schiefergasressourcen. Es verfügt außerdem über die fünfzehntgrößten nachgewiesenen Ölreserven und exportiert rund 60 % seiner Produktion.

- Sonatrach und seine Tochtergesellschaften dominieren die algerische Öl- und Gasindustrie. Sie kontrollieren rund 80 % der algerischen Kohlenwasserstoffproduktion, wobei auf internationale Ölgesellschaften ( IOCs ) 20 % entfallen. Da das Land über eine große Menge an nachgewiesenen Erdgasreserven verfügt, dürften die Investitionen in der kommenden Zeit steigen, um neues Öl zu erschließen.

- Im Januar 2022 kündigte Sonatrach, Algeriens staatliches Öl- und Gasunternehmen, Pläne an, in den nächsten drei Jahren 40 Milliarden US-Dollar in die Ölexploration, -produktion, -raffinierung, Gasexploration und -förderung zu investieren. Es wird erwartet, dass das Unternehmen im Prognosezeitraum weiter in den Öl- und Gassektor des Landes investieren wird.

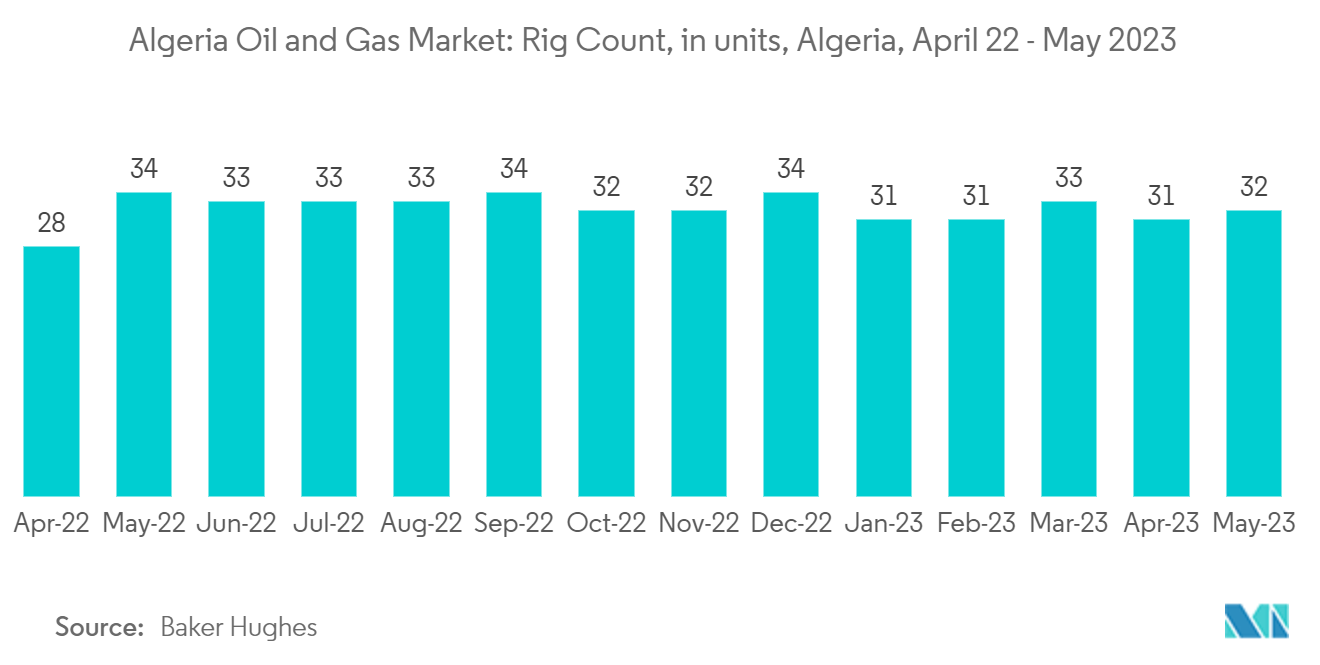

- Laut den Bohrinselzählungen von Baker Hughes belief sich die Gesamtzahl der aktiven Bohrinseln in Algerien im Mai 2023 auf 32 Einheiten, wobei mit steigenden Investitionen in die Öl- und Gasexploration ein Anstieg zu erwarten ist.

- Daher wird erwartet, dass ein Anstieg der Investitionen in der Branche den algerischen Öl- und Gasmarkt ankurbeln wird, da die Produktions- und Raffineriekapazitäten für Öl und Gas wahrscheinlich weiter wachsen werden.

Überblick über die algerische Öl- und Gasindustrie

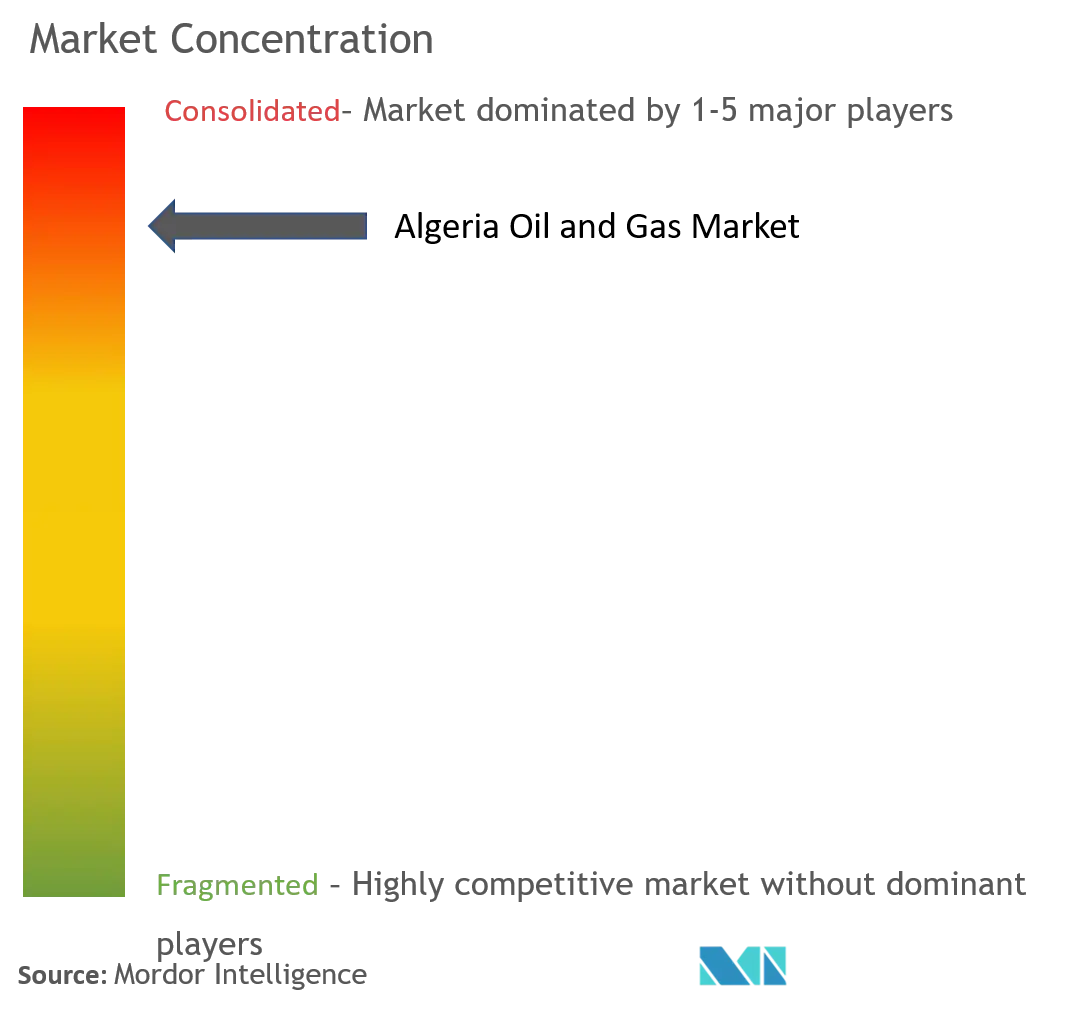

Der algerische Öl- und Gasmarkt ist halbkonsolidiert. Zu den wichtigsten Marktteilnehmern (in keiner bestimmten Reihenfolge) gehören Eni SpA, Sonatrach SpA, China National Petroleum Corporation, Equinor ASA und BP Plc.

Algeriens Öl- und Gasmarktführer

Eni S.p.A.

Sonatrach S.p.A.

China National Petroleum Corporation

Equinor ASA

BP Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Algerische Öl- und Gasmarktnachrichten

- Juli 2022 Eni und das algerische staatliche Ölunternehmen Sonatrach meldeten die Entdeckung großer Öl- und Gasvorkommen im Sif Fatima II-Konzessionsgebiet im Berkine-Nordbecken der algerischen Wüste. Die Explorationsbohrung Rhourde Oulad Djemaa Ouest-1 (RODW-1), die dritte von fünf Bohrungen im Konzessionsgebiet von Eni und Sonatrach, ist Teil einer größeren Anstrengung, die Upstream-Aktivitäten in dem nordafrikanischen Land voranzutreiben.

- Juli 2022 Der Production Sharing Contract (PSC) wurde von Eni und TotalEnergies mit dem algerischen staatlichen Ölunternehmen SONATRACH unterzeichnet. Das amerikanische Explorationsunternehmen Oxy soll dem nordafrikanischen Land bei der Bewältigung einiger kritischer Herausforderungen helfen, die seinen Kohlenwasserstoffmarkt behindern Wachstum.

Segmentierung der algerischen Öl- und Gasindustrie

Der Öl- und Gasmarkt ist branchenübergreifend einer der bedeutenden Sektoren, die eine entscheidende Rolle für die Entwicklung der Weltwirtschaft spielen. Der Öl- und Gassektor ist eine gesamte Wertschöpfungskette, die aus Upstream-, Midstream- und Downstream-Segmenten besteht. Das Upstream-Segment überwacht die Exploration und Produktion von Kohlenwasserstoffen, während das Midstream-Segment Transport- und Speicheraktivitäten umfasst. Der Downstream-Bereich umfasst das Raffinerie- und Vertriebsgeschäft.

Der algerische Öl- und Gasmarkt ist nach Sektoren segmentiert. Nach Sektoren ist der Markt in Upstream, Midstream und Downstream unterteilt. Der Bericht bietet auch Marktgrößen- und Nachfrageprognosen für das Segment basierend auf dem Produktionsvolumen.

| Stromaufwärts |

| Mittelstrom |

| Stromabwärts |

| Sektor | Stromaufwärts |

| Mittelstrom | |

| Stromabwärts |

Häufig gestellte Fragen zur algerischen Öl- und Gasmarktforschung

Wie groß ist der algerische Öl- und Gasmarkt?

Es wird erwartet, dass der algerische Öl- und Gasmarkt im Jahr 2024 1,53 Millionen Barrel pro Tag erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,41 % auf 1,81 Millionen Barrel pro Tag wachsen wird.

Wie groß ist der algerische Öl- und Gasmarkt derzeit?

Im Jahr 2024 wird die Größe des algerischen Öl- und Gasmarktes voraussichtlich 1,53 Millionen Barrel pro Tag erreichen.

Wer sind die Hauptakteure auf dem algerischen Öl- und Gasmarkt?

Eni S.p.A., Sonatrach S.p.A., China National Petroleum Corporation, Equinor ASA, BP Plc sind die wichtigsten Unternehmen, die auf dem algerischen Öl- und Gasmarkt tätig sind.

Seite zuletzt aktualisiert am:

Bericht der algerischen Öl- und Gasindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von algerischem Öl und Gas im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl und Gas in Algerien umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.