Nordamerikanischer Nuklearmedizin-Markt: Marktgröße und Marktanteil

Nordamerikanischer Nuklearmedizin-Markt: Analyse von Mordor Intelligence

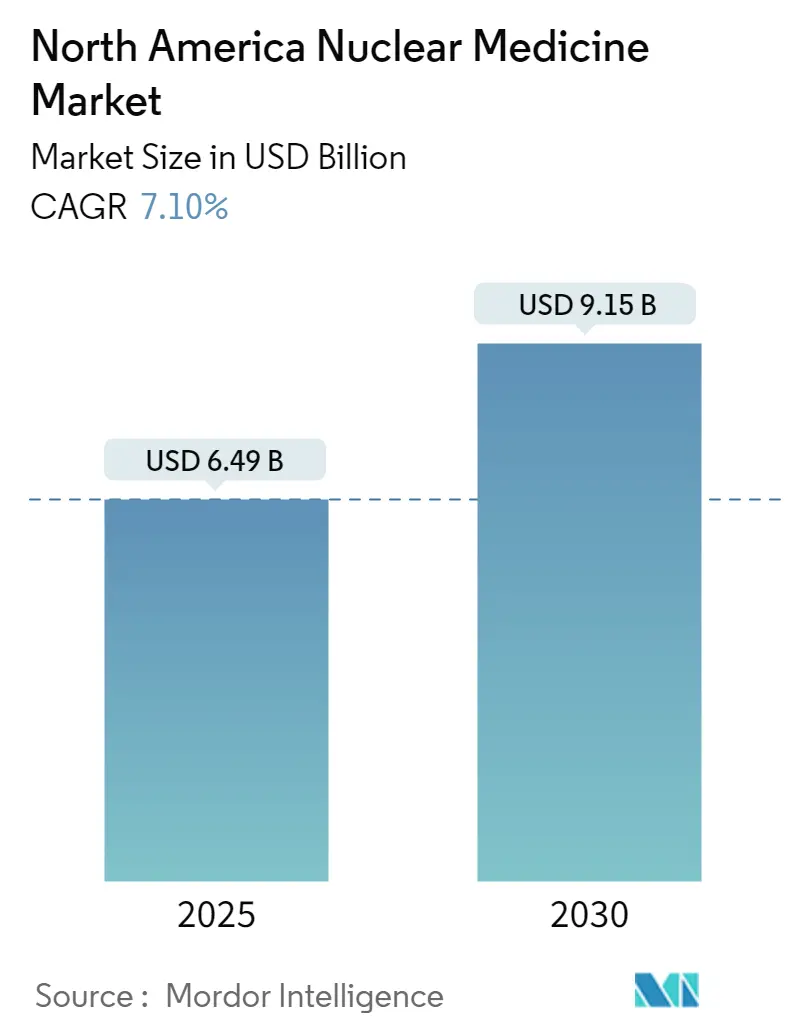

Der nordamerikanische Nuklearmedizin-Markt beläuft sich auf USD 8,02 Milliarden im Jahr 2025 und wird voraussichtlich USD 13,65 Milliarden bis 2030 erreichen, was einer CAGR von 11,23% entspricht. Diese Expansion unterstreicht die zentrale Rolle des Segments in der Präzisionsdiagnostik und gezielten Therapie in Onkologie, Kardiologie und Neurologie. Anhaltende Investitionen in Radiotheranostika, breitere klinische Indikationen und unterstützende Erstattungspolitik treiben weiterhin die Verfahrensvolumen voran trotz makroökonomischer Belastungen. Lokalisierung der Lieferkette, insbesondere für Molybdän-99 und Actinium-225, reduziert zusätzlich Beschaffungsrisiken und stärkt die Widerstandsfähigkeit der Wertschöpfungskette. Sich verschärfender Wettbewerb zwischen etablierten Anbietern und neuen Marktteilnehmern beschleunigt Innovation, während Patentstreitigkeiten die strategische Positionierung prägen.

Zentrale Erkenntnisse des Berichts

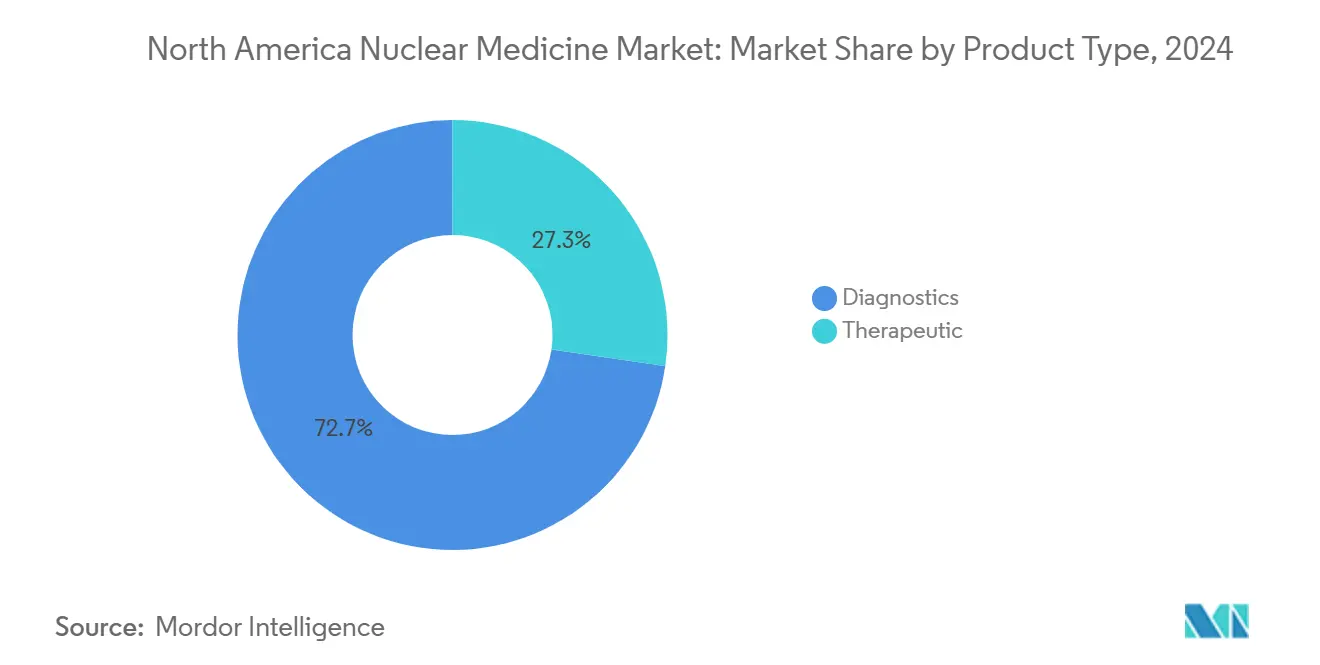

- Nach Produkttyp hielten diagnostische Radiopharmaka 72,70% des nordamerikanischen Nuklearmedizin-Marktanteils im Jahr 2024. Therapeutische Radiopharmaka entwickeln sich mit einer CAGR von 11,45% bis 2030.

- Nach Anwendung machte die Onkologie 41,45% des nordamerikanischen Nuklearmedizin-Marktvolumens im Jahr 2024 aus, die Neurologie wird voraussichtlich mit einer CAGR von 11,78% bis 2030 expandieren.

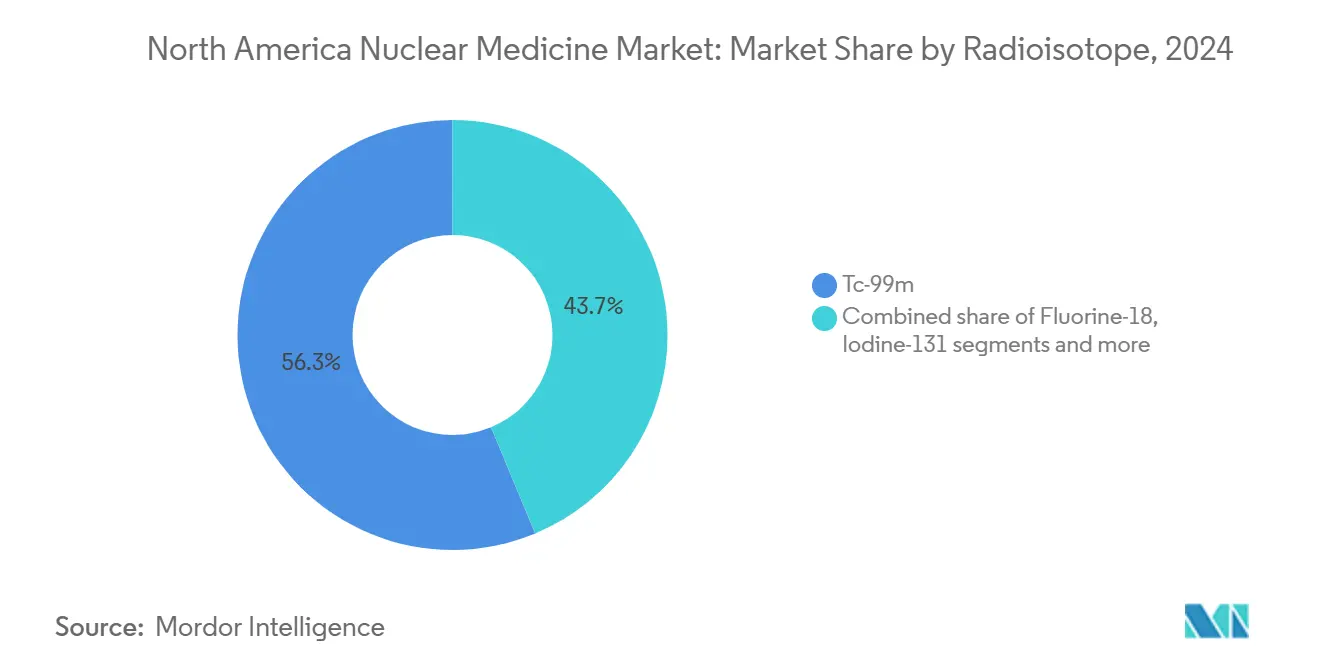

- Nach Radioisotop kommandierte Technetium-99m 56,29% Anteil des nordamerikanischen Nuklearmedizin-Marktvolumens im Jahr 2024, Actinium-225 wächst mit einer CAGR von 11,28% bis 2030.

- Nach Endnutzer führten Krankenhäuser mit 68,89% Umsatzanteil im Jahr 2024, Diagnostische Bildgebungszentren verzeichnen die höchste prognostizierte CAGR von 11,89% bis 2030.

- Nach Geografie kommandierte die Vereinigten Staaten 89,23% Anteil des nordamerikanischen Nuklearmedizin-Marktes im Jahr 2024, das Land wird voraussichtlich mit einer CAGR von 11,45% bis 2030 wachsen.

Nordamerikanischer Nuklearmedizin-Markt: Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Belastung durch Krebs und Herz-Kreislauf-Erkrankungen | +2.8% | Alternde US-Bevölkerung und große kanadische Provinzen | Langfristig (≥ 4 Jahre) |

| Hybride Bildgebungsadoptionswelle | +2.1% | Vereinigte Staaten und Kanada | Mittelfristig (2-4 Jahre) |

| Inländischer Mo-99-Versorgungsaufbau | +1.9% | Vereinigte Staaten mit Übertragung nach Kanada | Mittelfristig (2-4 Jahre) |

| FDA beschleunigt neuartige Radiotheranostika | +1.7% | Regulatorische Führung der USA | Kurzfristig (≤ 2 Jahre) |

| Alpha-Emitter-Pipeline-Erweiterung | +1.5% | Große nordamerikanische Krebszentren | Langfristig (≥ 4 Jahre) |

| KI-ermöglichte Dosisreduktion und Workflow-Gewinne | +1.3% | Technologisch fortschrittliche US- und kanadische Gesundheitssysteme | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Belastung durch Krebs und Herz-Kreislauf-Erkrankungen

Die Krebsinzidenz steigt weiterhin in ganz Nordamerika, während Herz-Kreislauf-Erkrankungen die führende Todesursache bleiben, wodurch die Nachfrage nach genauen diagnostischen und therapeutischen nuklearmedizinischen Verfahren aufrechterhalten wird. Die demografische Alterung verstärkt diesen Bedarf, da die Prävalenz von Prostata-, Brust- und Lungenkrebs jenseits des 60. Lebensjahres stark ansteigt. Pädiatrische Indikationen wachsen nun nach der FDA-Zulassung von Lutetium Lu 177 Dotatat für Patienten ab 12 Jahren und eröffnen neue adressierbare Populationen[1]Quelle: U.S. Food and Drug Administration, 'FDA approves lutetium Lu 177 dotatate for pediatric patients,' fda.gov . Während traditionelle SPECT-Herzvolumen abnehmen, gewinnt die PET-Myokardperfusionsbildgebung aufgrund ihrer höheren Spezifität an Bedeutung. Die Konvergenz von Onkologie- und Kardiologieanwendungen ermöglicht es Anbietern, Behandlungswege zu rationalisieren und Dienstleistungen zu vermarkten, wodurch multidisziplinäre Umsatzströme verankert werden.

Hybride Bildgebung (SPECT/CT, PET/CT) Adoptionswelle

Nordamerikanische Gesundheitssysteme adoptieren diese Technologien zunehmend, wobei die kardiale PET-Bildgebung erhebliche Traktion unter US-Kardiologen gewinnt, wie durch expandierende klinische Adoption und verbesserte Erstattungsrahmen unter Centers for Medicare & Medicaid Services-Reformen in 2025 demonstriert wird, die separate Zahlungswege für fortschrittliche diagnostische Radiopharmaka bereitstellen. GE HealthCares Flyrcado-Tracer mit einer 109-Minuten-Halbwertszeit erweitert die Machbarkeit von Stresstests und zieht ambulante Kardiologiezentren an. Detektorfortschritte wie Cadmiumzinktellurid verbessern die Auflösung bei gleichzeitiger Reduzierung der Strahlendosis und adressieren Kliniker- und Patientensicherheit. Künstliche Intelligenz-Algorithmen automatisieren die Läsionsquantifizierung, reduzieren Interpretationsvariabilität und beschleunigen die Berichtserstellung.

Inländischer Mo-99-Versorgungsaufbau (NorthStar, etc.)

Das US-Energieministerium finanziert mehrere Initiativen, die 75% Selbstversorgung in der Molybdän-99-Produktion anstreben. SHINE Technologies und NorthStar fördern Anlagen, die historisch importierte Versorgung ersetzen sollen, wodurch Anbieter vor internationalen Reaktorausfällen geschützt werden. Kanada ergänzt regionale Widerstandsfähigkeit durch Kobalt-60-Produktion in Darlington und diversifiziert die Isotopenvertügbarkeit. Diese Projekte verkürzen Logistikketten, stabilisieren Preise und verbessern die Vorhersagbarkeit für großvolumige Bildgebungszentren.

Beschleunigte Verfahren unterstützen Wirkstoffe wie 225Ac-FL-020 und 64Cu-SAR-bisPSMA, verkürzen Entwicklungszeitpläne und reduzieren das Risiko der Kapitalallokation. Die Agentur-Zulassung von Flyrcado für koronare Herzkrankheit illustriert die Bereitschaft, Tracer mit klarem klinischen Nutzen zu unterstützen. Health Canada spiegelt diese Prozesse wider, ermöglicht synchronisierte Markteinführungen und größere Umsatzbasen im ersten Jahr für Hersteller. Regulatorische Dynamik zieht Venture-Finanzierung an und katalysiert M&A-Aktivitäten rund um Pipeline-Assets.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Kurze Halbwertszeit-Logistikengpässe | -1.8% | Ländliche Vereinigte Staaten und abgelegene kanadische Regionen | Kurzfristig (≤ 2 Jahre) |

| Hohe CAPEX und regulatorische Hürden für Zyklotrons | -1.6% | Vereinigte Staaten und Kanada | Mittelfristig (2-4 Jahre) |

| Mo-99 HEU-zu-LEU-Übergangsverzögerungen | -1.2% | US-inländische Produktionsinitiativen | Langfristig (≥ 4 Jahre) |

| Radiopharmakologenmangel | -1.1% | Vereinigte Staaten mit Übertragung nach Kanada | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Kurze Halbwertszeit-Logistikengpässe

Viele diagnostische Isotope zerfallen innerhalb von Stunden und erfordern Just-in-Time-Distribution. Fluor-18s 6-Stunden-Halbwertszeit beschränkt Versandzonen auf etwa 200 Meilen. Im Jahr 2024 führten unerwartete europäische Reaktorausfälle zu 50-100% Engpässen bei Technetium-99m in mehreren US-Staaten und verzögerten elektive Scans[2]Quelle: Society of Nuclear Medicine and Molecular Imaging, 'Imminent Mo-99/Tc-99m Shortage,' snmmi.org . Kühlketten-Compliance erhöht Kosten, und ländliche Standorte können oft keine Lieferzeiten einhalten, wodurch die Serviceverfügbarkeit begrenzt wird. Längerlebiges Kupfer-64 bietet teilweise Entlastung, obwohl weitverbreitete klinische Adoption von zusätzlicher Infrastruktur und Studiendaten abhängt.

Hohe CAPEX und regulatorische Hürden für Zyklotrons

Die Installation eines 70 MeV-Zyklotrons kostet USD 17 Millionen, während jährliche Betriebskosten USD 1,9 Millionen überschreiten können. Doppelaufsicht durch FDA und NRC erfordert exhaustive Dokumentation und mehrjährige Lizenzierung, wodurch kleinere Anbieter abgeschreckt werden. Jubilant Radiopharmas USD 50 Millionen-Deal für fünf KIUBE 180-Einheiten unterstreicht die finanzielle Eintrittsbarriere. Diese Beschränkungen konzentrieren Produktion unter großen akademischen Zentren und kommerziellen Radiopharmazien und perpetuieren geografische Disparitäten.

Segmentanalyse

Nach Produkttyp: Therapeutika gestalten Marktdynamik neu

Diagnostische Radiopharmaka behielten 72,70% Anteil des nordamerikanischen Nuklearmedizin-Marktes im Jahr 2024, unterstützt durch etablierte Erstattung und vertraute Klinikervertrautheit. Therapeutische Wirkstoffe wachsen jedoch viel schneller mit einer CAGR von 11,45%, da Radioliganden wie Lutetium-177 PSMA fortgeschrittene metastatische Erkrankungen mit günstigen Sicherheitsprofilen adressieren. Das nordamerikanische Nuklearmedizin-Marktvolumen für Therapeutika wird bis 2030 voraussichtlich USD 4,6 Milliarden überschreiten und reflektiert beschleunigende Adoption unter Onkologen. SPECT bleibt dominant in Routine-Knochenscans, während PETs überlegene Auflösung Neurologie- und Onkologie-Überweisungen gewinnt. Künstliche Intelligenz-gesteuerte Dosimetrie verbessert Behandlungspräzision und stärkt das Vertrauen der Kostenträger in Premium-Erstattungsebenen.

Eine verstärkende Schleife existiert zwischen diagnostischen und therapeutischen Umsätzen: positive Bildgebungserfahrungen erleichtern Patientenregistrierung in Begleittherapeutika. Novartis' Pluvicto erreichte USD 1 Milliarde US-Umsatz in den ersten neun Monaten 2024 und validierte kommerziellen Appetit für hochwertige Radiotheranostika. CMS-Zahlungsreform in 2025 schuf eine separate APC für diagnostische Tracer über USD 630, verbesserte Krankenhausmargen und ermutigte Inventarerweiterung. Die nordamerikanische Nuklearmedizin-Industrie positioniert nun therapeutische Innovation als primären Differenziator unter Herstellern, die sich einst auf diagnostische Wirkstoffe konzentrierten.

Nach Anwendung: Neurologie gewinnt Momentum jenseits Onkologie-Dominanz

Die Onkologie repräsentierte 41,45% des nordamerikanischen Nuklearmedizin-Marktes im Jahr 2024 und reflektiert ihre zentrale Rolle in Tumorstaging und Therapiemonitoring. Das nordamerikanische Nuklearmedizin-Marktvolumen für Onkologieanwendungen wird voraussichtlich USD 5,6 Milliarden in 2030 mit einer CAGR von 11,2% überschreiten. Neurologie ist die am schnellsten wachsende Anwendung und expandiert jährlich um 11,78%, da Amyloid- und Tau-PET die Alzheimer-Diagnosegenauigkeit erhöhen. CMS-Reiserichtlinien-Updates in 2025 senkten Eigenkosten für Medicare-Begünstigte und ermutigten weitere Scan-Aufnahme.

Neuroimaging-Nachfrage spornt Lieferkettenanpassungen für Fluor-18-Tracer wie Neuraceq an, kürzlich durch Lantheus' USD 750 Millionen-Akquisition von Life Molecular Imaging hinzugefügt. Fortschrittliche KI-Algorithmen verkürzen Interpretationszeit von 12 Minuten auf 4 Minuten pro Scan und adressieren Neuroradiologen-Engpässe. Kardiologie behält Relevanz durch PET-Perfusionsbildgebung, die 2024 um 6% year-over-year wuchs trotz SPECT-Rückgängen. Endokrinologie bleibt stabil mit Schilddrüsen-Uptake-Studien und Jod-131-Therapie stabil in großen US-akademischen Zentren.

Nach Radioisotop: Actinium-225 stört Technetium-Dominanz

Technetium-99m lieferte 56,29% des Verfahrensvolumens in 2024 und untermauert Kern-Kardiologie- und Knochenanwendungen. Der nordamerikanische Nuklearmedizin-Marktanteil Technetium-basierter Diagnostika wird voraussichtlich auf 48% bis 2030 schrumpfen, da alternative Tracer an Boden gewinnen. Actinium-225 steigt mit 11,28% CAGR, unterstützt durch neue inländische Produktionskapazität in Wisconsin und Missouri. Das nordamerikanische Nuklearmedizin-Marktvolumen für Actinium-225-Therapeutika könnte USD 1,1 Milliarden bis 2030 erreichen, vorbehaltlich erfolgreicher Spätphasen-Studien.

Lutetium-177 profitiert von zugelassenen Produkten wie Pluvicto und Lutathera, während Gallium-68-Generatoren den Zugang für Gemeinschaftsstandorte ohne Zyklotrons erweitern. Fluor-18 diversifiziert jenseits FDG in kardiale Perfusion und Neurorezeptor-Bildgebung und erhöht Durchsatz an PET-CT-Standorten. NorthStars 52.000-Quadratfuß-CDMO-Anlage beschleunigt Actinium-225- und Lutetium-177-Versorgung und gibt kleineren Biotechs einen schnellen Weg zur klinischen Chargenproduktion.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Bildgebungszentren fordern Krankenhaus-Dominanz heraus

Krankenhäuser eroberten 68,89% des Umsatzes in 2024, verankert durch integrierte Servicelines und etablierte stationäre Überweisungen. Diagnostische Bildgebungszentren führen jedoch das Wachstum mit einer CAGR von 11,89% bis 2030 an, da Kostenträger Routine-Scans zu kostengünstigeren Einstellungen umleiten. Das nordamerikanische Nuklearmedizin-Marktvolumen, das Bildgebungszentren zuzuschreiben ist, wird voraussichtlich USD 3,9 Milliarden bis 2030 erreichen. Akademische Institute tragen hochkomplexe Forschung und Early-Adopter-Volumen bei, während Pharmaunternehmen in eigene Einrichtungen investieren, um Studienversorgungskontinuität zu sichern.

IMV-Umfragedaten zeigen, dass gesamte nuklearmedizinische Verfahrensvolumen zwischen 2021 und 2023 um 5,7% fielen, aber Nicht-Krankenhausstandorte um 2,5% stiegen und nachhaltige ambulante Migration vorausahnen ließen. CMS Condition of Participation 42 CFR 482.53 setzt einheitliche Qualitätsbenchmarks, die unabhängigen Zentren erlauben, auf Augenhöhe mit Krankenhausabteilungen zu konkurrieren [ECFR.GOV]. Theranostik-Kapazitätspenetration erreichte 14% der nordamerikanischen Standorte in 2024, überwiegend in spezialisierten ambulanten Zentren aufgrund gestraffte Genehmigungsverfahren und kürzerer Patientenaufenthalte.

Geografieanalyse

Die Vereinigten Staaten machten 89,23% des nordamerikanischen Nuklearmedizin-Marktes in 2024 aus und entwickeln sich mit einer CAGR von 11,45%, bekräftigen ihre Dominanz in klinischer Studienaktivität, Isotopenherstellung und Erstattungsführerschaft. Medicares Zahlungstrennung 2025 für hochkostige Tracer erhöht Anbieterrentabilität und unterstützt landesweite Adoption fortschrittlicher Wirkstoffe. Central Indianas Clustereffekt zieht globale Hersteller an und bietet taggleiche Distribution an zwei Drittel der US-Bevölkerung, wodurch Versorgungszuverlässigkeit erhöht wird.

Kanada hält einen kleineren, aber strategisch bedeutsamen Anteil. Health Canadas Ausrichtung mit FDAs beschleunigten Verfahren erleichterte Zulassungen für Illuccix und NETVision und öffnete hochwachsende Neurologie- und neuroendokrine Segmente. Inländische Kobalt-60-Produktion in Darlington stärkt Isotopensouveränität, während PET-CT-Scanner-Dichte unter OECD-Durchschnitt bleibt und Expansionspotenzial indiziert. Provinzielle Finanzierungsinitiativen in Ontario und British Columbia widmen Kapital für neue Zyklotrons und Radiopharmazie-Upgrades.

Mexiko bleibt ein aufstrebender Teilnehmer. Regulatorische Reformen unter COFEPRIS richten Medizinprodukt-Qualitätsstandards an internationalen Benchmarks aus und verbessern Marktzugang für Bildgebungsgeräte-Anbieter. Steigende Mittelklasse-Gesundheitsausgaben und öffentlich-private Partnerschaften unterstützen Pilot-PET-CT-Zentren in Mexico City und Monterrey. Während aktuelles Verfahrensvolumen bescheiden ist, positionieren zweistellige Wachstumstrajektorien Mexiko als zukünftigen Outperformer, sobald Infrastruktur und ausgebildetes Personal skalieren.

Insgesamt beschleunigt geografische Konzentration in den Vereinigten Staaten Innovation, führt aber Risikoexposition gegenüber US-Politikveränderungen ein. Kanada und Mexiko bieten Diversifizierungswege und inkrementelles Volumenwachstum, das regionale Zyklikalität moderiert

Wettbewerbslandschaft

Moderate Marktkonzentration charakterisiert den nordamerikanischen Nuklearmedizin-Markt, da Top-Player Bildgebungssysteme, Radiopharmakaportfolios und Serviceverträge kombinieren, um Anteile zu verteidigen. Novartis, GE HealthCare, Siemens Healthineers, Lantheus und Curium kommandieren etwa 64% des Gesamtumsatzes. Novartis verstärkt Führung durch aggressive Patentstreitigkeiten gegen Eli Lilly und schützt Pluvicto- und Lutathera-Exklusivität. Lantheus beschleunigte anorganisches Wachstum über die USD 750 Millionen Life Molecular Imaging-Akquisition und Evergreen Theragnostics-Aufkauf, erweiterte Neurologie- und Onkologie-Angebote.

Horizontale Integration prägt Versorgungssicherheit: NorthStars CDMO-Modell liefert Isotope an kleinere Arzneimittelentwickler und fordert vertikal integrierte Hersteller heraus. Siemens Healthineers stärkte US-PET-Operationen durch Akquisition von Novartis' Bildgebungsgeschäft für USD 223 Millionen und reduzierte Time-to-Market für neuartige Tracer. Strategische Allianzen wie die siebenjährige Bildgebungspartnerschaft zwischen GE HealthCare und Sutter Health illustrieren Nachfrage nach schlüsselfertigen KI-ermöglichten Lösungen, die Personalengpässe mildern.

White-Space-Gelegenheiten bestehen in ländlicher Lieferung, Alpha-Emitter-Therapeutika und KI-gesteuerte Workflow-Software. Barrieren umfassen hohe CAPEX, komplexe Regulierungen und spezialisierte Arbeitsplatzanforderungen, die kollektiv neue Marktteilnehmerbedrohung moderieren und Incumbent-Preismacht aufrechterhalten.

Nordamerikanische Nuklearmedizin-Branche: Führende Unternehmen

Cardinal Health

Sotera Health (Nordion Inc.)

Curium Pharma

GE Healthcare

Siemens Healthineers

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Branchenentwicklungen

- Juli 2025: Lantheus Holdings schloss die Akquisition von Life Molecular Imaging für bis zu USD 750 Millionen ab und erhielt Zugang zu Neuraceq F-18 PET-Bildgebungsagent für Alzheimer-Detektion.

- Januar 2025: GE HealthCare kündigte eine strategische Partnerschaft mit Sutter Health über 7 Jahre und 3,5 Millionen Patienten in Kalifornien an und setzte KI-gestützte Bildgebungstechnologien einschließlich PET/CT und SPECT/CT ein.

Nordamerikanischer Nuklearmedizin-Marktbericht: Umfang

Gemäß dem Umfang des Berichts fällt die Nuklearmedizin unter das Gebiet der molekularen Bildgebung, das die Verwendung einer sehr kleinen Menge radioaktiven Materials (Radiopharmaka) zur Diagnose und Behandlung von Krankheiten beinhaltet. In der nuklearmedizinischen Bildgebung werden Radioisotope durch spezielle Arten von Kameras detektiert, die an Computer angeschlossen sind und präzise Bilder des untersuchten Körperbereichs liefern. Der nordamerikanische Nuklearmedizin-Markt ist segmentiert nach Produkttyp (Diagnostika (Single Photon Emission Computed Tomography (SPECT) und Photon Emission Tomography (PET)) und Therapeutika (Alpha-Emitter, Beta-Emitter und Brachytherapie)), Anwendungen (Kardiologie, Neurologie, Onkologie und andere Anwendungen) und Geografie (Vereinigte Staaten, Kanada und Mexiko). Der Bericht bietet den Wert (USD Millionen) für die oben genannten Segmente.

| Diagnostische Radiopharmaka | SPECT |

| PET | |

| Andere | |

| Therapeutische Radiopharmaka | Gezielte Beta-Therapie |

| Gezielte Alpha-Therapie | |

| Brachytherapie |

| Onkologie |

| Kardiologie |

| Neurologie |

| Endokrinologie |

| Andere Anwendungen |

| Technetium-99m |

| Fluor-18 |

| Jod-131 |

| Lutetium-177 |

| Yttrium-90 |

| Gallium-68 |

| Actinium-225 |

| Andere |

| Krankenhäuser |

| Diagnostische Bildgebungszentren |

| Akademische und Forschungsinstitute |

| Pharmaunternehmen |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Nach Produkttyp | Diagnostische Radiopharmaka | SPECT |

| PET | ||

| Andere | ||

| Therapeutische Radiopharmaka | Gezielte Beta-Therapie | |

| Gezielte Alpha-Therapie | ||

| Brachytherapie | ||

| Nach Anwendung | Onkologie | |

| Kardiologie | ||

| Neurologie | ||

| Endokrinologie | ||

| Andere Anwendungen | ||

| Nach Radioisotop | Technetium-99m | |

| Fluor-18 | ||

| Jod-131 | ||

| Lutetium-177 | ||

| Yttrium-90 | ||

| Gallium-68 | ||

| Actinium-225 | ||

| Andere | ||

| Nach Endnutzer | Krankenhäuser | |

| Diagnostische Bildgebungszentren | ||

| Akademische und Forschungsinstitute | ||

| Pharmaunternehmen | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der nordamerikanische Nuklearmedizin-Markt im Jahr 2025?

Er wird auf USD 8,02 Milliarden bewertet, mit einer CAGR von 11,23% prognostiziert bis 2030.

Welche Produktkategorie wächst am schnellsten?

Therapeutische Radiopharmaka expandieren mit 11,45% jährlich aufgrund steigender Adoption von Radioligand-Therapien.

Welchen Anteil halten Krankenhäuser am Verfahrensumsatz?

Krankenhäuser machen 68,89% des Umsatzes aus, obwohl ambulante Bildgebungszentren an Boden gewinnen.

Welches Radioisotop führt diagnostische Verwendung an?

Technetium-99m behält 56,29% Anteil, unterstützt durch etablierte Herz- und Knochencanprotokolle.

Warum gewinnt Actinium-225 Aufmerksamkeit?

Alpha-Emitter Actinium-225 Therapien zeigen hohe Tumorzell-Abtötung und wachsen mit einer CAGR von 11,28%, da inländische Produktion skaliert.

Wie unterstützen Regulatoren Innovation?

FDA und Health Canada setzen Fast-Track- und beschleunigte Zulassungsverfahren ein und verkürzen Entwicklungszyklen für neuartige Radiotheranostika.

Seite zuletzt aktualisiert am: