Marktanalyse für Industriemotoren in Nordamerika

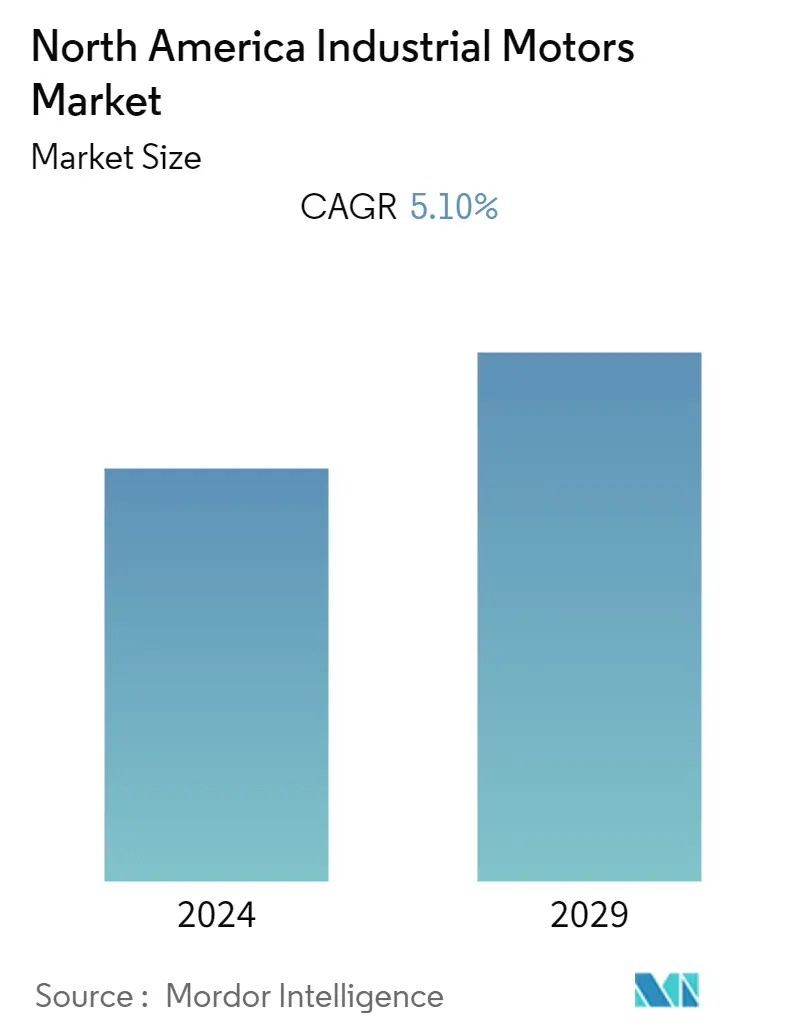

Der Markt für Industriemotoren wurde im Jahr 2020 auf 8,57 Milliarden US-Dollar geschätzt und wird bis 2026 voraussichtlich 11,69 Milliarden US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von 5,1 % im Prognosezeitraum (2021–2026) entspricht. Der Markt für Industriemotoren in Nordamerika wird vor allem durch die wachsende Ausrichtung der Industrie auf Industrie 4.0 angetrieben. Die industrielle Automatisierung treibt den Fertigungssektor in Richtung effizienterer Produkte in der Region, die im Prognosezeitraum voraussichtlich ein starkes Wachstum verzeichnen wird.

- Dieser Trend würde zu einer Nachfrage nach modernisierten Maschinen mit Industriemotoren führen. Es wird erwartet, dass sich das Wachstum der industriellen Automatisierung gleichmäßig auf alle Segmente verteilt, unterstützt durch das Wachstum der diskreten Fertigung und das Wachstum des nordamerikanischen Öl- und Gassektors. Daher wird erwartet, dass das Wachstum der industriellen Automatisierung eine Nachfrage auf dem Markt für Industriemotoren generieren wird.

- Hersteller in der Lebensmittelindustrie setzen zunehmend auf Automatisierung, um die Richtlinien und Vorschriften der Branchenverbände zur Aufrechterhaltung der Qualität der angebotenen Produkte einzuhalten. Beispielsweise wurden mit dem Food Safety Modernization Act (FSMA) der Food Drug Administration Vorschriften eingeführt, die vorschreiben, dass die großen Lebensmittelhersteller präventive Kontrollen und auch die Anforderungen der aktuellen guten Herstellungspraxis (Current Good Manufacturing Practice, CGMPS) einhalten müssen.

- Darüber hinaus sind in der Region neue Produktionsanlagen mit Smart-Factory-Funktionen entstanden. Beispielsweise startete Schneider Electric im Juni 2019 die Smart Factory in den USA, um zu demonstrieren, wie seine EcoStruxure-Architektur und die damit verbundene Angebotspalette dazu beitragen können, die betriebliche Effizienz zu steigern und die Kosten für seine Kunden zu senken.

- Es wird erwartet, dass die zunehmenden Initiativen der Regierung und der Regulierungsbehörden zur Förderung der Einführung der vernetzten Umgebung in den verschiedenen Branchen das Marktwachstum im Prognosezeitraum ankurbeln werden. In der Managementagenda 2018 und dem US-Haushaltsplan für das Geschäftsjahr 2020 wird die Automatisierung als Instrument hervorgehoben, das Agenturen nutzen und erkunden können, um Personal- und Budgetprobleme anzugehen und der Öffentlichkeit bessere Dienstleistungen zu bieten. Es wird erwartet, dass solche Initiativen die Nachfrage nach Industriemotoren erhöhen werden.

- Darüber hinaus haben bedeutende technologische Fortschritte Möglichkeiten zur Entwicklung und Herstellung von Elektromotoren für ein breites Spektrum von Anwendungen in Branchen wie der Automobilindustrie und anderen Industriezweigen geschaffen. In den letzten zwei Jahrzehnten hat die zunehmende Bedeutung der Umweltsicherheit zur Ausarbeitung mehrerer Normen und Vorschriften geführt, die dieses Problem auf den Punkt bringen.

Markttrends für Industriemotoren in Nordamerika

Die Öl- und Gasindustrie wird voraussichtlich maximale Akzeptanz zeigen

- Industriemotoren sind ein wesentlicher Bestandteil der Öl- und Gasindustrie und werden häufig in verschiedenen Prozessbereichen eingesetzt, etwa auf Bohrinseln und beim Antrieb von Pumpen in Raffinerien. Diese Motoren sind explosionsgeschützt und weisen einen verbesserten Wirkungsgrad auf, um den Industriestandards zu entsprechen.

- Angesichts der zunehmenden Investitionen in den Upstream- und Midstream-Sektoren der Öl- und Gasbranche wird ein deutlich starkes Wachstum der Nachfrage nach Industriemotoren erwartet. Die Öl- und Gas-Upstream-Unternehmen investieren nach und nach in Ölförderaktivitäten, was wiederum die Austauschrate traditioneller Motoren erhöhen wird. Dies wiederum dürfte das Wachstum des gesamten Öl- und Gasfördermarkts in der nordamerikanischen Region steigern.

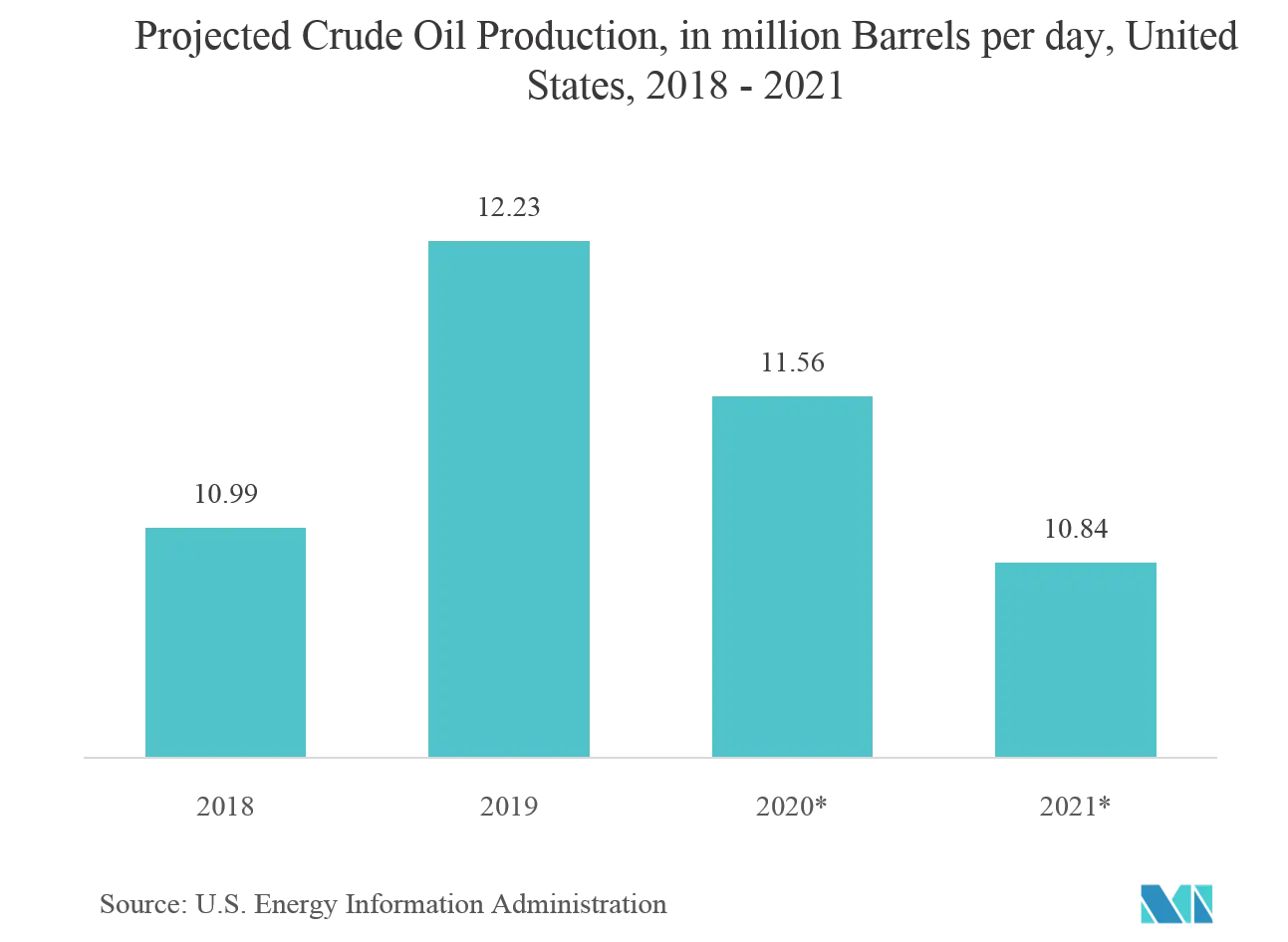

- Die US Energy Information Administration hat zuvor prognostiziert, dass der Verbrauch flüssiger Brennstoffe in den Vereinigten Staaten im zweiten Quartal 2020 durchschnittlich 15,7 Millionen Barrel pro Tag betragen wird, was einem Rückgang von 23 % gegenüber dem gleichen Zeitraum des Vorjahres entspricht. Das rückläufige Ergebnis spiegelt Reisebeschränkungen und eine verringerte Wirtschaftsaktivität im Zusammenhang mit den Bemühungen zur Eindämmung der COVID-19-Pandemie wider. Die US Energy Information Administration erwartet einen der deutlichsten Rückgänge des Ölverbrauchs in den Vereinigten Staaten, die es bisher gab, und die Nachfrage wird in den nächsten 18 Monaten allgemein steigen.

Es wird erwartet, dass die Vereinigten Staaten den Markt dominieren

- Die Nachfrage nach Industriemotoren in den Vereinigten Staaten wird durch die industrielle Revolution in allen Sektoren, einschließlich Automobil, Luft- und Raumfahrt und Verteidigung, sowie durch die Bemühungen der Regionen, sich zu einem führenden Exporteur von Öl- und Gasprodukten zu entwickeln, angetrieben.

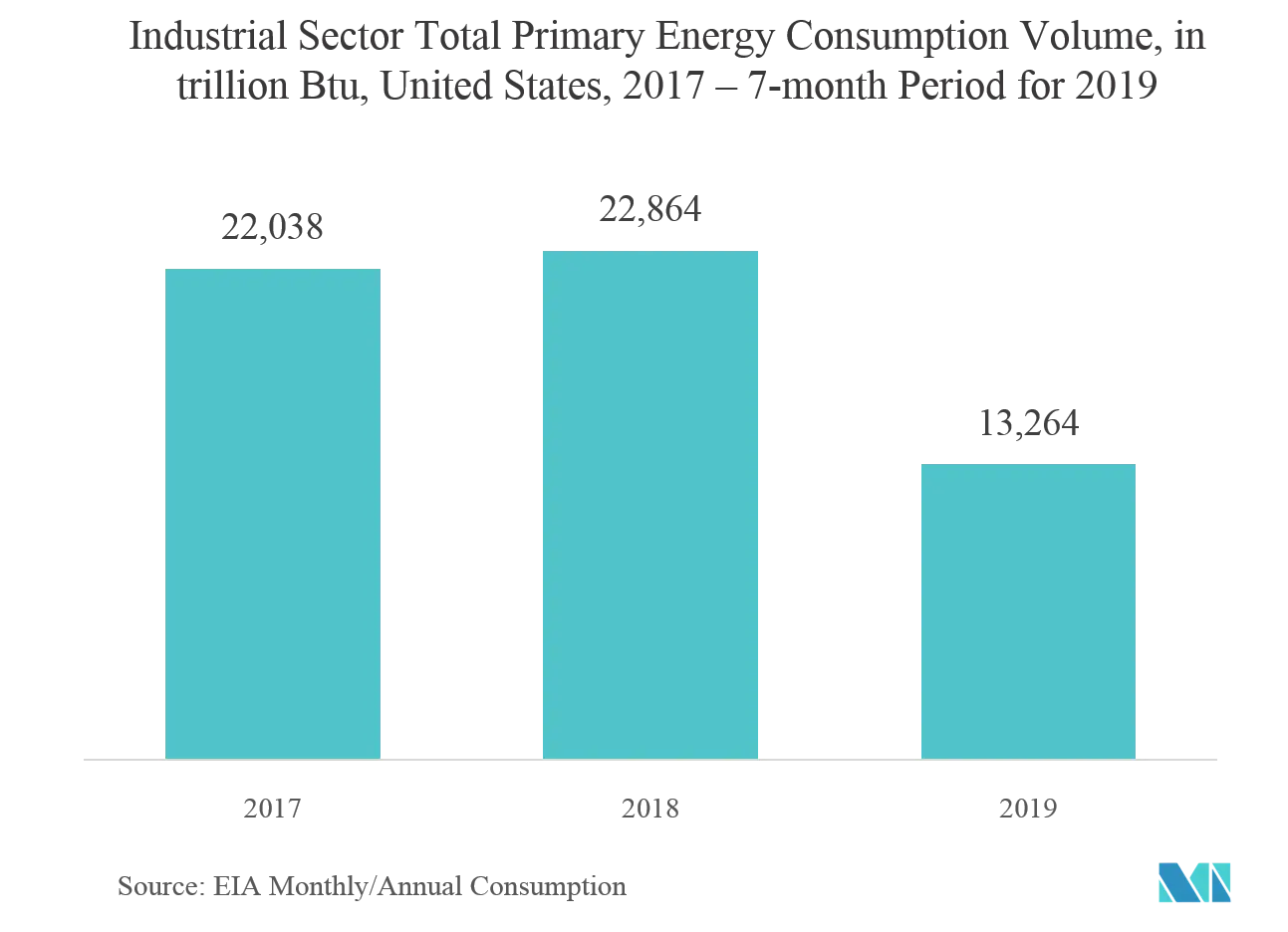

- Auch inländische Industrieunternehmen in der Region befolgen Energieeffizienzstandards. Als die Vereinigten Staaten begannen, von der vierten industriellen Revolution zu profitieren, nutzen die lokalen Hersteller in großem Umfang Daten für die Produktion, um den Energieverbrauch auf Branchenniveau zu halten. Die oben genannten Faktoren sind die treibenden Faktoren von Industriemotoren.

- Das Department of Energy (DOE) finanziert Forschung und Entwicklung (ca. 25 Millionen US-Dollar) zur Entwicklung energieeffizienter Elektromotoren und hofft, damit eine neue Generation energieeffizienter, integrierter Mittelspannungsantriebssysteme mit hoher Leistungsdichte und hoher Geschwindigkeit zu entwickeln vielfältige Anwendungen.

- Die Unterstützung staatlicher Maßnahmen und wettbewerbsfähige Erdgaspreise ermöglichen es US-amerikanischen Chemieunternehmen, Anlagen zu bauen, zu erweitern und ihre Anlagen zu automatisieren. Daher wird erwartet, dass das Automatisierungswachstum der nordamerikanischen Chemieindustrie auch den untersuchten Markt in der Region weiter vorantreiben wird.

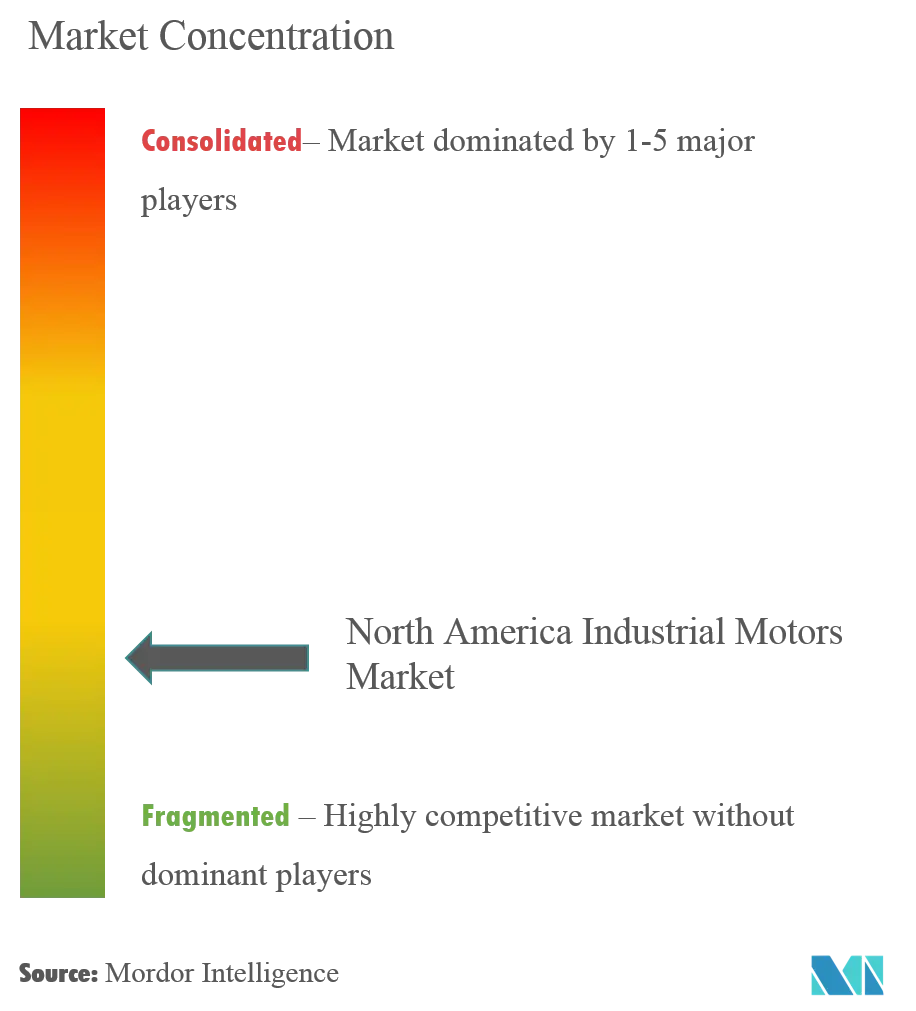

Überblick über die nordamerikanische Industriemotorenbranche

Es wird erwartet, dass die Wettbewerbslandschaft des nordamerikanischen Marktes für Industriemotoren aufgrund der Präsenz mehrerer regional ansässiger Akteure sowie globaler Akteure mit Niederlassungen in der Region moderat fragmentiert sein wird. Der Markt für Industriemotoren besteht aus verschiedenen prominenten Akteuren wie Siemens AG, ABB Ltd., Rockwell Automation und anderen. Die mit den Unternehmen verbundene Markenidentität hat einen großen Einfluss auf diesen Markt. Um sich einen Wettbewerbsvorteil zu verschaffen, haben die führenden Akteure aktiv neue Produkte auf den Markt gebracht.

- Juli 2019 – WEG stellt eine neue M-Serie (Mining) von Schleifringläufermotoren für den Einsatz im Bergbau und anderen Branchen vor. Die neuen Motoren sind in den Baugrößen IEC 355 bis IEC 1000 erhältlich und decken den Leistungsbereich von 250 kW bis 10 MW bei 50 Hz oder 60 Hz Netzfrequenz ab. Darüber hinaus sind diese Motoren 4- bis 14-polig und für Spannungen bis 13,8 kV ausgelegt.

- Juni 2019 – ABB stellt neue druckfeste IEC-Niederspannungsmotoren (LV) in kleineren Baugrößen vor. Die neuen druckfest gekapselten IEC-Niederspannungsmotoren des Unternehmens sind in den Baugrößen 80–132 erhältlich. Diese Motoren eignen sich ideal für den Einsatz in gefährlichen und explosiven Umgebungen, die typischerweise in der Chemie-, Bergbau- sowie Öl- und Gasindustrie anzutreffen sind.

Marktführer für Industriemotoren in Nordamerika

ABB Ltd.

Rockwell Automation, Inc.

Siemens AG

Regal Beloit Corporation

Altra Industrial Motion Corp

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Branchensegmentierung für Industriemotoren in Nordamerika

- Der nordamerikanische Markt für Industriemotoren (im Folgenden als der untersuchte Markt bezeichnet) ist nach Typ, Spannung, Endverbraucherbranche und Land segmentiert.

- Basierend auf dem Motortyp wird der Markt in Wechselstrom (AC), Gleichstrom (DC) und andere Motortypen (elektrisch kommutierte (EC) Motoren, Servomotoren usw.) unterteilt.

- Das Spannungssegment umfasst bestimmte Untersegmente, nämlich Hochspannung, Mittelspannung und Niederspannung.

- Basierend auf der Endverbraucherindustrie ist der Markt in Öl und Gas, Stromerzeugung, Bergbau und Metalle, Wasser- und Abwassermanagement, Chemie und Petrochemie, diskrete Fertigung und Prozessindustrie unterteilt.

| Wechselstrommotoren (AC). |

| Gleichstrommotoren (DC). |

| Andere Arten von Motoren (Servomotoren und elektronisch kommutierte Motoren (EC)) |

| Hochspannung |

| Mittelspannung |

| Niederspannung |

| Ölbenzin |

| Energieerzeugung |

| Bergbau und Metalle |

| Wasser- und Abwassermanagement |

| Chemie und Petrochemie |

| Diskrete Fertigung (Automobilindustrie, Elektronik und Halbleiter, Textilien, Luft- und Raumfahrt und Verteidigung) |

| Prozessindustrien (F&B, Pharmazeutik, Kunststoffe usw.) |

| Vereinigte Staaten |

| Kanada |

| Motortyp | Wechselstrommotoren (AC). |

| Gleichstrommotoren (DC). | |

| Andere Arten von Motoren (Servomotoren und elektronisch kommutierte Motoren (EC)) | |

| Stromspannung | Hochspannung |

| Mittelspannung | |

| Niederspannung | |

| Endverbraucherindustrie | Ölbenzin |

| Energieerzeugung | |

| Bergbau und Metalle | |

| Wasser- und Abwassermanagement | |

| Chemie und Petrochemie | |

| Diskrete Fertigung (Automobilindustrie, Elektronik und Halbleiter, Textilien, Luft- und Raumfahrt und Verteidigung) | |

| Prozessindustrien (F&B, Pharmazeutik, Kunststoffe usw.) | |

| Land | Vereinigte Staaten |

| Kanada |

Häufig gestellte Fragen zur Marktforschung für Industriemotoren in Nordamerika

Wie groß ist der Markt für Industriemotoren in Nordamerika aktuell?

Der nordamerikanische Markt für Industriemotoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 5,10 % verzeichnen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Industriemotoren?

ABB Ltd., Rockwell Automation, Inc., Siemens AG, Regal Beloit Corporation, Altra Industrial Motion Corp sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für Industriemotoren tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für Industriemotoren ab?

Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Industriemotoren für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Industriemotoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Industriemotoren in Nordamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Industriemotoren in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von North America Industrial Motors umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.