Marktgröße für Futtersaatgut in Nordamerika

| Studienzeitraum | 2016 - 2030 | |

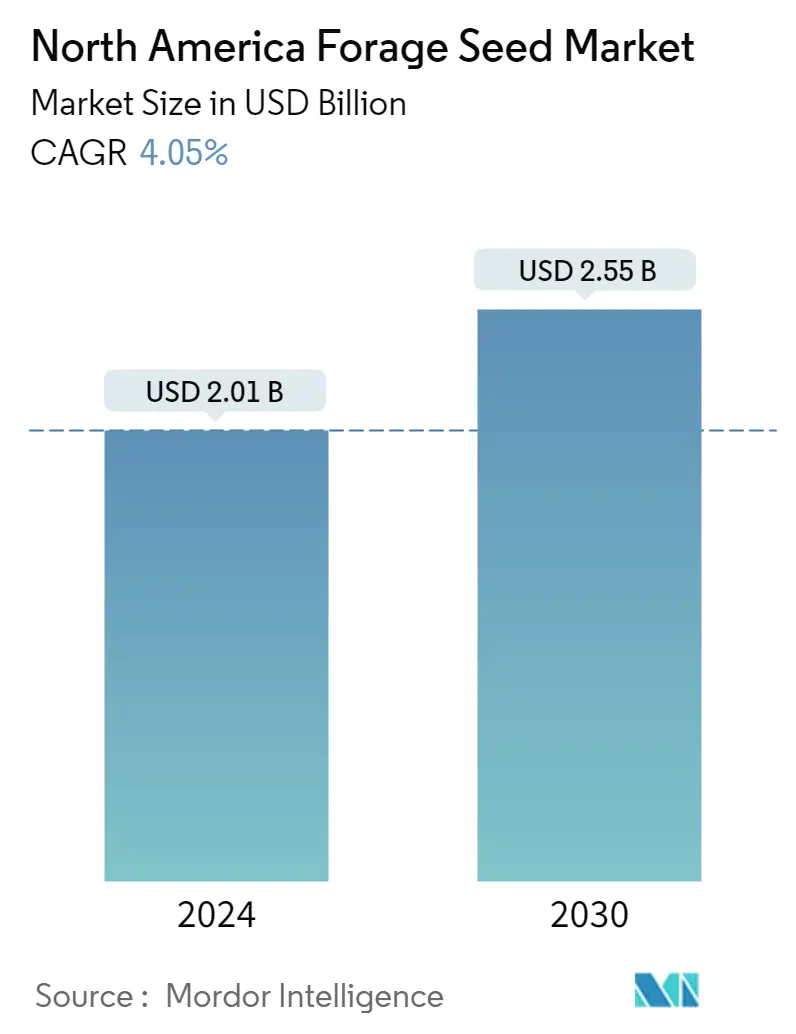

| Marktgröße (2024) | 2.17 Milliarden US-Dollar | |

| Marktgröße (2030) | 2.63 Milliarden US-Dollar | |

| Größter Anteil nach Züchtungstechnologie | Hybriden | |

| CAGR (2024 - 2030) | 4.05 % | |

| Größter Anteil nach Land | Vereinigte Staaten | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Futtersaatgut in Nordamerika

Die Größe des Futtersaatgutmarktes in Nordamerika wird im Jahr 2024 auf 2,01 Milliarden US-Dollar geschätzt und soll bis 2030 2,55 Milliarden US-Dollar erreichen, was einem jährlichen Wachstum von 4,05 % im Prognosezeitraum (2024–2030) entspricht.

- Luzerne ist die größte Nutzpflanze: Milchbauern haben in der Region eine hohe Nachfrage nach Tierfutter für Luzerne, sie kann 10–12 Mal pro Erntesaison geerntet werden und hat einen hohen Nährproteingehalt.

- Die Vereinigten Staaten sind das größte Land: Der Futtermittelmarkt der Vereinigten Staaten ist im Untersuchungszeitraum aufgrund von Faktoren wie der zunehmenden Viehhaltung, der Milchindustrie, der Fleischindustrie und der Fragmentierung des Landes gewachsen.

- Futterhirse ist die am schnellsten wachsende Kulturpflanze: Die wachsende Nachfrage nach tierischen Produkten und höhere Preise auf dem internationalen Markt sowie die Nachfrage der Milchbauern nach Viehfutter haben die Landwirte zum Anbau ermutigt.

- Die Vereinigten Staaten sind das am schnellsten wachsende Land: Es wird erwartet, dass die Nachfrage nach Futterpflanzen im Land aufgrund der steigenden Nachfrage nach Viehfutter und der Fragmentierung des Landes in Zukunft steigen wird.

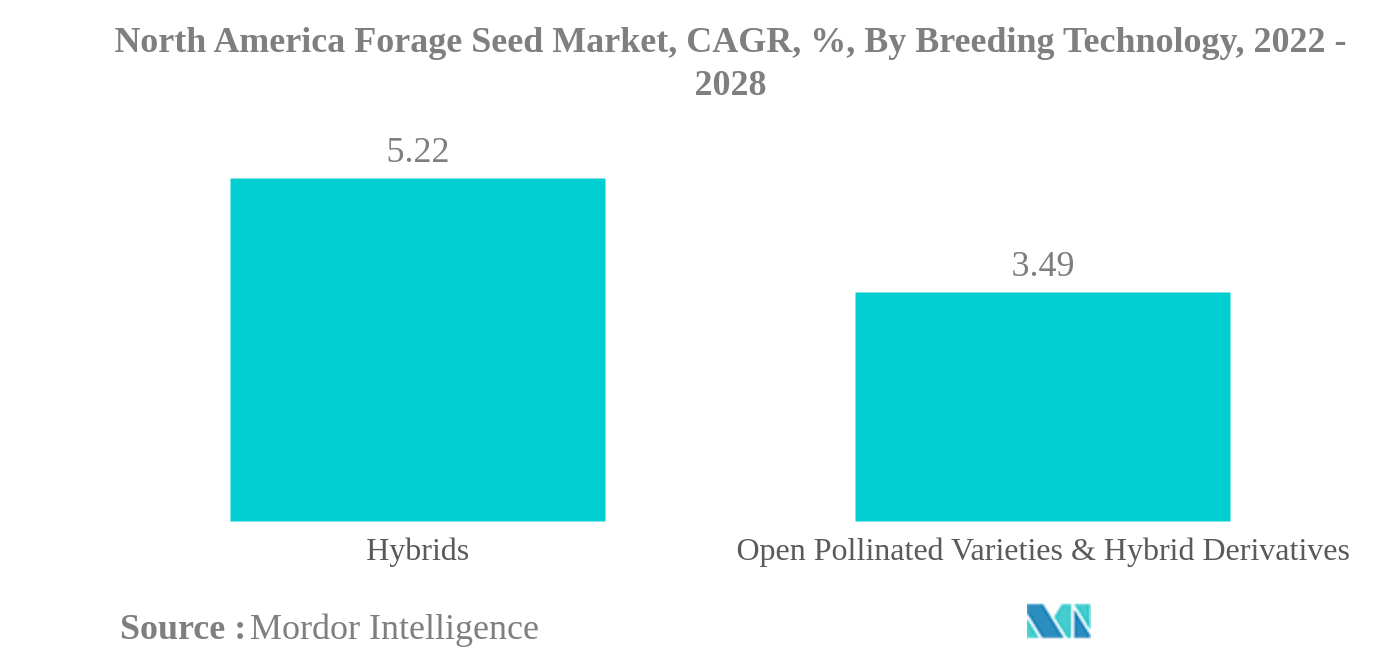

Hybriden sind die größte Züchtungstechnologie

- Hybridsaatgut ist aufgrund der Ertragssteigerung, Krankheitsresistenz und Anpassungsfähigkeit an unterschiedliche klimatische Bedingungen das größte Segment in der Region.

- Im Jahr 2021 war das nicht-transgene Futterhybridensaatgut mit 98,0 % des Hybridfuttersaatguts das größte Untersegment. Dies liegt an der wahrgenommenen Wirkung transgener Merkmale auf die Gesundheit von Nutztieren und Tieren.

- Der Trend ändert sich, da Landwirte transgene Futterpflanzen mit Eigenschaften anbauen, die das Futter leicht verdaulich machen. Daher wird erwartet, dass das transgene Segment in Zukunft zusammen mit dem nicht-transgenen Segment wachsen wird.

- Luzerne und Mais sind unter den Futterpflanzen am stärksten hybridisiert, da sie in der verarbeitenden Industrie bei Pelletfuttermitteln bzw. bei der Ethanolproduktion stärker nachgefragt werden.

- Aufgrund der hohen Ersatzrate, der höheren Nachfrage und der manchmal ungünstigen Wetterbedingungen sind die Vereinigten Staaten der größte Nutzer von Hybridsaatgut im Land. Um den Wetterbedingungen und Bodenanforderungen gerecht zu werden, verwenden die Landwirte des Landes mehr Hybridsaatgut, um die Produktion und den Ertrag auf den weniger bewirtschafteten Flächen zu steigern. Daher wird erwartet, dass die Nachfrage nach Hybridsaatgut im Prognosezeitraum steigen wird.

- Offen bestäubte Sorten werden von mittelständischen Landwirten verwendet, um die Anbaukosten zu senken, und haben keinen Molekülgehalt im Saatgut. Kanada ist der größte OPV-Nutzer im Futterpflanzenanbau in der Region. Daher werden Länder wie Kanada und Mexiko, die über geringe Zulassungen für gentechnisch veränderte Pflanzen verfügen, im Prognosezeitraum weiterhin auf freiblühende Sorten zurückgreifen.

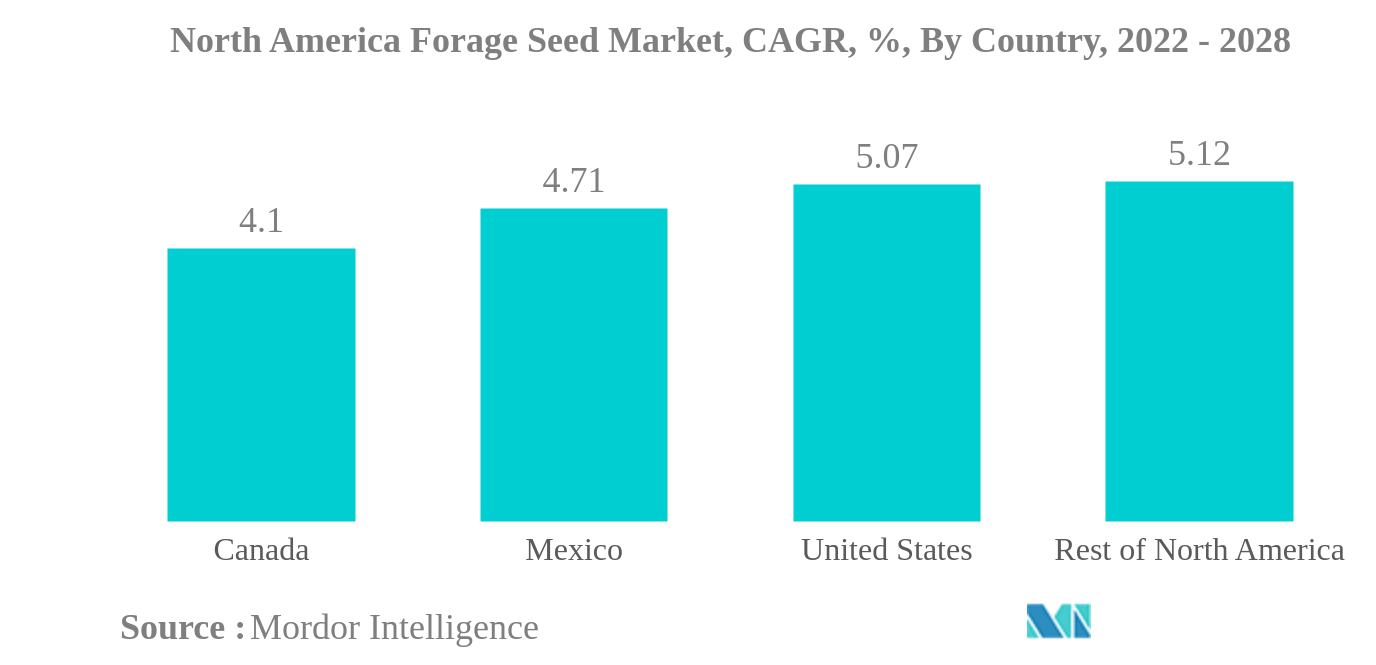

Die Vereinigten Staaten sind das größte Land

- Aufgrund der gestiegenen Nachfrage nach Futtermitteln, des Fleischkonsums und der Wetterbedingungen machte die nordamerikanische Region im Jahr 2021 37,3 % des weltweiten Futtersaatgutmarktes aus.

- In der Region werden Futterpflanzen bevorzugt, da sie den Boden mit Nährstoffen versorgen, weniger Wasser für die Bewässerung benötigen und in die Verbesserung der Produktion mit höheren Erträgen mithilfe fortschrittlicher Technologien investieren.

- Die größte Nachfrage nach Futtersaatgut besteht in den Vereinigten Staaten aufgrund der hohen Nachfrage nach Futtermitteln und der Zunahme der Rinderpopulation im Land.

- Laut FAO ist beispielsweise die Zahl der Rinder in den Vereinigten Staaten von 91,8 Millionen im Jahr 2016 auf 93,7 Millionen im Jahr 2020 gestiegen. Somit wird erwartet, dass der Bedarf der Milchbauern gedeckt wird und der Futteranbau im Prognosezeitraum zunehmen wird.

- Im Jahr 2021 betrug der Marktanteil der Vereinigten Staaten 25,0 % des weltweiten Marktes für Futtersorghumsaatgut, gefolgt von Luzerne mit 14,6 % des weltweiten Luzernemarktes, was auf hohe Gewinne, weniger Bewässerungsbedarf und hohe Nährwerte für Nutztiere zurückzuführen ist.

- Auch Kanada hat im Jahr 2022 einen Anteil von etwa 35,5 % in der Region, was auf Faktoren wie die Unterstützung der Regierung und einen Anstieg der Nachfrage der fleischverarbeitenden Industrie nach Futtertieren zurückzuführen ist.

- Beispielsweise investierte die kanadische Regierung im Jahr 2021 rund 2,6 Millionen US-Dollar, um den Verband der Luzerne-Anbauer mit fortschrittlichen Technologien zu unterstützen und zu höheren Erträgen beizutragen. Daher wird erwartet, dass die Produktion steigt und die Nachfrage nach Saatgut für Futterpflanzen im Prognosezeitraum steigt.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass die Nachfrage nach Futtersaatgut in der Region im Prognosezeitraum steigen wird.

Überblick über die Futtersaatgutindustrie in Nordamerika

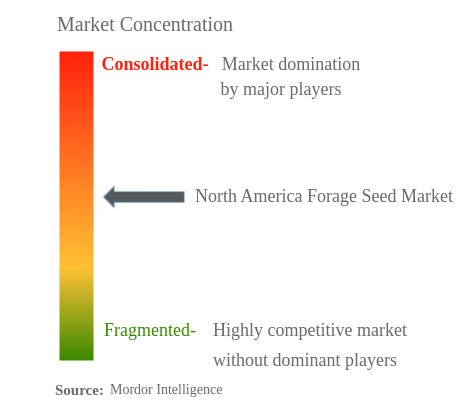

Der nordamerikanische Futtersaatgutmarkt ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 43,41 % ausmachen. Die Hauptakteure in diesem Markt sind Bayer AG, Corteva Agriscience, DLF, KWS SAAT SE Co. KGaA und Land O'Lakes, Inc. (alphabetisch sortiert).

Marktführer für Futtersaatgut in Nordamerika

Bayer AG

Corteva Agriscience

DLF

KWS SAAT SE & Co. KGaA

Land O’Lakes, Inc.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Futtersaatgut in Nordamerika

- März 2022 DLF erwirbt die Vermögenswerte von OreGro Seeds, einem Futter-, Zwischenfrucht- und Rasenzuchtunternehmen mit Sitz in Albany, Oregon.

- Oktober 2020 Barenbrug übernimmt die Jacklin Seed Company in den Vereinigten Staaten. Jacklin Seed ist seit vielen Jahren ein Vorreiter in der Grassamenproduktion und -verarbeitung, was das Portfolio des Unternehmens gestärkt hat.

- Juli 2020 Die Royal Barenbrug Group richtet in Nijmegen ein neues Labor für klimaresistente Graslösungen unter Einsatz von Saatguttechnologie ein. Das neue Labor ist eines von drei Kompetenzzentren für Saatgutveredelung innerhalb der Forschungs- und Entwicklungsabteilung des Unternehmens.

Nordamerika-Marktbericht für Futtersaatgut – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Anbaufläche

- 4.2 Die beliebtesten Eigenschaften

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG

- 5.1 Zuchttechnologie

- 5.1.1 Hybriden

- 5.1.1.1 Nicht-transgene Hybriden

- 5.1.1.2 Transgene Hybriden

- 5.1.1.2.1 Herbizidtolerant

- 5.1.1.2.2 Andere Eigenschaften

- 5.1.2 Offen bestäubte Sorten und Hybridderivate

- 5.2 Ernte

- 5.2.1 Alfalfa

- 5.2.2 Futtermais

- 5.2.3 Futterhirse

- 5.2.4 Andere Futterpflanzen

- 5.3 Land

- 5.3.1 Kanada

- 5.3.2 Mexiko

- 5.3.3 Vereinigte Staaten

- 5.3.4 Rest von Nordamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 Advanta Seeds - UPL

- 6.4.2 Ampac Seed Company

- 6.4.3 Bayer AG

- 6.4.4 Corteva Agrarwissenschaft

- 6.4.5 DLF

- 6.4.6 Groupe Limagrain

- 6.4.7 KWS SAAT SE & Co. KGaA

- 6.4.8 Land O'Lakes, Inc.

- 6.4.9 Royal Barenbrug Group

- 6.4.10 S & W Seed Co.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR SEEDS-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Globale Marktgröße und DROs

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Futtersaatgutindustrie in Nordamerika

Hybriden, frei bestäubte Sorten und Hybridderivate werden von Breeding Technology als Segmente abgedeckt. Luzerne, Futtermais und Futterhirse werden als Segmente von Crop abgedeckt. Kanada, Mexiko und die Vereinigten Staaten werden als Segmente nach Ländern abgedeckt.| Hybriden | Nicht-transgene Hybriden | |

| Transgene Hybriden | Herbizidtolerant | |

| Andere Eigenschaften | ||

| Offen bestäubte Sorten und Hybridderivate | ||

| Alfalfa |

| Futtermais |

| Futterhirse |

| Andere Futterpflanzen |

| Kanada |

| Mexiko |

| Vereinigte Staaten |

| Rest von Nordamerika |

| Zuchttechnologie | Hybriden | Nicht-transgene Hybriden | |

| Transgene Hybriden | Herbizidtolerant | ||

| Andere Eigenschaften | |||

| Offen bestäubte Sorten und Hybridderivate | |||

| Ernte | Alfalfa | ||

| Futtermais | |||

| Futterhirse | |||

| Andere Futterpflanzen | |||

| Land | Kanada | ||

| Mexiko | |||

| Vereinigte Staaten | |||

| Rest von Nordamerika | |||

Marktdefinition

- Kommerzielles Saatgut - Für die Zwecke dieser Studie wurde nur kommerzielles Saatgut in den Umfang einbezogen. Auf dem Bauernhof gespeichertes Saatgut, das nicht kommerziell gekennzeichnet ist, ist vom Geltungsbereich ausgenommen, auch wenn ein geringer Prozentsatz des auf dem Bauernhof gespeicherten Saatguts kommerziell zwischen Landwirten ausgetauscht wird. Vom Anwendungsbereich ausgeschlossen sind auch vegetativ vermehrte Nutzpflanzen und Pflanzenteile, die kommerziell auf dem Markt verkauft werden dürfen.

- Anbaufläche - Bei der Berechnung der Anbaufläche für verschiedene Kulturen wurde die Bruttoanbaufläche berücksichtigt. Laut der Ernährungs- und Landwirtschaftsorganisation (FAO) wird dies auch als Erntefläche bezeichnet und umfasst die Gesamtfläche, die über die Jahreszeiten hinweg unter einer bestimmten Kulturpflanze angebaut wird.

- Saatgutersatzrate - Die Saatersatzrate ist der Prozentsatz der gesäten Fläche an der Gesamtfläche der in der Saison gepflanzten Kulturpflanzen, bei der zertifiziertes/Qualitätssaatgut verwendet wird, das nicht vom Bauernhof gesät wurde.

- Geschützter Anbau - Der Bericht definiert geschützten Anbau als den Prozess des Anbaus von Pflanzen in einer kontrollierten Umgebung. Dazu gehören Gewächshäuser, Gewächshäuser, Hydrokultur, Aeroponik oder jedes andere Anbausystem, das die Kulturpflanze vor abiotischem Stress schützt. Allerdings ist der Anbau im Freiland unter Verwendung von Plastikmulch von dieser Definition ausgenommen und wird dem Freiland zugerechnet.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen