Nordamerikanischer Markt für Lebensmittelfarbstoffe - Größe und Anteil

Nordamerikanischer Markt für Lebensmittelfarbstoffe - Analyse von Mordor Intelligenz

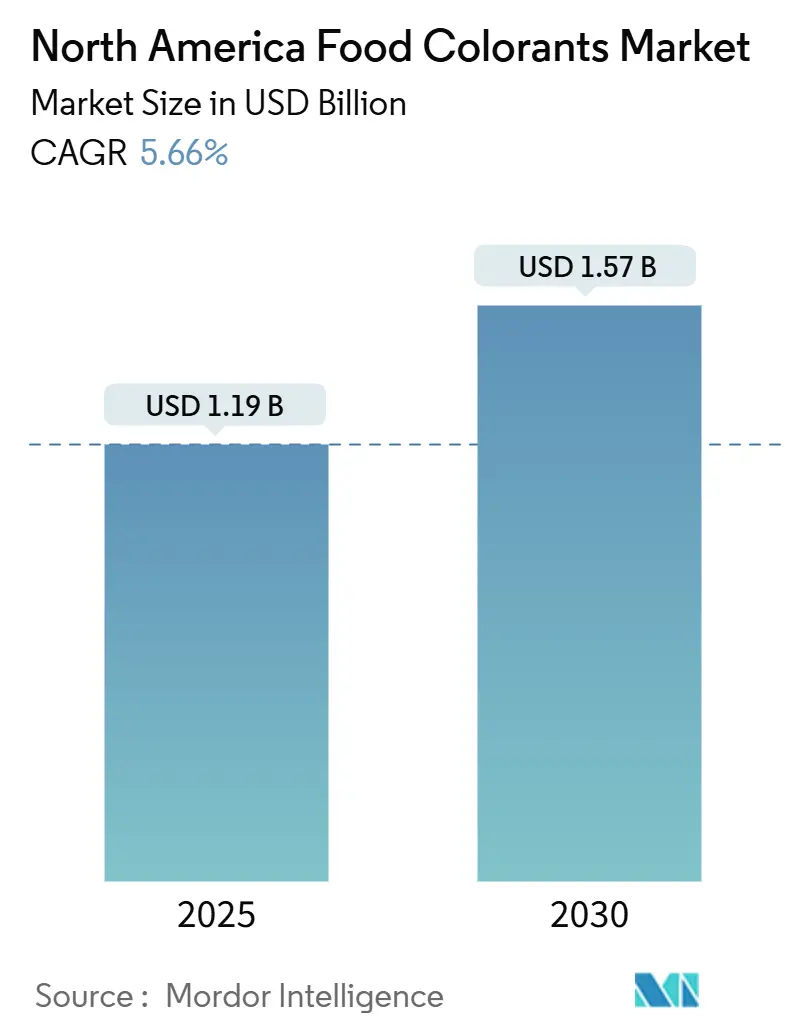

Die Größe des nordamerikanischen Marktes für Lebensmittelfarbstoffe wird auf USD 1,19 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 1,57 Milliarden erreichen, mit einem Wachstum von 5,66% CAGR über den gesamten Zeitraum. Dieses Wachstum ist hauptsächlich auf das FDA-Mandat zurückzuführen, erdölbasierte synthetische Farbstoffe bis Dezember 2026 schrittweise zu eliminieren, was natürliche Farbstoffe von einem Nischensegment zur Mainstream-Adoption verschoben hat[1]Quelle: Lebensmittel Und Medikament Administration, "FDA kündigt Plan zur Beendigung der Verwendung erdölbasierter synthetischer Lebensmittelfarbstoffe bis 2026 an," fda.gov. Der Marktanteil natürlicher Lösungen soll steigen, da Hersteller langfristige Lieferverträge zur Unterstützung von Reformulierungsbemühungen sichern. Innovation im Sektor beschleunigt sich, mit Entwicklungen wie hitzestabilen Spirulina-Blautönen, aus Mais gewonnenen Anthocyanen und fermentationsbasierten Pigmenten, die historische Leistungsbeschränkungen adressieren. Diese Fortschritte ermöglichen breitere Anwendungen In gebackenen Snacks, Milchprodukten und haltbaren Getränken. In dieser sich entwickelnden Wettbewerbslandschaft sind vertikal integrierte Lieferanten mit Kontrolle über Rohstoffinputs oder proprietäre mikrobielle Stämme gut positioniert, um zu profitieren. Ihr strategischer Vorteil ermöglicht es ihnen, von der erwarteten Preisstabilisierung während der schrittweisen Eliminierung synthetischer Farbstoffe zu profitieren.

Wichtige Erkenntnisse des Berichts

- Nach Produkttyp führten natürliche Farben mit 56,42% des nordamerikanischen Marktanteils für Lebensmittelfarbstoffe im Jahr 2024 und wuchsen mit einer CAGR von 6,89% In der Prognose bis 2030.

- Nach Farbe behielten rote Pigmente einen Anteil von 28,32% der nordamerikanischen Marktgröße für Lebensmittelfarbstoffe im Jahr 2024, während Blau die schnellste CAGR von 8,64% In der Prognose bis 2030 verzeichnete.

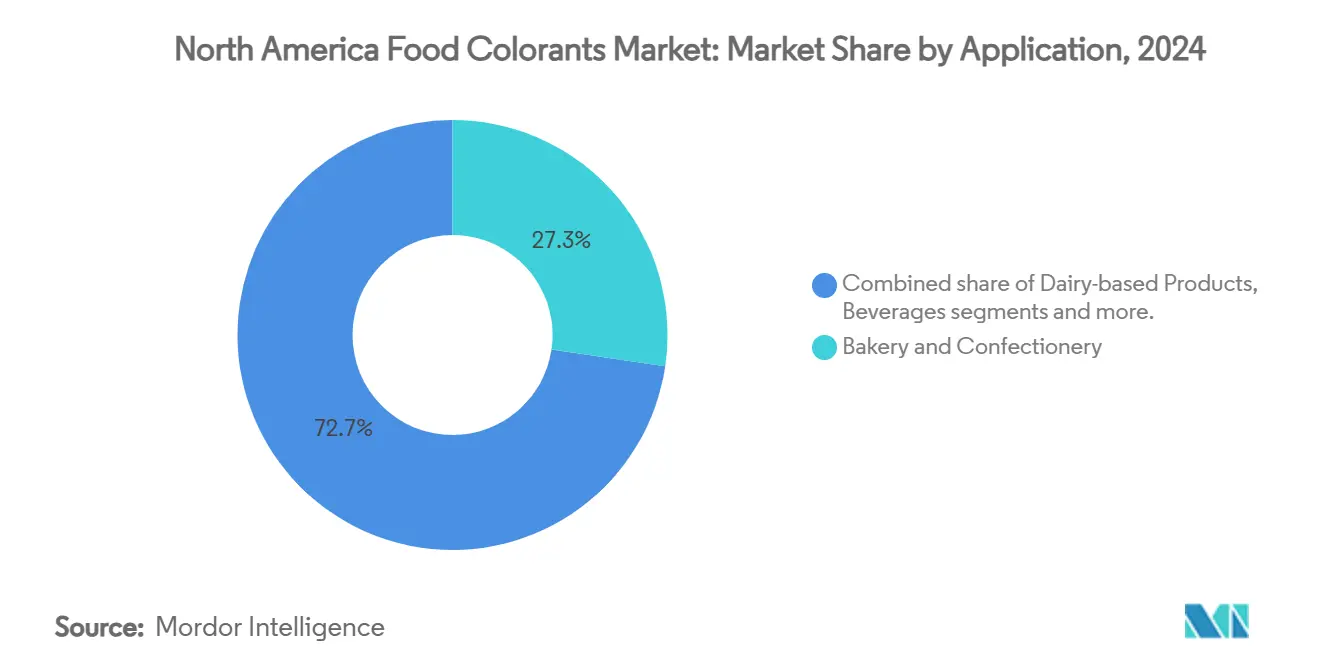

- Nach Anwendung eroberten Backwaren und Süßwaren 27,33% der nordamerikanischen Marktgröße für Lebensmittelfarbstoffe im Jahr 2024; Nutrazeutika sollen bis 2030 mit einer CAGR von 8,94% wachsen.

- Nach bilden machten Flüssigkeiten 52,43% des Umsatzanteils im Jahr 2024 aus, wobei Pulver mit einer CAGR von 8,43% bis 2030 voranschreiten.

- Nach Geografie eroberten die Vereinigten Staaten 72,44% des Marktwerts im Jahr 2024, und Mexiko soll bis 2030 eine CAGR von 6,54% verzeichnen.

Nordamerikanischer Markt für Lebensmittelfarbstoffe - Trends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verarbeitete Lebensmittelindustrie treibt Marktwachstum voran | +1.4% | Vereinigte Staaten, Mexiko | Kurzfristig (≤ 2 Jahre) |

| Steigendes Bewusstsein für Lebensmittelästhetik und -attraktivität zur Marktförderung | +1.2% | Vereinigte Staaten, Kanada | Mittelfristig (2-4 Jahre) |

| Visuelle Attraktivität von Lebensmittelprodukten treibt Marktwachstum voran | +0.8% | Regionsweit | Mittelfristig (2-4 Jahre) |

| Regulatorische Verschiebungen beschleunigen Adoption natürlicher Farbstoffe | +0.8% | Regionsweit | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage nach Sauber Etikett Produkten treibt Marktwachstum voran | +0.8% | Regionsweit | Kurzfristig (≤ 2 Jahre) |

| Technologische Fortschritte In der Lebensmittelfarbstoffproduktion fördern Marktexpansion | +0.6% | Regionsweit | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verarbeitete Lebensmittelindustrie treibt Marktwachstum voran

Der Sektor für verarbeitete Lebensmittel In Nordamerika erlebt ein bedeutendes Wachstum, das als wichtiger Treiber für den Markt für Lebensmittelfarbstoffe dient. Hersteller erkennen zunehmend die strategische Bedeutung von Farbe bei der Beeinflussung von Verbraucherkaufentscheidungen. Im Jahr 2024 machten ultra-verarbeitete Lebensmittel einen erheblichen Anteil der uns-Lebensmittelversorgung aus. Laut dem International Lebensmittel Information Rat berücksichtigen fast 79% der uns-Erwachsenen verarbeitete Lebensmittel bei ihren Einkaufsentscheidungen. Dieser verstärkte Fokus auf visuelle Attraktivität wird im aktuellen, von sozialen Medien geprägten Marktplatz weiter verstärkt, wo visuell ansprechende Lebensmittelprodukte einen deutlichen Wettbewerbsvorteil im Marketing erhalten. Führende Unternehmen wie PepsiCo reagieren auf diesen Trend, indem sie ihre Flaggschiffprodukte reformulieren, um natürliche Farbstoffe zu integrieren. Zum Beispiel verwenden ihre Simply Ruffles heiß Und Spicy Chips jetzt Tomatenpulver und rote Chilischote als natürliche Alternativen zu synthetischer roter Farbe, im Einklang mit Verbraucherpräferenzen für sauberere und natürlichere Inhaltsstoffe.

Steigendes Bewusstsein für Lebensmittelästhetik und -attraktivität zur Marktförderung

Das erhöhte Verbraucherbewusstsein für Lebensmittelästhetik hat die Rolle von Farbe von einem grundlegenden visuellen Merkmal zu einem kritischen Qualitätsindikator erhoben, der Frische, Geschmack und Authentizität symbolisiert. Als Reaktion auf diese sich entwickelnde Nachfrage priorisieren Hersteller zunehmend erhebliche Investitionen In hochwertige Farbstoffe, um sicherzustellen, dass ihre Produkte während ihres gesamten Lebenszyklus konsistente und visuell ansprechende Farbtöne aufweisen. Dieser Trend beschränkt sich jedoch nicht nur auf die visuelle Verbesserung. Verbraucher bevorzugen zunehmend Farbstoffe aus natürlichen Quellen, die auch zusätzliche Nährwertvorteile bieten. Zum Beispiel liefern aus natürlichen Inhaltsstoffen wie Blaubeeren und violetten Karotten extrahierte Anthocyane nicht nur lebendige und attraktive Farben, sondern auch antioxidative Eigenschaften, die mit den Präferenzen gesundheitsbewusster Verbraucher übereinstimmen. Diese Integration von ästhetischer Attraktivität und funktionalen Vorteilen treibt Innovation In der Produktentwicklung voran, wobei Lebensmittelhersteller nun fortschrittliche Farbstoffauswahlstrategien anwenden, die Nährwertattribute neben visuellen Überlegungen einbeziehen.

Visuelle Attraktivität von Lebensmittelprodukten treibt Marktwachstum voran

Mit der Transformation digitaler Medien im Lebensmittelmarketing ist die visuelle Attraktivität von Lebensmittelprodukten zu einem entscheidenden Faktor für die Erlangung eines Wettbewerbsvorteils geworden. Unternehmen nutzen fortschrittliche Farbstofftechnologien, um unverwechselbare und erkennbare visuelle Identitäten zu schaffen, wodurch die Markenbekanntheit erhöht und eine starke Position In Prämie-Marktsegmenten gesichert wird. Über die reine Ästhetik hinaus erstreckt sich die Rolle der Farbe auf die Beeinflussung von Verbrauchergeschmackswahrnehmungen, was sie zu einem Schlüsselelement im gesamten sensorischen Erlebnis macht. Diese Verbindung zwischen Farbe und sensorischer Attraktivität treibt bedeutende Fortschritte In der Entwicklung anwendungsspezifischer Farbstoffformulierungen voran, die darauf ausgelegt sind, ihre Lebendigkeit und Stabilität unter einer breiten Palette von Verarbeitungsbedingungen zu behalten. Der Markt erlebt auch eine steigende Nachfrage nach maßgeschneiderten Farblösungen, die darauf zugeschnitten sind, die einzigartigen Anforderungen spezifischer Produktkategorien zu erfüllen. Zum Beispiel stehen Unternehmen wie Givaudan Sense Colour an der Spitze der Innovation und entwickeln natürliche Farbstoffe aus Quellen wie Mikroalgen, Anthocyanen und Rote Bete. Diese Lösungen sind darauf ausgelegt, konsistente und zuverlässige Leistung zu liefern, insbesondere In pflanzlichen Anwendungen, wo die Aufrechterhaltung der Farbintegrität kritisch ist.

Regulatorische Verschiebungen beschleunigen Adoption natürlicher Farbstoffe

Regulatorische Initiativen zur Förderung von Transparenz und Sauber Beschriftung haben die Adoption natürlicher Farben In der Lebensmittelindustrie erheblich beschleunigt. Mit strengeren Anforderungen für die Offenlegung der Inhaltsstoffbeschaffung wechseln Lebensmittelhersteller von synthetischen Farbstoffen zu pflanzlichen, etikettfreundlichen Alternativen wie Rote-Bete-Rot, Kurkuma, Spirulina und Annatto. Im Januar 2024 markierte das FDA-Verbot von Rot No. 3 einen kritischen Schritt zur Entfernung synthetischer Farbstoffe aus der nordamerikanischen Lebensmittelversorgung. Bis April 2025 kündigten die FDA In Zusammenarbeit mit Gesundheit Und Menschlich Dienstleistungen Pläne an, alle erdölbasierten synthetischen Farbstoffe bis Ende 2026 schrittweise zu eliminieren. Diese regulatorischen Entwicklungen schaffen erhebliche Marktchancen für natürliche Farbstoffalternativen. Auf staatlicher Ebene haben Kalifornien und West Virginia Verbote für mehrere synthetische Farbstoffe In Schulcafeterias implementiert und einen regulatorischen Präzedenzfall geschaffen, der sich auf andere institutionelle Sektoren ausweiten könnte. Dieses sich entwickelnde regulatorische Umfeld fördert Innovation In natürlichen Farbstofftechnologien. Zum Beispiel ging Phytolon im Januar 2024 eine Partnerschaft mit Ginkgo Bioworks ein, um die Produktion fermentationsbasierter Farben zu skalieren und potenzielle Versorgungsherausforderungen bei wachsender Marktnachfrage zu adressieren.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Gesundheitsbedenken bezüglich Lebensmittelfarbe hemmen den Markt | -06% | Regionsweit | Mittelfristig (2-4 Jahre) |

| Strenge FDA-Regulierungen beeinträchtigen den Verkauf des Lebensmittelfarbstoffmarktes | -0.8% | Vereinigte Staaten | Kurzfristig (≤ 2 Jahre) |

| Hohe Produktionskosten und begrenzte Verfügbarkeit natürlicher Inhaltsstoffe | -0.4% | Regionsweit | Kurzfristig (≤ 2 Jahre) |

| Strenge Kennzeichnungsanforderungen behindern den Markt | -0.5% | Vereinigte Staaten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesundheitsbedenken bezüglich Lebensmittelfarbe hemmen den Markt

Gesundheitsbedenken im Zusammenhang mit synthetischen Lebensmittelfarbstoffen stellen erhebliche Herausforderungen für den Markt dar, da wachsende wissenschaftliche Evidenz diese Zusatzstoffe mit negativen Gesundheitsergebnissen verknüpft, insbesondere bei Kindern. Eine umfassende Überprüfung durch das Büro von Umwelt Gesundheit Hazard Bewertung von sieben FDA-zertifizierten synthetischen Farbstoffen identifizierte potenzielle neurobehaviorale Effekte, was das Verbrauchervertrauen In künstliche Farbstoffe weiter untergräbt[2]Quelle: Büro von Umwelt Gesundheit Hazard Bewertung, "Risikobewertung synthetischer Lebensmittelfarbstoffe," oehha.ca.gov. Zusätzlich zeigen Erkenntnisse der Umwelt Working Gruppe, dass synthetische Farbstoffe unverhältnismäßig In Produkten verwendet werden, die auf Kinder ausgerichtet sind, was die Kontrolle von Eltern und gesundheitsfokussierten Organisationen verstärkt. Der Markt steht auch vor Hindernissen aufgrund der technischen Beschränkungen natürlicher Alternativen, die oft höhere Verwendungsmengen und spezielle Handhabung erfordern, um vergleichbare visuelle Leistung zu liefern. Diese Beschränkungen sind besonders In Anwendungen ersichtlich, die Hitzestabilität oder verlängerte Haltbarkeit erfordern, was die Adoption natürlicher Inhaltsstoffe trotz wachsender Verbrauchernachfrage einschränkt.

Strenge FDA-Regulierungen beeinträchtigen den Verkauf des Lebensmittelfarbstoffmarktes

Hersteller stehen vor erheblichen Herausforderungen aufgrund zunehmend strenger regulatorischer Rahmen für Lebensmittelfarbstoffe. Der FDA-Zertifizierungsprozess für synthetische Farben erfordert umfassende Sicherheitsbewertungen und chargenspezifische Tests, was zu höheren Einhaltung-Kosten führt und die Marktdynamik verändert. Zusätzlich erfordern fragmentierte staatliche Regulierungen, dass nationale Marken regionspezifische Formulierungsstrategien implementieren, was die Einhaltung-Bemühungen weiter verkompliziert. Diese regulatorische Fragmentierung beeinträchtigt unverhältnismäßig kleinere Hersteller mit begrenzten Forschungs- und Entwicklungsressourcen und könnte Innovation im Markt einschränken. Darüber hinaus schaffen die gleichzeitigen FDA-Bemühungen, Genehmigungen für natürliche Farbstoffe zu beschleunigen, während synthetische Farbstoffe schrittweise eliminiert werden, eine Zeitlücke, die zu vorübergehenden Versorgungsunterbrechungen führen könnte. Da Hersteller Produkte reformulieren, um Einhaltung-Fristen zu erfüllen, könnten diese Herausforderungen kurzfristige Marktwachstumstrajektorien beeinträchtigen.

Segmentanalyse

Produkttyp: Natürliche Farben führen Markttransformation an

Natürliche Farben dominieren den nordamerikanischen Markt für Lebensmittelfarbstoffe mit einem Anteil von 56,42% im Jahr 2024 und sollen von 2025-2030 mit 6,89% CAGR wachsen, was synthetische Alternativen erheblich übertrifft. Dieses Wachstum zeigt eine entscheidende Marktverschiebung auf, die von strengeren regulatorischen Rahmen und steigender Verbrauchernachfrage nach Sauber-Etikett-Inhaltsstoffen angetrieben wird. Technologische Fortschritte überwinden schnell historische Leistungsherausforderungen im natürlichen Segment. Zum Beispiel führte Sensient Technologien im März 2024 eine hitzestabile Spirulina ein, die lebendige blaue Farbtöne auch unter Verarbeitungsbedingungen behält, die zuvor natürliche Pigmente abgebaut haben.

Zusätzlich nutzen Startups wie Phytolon und Michroma Fermentationstechnologien, um pilzbasierte Pigmente mit überlegener Stabilität und Farbintensität im Vergleich zu traditionellen Pflanzenextrakten zu entwickeln. Diese Innovationen haben das Potenzial, die Leistungslücke zu synthetischen Alternativen zu schließen und die Wirtschaftlichkeit der natürlichen Farbstoffproduktion zu transformieren. Zusätzlich entscheiden sich Verbraucher zunehmend für Lebensmittelprodukte mit natürlicher Färbung. Die 2024 Lebensmittel Und Gesundheit Survey des International Lebensmittel Information Rat ergab, dass 67% der Verbraucher bereit sind, einen Aufpreis für als umweltfreundlich beworbene Verpackungsprodukte zu zahlen.

Farbe: Rot dominiert während Blau beschleunigt

Rote Farbstoffe behalten die Marktführerschaft mit 28,32% Anteil im Jahr 2024, angetrieben von weitreichender Anwendung In Süßwaren, Getränken und verarbeiteten Lebensmitteln, während blaue Farbstoffe als das am schnellsten wachsende Segment mit 8,64% CAGR (2025-2030) hervorgehen. Das FDA-Verbot von Rot No. 3 und bevorstehende Beschränkungen für Rot No. 40 treiben bedeutende Veränderungen im roten Segment voran und schaffen bemerkenswerte Reformulierungsherausforderungen für Hersteller. Diese regulatorische Verschiebung fördert Innovation In natürlichen roten Alternativen. Zum Beispiel nutzt Givaudan Sense Colour seine Amaize-Linie, um aus Mais gewonnene Anthocyane zu entwickeln, die die Leistung synthetischer Optionen erreichen.

Gleichzeitig erlebt das blaue Segment eine schnelle Expansion, angetrieben von Innovationen In spirulinabasierten Farbstoffen. Zusätzlich erweitern hochmoderne Technologien, die Schmetterlingserbsenblütenextrakt nutzen, der 2025 FDA-Genehmigung erhielt, die Horizonte der natürlichen blauen Farbpalette. Darüber hinaus stärken Durchbrüche In Extraktions- und Verarbeitungstechniken dieses Wachstum, indem sie die Qualität, Stabilität und Kosteneffektivität natürlicher blauer Farbstoffe verbessern.

Anwendung: Backwaren und Süßwaren führen während Nutraceuticals ansteigen

Backwaren- und Süßwarenanwendungen führen den nordamerikanischen Markt für Lebensmittelfarbstoffe mit 27,33% Anteil im Jahr 2024 an, während Nutrazeutika als das am schnellsten wachsende Segment mit 8,94% CAGR (2025-2030) hervorgehen. Die Marktführerschaft des Backwarensegments hebt die kritische Bedeutung von Farbe In visuell getriebenen Kategorien hervor, wo das Produktaussehen stark die Verbraucherwahrnehmungen von Qualität und Frische beeinflusst. Jedoch stellt die Verschiebung zu natürlichen Alternativen technische Herausforderungen dar, insbesondere bei der Erreichung von Hitzestabilität während Backprozessen. Statistics Kanada berichtete, dass Kanadas Backwaren- und Tortilla-Herstellungsindustrie 2023 ein monatliches Bruttoinlandsprodukt von CAD 4.501 Millionen generierte.

Das schnelle Wachstum des Nutrazeutikum-Segments wird durch die duale Funktionalität natürlicher Farbstoffe angetrieben, die visuelle Attraktivität verbessern und gleichzeitig potenzielle Gesundheitsvorteile durch bioaktive Verbindungen wie Anthocyane und Carotinoide bieten. Diese Ausrichtung auf das Nutrazeutikum-Wertversprechen treibt Innovation voran, da Farbstoffe sowohl zur Produktästhetik als auch zum Nährwert beitragen. Da laufende Forschung weiterhin die Gesundheitsvorteile natürlicher Pigmente validiert, wird erwartet, dass dieser Trend weiteren Schwung gewinnt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Form: Flüssig dominiert während Pulver an Dynamik gewinnt

Flüssige Farbstoffe behalten die Marktführerschaft mit 52,43% Anteil im Jahr 2024, geschätzt für ihre einfache Einarbeitung und konsistente Leistung In verschiedenen Anwendungen, während Pulverformate mit einer beschleunigten CAGR von 8,43% (2025-2030) wachsen. Die Führerschaft des flüssigen Segments wird durch seine überlegenen Dispersionsfähigkeiten angetrieben, die konsistente Färbung gewährleisten, insbesondere In kritischen Sektoren wie Getränken und Milchprodukten, wo Gleichmäßigkeit wesentlich ist. Flüssige Farbstoffe dispergieren gleichmäßiger und schneller In sowohl wasserbasierten als auch einigen ölbasierten Systemen und gewährleisten konsistente Farbe im gesamten Produkt.

Umgekehrt wird das Wachstum des Pulversegments durch Fortschritte In Mikroverkapselungstechnologien vorangetrieben, die Stabilität verbessern, Haltbarkeit verlängern und Handhabungsprozesse für Hersteller vereinfachen. Diese innovativen Pulverformulierungen liefern logistische Vorteile, einschließlich niedrigerer Versandkosten, verlängerter Produktlanglebigkeit und einfacherer Lagerung. Darüber hinaus gewinnt das Segment durch die Entwicklung spezialisierter Pulversysteme für komplexe Anwendungen an Traktion, wie fettbasierte Produkte, wo flüssige Farbstoffe Dispersionsproblemen gegenüberstehen. Diese Expansion erschließt neue Marktchancen für Pulverformate In zuvor eingeschränkten Bereichen.

Geografische Analyse

Die Vereinigten Staaten dominieren den nordamerikanischen Markt für Lebensmittelfarbstoffe und machen den größten regionalen Anteil mit 72,44% im Jahr 2024 aus, während sie eine strategische Schwenkung zu natürlichen Alternativen demonstrieren, die von regulatorischen Entwicklungen und Verbraucherpräferenzen angetrieben wird. Die FDA-Direktive, erdölbasierte synthetische Farbstoffe bis 2026 schrittweise zu eliminieren, hat diese Transition beschleunigt und die uns-Marktlandschaft umgestaltet. Aktionen auf staatlicher Ebene, wie Verbote synthetischer Farbstoffe In Schulcafeterias In Kalifornien und West Virginia, setzen Präzedenzfälle, die sich auf andere institutionelle Einrichtungen ausweiten könnten. Unternehmen wie California Natürlich Color investieren In die Erweiterung der heimischen Produktionskapazität für natürliche Farbstoffe, um potenzielle Versorgungsengpässe zu adressieren, wenn synthetische Optionen schrittweise eliminiert werden. Regionale Innovationscluster, insbesondere In Kalifornien und dem Mittleren Westen, nutzen ihre Nähe zu landwirtschaftlichen Inputs, um vertikal integrierte Produktionsmodelle für pflanzenbasierte Farbstoffe zu entwickeln.

Kanada präsentiert eine unverwechselbare Marktdynamik innerhalb Nordamerikas, charakterisiert durch einen gut etablierten regulatorischen Rahmen und frühe Adoption natürlicher Alternativen. Gesundheit Canadas Liste der zugelassenen Lebensmittelfarben hat historisch strengere Standards im Vergleich zu uns-Regulierungen durchgesetzt und den kanadischen Markt als Führer In der Adoption natürlicher Farbstoffe positioniert[3]Quelle: Gesundheit Kanada, "Liste der zugelassenen Lebensmittelfarben," Kanada.ca. Dieser regulatorische Vorteil hat es Kanada ermöglicht, als Testgebiet für natürliche Farbstoffinnovationen zu dienen und Herstellern zu erlauben, Produktleistung und Verbraucherakzeptanz vor breiteren nordamerikanischen Rollouts zu validieren. Zusätzlich unterstützt Kanadas robuster Agrarsektor die heimische Produktion pflanzenbasierter Farbstoffe, wobei aufkommende vertikale Integration zwischen Agrarproduzenten und Herstellern die Lieferketteneffizienz und Marktkonkurrenzfähigkeit verbessert.

Mexiko zeigt das höchste Wachstumspotenzial im nordamerikanischen Markt für Lebensmittelfarbstoffe mit einer CAGR von 6,54% bis 2030, angetrieben durch die schnelle Expansion seines verarbeiteten Lebensmittelsektors und zunehmende Exportausrichtung an uns- und kanadischen Märkten. Mexikanische Lebensmittelhersteller nehmen proaktiv natürliche Farbstoffe an, um sich an nordamerikanische regulatorische Trends anzupassen und Marktzugang zu erhalten, während synthetische Beschränkungen sich verschärfen. Die reiche landwirtschaftliche Biodiversität des Landes bietet Möglichkeiten, einzigartige natürliche Farbstoffe aus einheimischen Pflanzenquellen zu entwickeln, was differenzierte Produktangebote im breiteren nordamerikanischen Markt ermöglicht. Bedeutende Investitionen In Produktionsanlagen für natürliche Farbstoffe sind im Gange und nutzen Mexikos niedrigere Herstellungskosten und Nähe zu landwirtschaftlichen Inputs, um Wettbewerbsvorteile zu etablieren. Diese strategische Positionierung ist besonders kritisch, da Versorgungsengpässe für natürliche Alternativen nach der FDA-Eliminierung synthetischer Farbstoffe erwartet werden und Mexiko als Schlüssellieferant für den nordamerikanischen Markt während dieser Transition positioniert.

Wettbewerbslandschaft

Der nordamerikanische Markt für Lebensmittelfarbstoffe zeigt moderate Fragmentierung, mit Schlüsselakteuren wie Sensient Technologien Corporation, Oterra eine/S, Archer Daniels Midland Company und Givaudan SA, die neben spezialisierten natürlichen Farbstoffproduzenten und aufkommenden Biotechnologieunternehmen konkurrieren. Regulatorische Änderungen treiben eine Verschiebung von synthetischen zu natürlichen Farbstoffen voran und bieten strategische Wachstumschancen für Unternehmen mit fortgeschrittener natürlicher Formulierungsexpertise. Der Markt erlebt auch Konsolidierung, da Große Akteure Nischen-Naturfarb-stoffhersteller akquirieren, um ihre Produktportfolios zu diversifizieren. Zusätzlich bestehen bedeutende Möglichkeiten In der Entwicklung maßgeschneiderter natürlicher Farbstofflösungen für spezifische Anwendungen, insbesondere In herausfordernden Segmenten wie Backwaren und haltbaren Getränken, wo synthetische Optionen traditionell aufgrund ihrer überlegenen Stabilität und Leistungscharakteristika bevorzugt wurden.

Aufkommende Akteure nehmen zunehmend Präzisionsfermentationstechniken an, um Pigmente herzustellen und ihre Abhängigkeit von traditionellen Anbauzyklen effektiv zu reduzieren und die Risiken im Zusammenhang mit landwirtschaftlicher Volatilität zu mildern. Dieser innovative Ansatz ermöglicht ganzjährige Produktion und gewährleistet eine konsistente Pigmentversorgung unabhängig von externen landwirtschaftlichen Faktoren. Biotechnologie-Newcomer stärken strategisch ihre Präsenz im Markt durch Lizenzierung mikrobieller Stämme an Auftragshersteller. Diese Strategie ermöglicht es ihnen, ihren Weg zur Kommerzialisierung zu beschleunigen und gleichzeitig die erheblichen Kapitalausgaben zu vermeiden, die typischerweise für den Bau und Betrieb von Extraktionsanlagen erforderlich sind.

Strategische Akquisitionen bleiben ein Schlüsseltreiber für die Verfeinerung und Diversifizierung von Industrieportfolios. Als Reaktion auf wachsende Einzelhändlerforderungen nach größerer Transparenz In der Produktbeschaffung haben mehrere Lieferanten Blockchain-fähige Rückverfolgbarkeitslösungen implementiert. Diese Technologien bieten End-Zu-End-Sichtbarkeit und ermöglichen es, Pigmente nahtlos von ihrem Ursprung, ob aus Farmen oder Fermentationsprozessen, bis zum Endprodukt zu verfolgen. Zusammengenommen bedeuten diese Fortschritte eine transformative Verschiebung In der Wettbewerbslandschaft, wo Erfolg zunehmend von einem umfassenden Angebot abhängt, das belastbare Lieferketten, modernste Stabilisierungstechnologien und verifizierbare Nachhaltigkeitsnachweise integriert.

Nordamerikanische Lebensmittelfarbstoffe - Branchenführer

-

Sensient Technologien Corporation

-

Oterra eine/S

-

Archer Daniels Midland Company

-

Givaudan SA

-

Dohler Gruppe SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: ADM führte einen neuen blauen Farbstoff ein, der aus der Huito-Frucht stammt und verbesserte Stabilität bei verschiedenen pH-Werten aufweist. Dieser Schritt füllt eine bemerkenswerte Lücke im Markt für natürliche Farbstoffe.

- Oktober 2024: California Natürlich Color stellte auf der SupplySide West 2024 ihr erweitertes Portfolio natürlicher Farbstoffe für Lebensmittel, Getränke und Nahrungsergänzungsmittel vor und hob die steigende Marktnachfrage nach natürlichen Alternativen hervor.

- September 2024: Givaudan Sense Colour hat seine Amaize-Linie aus Mais gewonnener Anthocyane auf den Markt gebracht und bietet eine natürliche Alternativ zu Rot 40, um regulatorische Änderungen und sich entwickelnde Verbraucheranforderungen zu adressieren.

- Dezember 2023: Archer Daniels Midland Company akquirierte Revela Lebensmittel, einen In Wisconsin ansässigen Entwickler und Hersteller innovativer Lebensmittelzutaten und -lösungen. Der Zweck dieser Akquisition war die Erweiterung des Unternehmensportfolios.

Nordamerikanischer Markt für Lebensmittelfarbstoffe - Berichtsumfang

Lebensmittelfarbstoffe, allgemein als Lebensmittelfarben oder Farbzusätze bezeichnet, sind Substanzen, die In Lebensmittel eingemischt werden, um deren Farbe zu verbessern. Der nordamerikanische Markt für Lebensmittelfarbstoffe ist segmentiert nach Produkttyp, Farbe, Anwendung, bilden und Land. Basierend auf Produkttyp ist der Markt segmentiert In natürliche Farbe und synthetische Farbe. Basierend auf Farbe ist der Markt segmentiert In blau, rot, grün, gelb und andere. Basierend auf Anwendung ist der Markt segmentiert In Backwaren und Süßwaren, Milchprodukte, Getränke, Nutrazeutika, Snacks & Cerealien, andere Anwendungen. Das Getränkesegment ist weiter segmentiert In alkoholische Getränke und nicht-alkoholische Getränke. Basierend auf bilden ist der Markt segmentiert In Pulver und Flüssig. Basierend auf Ländern ist der Markt segmentiert In Vereinigte Staaten, Kanada, Mexiko und restliches Nordamerika. Die Marktdimensionierung wurde In USD-Werten für alle oben genannten Segmente durchgeführt.

| Natürliche Farbe |

| Synthetische Farbe |

| Blau |

| Rot |

| Grün |

| Gelb |

| Andere |

| Backwaren und Süßwaren | |

| Milchprodukte | |

| Getränke | Alkoholische Getränke |

| Nicht-alkoholische Getränke | |

| Nutraceuticals | |

| Snacks und Cerealien | |

| Andere Anwendungen |

| Pulver |

| Flüssig |

| Vereinigte Staaten |

| Kanada |

| Mexiko |

| Restliches Nordamerika |

| Nach Produkttyp | Natürliche Farbe | |

| Synthetische Farbe | ||

| Nach Farbe | Blau | |

| Rot | ||

| Grün | ||

| Gelb | ||

| Andere | ||

| Nach Anwendung | Backwaren und Süßwaren | |

| Milchprodukte | ||

| Getränke | Alkoholische Getränke | |

| Nicht-alkoholische Getränke | ||

| Nutraceuticals | ||

| Snacks und Cerealien | ||

| Andere Anwendungen | ||

| Nach Form | Pulver | |

| Flüssig | ||

| Nach Land | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

Schlüsselfragen beantwortet im Bericht

Wie Groß ist der nordamerikanische Markt für Lebensmittelfarbstoffe heute und 2030?

Der Markt steht bei USD 1,19 Milliarden im Jahr 2025 und soll bis 2030 USD 1,57 Milliarden erreichen.

Warum gewinnen natürliche Pigmente Marktanteile im nordamerikanischen Markt für Lebensmittelfarbstoffe?

Regulatorische Verbote synthetischer Farbstoffe, Sauber-Etikett-Verbrauchernachfrage und technologische Fortschritte, die die Stabilität natürlicher Pigmente verbessern, treiben die Adoption voran.

Welches Anwendungssegment wird bis 2030 am schnellsten wachsen?

Nutrazeutikum-Produkte, aufgrund der dualen visuellen und antioxidativen Vorteile von Pigmenten, sollen mit einer CAGR von 8,94% wachsen.

Welche regulatorischen Fristen sollten Hersteller beachten?

Alle erdölbasierten synthetischen Farbstoffe müssen bis zum 31. Dezember 2026 aus der uns-Lebensmittelversorgung eliminiert werden gemäß dem FDA-Eliminierungsplan.

Seite zuletzt aktualisiert am: