Marktanalyse für Agrochemikalien in Nordamerika

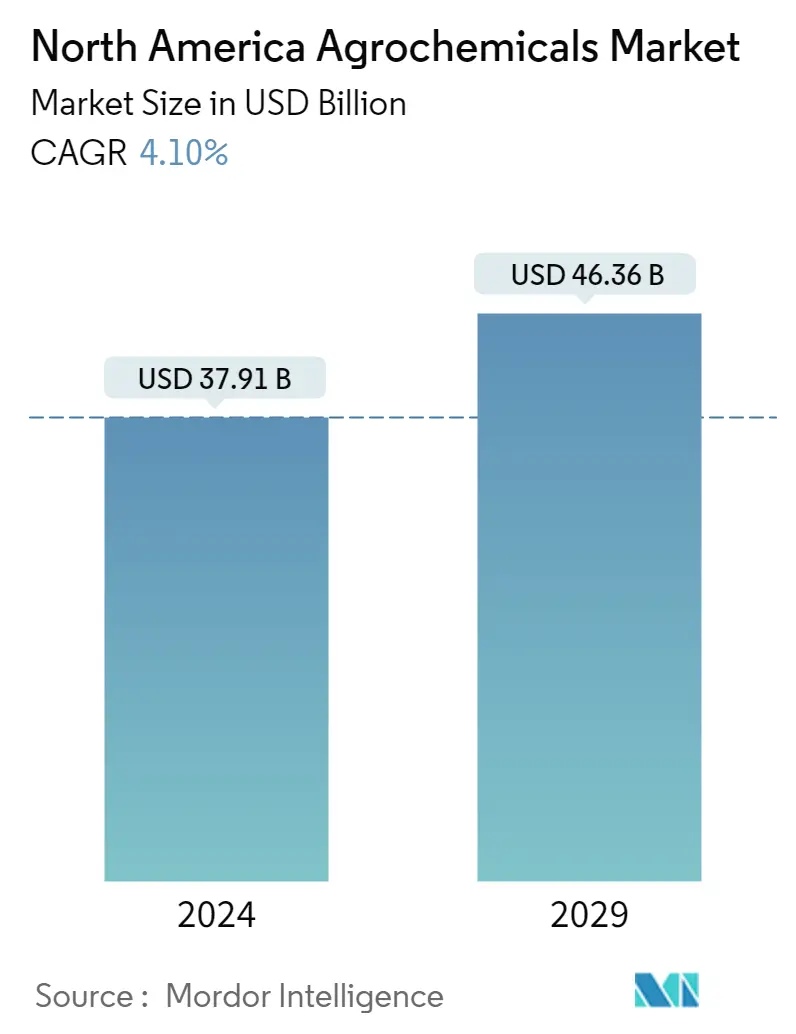

Die Größe des nordamerikanischen Marktes für Agrochemikalien wird im Jahr 2024 auf 37,91 Milliarden US-Dollar geschätzt und soll bis 2029 46,36 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,10 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund des Ausbruchs der COVID-19-Pandemie kam es zu einer Unterbrechung der Lieferkette, da der Agrarsektor in einigen Regionen mit Arbeitskräftemangel, Transporthindernissen, Einschränkungen beim Marktzugang und einem Mangel an Lagerbeständen konfrontiert war. Viele Hersteller von Düngemitteln und Pestiziden waren mit Problemen aufgrund der mangelnden Rohstoffverfügbarkeit konfrontiert, was zu einer Reduzierung der Produktion verschiedener agrochemischer Produkte geführt hat. Daher hat COVID-19 negative Auswirkungen auf den nordamerikanischen Markt für Agrochemikalien.

Mittel- bis langfristig würden die sich ändernden Produktionstechniken und die Notwendigkeit einer Produktivitätssteigerung den Markt antreiben. Es besteht nicht nur die Notwendigkeit, die Produktion zu steigern, um die Nachfrage zu befriedigen, sondern auch sicherzustellen, dass der Ernährungsbedarf einer zunehmend wohlhabenden Bevölkerung gedeckt wird. Der Einsatz von Agrochemikalien war für die Steigerung der Produktion angesichts schrumpfender Ackerflächen und Ernteverlusten aufgrund von Schädlingsbefall, was zu Verschwendung führte, von entscheidender Bedeutung geworden.

Die Agrochemieindustrie in der Region hat sich im Laufe der Jahre gewandelt, mit einem robusten Wachstum, gepaart mit sich ändernden Trends bei der Erntemischung und den Umweltvorschriften. Regulierung spielt in diesem Sektor eine wichtige Rolle, was zur Entstehung innovativer umweltfreundlicher Produktionsmethoden auf dem Agrochemiemarkt geführt hat.

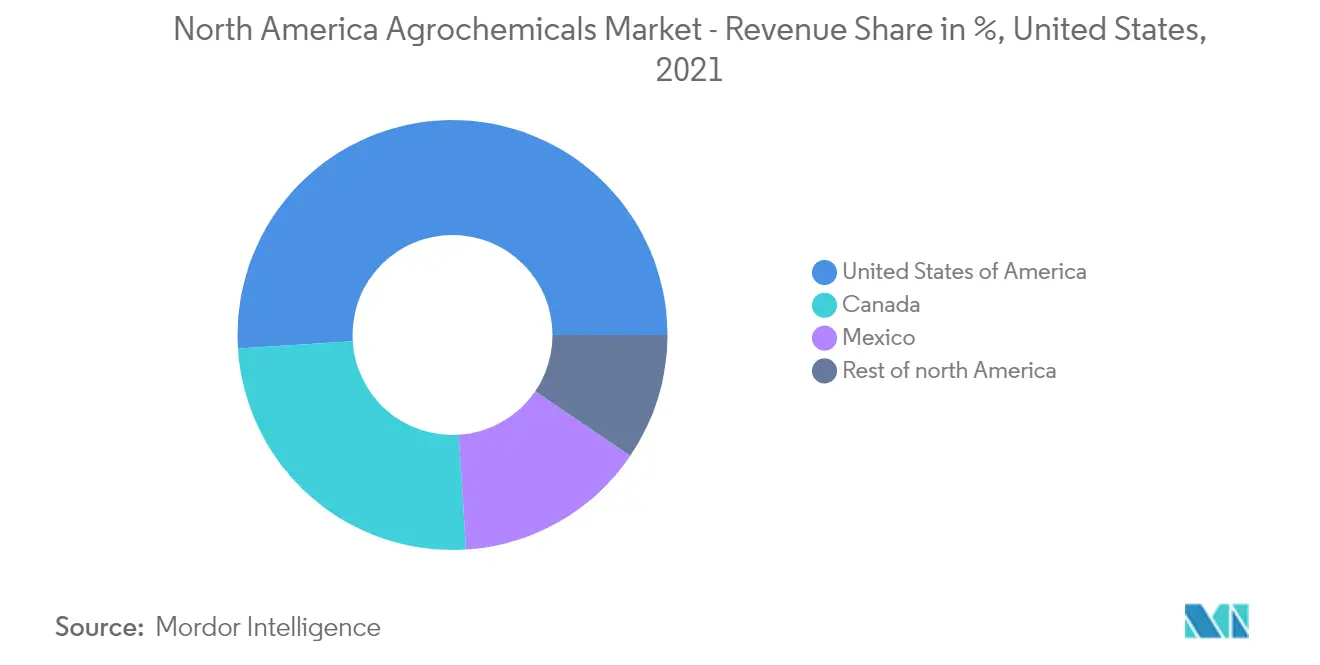

Die Vereinigten Staaten halten den größten Teil des Marktes. Nach Angaben der FAO stieg der landwirtschaftliche Einsatz von Stickstoffdüngern in den Vereinigten Staaten von 11.581,7 Tausend Tonnen im Jahr 2017 auf 11.672,4 Tausend Tonnen im Jahr 2019. Der landwirtschaftliche Einsatz von Pestiziden lag 2019 bei 407.779 Tonnen und blieb in den letzten paar Jahren stabil Jahre. Neben der wachsenden Nachfrage nach nahrhaften Lebensmitteln ist auch die Notwendigkeit einer Steigerung von Produktion und Produktivität entstanden. Dies würde die Landwirte im Wesentlichen dazu zwingen, Düngemittel und Pestizide auszubringen, um Ernteverluste zu vermeiden..

Der Markt ist dadurch gekennzeichnet, dass große Akteure ihren Marktanteil durch einzigartige Produkteinführungen stärken, um auf die Probleme der Landwirte einzugehen. Beispielsweise erhielt BASF Canada Agricultural Solutions (BASF) im Jahr 2021 die Erweiterung des Health Canada PMRA-Labels für Serifel. Serifel ist jetzt für die Verwendung bei einer Reihe von Obst-, Blatt-, Wurzel-, Kürbisgemüse- und Beerenarten zugelassen und war zuvor für die Bekämpfung von Echtem Mehltau und Botrytis in Weintrauben registriert.

Markttrends für Agrochemikalien in Nordamerika

Schnelle Einführung biobasierter Agrochemikalien

Obwohl die Verbreitung synthetischer oder chemischer Pestizide in der Region weiterhin vorherrscht, ist in den letzten Jahren eine zunehmende Präferenz für biologische Pestizide zu beobachten, was vor allem auf die rasche Einführung nachhaltiger landwirtschaftlicher Praktiken wie Techniken des integrierten Pflanzenschutzes (IPM) und des ökologischen Landbaus zurückzuführen ist. Biobasierte agrochemische Produkte, die den Ertrag verbessern und sich positiv auf die Erntequalität und -größe in Sonderkulturen sowie auf die Haltbarkeit und die Nährwertqualität auswirken können, gewinnen an Interesse.

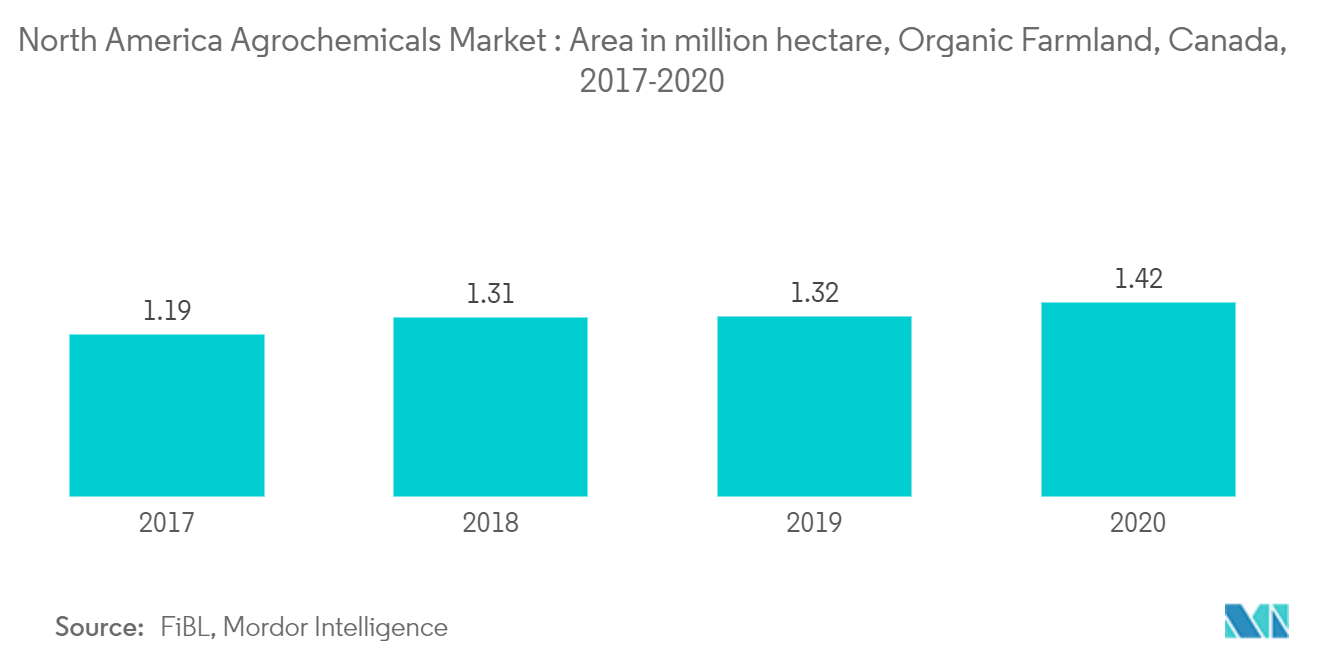

Nach Angaben des USDA gab es in der Bio-Umfrage 2019 16.585 zertifizierte Bio-Bauernhöfe, ein Anstieg von 17 % gegenüber 2016, die 5,5 Millionen zertifizierte Acres ausmachten, ein Anstieg von 9 % gegenüber 2016. Die Bio-Ackerfläche stieg von 3,13 Hektar auf 3,65 Hektar Hektar. Mit zunehmender Anbaufläche stieg auch der Verkauf zertifizierter Bio-Produkte. US-amerikanische Farmen und Ranches verkauften im Jahr 2019 fast 7,60 Milliarden US-Dollar an zertifizierten Bio-Produkten. Darüber hinaus stieg Kanadas Bio-Ackerlandfläche von 1,19 Millionen Hektar im Jahr 2017 auf 1,42 Millionen Hektar im Jahr 2020, so das Research Institute of Organica Agriculture (FiBL).

Einer der Schlüsselfaktoren für den Markt für Biopestizide sind höhere Investitionen in Forschung und Entwicklung, da die großen Agrochemieunternehmen ihre Investitionen in die Forschung und Entwicklung neuer und verbesserter biologischer Lösungen erhöhen. Beispielsweise erhielt Seipasa, ein spanisches Unternehmen, das sich auf die Entwicklung und Herstellung von Biopestiziden, Biostimulanzien und Düngemitteln für die Landwirtschaft spezialisiert hat, die Genehmigung, im Jahr 2020 drei neue Pflanzenschutzprodukte in Mexiko zu registrieren. Zu den registrierten Produkten gehören Pirecris (Bioinsektizid), Seipa System (Biofungizid), und Seican (Triple-Mode-Action-Produkt).

Daher wird erwartet, dass eine schnelle Einführung des ökologischen Landbaus zusammen mit der aktiven Beteiligung der Akteure an der Einführung neuer Produkte den gesamten Markt für Agrochemikalien im Prognosezeitraum antreiben wird..

Die Vereinigten Staaten dominieren den Markt

Laut einer Studie des US-Landwirtschaftsministeriums in Übereinstimmung mit der Environmental Protection Agency (EPA) sind Chlorpyrifos und Acephat die am häufigsten verwendeten Pestizidwirkstoffe im Agrarsektor des Landes.

Derzeit sind Mais, Sojabohnen, Weizen und Baumwolle für den größten Einsatz von Agrochemikalien auf dem US-Markt verantwortlich. Nach Angaben der FAO stieg der Sojabohnenertrag von 31.875 kg/ha im Jahr 2019 auf 33.785 kg/ha im Jahr 2020. Nach Angaben des National Agricultural Statistics Service (NASS) werden etwa 96 % der Sojabohnenernte in den Bundesstaaten des Mittleren Westens angebaut Land.

Montana ist ein wichtiges Ackeranbaugebiet im Westen des Landes, wobei die größte Fläche für den Weizenanbau genutzt wird. Laut NASS stieg der Einsatz von Kali im Weizenanbau von 40 Pfund/Acre im Jahr 2017 auf 46 Pfund/Acre im Jahr 2019. Dies deutet auf den umfangreichen Einsatz von Agrochemikalien hin und deutet auf eine lukrative Nutzung in der betroffenen Region hin.

Als führender Produzent von Mais, Sojabohnen und Weizen ist das Land daher auch ein großer Verbraucher von Düngemitteln. Aufgrund der zunehmenden Technologie und Innovation bei landwirtschaftlichen Produkten wird jedoch erwartet, dass der Einsatz von Düngemitteln in den Vereinigten Staaten in den kommenden Jahren optimiert wird.

Überblick über die nordamerikanische Agrochemieindustrie

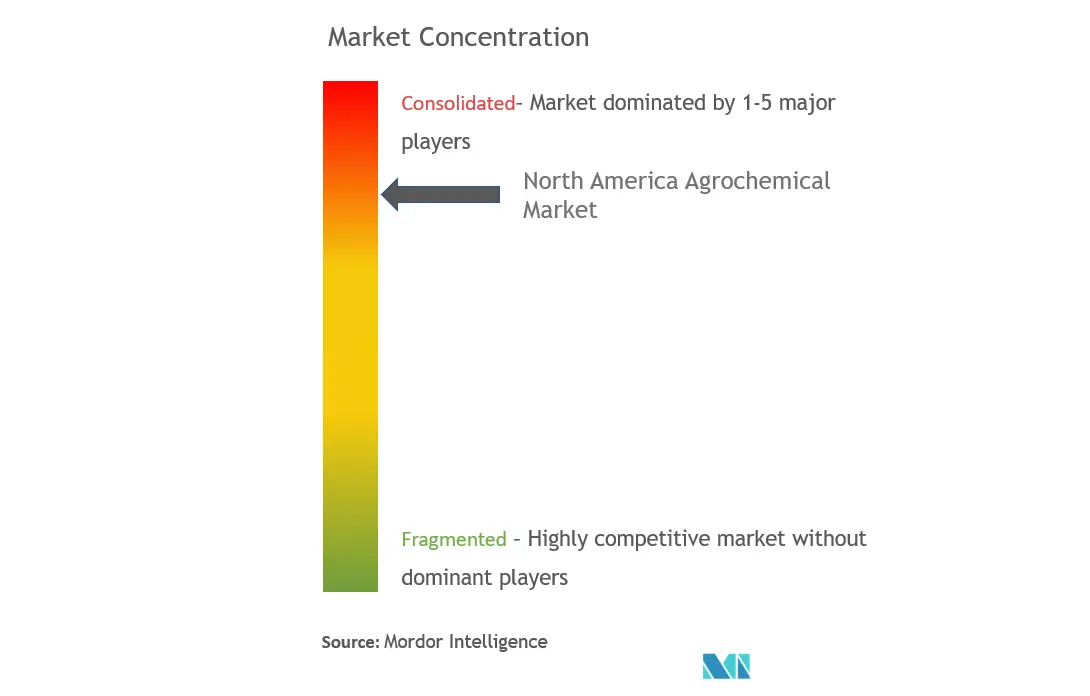

Der nordamerikanische Agrochemiemarkt ist ein stark konsolidierter Markt, wobei die Hauptakteure im Jahr 2021 einen großen Marktanteil ausmachen. Unternehmen wie Archer Daniels Midland Company (ADM), BASF SE, Bayer CropScience AG, Syngenta AG, Yara International ASA , Corteva Agriscience und FMC Corporation sind die Hauptakteure auf dem Markt. Diese Akteure konkurrieren um einen konstanten Marktanteil durch verschiedene Strategien wie Fusionen und Übernahmen, Partnerschaften, Erweiterungen und Produkteinführungen.

Marktführer für Agrochemikalien in Nordamerika

Bayer AG

Corteva Agriscience

BASF SE

Archer Daniels Midland Company (ADM)

Yara International ASA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Agrochemikalien in Nordamerika

Im August 2021 brachte Corteva zwei neue Herbizidprodukte auf den Markt Resicore XL und Lumiderm. Das Produkt Resicore XL ist ein Herbizid mit drei Wirkstoffen/Wirkweisen Acetochlor, Mesotrion und Clopyralid. Es handelt sich um ein Treibmittel für Maisherbizide vor und nach dem Auflauf, das eine erhöhte Pflanzensicherheit und Anwendungsflexibilität bei Mais mit einer Höhe von mehr als 11 Zoll bietet. Das Lumiderm enthält den Wirkstoff Cyantraniliprol und schützt Sojabohnenkeimlinge vor Insektenarten.

Im Mai 2021 schlossen sich Corteva Agriscience und BASF Canada Agricultural Solutions (BASF) zu einem gemeinsamen Ansatz zur Unkrautbekämpfung zusammen und empfahlen den kombinierten Einsatz der Herbizide Liberty 200 SN und Enlist auf Enlist E3TM-Sojaanbauflächen. Diese Partnerschaft wird den Einsatz von Herbiziden erhöhen und damit den Markt für Agrochemikalien erweitern.

Im August 2020 arbeiteten FMC und Zymergen zusammen, um sich auf die Entwicklung bahnbrechender Pflanzenschutzlösungen zu konzentrieren. FMC und Zymergen werden einen neuen und schnelleren Prozess zur Entdeckung natürlicher Produkte entwickeln, der zur Entwicklung neuartiger Pflanzenschutzlösungen für Landwirte auf der ganzen Welt führt.

Segmentierung der nordamerikanischen Agrochemieindustrie

Nach Angaben der OECD handelt es sich bei Agrochemikalien um kommerziell hergestellte, meist synthetische chemische Verbindungen, die in der Landwirtschaft eingesetzt werden, beispielsweise als Düngemittel, Pestizide oder Bodenverbesserer. Unternehmen der agrochemischen Industrie agieren in B2B- und B2C-Geschäftsformaten. Um etwaige Doppelzählungsfehler bei Markteinschätzungen auszuschließen, werden Großabnehmer, die Agrochemikalien für den Einzelhandelsverkauf nach der Wertschöpfung durch Weiterverarbeitung beschaffen, nicht als Teil des Agrochemikalienmarktes betrachtet.

Der nordamerikanische Markt für Agrochemikalien ist nach Typ (Düngemittel, Pestizide, Adjuvantien und Pflanzenwachstumsregulatoren), Anwendung (Getreide und Getreide, Hülsenfrüchte und Ölsaaten, Obst und Gemüse, Rasen und Zierpflanzen sowie andere Anwendungen) und Geografie (USA) segmentiert , Kanada, Mexiko und der Rest von Nordamerika). Der Bericht bietet eine Markteinschätzung und Prognose des nordamerikanischen Marktes für Agrochemikalien im Wert (in Mio. USD) für die oben genannten Segmente.

| Düngemittel |

| Pestizide |

| Adjuvantien |

| Pflanzenwachstumsregulatoren |

| Getreide und Getreide |

| Hülsenfrüchte und Ölsaaten |

| Früchte und Gemüse |

| Rasen und Zierpflanzen |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika |

| Typ | Düngemittel | |

| Pestizide | ||

| Adjuvantien | ||

| Pflanzenwachstumsregulatoren | ||

| Anwendung | Getreide und Getreide | |

| Hülsenfrüchte und Ölsaaten | ||

| Früchte und Gemüse | ||

| Rasen und Zierpflanzen | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

Häufig gestellte Fragen zur Marktforschung für Agrochemikalien in Nordamerika

Wie groß ist der nordamerikanische Markt für Agrochemikalien?

Die Größe des nordamerikanischen Marktes für Agrochemikalien wird im Jahr 2024 voraussichtlich 37,91 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,10 % auf 46,36 Milliarden US-Dollar wachsen.

Wie groß ist der Markt für Agrochemikalien in Nordamerika derzeit?

Im Jahr 2024 wird die Größe des nordamerikanischen Marktes für Agrochemikalien voraussichtlich 37,91 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem nordamerikanischen Markt für Agrochemikalien?

Bayer AG, Corteva Agriscience, BASF SE, Archer Daniels Midland Company (ADM), Yara International ASA sind die wichtigsten Unternehmen, die auf dem nordamerikanischen Markt für Agrochemikalien tätig sind.

Welche Jahre deckt dieser nordamerikanische Markt für Agrochemikalien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des nordamerikanischen Marktes für Agrochemikalien auf 36,42 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des nordamerikanischen Marktes für Agrochemikalien für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des nordamerikanischen Marktes für Agrochemikalien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der nordamerikanischen Agrochemieindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Agrarchemikalien in Nordamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die agrochemische Analyse für Nordamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.