Marokko Automobil Branche Marktgröße und Anteil

Marokko Automobil Branche Marktanalyse von Mordor Intelligenz

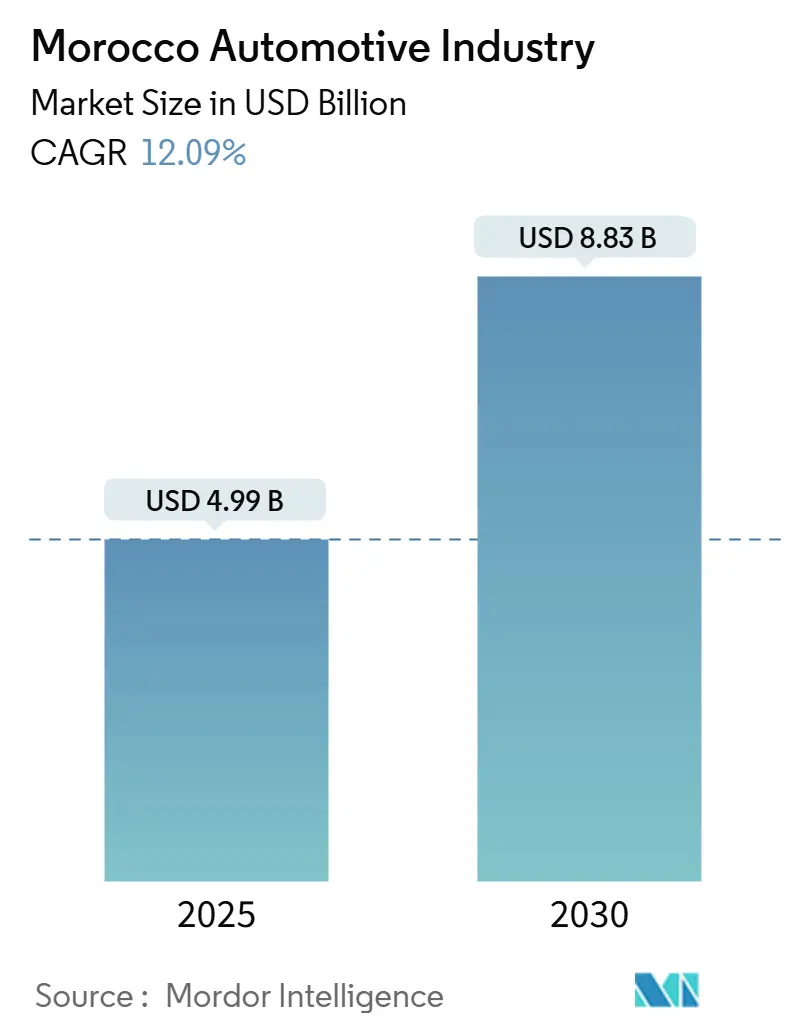

Der Marokko Automobil Markt ist mit USD 4,99 Milliarden im Jahr 2025 bewertet und ist auf dem Weg, USD 8,83 Milliarden bis 2030 zu erreichen, was eine CAGR von 12,09% über das Prognosefenster widerspiegelt. Exportorientierte Fertigung definiert nun den Sektor, mit 700.000+ Fahrzeugen, die jährlich von marokkanischen Montagelinien rollen, und ausgehenden Lieferungen, die 2024 EUR 15,1 Milliarden übersteigen. Europäisches Nearshoring, robuste Freihandelsabkommen mit 55 Ländern und Tangier Meds Rekord-Durchsatz von 578.500 Einheiten verankern gemeinsam den Marokko Automobil Markt als Afrikas größten Produktionshub.

Wichtige Berichtsergebnisse

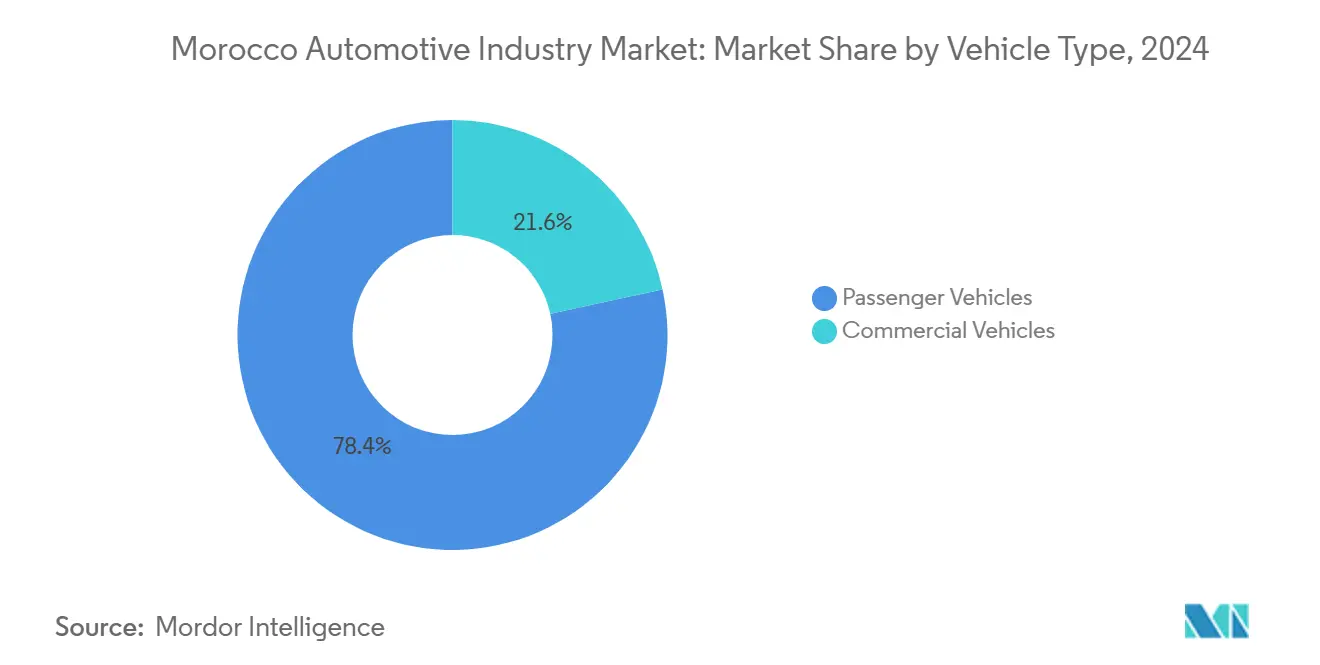

- Nach Fahrzeugtyp führten Personenwagen mit 78,43% Umsatzanteil In 2024; Nutzfahrzeuge werden voraussichtlich mit 13,22% CAGR bis 2030 expandieren.

- Nach Antriebsart repräsentierten BEVs 34,82% CAGR-Wachstumsdynamik, während Eis-Plattformen 82,31% der Marokko Automobil Marktgröße 2024 behielten.

- Nach Kraftstoffart behielt Benzin einen 66,13%-Anteil der marokkanischen Automobil Marktgröße In 2024; Alternativ Kraftstoffe verzeichnen eine 28,44% CAGR bis 2030.

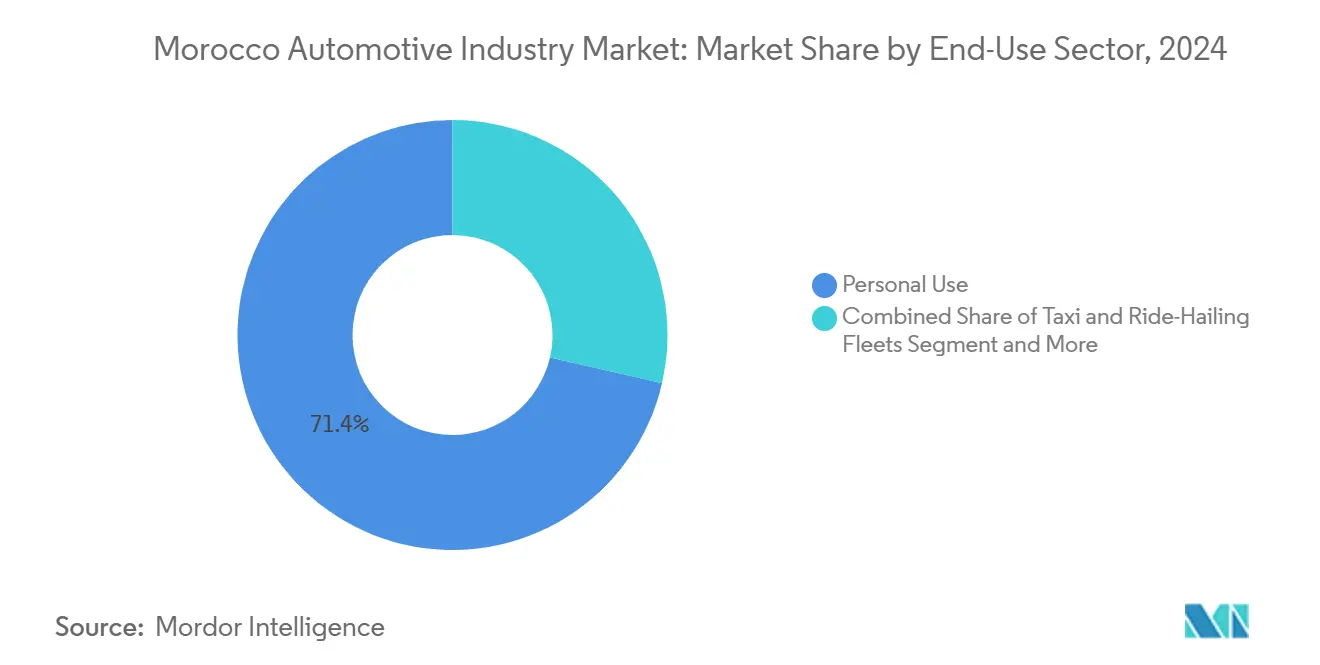

- Nach Endnutzung entfielen 71,43% des marokkanischen Automobil Marktanteils 2024 auf Privateigentum, während Taxi- und Ride-Hailing-Flotten mit einer 13,92% CAGR stiegen.

- Nach Geographie erfasste der Atlantische Küstengürtel 52,24% der Umsätze 2024; der Nördliche Industriekorridor verzeichnet die höchste 10,33% CAGR bis 2030.

Marokko Automobil Branche Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf Markt-CAGR | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Expandierende exportorientierte OEM-Fertigung | +1.8% | Nördlicher Industriekorridor und Atlantischer Küstengürtel | Mittelfristig (2-4 Jahre) |

| Regierungsanreize und Freizonenlogistik | +1.2% | National, konzentriert In Tangier- und Kenitra-Zonen | Kurzfristig (≤ 2 Jahre) |

| Steigende inländische Personenwagen-Nachfrage | +0.9% | Atlantischer Küstengürtel, Überlauf In Binnenregionen | Langfristig (≥ 4 Jahre) |

| Verlagerung europäischer OEMs zu Nearshoring nach der Pandemie | +1.1% | National, mit Fokus auf Nördlichen Korridor | Mittelfristig (2-4 Jahre) |

| Beschleunigter ev-Politik-Fahrplan & Ladeinfrastruktur | +0.7% | National, frühe Gewinne im Casablanca-Rabat-Korridor | Langfristig (≥ 4 Jahre) |

| Nordafrikanischer Automobil-Cluster | +0.4% | Nördlicher Industriekorridor, grenzüberschreitender Überlauf | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expandierende exportorientierte OEM-Fertigungskapazität

Marokkos Ausweitung der Automobil-Produktionskapazität verändert die globale Lieferkettenökonomie grundlegend, wobei Hersteller bis 2025 1 Million jährliche Einheiten anstreben, verglichen mit 700.000 In 2024. Renaults Überlegung einer Motorenfertigungsanlage stellt eine strategische Verlagerung hin zur vertikalen Integration dar, mit dem Ziel, den lokalen Inhalt von 65% auf 80% zu erhöhen und die Abhängigkeiten von europäischen Lieferketten zu reduzieren. Stellantis' Kenitra-Werk-Kapazität wird sich bis 2027 auf 400.000 Einheiten verdoppeln, kombiniert mit der Sopriam-Akquisition für verstärkte Marktkontrolle, was den Wettbewerb um inländische und Exportmarktanteile intensiviert. Das Aufkommen von NEO Motoren als Marokkos erste inländische Automobil-Marke im Juni 2024 führt lokale Fertigungskapazitäten ein, die die traditionelle OEM-Dominanz herausfordern. Leonis neue Kabelbaumfabrik In Agadir, die 3.000 Arbeitsplätze für Nutzfahrzeugkomponenten geschaffen hat, demonstriert das expandierende Lieferantenökosystem, das erhöhte Produktionsvolumen unterstützt. Diese Kapazitätserweiterung korreliert mit Marokkos 27%-igem Exportwachstum auf USD 13,9 Milliarden In 2024, wodurch das Land als Europas primärer Automobil-Lieferant nach Wert etabliert wird.

Regierungsanreize & Freizonenlogistik-Vorteile

Marokkos Freizonen-Strategie schafft Wettbewerbsvorteile, die europäische Hersteller nicht im Inland replizieren können, wobei die Tangier Automobil City-Erweiterung auf 1.185 Hektar über 150 Unternehmen und 20.000+ Arbeitsplätze unterbringt. Das Regierungsdekret zur Verdoppelung der zugewiesenen Zonenfläche spiegelt eine Nachfrage wider, die die ursprünglichen Projektionen übertrifft, wobei Unternehmen die Nähe zum Tangier Med-Hafen mit seiner 578.500-Fahrzeug-Abfertigungskapazität suchen. Steueranreize umfassen Verkehrssteuerbefreiungen für Hybrid- und Elektrofahrzeuge, die 2017 implementiert wurden, wodurch die Gesamtbetriebskosten reduziert und die ev-Adoption beschleunigt wird.[1]"Verkehrssteuerbefreiung Marokko", Internationale Energieagentur, www.iea.org.Die strategische Positionierung der Atlantischen Freizone zwischen Rabat und Casablanca zieht hoch-Tech-Automobil-Investitionen an, wobei jüngste Erweiterungen durch überwältigende Nachfrage internationaler Lieferanten getrieben werden. Marokkos 55+ Freihandelsabkommen bieten zollfreien Zugang zu Märkten mit über 1 Milliarde Verbrauchern, ein Logistikvorteil, der konkurrierenden Fertigungsstandorten nicht zur Verfügung steht. Das Konzept der integrierten Industrieplattformen (P2I) des Industriellen Beschleunigungsplans fördert Lieferanten-Clustering, das Transportkosten reduziert und Just-In-Zeit-Lieferfähigkeiten für OEM-Montagebetriebe verbessert.

Steigende inländische Personenwagen-Nachfrage der urbanen Mittelschicht

Marokkos urbane Mittelschicht-Expansion treibt die inländische Automobil-Nachfrage über die traditionelle exportfokussierte Produktion hinaus, wobei Personenfahrzeuge den höchsten Marktanteil In 2024 der Endverbrauchersegmente repräsentieren. Der 52,2%-ige regionale Marktanteil des Atlantischen Küstengürtels spiegelt konzentrierte Kaufkraft In den Casablanca-Rabat-Metropolregionen wider, wo Infrastrukturentwicklung das Fahrzeugeigentum-Wachstum unterstützt. Marokkos BIP-Wachstumsprognose von 4,3% In 2025, unterstützt durch nicht-landwirtschaftliche Sektoren einschließlich Automobil-Fertigung, schafft verfügbares Einkommenswachstum, das die inländische Nachfrage aufrechterhält. Die Regierung fokussiert sich auf die Arbeitsplatz-Partizipation von Frauen, mit dem Ziel einer 80%-igen Integration im Automobil-Sektor bis 2030, wodurch Haushaltseinkommen-Potenzial und Fahrzeugkaufkapazität erweitert werden.

Verlagerung europäischer OEMs zu Nearshoring nach der Pandemie

Die Nearshoring-Strategien europäischer Automobil-Hersteller positionieren Marokko als kritischen Lieferketten-Resilienz-Hub, insbesondere nach ukrainischen Kabelbaum-Produktionsstörungen, die deutsche Automobilhersteller zwangen, sich auf marokkanische Einrichtungen zu verlassen. Leoni und Kromberg & Schuberts marokkanische Betriebe füllten kritische Versorgungslücken für deutsche OEMs, was Marokkos strategische Bedeutung über Kostenvorteile hinaus demonstriert.[2]"Deutschlands expandierende Partnerschaft mit Marokko", Marokkanisches Institut für Politikanalyse, mipa.institute. Automobil-Produkte stellen 21% von Marokkos Exporten nach Deutschland dar, was tiefe Integration In europäische Lieferketten widerspiegelt, die über traditionelle französische Kolonialbindungen hinausgeht. Renaults 60%-ige lokale Beschaffungsleistung, mit dem Ziel von 65% bis Ende 2025, reduziert europäische Lieferketten-Vulnerabilitäten bei gleichzeitiger Aufrechterhaltung von Qualitätsstandards, die mit inländischer Produktion vergleichbar sind. Die Etablierung von über 230 Tier-1- und Tier-2-Lieferanten In Marokko schafft Redundanz für europäische Hersteller, die Lieferketten-Diversifikation suchen. STMicroelectronics' elektronische Chip-Produktionslinie für Tesla In Marokko repräsentiert Halbleiter-Nearshoring, das kritische Komponenten-Engpässe anspricht, die die europäische ev-Produktion beeinträchtigen. Dieser Nearshoring-Trend beschleunigt sich, da europäische Vorschriften zunehmend regionale Lieferketten für Kohlenstoff-Fußabdruck-Reduktion und Versorgungssicherheit bevorzugen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf Markt-CAGR | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Begrenztes lokales Tier-2/3-Lieferantenökosystem | -0.8% | National, akutesten In Binnen- & Südregionen | Mittelfristig (2-4 Jahre) |

| Hohe Abhängigkeit von importierten Komponenten | -0.6% | National, mit Atlantischer Küstengürtel-Konzentration | Kurzfristig (≤ 2 Jahre) |

| Fragmentierter Gebrauchtwagenmarkt | -0.4% | Atlantischer Küstengürtel & Binnenregionen | Langfristig (≥ 4 Jahre) |

| Knappheit an qualifizierten ev-Technikern | -0.3% | National, kritisch im Nördlichen Industriekorridor | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenztes lokales Tier-2/3-Lieferantenökosystem

Marokkos Automobil-Lieferkette bleibt durch unzureichende Tier-2- und Tier-3-Lieferanten-Entwicklung eingeschränkt, wodurch OEMs Komponenten importieren müssen, die lokal mit angemessener Industriekapazität hergestellt werden könnten. Renaults Motorenfabrik-Überlegung hängt von der Stärkung der lokalen Lieferkette ab, bevor mit der Investition fortgefahren wird, was darauf hinweist, dass Lieferantenökosystem-Lücken vertikale Integrationsmöglichkeiten begrenzen. Die aktuelle lokale Integrationsrate von 65%, obwohl beeindruckend für Schwellenmärkte, fällt hinter das 80%-Ziel zurück, das Kostenstrukturen optimieren und Importabhängigkeiten reduzieren würde. Kleine und mittlere Unternehmen (KMUs) fehlen die technischen Fähigkeiten und der Kapitalzugang, die erforderlich sind, um OEM-Qualitätsstandards zu erfüllen, was Engpässe In Lieferketten-Lokalisierungsbestrebungen schafft. Die Binnen- und Südregionen leiden besonders unter begrenzter Industrieinfrastruktur, wodurch die Lieferanten-Entwicklung im Atlantischen Küstengürtel und Nördlichen Industriekorridor konzentriert wird. Technologietransfer-Anforderungen für das Erreichen von 70-80% lokaler Integration erfordern Gießerei- und mechanische Fähigkeiten, die aktuelle marokkanische Lieferanten ohne erhebliche Investitions- und Ausbildungsprogramme nicht bereitstellen können.

Hohe Abhängigkeit von importierten Komponenten bei FX-Volatilität

Marokkos Automobil-Sektor steht persistenten Wechselkursrisiken aufgrund hohen Importinhalts In der Fahrzeugproduktion gegenüber, wobei Komponenten-Importe erhebliche Handelsbilanzdruck darstellen trotz wachsender Exporterlöse. Die Volatilität des Dirham gegenüber dem Euro beeinflusst Inputkosten für europäische OEMs, die In Marokko operieren, wodurch Margendrücke entstehen, die die Investitionsattraktivität während Phasen der Währungsschwäche reduzieren könnten. Die Konzentration der Automobil-Fertigung im Atlantischen Küstengürtel verstärkt die Wechselkurs-Exposition, da die meisten Komponenten-Importe durch Casablanca-Hafenanlagen fließen. Chinesische Batteriekomponenten-Investitionen, einschließlich Gotions USD 1,3 Milliarden Gigafactory und BTRs Kathoden-Werk, führen Yuan-denominierte Lieferketten-Elemente ein, die Währungskomplexität zur traditionellen Euro-Dirham-Exposition hinzufügen. Lieferketten-Störungen, wie die ukrainische Krise, die europäische Komponenten-Lieferanten beeinflusst, erzwingen Notbeschaffung zu Premiumpreisen, die Wechselkursdrücke während Krisenperioden verstärken.

Segmentanalyse

Nach Fahrzeugtyp: Nutzfahrzeuge treiben Exportwachstum

Nutzfahrzeuge demonstrieren die stärkste Wachstumsdynamik mit 13,22% CAGR bis 2030, trotz dass Personenfahrzeuge 78,43% Marktanteil In 2024 behalten. Diese Wachstumsbeschleunigung spiegelt Marokkos expandierende Rolle In nordafrikanischen Logistiknetzwerken und europäischen Nutzfahrzeugflotten-Modernisierungsprogrammen wider. Leichte Nutzfahrzeuge profitieren vom e-Handel-Wachstum und Last-Mile-Lieferungsexpansion, während schwere Nutzfahrzeuge Marokkos Infrastruktuentwicklungsprojekte und grenzüberschreitenden Handel mit Subsahara-Afrika bedienen.

Personenfahrzeug-Produktion fokussiert sich auf Exportmärkte, wobei Renaults Tangier-Werk 90% Exportraten In 89 Länder erreicht, was Marokkos Wettbewerbspositionierung für europäischen Marktzugang demonstriert. Die Dacia Logan- und Sandero-Modelle dominieren Produktionsvolumen, wobei europäische kostenbewusste Verbraucher und Schwellenmarkt-Käufer anvisiert werden. NEO Motoren' inländischer Markenstart im Juni 2024 führt lokale Personenfahrzeug-Fertigung ein, die Importabhängigkeit reduzieren und neue Marktdynamiken schaffen könnte. Nutzfahrzeug-Hersteller profitieren von Marokkos strategischer Lage für afrikanische Marktpenetration, wobei Tangier Med-Hafen sowohl europäische Exporte als auch afrikanische Vertriebsnetzwerke erleichtert.

Nach Antriebsart: BEV-Beschleunigung transformiert Marktdynamiken

Batterie Elektrisch Fahrzeuge steigen mit 34,82% CAGR bis 2030, während Internal Combustion Motor-Fahrzeuge 82,31% Marktanteil In 2024 behalten, wodurch eine dynamische Übergangsperiode entsteht, die Fertigungsprioritäten neu gestaltet. Gotions Gigafactory-Konstruktion, die 2025 beginnt, repräsentiert Afrikas erste Große ev-Batterie-Fertigungsanlage, mit Produktionskapazität, die europäische und inländische Marktnachfrage anvisiert. Dacia Springs 40,2%-iger Elektrofahrzeug-Marktanteil demonstriert Verbraucherakzeptanz erschwinglicher ev-Optionen, während Prämie-Segmente auf breitere Ladeinfrastruktur-Bereitstellung warten. Chinesische Hersteller betrachten Marokko als ihr europäisches Markt-Tor, indem sie Freihandelsabkommen nutzen, um EU-Zölle auf direkte chinesische Importe zu vermeiden.

Hybrid Elektrisch Fahrzeuge und Stecker-In Hybrid Elektrisch Fahrzeuge dienen als Übergangstechnologien, die von 2017er Verkehrssteuer-Befreiungen profitieren, die Gesamteigentumskosten reduzieren. Kraftstoff Zelle Elektrisch Fahrzeuge bleiben auf Pilotprogramme und Regierungsflotten-Versuche beschränkt, eingeschränkt durch Wasserstoffinfrastruktur-Entwicklungszeithorizonte. Das 52%-ige erneuerbare Energie-Ziel der Regierung bis 2030 unterstützt ev-Adoption durch Gewährleistung einer sauberen Stromversorgung für Ladenetzwerke. Fahrzeug-Zu-Netz-Technologie-Potenzial erreicht 7,7 GW kontrollierbarer Lasten bis 2030, wodurch neue Umsatzmöglichkeiten für ev-Besitzer und Netzstabilitätsvorteile für Versorgungsunternehmen geschaffen werden.

Nach Kraftstoffart: Alternative Kraftstoffe gewinnen Traktion

Alternativ Kraftstoffe beschleunigen mit 28,44% CAGR bis 2030, während Benzin 66,13% Marktanteil In 2024 behält, was Marokkos Energiediversifikationsstrategie und Umweltverpflichtungen widerspiegelt. CNG- und LPG-Adoption steigt In Nutzfahrzeugflotten, die operative Kostenreduzierungen suchen, insbesondere In Taxi- und Lieferdiensten, wo Kraftstoffkosten die Rentabilität erheblich beeinflussen. Biokraftstoff-Entwicklung nutzt Marokkos landwirtschaftliche Ressourcen und Abfallströme, wodurch Kreislaufwirtschaftsmöglichkeiten geschaffen werden, die ländliche Entwicklung und Energiesicherheitsziele unterstützen. Die erneuerbare Energie-Strategie der Regierung fördert Alternativ Kraftstoff-Adoption durch Infrastrukturinvestitionen und regulatorische Anreize, die saubere Energiequellen bevorzugen.

Diesel-Fahrzeuge stehen aufgrund europäischer Emissionsstandards und städtischer Luftqualitätsbedenken vor rückläufiger Nachfrage, insbesondere In Hauptmetropol-Gebieten, wo Verschmutzungsbeschränkungen sich verschärfen. Benzin-Fahrzeuge profitieren von etablierter Infrastruktur und Verbrauchervertrautheit, wobei sie Dominanz In Personenwagen-Segmenten trotz wachsender Umweltbewusstheit beibehalten. Marokkos Phosphat-Ressourcen bieten Rohstoffe für synthetische Kraftstoff-Entwicklung, wodurch potenziell neue Exportmöglichkeiten im globalen Energieübergang geschaffen werden. Die grünen Wasserstoff-Initiativen der OCP Gruppe unterstützen Alternativ Kraftstoff-Produktion, die sowohl inländische als auch europäische Märkte versorgen könnte, die kohlenstoffneutrale Transportlösungen suchen.

Nach Endverbrauchssektor: Flotten-Modernisierung beschleunigt

Privatnutzung dominiert mit 71,43% Marktanteil In 2024, angetrieben durch urbane Mittelschicht-Expansion und verbesserte Finanzierungsoptionen für individuelle Fahrzeugkäufe. Taxi- und Ride-Hailing-Flotten demonstrieren 13,92% CAGR-Wachstum, was Urbanisierungstrends und Mobilitäts-Dienstleistung-Proliferation In Hauptmetropol-Gebieten widerspiegelt. Unternehmens- und Regierungsflotten adoptieren zunehmend Elektrofahrzeuge für Nachhaltigkeitsberichterstattung und operative Kostenoptimierung, wodurch Demonstrations-Effekte geschaffen werden, die Privat Verbraucher-Adoption beeinflussen. Die Fahrzeug-Zu-Netz-Pilotprogramme der Regierung zielen auf Flottenbetreiber ab, die zusätzliche Umsatzströme aus Energiespeicher-Dienstleistungen suchen.

Flotten-Elektrifizierung profitiert von zentralisierter Ladeinfrastruktur, die Bereitstellungskosten im Vergleich zu individuellen Verbraucher-Installationen reduziert. Ride-Hailing-Dienste expandieren über traditionelle Taxi-Betriebe hinaus, wobei internationale Plattformen In marokkanische Märkte eintreten und Fahrzeugnachfrage antreiben. Unternehmensflotten-Modernisierungsprogramme priorisieren Kraftstoffeffizienz und Emissionsreduktionen, In Übereinstimmung mit internationalen Muttergesellschaft-Nachhaltigkeitsmandaten. Regierungsbeschaffungsrichtlinien bevorzugen zunehmend lokal hergestellte Fahrzeuge, wodurch inländisches Produktionswachstum und Technologietransfer-Ziele unterstützt werden.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Digitale Transformation gestaltet Distribution um

OEM-autorisierte Händler behalten einen 63,23% Marktanteil In 2024, indem sie etablierte Kundenbeziehungen und Dienstleistung-Fähigkeiten nutzen, die für komplexe Fahrzeugkäufe entscheidend bleiben. online-Direktverkäufe beschleunigen mit 17,21% CAGR bis 2030, angetrieben durch digital-einheimisch Verbraucher und Hersteller, die Margen-Optimierung durch Disintermediation suchen. Unabhängige Händler bedienen preissensitive Segmente und ländliche Märkte, wo OEM-Präsenz begrenzt bleibt, wodurch essentielle Marktabdeckung In unterversorgten Regionen bereitgestellt wird. Der fragmentierte Gebrauchtwagenmarkt stellt neue Fahrzeugverkäufe vor Herausforderungen, insbesondere In Segmenten, wo Preisunterschiede Gebrauchtoptionen bevorzugen.

Digitale Plattformen transformieren Fahrzeugkaufprozesse, wobei Hersteller In online-Konfiguratoren und virtuelle Showrooms investieren, die physische Händlernetzwerke ergänzen. Stellantis' Sopriam-Akquisition demonstriert vertikale Integrationsstrategien, die größere Kontrolle über Kundenerfahrung und Distributions-Margen bieten. Finanzinstitute partnern mit Herstellern, um wettbewerbsfähige Finanzierungspakete anzubieten, die Verkaufswachstum über alle Kanäle unterstützen. Ländliche Marktpenetration erfordert innovative Distributionsmodelle, die Kosteneffizienz mit Kundenservice-Qualität In geografisch verstreuten Standorten ausbalancieren.

Geographieanalyse

Der Atlantische Küstengürtel kommandiert 52,24% Marktanteil In 2024, indem er die Industrie-Konzentration des Casablanca-Rabat-Metropol-Korridors und inländische Kaufkraft nutzt. Diese Region profitiert von etablierter Fertigungsinfrastruktur, qualifizierter Arbeitskraft-Verfügbarkeit und Nähe zu Marokkos größten Verbrauchermärkten. Renaults Casablanca-Werk ergänzt die exportfokussierte Tangier-Anlage, bedient inländische Nachfrage bei gleichzeitiger Aufrechterhaltung von Produktionsflexibilität für regionale Marktmöglichkeiten. Die 65%-ige lokale Integrationsrate der Region In Automobil-Produktion übertrifft nationale Durchschnitte, was reife Lieferanten-Ökosysteme und Technologietransfer-Erfolg widerspiegelt.

Der Nördliche Industriekorridor demonstriert 10,33% CAGR-Wachstum bis 2030, angetrieben durch die Tangier Automobil City-Erweiterung auf 1.185 Hektar und strategische Positionierung für europäischen Marktzugang. Diese Region spezialisiert sich auf exportorientierte Fertigung, wobei Renaults Tangier-Werk 312.381 Fahrzeuge In 2024 produzierte und 90% Exportraten In 89 Länder erreichte. Die 578.500-Fahrzeug-Abfertigungskapazität des Tangier Med-Hafens bietet unvergleichliche Logistikvorteile für europäische Distribution, mit dedizierten Anschlüsse und Eisenbahnverbindungen, die Export-Effizienz optimieren. Chinesische Batterie-Hersteller, einschließlich Gotion und BTR, wählen diese Region für ihre afrikanischen Operationen, indem sie die Nähe zu europäischen Märkten und etablierte Automobil-Ökosysteme nutzen.

Die Binnen- und Südregionen tragen minimal zur aktuellen Automobil-Produktion bei, repräsentieren aber zukünftige Wachstumsmöglichkeiten durch Regierungsentwicklungsinitiativen und Lieferanten-Ökosystem-Expansion. Der 5,1%-ige BIP-Beitrag der Ostregion hebt wirtschaftliche Marginalisierung hervor, die Automobil-Investitionen durch Arbeitsplatzschaffung und industrielle Diversifikation adressieren könnten.[3]"de-Peripheralisierung von Marokkos Osten angesichts des Klimawandels und Grenzsicherung", Carnegie Endowment für International Peace, carnegieendowment.org. Klimawandel-Auswirkungen, insbesondere Wasserknappheit, beschränken landwirtschaftliche Beschäftigung und treiben ländlich-urbane Migration an, die Arbeitskraft für die Automobil-Industrie bereitstellen könnte. Regierungsprogramme, die regionale Entwicklung anvisieren, umfassen Infrastrukturinvestitionen und kooperative Initiativen, die diese Gebiete für industrielle Expansion vorbereiten.

Wettbewerbslandschaft

Marokkos Automobil-Markt zeigt moderate Konzentration mit europäischen OEMs, die dominante Positionen beibehalten, während chinesische Hersteller als disruptive Kräfte aufkommen, die ev-Marktsegmente anvisieren. Renault Gruppe ist einer der Hauptakteure im Markt, indem es First-Mover-Vorteile und tiefe lokale Integration nutzt. Der Wettbewerb intensiviert sich, da Hersteller vertikale Integrationsstrategien verfolgen, wobei Renault Motorenfertigung erwägt, um hohen lokalen Inhalt zu erreichen und europäische Lieferketten-Abhängigkeiten zu reduzieren.

Etablierte europäische OEMs skalieren aktiv Produktionskapazitäten und verbessern lokale Integrationsbemühungen, während neue Marktteilnehmer technologische Differenzierung priorisieren und Marktzugang sichern. Durch die Nutzung von Marokkos robusten Handelsverbindungen und effizienter Logistikinfrastruktur erreichen europäische Firmen hohe Exportraten und positionieren sich wettbewerbsfähig im globalen Markt. Gleichzeitig nutzen chinesische Akteure strategisch Marokko als Hub, um internationale Zölle zu umgehen und umfassende Batterie-Lieferketten zu etablieren, wodurch sie ihre Präsenz In der Region weiter stärken. Die wachsende Bedeutung des Zugangs zu Halbleiter- und Batterietechnologie wird zu einem kritischen Faktor, der die traditionelle Betonung auf Montagefähigkeiten übertrifft.

Der Markt präsentiert erhebliche Möglichkeiten im kommerziellen ev-Segment und der Entwicklung inländischer Marken, wie durch NEO Motoren geplanten Start 2024 belegt. Erfolg In dieser sich entwickelnden Landschaft zu erreichen erfordert eine strategische Balance zwischen dem Antrieb von Exportwachstum und der Förderung der lokalen Marktexpansion. Deutsche Lieferanten gewinnen zunehmend an Prominenz, da sie Lieferketten-Störungen addressieren und ihre Rolle im Ökosystem verstärken. Darüber hinaus wird Marktkonsolidierung erwartet, wobei Skalierung als entscheidender Faktor für die Rechtfertigung lokaler Investitionen und Gewährleistung langfristiger Nachhaltigkeit auftritt.

Marokko Automobil Branche Industrieführer

-

Toyota Motor Corporation

-

Volkswagen AG

-

Hyundai Motor Company

-

Ford Motor Company

-

Renault Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Gotion hoch Tech begann mit dem Bau seiner USD 1,3 Milliarden Elektrofahrzeug-Batterie-Gigafactory In Marokko und markierte den Beginn von Afrikas erster Großer ev-Batterie-Fertigungsanlage mit geplanter Produktion für 2026.

- Januar 2025: Leoni AG eröffnete eine neue Kabelbaumsysteme-Fabrik In Agadir, Marokko, mit USD 194 Millionen Investition, die 3.000 Arbeitsplätze In Verwaltung, Ingenieurswesen und Produktion schafft, um Nutzfahrzeughersteller zu bedienen.

- Juli 2024: Stellantis vollendete die Akquisition von Sopriam, einer Tochtergesellschaft der Al Mada Gruppe, um seinen Griff auf den marokkanischen Markt zu stärken und bis 2030 einen angestrebten 22% Marktanteil zu erreichen, während die Kenitra-Werkkapazität bis 2027 auf 400.000 Fahrzeuge verdoppelt wird.

Marokko Automobil Branche Berichtsumfang

Die Automobil-Industrie umfasst eine vielfältige Palette von Unternehmen und Organisationen, die In verschiedenen Phasen beteiligt sind, einschließlich Design, Entwicklung, Fertigung, Marketing und Verkauf von Kraftfahrzeugen. Diese Industrie spielt eine kritische Rolle In der globalen Wirtschaft, treibt Innovation und technologische Fortschritte voran und bedient gleichzeitig Verbraucher- und kommerzielle Transportbedürfnisse.

Die Marokko Automobil Branche ist segmentiert nach Fahrzeugtypen, nach Kraftstofftypen. Nach Fahrzeugtypen ist der Markt segmentiert In Zweiräder, Personenwagen, Nutzfahrzeuge und Dreiräder. Nach Kraftstoffart ist der Markt segmentiert In Diesel, Benzin/Gasoline, Elektro, CNG/LPG und andere. Für jedes Segment wurden Marktdimensionierung und Prognose basierend auf dem Wert (USD) durchgeführt.

| Personenfahrzeuge | |

| Nutzfahrzeuge | Leichte Nutzfahrzeuge |

| Mittlere und schwere Nutzfahrzeuge |

| Verbrennungsmotor (ICE) |

| Hybrid-Elektrofahrzeuge (HEV) |

| Plug-In-Hybrid-Elektrofahrzeuge (PHEV) |

| Battery-Elektrofahrzeuge (BEV) |

| Brennstoffzellen-Elektrofahrzeuge (FCEV) |

| Benzin |

| Diesel |

| Alternative Kraftstoffe (CNG/LPG/Biokraftstoffe) |

| Privatnutzung |

| Taxi & Ride-Hailing-Flotten |

| Unternehmens- & Regierungsflotten |

| OEM-autorisierte Händler |

| Unabhängige Händler |

| Online-Direktverkäufe |

| Nördlicher Industriekorridor (Tanger-Tetouan-Al Hoceima) |

| Atlantischer Küstengürtel (Casablanca-Settat & Rabat-Salé-Kenitra) |

| Binnen- & Südregionen |

| Nach Fahrzeugtyp | Personenfahrzeuge | |

| Nutzfahrzeuge | Leichte Nutzfahrzeuge | |

| Mittlere und schwere Nutzfahrzeuge | ||

| Nach Antriebsart | Verbrennungsmotor (ICE) | |

| Hybrid-Elektrofahrzeuge (HEV) | ||

| Plug-In-Hybrid-Elektrofahrzeuge (PHEV) | ||

| Battery-Elektrofahrzeuge (BEV) | ||

| Brennstoffzellen-Elektrofahrzeuge (FCEV) | ||

| Nach Kraftstoffart | Benzin | |

| Diesel | ||

| Alternative Kraftstoffe (CNG/LPG/Biokraftstoffe) | ||

| Nach Endverbrauchssektor | Privatnutzung | |

| Taxi & Ride-Hailing-Flotten | ||

| Unternehmens- & Regierungsflotten | ||

| Nach Vertriebskanal | OEM-autorisierte Händler | |

| Unabhängige Händler | ||

| Online-Direktverkäufe | ||

| Nach Geographie (Innerhalb Marokkos) | Nördlicher Industriekorridor (Tanger-Tetouan-Al Hoceima) | |

| Atlantischer Küstengürtel (Casablanca-Settat & Rabat-Salé-Kenitra) | ||

| Binnen- & Südregionen | ||

Im Bericht beantwortete Schlüsselfragen

Wie Groß ist der Marokko Automobil Markt In 2025?

Der Marokko Automobil Markt steht bei USD 4,99 Milliarden In 2025 und wird voraussichtlich USD 8,83 Milliarden bis 2030 erreichen.

Welches Segment expandiert am schnellsten?

Nutzfahrzeuge steigen mit 13,20% CAGR, während Batterie Elektrisch Fahrzeuge die höchste 34,80% CAGR über Antriebsarten verzeichnen.

Warum wählen OEMs Marokko über andere afrikanische Nationen?

Eine Mischung aus 55+ Freihandelsabkommen, Tangier Meds Hafenkapazität und attraktiven Steueranreizen geben Marokko unvergleichliche Exportlogistik nach Europa.

Was unternimmt Marokko zur Lokalisierung der Komponenten-Versorgung?

Der Industrielle Beschleunigungsplan der Regierung clustert Lieferanten In Freizonen, und OEMs streben 80% lokalen Inhalt durch Hinzufügung von Motor-, Kabelbaum- und Batteriefabriken an.

Seite zuletzt aktualisiert am: