MEA-Pflanzenöl-Marktanalyse

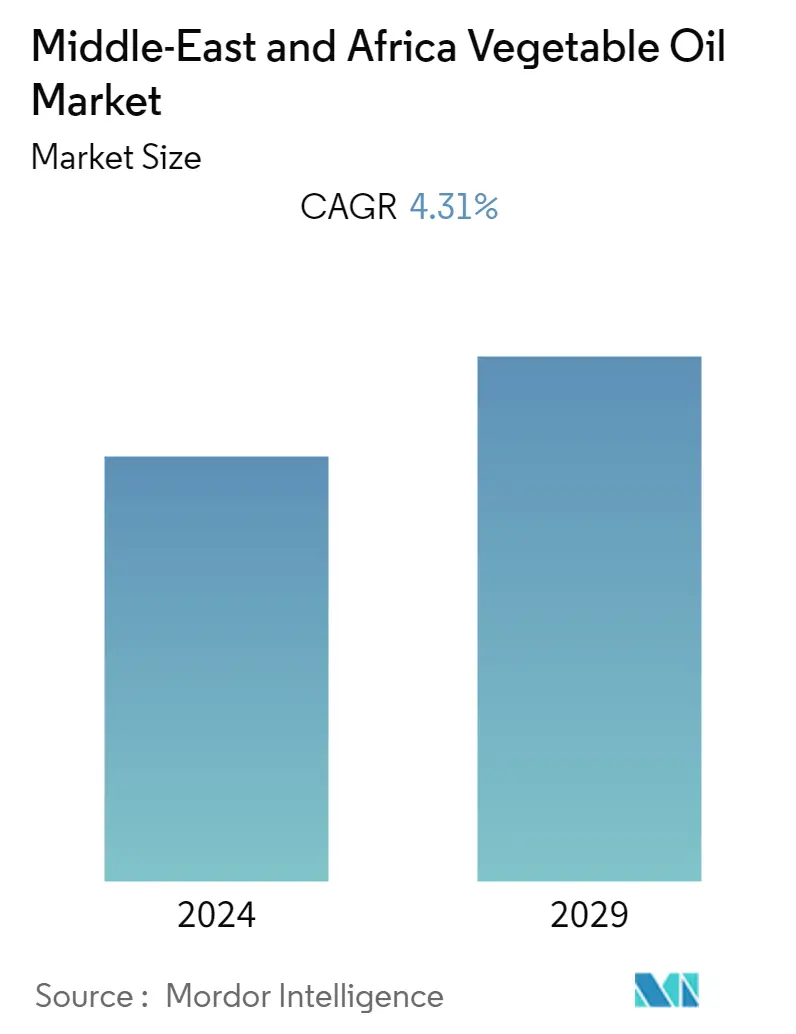

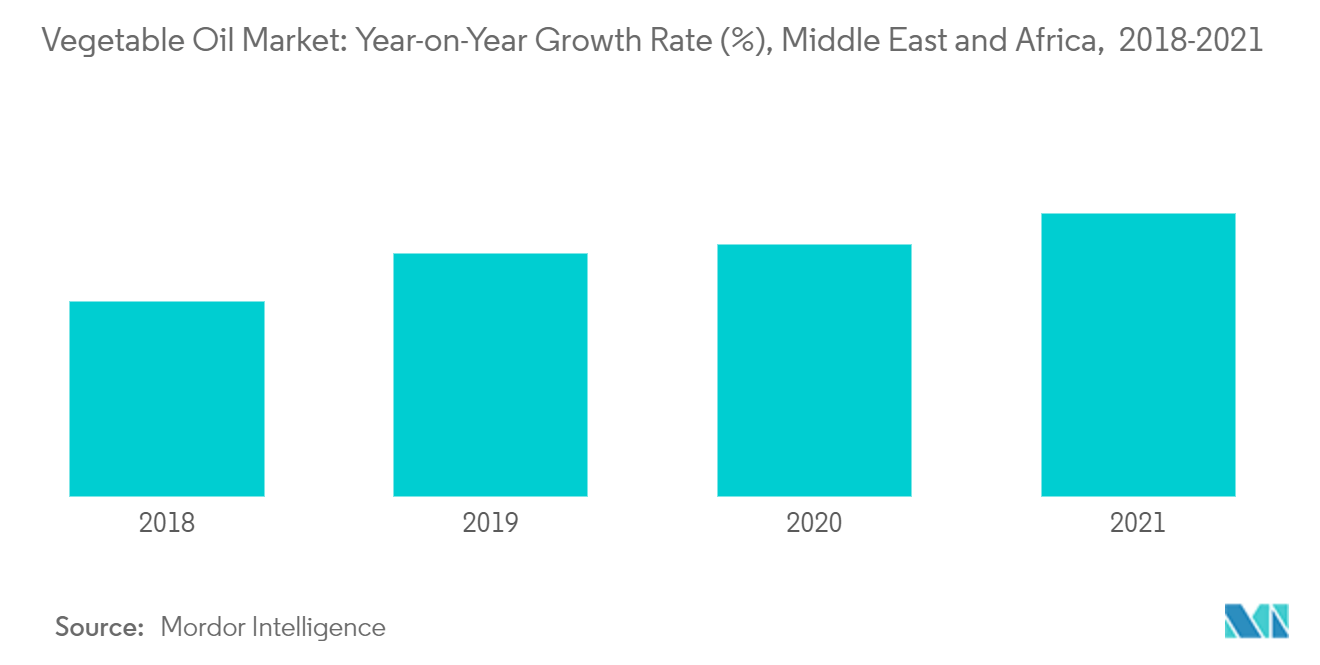

Der Pflanzenölmarkt im Nahen Osten und in Afrika wird im Prognosezeitraum (2022 – 2027) voraussichtlich eine jährliche Wachstumsrate von 4,31 % verzeichnen.

Laut dem Bericht des US-Landwirtschaftsministeriums stagnierte die Wachstumsrate des Rapsölverbrauchs in Ländern im Nahen Osten wie den Vereinigten Arabischen Emiraten und belief sich in den Jahren 2017 und 2018 auf 17.000 Tonnen Prognosezeitraum. Auf dem regionalen Markt ist ein Anstieg des Exports von Rapsöl zu beobachten. Darüber hinaus wird erwartet, dass die Vereinigten Arabischen Emirate aufgrund der Importmöglichkeiten, die sich aus dem anhaltenden Handelskrieg zwischen China und Kanada ergeben, den Export von Rapsöl auf den chinesischen Markt weiter steigern werden.

In der Region des Nahen Ostens werden Pflanzenöle wie Sonnenblumenöl, Sojaöl und andere für Körperpflegeanwendungen verwendet. Laut einem USDA-Bericht importierte die Region Naher Osten im Zeitraum 2018–2019 248.000 Tonnen Sojaöl.

Cargill Incorporate ist mit seinem breiten Angebotsspektrum, zu dem unter anderem Maisöl, Rapsöl, Sojaöl, Sonnenblumenöl und Palmöl gehören, der führende Akteur im Land.

MEA-Markttrends für Pflanzenöle

Steigende Nachfrage nach angereichertem Speiseöl

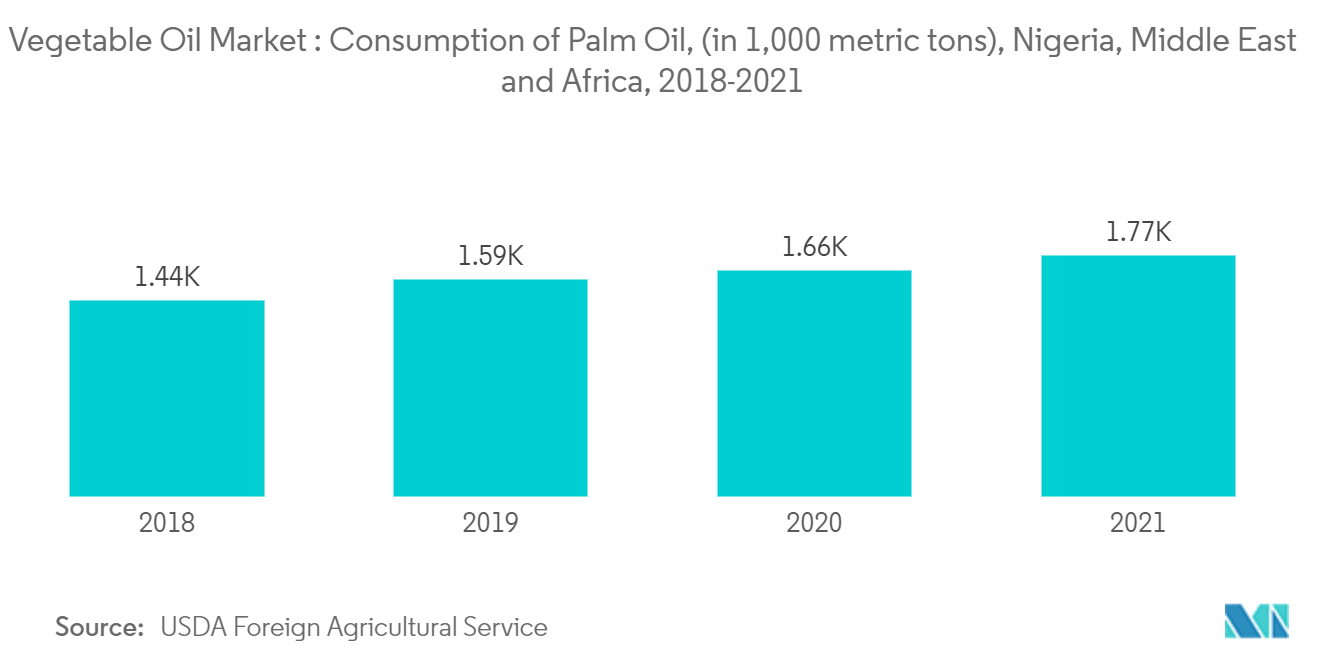

Gemessen an der Ölproduktion pro Anbauflächeneinheit blieb der Palmölanbau weltweit der effektivste Anbau. Etwa ein Hektar Ölpalmenanbau produziert zehnmal mehr Öl als alle anderen Ölsaaten. Beispielsweise liefert DH Brothers Industries (Pty) Ltd desodoriertes Palmolein an McDonald's und verschiedene Fast-Food-Restaurants sowie an andere industrielle Abnehmer von Palmolein und anderen Palmölprodukten. Die Tierfutter- und Tiernahrungsindustrie ist der nächste große Industriezweig, der die Nachfrage nach Speiseölen wie Palmöl, Maisöl und vielen anderen in Ländern des Nahen Ostens, vor allem Saudi-Arabien und den Vereinigten Arabischen Emiraten, beeinflusst. Darüber hinaus wird Maisöl in der Futtermittelanwendung verwendet. Der Anstieg der Palmölanwendung ist auf niedrigere Preise im Vergleich zu Sojaöl, Sonnenblumenöl und Olivenöl zurückzuführen. Das ölreiche Land (Saudi-Arabien) importiert den größten Teil des Palmöls aus Malaysia und Indonesien, insbesondere für seine Lebensmittelverarbeitungsbetriebe. Palmöl hat mehrere funktionelle Vorteile, wie z. B. die Gesundheit des Gehirns, Anti-Aging und Vitamin A. Aufgrund des niedrigen Trans -Fettgehalt und erschwingliche Preise, der Markt für Palmöle in den Regionen Naher Osten und Afrika.

Südafrika hielt den größten Marktanteil

Einem USDA-Bericht zufolge machten Sonnenblumen- und Sojaöl einen Anteil von 56 % des im Land produzierten Pflanzenöls aus, was 209.000 bzw. 198.000 Tonnen Sonnenblumen- und Sojaöl entspricht. Südafrika ist der größte Produzent von Sonnenblumenöl, mit geschätzten 464.000 Tonnen Öl aus Samen in den Jahren 2019 bis 2020, und es wurde vorhergesagt, dass es für die Jahre 2021-2022 die Fähigkeit hat, nahezu etwa 507.000 Tonnen zu produzieren. Der südafrikanische Palmölmarkt ist für seine Verwendung in Kosmetika und Lebensmitteln stark von Importen aus Indonesien und Malaysia abhängig. In Südafrika haben lokale Hersteller Schwierigkeiten, 100 % RSPO-zertifiziertes Palmöl zu kaufen, da der Großteil des nachhaltigen Palmöls und seiner Produkte im europäischen Raum verkauft wird, was ihre Wirtschaft viel stärker ankurbelt. Um Nachhaltigkeit bei Verbrauchern zu fördern, hat das Land über 16 RSPO-Mitglieder, zu denen Konsumgüterhersteller wie DH Brothers Industries (Pty) Ltd und Rhodes Food Group aus Südafrika gehören. Die umfassende Verwendung von Palmöl in verschiedenen Lebensmittel- und Getränkeprodukten wie Backwaren, Milchprodukten, herzhaften Snacks, Süßwaren, Margarine und Fetten und anderen, gefolgt von einer zunehmenden Gastronomie, ist einer der Hauptfaktoren, die den Palmölmarkt vorantreiben das Land.

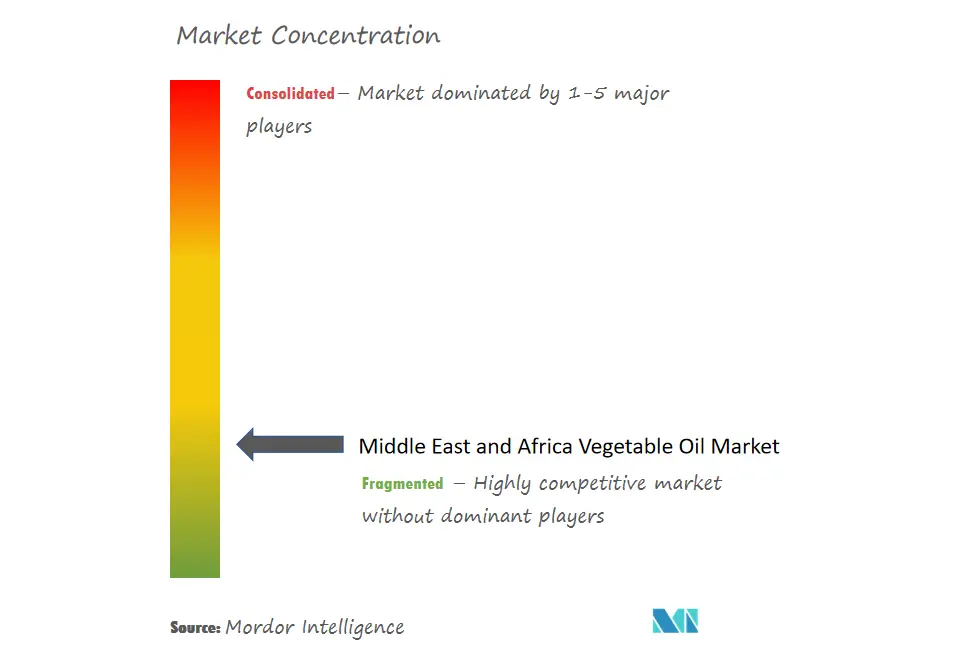

Überblick über die MEA-Pflanzenölindustrie

Der Gemüsemarkt im Nahen Osten und in Afrika ist ein hart umkämpfter Markt mit der Präsenz verschiedener großer und lokaler Akteure. Die aktivsten Unternehmen auf dem Pflanzenölmarkt im Nahen Osten und in Afrika sind unter anderem ADVOC (ABU DHABI VEGETABLE OIL COMPANY), Amira Nature Foods Ltd, Wilmar International Limited und Cargill, Incorporated. Die aktiven Unternehmen auf dem Markt haben Produktinnovationen aufgrund der sich ändernden Verbraucherpräferenzen in der Region als Strategie übernommen. Das Hauptaugenmerk der Unternehmen liegt darauf, Produkte mit einem breiteren Anwendungsspektrum anzubieten, die alle Bereiche der Futtermittel-, Lebensmittel- und Getränkeindustrie sowie der Industrie unterstützen und so effizient auf die Vorlieben der Verbraucher eingehen. Darüber hinaus verfolgen die Unternehmen eine kontinuierliche Expansionsstrategie, um sich einen Wettbewerbsvorteil auf dem Markt zu verschaffen und ihre geografische Präsenz und Kundenbasis zu erweitern.

MEA-Marktführer für Pflanzenöle

Cargill, Incorporated

Sime Darby Plantation Berhad

Wilmar International Limited

Amira Nature Foods Ltd

ADVOC (ABU DHABI VEGETABLE OIL COMPANY)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Pflanzenölmarktnachrichten

- Im Jahr 2021 gab Al Ghurair die Übernahme (EOCD) der Edible Oil Company LLC bekannt, einem großen Unternehmen im Bereich der Mehrsaaten, das in den Regionen des Nahen Ostens vertreten ist. Mit der Unterzeichnung dieser Vereinbarung erweitert das Unternehmen seine Ressourcen und Geschäftsaktivitäten auf Dubai und andere Länder im Nahen Osten.

- Im Jahr 2021 gab Archer Daniels Midland Co. die Vereinbarung mit Marathon Petroleum Corp. über den Aufbau eines Joint Ventures zur Herstellung von Sojaöl bekannt, um die schnell steigende Nachfrage nach erneuerbarem Dieselkraftstoff zu decken. ADM hat einen Vertrag mit MPC geschlossen, um der steigenden Nachfrage nach Sojaöl in den Regionen des Nahen Ostens gerecht zu werden.

- Im Jahr 2019 gingen Sime Darby Oils und die Abu Dhabi Plant Oil Company eine strategische Partnerschaft zur Vermarktung von Öl- und Fettprodukten in der Region Naher Osten und Nordafrika (MENA) ein, in der beide Unternehmen als ein einziges Vertriebs- und Marketingteam operieren werden.

Segmentierung der MEA-Pflanzenölindustrie

Der Pflanzenölmarkt im Nahen Osten und in Afrika wurde nach Produkttypen segmentiert, zu denen Palmöl, Sojaöl, Rapsöl, Sonnenblumenöl, Olivenöl und andere Produkttypen gehören. Je nach Anwendung wird der Markt in Lebensmittel, Futtermittel und Industrie unterteilt. Die Studie umfasst auch die regionale Analyse der wichtigsten Länder wie Südafrika, die Vereinigten Arabischen Emirate sowie den Rest des Nahen Ostens und Afrikas. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Palmöl |

| Sojaöl |

| Rapsöl |

| Sonnenblumenöl |

| Olivenöl |

| Andere Produkttypen |

| Essen |

| Füttern |

| Industriell |

| Südafrika |

| Vereinigte Arabische Emirate |

| Rest des Nahen Ostens und Afrikas |

| Nach Produkttyp | Palmöl |

| Sojaöl | |

| Rapsöl | |

| Sonnenblumenöl | |

| Olivenöl | |

| Andere Produkttypen | |

| Auf Antrag | Essen |

| Füttern | |

| Industriell | |

| Nach Geographie | Südafrika |

| Vereinigte Arabische Emirate | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Marktforschung zu Pflanzenölen

Wie groß ist der Pflanzenölmarkt im Nahen Osten und Afrika derzeit?

Der Pflanzenölmarkt im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,31 % verzeichnen.

Wer sind die Hauptakteure auf dem Pflanzenölmarkt im Nahen Osten und in Afrika?

Cargill, Incorporated, Sime Darby Plantation Berhad, Wilmar International Limited, Amira Nature Foods Ltd, ADVOC (ABU DHABI VEGETABLE OIL COMPANY) sind die größten Unternehmen, die auf dem Pflanzenölmarkt im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Pflanzenölmarkt für den Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Pflanzenölmarktes im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Pflanzenölmarktes im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

MEA-Pflanzenöl-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von MEA-Pflanzenöl im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die MEA-Pflanzenölanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.