Marktanalyse für Öl- und Gasleitungsrohre im Nahen Osten

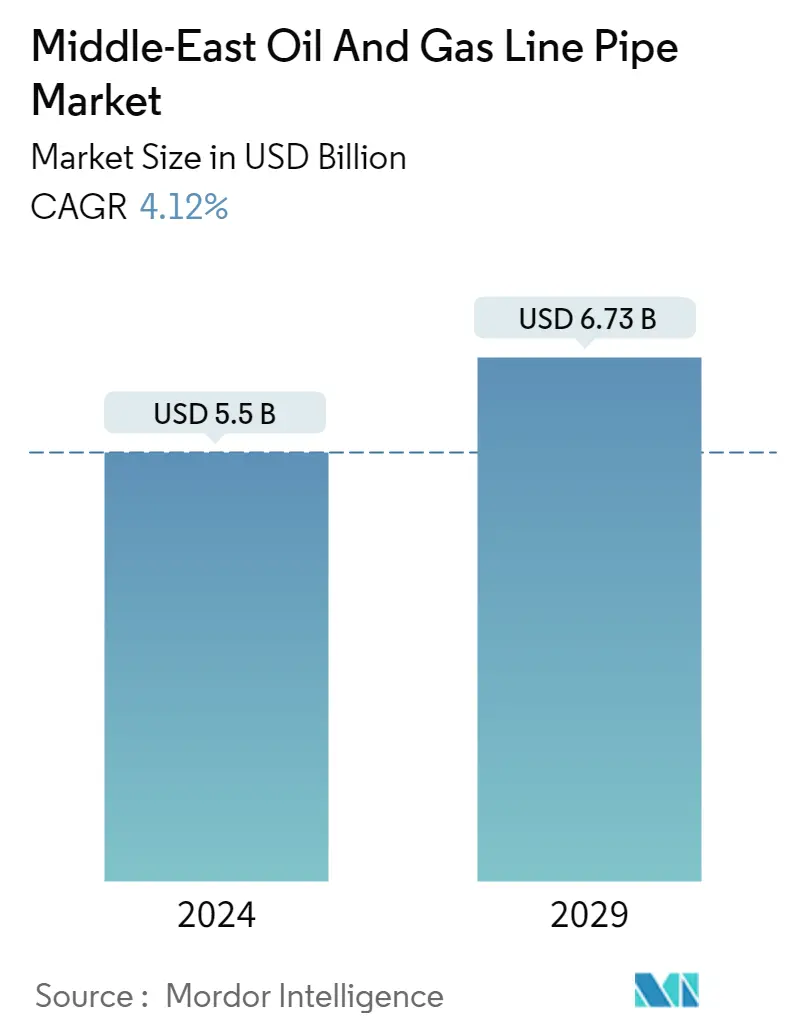

Die Größe des Marktes für Öl- und Gasleitungsrohre im Nahen Osten wird im Jahr 2024 auf 5,5 Milliarden US-Dollar geschätzt und soll bis 2029 6,73 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,12 % im Prognosezeitraum (2024–2029) entspricht.

Der COVID-19-Ausbruch im ersten Quartal 2020 hatte aufgrund verhängter Sperrbeschränkungen zu Verzögerungen bei Pipeline-Projekten geführt. Darüber hinaus führte der Rückgang des Stromverbrauchs zu einem Rückgang der Gasnachfrage, und auch Reisebeschränkungen wirkten sich negativ auf den Ölverbrauch aus. Es wird erwartet, dass Faktoren wie der zunehmende Ausbau der Gasinfrastruktur, wachsende Investitionen und die zunehmende Kapazität von Entsalzungsanlagen den Markt im Prognosezeitraum antreiben werden. Allerdings dürfte die hohe Volatilität der Rohölpreise das Marktwachstum behindern.

- Aufgrund der zahlreichen Vorteile im Vergleich zu anderen Typen wird erwartet, dass das Segment der nahtlosen Typen im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

- Es wird erwartet, dass die Zunahme von Offshore-Explorations- und Produktionsprojekten in den kommenden Jahren hervorragende Chancen für die Marktteilnehmer schaffen wird, da diese Projekte den Weg für ein stärkeres Wachstum der Leitungsrohrindustrie ebnen.

- Es wird erwartet, dass Saudi-Arabien im Prognosezeitraum den Markt für Öl- und Gasleitungsrohre im Nahen Osten dominieren wird.

Markttrends für Öl- und Gasleitungsrohre im Nahen Osten

Das Segment der nahtlosen Typen verzeichnet ein deutliches Wachstum

- Nahtlose Leitungsrohre sind kleine Teile einer langen Rohrleitung, die durch Erhitzen und Umformen massiver Stahlstäbe, sogenannte Knüppel, in runde Formen hergestellt werden. Diese Knüppel werden weiter erhitzt und dann von einem kugelförmigen Locher durchstochen, über den der Stahl gespannt wird und hat die Form eines Hohlrohrs ohne Nähte auf der Oberfläche.

- Solche Leitungsrohre eignen sich in der Regel für Hochdruckanwendungen, beispielsweise im Öl- und Gas-Midstream-Bereich, in Raffinerien, in der chemischen Industrie usw. Darüber hinaus hängt die allgemeine Verwendung solcher Leitungsrohre von ihrer Dicke ab. Daher sind bei Hochdruckanwendungen höhere Dicken erforderlich.

- Zu den Vorteilen der Verwendung dieser Leitungsrohre gehören ihre Fähigkeit, die Druckfestigkeit der Rohrleitung zu verbessern, die für die Installation anderer Geräte zwischen zwei Leitungsrohren erforderliche Gleichmäßigkeit der Form und ihre höhere Festigkeit unter Last. Allerdings weisen diese Leitungsrohre trotz einiger Vorteile auch ebenso viele Nachteile auf, die in der Regel bei der Herstellung auftreten. Zu diesen Nachteilen gehören hohe Kosten, Eigenspannungen durch instabile Abkühlung, die zu Verformungen führen, sowie ungleichmäßige Dicke und Breite des Rohrs nach dem Abkühlen.

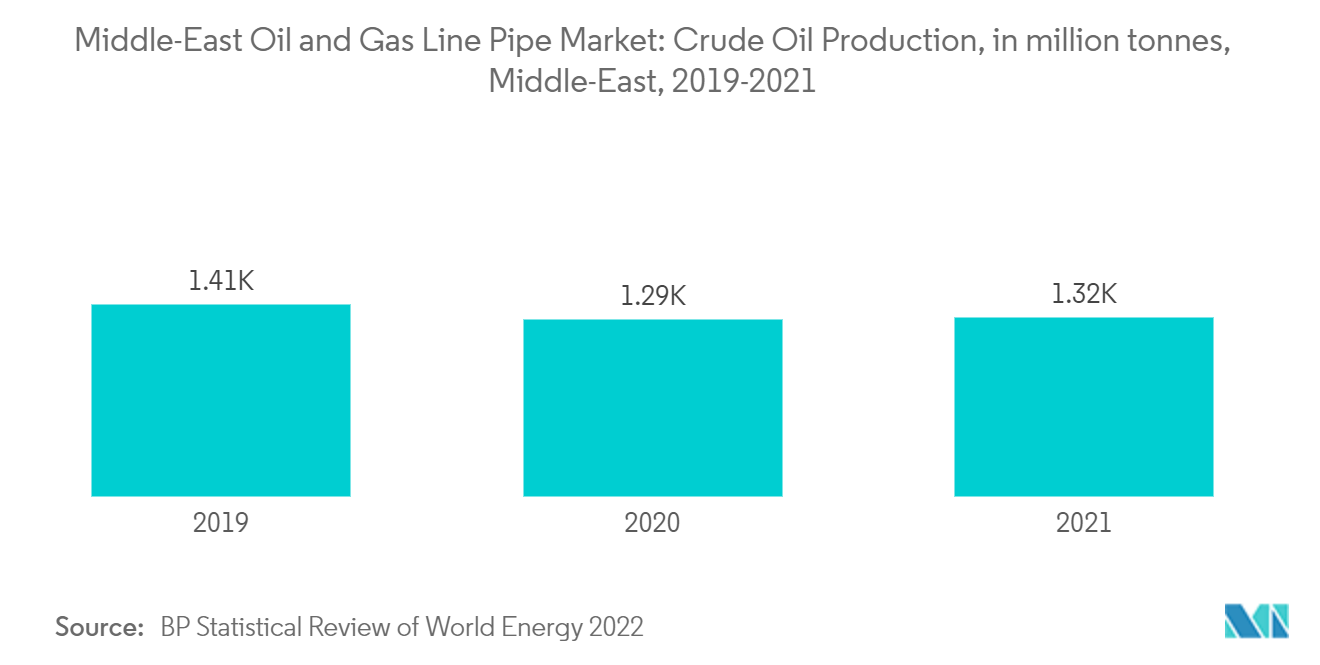

- Darüber hinaus war die Region Naher Osten im Jahr 2021 mit einer Produktion von 1315,8 Millionen Tonnen der größte Rohölproduzent, was 31,2 % der weltweiten Rohölproduktion ausmachte und höher war als die Produktion im Jahr 2020, die 1294,9 Millionen Tonnen betrug. Die steigende Nachfrage und Förderung von Öl und Gas in der Region hat in den letzten Jahren zu mehreren nahtlosen Pipelineprojekten geführt.

- Beispielsweise erhielt die National Petroleum Construction Company (NPCC) im September 2022 von der Abu Dhabi National Oil Company (ADNOC) einen Auftrag über 548 Millionen US-Dollar für den Bau einer neuen Gaspipeline in ihrem Lower Zakum-Feld vor der Küste Abu Dhabis. Die neue Unterwasserpipeline wird den Zakum West Super Complex mit der Insel Das verbinden und im Jahr 2025 fertiggestellt sein. Es wird erwartet, dass solche Projekte zum Transport korrosiver Flüssigkeiten oder Gas in der Öl- und Gasindustrie das Marktwachstum für nahtlose Leitungsrohre im Prognosezeitraum ankurbeln werden.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass der Markt für nahtlose Leitungsrohre ein deutliches Wachstum verzeichnen wird, was wiederum die Nachfrage nach dem Markt für Öl- und Gasleitungsrohre im Prognosezeitraum erhöht.

Saudi-Arabien wird den Markt dominieren

- Saudi-Arabien war im Jahr 2021 mit 10,95 Millionen Barrel pro Tag der zweitgrößte Rohölproduzent der Welt und mit 11,35 Milliarden Kubikfuß pro Tag der achtgrößte Erdgasproduzent der Welt.

- Darüber hinaus verfügt Saudi-Arabien auch über die fünftgrößte geschätzte Schiefergasreserve der Welt. Daher besteht für das Land ein großes Potenzial, das unkonventionelle Wachstum der Reserveentwicklung in Nordamerika zu wiederholen. Es wird erwartet, dass die zunehmende Ausbeutung unkonventioneller Reserven die Nachfrage nach Leitungsrohren an mehreren Sammel- und Aufbereitungsstationen steigern wird.

- Bis 2028 will Saudi Aramco 0,65 Milliarden Kubikmeter Erdgas pro Tag produzieren und soll auf unkonventionelle Gasreserven in Nordarabien, Süd-Ghawar und im Jafurah-Becken östlich von Ghawar abzielen.

- Saudi Aramco und Saudi Basic Industries Corp. (SABIC) planen die Einrichtung eines gemeinsamen Öl-zu-Chemikalien-Projekts, das Chemikalien und Grundöle direkt aus 20 Millionen Tonnen Rohöl pro Jahr produziert. Es wird erwartet, dass die Anlage voraussichtlich bis 2028 fertiggestellt sein wird und somit ein erheblicher Einsatz von Leitungsrohren erfolgen wird.

- Mit Modernisierungen und Erweiterungsprojekten in Raffinerien wie SASREF, Petro Rabigh und Jubail sowie der Eröffnung der Jizan-Raffinerie wird erwartet, dass der Einsatz von Leitungsrohren in Saudi-Arabien erheblich zunehmen wird.

- Nach Angaben von Ingenieurbüros sollte Aramco im November 2022 eine große Ausschreibung für 1,6 Millionen Tonnen nicht saure Oberflächenpipelines mit einer Länge von 56 Zoll veröffentlichen, die für das Master Gas III-Projekt erforderlich sind. Die neuen Rohre werden Aramco beim Gastransport vom Osten in den Westen Saudi-Arabiens unterstützen. Daher wird erwartet, dass bei Projekten dieser Art die Nachfrage nach Öl- und Gasleitungsrohren im Land steigen wird.

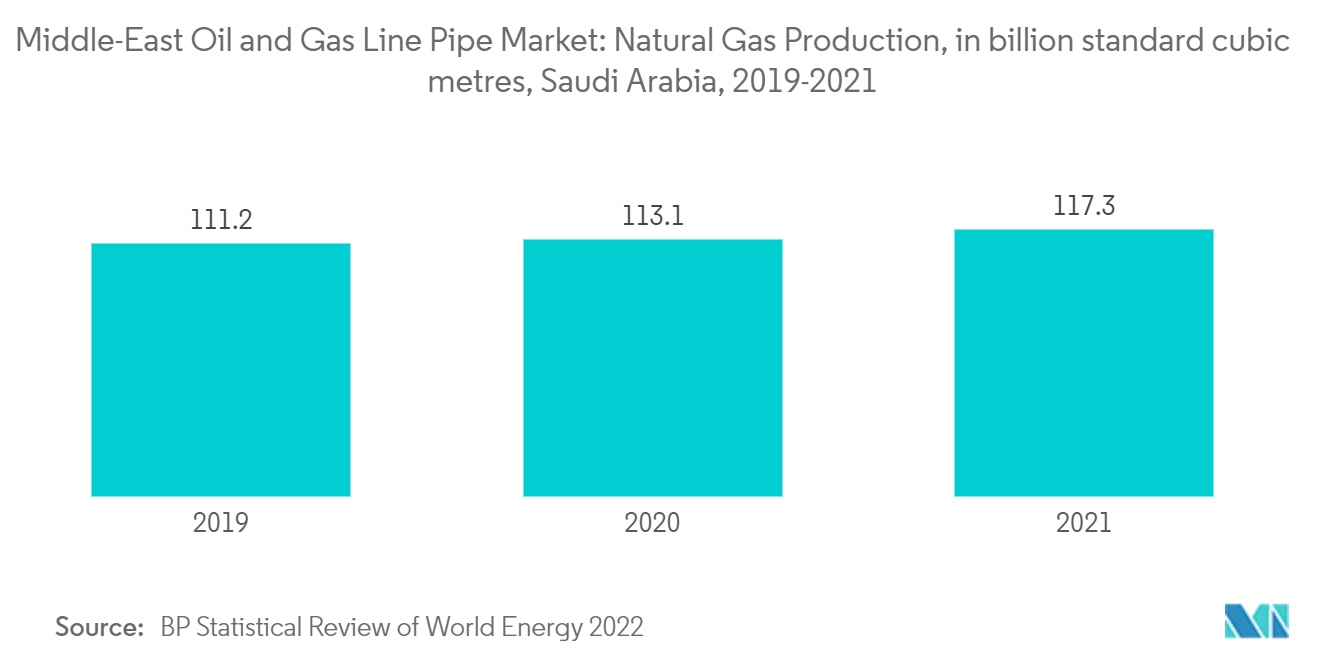

- Mit steigender Gasproduktion – 117,3 Milliarden Normkubikmeter im Jahr 2021 – wuchs die Nachfrage nach Leitungsrohren erheblich. Darüber hinaus wird erwartet, dass Saudi-Arabien mit neuen Raffinerieprojekten den Markt für Öl- und Gaspipelines im Nahen Osten dominieren wird.

- Aufgrund der oben genannten Faktoren wird daher erwartet, dass Saudi-Arabien im Prognosezeitraum den Markt für Öl- und Gasleitungsrohre dominieren wird.

Überblick über die Industrie für Öl- und Gasleitungsrohre im Nahen Osten

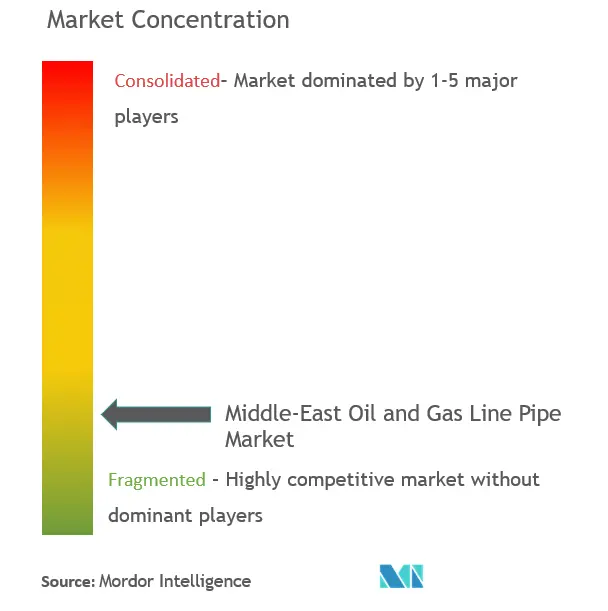

Der Markt für Öl- und Gaspipelines im Nahen Osten ist mäßig fragmentiert. Zu den Hauptakteuren auf dem Markt (nicht in einer bestimmten Reihenfolge) gehören Arabian Pipes Company, Rezayat Group, EEW Group, Sumitomo Corporation und Vallourec SA.

Marktführer für Öl- und Gasleitungsrohre im Nahen Osten

Arabian Pipes Company

EEW Group

Rezayat Group

Vallourec S.A.

Sumitomo Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Öl- und Gasleitungsrohre im Nahen Osten

- August 2022 Kasachstan wird sein Rohöl voraussichtlich über die wichtigste Ölpipeline Aserbaidschans verkaufen, da das Land nach Alternativen zu einer von Russland bedrohten Route sucht. Weitere 3,5 Millionen Tonnen kasachisches Rohöl pro Jahr könnten ab 2023 durch eine weitere aserbaidschanische Pipeline zum georgischen Schwarzmeerhafen Supsa fließen.

- März 2023 Die Gas Arabian Services Company hat von der Advanced Petrochemical Company (Advanced) einen Engineering-, Beschaffungs- und Bauauftrag (EPC) im Wert von 13,58 Millionen US-Dollar für eine Gaspipeline erhalten. Die Pipeline wird die Propan-Dehydrierungsanlage (PDH) von Advanced mit der Crackanlage von Jubail United verbinden, um den Nebenproduktgasstrom zu hochwertigen Chemikalien aufzubereiten.

Segmentierung der Öl- und Gasleitungsrohrindustrie im Nahen Osten

Leitungsrohre sind Stahlrohre, mit denen Güter über Pipelines im ganzen Land transportiert werden. Erdöl, Erdgas, Öl und Wasser können über Leitungsrohre transportiert werden. Leitungsrohre werden zu einer Rohrleitung miteinander verbunden.

Der Markt ist nach Typ und Geografie segmentiert. Nach Typ ist der Markt in nahtlose und geschweißte Produkte unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für Öl- und Gasleitungsrohre im Nahen Osten in den wichtigsten Ländern der Region. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (Milliarden US-Dollar) erstellt.

| Nahtlos |

| Geschweißt |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Rest des Nahen Ostens |

| Typ | Nahtlos |

| Geschweißt | |

| Erdkunde | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Rest des Nahen Ostens |

Häufig gestellte Fragen zur Marktforschung für Öl- und Gasleitungsrohre im Nahen Osten

Wie groß ist der Markt für Öl- und Gasleitungsrohre im Nahen Osten?

Die Marktgröße für Öl- und Gasleitungsrohre im Nahen Osten wird im Jahr 2024 voraussichtlich 5,50 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,12 % auf 6,73 Milliarden US-Dollar wachsen.

Wie groß ist derzeit der Markt für Öl- und Gasleitungsrohre im Nahen Osten?

Im Jahr 2024 wird der Markt für Öl- und Gasleitungsrohre im Nahen Osten voraussichtlich ein Volumen von 5,50 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für Öl- und Gasleitungsrohre im Nahen Osten?

Arabian Pipes Company, EEW Group, Rezayat Group, Vallourec S.A., Sumitomo Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Öl- und Gasleitungsrohre im Nahen Osten tätig sind.

Welche Jahre deckt dieser Markt für Öl- und Gasleitungsrohre im Nahen Osten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Öl- und Gasleitungsrohre im Nahen Osten auf 5,28 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für Öl- und Gasleitungsrohre im Nahen Osten für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Öl- und Gasleitungsrohre im Nahen Osten für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Öl- und Gasleitungsrohre im Nahen Osten

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Öl- und Gasleitungsrohren im Nahen Osten im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Öl- und Gasleitungsrohren für den Nahen Osten umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.