Marktgröße und Marktanteil für Mahlzeitenersatzprodukte

Marktanalyse für Mahlzeitenersatzprodukte von Mordor Intelligence

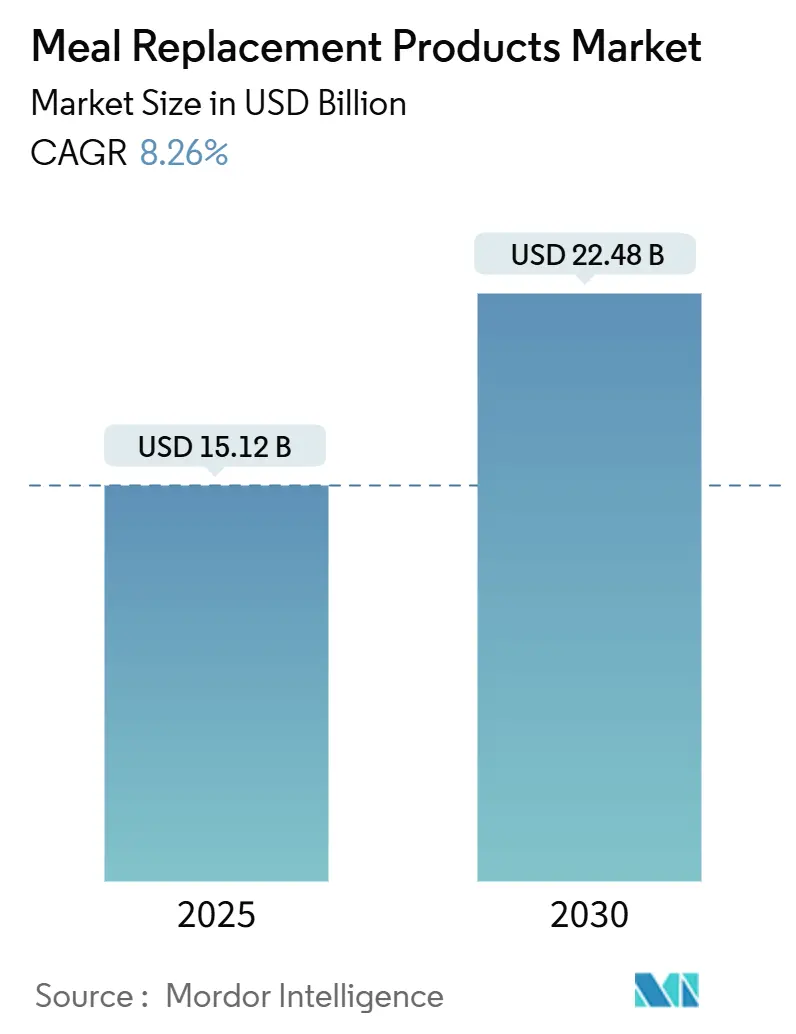

Der globale Markt für Mahlzeitenersatz wird auf 15,12 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 22,48 Milliarden USD erreichen, was einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 8,26% während des Prognosezeitraums entspricht. Diese Expansion spiegelt die Konvergenz von gesundheitsbewusstem Verbraucherverhalten und technologischen Innovationen in der Lebensmittelverarbeitung wider. Der Markt für Mahlzeitenersatz durchläuft eine bedeutende Transformation, die von sich ändernden Verbraucherpräferenzen und Lebensstilmustern angetrieben wird. Der zunehmende Fokus auf präventives Gesundheitsmanagement und Wellness ist zu einer dominierenden Kraft geworden, die die Marktlandschaft prägt. Dieses Gesundheitsbewusstsein hat die Hersteller dazu veranlasst, ausgefeiltere und ernährungsphysiologisch ausgewogenere Mahlzeitenersatzprodukte zu entwickeln. Die Branche hat eine bemerkenswerte Verschiebung hin zu Clean-Label-Ersatzprodukten erlebt, wobei Verbraucher Transparenz bei der Beschaffung und Verarbeitung von Zutaten fordern.

Wichtige Erkenntnisse des Berichts

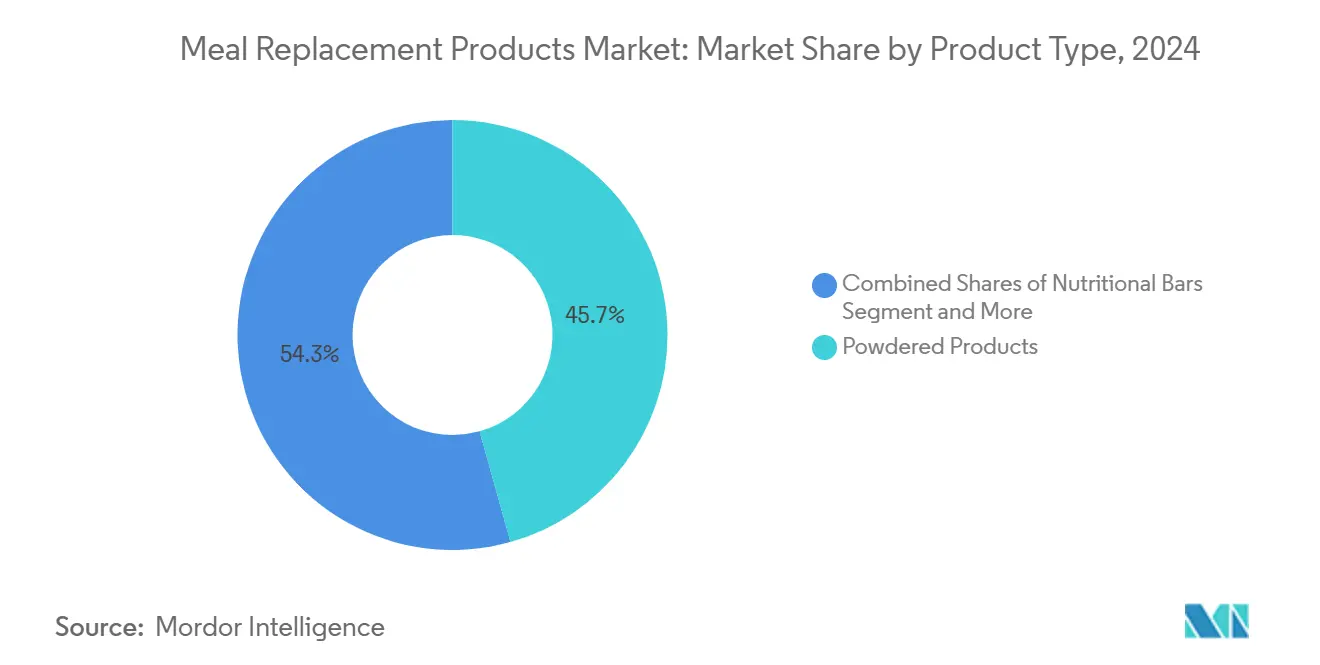

- Nach Produkttyp führten Pulver mit 41,04% des Marktanteils für Mahlzeitenersatz im Jahr 2024; RTD-Shakes sind auf Kurs für eine CAGR von 11,01% während 2025-2030.

- Nach Verpackungsformat eroberten Flaschen und Gläser 72,11% des Marktes für Mahlzeitenersatz im Jahr 2024, während Tetra Packs auf eine Expansion mit 9,25% CAGR bis 2030 eingestellt sind.

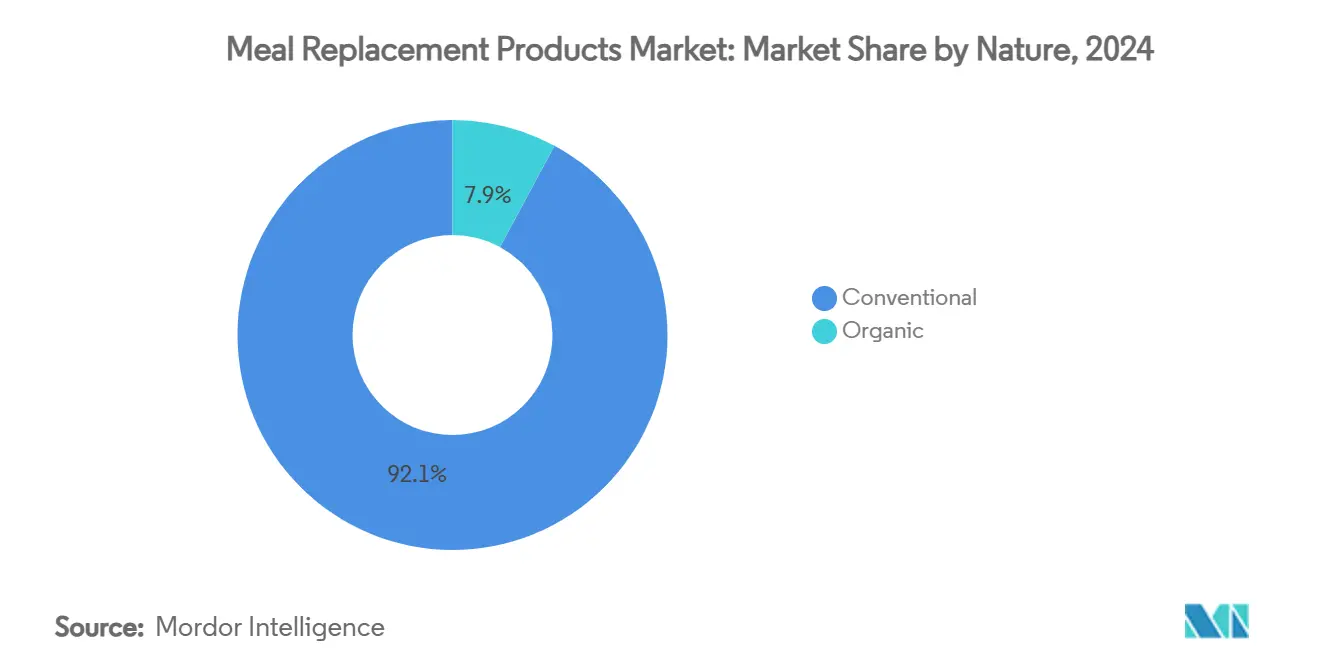

- Nach Art hielten konventionelle Formeln einen Anteil von 92,04% im Jahr 2024; das Bio-Segment wird voraussichtlich die schnellste CAGR von 10,11% verzeichnen.

- Nach Vertriebskanal machten Supermärkte und Hypermärkte 54,65% des Umsatzanteils im Jahr 2024 aus; Online-Einzelhandel führt das Wachstum mit 11,04% CAGR an.

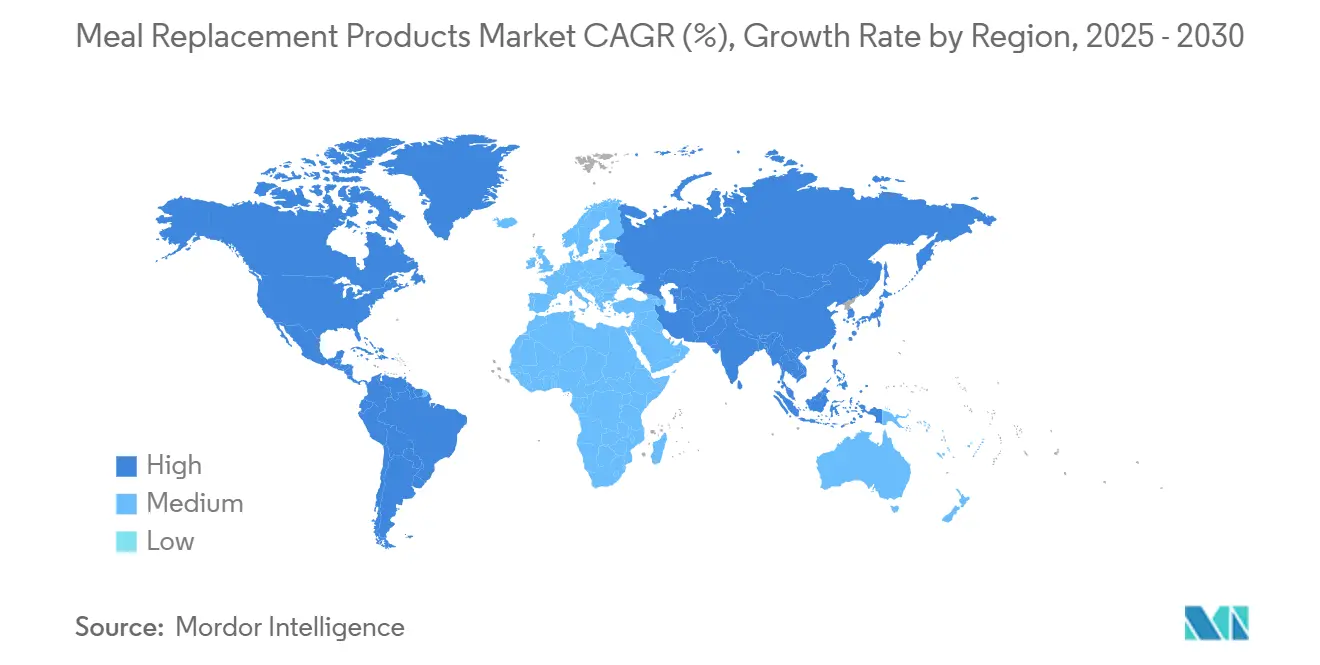

- Nach Geographie kommandierte Nordamerika 41,92% der Marktgröße für Mahlzeitenersatz im Jahr 2024, während Asien-Pazifik voraussichtlich mit einer CAGR von 10,22% voranschreitet.

Globale Trends und Einblicke des Marktes für Mahlzeitenersatzprodukte

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Hektische Lebensstile befeuern die Nachfrage nach praktischen und nahrhaften Mahlzeitoptionen | +1.8% | Global, mit höchster Auswirkung in Nordamerika und urbanen Asien-Pazifik-Gebieten | Mittelfristig (2-4 Jahre) |

| Steigendes Gesundheits- und Fitnessbewusstsein verstärkt die Nachfrage nach proteinreichem Mahlzeitenersatz | +2.1% | Global, besonders stark in entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Verbreitung von E-Commerce-Plattformen erweitert globale Zugänglichkeit und Markenreichweite | +1.5% | Global, mit beschleunigter Adoption in Asien-Pazifik und Lateinamerika | Kurzfristig (≤ 2 Jahre) |

| Betriebliche Wellness-Programme fördern die Nutzung von Mahlzeitenersatz als gesunde Lösungen für unterwegs | +0.9% | Nordamerika und Europa, expandiert nach Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Größeres Bewusstsein für Portionskontrolle und Kalorienmanagement fördert die Adoption von Mahlzeitenersatz | +1.2% | Global, mit Schwerpunkt auf adipositasgeplagten Regionen | Langfristig (≥ 4 Jahre) |

| Fortschritte in der Lebensmitteltechnologie verbessern Geschmack, Textur, Haltbarkeit und Nährstoffprofile | +0.8% | Global, angeführt von Innovationszentren in Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hektische Lebensstile befeuern die Nachfrage nach praktischen und nahrhaften Mahlzeitoptionen

Die Beschleunigung der Urbanisierung und sich entwickelnde Arbeitsmuster verändern grundlegend das Verhalten beim Mahlzeitenkonsum, wobei Essenslieferdienste ein Wachstum erleben, da Unternehmen traditionelle Cafeterias durch flexible Mahlzeitlösungen ersetzen. Diese Verschiebung erstreckt sich über Unternehmensumgebungen hinaus, wie Factors Corporate-Mahlzeitenlieferprogramm zeigt, das bei Arbeitgebern, die die Mitarbeiterzufriedenheit und Büropräsenz steigern möchten, an Bedeutung gewinnt. Die Konvergenz von Remote-Work-Flexibilität und Büropräsenzanforderungen schafft Nachfrage nach tragbaren Ernährungslösungen, die Konsistenz über verschiedene Arbeitsumgebungen hinweg aufrechterhalten. Quest Nutritions Einführung von Protein-Milkshakes im Februar 2025, die 45 Gramm Protein in 14-Unzen-Flaschen enthalten, veranschaulicht, wie Hersteller auf Verbraucherbedürfnisse nach nährstoffreichen, praktischen Optionen reagieren. Der Trend ist besonders ausgeprägt bei Millennials und Gen-Z-Verbrauchern, die Bequemlichkeit priorisieren, ohne die Ernährungsqualität zu beeinträchtigen, was Innovation in Verpackungsformaten und Produktformulierungen vorantreibt, die aktive Lebensstile unterstützen.

Steigendes Gesundheits- und Fitnessbewusstsein verstärkt die Nachfrage nach proteinreichem Mahlzeitenersatz

Dieses Gesundheitsbewusstsein erstreckt sich über traditionelle Fitness-Enthusiasten hinaus auf alternde Bevölkerungsgruppen, die Muskelerhaltung anstreben, wie Abbotts strategische Partnerschaft mit der Professional Pickleball Association zur Förderung der Muskelgesundheit durch proteinreiche Produkte wie Ensure Max Protein zeigt. Die Integration funktioneller Inhaltsstoffe wird zunehmend ausgefeilter, mit Unternehmen wie Koia, die im Januar 2025 Elite-Shakes mit 32 Gramm vollständigem Pflanzenprotein auf den Markt brachten, während sie Samenöle und künstliche Süßstoffe vermeiden. Wissenschaftliche Validierung treibt die Produktentwicklung voran, wobei begutachtete Forschung zeigt, dass proteinreicher intermittierender Mahlzeitenersatz kombiniert mit moderatem Training überlegene Gewichtsverlustergebnisse im Vergleich zu Training allein erzielt. Der Trend wird zusätzlich durch Social-Media-Influencer und Prominente verstärkt, die Stärke über traditionelle Schönheitsstandards fördern und kulturelle Dynamik schaffen, die nachhaltiges Marktwachstum unterstützt.

Verbreitung von E-Commerce-Plattformen erweitert globale Zugänglichkeit und Markenreichweite

E-Commerce-Plattformen wie Shopee und Lazada sind zu wesentlichen Verkaufskanälen geworden, insbesondere in Malaysia und Vietnam, wo die Adoptionsraten für Online-Shopping am höchsten sind. Diese Plattformen ermöglichen es Unternehmen, zuvor unerreichbare Verbrauchersegmente zu erschließen, indem sie Direct-to-Consumer-Verkaufsmöglichkeiten bieten und ihre digitale Präsenz erweitern. Die digitale Transformation umfasst personalisierte Ernährungsplattformen, bei denen KI-gestützte Mahlzeitplanungsanwendungen die Darmmikrobiomdiversität verbessern und ernährungsbedingte Gesundheitsrisiken durch maßgeschneiderte Ernährungsempfehlungen und Echtzeitüberwachung reduzieren. Unternehmen nutzen Datenanalyse, um Produktempfehlungen zu verfeinern und die Kundenbindung zu erhöhen, indem sie Kaufmuster, Verbraucherpräferenzen und Verhaltensdaten analysieren. Abonnementmodelle gewinnen an Popularität, da sie regelmäßige Produktlieferung gewährleisten, langfristige Verbraucherbeziehungen stärken und vorhersagbare Umsatzströme bieten, während sie Verbrauchern Bequemlichkeit und personalisierte Erfahrungen bieten.

Betriebliche Wellness-Programme fördern die Nutzung von Mahlzeitenersatz als gesunde Lösungen für unterwegs

Betriebliche Wellness-Initiativen entwickeln sich über traditionelle Gesundheitsuntersuchungen hinaus zu umfassender Ernährungsunterstützung, da Unternehmen erkennen, dass Ernährungsentscheidungen der Mitarbeiter direkte Auswirkungen auf Produktivität und Gesundheitskosten haben. Die Verschiebung von zentralisierten Cafeterias zu verteilten Mahlzeitlösungen spiegelt sich ändernde Arbeitskräftedynamiken wider, da Organisationen flexible Optionen suchen, die hybride Arbeitsarrangements berücksichtigen und dabei Ernährungsstandards aufrechterhalten. Abbotts Zusammenarbeit mit der National Association of Community Health Centers zeigt, wie Ernährungsunternehmen mit Gesundheitsorganisationen zusammenarbeiten, um Mahlzeitenersatz in klinische Pflegeprotokolle zu integrieren und Ernährungsunsicherheit anzugehen, die 12,8% der US-Haushalte betrifft. Die Integration von Mahlzeitenersatz in betriebliche Wellness-Programme wird durch neue Forschung zur personalisierten Ernährung unterstützt, wobei KI-gesteuerte Ernährungsinterventionen messbare Verbesserungen bei Stoffwechselgesundheitsmarkern innerhalb von sechs Wochen zeigen. Unternehmen betrachten Ernährungsunterstützung zunehmend als strategische Investition in Humankapital und erkennen, dass gut genährte Mitarbeiter höhere Engagement-Level und reduzierte Fehlzeiten aufweisen.

Analyse der Beschränkungsauswirkungen

| Beschränkungen | (~) % Auswirkung auf CAGR-Prognosen | Geografische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Verbraucherskepsis gegenüber künstlichen Zusatzstoffen und Konservierungsmitteln begrenzt die Produktakzeptanz | -1.4% | Global, besonders ausgeprägt in Europa und gesundheitsbewussten Segmenten | Mittelfristig (2-4 Jahre) |

| Unfähigkeit, die Sättigung und Erfahrung traditioneller Mahlzeiten vollständig zu replizieren, begrenzt Wiederholungskäufe | -1.1% | Global, mit kulturellen Variationen in der Mahlzeitbedeutung | Langfristig (≥ 4 Jahre) |

| Produktrückrufe und Qualitätsprobleme untergraben Verbrauchervertrauen und Markentreue | -0.8% | Global, mit erhöhter Auswirkung in regulierten Märkten wie Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Vorhandensein häufiger Allergene beschränkt den Markt auf allergenfreie Segmente | -0.6% | Global, mit höherer Auswirkung in entwickelten Märkten mit Allergenkennzeichnungsanforderungen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verbraucherskepsis gegenüber künstlichen Zusatzstoffen und Konservierungsmitteln begrenzt die Produktakzeptanz

Die Clean-Label-Bewegung intensiviert die Verbraucherprüfung von Zutatenlisten, wobei die FDA-Initiative zur Eliminierung synthetischer Farbstoffe bis 2026 den breiteren regulatorischen Druck zur Reduzierung künstlicher Zusatzstoffe in Lebensmittelprodukten widerspiegelt. Diese Skepsis treibt Innovation bei natürlichen Alternativen voran, wie Sparxells Entwicklung biologisch abbaubarer, pflanzenbasierter Farben unter Verwendung patentierter Zellulose-Technologie zum Ersatz synthetischer Farbstoffe zeigt. Die aktualisierte Novel-Foods-Leitlinie der Europäischen Union[1]European Food Safety Authority, \"Updated Guidance on Novel Foods Applications,\"efsa.europa.eu, die im Februar 2025 in Kraft tritt, etabliert strengere Sicherheitsbewertungsprotokolle, die umfassende Dokumentation von Produktionsprozessen und Sicherheitsdaten für neue Inhaltsstoffe erfordern. Verbraucheraufklärungsinitiativen werden für die Marktakzeptanz kritisch, da Unternehmen funktionelle Inhaltsstoffvorteile mit Transparenzanforderungen ausbalancieren müssen. Die Herausforderung ist besonders akut für Proteinanreicherung, wo das Erreichen gewünschter Ernährungsprofile bei Beibehaltung sauberer Etiketten ausgeklügelte Formulierungsexpertise erfordert und oft zu höheren Produktionskosten führt, die die Marktzugänglichkeit begrenzen können.

Unfähigkeit, die Sättigung und Erfahrung traditioneller Mahlzeiten vollständig zu replizieren, begrenzt Wiederholungskäufe

Die grundlegende Herausforderung von Mahlzeitenersatzprodukten liegt darin, sowohl physiologische als auch psychologische Aspekte des Essens anzusprechen, da traditionelle Mahlzeiten sensorische Erfahrungen und soziale Verbindungen bieten, die verarbeitete Alternativen schwer replizieren können. Forschung zur Wirksamkeit von Mahlzeitenersatz zeigt, dass Produkte zwar erfolgreich Gewichtsmanagement-Ziele unterstützen können, langfristige Adhärenz jedoch aufgrund von Monotonie und reduzierter Mahlzeitzufriedenheit im Vergleich zu Vollwertnahrungsmittelalternativen herausfordernd bleibt. Die Industrie reagiert durch Texturinnovation und Geschmacksdiversifizierung, mit Unternehmen wie Huel, die Daily Greens-Nahrungsergänzungsmittel zur Ergänzung ihrer Kernmahlzeitenersatzangebote und zur Behebung von Ernährungslücken einführen. Kulturelle Faktoren beeinflussen Akzeptanzraten erheblich, wobei asiatische Märkte unterschiedliche Adoptionsmuster im Vergleich zu westlichen Märkten aufgrund verschiedener Mahlzeittraditionen und sozialer Essgewohnheiten zeigen. Das Aufkommen von Hybridprodukten, die Mahlzeitenersatzvorteile mit traditionelleren Lebensmittelformaten kombinieren, wie Arla Foods Ingredients' Essentials Bar, die Molkenprotein vermeidet, um weiche Textur zu erhalten und dabei Vollwertnahrungsmittelstandards zu erfüllen, stellt Branchenbemühungen dar, die Lücke zwischen Bequemlichkeit und Mahlzeitzufriedenheit zu überbrücken.

Segmentanalyse

Nach Produkttyp: Ready-to-Drink-Anstieg stellt Pulverdominanz in Frage

Pulverprodukte behalten die Marktführerschaft mit 41,04% Anteil im Jahr 2024 bei und profitieren von Kosteneffizienz und Anpassungsflexibilität, die budgetbewusste Verbraucher und Fitness-Enthusiasten anspricht, die präzise Ernährungskontrolle suchen. Trinkfertige Produkte erleben jedoch das schnellste Wachstum mit 11,01% CAGR von 2025-2030, angetrieben von Bequemlichkeitsanforderungen und erheblichen Geschmacksverbesserungen, die Mainstream-Verbraucher über traditionelle Nahrungsergänzungsmittelnutzer hinaus anziehen.

Die Wettbewerbsdynamik innerhalb der Produkttypen wird durch technologische Innovationen umgestaltet, insbesondere in der Proteinverarbeitung und Geschmacksmaskierungstechnologien, die klare Proteingetränke und verbesserte Geschmacksprofile ermöglichen. Huels Einführung von Complete Protein-Pulver im März 2024, das als das weltweit erste ernährungsphysiologisch vollständige vegane Proteinpulver positioniert wird, zeigt, wie Unternehmen sich durch umfassende Ernährungsprofile anstatt durch einen einzigen Nährstoff-Fokus differenzieren. Die Integration funktioneller Inhaltsstoffe wie Probiotika, Adaptogene und spezialisierte Proteine schafft Premium-Untersegmente innerhalb jeder Produktkategorie, wobei Unternehmen wissenschaftliche Validierung nutzen, um höhere Preispunkte zu rechtfertigen und Verbraucherloyalität durch wahrgenommene Gesundheitsvorteile aufzubauen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Verpackungsformat: Nachhaltigkeit treibt Innovation über Bequemlichkeit hinaus

Flaschen und Gläser dominieren mit 72,11% Marktanteil im Jahr 2024 und spiegeln Verbraucherpräferenzen für wiederverschließbare, portionskontrollierte Verpackungen wider, die Produktfrische aufrechterhalten und schrittweisen Verbrauch ermöglichen. Tetra Packs und Kartons erleben das schnellste Wachstum mit 9,25% CAGR von 2025-2030, angetrieben von Nachhaltigkeitsinitiativen und technologischen Fortschritten, die Barriereeigenschaften verbessern und die Haltbarkeit ohne Kühlanforderungen verlängern.

Die Verpackungsentwicklung erstreckt sich über die Materialauswahl hinaus und umfasst intelligente Verpackungstechnologien, die Benutzererfahrung und Produktintegrität verbessern. Tetra Paks Factory Sustainable Solutions, die im Mai 2024 eingeführt wurden, zeigen, wie Verpackungsunternehmen Nachhaltigkeit im gesamten Produktionsprozess integrieren, einschließlich Nanofiltration für Reinigung, Flüssigkeitsrückgewinnung und Integration erneuerbarer Energien. Die Verschiebung zu nachhaltiger Verpackung schafft Wettbewerbsvorteile für Unternehmen, die Umweltverantwortung mit funktionalen Anforderungen ausbalancieren können, da Verbraucher zunehmend Verpackungsnachhaltigkeit in Kaufentscheidungen neben Nährstoffgehalt und Geschmackspräferenzen einbeziehen.

Nach Art: Bio-Premium kommandiert Wachstum trotz kleiner Basis

Konventionelle Produkte behalten überwältigende Dominanz mit 92,04% Marktanteil im Jahr 2024 bei und spiegeln Preissensibilität und etablierte Lieferketten wider, die Massenmarktzugänglichkeit über diverse Verbrauchersegmente hinweg ermöglichen. Das Bio-Segment stellt trotz nur 7,96% des Marktes das schnellste Wachstum mit 10,11% CAGR von 2025-2030 dar, angetrieben von Premium-Positionierung und Verbraucherbereitschaft, höhere Preise für wahrgenommene Gesundheits- und Umweltvorteile zu zahlen. Die Expansion des Bio-Segments wird durch Lieferkettenkomplexitäten und Zertifizierungsanforderungen eingeschränkt, die die Inhaltsstoffverfügbarkeit begrenzen und Produktionskosten erhöhen.

Laut Daten der Organic Trade Association[2]Organic Trade Association, \"US Organic Food Sales\" www.ota.com aus 2023 betrugen die Bio-Lebensmittelverkäufe in den Vereinigten Staaten 63,8 Milliarden USD. Die Entwicklung des Bio-Segments wird durch Unternehmens-Nachhaltigkeitsverpflichtungen und Verbraucheraufklärung über Umweltauswirkungsunterschiede zwischen konventioneller und Bio-Produktion beschleunigt. Die Premium-Preisstrategie für Bio-Produkte ermöglicht es Unternehmen, in Forschung und Entwicklung für innovative Inhaltsstoffe und Verarbeitungstechnologien zu investieren und einen positiven Kreislauf zu schaffen, der trotz höherer Kostenstruktur kontinuierliches Segmentwachstum antreibt.

Nach Vertriebskanal: Digitale Transformation beschleunigt Online-Wachstum

Supermärkte und Hypermärkte behalten den größten Anteil mit 54,65% im Jahr 2024 bei und profitieren von etablierten Verbrauchereinkaufsmustern und der Fähigkeit, sofortige Produktverfügbarkeit neben komplementären Lebensmitteleinkäufen zu bieten. Online-Händler erleben das schnellste Wachstum mit 11,04% CAGR von 2025-2030, beschleunigt durch verbesserte Logistikfähigkeiten und Verbraucherkomfort beim digitalen Einkauf für Gesundheits- und Ernährungsprodukte. Das Wachstum des Online-Kanals wird durch Marken wie Nurri veranschaulicht, die im September 2024 exklusiv bei Costco Protein-Milkshakes einführten, bevor sie auf breitere Einzelhandelsnetzwerke expandierten, was zeigt, wie Unternehmen strategische Partnerschaften nutzen, um Marktpräsenz aufzubauen. Convenience-Stores und Fachgeschäfte bedienen spezifische Verbraucherbedürfnisse, wobei Convenience-Stores Impulskäufe erfassen und Fachgeschäfte Expertenberatung für gesundheitsorientierte Verbraucher bieten.

Die Vertriebslandschaft wird durch Omnichannel-Strategien transformiert, die Online- und Offline-Kontaktpunkte integrieren, um Verbrauchererfahrung und operative Effizienz zu optimieren. Unternehmen nutzen Datenanalyse, um Verbraucherverhalten über Kanäle hinweg zu verstehen und Bestandsallokation zu optimieren, wobei Abonnementmodelle zunehmend wichtig werden, um Kundenloyalität aufzubauen und konsistente Umsatzströme zu gewährleisten. Das Aufkommen von Direct-to-Consumer-Marken stellt traditionelle Vertriebshierarchien in Frage und ermöglicht Unternehmen, höhere Margen zu erzielen, während sie direkte Beziehungen zu Verbrauchern aufbauen, die wertvolle Daten für Produktentwicklung und Marketingoptimierung liefern.

Geografieanalyse

Nordamerika behält die Marktführerschaft mit einem Anteil von 41,92% im Jahr 2024 bei, verankert durch eine reife Gesundheits- und Wellnesskultur und starke Kaufkraft, die die Adoption von Premium-Produkten unterstützt. Die Dominanz der Region wird durch Abbotts Ensure-Marke verstärkt, die im Jahr 2024 über 3 Milliarden USD globale Verkäufe erzielte und erfolgreiche Produktinnovation und über Jahrzehnte aufgebaute Markentreue widerspiegelt. Das regulatorische Umfeld der Region unterstützt Innovation bei gleichzeitiger Sicherheitsgewährleistung, wobei FDA[3]U.S. Food and Drug Administration, \"GRAS Notice Inventory,\"fda.gov GRAS-Zulassungen für neuartige Proteine wie Beta-Lactoglobulin und fermentiertes Erbsenprotein Produktdiversifizierung ermöglichen.

Asien-Pazifik erweist sich als die am schnellsten wachsende Region mit 10,22% CAGR von 2025-2030, angetrieben von rascher Urbanisierung, steigendem Gesundheitsbewusstsein und innovativer Produktentwicklung, die auf lokale Ernährungsbedürfnisse und kulturelle Präferenzen zugeschnitten ist. Indiens expandierender Markt für spezialisierte Produkte, die auf die 136 Millionen Prädiabetes-Bevölkerung abzielen, zeigt das Potenzial der Region für zustandsspezifische Mahlzeitenersatzprodukte.

Europa behält stetiges Wachstum bei, unterstützt durch umfassende regulatorische Rahmenwerke, die Produktsicherheit und -qualität gewährleisten und gleichzeitig Innovation bei neuartigen Inhaltsstoffen und Verarbeitungstechnologien fördern. Die aktualisierte Novel-Foods-Leitlinie der Europäischen Lebensmittelsicherheitsbehörde, die im Februar 2025 in Kraft tritt, etabliert strengere Sicherheitsbewertungsprotokolle, die globale Produktentwicklungsstandards beeinflussen können. Die Zulassung von fünf neuartigen Lebensmittelsubstanzen durch die Region im Jahr 2024, einschließlich Proteinkonzentraten aus Lemna-Arten und Beta-Glucan aus Euglena gracilis, zeigt regulatorische Unterstützung für Inhaltsstoffinnovation.

Wettbewerbslandschaft

Der Markt für Mahlzeitenersatz zeigt moderate Konsolidierung mit einer Konzentrationsrate von 6 von 10, was eine Wettbewerbsumgebung schafft, in der etablierte multinationale Konzerne mit innovativen Startups und regionalen Spezialisten konkurrieren. Strategische Akquisitionen verändern die Marktdynamik, wie Simply Good Foods' 280 Millionen USD Akquisition der pflanzenbasierten Protein-Shake-Marke OWYN im Juni 2024 zeigt, die voraussichtlich etwa 120 Millionen USD Verkäufe generieren und die Position des Erwerbers im schnell wachsenden RTD-Segment stärken wird. Die Wettbewerbslandschaft ist durch Differenzierungsstrategien gekennzeichnet, die funktionelle Vorteile betonen, wobei Unternehmen wissenschaftliche Validierung und regulatorische Zulassungen nutzen, um Premium-Positionierung zu rechtfertigen und Verbrauchervertrauen aufzubauen.

Der Markt für Mahlzeitenersatzprodukte umfasst prominente Akteure wie Nestlé SA, Herbalife Nutrition, Abbott Laboratories und Glanbia PLC, die die Wettbewerbslandschaft anführen. Diese Mahlzeitenersatz-Unternehmen konzentrieren sich stark auf Produktinnovation als ihre primäre Wachstumsstrategie, mit erheblichen Investitionen in Forschung und Entwicklung, um neue Geschmacksrichtungen, Formate und funktionelle Vorteile einzuführen, die sich entwickelnden Verbraucherpräferenzen entsprechen. Operative Agilität wird durch schnelle Anpassung an Marktanforderungen demonstriert, insbesondere bei der Erweiterung von E-Commerce-Fähigkeiten und Direct-to-Consumer-Programmen.

Technologieintegration wird zu einem kritischen Wettbewerbsdifferenziator, wobei Unternehmen in KI-gesteuerte personalisierte Ernährungsplattformen und fortgeschrittene Lebensmittelverarbeitungstechnologien investieren, um Produktwirksamkeit und Verbrauchererfahrung zu verbessern. Die FDA-Zulassung neuartiger Proteine durch GRAS-Anzeigen, einschließlich Beta-Lactoglobulin, das von Aspergillus oryzae produziert wird, und fermentiertem Erbsenprotein, ermöglicht Inhaltsstoffinnovation, die Wettbewerbsvorteile unterstützt.

Branchenführer für Mahlzeitenersatzprodukte

-

Abbott Laboratories

-

The Simply Good Foods Company (Atkins)

-

Glanbia PLC

-

Nestlé S.A.

-

Herbalife Nutrition Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Danone North America führte Oikos Protein Shakes ein und expandierte in den 7 Milliarden USD Markt für umgebungstemperaturstabile Protein-Shakes mit lagerstabilen Produkten, die 30g Protein und 5g präbiotische Ballaststoffe enthalten und sich an Mainstream-Verbraucher über große Einzelhändler wie Kroger und Walmart richten

- Juni 2025: One und Hershey's führten einen doppelten Schokoladen-Proteinriegel mit Hershey's Kakao und Schokoladenchips ein. Der Proteinriegel enthält 18g Protein und 1g Zucker pro Portion. Das Produkt zielt auf Verbraucher ab, die proteinreiche Snacks mit traditionellen Schokoladengeschmäckern bevorzugen.

- Februar 2025: Quest Nutrition führte Quest Protein Milkshakes mit 45g Protein in 14oz-Flaschen ein, was den höchsten Proteingehalt in der trinkfertigen Kategorie mit einem schlanken Ernährungsprofil von nur 230 Kalorien darstellt.

- Januar 2025: Ferrero Group kündigte die Akquisition seiner Power Crunch Protein-Snack-Marke von Bio-Nutritional Research Group Inc. an und erweiterte sein Portfolio in der Better-for-You-Snack-Kategorie als Teil der strategischen gesundheitsorientierten Markenentwicklung.

Globaler Berichtsumfang für den Markt für Mahlzeitenersatzprodukte

Mahlzeitenersatzprodukte sind verpackte, kalorienkontrollierte Produkte in Form eines Riegels oder Pulvermixes, die zu einem Shake oder Getränk zubereitet werden können und als sichere und wirksame Werkzeuge für Gewichtsverlust (und Gewichtserhaltung) validiert wurden.

Der Markt für Mahlzeitenersatzprodukte ist basierend auf Produkttyp in trinkfertige Produkte, Nährstoffriegel, Pulverprodukte und andere Produkttypen segmentiert. Basierend auf Vertriebskanälen ist der untersuchte Markt in Convenience-Stores, Hypermärkte/Supermärkte, Fachgeschäfte, Online-Einzelhändler und andere Vertriebskanäle segmentiert. Basierend auf Geographie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika segmentiert. Die verschiedenen Gesundheitsvorteile im Zusammenhang mit dem Konsum von Mahlzeitenersatzprodukten treiben das Wachstum des untersuchten Marktes voran.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Basis des Wertes (USD Millionen) durchgeführt.

| Pulverprodukte |

| Trinkfertige Produkte |

| Nährstoffriegel |

| Suppen |

| Andere Produkttypen |

| Flaschen/Gläser |

| Beutel |

| Tetra Packs und Kartons |

| Andere |

| Konventionell |

| Bio |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Fachgeschäfte |

| Online-Händler |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Pulverprodukte | |

| Trinkfertige Produkte | ||

| Nährstoffriegel | ||

| Suppen | ||

| Andere Produkttypen | ||

| Nach Verpackungsformat | Flaschen/Gläser | |

| Beutel | ||

| Tetra Packs und Kartons | ||

| Andere | ||

| Nach Art | Konventionell | |

| Bio | ||

| Nach Vertriebskanal | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Fachgeschäfte | ||

| Online-Händler | ||

| Andere Vertriebskanäle | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Markt für Mahlzeitenersatz?

Der Markt beträgt 15,12 Milliarden USD im Jahr 2025 und soll bis 2030 22,48 Milliarden USD erreichen.

Welches Produktformat wächst am schnellsten?

Trinkfertige Shakes werden voraussichtlich zwischen 2025 und 2030 mit einer CAGR von 11,01% wachsen und Pulver übertreffen.

Warum wird Asien-Pazifik als die vielversprechendste Region betrachtet?

Schnelle E-Commerce-Expansion, lokalisierte Geschmäcker und große prädiabetische Bevölkerungsgruppen treiben eine prognostizierte CAGR von 10,22% voran.

Welchen Verpackungstrend sollten Marken beobachten?

Nachhaltige Kartons mit biobasierten Verschlüssen gewinnen an Bedeutung und wachsen mit 9,25% CAGR, da Einzelhändler umweltfreundliche Lösungen bevorzugen.

Seite zuletzt aktualisiert am: