Marktgröße und Marktanteil für Lebens- und Nicht-Lebensversicherungen In Sri Lanka

Marktanalyse für Lebens- und Nicht-Lebensversicherungen In Sri Lanka von Mordor Intelligenz

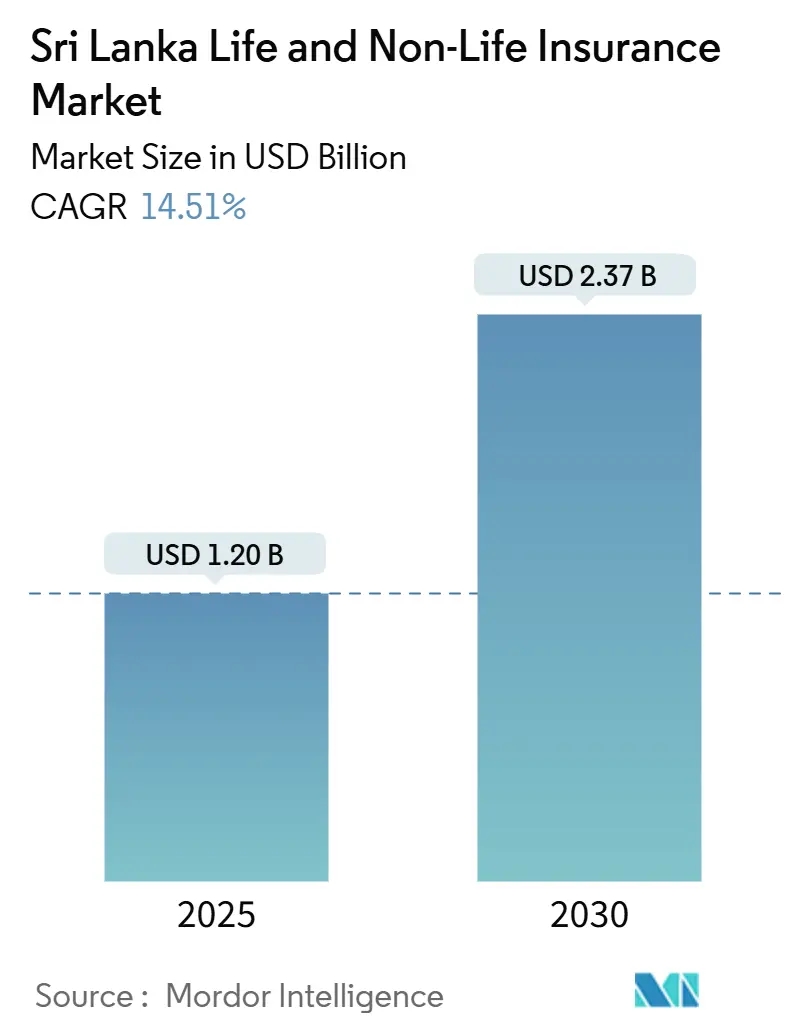

Der Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka steht bei 1,2 Milliarden USD im Jahr 2025 und ist auf Kurs, bis 2030 2,37 Milliarden USD zu erreichen, mit einer starken CAGR von 14,58%. Die rasche wirtschaftliche Normalisierung nach der Krise von 2022, sichtbar durch 5% BIP-Wachstum und nachlassende Inflation im Jahr 2024, hebt die Haushaltsausgaben und den unternehmerischen Risikoappetit und untermauert das Prämienwachstum. Ein starker Anstieg der Gesundheitskosten, wobei Privat Behandlungen das 2,61-fache der öffentlichen Tarife kosten, intensiviert die Nachfrage nach medizinischer Absicherung. Die digitale Adoption beschleunigt den Vertrieb, da die Mobilfunkpenetration 150% übersteigt und es Versicherern ermöglicht, ländliche Kunden zu erreichen, die zuvor außerhalb formeller Kanäle standen. Regulatorische Reformen, die Bancassurance-Regeln lockern, zusammen mit staatlichen Bankennetzwerkerweiterungen, senken Akquisitionskosten und erweitern den Produktzugang. Gleichzeitig drücken Wettbewerbspreise die Erträge. Versicherer verzeichneten einen Gewinnrückgang von 8,31% im Jahr 2024, obwohl die Prämienvolumina um 16,5% stiegen, was die Notwendigkeit diversifizierter, margenstarker Sparten verstärkt.

Wichtige Berichtserkenntnisse

- Nach Produkttyp hielt die Lebensversicherung 58,7% des Marktanteils für Lebens- und Nicht-Lebensversicherungen In Sri Lanka im Jahr 2024, während Gesundheits- und Medizinsparten mit einer CAGR von 8,59% bis 2030 wachsen sollen.

- Nach Vertriebskanal kontrollierten Agentur- und Maklernetzwerke 45,7% des Umsatzanteils im Jahr 2024; digitale Plattformen werden mit einer CAGR von 14,32% bis 2030 wachsen.

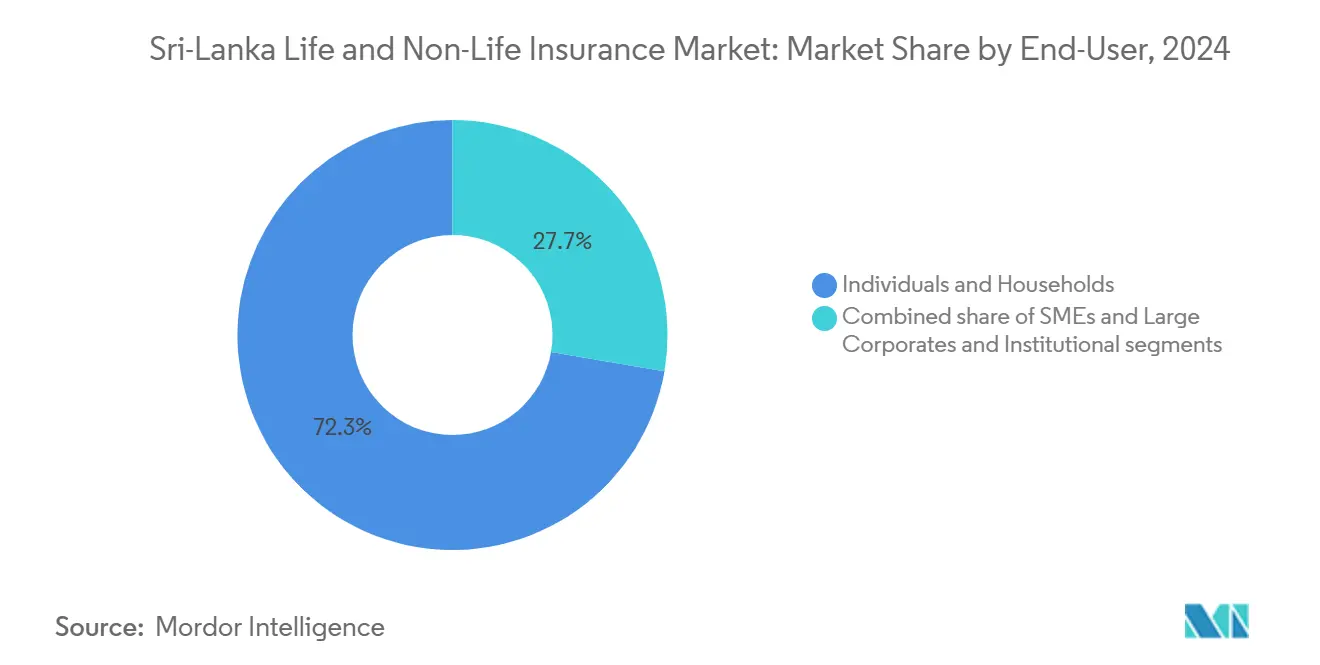

- Nach Endnutzer trugen Einzelpersonen und Haushalte 72,3% der Prämieneinkommen im Jahr 2024 bei, während das KMU-Segment mit einer CAGR von 9,13% bis 2030 voranschreitet.

- Nach Geographie entfielen etwa 65,2% der Prämieneinkommen im Jahr 2024 auf die Westprovinz; die Nord- und Ostprovinzen sind das am schnellsten wachsende Cluster mit mittleren zweistelligen CAGR-Werten, angetrieben durch die Mikroversicherungsadoption.

- Nach Unternehmen hielten Sri Lanka Versicherung Corporation und vier weitere führende Akteure gemeinsam die Mehrheit der Marktgröße für Lebens- und Nicht-Lebensversicherungen In Sri Lanka im Jahr 2024

Markttrends und Erkenntnisse für Lebens- und Nicht-Lebensversicherungen In Sri Lanka

Treiber-Impact-Analyse

| Treiber | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Städtische nicht-übertragbare Krankheitsbelastung | +2.8% | West- und Zentralprovinzen | Mittelfristig (2-4 Jahre) |

| Mobil-basierte Mikroversicherungsexpansion | +1.9% | Nord-, Ost-, Nordzentral | Langfristig (≥ 4 Jahre) |

| Bancassurance- Wachstum über Staatsbanken | +2.1% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Export-getriebene Nachfrage nach Handelskrediten und Seetransportversicherung | +1.6% | West-, Zentral-, Südprovinz | Mittelfristig (2-4 Jahre) |

| Klimaresistente Ernte- und Viehzuchtprogramme | +1.4% | Nordzentral-, Ost-, Uva | Langfristig (≥ 4 Jahre) |

| Alternde Bevölkerung fördert Rentenaufnahme | +1.7% | National | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Krankenversicherungen inmitten wachsender nicht-übertragbarer Krankheitsbelastung im städtischen Sri Lanka

Nicht-übertragbare Krankheiten machen nun mehr als 80% der Gesamtsterblichkeit aus, und ein durchschnittlicher Klinikbesuch kostet 3.000 LKR (9,0 USD), während ein Privataufenthalt im Krankenhaus 3.100 LKR (9,5 USD) kostet, was die Haushaltsbudgets belastet und Verbraucher dazu veranlasst, umfassende medizinische Absicherung zu suchen[1]D. Ranasinghe et al., "Catastrophic Gesundheit Expenditure In Sri Lanka," biomedcentral.com. von Haushalten, die chronische Krankheiten bewältigen, haben 51% katastrophale Eigenausgaben erlebt, was den wahrgenommenen Wert privater Gesundheitspolicen erhöht. West- und Zentralprovinzen führen bei der Aufnahme, weil sie den Großteil der tertiären Pflegeeinrichtungen beherbergen und höhere verfügbare Einkommen aufweisen. Versicherer reagieren mit geschlechtsspezifischen Produkten wie Janashakthis "Shanthi"-Plan, der Lebens- und schwere Krankheitsleistungen für Ehepartner unter einem einzigen Vertrag bündelt. Da sich verfügbare Einkommen erholen und die medizinische Inflation die allgemeine Verbraucherpreisinflation übertrifft, ist die Krankenversicherung bereit, die am schnellsten wachsende Komponente des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka zu bleiben.

Digital ermöglichte Mikroversicherungsadoption unter unterversorgten ländlichen Bevölkerungsgruppen

Etwa 70% der ländlichen Einwohner sind unterversorgt im Bankwesen, dennoch übersteigt die Mobiltelefon-Penetration 150%, was eine bereite Plattform für niedrigpreisige Versicherungen bietet. Janashakthis "Janasevaya Sozial Sicherheit Plan" kostet nur 30 LKR (0,1 USD) pro Monat und demonstriert, dass Erschwinglichkeitsbarrieren mit digitalem Onboarding und nutzungsbasierter Preisgestaltung angegangen werden können. Neue 2024 finalisierte Regeln verlangen von Telekommunikationsanbietern, klarere Offenlegung während der Anmeldung einzubetten, was das Verbrauchervertrauen stärkt und unbeabsichtigte Anmeldungen eindämmt[2]Versicherung Asien, "Sri Lanka Versicherung Penetration Still Lowest In Asien," insuranceasia.com. Langfristig könnte Mikroversicherung einen stetigen Fluss kleiner Prämien einbringen, den Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka diversifizieren und die Zyklizität der städtischen Nachfrage glätten.

Bancassurance-Wachstum durch staatliche Bankennetzwerkerweiterungen nach regulatorischen Lockerungen

Änderungen des Bankgesetzes, die im April 2024 genehmigt wurden, erlauben breitere Produktbündelung und ermöglichen es Kreditgebern wie der Hatton National Bank, eine Lebensversicherung von 4,5 Millionen LKR (13.800 USD) an Fahrzeugleasing-Deals mit Indra Traders anzuhängen. Staatsbankpräsenz In ländlichen Bezirken senkt Vertriebskosten und nutzt etablierte Beziehungen auf Filialebene. Verstärkte aufsichtsrechtliche Überwachung, gerahmt von IWF-Programmbedingungen, mindert Systemrisiken und stärkt das öffentliche Vertrauen[3]International Monetary Fund, "Sri Lanka: Staff Bericht 2024," imf.org. Während Bancassurance reift, werden Versicherer wiederkehrende Lead-Flows genießen, die Beständigkeit verbessern und die Abhängigkeit von einer fragmentierten Agenturstruktur verringern.

Erhöhte Nachfrage nach Handelskredit- und Seetransportversicherung von exportorientierten KMU in Bekleidung und Tee

Die Bekleidungs- und Teeindustrien gewannen nach der Währungsabwertung, die die Preiskonkurrenzfähigkeit verbesserte, wieder Schwung und suchen nun Schutz vor Käuferinsolvenz, Sendungsverlust und politischen Risiken. Die Sri Lanka Export Credit Versicherung Corporation berichtete über höhere Nettoerlöse im Jahr 2024, da KMU ihre Adoption handelsbezogener Policen erhöhten. Frachtversicherung, die an die Logistik des Colombo-Hafens und Binnenfrachtkorridore angeschlossen ist, steigt ebenfalls. Da sich die Reserven bis Ende 2023 auf 4,4 Milliarden USD wieder aufbauten, sanken die Staatsrisikoprämien, was mehr Privat Träger ermutigte, Außenhandelspolicen anzubieten und die Präsenz des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka zu erweitern.

Beschränkungen-Impact-Analyse

| Beschränkung | (~) % Impact auf CAGR-Prognose | Geografische Relevanz | Impact-Zeitrahmen |

|---|---|---|---|

| Finanzbildungslücken und informelle Risikoteilung | -2.3% | Landesweit | Langfristig (≥ 4 Jahre) |

| Devisenkursvolatilität belastet Kapital | -1.8% | Landesweit | Kurzfristig (≤ 2 Jahre) |

| Hohe Agentenfluktuation erhöht Akquisitionskosten | -1.5% | West- und Zentralprovinz | Mittelfristig (2-4 Jahre) |

| Politisches Risiko und Politikunsicherheit | -1.2% | Landesweit | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Niedrige Versicherungspenetration aufgrund von Finanzbildungslücken und informeller Risikoteilung

Die Penetration lag 2023 bei nur 0,8% des BIP, deutlich unter asiatischen Vergleichsländern, hauptsächlich weil gemeinschaftsbasierte Pooling-Mechanismen die wahrgenommene Notwendigkeit formellen Schutzes reduzieren. In ländlichen Gebieten sind Bareinkommen unregelmäßig, was jährliche Prämienzahlungen schwierig macht, während die Komplexität von Zusatzversicherungen und Ausschlüssen die Aufnahme abschreckt. Bildungskampagnen müssen mit kulturellen Normen übereinstimmen, um nicht den Anschein zu erwecken, traditionelle gegenseitige Hilfe zu ersetzen. Ohne aggressive Bildungsinterventionen könnte niedrige Bewusstseinsbildung weiterhin die Wachstumsaussichten für den Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka Dämpfen.

Devisenkursvolatilität beeinflusst Eigenkapitaladäquanzanforderungen der Versicherer

Ein jüngster Zahlungsausfall ließ Finanzinstitute mit erheblichen Fremdwährungsengagements kämpfen. Zum Beispiel ist systemische Belastung erkennbar, da Finanzinstitute erhebliche Anteile ausgefallener Anleihen halten. Versicherer stehen auch unter Druck aufgrund ihrer auf USD lautenden Rückversicherungsverträge. Diese Mark-Zu-Markt-Verluste erodieren Solvabilitätsquoten und Dämpfen Risikoappetit, selbst wenn die Marktnachfrage an Fahrt gewinnt. Bei knappem Kapital zeigt sich eine merkliche Zurückhaltung bei der Expansion In kapitalintensive, langfristige Lebensversicherungsprodukte. Dieser vorsichtige Ansatz wird wahrscheinlich die Wachstumstrajektorie sowohl der Lebens- als auch der Nicht-Lebensversicherungsmärkte In Sri Lanka Dämpfen, zumindest bis eine Lösung bei der Schuldenumstrukturierung etwas Stabilität In die Devisenmärkte bringt.

Segmentanalyse

Nach Typ: Dominanz der Lebensversicherung sieht sich Gesundheitsstörung gegenüber

Lebensversicherungsprodukte generierten 58,7% der Marktgröße für Lebens- und Nicht-Lebensversicherungen In Sri Lanka im Jahr 2024, verankert durch Kapitallebens- und Volllebensversicherungspolicen, die familiienorientierte kulturelle Normen ansprechen. Fondsgebundene Pläne gewinnen an Zugkraft, weil sie Anlagerenditen mit Sterblichkeitsschutz verbinden und Aufwärtspotenzial bieten, das reine Risikoversicherungen nicht haben. Jedoch verschiebt sich die medizinische Inflation, die schneller als der Verbraucherpreisindex steigt, Verbraucherbudgets In Richtung Gesundheitsschutz, was sich In einer CAGR von 8,59% für Medizinsparten bis 2030 niederschlägt. Der Anteil des Gesundheitssegments an der Marktgröße für Lebens- und Nicht-Lebensversicherungen In Sri Lanka wird voraussichtlich bis 2030 24% erreichen und die Lücke zu Lebensversicherungsbeiträgen verringern.

Kfz-Versicherungen bleiben obligatorisch, kämpfen aber mit der Rentabilität, da Ersatzteilinflation und Unfallhäufigkeit die Schadenquoten anheben. Träger gleichen dies aus, indem sie Sachschäden-, Spezial- und Seetransportprodukte fördern, die höhere Margen erzielen. Handelskredit- und Frachtsparten profitieren vom Exportwachstum, insbesondere durch die Bedienung von Bekleidungs- und Teekorridoren, die Colombo und Kandy verbinden, was die Produktdiversifizierung im Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka verstärkt.

Nach Vertriebskanal: Digitale Plattformen stören traditionelles Agenturmodell

Während Agentur- und Maklerrouten weiterhin mit 45,7% der Prämien dominieren, bleibt die anhaltende Fluktuation eine erhebliche Herausforderung, die sowohl die operative Effizienz als auch die Kontinuität des Kundenservice untergräbt. Digitale Kanäle entstehen jedoch als starker Wachstumstreiber und expandieren mit einer beeindruckenden CAGR von 14,32%. Diese Kanäle nutzen Sri Lankas bemerkenswerte 150%ige Mobilfunkabonnementrate, um niedrig-berühren-Versicherungsprodukte, einschließlich Unfallschutz, Risikolebensversicherung und Krankenhausdienste, an ein landesweites Publikum zu liefern. 2024 eingeführte regulatorische Standards verlangen von Telekommunikationsanbietern, klare und transparente Policenbedingungen vor der Kundenanmeldung bereitzustellen. Diese regulatorische Verschiebung wird voraussichtlich das Kundenvertrauen stärken und Sicherheitswahrnehmungen verbessern, was die Adoption digitaler Versicherungslösungen weiter unterstützt. Bancassurance gewinnt auch an Zugkraft, angetrieben durch die Expansion von Staatsbankfilialen, insbesondere In peri-urbanen Bezirken. Dieser Kanal erweist sich als effektiv für den Vertrieb gebündelter Produkte wie Hypotheken und Leasing-Lösungen.

Unterdessen ermöglicht die Verbreitung digitaler Geldbörsen Versicherern, mit innovativen Ansätzen zu experimentieren, wie In-App-Mikroprämienabzüge. Diese Strategie kombiniert Bequemlichkeit mit sofortiger Policenausstellung und spricht eine technikaffine Kundenbasis an. Zusammen prägen diese Entwicklungen ein Omnichannel-Ökosystem, das den Sri-lankischen Markt für Lebens- und Nicht-Lebensversicherungen für reduzierte Kundenakquisitionskosten und verbesserte Skalierbarkeit positioniert und nachhaltiges Wachstum im Prognosezeitraum sicherstellt.

Nach Endnutzer: KMU-Segment treibt gewerbliches Versicherungswachstum

Im Jahr 2024 trugen Einzelpersonen und Haushalte erhebliche 72,3% der Prämienvolumina bei, was die einzelhandelsgetriebene Natur des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka hervorhebt. Diese Dominanz spiegelt die weit verbreitete Adoption von Versicherungsprodukten In der allgemeinen Bevölkerung wider. Andererseits entstehen KMU als Schlüsselwachstumssegment mit einer starken CAGR von 9,13%. Dieses Wachstum wird durch die Wiederbelebung von Bekleidungsexporten und Teesendungen angeheizt, die Seetransport-, Sachschäden- und Handelskreditschutz erfordern. Zusätzlich stiegen KMU-Kreditbücher bei Kommerziell Credit Und Finanzen um 7% im Jahr 2024, was eine steigende Nachfrage nach sicherheitsgebundenen Versicherungsschutzarten anzeigt. In ländlichen Bezirken adoptieren Mikrounternehmen zunehmend sozialversicherungsähnliche Produkte, die unter 50 LKR (0,2 USD) pro Monat kosten, was die Kundenbasis erheblich erweitert und die Versicherungspenetration In unterversorgten Gebieten verbessert hat. Große Unternehmenskunden behalten zwar eine stetige Präsenz bei, zeigen aber langsameres Wachstum aufgrund bereits hoher Marktpenetration.

Da KMU jedoch weiterhin reifen, bieten sie erhebliche Möglichkeiten für kreuzen-Selling von Versicherungsprodukten. Diese Möglichkeiten reichen von Mitarbeitervorteilen bis zu Frachtversicherungen, die voraussichtlich die gewerbliche Präsenz des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka weiter ausweiten werden. Diese sich entwickelnde Dynamik unterstreicht die wachsende Bedeutung von KMU und Mikrounternehmen bei der Gestaltung der zukünftigen Trajektorie des Versicherungsmarktes und hebt gleichzeitig die Notwendigkeit maßgeschneiderter Produkte hervor, um ihre einzigartigen Anforderungen zu erfüllen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Die Westprovinz kontrollierte etwa 65,2% der Prämieneinkommen im Jahr 2024, angetrieben durch Colombos Status als Finanzhub und Handelstor. Hohes Pro-Kopf-Einkommen unterstützt die Nachfrage nach Lebenssparplänen und privater medizinischer Versorgung, während der Hafen Seetransport- und Frachtsparten antreibt. Die Zentralprovinz folgte mit etwa 15,1% Anteil, verankert durch Kandys städtische Mittelschicht und die Versicherungsbedürfnisse des Teesektors für Ernte, Eigentum und Exportlogistik. Die Südprovinz mit 8% erholt sich neben dem Tourismus In Galle und Matara und steigert Reise- und Gastgewerberisikoversicherungen.

Nord- und Ostprovinzen trugen zusammen nur 6% der Prämieneinkommen bei, verzeichneten aber das schnellste Wachstum aufgrund des Infrastrukturwiederaufbaus und der Einführung mobiler Mikroversicherung. Landwirtschafts- und Fischereigemeinschaften begrüßen kostengünstige Unfall- und Ernteversicherung, da Klimaschocks sich intensivieren. Mikroversicherungspilotprojekte deuten auf jährliches zweistelliges Wachstumspotenzial hin, da sich die digitale Kompetenz verbessert. Nordwest-, Nordzentral-, Sabaragamuwa- und Uva-Provinzen vervollständigen die Präsenz und halten gemeinsam etwa 6,2% Anteil. Diese Binnenprovinzen sind ausgeprägten Klimarisiken ausgesetzt, haben jedoch begrenzte Bewusstseinsbildung, was Weiß-Raum-Möglichkeiten für parametrische Ernteprodukte mit multilateralen Prämiensubventionen signalisiert.

Insgesamt wird die regionale Diversifizierung von Vertriebsmodellen, Agenturclustern In städtischen Zentren, Bancassurance über Staatsbanken In mittelgroßen Städten und Mobil Reichweite In entlegenen Dörfern entscheidend für die ausgewogene Expansion des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka sein.

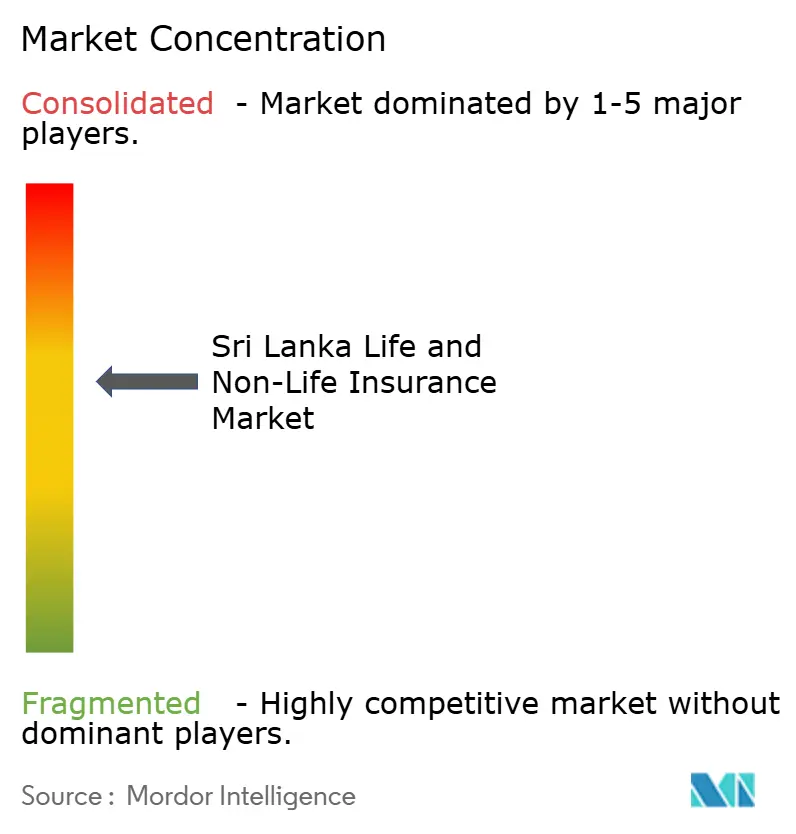

Wettbewerbslandschaft

Die Spitze-Fünf-Akteure zeigen moderate Konzentration. Die staatseigene Sri Lanka Versicherung Corporation bleibt Marktführer, durchläuft aber eine Privatisierung, nachdem sie Anfang 2024 fünf Gebote für ihre Lebens- und Schadensparten angezogen hat. Continental Versicherung Lanka erhöhte ihren Anteil von 5% im Jahr 2020 auf etwa 9% im Jahr 2024, indem sie sich zu Nicht-Kfz- und Gesundheitssparten hinwendete. Allianz Lanka und AIA nutzen globale Kapitalstärke, um digitale Propositionen voranzutreiben, während Union Assurance eine solide Bancassurance-Pipeline über Mutterbank-Verbindungen aufrechterhält.

Wettbewerbsdifferenzierung konzentriert sich auf Technologieadoption, wobei führende Firmen KI-gesteuerte Risikobewertung, Mobil Schadensmeldung und nutzungsbasierte Mikroprämienabrechnung integrieren. Kleinere Versicherer suchen entweder Nischenspezialisierung In islamischem Takaful, Ernteentschädigung oder erwägen Fusionen, um Skaleneffekte zu erreichen, die den kommenden IFRS 17- und risikobasierten Kapitalschwellen entsprechen. Vertriebsallianzen mit Telekommunikation, Fintechs und Lebensmittelketten wachsen und spiegeln ein Rennen wider, Versicherungen In alltägliche Transaktionen einzubetten. Kollektive strategische Bewegungen werden den Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka In den nächsten fünf Jahren zu einem mehrere-Channel-, produktdiversen Ökosystem umgestalten.

Branchenführer für Lebens- und Nicht-Lebensversicherungen In Sri Lanka

-

Sri Lanka Versicherung Corporation (SLIC)

-

Ceylinco Leben Versicherung PLC

-

Allianz Versicherung Lanka Ltd

-

AIA Versicherung Lanka Ltd

-

Softlogic Leben Versicherung PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Sri Lanka Versicherung Leben und Sri Lanka Versicherung allgemein berichteten über 30,7 Milliarden LKR (94 Millionen USD) Gewinn vor Steuern für 2024, was Widerstandsfähigkeit inmitten der Privatisierungsprüfung unterstreicht.

- März 2024: Ausschreibungen für die getrennten Geschäfte der Sri Lanka Versicherung Corporation zogen fünf Bieter an, von denen vier inländisch sind, was Konsolidierungsappetit signalisiert.

- Oktober 2024: Continental Versicherung Lanka erreichte etwa 9% Marktanteil In 1H 2024, wobei Gesundheitssparten 32% der gebuchten Bruttoprämien lieferten.

- April 2024: Das Parlament änderte das Bankgesetz und hob die Bancassurance-Kapazität staatseigener Banken an, während es die Aufsicht verschärfte.

Berichtsumfang für den Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka

Lebensversicherung ist ein Vertrag zwischen einer Lebensversicherungsgesellschaft und einem Policeninhaber. Eine Lebensversicherungspolice garantiert, dass der Versicherer eine Geldsumme an einen oder mehrere benannte Begünstigte zahlt, wenn die versicherte Person stirbt, im Austausch für Prämien, die vom Policeninhaber während ihrer Lebenszeit gezahlt werden. Nicht-Lebensversicherungspläne sind traditionelle Versicherungspläne, die nur darauf abzielen, Ihrer Familie umfassenden finanziellen Schutz zu bieten, falls Sie während der Policenlaufzeit unglücklicherweise versterben. Der Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka ist segmentiert nach Versicherungstyp (Lebensversicherung (individuell und Gruppe), Nicht-Lebensversicherung (Kfz, Heim und andere Nicht-Lebensversicherungen) und Vertriebskanal (direkt, Agentur, Banken und andere Vertriebskanäle). Der Bericht bietet Marktgröße und Prognosen für Sri Lankas Markt für Lebens- und Nicht-Lebensversicherungen In Wert (USD) für alle oben genannten Segmente.

| Lebensversicherung | Volllebensversicherung |

| Risikolebensversicherung | |

| Fondsgebundene Versicherungspläne (ULIPs) | |

| Renten & Pension | |

| Nicht-Lebensversicherung | Kfz |

| Gesundheit & Medizin | |

| Sachschäden / Eigenheim | |

| Reise | |

| Landwirtschaft (Ernte & Viehzucht) | |

| Seetransport & Fracht | |

| Haftpflicht & Spezial |

| Direkt (Versicherer-Vertriebsteam & Filiale) |

| Agentur / Makler |

| Bancassurance |

| Digital / Online-Plattformen |

| Mikrofinanz & Genossenschaftsnetzwerke |

| Mobile / Telekom-Partner |

| Einzelpersonen & Haushalte |

| Kleine & Mittlere Unternehmen (KMU) |

| Großunternehmen & Institutionell |

| Westprovinz |

| Zentralprovinz |

| Südprovinz |

| Nordprovinz |

| Ostprovinz |

| Nordwestprovinz |

| Nordzentralprovinz |

| Sabaragamuwa-Provinz |

| Uva-Provinz |

| Nach Versicherungstyp | Lebensversicherung | Volllebensversicherung |

| Risikolebensversicherung | ||

| Fondsgebundene Versicherungspläne (ULIPs) | ||

| Renten & Pension | ||

| Nicht-Lebensversicherung | Kfz | |

| Gesundheit & Medizin | ||

| Sachschäden / Eigenheim | ||

| Reise | ||

| Landwirtschaft (Ernte & Viehzucht) | ||

| Seetransport & Fracht | ||

| Haftpflicht & Spezial | ||

| Nach Vertriebskanal | Direkt (Versicherer-Vertriebsteam & Filiale) | |

| Agentur / Makler | ||

| Bancassurance | ||

| Digital / Online-Plattformen | ||

| Mikrofinanz & Genossenschaftsnetzwerke | ||

| Mobile / Telekom-Partner | ||

| Nach Endnutzer | Einzelpersonen & Haushalte | |

| Kleine & Mittlere Unternehmen (KMU) | ||

| Großunternehmen & Institutionell | ||

| Nach Region | Westprovinz | |

| Zentralprovinz | ||

| Südprovinz | ||

| Nordprovinz | ||

| Ostprovinz | ||

| Nordwestprovinz | ||

| Nordzentralprovinz | ||

| Sabaragamuwa-Provinz | ||

| Uva-Provinz | ||

Wichtige im Bericht beantwortete Fragen

Was ist die aktuelle Größe des Marktes für Lebens- und Nicht-Lebensversicherungen In Sri Lanka?

Der Markt ist mit 1,20 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 2,37 Milliarden USD erreichen.

Wie schnell wächst der Markt für Lebens- und Nicht-Lebensversicherungen In Sri Lanka?

Er wird voraussichtlich mit einer CAGR von 14,51% über den Zeitraum 2025-2030 wachsen, angetrieben durch wirtschaftliche Erholung, steigende Gesundheitskosten und digitale Adoption.

Welches Segment expandiert am schnellsten?

Kranken- und Medizinversicherung schreitet mit einer CAGR von 8,59% voran und übertrifft Lebens- und Kfz-Sparten aufgrund steigender nicht-übertragbarer Krankheitsbelastungen.

Warum ist Bancassurance In Sri Lanka wichtig?

Regulatorische Änderungen In 2024 erlauben Staatsbanken, Versicherungen mit Krediten zu bündeln und einen kostengünstigen, vertrauensstarken Kanal zu eröffnen, der die Produktreichweite erweitert.

Welche Herausforderungen könnten das Marktwachstum verlangsamen?

Hauptbeschränkungen umfassen niedrige Finanzbildung, Devisenkursvolatilität, die Eigenkapitaladäquanz belastet, Agentenfluktuation und politische Politikverschiebungen.

Seite zuletzt aktualisiert am: