Marktgröße und Marktanteil des deutschen Lebens- und Sachversicherungsmarktes

Analyse des deutschen Lebens- und Sachversicherungsmarktes von Mordor Intelligenz

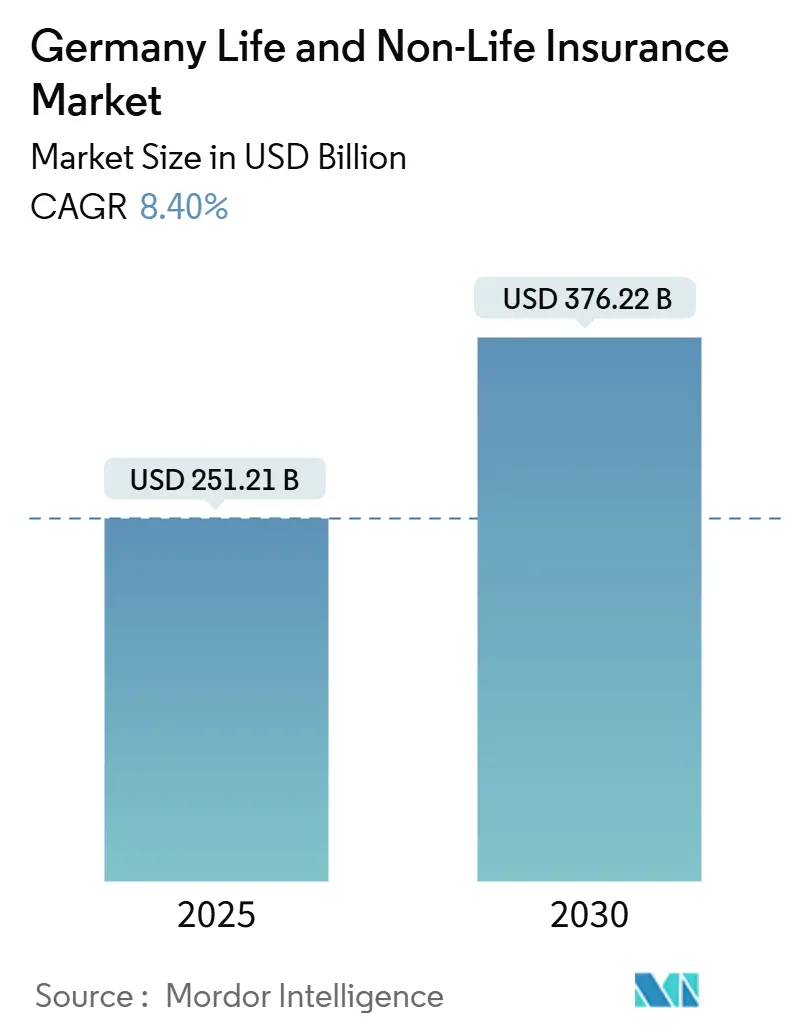

Der deutsche Lebens- und Sachversicherungsmarkt steht derzeit bei 251,21 Milliarden USD im Jahr 2025 und ist auf Kurs, bis 2030 376,22 Milliarden USD zu erreichen, was eine robuste CAGR von 8,41% widerspiegelt. Die Marktexpansion setzt sich trotz gedämpften Wirtschaftswachstums fort, unterstützt durch starke Haushaltsbilanzen, obligatorische Sozialreformen und anhaltende Nachfrage nach Risikotransferprodukten. Renten- und fondsgebundene Lebensversicherungen gewinnen an Dynamik, da Haushalte nach inflationsresistenten Altersvorsorgerlösungen suchen, während Sach- und Kfz-Sparten solide Prämienzuwächse verzeichnen als Reaktion auf Klimarisiken, höhere Reparaturkosten und erhöhte Katastrophenschäden. Wachsendes digitales Engagement verändert den Vertrieb, wobei online-Aggregatoren, Bancassurance-Portale und eingebettete Versicherungsplattformen stetig Prämienanteile von traditionellen Vertretern erobern. Erhöhte regulatorische Fokussierung auf Nachhaltigkeit und Kapitaleffizienz unter dem überarbeiteten Solvency II-Regime beschleunigt die Migration hin zu Hybridprodukten mit geringeren Kapitalanforderungen. Die Wettbewerbsintensität bleibt hoch, da der Markt relativ unkonzentriert bleibt und mittelgroßen Versicherern und Insurtech-Neueinsteigern Wachstumsraum bietet.

Wichtige Berichtsergebnisse

- Nach Versicherungsart hielten Sachversicherungen 52,1% des deutschen Lebens- und Sachversicherungsmarktanteils im Jahr 2024, während Renten- und fondsgebundene Lebensprodukte mit einer CAGR von 5,81% bis 2030 voraussichtlich voranschreiten werden.

- Nach Vertriebskanal führten unabhängige Vertreter und Makler mit 45,2% Umsatzanteil im Jahr 2024; ausschließlich digitale und Aggregator-Kanäle verzeichnen das schnellste Wachstum mit einer CAGR von 9,22% bis 2030.

- Nach Endkunden machten Privathaushalte 59,9% des deutschen Lebens- und Sachversicherungsmarktvolumens im Jahr 2024 aus, während das KMU-Segment mit einer CAGR von 5,12% über 2025-2030 expandiert.

- Geografisch eroberte Westdeutschland 34,8% des deutschen Lebens- und Sachversicherungsmarktvolumens im Jahr 2024, und Ostdeutschland zeigt das höchste regionale Wachstum mit einer CAGR von 4,79% bis 2030.

Trends und Erkenntnisse des deutschen Lebens- und Sachversicherungsmarktes

Treiber-Impaktanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Alternde Bevölkerung steigert Nachfrage nach Renten- und Altersvorsorgeprodukten | +1.8% | National, stärker In West- und Süddeutschland | Langfristig (≥ 4 Jahre) |

| Solvency II-Kapitaloptimierung beeinflusst Produktmix | +1.2% | National, Schwerpunkt auf Großversicherer | Mittelfristig (2-4 Jahre) |

| Digitale Adoption und Insurtech-Partnerschaften beschleunigen D2C | +1.5% | National, frühe Erfolge In urbanen Zentren | Kurzfristig (≤ 2 Jahre) |

| Zunehmende NatCat-Ereignisse erhöhen Sach-Katastrophenversicherungspenetration | +1.1% | National, höhere Auswirkungen In hochwassergefährdeten Regionen | Mittelfristig (2-4 Jahre) |

| Obligatorische Pflegereform erweitert Privat ergänzende Krankenversicherung | +0.9% | National, stärkere Akzeptanz In einkommensstarken Regionen | Langfristig (≥ 4 Jahre) |

| ESG und SFDR fördern grüne Versicherungsanlageprodukte | +0.7% | National, institutioneller Fokus | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Alternde Bevölkerung steigert Nachfrage nach Renten- und Altersvorsorgeprodukten

Deutschlands alternde Bevölkerung treibt das Wachstum sowohl In den Lebens- als auch Sachversicherungsmärkten an, insbesondere bei der Nachfrage nach Renten- und Altersvorsorgeprodukten. Das gesetzliche Rentensystem mit einer Ersatzrate von nur 48% der Durchschnitsgehälter vergrößert die Rentenlücke. Diese Lücke drängt Haushalte zu privaten Rentenlösungen. Versicherer reagieren auf die Unzulänglichkeit traditioneller Garantieprodukte, die einst als ausreichend galten, nun aber hinter inflationsbereinigten Einkommensbedürfnissen zurückbleiben. Sie haben Hybridrenten eingeführt, die die Kapitalbelastung durch Begrenzung der Garantien verringern und verbleibende Prämien In diversifizierte Anlageportfolios lenken[1]europäisch Versicherung Und Occupational Pensions Authority, \"Digitalisation Markt Bericht 2025,\"eiopa.europa.eu. Diese Verschiebung wird durch den bevorstehenden Generationenkapital-Fonds verstärkt, eine staatlich unterstützte Initiative. Dieser Fonds führt nicht nur Aktienengagement ein, sondern ebnet auch Versicherern den Weg zur Beteiligung durch Verwaltungs- und Langlebigkeitsrisiko-Dienstleistungen. Mit der wachsenden Demografiegruppe 67+ insbesondere In wohlhabenden westlichen Regionen, die erhebliche Rentenlücken aufweisen, sind alterszentrierte Produkte bereit, den Markt anzuführen und Deutschlands Versicherungslandschaft grundlegend zu verändern.

Solvency II-Kapitaloptimierung beeinflusst Produktmix

Die Solvency II-Auffrischung vom Januar 2025 erfordert von Versicherern die Einbettung von Nachhaltigkeitsmetriken, strengere Look-Through-Regeln und proportionale Berichtsschwellen. Eine direkte Konsequenz ist der Schwenk weg von hochgarantierten Sparverträgen hin zu fondsgebundenen Policen, die geringere Solvenzkapitalanforderungen anziehen. Spitzenträger wie Munich Re weisen Solvenzquoten über 260% auf und nutzen freigesetztes Kapital für wettbewerbsfähige Preisgestaltung und Zeichnung höherrentierlicher grüner Anlagen[2]Munich Re, \"Solvency Und finanzielle Zustand Bericht 2024,\"munichre.com. Kleinere Gegenseitigkeitsvereine profitieren von proportionaler Erleichterung und ermöglichen weiterhin die Bedienung regionaler Gemeinschaften bei gleichzeitiger Einführung ESG-gekennzeichneter Zusatzversicherungen. Mittelfristig werden kapitalleichte Produkte den deutschen Lebens- und Sachversicherungsmarkt dominieren und eine Verschiebung der Anlagestrategie hin zu Infrastrukturschulden, grünen Anleihen und diversifizierten Aktienmandaten verstärken.

Digitale Adoption und InsurTech-Partnerschaften beschleunigen D2C

Verbraucherpräferenz für nahtlose digitale Kunde Journeys hat nahezu jeden Großversicherer dazu veranlasst, KI-gestütztes Underwriting, automatisierte Schadenbearbeitung und personalisierte Dashboards zu integrieren. Die Übernahme von finanzen.de durch Allianz X signalisierte ein Wettrüsten um digitale Vertriebskapazitäten. Urbane Kunden initiieren zunehmend Versicherungskäufe über Preisportale wie Check24 und zwingen etablierte Anbieter zur Verfeinerung von Preisalgorithmen und Einführung von Echtzeitangebots-APIs. Eingebettete Versicherung In Einzelhandelskassen und Mobilitäts-Apps erweitert den adressierbaren Prämienpool, während Policenverwaltungskosten sinken. Da Insurtech-Kapitalzuflüsse lebhaft bleiben, vermehren sich Partnerschaftsmodelle und beschleunigen die Geschwindigkeit, mit der neue Produkte den Markt erreichen und die Kundenerfahrung im deutschen Lebens- und Sachversicherungsmarkt verbessern.

Zunehmende NatCat-Ereignisse erhöhen Sach-Katastrophenversicherungspenetration

Hochwasser im Jahr 2021 deckten Deutschlands Schutzlücke auf, lösten öffentliche Debatten über obligatorische Naturgefahrendeckung aus und intensivierten das Risikobewusstsein der Haushalte. BaFins \"Risks In Focus 2025\"kennzeichnet physische Klimarisiken als Spitze-Aufsichtssorge. Die Inanspruchnahme erweiterter Gebäudedeckung ist gestiegen, unterstützt durch verbesserte Risikozonenbildung unter dem ZÜRS-System und die Einführung parametrischer Lösungen für schnelle Hochwasserauszahlungen. Rückversicherer bieten Aggregate-Stop-Verlust-Verträge an und ermöglichen Erstversicherern, zusätzliche Kapazitäten zu zeichnen ohne Verletzung der Risikobereitschaft. Folglich steigen Sach-Katastrophenprämien schneller als das BIP, und die Preissetzungsmacht der Katastrophenrückversicherung verstärkt sich, was den Sachversicherungsanteil des deutschen Lebens- und Sachversicherungsmarktes beeinflusst.

Hemmnisse-Impaktanalyse

| Hemmnis | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Anhaltend niedrige Zinssätze drücken Lebensversicherungs-Garantiemargen | -1.4% | National, stärkere Auswirkungen auf traditionelle Lebensversicherer | Langfristig (≥ 4 Jahre) |

| Intensiver Kfz-Versicherungspreiskampf durch Telematik und Portale | -0.8% | National, konzentriert In urbanen Märkten | Kurzfristig (≤ 2 Jahre) |

| BaFin-Provisionsobergrenzen beschränken traditionelle Vermittlerkanäle | -0.6% | National, betrifft alle Vertriebskanäle | Mittelfristig (2-4 Jahre) |

| Schrumpfende Jungerwachsenen-Kohorte begrenzt reines Risiko-Lebensversicherungswachstum | -0.5% | National, stärkere Auswirkungen In östlichen Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltend niedrige Zinssätze drücken Lebensversicherungs-Garantiemargen

Langdatierte Garantien erodieren weiterhin die Rentabilität, da Wiederanlagerenditen unter den Niveaus alter Versprechen bleiben. Obwohl die EZB-Politik beginnt sich zu normalisieren, liegen durchschnittliche Anleiherenditen noch immer unter den 2,25% [3]Geneva Association, \"niedrig Interest Rate Environment Und Leben Versicherung,\"genevaassociation.orgdurchschnittlichen Garantien auf älteren deutschen Verträgen. Versicherer mildern die Belastung durch In-Force-Management-Maßnahmen, Back-Book-Übertragungen und Rückkaufswertoptimierung. Dennoch treibt der Widerstand gegen die Eigenkapitalrendite die strukturelle Migration zu Produkten voran, bei denen das Anlagerisiko teilweise von Versicherungsnehmern getragen wird. Größere Gruppen mit starken Vermögensverwaltungsarmen diversifizieren In Privat Märkte, aber kleinere Gegenseitigkeitsvereine stehen vor Dünneren Puffern und beschränken das Neugeschäftswachstum im deutschen Lebens- und Sachversicherungsmarkt.

Intensiver Kfz-Versicherungspreiskampf durch Telematik und Portale

Preisvergleichsportale haben Wechselreibungen verringert und die Kfz-Versicherung zu einem Rohstoff gemacht. Direktversicherer und Gegenseitigkeitsvereine zeigen kombinierte Schaden-Kosten-Quoten deutlich unter börsennotierten Mitbewerbern durch Nutzung agiler Es und schlanker Betriebsabläufe. Telematik-Programme verbessern zwar die Risikosegmentierung, laden aber zu aggressiven Rabatten ein, die Underwriting-Margen drücken. Die Nachfrage nach Fahrerassistenzsystem-Deckung und nutzungsbasierter Versicherung wächst, aber durchschnittliche Prämien tendieren In wettbewerbsintensiven Großstadtgebieten nach unten. Zur Erosionsabfederung verkaufen Versicherer Pannenhilfe- und Mobilitätsservice-Abonnements mit, doch die Margenerholung bleibt im Kfz-Bereich des deutschen Lebens- und Sachversicherungsmarktes schwer fassbar.

Segmentanalyse

Nach Versicherungsart: Fondsgebundene Produkte treiben Lebensversicherungstransformation voran

Lebensversicherungssparten verändern sich rapide. Renten- und fondsgebundene Verträge sollen zusammen eine CAGR von 5,81% generieren, die das Gesamtmarktwachstum übertrifft. Innerhalb des deutschen Lebens- und Sachversicherungsmarktvolumens des Lebensgeschäfts ziehen Hybridpolicen mit Teilgarantien risikoaverse Sparer an und entlasten gleichzeitig die Kapitalbelastung der Versicherer. Das Sachversicherungssegment, das 2024 52,1% der Gesamtprämien ausmachte, genießt Unterstützung durch steigende Sach-Katastrophen- und Haftpflichtnachfrage, angetrieben durch ESG-Einhaltung und sich entwickelnde Cyber-Bedrohungen.

Traditionelle Kapital- und Lebensversicherungsprodukte werden mit niedrigeren Zinsgarantien neugestaltet und ermöglichen Versicherern, Kapital unter Solvency II freizusetzen. Wachstumsnischen In der Sachversicherung umfassen Cyber- und Umwelthaftpflicht, beide expandieren mit zweistelligen CAGRs, da deutsche Unternehmen digitalisieren und strengeren Offenlegungsmandaten gegenüberstehen. Kfz behält Volumenführerschaft, steht aber vor weichen Preisen, während gewerbliche Allgefahren- und Spezialingenieurssparten von Deutschlands fortgeschrittenem Fertigungssektor profitieren. Folglich wird der deutsche Lebens- und Sachversicherungsmarkt ausgewogen bleiben, mit über beide breite Produktkategorien verteilten Chancen.

Nach Vertriebskanal: Digitale Aggregatoren durchbrechen traditionelle Modelle

Unabhängige Vertreter und Makler schrieben 2024 noch 45,2% der Prämien und unterstreichen die Bedeutung beratender Dienstleistungen In komplexen Renten- und Gewerbesparten. Dennoch sollen ausschließlich digitale und Aggregator-Plattformen ihren Umsatzanteil bis 2030 auf der Basis einer CAGR von 9,22% auf fast 17% anheben. Diese Beschleunigung ist In Großstadtgebieten sichtbar, wo Verbraucher Angebote auf mobilen Geräten vergleichen, bevor sie Käufe finalisieren.

Bancassurance gewinnt an Dynamik, da Privatkreditgeber Versicherungsmodule In online-Bankwesen integrieren und ihnen einen Vorteil beim kreuzen-Selling von Risikolebens-, Invaliditäts- und einfacher Sachdeckung verschaffen. Eingebettete Versicherungsanwendungsfälle - von Flugticket-Stornierung bis Smartphone-Garantien - erweitern die online erfasste Prämienbasis. Infolgedessen wird der deutsche Lebens- und Sachversicherungsmarkt eine zweispurige Vertriebsarchitektur aufweisen: hochtechnologische, automatisierte Abläufe für standardisierte Risiken und beratungsintensive Kanäle für maßgeschneiderte Lösungen.

Nach Endkunden: KMU-Segment beschleunigt Gewerbewachstum

Privathaushalte blieben 2024 die dominierende Käufergruppe mit einem Anteil von 59,9% am deutschen Lebens- und Sachversicherungsmarktvolumen und spiegeln Deutschlands Tradition privater Vorsorge für Rente, Gesundheitszuzahlungen und Haushaltsschutz wider. Dennoch ist die KMU-Kundenbasis die am schnellsten expandierende und liefert eine CAGR von 5,12% bis 2030, da Unternehmen Cyber-Risiken, Lieferkettenunterbrechungen und ESG-verbundenen Haftungsrisiken gegenüberstehen.

Die digitale Transformation des Mittelstands erhöht die Nachfrage nach Berufshaftpflicht-, Cyber- und D&O-Versicherungspolicen. Regierungsprogramme zur Förderung industrieller Dekarbonisierung wecken Interesse an parametrischer Wetterdeckung und Gebäudezertifikatversicherung. Öffentliche Institutionen und gemeinnützige Organisationen übernehmen Resilienz-Frameworks und beschaffen Katastrophen- und Klimarisiko-Lösungen. Insgesamt bereichert KMU-Akzeptanz die Prämiendiversifikation und zementiert die Bedeutung der Gewerbesparten für den deutschen Lebens- und Sachversicherungsmarkt.

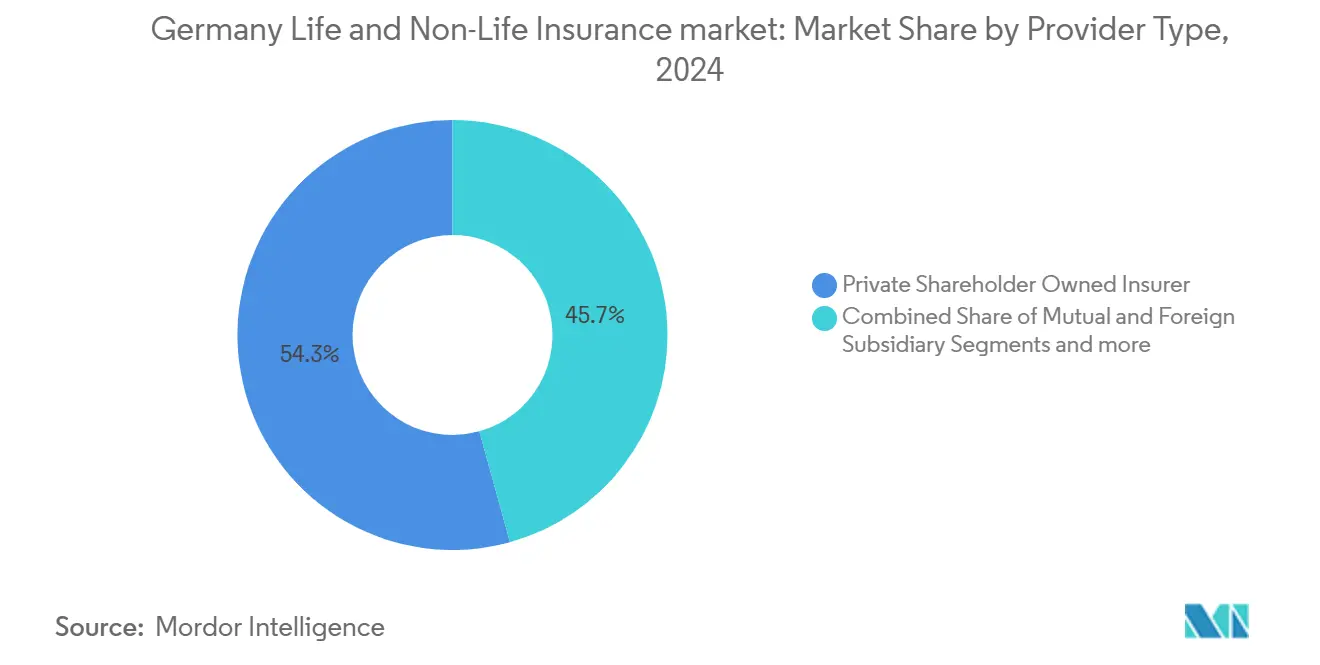

Nach Anbieterart: Gegenseitigkeitsversicherer nutzen Kostenvorteile

Privat aktionärsgeführte Gruppen verfügen über Skalierung, Markenstärke und internationale Diversifikation; regionale Gegenseitigkeits- und öffentlich-rechtliche Versicherer zeigen jedoch niedrigere Kostensätze und starke Gemeinschaftsbindungen. Studien zeigen, dass die durchschnittlichen Schadenkosten und Betriebsausgaben von Gegenseitigkeitsträgern 2-3 Prozentpunkte unter denen börsennotierter Konkurrenten liegen und sich In wettbewerbsfähige Kfz- und Hausrattarife übersetzen.

Ausländische Tochtergesellschaften wie Generali und Zurich bringen spezialisiertes Underwriting-Know-how mit, insbesondere In gewerblichen Spezialsparten und Rückversicherung. Versicherungsarme von Genossenschaftsbanken nutzen kreuzen-Selling-Synergien, während digitale Natives sich auf schmale Produktpaletten konzentrieren, die über Mobil Apps geliefert werden. Diese Anbietervielfalt hält Margen knapp und Innovation hoch im deutschen Lebens- und Sachversicherungsmarkt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Prämienart: Laufende Prämien dominieren bei Flexibilitätsnachfrage

Mehr als 70% der Lebens- und langfristigen Krankenversicherungsverträge werden mit laufenden Prämien geschrieben und passen zu Haushaltsbudgetierungsgewohnheiten und bieten Versicherern zuverlässigen Cashflow für Vermögenswert-Liability-Management. Einmalprämien-Verkäufe steigen im Vorfeld der Rente, da wohlhabende Kunden Pauschalsummen In Sofortrenten oder Erbschaftsplanungsprodukte investieren.

Versicherer führen hybride Beitragsooptionen ein, die Ad-hoc-Aufstockungen ohne Rückkaufstrafen ermöglichen und selbständige Berufstätige mit schwankenden Einkommen ansprechen. Flexibel Prämienpausen und dynamische Versicherungssummen-Zusatzversicherungen verbessern die Bindung und stabilisieren Storno-Quoten. Diese Produktmerkmale betten Vielseitigkeit In den deutschen Lebens- und Sachversicherungsmarkt ein und bewahren traditionelle Risiko-Pooling-Ökonomie.

Geografieanalyse

Westdeutschland mit seiner dichten Bevölkerung und Konzentration von Finanzzentren generierte 2024 34,8% der Gesamtprämien. Die Region verfügt über eine anspruchsvolle Käuferschaft, die anpassbare Renten- und Privat Krankenversicherungsprodukte bevorzugt und höhere Durchschnittsprämien pro Police als jede andere Gegend aufrechterhält. Starke Unternehmenscluster um Frankfurt und Köln erfordern komplexe Gewerbedeckungen einschließlich Globalprogramme und Warenkreditpolicen. Digitale Akzeptanz ist In diesen urbanen Zentren am höchsten und ermöglicht Versicherern, KI-Underwriting und Sofort-Ausgabe-Kfz-Produkte zu pilotieren, die später landesweit ausgerollt werden.

Ostdeutschland ist das am schnellsten wachsende Gebiet und verzeichnet eine CAGR von 4,79% bis 2030, da sich verfügbare Einkommen westlichen Niveaus annähern. Steigender Fahrzeugbesitz und erhöhte Hypothekenaktivität fördern Kfz- und Immobiliennachfrage. Versicherer verankern neue Servicezentren In Leipzig und Dresden zur Bedienung expandierender Kundenstämme und nutzen niedrigere Betriebskosten. Demografische Unterschiede - speziell eine ältere Durchschnittsbevölkerung - prägen Produktmischungen hin zu ergänzender Gesundheits- und Pflegedeckung und erweitern regionale Relevanz im deutschen Lebens- und Sachversicherungsmarkt.

Süddeutschland, das Bayern und Baden-Württemberg umfasst, profitiert von einer hohen Konzentration industrieller Exporteure, fortgeschrittener Automobilhersteller und Technologieführer. Diese Firmen erfordern anspruchsvolle Lieferketten-Risiko-, Cyber- und Umwelthaftpflichtprogramme und fördern Nachfrage nach maßgeschneiderten Spezial- und Ingenieurssparten. Haushaltsvermögen In München, Stuttgart und Nürnberg unterstützt starke Penetration kapitalgebundener Lebensprodukte, oft über Bancassurance-Kanäle von Landesbanken und Genossenschaftsbanken vertrieben.

Norddeutschland, verankert durch Hamburgs Maritim Wirtschaft, zeigt erhöhten Bedarf an Kasko-, Fracht- und Logistikhaftpflichtdeckung. Das Große Hafenökosystem zieht internationale Underwriter und Rückversicherer an, die Wettbewerb In Spezialsparten einbringen. Tiefliegende Gebiete nahe der Nordsee stehen vor erhöhtem Hochwasserrisiko und steigern die Inanspruchnahme erweiterter Naturgefahren-Zusatzversicherungen und parametrischer Hochwasserprodukte. Kollektiv erhalten diese regionalen Nuancen ausgewogenes Wachstum im deutschen Lebens- und Sachversicherungsmarkt aufrecht und begrenzen Überabhängigkeit von einzelnen Bundesländern.

Wettbewerbslandschaft

Der Wettbewerb im deutschen Lebens- und Sachversicherungsmarkt bleibt hart, da die Prämienkonzentration moderat ist. Allianz führt Sach- und Unfallversicherung mit hohem Anteil an, doch kein einziger Akteur dominiert Lebens-, Gesundheits- oder Gewerbesparten und lässt Raum für mittelgroße Spezialisten und Insurtech-Herausforderer. Große etablierte Anbieter setzen beträchtliche digitale Budgets ein, modernisieren Kernsysteme und bauen Datenseen auf, um Kunde Journeys und Underwriting-Genauigkeit zu verbessern. Generalis Übernahme von Liberty Mutuals europäischem Portfolio illustriert auf Skalierung und Portfoliodiversifikation abzielende Konsolidierung.

Gegenseitigkeitsgruppen wie Versicherungskammer und Debeka nutzen lokales Wissen und niedrige Ausgaben zur Verteidigung regionaler Hochburgen, während börsennotierte Talanx internationale Expansion zur Milderung inländischen Margendrucks verfolgt. Insurtech-Neulinge führen nutzungsbasierte Mikro-Policen, eingebettete Deckung und KI-gesteuerte Schadenautomatisierung ein, die marktweite Kundenerwartungen anheben. Rückversicherer wie Munich Re bieten kapitaleffiziente Quotenanteil-Geschäfte und ermöglichen Direktversicherern, zusätzliche Katastrophendeckung zu zeichnen ohne Verletzung von Solvenzlimits. Wettbewerbsvorteile hängen zunehmend vom Zugang zu granularen Daten, algorithmischer Preisgestaltung und ESG-ausgerichteten Anlageressourcen ab, nicht nur von der Größe.

Strategische Pläne In 2024-2025 umfassen die Einführung parametrischer Hochwasserlösungen, Partnerschaften mit Telematik-Datenanbietern und Plattformintegrationen mit e-Handel-Händlern. Versicherer starten Ökosystem-Initiativen, die Versicherung mit Hausautomatisierungsgeräten, Gesundheitsüberwachungs-Wearables und Mobilitäts-Abonnementpaketen bündeln. Der Schwenk über traditionellen Risikotransfer hinaus hin zu Prävention und Servicemonetarisierung verändert Margen und richtet sich an Regulatoren-Verbraucherschutzagenden aus. Über den Prognosezeitraum werden Akteure, die umsichtiges Kapitalmanagement mit kundenzentrischen digitalen Modellen kombinieren können, Konkurrenten im deutschen Lebens- und Sachversicherungsmarkt übertreffen.

Marktführer der deutschen Lebens- und Sachversicherungsbranche

-

Allianz SE

-

Munich Re

-

Talanx AG (HDI)

-

R+V Versicherung AG

-

Debeka Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: BaFin veröffentlichte \"Risks In Focus 2025\"und listete Klimagefahren und geopolitische Spannungen als Spitze-Sorgen für Versicherer auf.

- Januar 2025: Das überarbeitete Solvency II-Rahmenwerk trat In Kraft und verschärfte Nachhaltigkeitsanforderungen und vereinfachte Berichterstattung für risikoarme Unternehmen.

- November 2024: EIOPAs Digitalisierungsbericht zeigte 50% KI-Akzeptanz In Sachversicherung und rasche Cyber-Versicherungsadoption

- März 2024: BaFin erließ ein neues Rundschreiben zum Prudent Person Principle und erforderte doppelte Wesentlichkeits-ESG-Bewertungen.

Berichtsumfang des deutschen Lebens- und Sachversicherungsmarktberichts

Der deutsche Lebens- und Sachversicherungsmarkt ist eine der gewachsensten und breitesten Versicherungsregionen Europas und ein stark nachgefragter Lebens- und Sachversicherungsmarkt, da Menschen den versicherten Lebensstil und innovative Plattformen bevorzugen, für die deutsche Lebens- und Sachversicherungen die personalisierten Bettürfnisse der Kunden sehr effizient erfüllen. Eine vollständige Hintergrundanalyse des deutschen Lebens- und Sachversicherungsmarktes umfasst eine Bewertung der Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile im Bericht. Der deutsche Lebens- und Sachversicherungsmarkt ist segmentiert nach Versicherungsart (Lebensversicherung (Einzel und Gruppe), Sachversicherung (Kfz, Haus und andere Sachversicherungen)) und nach Vertriebskanal (direkt, Agentur, Banken und andere Vertriebskanäle).

| Lebensversicherung | Risikolebensversicherung | |

| Kapital- und Lebensversicherung | ||

| Fondsgebundene/Anlagegebundene | ||

| Renten und Pensionen | ||

| Weitere | ||

| Sachversicherung | Kfz | Vollkasko |

| Kfz-Haftpflicht | ||

| Sachschäden | Wohngebäude | |

| Gewerbe und Industrie | ||

| Haftpflicht (Allgemein) | ||

| Ergänzende Krankenversicherung | ||

| Unfall und Invalidität | ||

| See-, Luft- und Transportversicherung | ||

| Weitere | ||

| Vertreter |

| Makler |

| Bancassurance |

| Direkt Online |

| Aggregatoren/Vergleichsportale |

| Affinity und Partnerschaften |

| Privatpersonen |

| Unternehmen und KMU |

| Öffentliche Institutionen und gemeinnützige Organisationen |

| Einmalprämie |

| Laufende Prämie |

| Private aktionärsgeführte Versicherer |

| Gegenseitigkeits- und Genossenschaftsversicherer |

| Ausländische Tochterversicherer |

| Norddeutschland (HH, SH, HB, NI) |

| Westdeutschland (NW, HE, RP, SL) |

| Süddeutschland (BY, BW) |

| Ostdeutschland (BE, BB, MV, SN, ST, TH) |

| Nach Versicherungsart | Lebensversicherung | Risikolebensversicherung | |

| Kapital- und Lebensversicherung | |||

| Fondsgebundene/Anlagegebundene | |||

| Renten und Pensionen | |||

| Weitere | |||

| Sachversicherung | Kfz | Vollkasko | |

| Kfz-Haftpflicht | |||

| Sachschäden | Wohngebäude | ||

| Gewerbe und Industrie | |||

| Haftpflicht (Allgemein) | |||

| Ergänzende Krankenversicherung | |||

| Unfall und Invalidität | |||

| See-, Luft- und Transportversicherung | |||

| Weitere | |||

| Nach Vertriebskanal | Vertreter | ||

| Makler | |||

| Bancassurance | |||

| Direkt Online | |||

| Aggregatoren/Vergleichsportale | |||

| Affinity und Partnerschaften | |||

| Nach Endkunden | Privatpersonen | ||

| Unternehmen und KMU | |||

| Öffentliche Institutionen und gemeinnützige Organisationen | |||

| Nach Prämienart | Einmalprämie | ||

| Laufende Prämie | |||

| Nach Anbieterart | Private aktionärsgeführte Versicherer | ||

| Gegenseitigkeits- und Genossenschaftsversicherer | |||

| Ausländische Tochterversicherer | |||

| Nach Region | Norddeutschland (HH, SH, HB, NI) | ||

| Westdeutschland (NW, HE, RP, SL) | |||

| Süddeutschland (BY, BW) | |||

| Ostdeutschland (BE, BB, MV, SN, ST, TH) | |||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle deutsche Lebens- und Sachversicherungsmarkt?

Der Markt steht bei 251,2 Milliarden USD In 2025 und soll bis 2030 376,2 Milliarden USD bei einer CAGR von 8,41% erreichen.

Welches Produktsegment wächst am schnellsten?

Renten- und fondsgebundene Lebensversicherungspolicen zeigen die höchste Dynamik und expandieren mit einer CAGR von 5,81%, da Sparer inflationsresistente Rentenoptionen suchen.

Wie beeinflussen digitale Kanäle den Vertrieb?

Ausschließlich digitale und Aggregator-Plattformen verzeichnen eine CAGR von 9,22% und erodieren stetig den Anteil traditioneller Vertreter und Makler, insbesondere für Kfz- und einfache Lebensversicherungspolicen.

Warum steigen Sach-Katastrophenprämien?

Häufigere Hochwasser und Stürme plus gesteigertes öffentliches Bewusstsein haben die Nachfrage nach Naturgefahrendeckung gesteigert und das Prämienmarktwachstum für Sach-Katastrophen über das BIP hinaus angehoben.

Seite zuletzt aktualisiert am: