Legionella-Tests Marktgröße und -anteil

Legionella-Tests Marktanalyse von Mordor Intelligence

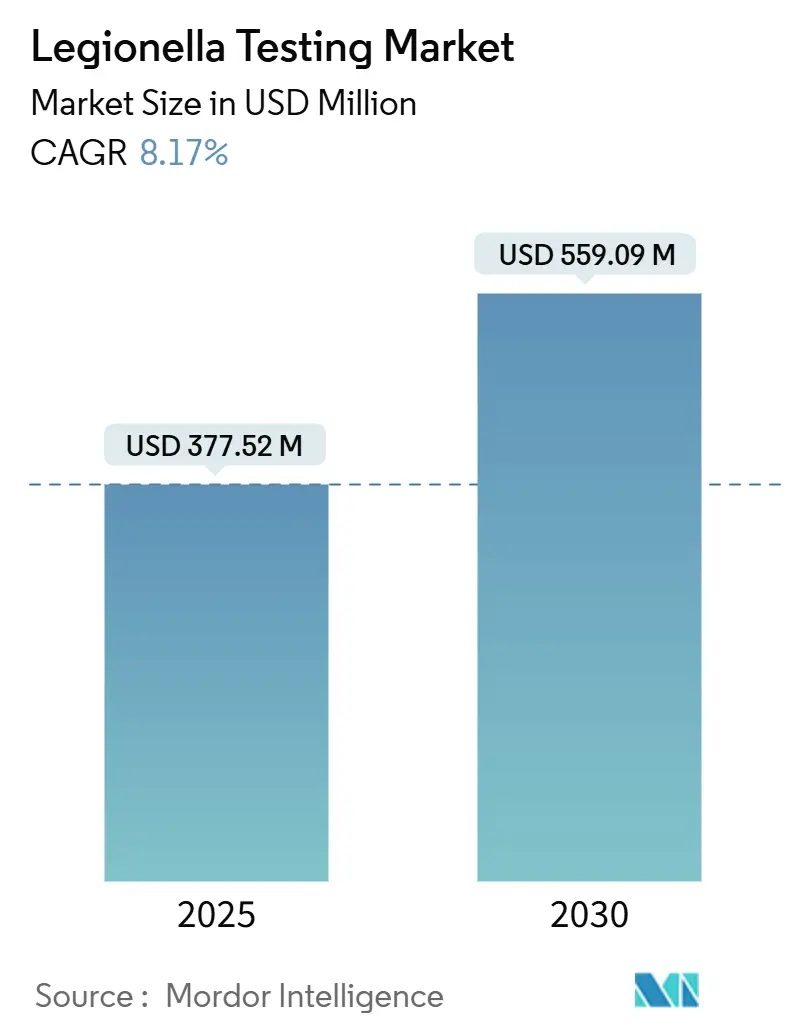

Die Marktgröße für Legionella-Tests wurde 2025 auf USD 377,52 Millionen bewertet und wird voraussichtlich bis 2030 USD 559,09 Millionen erreichen, mit einer CAGR von 8,17%. Strengere Gebäudewasser-Vorschriften, erhöhte Wachsamkeit nach der Pandemie und schnelle Fortschritte in der molekularen Diagnostik sorgen für ein anhaltendes zweistelliges Nachfragenwachstum. Verbindliche CMS-Regeln, die Medicare-Finanzierung an die Umsetzung ASHRAE-konformer Wassermanagement-Programme koppeln, halten Krankenhäuser und Langzeitpflegeeinrichtungen in einem kontinuierlichen Testzyklus[1]Centers for Medicare & Medicaid Services, \"Legionella Water Management Initiative, \" cms.gov. Steigende rechtliche Haftung und Versicherungsauflagen haben diese Compliance-Mentalität auf Hotels, Gewerbeimmobilien und Produktionsanlagen ausgeweitet. Die Technologiemigration hin zu PCR-Plattformen hat die Ergebnisbearbeitungszeit von 7-14 Tagen auf unter 48 Stunden verkürzt und ermöglicht Frühinterventionsprotokolle, die das Ausbruchsausmaß begrenzen.

Wichtige Berichtserkenntnisse

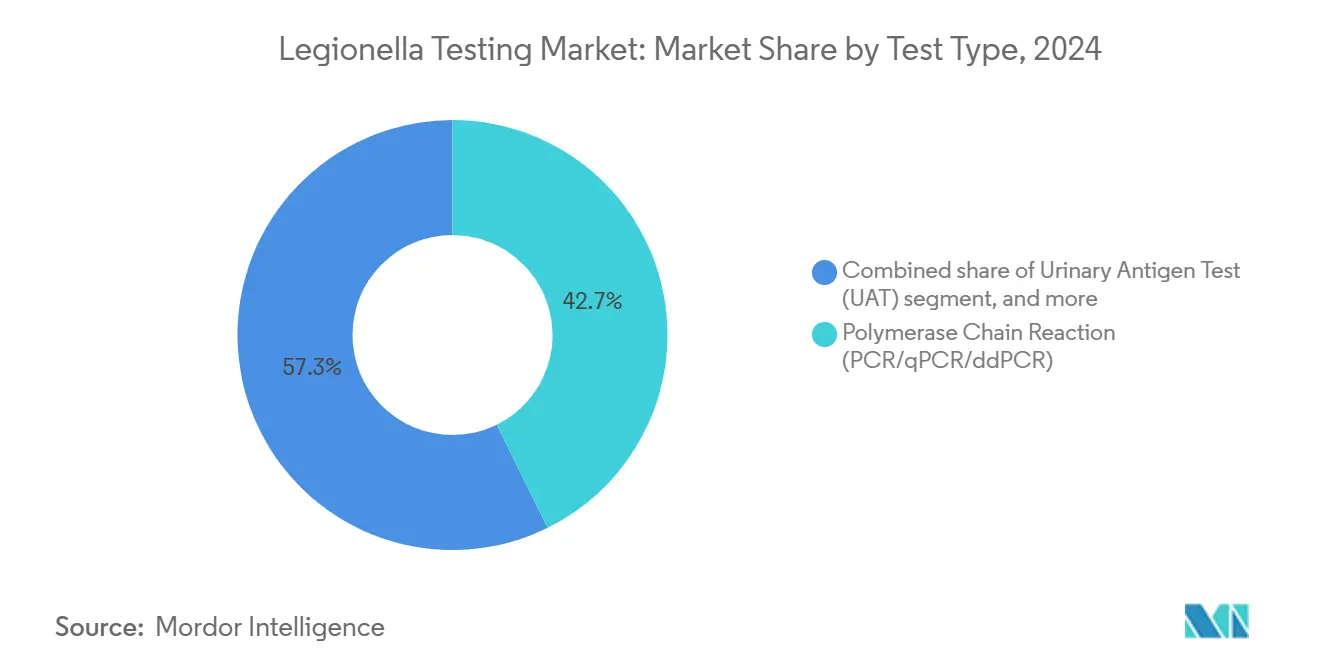

- Nach Testtyp hielt PCR/qPCR/ddPCR 42,76% des Legionella-Tests Marktanteils 2024, während Urinantigen-Tests voraussichtlich mit einer CAGR von 10,56% bis 2030 wachsen werden.

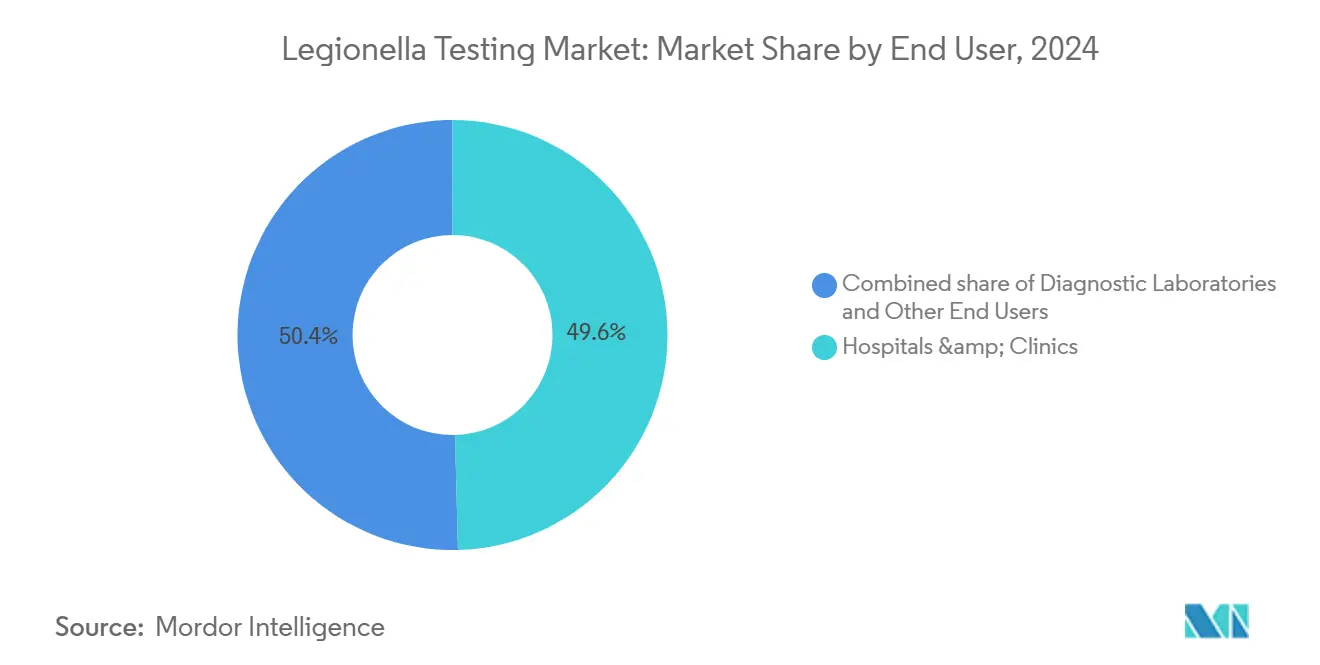

- Nach Endverbraucher kontrollierten Krankenhäuser und Kliniken 49,65% des Umsatzes 2024; Diagnoselabore führen das Wachstum mit einer CAGR von 11,56% bis 2030 an.

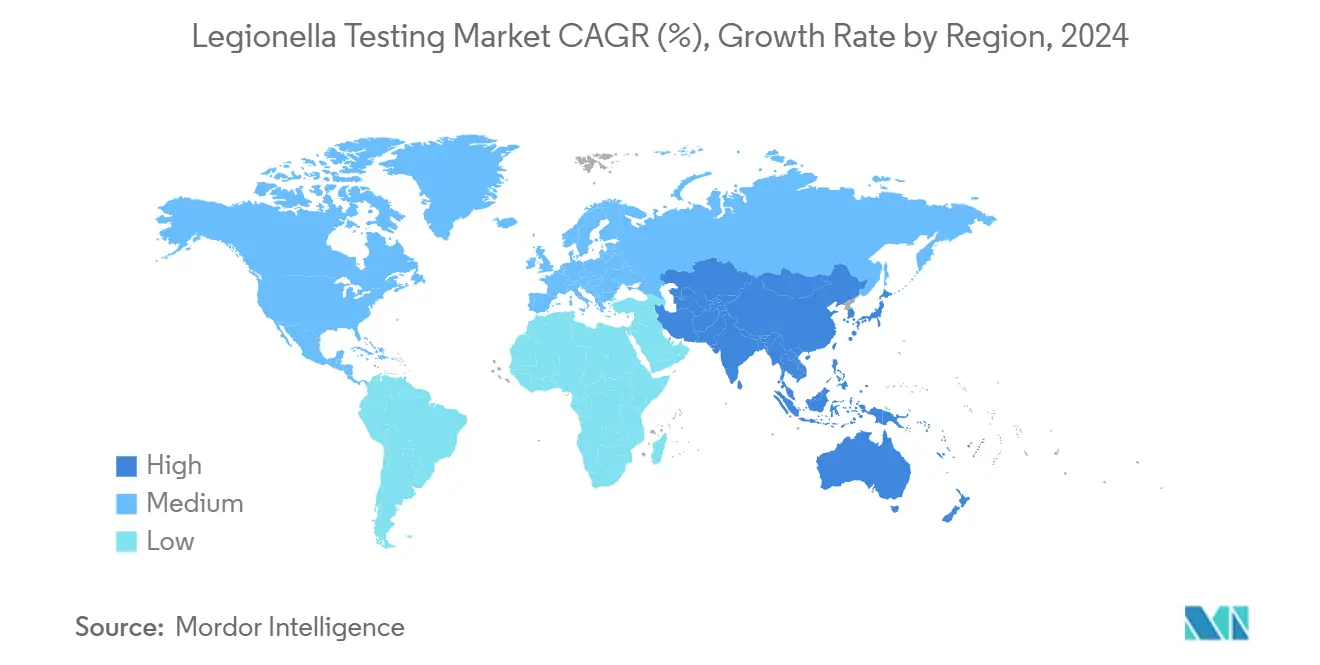

- Nach Geographie trug Nordamerika 43,43% des Umsatzes 2024 bei, während Asien-Pazifik voraussichtlich mit einer CAGR von 9,34% bis 2030 expandieren wird.

Globale Legionella-Tests Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Inzidenz von Lungenentzündung und Legionella-bedingten Erkrankungen | +1.8% | Globale Stadtzentren | Mittelfristig (2-4 Jahre) |

| Zunehmende Nachfrage nach schneller und fortschrittlicher Diagnostik | +2.1% | Nordamerika und Europa; expandierender APAC-Raum | Kurzfristig (≤ 2 Jahre) |

| Technologische Innovationen bei molekularen und IMS-Verfahren | +1.5% | Entwickelte Märkte weltweit | Langfristig (≥ 4 Jahre) |

| Strengere Gebäudewasser-Vorschriften und ASHRAE-188-Adoption | +2.3% | Nordamerika; globale Ausbreitung | Mittelfristig (2-4 Jahre) |

| Wiederinbetriebnahme von Gebäuden nach COVID erhöht Risiko | +1.2% | Globale Gewerbeimmobilien | Kurzfristig (≤ 2 Jahre) |

| Versicherungsträger verlangen Legionella-Risikoprüfungen | +0.9% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Inzidenz von Lungenentzündung und Legionella-bedingten Erkrankungen

Gemeldete US-Legionärskrankheitsfälle verdreifachten sich von 2000-2011 und sind bis 2024 weiter gestiegen, ein Muster, das sich in mehreren OECD-Ländern widerspiegelt. Melbournes Ausbruch 2024 führte zu 77 Fällen, 75 Krankenhausaufenthalten und 2 Todesfällen und verdeutlichte, wie schnell kontaminierte Aerosole dichte städtische Bevölkerungen infizieren können. Mit einer Sterblichkeit in schweren Fällen von 20-40% erkennen Gesundheitssysteme, dass routinemäßige Überwachung die Gesamtbehandlungskosten senkt. Arbeitgeber sehen auch Produktivitätseinsparungen, wenn präventive Tests Mitarbeiter vor Krankheiten bewahren. Folglich führt anhaltender epidemiologischer Druck zu einer Grundnachfrage nach sowohl klinischen als auch Umwelttests.

Zunehmende Nachfrage nach schneller und fortschrittlicher Diagnostik

Kliniker suchen umsetzbare Ergebnisse innerhalb von 24 Stunden; Kulturs 7-14-tägige Verzögerung wird nun als klinisch inakzeptabel für schweres Pneumonie-Management angesehen. PCR-Plattformen liefern Ergebnisse am selben Tag mit 99,95% negativem Vorhersagewert bei klinisch relevanten Schwellenwerten. Die Wiedereröffnung von Einrichtungen nach COVID legte stagnierende Rohre frei, die das Bakterienwachstum intensivierten und die Adoption schneller molekularer Panels beschleunigten. Umweltmanager bevorzugen ebenfalls schnelle Tests, damit sie Desinfektionsprotokolle anpassen können, bevor Bakterienwerte regulatorische Grenzwerte überschreiten. Der Druck auf Bearbeitungszeiten unter 48 Stunden bleibt daher ein definierendes Merkmal des Legionella-Tests Marktes.

Technologische Innovationen bei molekularen und IMS-Verfahren

Droplet Digital PCR erkennt sehr niedrige Legionella-Konzentrationen, die konventionellen Assays entgehen, und verbessert die Frühwarnzuverlässigkeit in großen Rohrleitungsnetzwerken. Immunomagnetische Trennung unterscheidet lebensfähige von nicht-lebensfähigen Zellen und schärft Risikobewertungen, wenn Biozide zelluläre Trümmer erzeugen, die andernfalls falsch-positive Ergebnisse liefern würden[2]Frontiers in Microbiology, \"Advances in Immunomagnetic Separation for Legionella Detection, \" frontiersin.org. LAMP gepaart mit Lateral-Flow-Streifen liefert nun feldeinsetzbare Ergebnisse in 75 Minuten und erweitert Tests auf Kühltürme und Brunnen ohne Laborinfrastruktur. KI-gesteuerte Bildanalytik und automatisierte Probenvorbereitung reduzieren zusätzlich Technikerzeit und Fehlerquoten. Gemeinsam verbessern solche Innovationen die Sensitivität bei gleichzeitiger Senkung der praktischen Zeit pro Probe.

Strengere Gebäudewasser-Vorschriften und ASHRAE-188-Adoption

ASHRAE-188 wandelte freiwillige Richtlinien in durchsetzbare Codes um und erreichte bis 2025 mehr als 5 Millionen US-Gebäude. Die Veröffentlichung von ANSI/ASHRAE-514 2024 verhängte anlagenweite Gefahrenanalysen für Krankenhauswasser und machte vierteljährliche Legionella-Tests zur Routine. EU-Mitgliedstaaten haben begonnen, Risikobewertungsregeln an diese US-Präzedenzfälle anzugleichen. Versicherungsunternehmen berücksichtigen nun Legionella-Compliance in Prämien und incentivieren dadurch weitere Programm-Adoptionen. Das Ergebnis ist eine vorhersagbare, wiederkehrende Einnahmequelle für qualifizierte Testanbieter.

Hemmnisse Auswirkungsanalyse

| Hemmnisse Auswirkungsanalyse | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Suboptimale Sensitivität/Spezifität von Legacy-Tests | -1.4% | Globale kostensensitive Märkte | Mittelfristig (2-4 Jahre) |

| Hohe Kosten von PCR/qPCR und ddPCR-Panels | -2.1% | Schwellenmärkte; kleinere Einrichtungen | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte globale Compliance-Standards erhöhen Belastung | -1.3% | Global | Mittelfristig (2-4 Jahre) |

| Prozessrisiko durch PCR-Falschpositive hemmt Aufnahme | -1.0% | Nordamerika und Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Suboptimale Sensitivität und Spezifität von Legacy-Tests

Kultur liefert 70-90% Sensitivität je nach Probentyp und erfordert Wiederholungsprobenahme, wenn Nicht-Legionella-Flora die Platten überwächst. Urinantigen-Assays erkennen nur L. pneumophila Serogruppe 1 und übersehen die 8-30% der Fälle, die durch andere Serogruppen verursacht werden. Jede übersehene Detektion lädt zu fortgesetzter Exposition und potenziellen Rechtsstreitigkeiten ein, dennoch wählen budgetbeschränkte Einrichtungen immer noch diese älteren Methoden. Weit verbreitete Abhängigkeit von Legacy-Tests verlangsamt daher die universelle Migration zu schnellerer, breitspektrum Diagnostik.

Hohe Kosten von PCR/qPCR und ddPCR-Panels

PCR-Arbeitsplätze kosten USD 50.000-200.000 und Reagenzien kosten USD 15-50 pro Test; Kulturplatten kosten USD 5-15. Budgetbeschränkte Krankenhäuser und kleine Labore verschieben oft molekulare Upgrades trotz anerkannter Leistungsgewinne. Qualitätssicherungsprotokolle, Personalschulung und Wartungsverträge fügen versteckte Kosten hinzu. Erstattungslücken in mehreren nationalen Gesundheitssystemen lassen Anbieter den Großteil der zusätzlichen Kosten tragen und begrenzen die Aufnahme in Schwellenmärkten und ländlichen Gebieten.

Segmentanalyse

Nach Testtyp: Schnelle PCR treibt molekulare Verschiebung

PCR/qPCR/ddPCR-Plattformen eroberten 42,76% des Legionella-Tests Marktanteils 2024, weil Krankenhäuser 24-Stunden-Bearbeitungszeit bei der Behandlung schwerer Lungenentzündung schätzen. Innerhalb der USD 377,52 Millionen Legionella-Tests Marktgröße von 2025 generierten PCR-Assays den größten Umsatzanteil durch Kombination hoher Sensitivität mit breiter Serotyp-Abdeckung. Labore verlassen sich auch auf molekulare Methoden zur schnelleren Validierung der Wasseraufbereitungseffizienz als Kultur. Kultur bleibt wesentlich für Lebensfähigkeitsbestätigung und antimikrobielle Empfindlichkeit, aber ihre Verwendung verschiebt sich hin zu bestätigenden anstatt frontalen Tests. Direkte Fluoreszenzantikörper-Färbung füllt sofortige Visualisierungsnischen, macht aber einen bescheidenen Umsatzbeitrag aus. Urinantigen-Tests führen das Wachstum mit einer CAGR von 10,56% an, indem sie 15-Minuten-Point-of-Care-Ergebnisse bieten, die Notaufnahme-Triage-Entscheidungen unterstützen. Technologische Verfeinerungen haben UAT-Sensitivität über 95% gedrückt, und Multiplex-Versionen erkennen nun mehrere Legionella-Arten in einer einzigen Kartusche. Da Reagenzienkosten fallen, durchdringen UAT-Kits Arbeitsmedizinprogramme und Kreuzfahrtschiff-Medizineinheiten. Marktteilnehmer unterhalten daher ausgewogene Portfolios, die sowohl schnelle molekulare als auch dezentralisierte Antigen-Formate abdecken, um die Reichweite über diverse Endverbraucher-Budgets zu maximieren.

Zweite-Generation ddPCR-Instrumente werden voraussichtlich den Kultur-Anteil weiter erodieren, indem sie unter-detektierbare Koloniezahlen in großen Rohrleitungssystemen identifizieren. Feldtechniker, die mit tragbaren LAMP-Lateral-Flow-Kits ausgerüstet sind, können nun Spa-Wasser während routinemäßiger Wartungsbesuche screenen und schaffen neue Umsatzlinien für HVAC- und Wasseraufbereitungsunternehmen. Obwohl Reagenzienpreise höher bleiben als Agar-Medien, verringern Volumeneinkäufe und Reagenzienmietverträge die Lücke, besonders für regionale Referenzlabore, die Tausende von Proben wöchentlich verarbeiten. Über den Prognosezeitraum wird Technologiekonvergenz wahrscheinlich Labore sehen, die ddPCR-Quantifizierung mit Kulturbestätigung in einem einzigen Workflow kombinieren und molekulare Dominanz über den Legionella-Tests Markt zementieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbraucher: Compliance-Kultur unterstützt Labor-Outsourcing

Krankenhäuser und Kliniken machten 49,65% des Umsatzes 2024 aus, was CMS-Mandate widerspiegelt, die Finanzierung an ASHRAE-ausgerichtetes Wassermanagement koppeln. Einrichtungen verwenden eine geschichtete Strategie aus routinemäßiger Wasserprobenahme, Hochrisiko-Patientenscreening und Nach-Sanierung-Bestätigung zur Haftungsminimierung. Ständige Konstruktion, alternde Rohrleitungen und immungeschwächte Stationen verstärken Testfrequenz in akuten Pflegeumgebungen und sichern einen großen Anteil wiederkehrender Nachfrage. Dennoch lagern viele Gemeindekrankenhäuser Arbeit an kommerzielle Referenzlabore aus, anstatt in lokale molekulare Instrumente zu investieren. Diese Verschiebung drängt Diagnoselabore zur schnellsten Wachstumstrajektorie mit einer CAGR von 11,56% bis 2030.

Nationale und regionale Laborketten nutzen Skaleneffekte, ISO 17025-Akkreditierung und Kuriernetzwerke zur Lieferung zweitägiger Wasserproben-Ergebnisse zu vorhersagbaren Preisen. Gebündelte Serviceverträge kombinieren nun Legionella-Tests mit chemischer Parameterüberwachung und geben Immobilienmanagern einen einzigen Compliance-Partner. Außerhalb des Gesundheitswesens repräsentieren Industrieanlagen, Hotels und Universitäten ungenutztes Potenzial, da Versicherer und lokale Codes strengere Kontrollpläne verhängen. Über den Prognosehorizont werden integrierte Labor-plus-Feld-Probennahme-Services voraussichtlich kleinere Gebäudebetreiber anziehen, die keine dedizierten Wassersicherheitsmitarbeiter unterhalten können, und erweitern den Legionella-Tests Markt-Fußabdruck in neue Vertikalen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Nordamerika generierte 43,43% des globalen Umsatzes 2024, untermauert von einem robusten regulatorischen Netzwerk, das CMS-Regeln für Gesundheitswesen, OSHA-Richtlinien für Arbeitsplätze und versicherungsgetriebene Audits für Gewerbeimmobilieneigentümer umfasst. Große Diagnosefirmen mit Hauptsitz in den Vereinigten Staaten liefern die meisten PCR-Reagenzien, während Hunderte akkreditierter Labore gleichtägige Testlogistik bieten. Kanadas öffentliche Gesundheitsbehörden haben US-Standards gespiegelt, und Mexikos private Krankenhaus-Expansionen richten Beschaffungsrichtlinien entsprechend aus. Hohe Prozessexposition hält auch routinemäßige Testbudgets intakt, selbst während breiterer Gesundheitskostendruck.

Asien-Pazifik ist die am schnellsten wachsende Region mit einer CAGR von 9,34%, angetrieben von Urbanisierung und Infrastrukturinvestition. Japans Expo 2025 erkannte Legionella-Werte 50-mal über Sicherheitsgrenzen und veranlasste landesweite Bewusstseinskampagnen und strengere kommunale Codes. Chinas Krankenhaus-Bauboom und Indiens PPP-Krankenhaus-Projekte erfordern umfassende Wassersicherheitspläne, die vierteljährliche Tests einbeziehen. Hongkongs Kühlturm-Überwachung, die allein im Juli 2024 115 Proben analysierte, zeigt regierungsgeführte Wachsamkeit[3]Electrical and Mechanical Services Department, \"Monthly Cooling Tower Surveillance Report, \" emsd.gov.hk. Australiens Staatsgesundheitsabteilungen setzen monatliche Kühlturm-Kontrollen fort und setzen ein Compliance-Beispiel für südostasiatische Nachbarn.

Europa präsentiert ein fragmentiertes Bild, geprägt von unterschiedlichen nationalen Gesetzen und Energiesparziele. Deutschlands hohe Legionellose-Inzidenz hat Labore zur IDEXX Legiolert-Methode bewegt, die als sensitiver als ISO-Platten gilt. Frankreich subventioniert weiterhin UAT-Kits für Pflegeheime, während das Vereinigte Königreich vierteljährliche Risikobewertungen unter HSE-Richtlinien vorschreibt. Grüne-Gebäude-Initiativen reduzieren manchmal Warmwasser-Lagertemperaturen und erfordern ausgeklügelte Kontrollstrategien, die Energieeffizienz aufrechterhalten, ohne bakterielles Wachstum zu fördern. Testanbieter, die mehrere regulatorische Rahmen navigieren können, genießen einen Wettbewerbsvorteil in der Europäischen Union.

Wettbewerbslandschaft

Der Legionella-Tests Markt zeigt moderate Fragmentierung mit Molekularbiologie-Multinationalen, die mit Nischen-Wassersicherheitsspezialisten konkurrieren. bioMérieux, Thermo Fisher Scientific und Qiagen nutzen breite Reagenzienkataloge und automatisierte PCR-Plattformen zur weltweiten Bedienung von Krankenhauslaboren. IDEXX Laboratories zielt auf Umweltkunden mit der Legiolert-Methode, während Phigenics kombinierte Beratungs- und Testpakete verkauft, die Immobilieneigentümern bei der Erstellung ASHRAE-konformer Pläne helfen. Marktrivalität ist zunehmend technologiezentrisch: Unternehmen wetteifern um schnellere Assays, Cloud-basierte Daten-Dashboards und automatisierte Probenentnahme-Roboter, die Rohrbiofilm ohne Technikerexposition sammeln.

Vertikale Integration gewinnt an Dynamik. Ecolabs Kauf von Barclay Water Management im November 2024 fügte proprietäre iChlor Monochloramin-Systeme zu ihren Testservices hinzu und positionierte das Unternehmen als One-Stop-Wassersicherheitsanbieter. Ähnliche Schritte werden erwartet, da Behandlungsunternehmen Diagnostikspieler akquirieren, um wiederkehrende Reagenzienumsätze zu sichern. Start-ups sind ebenfalls aktiv und bieten Smartphone-verknüpfte Biosensoren, die Echtzeit-Alarme an Gebäudemanager senden. Große Diagnosehäuser antworten durch Einbettung KI-gesteuerter Interpretation in Instrumentensoftware und reduzieren die Schwelle für Laborbediener.

Preiskonkurrenz bleibt gedämpft für Premium-Molekulartests, wo Schutz geistigen Eigentums und regulatorische Zulassungen Eintrittsbarrieren schaffen. Im Gegensatz sehen kommoditisierte Kulturmedien engere Margen und veranlassen Verkäufer, Verbrauchsmaterialien mit technischem Support zu bündeln. Regionale Labore differenzieren sich durch ISO-Akkreditierung, schnelle Kurier-Abholungen und anpassbare Berichtsformate, die Daten direkt in Kunden-Compliance-Dashboards speisen. Über den Prognosezeitraum werden Labore, die Hochdurchsatz-ddPCR-Kapazität mit Beratungsservices paaren, wahrscheinlich Anteile konsolidieren, besonders in Regionen mit strengen Wassermanagement-Gesetzen.

Legionella-Tests Branchenführer

-

Thermo Fisher Scientific Inc.

-

BioMérieux SA

-

Becton, Dickinson and Company

-

Aquacert Ltd

-

Qiagen NV

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- November 2024: Ecolab akquirierte Barclay Water Management und fügte kontinuierliche digitale Überwachung und Monochloramin-Erzeugungstechnologie zu seinem Wassersicherheitsportfolio hinzu.

- Juni 2024: Aptamer Group kooperierte mit Microsaic Systems zur Integration von Optimer-Bindern in die Microtox-Plattform für schnelle Legionella-Erkennung.

- August 2024: Melbourne-Gesundheitsbeamte bestätigten zwei Todesfälle bei einem Ausbruch durch kontaminierte Kühltürme und lösten Notfalltests von 54 Türmen stadtweiter aus.

- August 2024: Hongkongs Electrical and Mechanical Services Department testete 115 Kühlturm-Proben, identifizierte sieben Überschreitungen und ordnete sofortige Sanierung an.

Globaler Legionella-Tests Marktbericht Umfang

Gemäß dem Berichtsumfang ist Legionella-Testing eine Methode zur Überprüfung des Vorhandenseins von Legionella-Bakterien in der Probe. Es ist ein pathogener Organismus, der Legionellose verursacht, eine Atemwegserkrankung (eine Form der Lungenentzündung). Legionellose erfordert Intensivpflege und Krankenhausaufenthalt. Daher gilt sie als eines der öffentlichen Gesundheitsprobleme. Der Legionella-Tests Markt ist segmentiert nach Testtyp (Kulturverfahren, Urinantigen-Test (UAT), Direkter Fluoreszenzantikörper (DFA) Test, Polymerase-Kettenreaktion (PCR), andere Testtypen), Anwendung (klinische Testmethode und Umwelttestmethode), nach Endverbraucher (Krankenhaus und Kliniken, Diagnoselabor) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika, Südamerika). Der Marktbericht umfasst auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in großen Regionen weltweit. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Kulturverfahren |

| Urinantigen-Test (UAT) |

| Direkter Fluoreszenzantikörper (DFA) |

| Polymerase-Kettenreaktion (PCR/qPCR/ddPCR) |

| Andere Testtypen |

| Krankenhäuser und Kliniken |

| Diagnoselabore |

| Andere Endverbraucher |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Übriger Asien-Pazifik-Raum | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Testtyp | Kulturverfahren | |

| Urinantigen-Test (UAT) | ||

| Direkter Fluoreszenzantikörper (DFA) | ||

| Polymerase-Kettenreaktion (PCR/qPCR/ddPCR) | ||

| Andere Testtypen | ||

| Nach Endverbraucher | Krankenhäuser und Kliniken | |

| Diagnoselabore | ||

| Andere Endverbraucher | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Übriger Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Hauptfragen im Bericht beantwortet

Wie groß ist die aktuelle Größe des Legionella-Tests Marktes?

Der Legionella-Tests Markt wurde 2025 auf USD 377,52 Millionen bewertet und wird voraussichtlich mit einer CAGR von 8,17% bis 2030 wachsen.

Welche Testmethode generiert den größten Umsatz?

PCR-basierte molekulare Diagnostik hält 42,76% des Legionella-Tests Marktanteils, weil sie Ergebnisse innerhalb von 24-48 Stunden liefern.

Welche Region expandiert am schnellsten?

Asien-Pazifik wird voraussichtlich mit einer CAGR von 9,34% bis 2030 wachsen, angetrieben von neuen Gebäudekonstruktionen und erhöhter öffentlicher Gesundheitsaufsicht.

Warum wachsen Diagnoselabore so schnell?

Outsourcing durch kleinere Krankenhäuser und Gewerbeimmobilien unterstützt eine CAGR von 11,56% für spezialisierte Labore, die Hochdurchsatz-Molekulartests anbieten.

Welche Vorschriften treiben die Nachfrage in den Vereinigten Staaten?

CMS verlangt von Gesundheitseinrichtungen die Umsetzung ASHRAE-konformer Wassermanagement-Pläne, die routinemäßige Legionella-Tests für Compliance vorschreiben.

Wie beeinflussen Technologietrends Testentscheidungen?

Fortschritte wie Droplet Digital PCR und LAMP-Lateral-Flow-Kits reduzieren Bearbeitungszeiten und erkennen niedrigere Bakterienzahlen, was viele Einrichtungen veranlasst, von Legacy-Kulturverfahren aufzurüsten.

Seite zuletzt aktualisiert am: